冬去春回 前路可期

——全球海洋工程装备市场2021年回顾与未来展望

2022-02-15彭晨阳中国船舶集团经济研究中心

彭晨阳/中国船舶集团经济研究中心

2021年,全球海洋工程装备运营市场抬头迹象日渐清晰,海上风电相关装备订单一路相互追赶,与移动生产平台订单一同支撑建造市场实现修复性回升,全年订单成交金额突破100亿美元。展望2022年,钻井平台市场向好的基础将进一步夯实,海工辅助船供给过剩的局面将继续得以改善,移动生产平台仍将发挥市场“压舱石”的作用,海上风电相关装备的建造需求将成为打开行业向上空间的关键点。

运营市场抬头信号显现

项目资本支出开始回暖

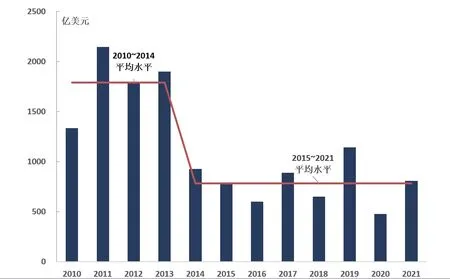

在经历了2020年这一极具挑战的一年之后,2021年以来,随着油价的回升,上游的油气公司的盈利能力得以修复,推动海洋油气项目投资金额回升。据英国克拉克松研究公司统计,仅在2021年前8个月,全球海洋油气田项目资本支出就达到了580亿美元,已超过了2020年全年的投资规模。从全年来看,2021年投资金额突破800亿美元,超过2014年油价暴跌后的7年间的平均水平,表明海洋工程装备运营市场出现积极信号。

装备租赁市场温和反弹

在作业需求增长的直接推动下,装备租赁市场实现温和回升。从装备新增租约数量来看,以钻井平台为例,2021年,全球自升式钻井平台与浮式钻井平台新增租约数量之和达到393份,同比增长68.7%,特别是浮式钻井装备租约数量随着原油价格的逐步回升出现明显增长。自2020年4月油价暴跌后,当年浮式钻井平台新增租约数量连续多个月仅为个位数;而2020年末以来国际油价开始回涨,浮式钻井平台月度新增租约数量重回两位数,2021年累计新增租约数量也较2020年大幅增长73.6%。从装备利用水平来看,钻井平台市场利用率目前达到79%,同比增加6个百分点,这主要是得益于钻井平台的市场供给量出现明显下滑,部分钻井平台被拆解或者改作他用,退出了钻井平台租赁市场的竞争。

不过,由于供需基本面尚未出现根本性好转,装备租金费率整体仍处于历史低位水平。但是,受深水项目作业需求增长的刺激,浮式钻井平台日租金费率出现明显上扬,特别是超深水浮式钻井平台抬升幅度较为明显,2021年12月日租金已达233000美元/天,同比上涨40.4%。海工辅助船方面,虽然整体租金水平仍低于2014年之前,但已较2020年同期出现一定幅度的回升,尤其是适用于深水项目作业需求的240吨系柱拉力的三用工作船(AHTS)和4000载重吨的平台供应船(PSV)的日租金费率分别较2020年同期上涨39.5%和58.1%。

装备运营商处境迎来转机

2020年暴发的新冠肺炎疫情使得海工装备运营市场再度遭遇严峻 考 验,Diamond Offshore、Noble Drilling、Valaris、Pacific Drilling、Seadrill等一批装备运营商面对萎缩的市场需求和低迷的日租金水平,不得不采取合并重组、申请破产保护等措施。截至目前,Diamond Offshore结束了Chapter 11的破产保护,消除了超过20亿美元的债务,获得了6.3亿美元的资本注入;Noble Drilling完成了财务重组,消除了34亿美元的债务;Valaris完成财务重组,消除了71亿美元债务,并通过发行2028年到期的5.5亿美元有担保债券,获得了5.2亿美元的资本注入;Pacific Drilling在2021年1月完成债务重组,消除了11亿美元的未偿债务,在2021年4月与Noble Drilling进行了公司合并。2021年11月中旬,Noble Corporation又宣布将与Maersk Drilling合并,合并后的实体将拥有并运营一支现代化高端船队。由此看来,这些运营商通过消减巨额债务及优化船队结构,更有利于把握未来的市场发展机遇并增强自身竞争力。

图1 全球海洋油气项目资本支出情况(按最终投资决定时间)

图2 钻井平台租约数量变化

建造市场提振发展信心

移动生产平台订单回升明显

进入2021年,新冠肺炎疫情已成为常态,在宏观经济发展与政策因素的加持下,全球石油需求逐步修复,原油价格也一路回涨。疫情压制的需求得以释放及油价脱离极低区间,推动了移动生产平台的订单相继敲定。2021年,全球共有移动生产平台订单16份,同比增加1份,在6座浮式生产储卸装置(FPSO)订单中有4座将用于巴西国油Petrobras的项目开发;低资本支出的自升式生产平台也获得了开发商的关注,共有6份订单生成,较2020年增加2份。从合同金额来看,2021年的移动生产平台订单价值已经高出2020年73.1%。另外,值得注意的是,2021年韩国船企重新返回FPSO船体建造市场,巴西国油的Barossa FPSO和P79 船体均将由韩国船企建造,而在2020年FPSO船体建造工作还都是由中国船企承担。

风电相关装备需求持续释放

近年来,海上风电产业获得了迅猛发展和大规模开发。特别是我国在出现了海上风电的抢装潮之后,凸显了我国风电安装船等施工装备供给能力不足的问题。面对大量的海上风场的施工和运维作业需求,一批项目开发商或承包商开始订造专业的海上风电安装运维装备以及起重船等同时能从事海上风电施工的工程船舶。2021年,全球海上风电相关装备订单量达到56份,高出2020年全年15份,订单金额占海工装备总成交金额比重由2020年的36.4%提升至45.8%;海上风电专业装备订单量为37份,高出2020年全年13份,订单金额占海工装备总成交金额比重由2020年的23.1%增长到36.5%,另外,在中国对海上风电施工装备的需求暴涨的影响下,成交的订单中有4座海上风电安装平台将由钻井平台改装而成。

图3 全球钻井平台供给及市场利用情况

图4 全球钻井平台日租金变化情况

图5 全球海工辅助船日租金变化情况

装备完工交付水平正在修复

受益于上游市场逐渐趋好,以及船东对于未来市场的信心增强,全球海洋工程装备的交付水平从2020年的低谷逐步回升。2021年,全球共完工交付海洋工程装备175艘/座,同比增加42艘/座,已经脱离了历史底部位置。钻井平台方面,近几年来,经过各方的共同努力,原来在船厂积压的钻井平台实现交付运营或改作他用,2021年12月钻井平台的手持订单为59艘/座,较年初下降10艘/座;海工辅助船方面,2021年共交付52艘,已经超过了2019年和2020年的交付规模,很大程度上减轻了船厂发展的负担。

行业向上空间逐步打开

钻井平台市场复苏基础继续夯实

距离2014年油价断崖式下跌已经过去近7年,需求萎缩、租金低迷曾导致巨量装备资产赋闲,积压的钻井装备无法交付。不仅如此,过去几年,不足70%的装备利用率令运营商持续处于重压之下,新建需求更是极度匮乏。面对供给过剩的局面,市场中闲置以及缺乏竞争力的钻井装备被送去拆解或者改作他用。据统计,2015~2021年,全球累计拆解钻井平台271艘/座,年均拆解39艘/座;累计改出钻井平台47艘/座,年均改出近7艘/座,钻井平台船队供给规模逐步得到控制。从需求侧来说,随着油价的逐步回升,在中东、亚洲地区国有石油公司的自升式钻井平台作业需求和挪威、巴西、西非等国家及地区的浮式钻井装备作业需求的支撑下,2022年的钻井装备作业需求将在2021年的基础上进一步提高,钻井装备的市场利用率有望突破80%,不断向行业健康水平接近,不仅能为仍未交付运营的库存装备提供重要机会,同时能为“尘封已久”的海工装备新建市场带来一点点希望。

图6 全球移动生产平台订单和布伦特现货价格变化情况

海工辅助船市场压力正在减轻

新冠肺炎疫情令本已不堪重负的海工辅助船运营商面临着巨大的财务压力,因此其债务重组也伴随着船队的优化整合。特别是2021年拆船价格持续处于高位,海工辅助船拆解活动有所提速,2021年共有82艘被送拆,高于2018年和2019年拆解水平。另外,值得关注的是,市场中有大批量的海工辅助船已被封存数年,很难重新投入市场运营。由此来看,船队供给过剩的压力正在减缓。

从需求侧来说,当前船队的闲置规模已经处于2017年以来的最低水平,未来油气勘探开发活动修复性回升将推动海工辅助船作业需求增长,且海上风电建设项目投资的不断加码也有望使海工辅助船的市场需求增加。总的来说,海工辅助船的利用水平将继续改善,新造船市场则仍受到船厂库存装备处置的压力,难以形成规模化订单需求。

移动生产平台继续扮演重要角色

全球能源消费清洁化转型势不可挡,但主流机构对油气等化石能源需求达峰的时间预测不一,各国“双碳”目标的时间表也不尽相同。海洋油气项目开发商在社会责任、股东利益、投资回收期限等多重压力下,对项目资本支出的控制愈加严格。基于此,那些投资回收期短、收益丰厚的深水项目将受到更多关注,也将是未来短中期内重要的油气产量增长点。2021年以来,国际原油价格逐步回升,已经明显高于巴西、圭亚那等一批深水项目开发的盈亏平衡成本,前期因疫情延迟的Limbayong、North Platte、Bay du Nord等项目也重启项目前端工程设计(FEED)进程。由此来看,2022年的移动生产平台建造需求将在2021年的基础上进一步改善。据能源市场研究咨询公司EMA数据,预计将有超过20艘/座移动生产平台合同将在2022年授出。

风电相关装备助力市场向上突破

海上风电相关装备市场在全球能源消费转型浪潮和“双碳”目标的双重利好下快速发展,已经成为海工装备建造市场中的亮点,且近几年来相关装备订单金额在海工装备订单总金额中的占比也快速拉升。第26届联合国气候变化大会发布了新的全球清洁能源转型声明,承诺主要经济体到2030年、其他国家到2040年结束煤炭投资、扩大清洁能源规模、实现公正转型并逐步淘汰煤炭,从而又一次证实了清洁能源的光明前景。海上风电作为清洁能源发展的重要方向,无论是短期还是中长期内均将会受到极大关注。根据国际可再生能源署(IRENA)的预测,要想在本世纪下半叶较工业化之前将全球升温幅度控制在1.5摄氏度以内,就需要更为宏大的海上风电发展目标,全球2050年海上风电累计装机容量需要超过2000吉瓦(GW),而到2020年年底全球海上风电累计装机规模尚不足40GW,这意味着海上风电产业未来存在巨大的发展空间。

随着海上风电装机规模和新建项目风机吊装需求持续扩张,对安装船、运维船、船员转运船等相关施工作业装备的需求也将快速增长。尤其是随着风机大型化、施工作业要求专业化和海上风电场走向深远海,专业化、大型化、绿色化的施工作业装备新造需求将持续释放,成为海工建造市场重要的增长点。★