基于双因子CIR强度式定价的信用债券投资组合优化

2022-02-08李鸿禧

李鸿禧, 宋 宇

(1.中央国债登记结算有限责任公司博士后科研工作站,北京 100032; 2.中国人民银行金融研究所博士后流动站,北京 100032; 3.中国东方资产管理股份有限公司评估管理部,北京 100033)

0 引言

投资组合优化是在一定的风险敞口或资金结构约束下,优化资产配置比例,控制投资组合的风险并最大化收益。信用风险和利率风险是投资者面临的两大主要风险。信用风险与利率风险并不是各自独立的。二者相互关联、共同作用。单独考虑其中的一种风险,显然不能全面地衡量资产组合的总风险。而把两种风险割裂、简单地加,忽略了两种风险之间的相关性,可能造成风险的低估[1]。在此背景下,投资者如何合理配置信用资产的投资组合,兼控信用风险和利率风险两种风险,显得极其重要。

信用风险控制角度的资产组合优化:Credit Metrics、Credit Risk+、Credit Portfolio View模型为经典的信用风险模型,为后续研究奠定基础。近年来该领域的研究主要集中在:投资者的违约损失厌恶,以投资者的风险厌恶效用代替传统的收益最大化目标[2,3];信用风险带来的收益不确定性、模糊性、有偏分布的刻画度量[4,5];资产组合违约风险的动态控制或多期控制,利用情景假设进行多阶段跨期决策[6]。

利率风险控制角度的资产组合优化:利率风险是市场利率波动造成资产负债的市场价值变化,从而影响到资产组合净值损失,麦考利久期免疫是经典的利率风险免疫模型。近年来在传统的有效久期、NS久期、主成分久期等利率风险免疫模型的基础上,提出了考虑利率变动随机性的随机利率风险控制模型[7.8]、从多个维度衡量利率变动的多因子利率风险模型[9]、考虑利率期限结构变动的非平坦性的利率风险免疫问题[10]、考虑利率高阶变化的凸度免疫方法[11]等。

信用和利率联合风险控制的资产组合优化:近年来,越来越多的学者开始关注到信用风险和利率风险的交互作用对于资产组合风险的影响[12],并有研究实证证明“信用与利率风险的交互影响对于银行净值的影响最大”[13]。基于信用和利率风险整体管理的投资组合优化研究目前还属于起步阶段,相关研究较少,主要的研究方法集中在三个方面,一是含利率因素的违约强度模型,例如卞世博等利用简约化模型,在利率风险和违约风险同时存在时资产的最优配置[14];Nawalkha S K将Vasicek均值回复的动态利率期限结构模型,引入到莫顿的期权定价公式,对债券的违约风险进行度量[15]。二是含信用风险的利率久期免疫模型,例如王春峰等通过违约概率、违约补偿等参数,测算违约风险债券的预期现金流,建立含违约风险的利率风险管理模型[16];刘艳萍等利用BS公式测度违约风险溢价,构造了含信用风险的久期免疫条件[17];Jacoby G等推导出经风险调整的公司债券久期模型,该久期模型是F-W久期和“违约造成的预期拖延的久期”的整合[18]。三是资产的多因子模型,例如Chen R R通过三因素动态利率期限结构模型,探究违约与利率风险的相互作用,确定信用资产的利差期限结构[19]。

本文在现有经典理论方法的基础上构建双因子式投资组合优化模型。本文与大多现有研究的不同点在于在投资组合优化中同时考虑信用和利率两种风险,建立信用风险与利率风险之间的关联性。

1 基于双因子CIR强度式定价的信用债券价值模型

1.1 强度式定价原理

强度式定价模型也称简约化定价模型,由Duffie和Singleton提出。其假设违约风险是外生的,违约事件是服从泊松分布的随机变量,违约概率是由违约强度决定的。零息信用债券价值为[17]:

(1)

其中,v(s,T)为T时刻到期的零息信用债券在s时刻的价值,E{·}为期望函数,r(t)为无风险利率,LGD为违约损失率(LGD是一个常数[17],由企业的初始信用等级决定),hQ(t)为风险中性测度下的违约强度(即企业在t时的瞬时违约概率)。

强度式定价模型同时将利率风险因素r(t)与信用风险因素hQ(t)放在一个框架下,故强度式定价模型为本文投资组合兼控信用风险与利率风险提供了基本的理论框架。

1.2 无风险利率的CIR模型

CIR(Cox-Ingersoll-Ross)模型是经典的动态利率模型,描述利率随着时间t的变动过程,能够较好地刻画利率变动的均值回复特征,且保证利率的非负性。根据Cox et al.[18],式(1)中无风险利率r(t)服从CIR过程。为了与下文表述一致,将无风险利率r(t)定义为因子X1(t),即:

r(t)=X1(t)

(2)

(3)

其中,ki为因子Xi(t)的均值回复速度,θi为因子Xi(t)的长期均值,σi为因子Xi的波动率,dW(t)为标准布朗运动。ki、θi、σi均为待估参数。

1.3 违约强度的双因子CIR模型

根据Jarrow和Yildirim[19],影响企业的违约强度有两个方面:一是外部宏观环境,即系统性风险;二是企业自身的经营管理能力,即企业自身的特质性因子。

本文利用Jarrow和Yildirim的双因子CIR模型对违约强度h(t)进行刻画。无风险利率X1(t)作为因子1,反映外部宏观环境。纯信用因子X2,i(t)作为因子2,反映企业经营状况。因子1和因子2均服从CIR过程。则第i种资产违约强度hi(t)双因子CIR模型[19]

hi(t)=ρ0+ρ1X1(t)+X2,i(t)

(4)

其中,ρ0,ρ1是待估计的系数。

式(4)的违约强度hi(t)是在实际概率测度P下的违约强度,也就是企业的实际违约强度。而式(1)中的违约强度是在风险中性测度下,所以需要进行测度变换[17]

(5)

将式(4)代入式(5),得到:

(6)

其中,变换系数φ是待估参数。

1.4 零息信用债券价值

将式(2)和式(6)代入强度式定价模型式(1),得到面值为1元的零息信用债券价值:

(7)

式(7)右端整理成三个期望函数的乘积:

(8)

即:vi(s,T)=E0×E1×E2

(9)

E0是一个常数的期望等于常数本身,则:

E0=exp[-LGD×φρ0×(T-s)]

(10)

(11)

(12)

(13)

(14)

(15)

(16)

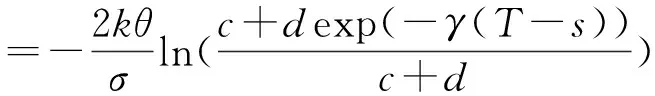

在式(11)~(16)中,k,θ,σ为式(3)中CIR模型的待估参数;η为市场风险价格,为待估参数。

E1的常数项是-(1+LGD×φρ1),即:

q1=-(1+LGD×φρ1)

(17)

设参数k1、θ1、σ1为因子X1(t)的CIR模型参数、η1为因子X1(t)的市场风险价格,均为待估参数。根据式(11)~(16)对E1进行求解:

Step1将参数k1、θ1、σ1以及式(17)代入式(14),得到表达式γ1。

Step2将表达式γ1分别代入式(15)、式(16),得到表达式c1、d1。

Step3将表达式γ1、c1、d1以及参数θ1分别代入式(12)和式(13),得到α1(s,T)和β1(s,T)。

Step4将α1(s,T)和β1(s,T)代入式(11),得到E1:

E1=exp[α1(s,T)+β1(s,T)X1(s)]

(18)

E2的求解与E1同理,则得到:

vi(s,T)=exp[-LGD×φρ0×(T-s)+α1(s,T)+

β1(s,T)X1(s)+α2i(s,T)+β2i(s,T)X2,i(s)]

(19)

1.5 有息信用债券的价值

信用债大多是有利息支付的,故需要计算有利息支付的信用债券价值。设Vi(s)为有息信用债券在s时的价值,根据观测时刻s时信用债券是否违约,有息信用债券价值Vi(s)的计算分为两种情况。

情形1在s时之前债券Ai没有违约。观测时刻s小于等于债券Ai的违约时刻τi、即s≤τi。在s时债券Ai产生的现金流分为两部分:一是s时之前发生的现金流C(Tj)(Tj≤s)。由于未发生违约、如期偿付,现金流的价值就等于账面价值C(Tj)(Tj≤s)。二是s时刻之后发生的现金流C(Tj)(Tj>s)。由于这部分现金流是否违约是未知的,属于风险资产,故在s时刻之后产生的每一期现金流,均看成一笔投资者持有的面值为C(Tj)(Tj>s)的零息信用债券。将这两部分的现金流价值相加,得到情形1下的有息信用债券价值为:

(20-1)

其中,C(Tj)-Tj时发生的现金流;vi(s,Tj)-面值为1元的零息债券价值,如式(21)所示。

情形2在s时之前资产Ai已经违约。时刻s大于资产Ai的违约时刻τi、即s>τ。由于在s时刻债券已经违约,其价值就等于回收价值。回收价值等于违约时刻的价值乘以违约回收率,则:

Vi(s)=(1-LGD)×Vi(τi)

(20-2)

式(20-2)中Vi(τi)是利用式(20-1)计算τi时刻的债券价值。

2 优化模型及蒙特卡洛求解方法

2.1 基于CRRA效用最大的投资优化模型

(22)

以“投资比例之和为1”为约束条件:

(23)

2.2 蒙特卡洛模拟求解优化模型

2.2.1 违约时间τ的蒙特卡洛模拟

违约时间τi的分布函数是指“对于任意时间Γ,违约时间τi小于等于Γ的概率”,用数学公式表示为Prob(τi≤Γ)。假设时刻0为当前时刻,Prob(τi≤Γ)就等于资产Ai在时间段[0,Γ]内违约概率Pi(Γ)[17]:

(24)

其中,h(t)为违约强度函数,如式(4)所示。

将式(4)代入式(24),得到:

(25)

将式(25)中三个期望分别记为E3,E4,E5,这三项的求解方法与E1的求解方法同理,此处赘述,结果如下。

Pi(Γ)=1-E3×E4×E5

=exp[-ρ0×Γ+α3(0,Γ)+β3(0,Γ)X1(0)+

α4i(0,Γ)+β4i(0,Γ)X2i(0)]

(26)

其中,α3(0,Γ)、β3(0,Γ)的计算如式(12)、(13),且常数项q3=-ρ1。α4i(0,Γ)、β4i(0,Γ)的计算如式(12)、(13),且常数项q4=-1。X1(0)与X2i(0)分别为初始时刻的两个因子取值。

2.2.2 因子X1(t)和X2,i(t)的蒙特卡洛模拟

因子X1(t)和X2,i(t)均满足CIR随机过程,其转移函数满足卡方分布,即已知tj时刻因子X(tj)数值的条件下有[18]:

2mjX(tj+1)▯χ2(2p+2,2a)

(27)

其中,参数mj、p、a为:

(28)

(29)

aj=mjX(tj)e-k(tj+1-tj)

(30)

式(27)~(30)中,待估参数k、θ、σ均为因子X(t)的CIR模型参数。式(27)表示在已知tj时刻因子X(tj)数值的条件下,下一时刻、即tj+1时刻的因子X(tj+1)与参数2mj的乘积2mjX(tj+1)满足自由度为2p+2、非中心参数为2a的卡方分布。

采用蒙特卡洛模拟直接生成满足χ2(2p+2,2a)的一组随机数ck(k=1,…,K)。再除以2mj,得到因子X(tj+1)的一组随机数Xk。由于因子X1(t)和X2,i(t)均满足CIR过程,所以利用上述模拟思路,可以分别生成因子X1(t)的随机数X1,k和因子X2,i(t)的随机数X2,i,k。

2.2.3 蒙特卡洛模拟求解的方法

优化模型的模拟求解过程如图1所述。平均的效用函数U最大为目标函数,求解最优的决策变量,即:

(31)

式(31)是根据式(23)推导出的蒙特卡洛模拟求解优化模型的目标函数。加之约束条件式(25)构成了含决策变量wi的优化模型,能够进行规划求解。

图1 蒙特卡洛模拟求解

3 参数的极大似然估计

在上述优化模型构建中,待估参数有k1,k2i,θ1,θ2i,σ1,σ2i,ρ0,ρ1,φ,η1,η2i。这些参数均是式(21)的双因子CIR模型中的参数。本节采用极大似然估计的方法对CIR模型中的参数进行估计。

3.1 对数似然函数

对于满足式(3)所示的CIR模型的随机过程X(t),若有一组观测数据X(tj),有对数似然函数[23]:

(32)

其中,mj、p、a的计算公式详见式(28)~(30),bj的计算如下:

bj=mjX(tj+1)

(33)

式(32)中n是观测数据X(tj)的个数,Ip(·)是p阶的第一类修正贝塞尔函数。X(tj)为时刻tj时观测到的样本数据。

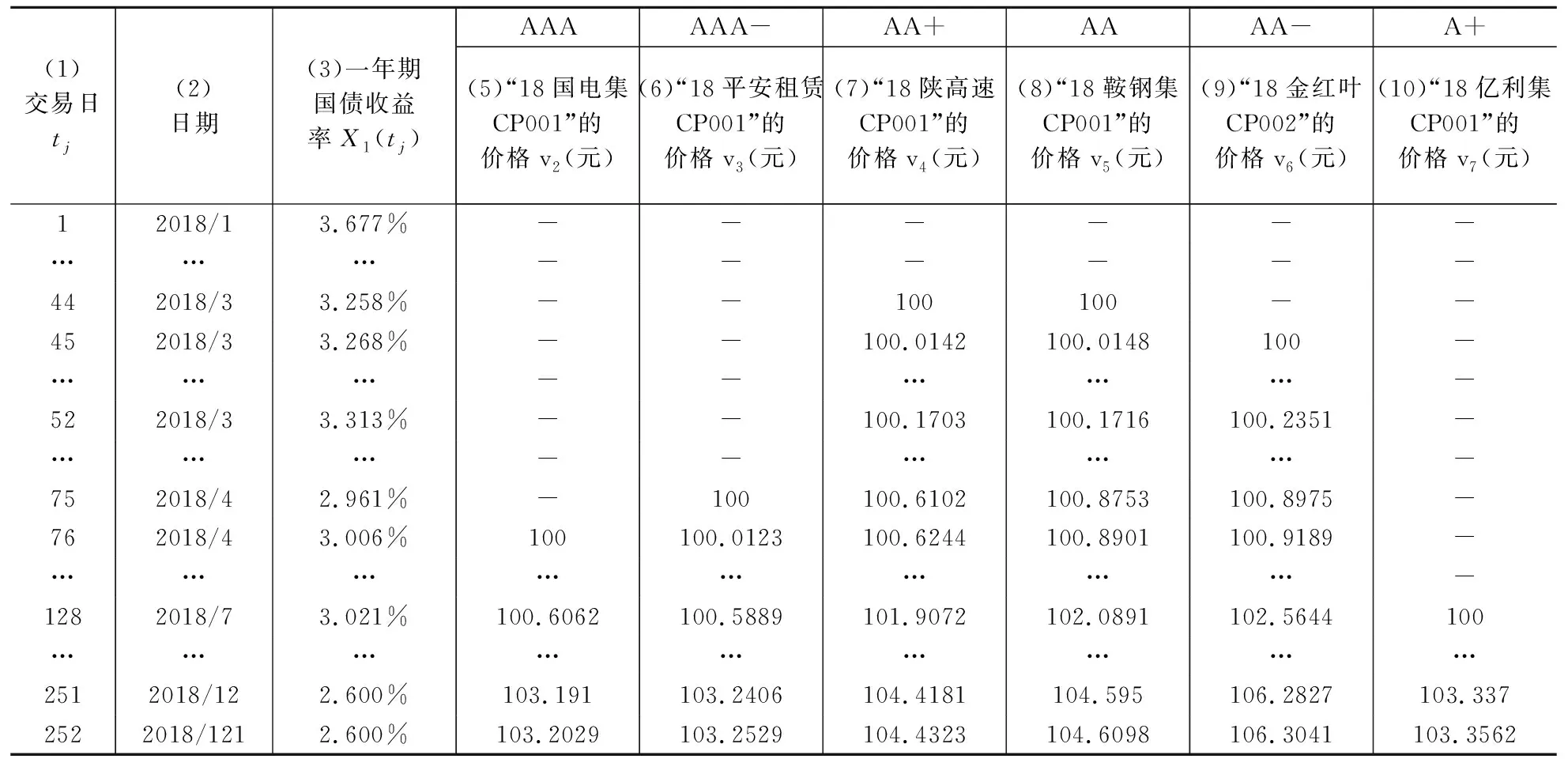

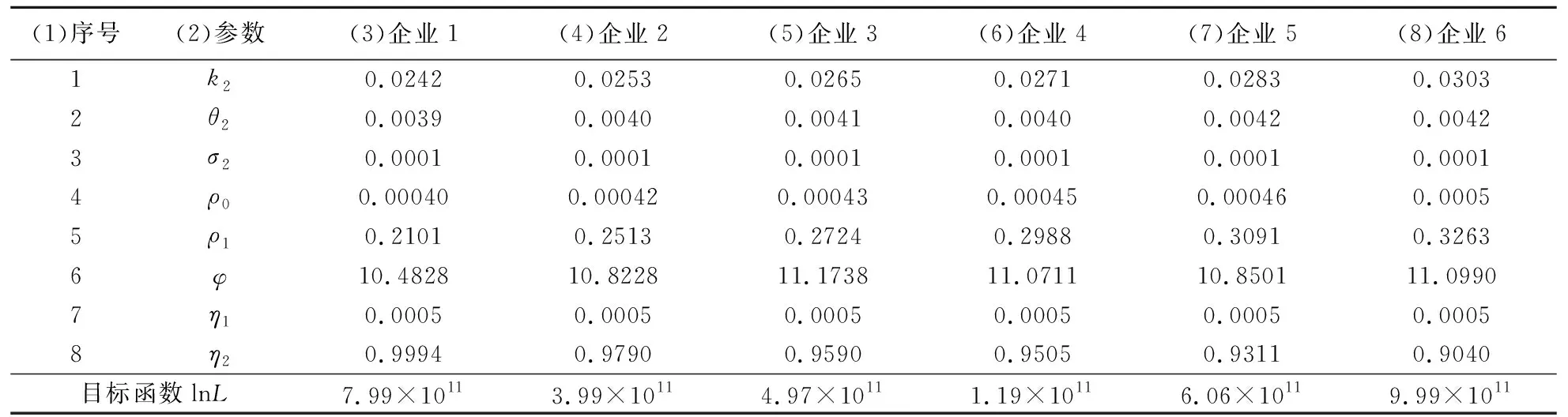

表1 一年期国债收益率和短期融资券价格

表2 X1t)的参数估计结果

3.2 因子X1(t)的CIR模型参数估计

本文选取2018/1/1至2018/12/31共252个交易日的中债一年期国债收益率作为实证样本,数据来源于Wind数据库。在对数似然函数值lnL达到最大时,估计出未知参数k1,θ1,σ1。拟合结果如表2第3列。

3.3 因子X2,i(t)的CIR模型参数估计

3.3.1 参数拟合原理

纯信用因子X2,i(t)是无法在市场上直接观测到,所以需要对因子X2,i(t)进行测算,通过零息债券的市场价格反推出因子X2,i(t),再进行参数估计。零息债券价格的选取:根据现有研究做法[23],选取短期融资券作为零息债券,这是由于国内发行的短期融资券大多是到期一次性支付本息,本质上是零息债券。

因此,利用短期融资券的价格数据代入式(21)的左端vi(s,T),反推出纯信用因子X2,i(s),即[23]:

X2,i(s)=[lnvi(s,T)+LGD×φρ0×(T-s)-α1(s,T)-

β1(s,T)X1(s)-α2i(s,T)]/β2i(s,T)

(34)

其中,vi(s,T)为T时刻到期的短期融资券在s时刻的价格数据,可从Wind数据库中获取;LGD如前所述,是由企业初始信用等级决定的常数;φ、ρ0为待估参数;α1(s,T)、β1(s,T)、α2i(s,T)、β2i(s,T)的计算如上文所述。

将式(34)代入式(33)的X(tj)中,构造式(32)的对数似然函数。在达到最大时,求得参数k2,θ2,σ2,ρ0,ρ1,φ,η1,η2的估计值。

3.3.2 各等级债券的纯信用因子X2(t)拟合

由于我国债券市场上的发行人并不都发行了短期融资券,针对没有发行短期融资券的企业,可以选择发行短融的相近企业作为替代。相近企业的选择方式可以是相同行业相同信用等级的企业。这是由于相同行业相同等级的企业之间信用风险特征是近似相同的,故通过分析相近企业的短融价格近似得到该企业的纯信用因子。

因此,本研究按信用等级将2018年有成交价格的短期融资券进行划分,在每个等级中各选择一支短期融资券作为样本,选取了样本券在2018/1/1至2018/12/31的成交价格v为实证样本,数据来源于Wind数据库。拟合结果如表3所示。

表3 X2,i(t)的参数估计结果

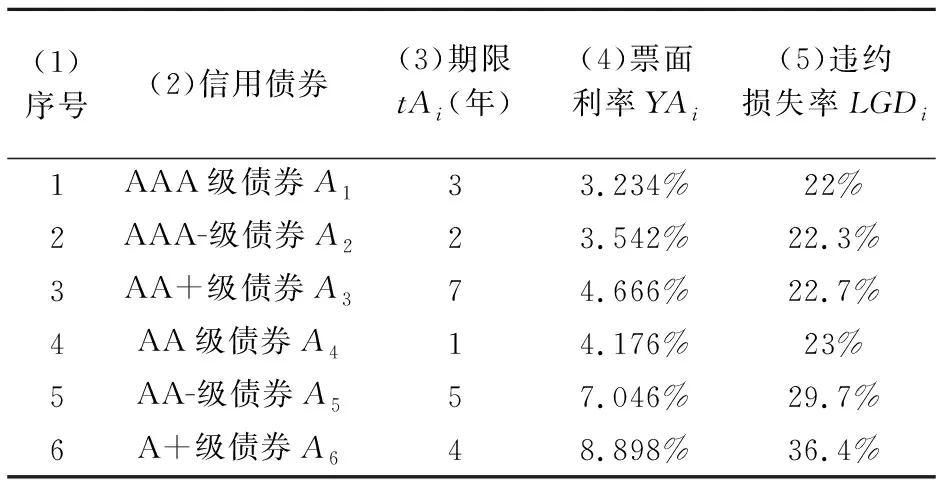

4 应用实例

4.1 信用债券资产的基本信息

假设市场上有AAA~A+级六类信用债券待配置投资。表4是六类待配置的信用债券基本信息,其中第3列是债券的到期期限tAi;第4列是票面利率YAi(该参数的设置参考中债企业债到期收益率曲线[24]);第5列是参考穆迪的统计结果[25]确定的各等级债券对应的违约损失率LGD,AAA级和AA级的违约损失率LGD参考穆迪评级机构的统计结果,其余等级的违约损失率LGD是基于穆迪统计的各等级LGD结果进行插值得到。

表4 信用债券的基本情况

如前文所述,依次对违约时间、因子X1和X2、资产价值进行模拟和计算,模拟结果如表5所示。

表5 五家企业贷款的模拟价值

4.2 投资组合优化模型求解

表6 期末财富值的计算

max:U=(U1+…+U1000)/1000

(35)

约束条件:投资比例之和为1。辅之以机构自身制定的风险控制要求,金融机构可以根据自身的风控要求、监管机构的具体要求设置。这部分不是本文的重点,故在此仅是举例。

s.t.1:w1+w2+w3+w4+w5+w6=1

(36-1)

s.t.2:w4+w5+w6≤0.5

(36-2)

s.t.3:w2≤0.4

(36-3)

s.t.4:w3≤0.3

(36- 4)

s.t.5:w4、w5≤0.2

(36-5)

s.t.6:w6≤0.1

(36- 6)

式(35)~(36)为算例的投资组合优化模型,优化求解得到决策变量wi。结果如表8。

4.3 对比分析

为了验证本研究模型的投资优化效果,设计三个对比模型,对比模型1和对比模型2分别仅单独考虑信用或利率其中一种风险因素,对比模型3是考虑信用和利率两种风险、但不考虑二者之间的相关性。设定如下:

对比模型1:仅考虑利率风险。令本模型中式(1)左端的违约强度h(t)恒等于0,而其他的条件不变。同样采用蒙特卡洛模拟求解优化模型,对比模型1的优化结果如表8第4列所示。

对比模型2:仅考虑信用风险。令本模型中式(1)左端的无风险收益率恒等于长期均值θ1=0.0517,而其他的条件不变。同样采用蒙特卡洛模拟求解优化模型,对比模型2的优化结果如表8第5列所示。

对比模型3:考虑利率和信用风险、但不考虑二者相关性。令本模型中式(4)中的ρ1恒等于0,重新估计参数后,其他条件不变。同样采用蒙特卡洛模拟求解优化模型,对比模型3的优化结果如表8第6列所示。

表8 投资比例及对比分析

结果显示,本模型同时控制利率风险和信用风险、并考虑二者之间相关性,能够达到资产组合的效用最大化。而对比模型仅考虑利率风险或违约风险,不能达到效用最大化,可能会导致投资的亏损。

5 结论

5.1 主要结论

一是信用风险与利率风险二者相互关联,共同作用于信用资产的价值。单独考虑其中的一种风险,不能全面地控制资产组合的总风险。通过对比分析,单独仅考虑一种风险的资产配置并不能达到投资效用的最优,有可能造成投资者的损失。

二是信用风险大小与无风险利率呈正相关。根据实证结果,无风险利率对违约强度的影响系数均为正,说明当无风险利率上升时,企业的违约风险升高;当无风险利率下降时,企业的违约风险降低。

5.2 主要特色

一是在强度式定价模型的框架下,分别利用CIR随机利率模型刻画利率风险因素“无风险利率”和信用风险因素“违约强度”的随机动态变化,衡量在两类风险共同影响下信用债券的市场价值,从而构建CRRA型投资效用函数。以CRRA型投资效用函数最大化作为目标函数,同时控制利率和信用两类风险。弥补了现有研究中仅单独考虑信用风险或利率风险、无法对两种风险进行整体控制的弊端。

二是将无风险利率作为影响违约强度的一个因子,利用“无风险利率因子”和“纯信用因子”的双因子CIR模型拟合违约强度,考虑了市场利率变化对于债券违约强度的影响,反映两种风险的相关性。使得投资组合模型中既同时考虑了信用风险和利率风险、又考虑了两种风险的交互影响。避免在优化资产组合时忽略两种风险间相关性、可能造成风险低估的问题。