投资者情绪与股票收益率的关系

——来自中国股市的实证证据

2022-02-08辛宗普郭万山

辛宗普,郭万山

(1.辽宁大学 数学与统计学院,辽宁 沈阳 110036;2.辽宁大学 经济学院,辽宁 沈阳110036)

0 引言

有效市场理论假设市场的参与者是理性的,资产价格完全反映了市场所有可利用信息,这意味着任何投资者都不可能通过技术分析或基本面分析击败市场而获得超额收益.然而,大量的文献通过对“87股灾”、“99互联网泡沫”等“金融异象”的研究发现,投资者并非完全理性的,而是有限理性,甚至是非理性的.20世纪80年代,行为金融学从心理学、行为学和社会学角度,对金融市场中的非理性行为进行了深入探讨,并提出证券价格并不完全由资产的内在价值决定,在很大程度上受到投资者行为的影响.

国外学者关于投资者情绪的研究起步相对较早,de Long[1]提出的噪音交易模型(DSSW)被认为是后来关于投资者情绪研究的开端.de Long认为,噪声交易者对资产价格预期偏差的形成,很大程度上缘于投资者情绪的存在.随后,有大量文献对投资者情绪与证券市场之间的关系展开研究.主要围绕在:投资者情绪是否具备预测市场的能力,将其作为监管市场的一个指标[2];投资者情绪是否对市场收益及波动率产生影响,以及这种影响是否表现出非对称性[3];投资者情绪是否构成资产定价的影响因子,在资产定价和证券市场研究过程中是否应该对投资者情绪予以考虑[4].

受到多方面综合因素影响,中国股市投资者非理性程度严重[5],股市长期表现出剧烈波动的特征,而现代金融理论对股市的长期剧烈波动的解释力有限,从投资者情绪层面研究中国股市是必要的[6].本文对投资者情绪与股票收益率之间互动关系进行研究,试图为处在转型期的中国股票市场如何通过控制投资者情绪稳定股市、防范和控制金融风险提供理论支撑和证据.

1 投资者情绪指标构建

国内外学者基于不同视角对投资者情绪进行测度,但尚未形成一致性认同,其测度方法优劣评判不一[7-8].本文选取新增机构投资者开户数和封闭基金折价率作为投资者情绪的原始指标,原因有二:其一,新增机构投资者开户数和封闭基金折价率在一定程度上反映出机构投资者对未来市场的预期[9],将其作为投资者情绪的指标是合理的.其二,利用新增机构投资者开户数和封闭基金折价率构建综合情绪指标,过滤掉了单一指标存在的噪音,减少单一指标对情绪测度的偏差,克服了单一情绪指标的片面性,理论上更具科学性

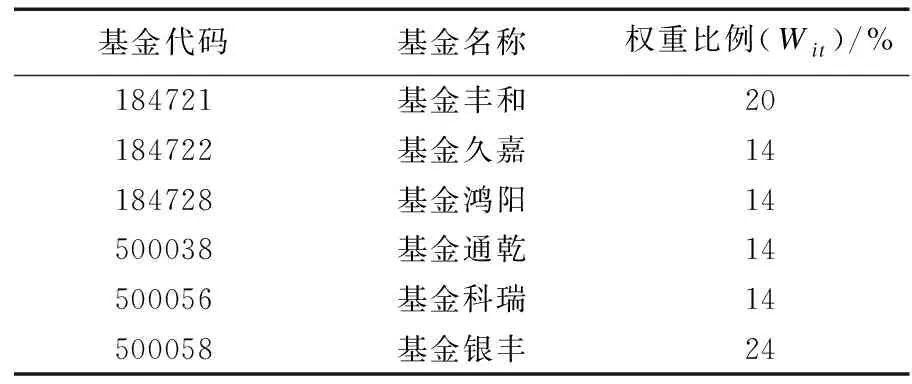

市场上封闭基金有很多只,如何构建市场封闭基金折价率是解决问题的关键.市场上封闭基金的上市时间及到期时间是存在差异的,很难将所有的基金统一在一个样本期内.为了保证基金时间上的一致性,本文选取在封闭基金中占有较大比例的6只基金.分别是:基金丰和(184721)、基金久嘉(184722)、基金鸿阳(184728)、基金通乾(500038)、基金科瑞(500056)、基金银丰(500058).首先上述的6只基金的上市时间和到期时间都在我们选择的样本内,同时6只基金在市场所有封闭基金发行总额中的占比达到75%,用上述6只封闭基金折价率的线性组合表征市场封闭基金折价率是全面的、科学的.

本文将研究的样本区间选定为2013年1月4日至2014年12月31日,共计519个交易日的市场封闭式基金的交易价格及单位净值数据.对于新增机构投资者开户数样本区间同样选定为2013年1月4日至2014年12月31日,共计519个数据,针对期间的数据丢失采用简单的线性插值方法进行补全.数据来自中国证券登记公司咨询中心和中国财富网.

(1)

其中,NAVit是第i只基金t时刻的资产净值,Wit值越大,说明Wit表示第i只基金的折价率对市场封闭基金折价率的贡献度越大,Wit值越小,说明Wit表示第i只基金的折价率对市场封闭基金折价率的贡献度越小.且Wit满足如下条件:

(2)

通过公式(1)计算第i只基金的折价率在市场封闭基金折价率所占的比重,结果如表1所示.

表1 基金资产净值权重比例表

根据基金权重比例表(见表1)得到相应权重Wit,构建封闭基金折价率具体如下:

(3)

(4)

其中,CEFRt为t时刻封闭基金折价率,DISCit为第i只基金t时刻折价率,λ为新增机构投资者开户数与上证指数之间的相关系数,μ为封闭基金折价率与上证指数之间的相关系数.

由公式(3)和(4)计算封闭基金折价率的倒数和新增机构投资者开户数在投资者情绪中的权重α和β,且其值分别为0.62和0.38.

(5)

其中,QXZSt为t时刻投资者情绪指数,LKHSt为t时刻新增机构投资者开户数,将α和β代入到公式(5)中,这样投资者情绪就通过封闭基金折价率的倒数和新增机构投资者开户数线性表示为

(6)

2 实证分析

本文在收益率指标的构建中,采用2012年12月31日至2014年12月31日的上海证券交易所的日开盘指数和收盘指数,共计520对数据,数据来自锐思数据库.在股票市场收益率指标的构建中,首先对上证指数的日数据进行对数化处理.

SYLt=lnpt-lnpt-1

(7)

其中,SYLt表示t时刻收益率,pt表示t时刻的收盘价,pt-1表示t-1时刻收盘价.通过公式(7)得到收益率时间序列{SYLt},时间序列{SYLt}包含519个数据.

表2 变量描述统计

表2为股价(SZZS)、收益率(SYL)、投资者情绪时间序列(QXZS)等变量描述统计

2.1 Granger因果检验

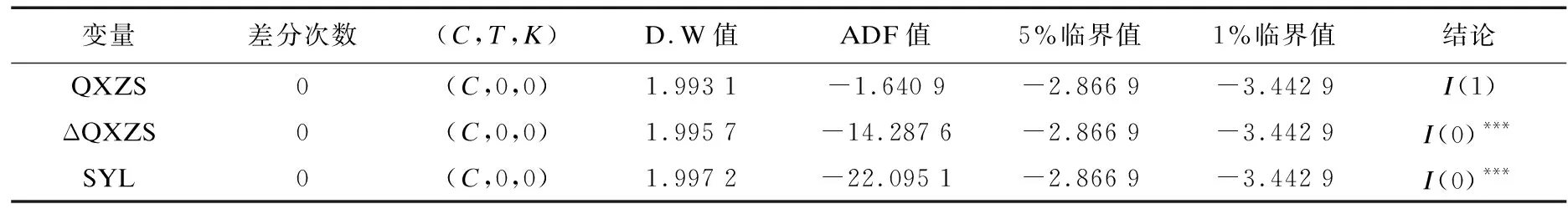

为了准确发现投资者情绪与股市收益率之间的动态关系,本文借助向量自回归(VAR)模型来研究.建立VAR模型之前必须保证变量的时间序列是平稳性的,因此我们首先对投资者情绪与股市收益率的时间序列进行平稳性检验,本文采用单位根检验,检验结果如表3所示.

表3 投资者情绪与股市收益率时间序列的单位根检验结果

下面检验投资者情绪与股票收益率是否存在因果关系,如果存在因果关系,是存在单向的因果关系,还是双向的因果关系.接下来进行Granger因果关系检验,结果如表4所示.

表4 投资者情绪与股票收益率进行Granger因果检验的结果

检验发现,滞后期的选择不会造成结论的差异.

其中,ΔQXZS为投资者情绪一阶差分,SYL为收益率.表4的检验结果证实,ΔQXZS与SYL之间存在着双向Granger因果关系.即投资者情绪的变动是引起SYL的Granger原因,同时SYL是引起投资者情绪变动的Granger原因.这与中国股市现实情况相符,中国股市投资者结构不合理,投资者非理性程度严重,中国股市容易受到投资者情绪的影响.

2.2 脉冲响应分析

建立投资者情绪与收益率VAR模型,投资者情绪的波动或冲击在对本身产生影响的同时,还会对收益率产生冲击或变动,而这种冲击或变动通过VAR模型动态结构反映出来.我们通过脉冲响应函数刻画这些影响的轨迹,揭示投资者情绪或是收益率的扰动如何通过模型影响其他变量,最终反馈到本身的过程.建立VAR(6)脉冲响应函数,冲击效应作用原理如下:

A0Mt=A1Mt-1+A2Mt-2+A3Mt-3+A4Mt-4+A5Mt-5+A6Mt-6+Et

(8)

其中

Mt=[ΔQXZStSYLt]′

(9)

Et=[u1tu2t]′

(10)

当非结构扰动项u1t受到冲击会造成ΔQXZS发生变化,而且还通过当前的ΔQXZS值影响变量ΔQXZS今后的值.由于新息uit彼此相互联系,u1t会导致u2t发生连续改变,进而投资者情绪ΔQXZS和收益率SYL都会受到动态的冲击而发生程度不同的相应变化.

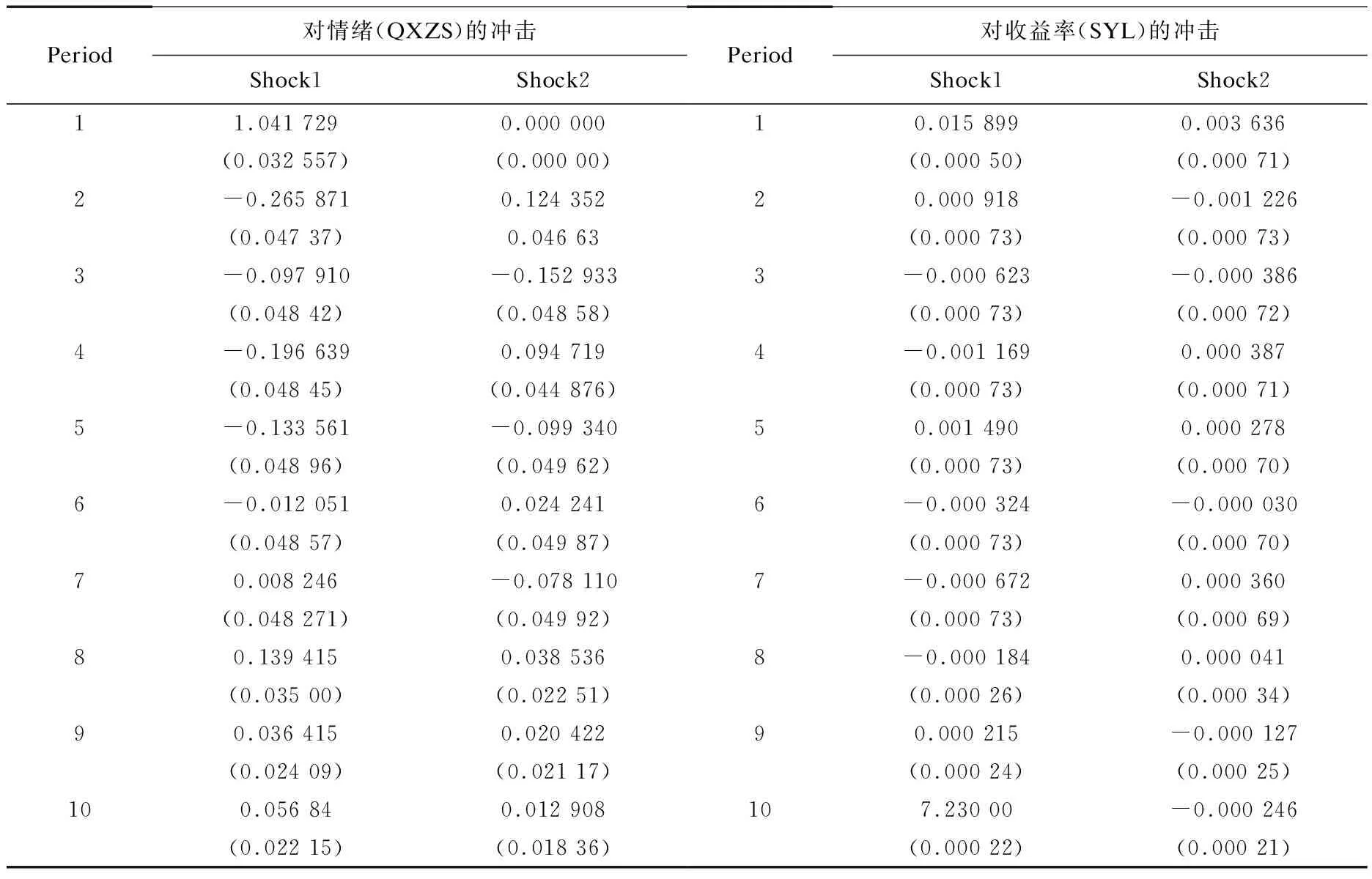

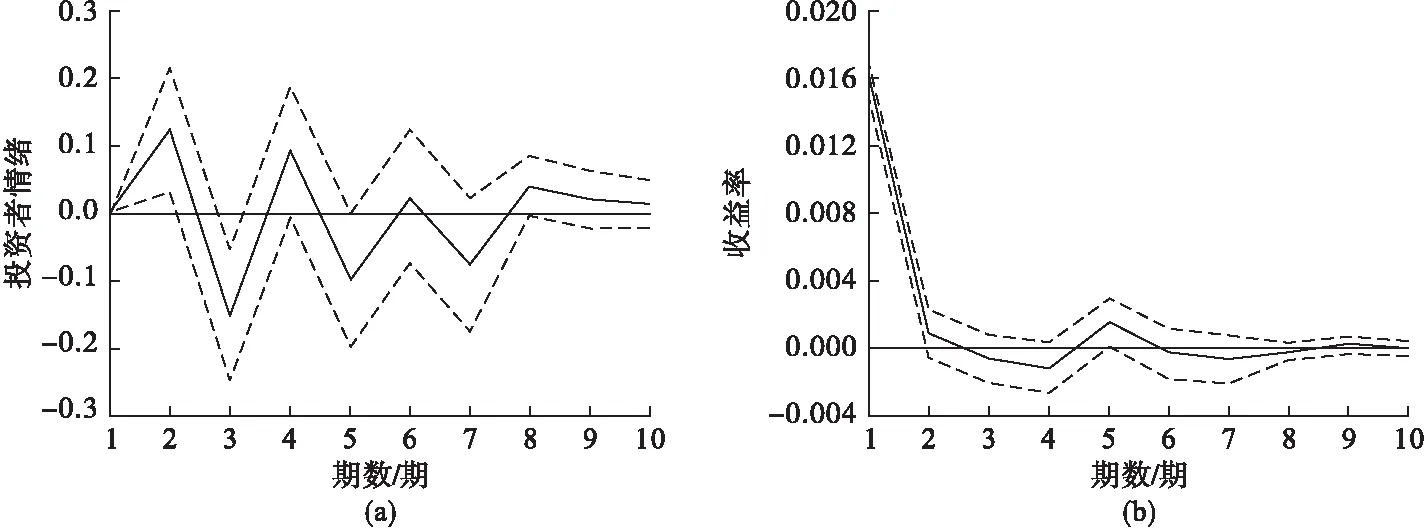

投资者情绪与收益率的冲击效应分析的具体结果如图1、图2和表5所示.图中的实线表示受到冲击后变量的一个标准差新息的脉冲响应,即变量受到冲击后的未来走势,虚线则表示在相应脉冲响应图像两侧两倍多的标准误差.图的横轴代表了冲击持续的时间周期,纵轴反映了各变量受到本身或其他变量冲击对自身造成的冲击的程度

图1 投资者情绪冲击引起(a)投资者情绪与(b)收益率的响应函数图

从图1中我们可以看出,投资者情绪受自身正向冲击后就会迅速出现较强的反应.第1期受到的影响最大,随后第2期之后逐步衰减,在第8期影响几乎消失.这一过程可理解为,当投资者情绪受到正向冲击时,投资者情绪开始变得悲观,但是这种悲观的情绪冲击影响不会持续太长时间,消失相对较快.收益率在受到投资者情绪的正向冲击影响后,收益率迅速产生反应,收益率起初在前两期呈现递减,最小值出现在第2期,随后这种影响慢慢消失.这一变化可以理解为投资者情绪表现悲观,减少了股票资产的交易行为,股票价格迅速降低,同时收益率为负值,在第2期达到最小,在第4期之后随着冲击影响的逐步减弱,对收益率冲击影响效果逐步稳定.

表5 投资者情绪与收益率之间的响应函数结果

图2 收益率冲击引起(a)投资者情绪与(b)收益率的响应函数图

从图2中可以看出,收益率受到自身冲击后迅速产生反应,在第4期达到了最小值,从第6期开始冲击的作用逐渐减弱,变量的波动幅度逐步减小,在第9期将为0.投资者情绪受到收益率的一个冲击后,投资者情绪从第1期开始上升并且在第2期达到最高值,在第2期之后开始下降并在第3期达到最低值,然后第3期开始上升并在第4期达到最高值,表现出短期内的周期性变化,并且波动的幅度一直减小,在第9期影响几乎为0.这一过程可以理解为,随着收益率的提高,投资者情绪迅速表现为高涨,随着投资者交易行为的加大,收益率会降低,投资者情绪表现出悲观,随后收益率加大,投资者情绪又表现出高涨的周期性变化,最终冲击的影响基本趋于稳定.综合来看,投资者情绪和收益率存在反向的互动影响关系,给其中一个变量反向变化的作用之后,另一个变量正向的影响便开始凸现,随着冲击的减弱最终渐渐趋于稳定.

2.3 冲击效应的方差分解分析

为了定量刻画投资者情绪冲击及收益率自身冲击对收益率波动的贡献程度,本文对收益率和投资者情绪冲击效应进行方差分解.

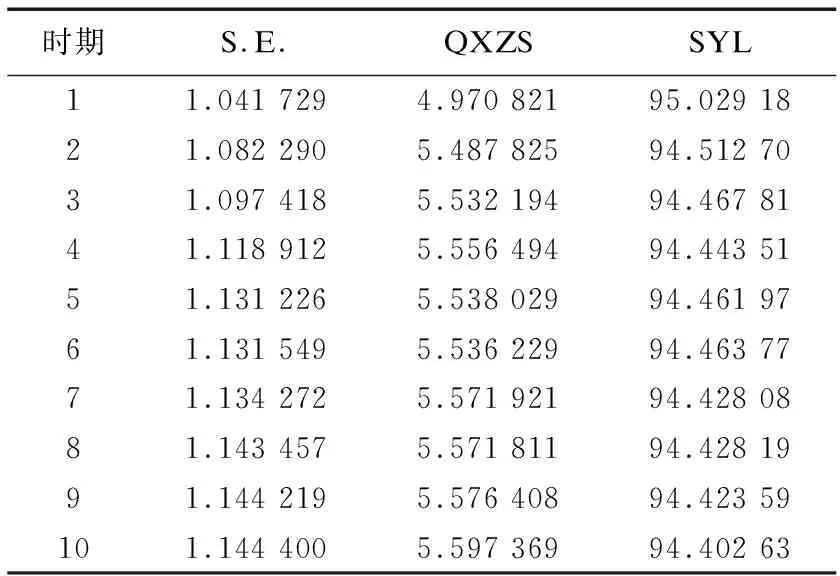

表6 收益率方差分解的结果

图3 投资者情绪方差分解的结果

表6为收益率方案分析结果.其中,S.E.表示回归标准差,QXZS表示投资者情绪,SYL表示收益率.从表6可以看出收益率自身对其波动的贡献度最大,达到了94.4%,而投资者情绪对收益率波动贡献度为5.6%,所占比例较小.但从各期方差贡献率的变化趋势来看,投资者情绪的变动对收益率的影响相对稳定,其影响不应忽视,在对收益率进行研究时投资者情绪应该加以考虑.

图3所示是投资者情绪和收益率冲击对投资者情绪波动的贡献程度,其中实线表示投资者情绪变动由自身变动导致的部分,虚线代表收益率冲击对投资者情绪变动波动影响的方差贡献率.由图3可知,投资者情绪变动方差由自身变动解释的部分呈现下降趋势,由收益率变动解释的部分逐渐增加,在第10期达到峰值,大约6%的投资者情绪变动方差由收益率变动可以解释.

3 结论

中国股市中的投资者情绪和收益率之间的互动关系研究结果表明,投资者情绪是影响收益率的原因之一,但这种影响具有滞后性;脉冲分析表明投资者情绪变动不仅对收益率造成瞬时或短期影响,还会在较长时期中形成累积效应;方差分解证实投资者情绪是影响收益率变化的一股力量.中国股票市场相对不够成熟,投资者的非理性程度高,投资者情绪对股市的影响不容忽视,管理者在资产定价和证券市场研究过程中应该对投资者情绪予以考虑.