2021 年度ENR 国际工程设计商225 强解析

2022-01-17张锡成万子欣邓小鹏

张锡成 万子欣 邓小鹏

东南大学土木工程学院 南京 210096

7 月29 日,全球工程建设领域权威学术杂志美国《工程新闻记录》(ENR)揭晓了2021 年度“工程设计商国际营收(海外收入)225强”(TOP 225 INTERNATIONAL DESIGN FIRMS,以下简称TOP 225)榜单排名。由于此次排名具有国际形势日益复杂,政治、经济的不确定性日益增加[1],尤其是新冠疫情久未消弭的大背景,其数据及背后所代表的趋势特别受到业内的关注。

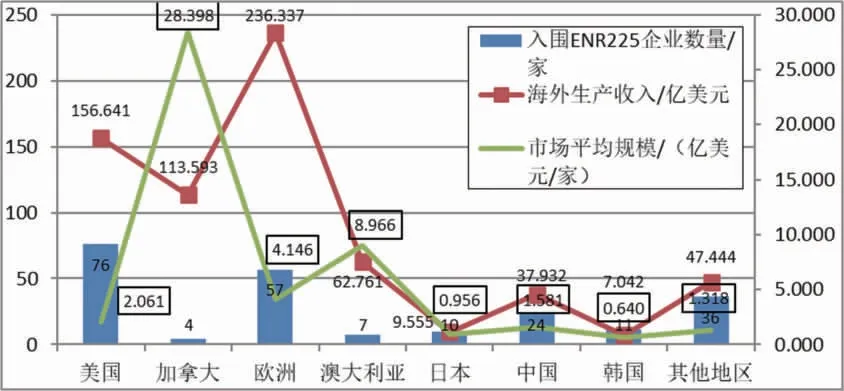

2021 年度TOP 225 上榜企业海外营业收入总计671.4 亿美元,与上一年度相比下降7.1%。中国大陆企业仍有24 家上榜,但国际市场营业额总和降至了37.93 亿美元,同比下降11.66%。以下结合往年数据,通过分析TOP 225,为中国大陆工程设计商了解市场现状提供参考,从而制定出更有利于自身发展的策略。

1 TOP 225 营收概况

TOP 225 是按照年度工程设计商海外营业收入进行排名的。如果将这些企业在本土营收及海外营收加本土营收得到的年度总营收一同进行研究,会更清晰地反映全球工程设计市场的发展趋势。

从图1 可以看出,过去十年间,TOP 225 本土市场总体呈增长趋势,2021 年度创下新高,达到1012 亿美元,同比增长9.86%。而海外营收总体则有下降的趋势,2021 年度受新冠疫情影响,再次出现负增长,同比降幅高达- 7.21%。两项相加,TOP 225 年度总营收2021 年度为1685 亿美元,实现了2.42%的增长率。究其原因,美国企业Fluor 再次参与调查是一方面,但更反映出工程设计企业将工作重心转移至本土市场的趋势。

图1 2012—2021 年度Top225 工程设计商经营情况

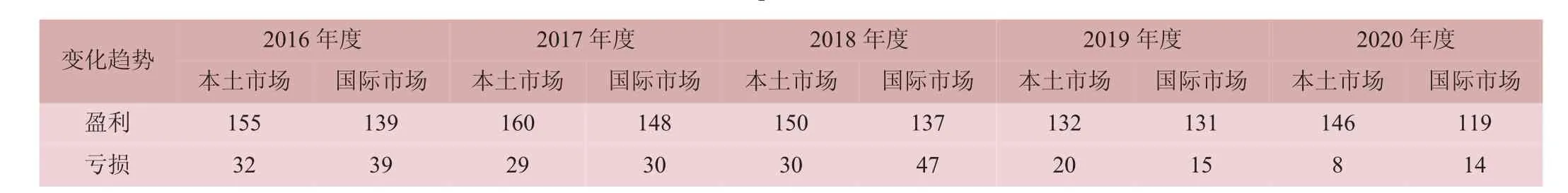

表1为2017—2021年度TOP225上榜企业的盈亏情况,同样可以看出企业工作重心转移的趋势。TOP 225 在2020 年本土市场盈利公司的数量达到146 家,土市场亏损公司的数量则降到了8 家,与海外市场的表现形成鲜明对比。

表1 2017—2021 年度Top225 工程设计商盈亏数量情况

2 上榜企业排名分析

2.1 前十强排名变化

与上一年度相比,2021 年度TOP 225 前十强的排名变化巨大,所有企业的排名均出现了变动。来自加拿大的WSP 公司首次以47.073 亿美元登顶榜首,而连续两年稳居第一的WOOD 公司在2021年度国际市场营业额暴跌48.88%,排名跌至第六名,是前十强中受新冠疫情影响最大的企业,见表2。除阿联酋外,入围前十强的工程设计商均来自欧美国家,其中加拿大和美国各占3 家,这种状况在短期内难以发生改变。前十强的国际市场营业额占总营业额的比重均值超过了70%,反映出这些企业国际化程度之高。

表2 2020 和2021 年度前十强工程设计商表现对比

2.2 行业市场前十强分析

2021 年度,首次登顶榜首的WSP 公司在交通运输、房屋建筑领域仍保持第一位,同时入围电力、水利、有害废物处理领域前十强,排名依次为第三、第九和第四名,表明WSP 公司的发展较为多元化。

在石油化工领域,FLUOR 时隔两年重回第一,WOOD 则跌至第三名。

在电力领域,中国大陆工程设计商的表现较为突出,排名第一和第二的分别是中国电力建设集团有限公司和中国能源建设股份有限公司,与2020 年度保持一致。而中国石油工程建设公司在2020 年度首次上榜后再次跌出前十强。

工业领域JACOBS 公司排名大幅提升,从2020 年度的第六名升至第一名,同时其在交通运输、电力、水利、有害废物处理、排水/废弃物和制造业领域均占有较大市场份额。

在有害废物处理、排水/ 废弃物和制造业领域,排名第一的分别是RAMBOLL GROUP A/ S 公司、STANTEC INC 公司和LARSEN& TOUBRO LTD 公司。

从以上数据可以看出,多元化对促进公司规模增长至关重要,大型国际承包商相比较小的国际承包商也更加倾向于通过多元化提升企业的国际竞争力[2]。在交通运输、石油化工、房屋建筑、电力、工业、水利、有害废物处理、排水/ 废弃物和制造业行业中,TOP 225 前十强中分别有6 家、5 家、6 家、5家、6 家、6 家、7 家、3 家和3 家在行业市场排名中位列前十。由此可见,国际设计市场集中度较高,并且发达国家在国际设计市场上具有垄断优势。

2.3 企业规模

2021 年度,TOP 225 前十强的国际市场业务收入为325.622亿美元,占TOP 225 国际市场业务总收入的48.5%。TOP 225 前十强工程设计商的平均规模为32.56亿美元/ 家,是榜单企业平均规模的10.9 倍,集中度相较于2020 年度进一步提升。

相比于2020 年度,2021 年度TOP225 发达国家的国际市场业务收入占比进一步提升,国际设计市场呈现明显的金字塔形状,发达国家牢牢占据金字塔顶端部位,如图2 所示。2021 年度发达国家上榜的有165 家,占国际市场总业务收入的87.28%。从企业规模来看,发达国家的企业规模为3.55 亿美元/家,而发展中国家的企业规模为1.42 亿美元/ 家,不足发达国家的1/ 2。无论从企业规模还是企业数量来看,发达国家相较于发展中国家都有明显的竞争优势。

图2 2021 年度Top225 工程设计商市场平均规模

3 市场分析

3.1 行业市场

ENR 将国际设计市场划分为十大行业市场,包括交通运输、石油化工、房屋建筑、电力、工业、水利、有害废物处理、排水/ 废弃物、制造业及电信。从行业收入占比来看,交通运输、石油化工和房屋建筑三大行业是设计市场的传统优势行业,2021 年度累计占营业总额的62.4%,同比下降1%,但仍占据国际市场营业额的半壁江山。

尽管2021 年度国际市场营业额同比降低7.21%,但仍有四个行业实现了正增长,其中水利行业增幅最大,为5.65%;电信行业受5G建设利好,增幅也高达3.97%。而石油化工、房屋建筑、电力、工业和制造业均出现超过10%的跌幅,其中工业跌幅最大,高达18.41%。

3.2 区域市场

2021 年度ENR 对国际设计市场划分进行了调整,从七大区域变为八大区域,包括欧洲、亚洲、美国、中东、加拿大、澳大利亚/ 大洋洲、非洲、拉丁美洲/ 加勒比地区。从区域收入占比来看,欧洲区域以27.6%的市场份额位列第一;美国以20.3%的市场份额紧随其后;亚洲排名第三,市场份额为13.6%;中东和加拿大分别以11.7%和10.5%的市场份额排名第四和第五;澳大利亚/ 大洋洲、非洲和拉丁美洲总和占比达到15%;加勒比地区、北极洲/南极洲地区占比不足1%。

在八大区域市场中,除去亚洲和澳大利亚刚分拆的两个区域,其他区域中欧洲、美国、中东、非洲、拉丁美洲和加勒比地区的市场收入均出现下降,其中非洲市场和中东市场下降最为显著,分别为15.85%和15.66%。

进入区域前十强的企业在本区域国际工程设计营收总和中的占比在2021 年度继续提高,尤其是美国市场,所占比重高达83.29%,其他区域前十强占比也大都超过50%。这表明在各个区域市场与各行业市场类似,都呈现金字塔分布形式,顶级工程设计商占据绝对优势,市场集中度高,其他国际工程设计商的市场发展空间受限。

4 中国大陆工程设计商分析

4.1 整体概况

2021 年度,中国大陆工程设计商仍然有24 家入围Top225 榜单,入围数量连续五年保持不变。但国际市场营业额在2019 年度达到峰值后连续两年下降,2021 年度降至37.93 亿美元,相比2020 年度下降11.66%;市场份额占比也由2020年度的5.9%下降至5.7%。进入榜单前100 的企业数量较上一年度减少1 家,降至10 家。同时,最佳排名也出现下滑,由2020 年度的第十二名下降至第十六名。企业平均规模也出现了下滑,从2020 年度的1.79 亿美元/ 家,降低到1.581 亿美元/ 家,在整体榜单中表现欠佳。中国大陆工程设计商规模低于市场平均规模的一个重要原因是发达国家的先发优势,使得其积累了先进的技术和丰富的经验。而中国大陆工程设计商占市场平均规模的比例下降的一个重要因素是受新冠疫情影响,中国大陆工程设计商将重心转移至国内,导致国际营业额出现下滑。

从区域结构来看,中国大陆工程设计商的业务主要集中在亚洲、非洲、中东和拉美/ 加勒比地区,2021 年度中国大陆工程设计商在上述四个区域共实现营业额32.636 亿美元,占国际总营业额的86%。同时,在亚洲、非洲和拉美/加勒比这三个主要市场,2021 年度中国大陆工程设计商成功入围区域前十强榜单,数量分别为3 家、2家和1 家。然而在发达地区,市场历年被发达国家的大型工程承包公司占据,中国大陆工程设计商的表现则不尽人意[3]。例如在美国市场,中国大陆工程设计商国际业务收入只有0.728 亿美元,占国际总营业额的1.919%,相比于2020 年度2.571%的比重出现进一步下滑。值得关注的是,作为中国大陆工程设计商的重心亚洲市场,所占比重从2020 年度的64.81%降至2021年度的52.3%,中东、非洲、欧洲、拉美/ 加勒比地区所占比重均有不同程度上升,表明中国大陆工程设计商的国际化取得了一定成果。

从行业结构来看,电力仍然是中国大陆工程设计商在国际承包市场的支柱性业务。2021 年度入围电力行业前十强榜单的中国大陆企业有2 家,虽然相比于2020 年度入围3 家有所减少,但是相对于交通运输、房屋建筑、水利、有害废物处理、排水/ 废弃物、制造业和电信行业前十强中没有中国大陆企业入围,还是具有较大优势。同时,在工业/ 石化行业,中国化学工程集团有限公司实现入围行业前十强,说明中国工程设计商的多元化发展取得了一定突破。

4.2 表现分析

表3 为2021 年度入围TOP225的中国大陆工程设计商名单。与2020 年度相比,排名上升的有8家,排名下降的有13 家,还有3 家为新上榜企业。从上榜名单中可以看出,入围Top225 的24 家中国大陆企业中有20 家海外市场收入占总收入的比重小于30%,国际化程度较低,说明中国大陆工程设计商“走出去”任重而道远[4]。此外,中国大陆企业在国际承包领域和设计领域的发展不均衡是普遍存在现象,如何大力提高中国大陆工程设计商的竞争力是亟待解决的课题。

表3 2020—2021 年度TOP225 中的中国大陆工程设计商

4.3 中外对比

国际顶尖工程设计商的国际化程度普遍较高,资源整合能力、盈利能力、创新能力和人才培养能力相较于中国大陆企业存在较大优势。同时,国际顶尖工程设计商更注重业务的多元化,在多个行业领域和区域市场均具有较大的市场份额。相比之下,中国大陆工程设计商的国际化程度较低,业务集中度较高。以中国电力建设集团有限公司为例,2021 年度总营业收入以132.018 亿美元稳居Top225 榜单第一,但是国际业务收入仅位居第16 名。同时,中国电力建设集团有限公司2021 年度国际业务收入只占总营业收入的9.81%,与国际顶尖工程设计商的国际化程度差距较大。由表4 可知,在市场区域方面,中国大陆工程设计商主要集中在利润微薄、风险较大的亚非市场,2021 年度累计占有率达到64.5%,而利润较高的欧美市场占有率较低,只有11.2%。相比之下,发达国家的业务主要集中在低风险、高利润的欧美市场,以高附加值业务为主。例如,2021 年度美国工程设计商在加拿大占71.4%的市场份额,在澳大利亚/ 大洋洲占35.9%,在欧洲占24.9%。海外市场上充满经济和政治的不确定性,实现行业市场和区域市场的多元化经营模式,对于规避政治、经济、文化等风险具有重要意义。特别在新冠疫情的影响下,多元化的经营模式也是加拿大WSP 公司成功登顶Top225 榜首的重要原因。

表4 2020—2021 年度中国大陆工程设计商在各地区的市场份额

5 结语

综上所述,2021 年度国际设计市场受新冠疫情影响,国际营业额同比下降7.21%,各国工程设计商均受到不同程度的影响。其中中国大陆工程设计商受影响较为严重,虽然入围Top225 的数量维持在24家,但是国际营业额、最佳排名、企业规模及入围前100 强的数量等指标均出现下滑。相比之下,加拿大国际营业额出现逆市上升,WSP 公司也夺得Top225 榜首成绩。由此可见,中国大陆工程设计商应对重大突发公共事件的能力有待进一步提高,同时需要不断增强竞争实力,提升竞争优势,加快多元化发展和提升国际化程度,开拓弱势行业领域和区域。这样才能从容应对各类风险,在国际设计市场处于领先地位。