数字经济发展对我国税收贡献度的实证研究

——基于数字产业化和产业数字化视角

2021-11-20冯秀娟魏中龙

冯秀娟,魏中龙,周 璇

(北京经济管理职业学院 数字财金学院,北京 100102)

一、引 言

2018年以来,中国数字经济规模跃居全球第二,数字经济已经成为我国经济发展的新引擎。2020年我国数字经济增加值规模达到39.2万亿元,占GDP比重达38.6%,数字增速达到9.7%,高于同期GDP名义增速约6.7个百分点。[1]数字经济发展对我国税收收入增长做出了一定贡献。然而,在数字经济的发展进程中,新型商业模式、数字化产品及服务层出不穷,基于实物商品和有形服务交易建立的税收框架,在数字经济背景下遇到了纳税主体、征税范围、征税原则、利润分割方法等多重挑战。

数字经济发展对国际、国内税收的挑战及应对引起了国内外学者的关注,并开展了多方面的研究。互联网技术的信息互通在税收领域的应用提高了税收征管能力。[2]数字经济新技术、新业态、新模式给税收征管带来重大冲击。[3]应用区块链技术构建税收征管模型提高征收效率。[4]随着数字经济的发展,无形资产成为了税基侵蚀和利润转移的重灾区。[5]跨境特许权使用费征税权分配原则受到挑战。[6]数字经济背景下产品和服务更具弹性,数字经济环境中价值流转多样化。[7]经济的数字化使得向世界各地提供商品和服务更容易,造成重复征税问题和非故意双重不征税。[8]引入“虚拟常设机构”判定规则,支付平台在境内消费者向境外供应商支付价款时代扣相关税款。[9]采用德国“最低有效税率”方案是阻止利润转移到避税地的有效手段。[10]在B2B跨境转让无形资产服务中采用消费地原则判定税收管辖权。[11]对大型跨国公司实行单一税制,对其全球利润按照统一会计原则汇总后使用公式分配法向市场国分配,构建更加公平的新国际税收体系。[12]通过延伸源头税收规则,构建数据共享征管模式,加强国际合作,应对数字税收领域变革。[13]

目前,国内外的研究成果主要集中在研究数字经济发展对税收征管、所得税制、商品税制带来的挑战及应对等方面,关于数字经济发展对我国税收贡献度的实证研究较少,本文从数字产业化发展和传统产业数字化升级两个角度分析数字经济发展对我国税收的贡献度。

二、数字产业化发展对我国税收的贡献度分析

中国信息通信研究院在《中国数字经济发展白皮书(2020年)》中提出:数字经济包含四个部分:数据价值化、数字产业化、产业数字化、数字化治理。其中,数据价值化就是将数据作为数字经济关键生产要素,推动数字经济发展;数字化治理是通过数字化技术与传统产业融合以提升国家治理能力现代化水平;数字产业化包括电子信息制造业、信息通信业、软件服务业等在内的信息化产业;产业数字化是指互联网、大数据等新一代信息技术与实体经济融合,带来生产数量和生产效率的提升。[14]

2016年在杭州举行的G20峰会上,习近平总书记提出将大力发展数字经济上升为我国经济发展战略,中国信息通信研究院从2017年起按年度发布《中国数字经济发展白皮书》,较为完整地统计了数字经济发展的情况。

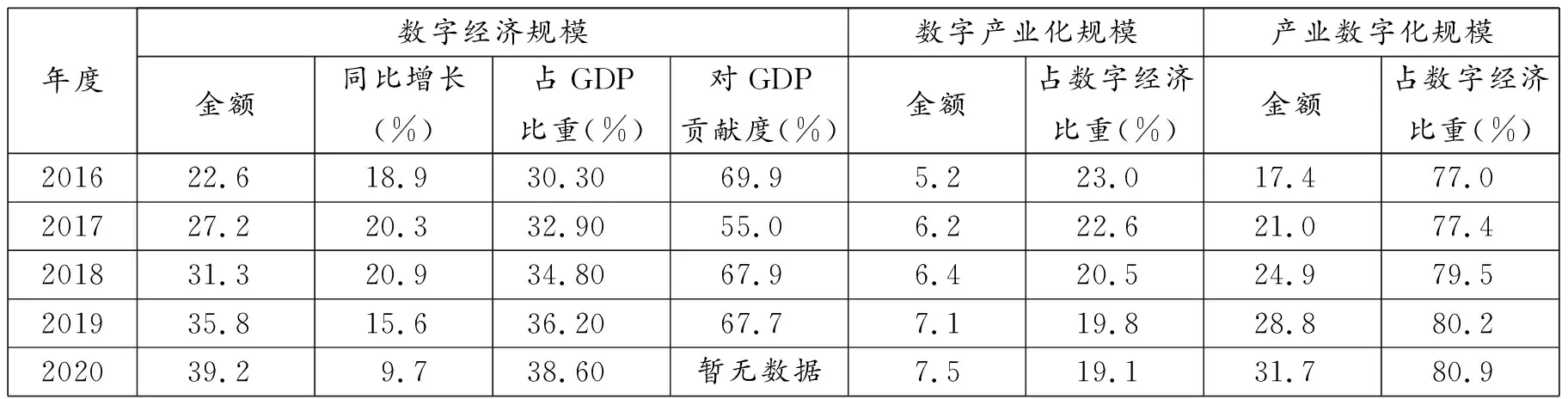

从表1中的数据可以看到,数字经济规模不断扩大,增长速度远超同期名义GDP增速,数字产业化约占数字经济规模的20%左右,2016~2019年在GDP中平均占比为7.2%,成为国民经济增长的重要源泉。利用公开统计资料对数字产业化发展对于我国税收的贡献度进行研究,需要将数字产业与国家统计局行业分类标准进行对应,分别对应计算机、通信和其他电子设备制造业,电信、广播电视和卫星传输服务业,互联网和相关服务,软件和信息技术服务业等四大行业。利用中国知网的经济大数据平台,查询2016~2018年全国税收收入分税种分产业收入情况,用数字化产业在税收收入中的占比来分析数字化产业发展的税收贡献度,见表2。

表1 中国数字经济规模分析表 单位:万亿元

表2 数字产业化发展的税收贡献度分析表 单位:万元

表2显示,2016~2018年我国数字化产业在税收收入中的占比平均为3.65%,与同期数字化产业发展在GDP中的占比平均值7.2%相比,数字化产业的税收贡献度约为数字化产业规模的50%。

三、产业数字化升级对我国税收的贡献度分析

产业数字化,是指传统产业应用数字技术所带来的生产数量和效率的提升,是数字与实体经济的融合,构成数字经济发展的主体。产业数字化不仅包括传统产业的数字化、信息化、网络化,还包括智能制造、工业互联网、车联网、平台经济等融合型新兴产业模式和业态。

目前,可公开获取的关于产业数字化相关的税收统计资料匮乏。投入产出表是在目前公开的统计资料中,行业细分最全,能够较为完整地反映经营活动中投入产出关系及经营成果的统计数据,其中最新的投入产出数据为2019年12月国家统计局出版的《2017年中国投入产出表》包含149部门。为了保障分析口径统一,时间区间一致,本文采用合并后42部门的统计资料,以及《中国税务统计年鉴(2018)》公布的全国税收收入分税种分产业收入统计资料中2017年的相关数据,对产业数字化的税收贡献度进行测算。

(一)基本假设

1.假定产业数字化是指42部门中数字化产业部门对其他产业部门及本部门的投入,其中数字化产业部门包括通信设备、计算机和其他电子设备,信息传输、软件和信息技术服务,科学研究和技术服务等3个部门。

2.假定“营改增”后增值税一般纳税人与小规模纳税人的比重为60%∶40%。

3.假定42部门企业所得税税率统一为25%。

4.行业增值税税率统一按照2017年税率简并之后的四档税率:17%、11%、6%和零税率。

(二)测算思路

1.产业数字化增值税贡献度的测算:依据投入产出的关系,增值税税基=中间使用+最终消费-中间投入-进口,行业增值税税负率=(一般纳税人应纳税额+小规模纳税人应纳税额)÷(中间使用+最终消费),产业数字化增值税贡献=数字化产业对各行业的投入×行业增值税税负率。

2.产业数字化所得税贡献度的测算:以投入产出表中营业盈余视同各行业税前利润,行业利润率=营业盈余÷总投入,产业数字化企业所得税贡献=数字化产业总投入×行业利润率×25%

3.产业数字化税收贡献测算:先计算2017年度各行业增值税、所得税税额在行业总税收收入中占比,再利用(各行业增值税税额+各行业企业所得税税额)÷增值税、企业所得税税额占比得出各行业的税收贡献度。

4.将42部门税收贡献度按产业合并,分别确定三次产业税收贡献度。

(三)模型及测算结果

1.增值税计税基础的计算

一般纳税人:TB=IU+FC+OT-II-IM

小规模纳税人:TB=IU+FC+OT

上式中,TB(Tax Base)表示税基,IU(Intermediate Use)表示中间使用,FC(Final Consumption)表示最终消费,OT(Other)表示其他,II(Intermediate Investment)代表中间投入,IM(Import)代表进口。

2.行业增值税税负率

VATTPi(VAT Tax Payable)表示第i行业应纳增值税税额,包括一般纳税人和小规模纳税人应纳增值税税额;VATTRi(VAT Tax Revenue)表示第i行业税收收入;VATTBi(VAT Tax Burden)表示第i行业增值税税负率,是增值税税额与增值税可税收入之比。i表示投入产出表中的行业,按42部门顺序表示:1-农林牧渔产品和服务,2-煤炭采选产品,3-石油和天然气开采产品,4-金属矿采选产品,5-非金属矿和其他矿采选产品,6-食品和烟草,7-纺织品,8-纺织服装鞋帽皮革羽绒及其制品,9-木材加工品和家具,10-造纸印刷和文教体育用品,11-石油、炼焦产品和核燃料加工品,12-化学产品,13-非金属矿物制品,14-金属冶炼和压延加工品,15-金属制品,16-通用设备,17-专用设备,18-交通运输设备,19-电气机械和器材,20-通信设备、计算机和其他电子设备,21-仪器仪表,22-其他制造产品,23-废品废料,24-金属制品、机械和设备修理服务,25-电力、热力的生产和供应,26-燃气生产和供应,27-水的生产和供应,28-建筑,29-批发和零售,30-交通运输、仓储和邮政,31-住宿和餐饮,32-信息传输、软件和信息技术服务,33-金融,34-房地产,35-租赁和商务服务,36-科学研究和技术服务,37-水利、环境和公共设施管理,38-居民服务、修理和其他服务,39-教育,40-卫生和社会工作,41-文化、体育和娱乐,42-公共管理、社会保障和社会组织。以下用顺序代码表示对应行业。

行业1税率为11%,行业2~行业27税率为17%,行业28税率为11%,行业29税率为17%,行业30税率为11%,行业31~行业33税率为6%,行业34税率为11%,行业35和行业36税率为6%,行业37和行业38税率为17%,行业39到行业41税率为6%,行业42税率为17%。农林牧渔业销售适用免税政策,其他部门行业购入相关农产品可以按11%税率进行抵扣。[15]

3.产业数字化的增值税贡献

IDIVi=IP20i+IP32i+IP36i

IDIVi(Industry Digital Investment)表示数字化产业对第i行业的投入,IP20i、IP32i、IP36i(Input)表示行业20、行业32、行业36对第i行业的投入。

VATCIDi=IDIVi×VATTBi

VATCIDi(Contribution of Value Added Tax of Industry Digitization)表示第i行业的产业数字化的增值税贡献。

4.产业数字化的企业所得税贡献

IPMi(Industry Profit Margin)表示第i行业利润率;OSPi(Operating Surplus)表示第i行业营业盈余;TIVi(Total Investment)表示第i行业总投入。

CITCIDi=IDIVi×IPMi×25%

CITCIDi(Contribution of Corporate Income Tax of Industry Digitization)表示产业数字化的企业所得税贡献。

5.产业数字化的税收贡献

(四)结果分析

1.增值税税负率异常的原因分析

(1)设备类行业税负率异常。通用设备、专用设备等四个设备类部门和建筑业部门税负率呈负数。设备类部门税负率呈负数主要是因为设备类部门进口量大,我国现行增值税制度对设备进口有一些免税的规定,由于无法取得更详细的数据,无法确定免税购进的比例,因此对这些部门的抵扣金额过高,从而导致税负率呈负数,与现实情况有差异。

(2)建筑业税负率异常。建筑业部门税负率呈负数主要是因为:一方面,建筑业存在大量简易征收,如一般纳税人为“甲供工程”提供的建筑服务、以“清包工”方式提供的建筑服务等都可以采用简易计税方法。另一方面,建筑业使用的大量设备是租用而非购进,由于租赁比例没有数据支持,因此,按照购进设备抵扣进项税额与实际情况不符,导致抵扣金额过高。

(3)住宿餐饮行业、科学研究和技术服务、卫生和社会工作税负率异常。住宿和餐饮多为小规模纳税人,科学研究和技术服务、卫生和社会工作多为事业单位或营利性组织,不适用于统一公式计算的增值税税负。异常税负率的行业不纳入后面的分析中。

2.产业数字化的税收贡献分析

从表3中可以看出,数字化投入最高的5个部门为:通信设备、计算机和其他电子设备,信息传输、软件和信息技术服务,仪器仪表,科学研究和技术服务,房地产。

表3 产业数字化的税收贡献计算表 单位:万元

从产业角度分析,首先,将表3中的行业与国民经济三个产业相对应:第一产业为行业1,第二产业为行业2~行业28,第三产业为行业29~行业42。为了保证与2017年投入产出表数据期间的一致性,本文采用2017年三次产业税收收入数据来衡量,分别为:第一产业1 797 114万元,第二产业678 768 228万元,第三产业876 827 508万元。根据表3的数据,第一产业数字化的税收贡献为347 907万元,约占第一产业税收收入的3.6%;第二产业数字化的税收贡献(剔除税负率异常行业)合计为15 556 746万元,约占第二产业税收收入的2.3%,第三产业数字化的税收贡献(剔除税负率异常行业)合计为39 561 078万元,约占第三产业税收收入的4.5%,如果将剔除的行业数字化的税收贡献纳入计算,第二产业、第三产业数字化的税收贡献比本文估算的要高,但由于数据来源所限,暂时无法得到精确结果。从国内生产总值的构成看,2017年第一、二、三产业的占比分别为7.9%、40.5%、51.6%。与三次产业对国民经济的贡献相比,产业数字化的税收贡献明显不足。

四、数字经济税收贡献度不足的原因及提升税收贡献度的建议

(一)数字经济税收贡献度不足的原因

1.我国对数字经济相关行业的税收政策倾斜

为了鼓励新一代信息技术的发展,我国陆续出台了多项税收优惠,在增值税方面,以研发和技术服务、信息技术服务为代表的现代服务业使用6%的低税率,增值税一般纳税人销售其自行开发生产的软件产品税负率超过3%的部分实行即征即退。在企业所得税方面,高新技术企业、技术先进型服务企业适用15%低税率,职工教育经费按8%税前扣除,新设立的软件企业自获利年度起,适用两年免税、三年减半征收、软件企业职工培训费全额所得税前扣除。居民企业符合条件的技术转让所得500万元以内免征企业所得税,而对超过500万的部分减半征收。并对居民企业发生的研发费适用加计扣除办法等。对数字经济相关行业的税收政策倾斜,一方面有效促进了数字经济发展,另一方面却使税收收入受到了一定程度的影响。

2.数字经济相关的税收制度不够健全

在增值税制度中,数字经济背景下新出现的商品和服务未纳入征税范围,如在线广告、销售或租赁数字内容、订阅收入、数字网络提供的服务、出售用户数据和客户定制的市场调研服务等。

对于低价值货物免征增值税导致的税收不公平和税收流失,依照京都公约,对关税实行微小临界值制度和其他税收减免。随着电子商务平台的发展,通过网上销售的低价值包裹进口数量日益增加,但很多税收管辖区对低价值进口货物免税,导致税收流失现象日益严重。

在直接税领域,数字科技使跨地区开展业务变得更加容易,以传统货物交易为基础建立的征税规则,如应用注册地、实际管理机构所在地判定纳税人,关于所得来源地的确定标准等,在数字经济背景下受到了挑战。数字交易具有虚拟性、非中介性等特点,数字化的商业模式使许多情况下无需设立实体机构,只需要设置虚拟销售空间便可以进行跨境交易。网络效应和用户贡献创造的商业利益未纳入征税范围,数字经济的新商业模式,如云计算、3D打印等产生的收入如何合理判定收入类别等。数字资源资产所得的计量尚未形成相应的衡量标准。

(二)提升数字经济税收贡献度的相关建议

1.健全数字经济相关税收制度

在关联度判定中引入“显著经济存在”。可以通过本地域名、本地数字平台、本地付款选择等数字因素来判断非居民企业是否存在纳税实体;通过用户数量、在线合同订立数量及金额、用户数据收集量等判断是否属于“显著经济存在”。确定归属“显著经济存在”的收入时,可以采用修订的利润分割法、零星分配法、修订的核定利润法等方法。对跨境数字交易征收预提税,扩大商品税的征收范围,将数字经济背景下产生的新型的服务模式和商品纳入征收范围。

2.充分应用新一代信息技术提高征收效率

将互联网、大数据、区块链等新一代信息技术应用到税收征管领域,“互联网+税务”的应用有效提高了征税效率,电子税务局、出口退税系统等网络平台为纳税人提供便利的网上办税服务,同时便于税务机关有效采集纳税信息进行税收大数据分析,以加强税收监管。区块链技术以其信息安全有效、不可篡改、唯一性、数据完整真实等特点,已经应用于普通电子发票管理,未来还将进一步探索应用于企业经营信息管理、发票管理、税收优惠政策执行、税源管理、税务稽查等方面,以期进一步提高征收效率。

3.加强国际间税收协调与合作

数字经济衍生的多层次商业模式、数字产品及服务等,对国际税收中基于传统商品交易制定的税收管辖权、联结度规则、利润分配规则等带来巨大挑战。数字经济相关的税收法制缺失,已经引起世界的高度关注。OECD于2015年颁布了反税基侵蚀和利润转移的BEPS行动计划的第一项计划《数字经济对国际税收的挑战》,2018年颁布了《应对经济数字化带来的税收挑战中期报告》,2019年颁布了《工作计划——制定应对经济数字化带来的税收挑战的共识解决方案》等,提出了“修订利润分配及联结度规则”和“全球反税基侵蚀解决方案”双支柱框架体系。[16]欧盟提出数字税立法提案,法国、意大利、英国开征了单边数字服务税。国际组织及相关国家为加强数字服务的税收征管以及国际间税收协调提供了可供借鉴的方法和思路,我国作为数字经济大国应当积极参与国际数字经济税收制度建设,既要发挥税收政策促进数字经济发展的作用,更要建立健全数字经济相关税收制度,逐步提升数字经济在我国的税收贡献度。