个人所得税赡养老人专项附加扣除的减税效应研究

2021-10-20郝东赵紫薇

郝东 赵紫薇

摘 要:在人口老龄化问题不断凸显的现状下,普通工薪阶层尤其是独生子女的赡养压力较大。而个人所得税改革通过增加赡养老人专项附加扣除,考虑了纳税人的异质性,旨在减轻其税收负担。本文基于2018年中国家庭追踪调查(CFPS)数据,模拟分析赡养老人专项附加扣除的减税效应。研究发现,该扣除切实减轻了纳税人的税收负担,对于中高收入人群的减税效应最为显著,但大部分符合扣除条件而未达到个税缴纳门槛的低收入人群无法享受其福利。因此,在完善个人所得税的制度设计时可适时考虑相关情况以促进税收公平,并加强其他政策的协调配合。

关键词:个人所得税 人口老龄化 赡养老人 专项附加扣除 减税效应

一、引言

在我国人口老龄化加速的当今,老年抚养比不断增高,具体数值如表1(数据来源:《中国统计年鉴2020》)所示,养老难题日渐凸显,普通工薪阶层尤其是独生子女的赡养压力较大。人口老龄化是社会发展的重要趋势,其将减少劳动力的供给数量、增加家庭养老负担和基本公共服务供给的压力。因此,“十四五”规划将积极应对人口老龄化上升为国家战略,把应对人口老龄化作为当前和今后一个时期关系全局的重大战略任务进行统筹谋划、系统施策。由此可见,对于“养老难”问题,亟需各项政策的协调配合,例如十四五期间可着重完善养老保障体系,而个人所得税的征收也是公共政策工具的一种。

新个人所得税法的实施,使得更多公民享受到“减税降费”的福利。将赡养老人的支出纳入专项附加扣除项目,彰显了社会对养老问题的关注,在一定程度上减轻了纳税人的赡养压力。本文基于2018年个人所得税改革的背景,模拟分析赡养老人专项附加扣除的减税效应,研究其是否切实降低了纳税人的税收负担,增加了纳税人的可支配收入。本文对评价个人所得税的运行实效提供一定科学量化的实证支持,并以此对完善个人所得税的制度设计提供一定的研究思路。

二、文献综述

(一)国内研究综述

现有国内关于衡量和评价个人所得税赡养老人专项附加扣除制度的研究主要集中在理论、实证、比较分析三个角度。

一是基于实证角度对税制的收入分配效应和合理性进行研究。王晓佳(2019)和刘蓉(2019)等分别通过CFPS2016的数据和CGSS2015的数据模拟分析了专项附加扣除整体的收入分配效应,均得出现行税制削弱了个人所得税的调节收入功能,使得收入差距增大。金双华(2020)从实际情况和模拟数据两个角度进行研究,肯定了专项附加扣除整体的减税效应,但对收入分配的调节力度提出了完善建议。

二是基于实证和比较分析角度研究扣除制度设计是否符合量能负担原则。徐妍(2020)提出要考虑家庭差异,优化扣除标准,进一步完善非独生子女的分摊扣除制度。伍红(2019)通过与美国、日本等国家的赡养费用扣除特点进行对比,认为应结合赡养老人的年龄及数量制定差异化标准。黄朝晓(2018)认为赡养老人专项附加扣除应该按养老方式、年龄层次和健康状况进行分类,按生活费用、大病医疗费用和护理费用进行扣除。

三是基于理论角度来衡量扣除制度对纳税人赡养义务履行的促进作用。

许春燕(2019)认为个税改革有助于提高独生子女的个人可支配收入,在经济上帮助其赡养父母,减轻其赡养压力。税负的减免能够帮助其拓展赡养父母的空间,减少他们对抚育下一代的后顾之忧,使他们有更多的金钱、时间和精力去赡养父母,促进其赡养意愿的提升。

(二)国外研究综述

关于扣除模式上,部分学者如Roger and Wojciech(2014)和John Piggott and John Whalley(1996) 认为应考虑以家庭为单位进行扣除。关于扣除标准上,根据Yuka Shiba(2014)关于荷兰税制改革的研究,为保持国家财政收入,取消了个人所得税的费用扣除,通过给中低收入人群进行税收抵免的方式来进行税制改革,其在一定程度上扩大了税基且得出此项改革有利于个人所得税收入再分配功能发挥的结论。

综上所述,随着个人所得税改革的不断深入,个税改革对经济领域的影响逐渐扩大,研究主要体现在收入再分配(王晓佳和吴旭东,2019;刘蓉和寇璇,2019)、总体专项附加扣除的减税效应(金双华,2020)等方面,而对具体的某一专项附加扣除的研究较少。因此,本文旨在研究个税改革中赡养老人专项附加扣除的减税效应,研究其是否切实降低了纳税人的税收负担,分析现存问题,有利于优化制度设计。

三、数据来源及相关指标说明

(一)数据来源

本文的数据来源于北京大学中国社会调查中心进行的中国家庭追踪调查(China Family Panel Studies,CFPS)。该调查包含各个省/市/自治区的样本,在一定程度上能够反映全国人口的情况。其成人数据库和家庭数据库中包含工作收入、父母相关情况等在内的诸多信息,可以选取出关于符合赡养老人专项附加扣除条件的数据。本文选取了最新公开的2018年全国抽样调查数据,能在较大程度上反映当前的现实情况。

根据对“当前工作状态”“年龄”“工资性收入”“月度公积金数额”等条件,并剔除数据缺失的观测样本,筛选出被调查者样本。根据赡养老人专项附加扣除的条件,根据“最近一次调查母亲是否已去世”“最近一次调查父亲是否已去世”以及赡养老人的年龄和子女人数来给予相应金额的扣除。如表2所示,最終从CFPS2018合并数据库后的58504条数据中筛选出6595条有效数据,满足赡养老人扣除条件的共有3633人,占比达55.09%,可见多数纳税人达到扣除该项目的要求。

(二)相关指标说明

1.收入指标

因数据库并未详细说明被调查者的劳务报酬、稿酬、特许权使用费所得,因此本文仅以占据较大比重的工资薪金所得作为应纳税所得额的计算依据。根据CFPS2018税后工资性收入数据,采用2018年的税率表倒算出税前工资性收入,并根据个人所得税改革后的最新个人所得税扣缴模板进行计算。

2.减税效应

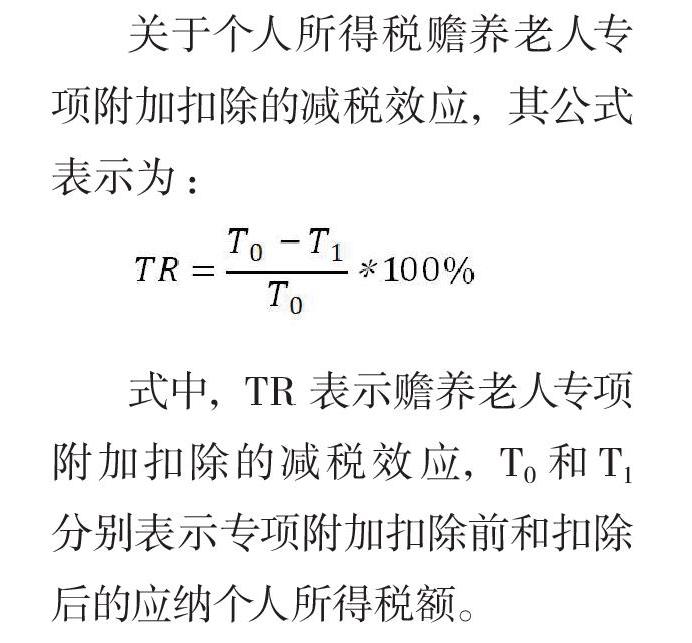

关于个人所得税赡养老人专项附加扣除的减税效应,其公式表示为:

式中,TR表示赡养老人专项附加扣除的减税效应,T0和T1分别表示专项附加扣除前和扣除后的应纳个人所得税额。

四、实证结果及分析

(一)总体减税效应分析

本文将各个样本中的税前工资性收入,减去五险一金,即8%的养老金,2%的医疗金,0.5%的失业金以及所填写的住房公积金数额(若未填写则采用7%估算),以得出未增加费用扣除前的应纳税所得额。根据是否满足赡养老人扣除条件,给予相应金额的专项附加扣除,并计算应纳税所得额。通过表3可知,在个人所得税改革前,需要缴纳个税的人数占比为37.19%,而新个人所得税实施后,缴纳个税人数占比大大减少,且平均缴税金额由原来的3873.19元降低为1255.87元,由此可见,本次个人所得税改革的减税效果明显。

其中,未增加赡养老人专项附加扣除前,需要缴纳个税的人数为783人,满足专项附加扣除条件的为426人。增加扣除后,需要缴纳个税的人数降低为569个,切实降低了居民的税收负担。

(二)不同收入群体的减税效应分析

参照《中国统计年鉴》将全国居民按收入5等份分组的方式,将6595条数据等分为五组,分别为低收入组、中等偏下组、中等收入组、中等偏上组和高收入组。由表4可知,赡养老人专项附加扣除对于占比20%的高收入组的减税效应较为显著,而由于部分低收入人群的收入较低,无法享受到该项政策的福利,因此,对部分组别无减税效应。

因此,本文将5等份后的高收入组进行具体分析,通过不同税率级次分析该项扣除的减税效应。通过表5数据可知,赡养老人扣除对60000-96000元的中等收入群体的减税效应最大,为54.1%;其次是96000-204000元的群體,减税效应为29.32%;对于204000元以上的高收入人群的减税效应逐渐减低,仅为7.98%。

(三)特定群体的减税效应分析

按照是否符合赡养老人专项附加扣除的条件,本文将居民划分为两组。由表6可知,对于符合赡养老人扣除条件的人群,其减税效应非常显著,比例为40.28%。由此可见,赡养老人专项附加扣除对纳税人的减税效应较为显著。

五、结论与政策建议

个人所得税作为国家税收制度的重要组成部分,兼具筹集财政收入和调节收入分配的重要功能,对我国整体和个体行为均产生了重要影响。本文基于2018年中国家庭追踪调查(CFPS)数据,主要考察个税改革对居民可支配收入的影响,具体分析赡养老人专项附加扣除的减税效应,为完善个人所得税的制度设计提供参考。研究发现,增加扣除切实增加了纳税人的可支配收入,减轻了纳税人的税收负担,其中,对中高收入人群的减税效应最为显著,体现了此次个税改革的积极影响。而对于低收入人群,其未能享受到此次个人所得税改革“减税降费”的福利。因此,进一步完善个人所得税改革,新增的赡养老人专项附加扣除为我国个税改革迈出的尝试性操作,其效应值得进一步的研究检验。

(一)继续坚持综合与分类相结合的个税改革方向

目前,符合扣除专项附加扣除条件的居民所占比例较高,但实际享受到扣除福利的人群占比还较少。因此,我国应继续坚持综合与分类相结合的个税改革方向,在税收征收管理不断配套完备的情况下,适时将更多收入纳入综合征收的范畴。

(二)细化、规范赡养老人专项附加扣除制度

个人所得税新增的赡养老人专项附加扣除有利于调节纳税人之间的收入差距,促进收入分配公平,提高纳税人的税收公平认知,公平感的提升可在一定程度上激发纳税人对税收制度的认同感,提升纳税人的赡养意愿。

对于赡养老人专项附加扣除,可适时扩大赡养老人扣除范围,考虑家庭差异,扩大赡养老人范围至纳税人配偶的父母、祖父母等,以此符合我国伦理的现实情况;完善非独生子女分摊扣除制度;扣除标准根据赡养老人数量、年龄、经济来源情况进行划分并设立动态调整扣除标准机制。

(三)加强其他政策的协调配合

在我国特殊国情的大背景下,我国改革发展问题不断凸显。人口老龄化等社会问题日益显著,许多公民承担着赡养老人的压力。赡养老人专项附加扣除在一定程度上有利于老年人保障法的推进。个人所得税只是公共政策工具的一种,而公共政策的目标实现需要完善的政策工具体系,大病医疗保障体系、养老保障制度、老人赡养的社会福利等其他政策也必不可少,不可一味将期望寄于个人所得税的扣除上,这也需要其他相关部门的共同努力。政府可逐步推进社区养老,出台一系列政策减轻纳税人的赡养压力,提高赡养人的赡养意愿。对于承担赡养老人义务却无法享受赡养老人专项附加扣除的低收入人群,加大对其的转移支付,例如对低收入人群进行补贴,以便更好地推进收入分配公平。在道德层面的角度,政府部门应加强对孝敬老人等传统美德的宣传引导,鼓励子女履行对老人的赡养义务。

参考文献:

[1]陈建东,覃小棋,吴茵茵.房贷利息及住房租金个人所得税税前扣除的效应研究[J].税务研究,2021,(03).

[2]金双华,衣玲辉.个人所得税专项附加扣除效应研究[J].地方财政研究,2020,(01).

[3]徐妍.我国个人所得税赡养老人专项附加扣除制度法律问题研究[J].学习与探索,2020,(01).

[4]许春燕.个税改革体制下独生子女家庭赡养压力的减负机制研究[J].经济研究导刊,2019,(19).

[5]王晓佳,吴旭东.个人所得税专项附加扣除的收入再分配效应——基于微观数据的分析[J].当代经济管理,2019,41(09).

[6]刘蓉,寇璇.个人所得税专项附加扣除对劳动收入的再分配效应测算[J].财贸经济,2019,40(5).

[7]伍红,郑家兴.不同国家(地区)个人所得税专项扣除特点及启示[J].税务研究,2019,(03).

[8]黄朝晓.个人所得税赡养老人专项附加扣除制度建议[J].税务研究,2018,(11).

[9]Roger H. Gordon, Wojciech Kopczuk. The choice of the personal income tax base[J]. Journal of Public Economics,2014(118).

[10] Yuka Shiba. Effects of a Shift from Income Deductions to Tax Credits - A Study on the Impact of Income Tax Reform in the Netherlands[J]. Public Policy Review, 2014, 10(3).

[11]John Piggott, John Whalley.The Tax Unit and Household Production[J].Journal of Political Economy,1996,(2).

(作者单位: 1.国家税务总局内蒙古自治区税务局2.上海海关学院)

责任编辑:张莉莉