通胀风险和最低保障约束下基于二次效用函数的DC型养老金最优投资策略

2021-10-20唐晓艺刘伟吴婉莹刘国欣

唐晓艺,刘伟,吴婉莹,刘国欣

(1.新疆大学数学与系统科学学院,新疆乌鲁木齐830046;2.河北工业大学理学院,天津300401)

1.引言

养老保险基金是社会保障中最重要的一部分,因为养老金可以保障参与者退休后的基本生活需求.养老金的投资管理,影响着每位养老金参与者退休后的生活水平和幸福程度.常见的养老金可以分为两大类,一类是确定收益型(DB),另一类是确定缴费型(DC).在DC型养老金中,参与者的缴费是固定的,一般为固定比例的工资或常数,参与者退休后的待遇由缴费总额和积累期养老金管理者的投资收益决定,养老金的投资风险是由养老金的参与者自己承担的.因此,DC型养老金的投资策略管理受到业界和学界的极大关注.

由于DC型养老金的积累期较长,达到30-40年左右,因此在投资期限内,在受金融市场波动影响的同时,通胀风险也是不容忽视的.很多学者对带通胀的养老金最优投资策略进行了研究.[1−5]近年来王远野等[6]在通胀风险下研究了具有随机波动和带保费返还条款的DC型养老金的最优投资策略,应用随机控制理论和博弈论,给出均值方差准则下时间一致最优投资策略和有效前沿的显示解;WANG等[7]在通胀风险下研究了具有随机工资的DC型养老金的最优资产配置问题,给出幂效用下的最优投资策略的显示解;YANG[8]在通胀风险下研究了具有CEV股票模型的时间一致的DC型养老金的最优资产配置问题,应用随机最优控制理论,给出均值方差准则下的均衡最优投资策略的显示解.此外,在养老金最优策略问题的研究中,为保障养老金参与者退休后的基本生活需求,学者们通常考虑在控制模型中设置收益保障,例如Boulier等[9]研究了具有随机利率和最低保障的DC型养老金的最优投资问题,Deelstra等[10],假设随机利率为仿射模型,引入随机贴现因子,进一步研究了具有随机利率和最低保障的DC型养老金的最优投资问题.

目标函数一般考虑如下两种:一种是用效用函数来表示投资者对风险的偏好程度,研究终端财富期望效用最大意义下的投资组合模型,另一种是直接用方差度量风险,用期望度量收益,从而建立期望收益最高而风险最小的均值-方差意义下的投资组合模型,而收益和风险的关系可以看做二次效用的期望值,因此研究二次效用函数意义下最优投资策略就很有理论指导意义,它既可以从另一种角度分析均值-方差意义下投资者进行投资的环境,又可以丰富和发展效用意义下的投资组合选择问题的理论方法.

基于上述讨论,本文在CHEN等[11]研究的基础上,以二次效用函数为优化目标,研究在通货膨胀风险和最低保障约束影响下的DC型养老金的最优投资组合问题.本文运用鞅方法解出最优投资策略显示表达式,并通过数值分析讨论了最优策略对相关参数的敏感性.

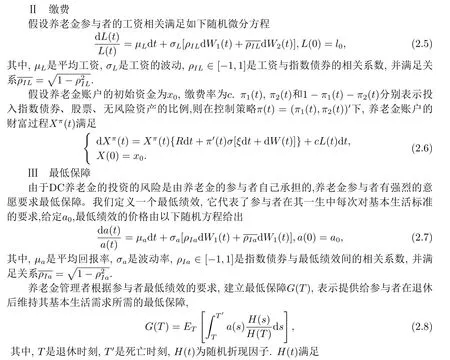

2.构建模型

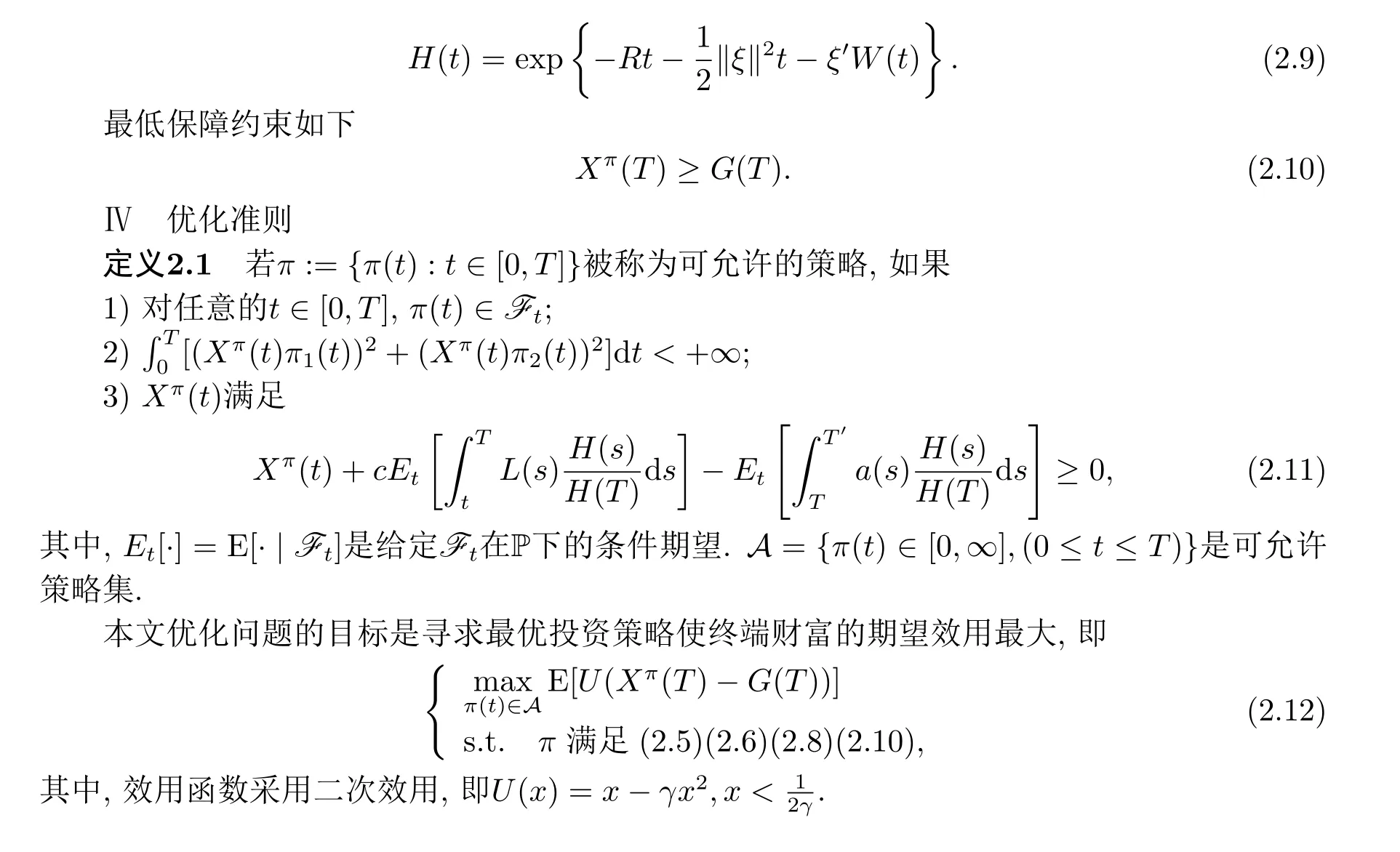

3.模型求解

4.数值分析

本节讨论各初值以及主要经济参数对最优投资策略的影响将.本节参数分别设置为:r= 0.02,R= 0.04,T= 40,T′= 60,i= 0.033,µS= 0.065,µL= 0.6,µa= 0.55,σI= 0.2,σS= 0.4,σL= 0.25,kσa= 0.36,ρIS= 0.5,ρIL= 0.6,ρIa= 0.55,ξ1= 0.015,ξ2= 0.035,x0=4,d0=8,g0=7,c=0.08,γ=0.4,‖ξ‖=0.03.

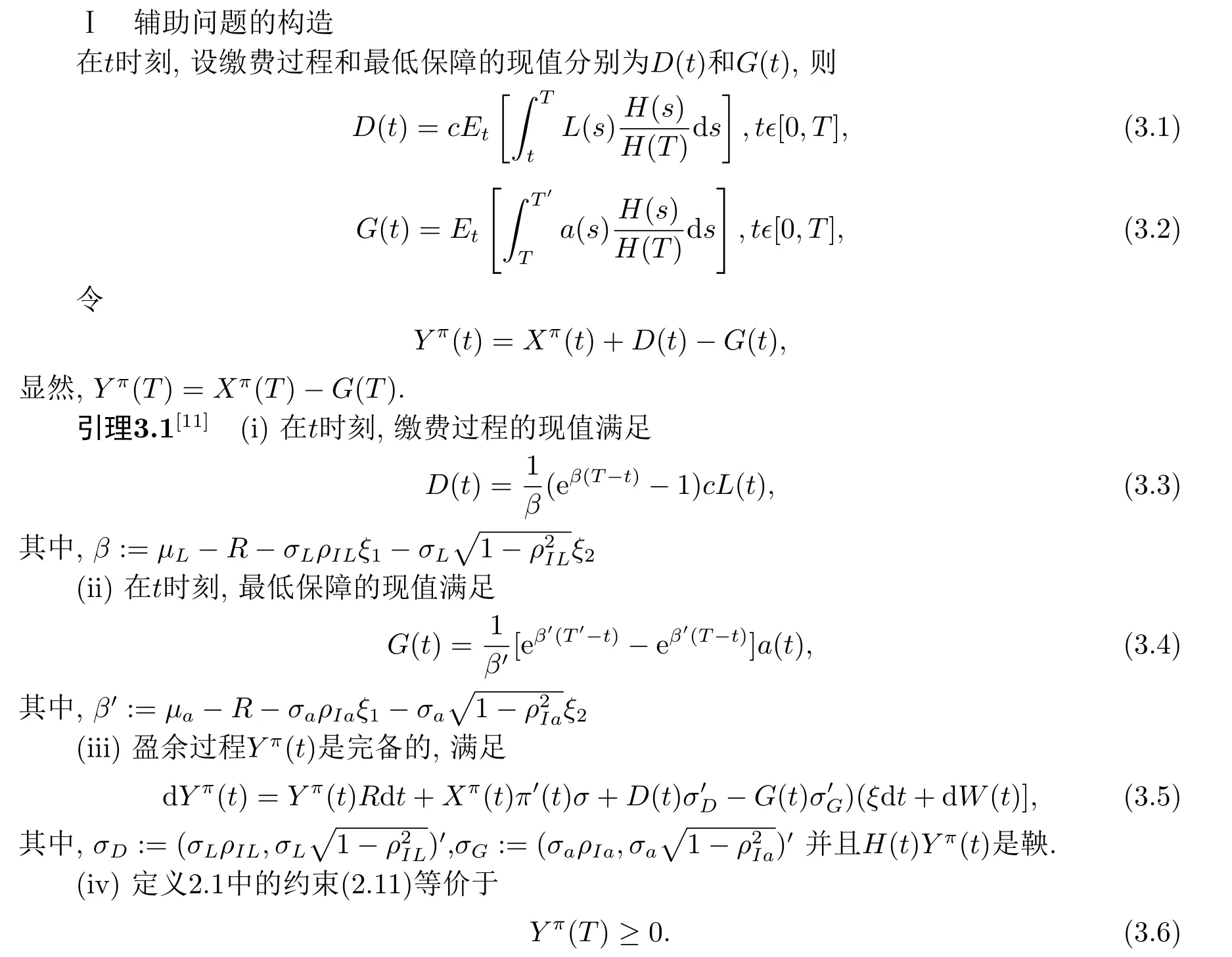

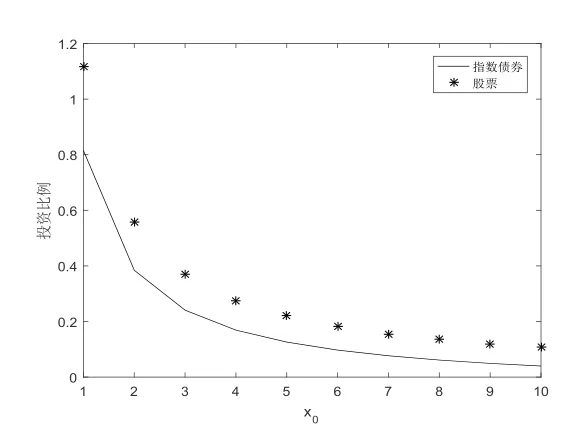

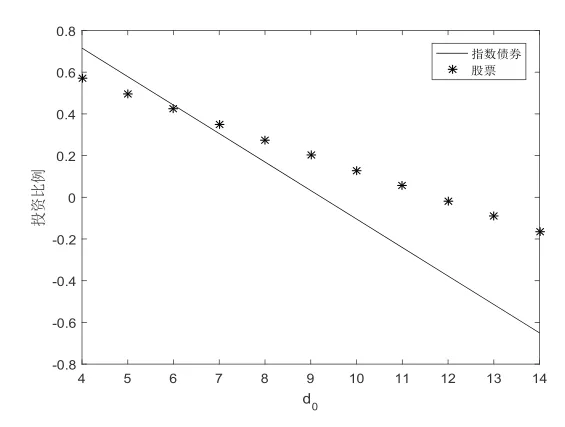

图4.1,4.2,4.3分别刻画了最优投资策略随着初始财富x0、缴费初始现值d0和最低保障初始现值g0的动态变化.根据图4.1,当初始财富由小变大时,投资股票和指数债券的权重均减小.这是因为随着初始财富的增加,养老金管理者更容易满足最低保障的要求,所以减少对股票和指数债券的投资,以降低风险.根据图4.2,d0增加会导致投资于指数债券和股票的财富比例下降.当d0较小时,收到的缴费较小,并且处于亏损领域,因此养老金管理者寻求更多的风险资产投资,以寻求财富最大化.换句话说,随着d0的增加,养老金账户会收到更多的缴款,则养老金管理者会选择降低的风险,并减少对指数债券和股票的投资.特别的,当d0足够大时,卖空指数债券以对冲通货膨胀风险.根据图4.3,随着g0的增加,投资于指数债券和股票的财富比例增大.这是因为随着最低保障初始现值的增加,对最低保障的要求提高,养老金管理者需要寻求更多风险,来满足最低保障的需求,即增加投资于指数债券和股票的比例.特别的,当g0很小时,管理者卖空指数债券.

图4.1 x0对最优投资策略的影响

图4.2 d0对最优投资策略的影响

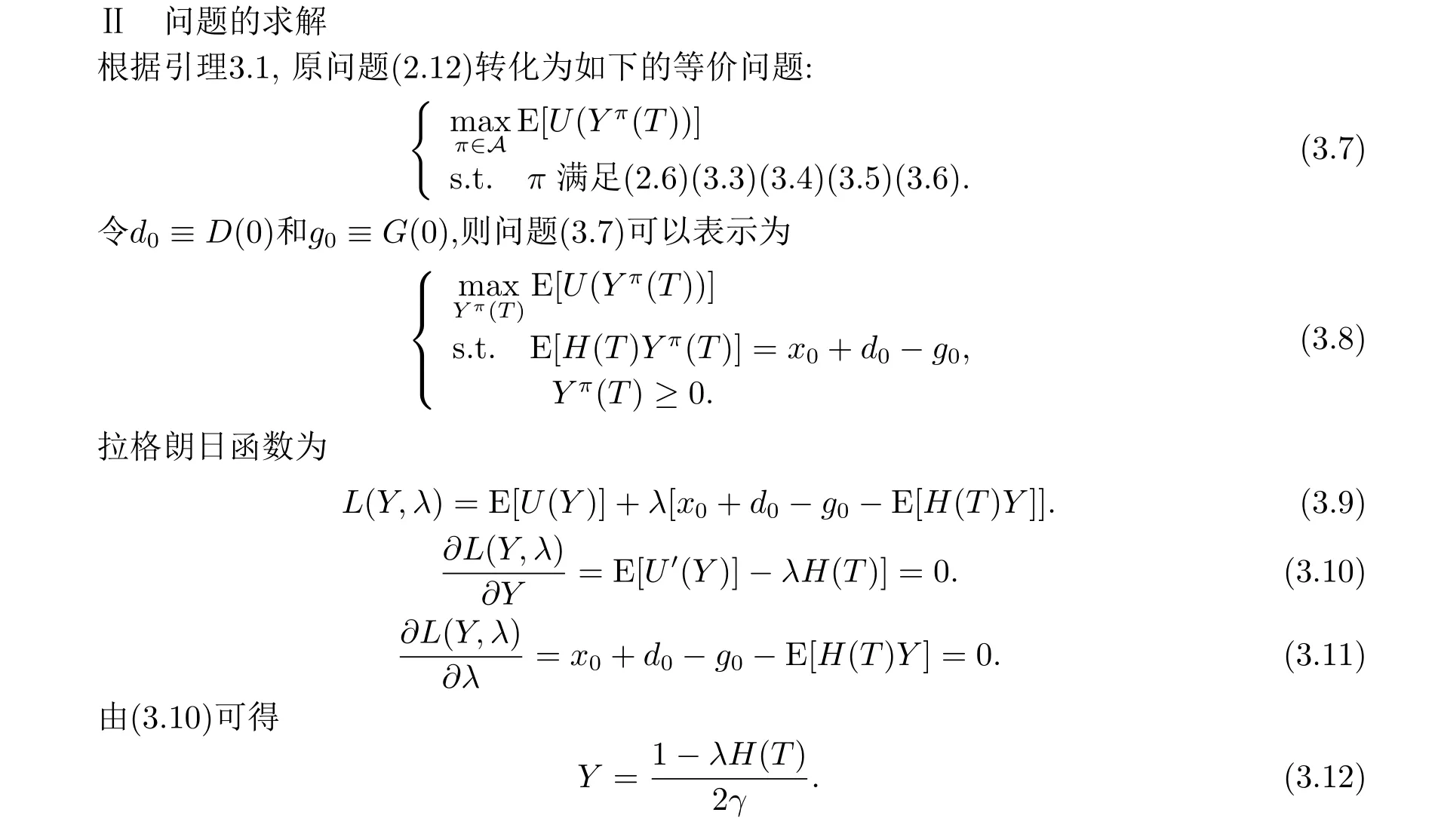

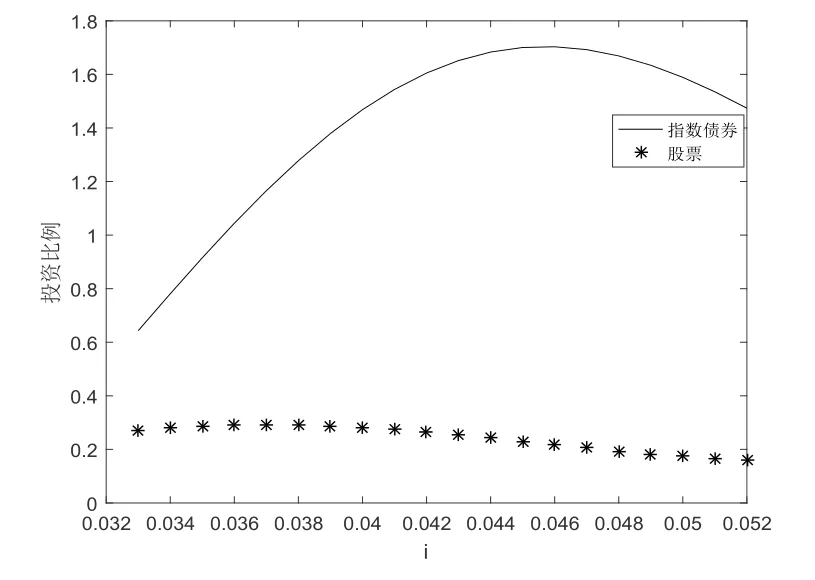

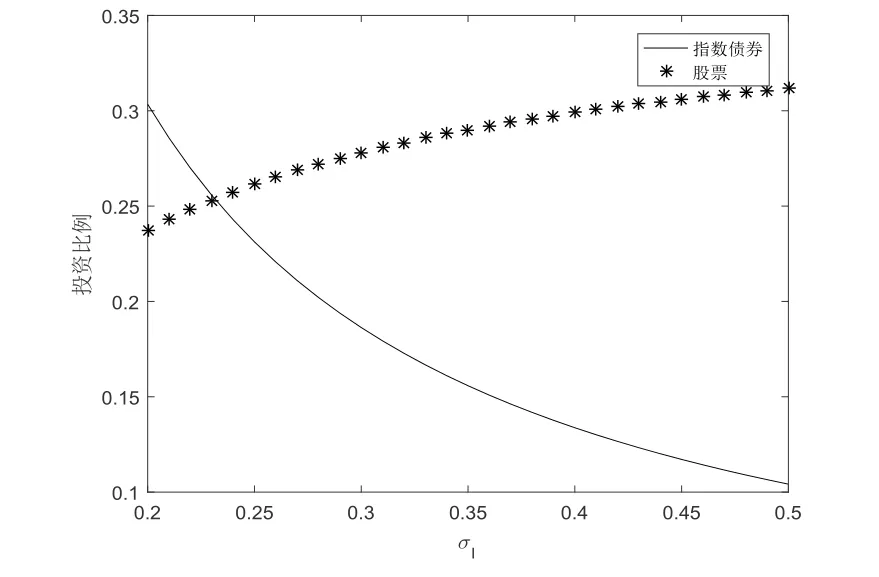

图4.4,4.5,刻画了通货膨胀风险对最优策略的影响.根据图4.4,随着平均通货膨胀率i增大,养老金管理者投资于指数债券的比例增大,当财富累积到一定额度,养老金管理者减少对指数债券的投资以规避风险.对于股票的投资有相同的结论.根据图4.5,随着通货膨胀的波动率σ增大,财富投资于指数债券的比例减少.因为投资指数债券的波动性增大,而股票的波动性不变,所以财富投资于股票的比例增加,投资于指数债券的比例减少.

图4.4 i对最优投资策略的影响

图4.5 σI对最优投资策略的影响

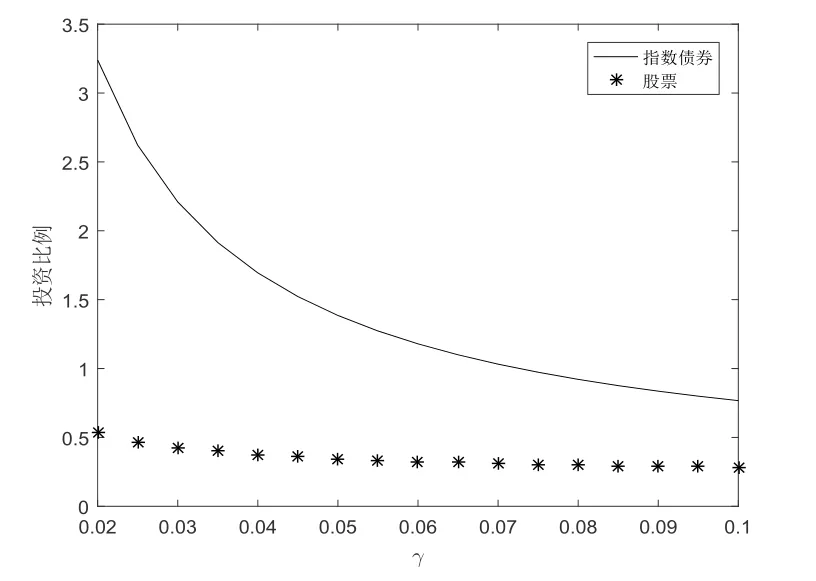

图4.6可刻画参数γ对最优投资策略的影响。随着参数γ的增大,投资指数债券和股票的比例均有所下降,因为γ增大,会导致养老金管理者风险厌恶系数增大,所以对指数债券和股票的投资比例减少.

图4.6 γ对最优策略的影响

5.结论

本文考虑通胀风险在最低保障的约束下,基于文CHEN[11],进一步研究了在二次效用下养老金的最优投资策略.应用鞅方法,得出最优投资策略的解析表达式,同时得到最优目标的表达式,并分析初始财富、缴费初始现值、最低保障初始现值、通货膨胀风险和效用函数中参数对最优策略的影响.通过数值分析可以看出,随着养老金参与者对最低保障要求提高,为使期末财富的效用最大,养老金管理者会将更大比例的资金投资于指数债券和股票,以获取更多财.当预期通胀率增大时,养老金管理者会投资更多资金的于指数债券以对冲通胀风险.当通胀的波动率增大时,养老金管理者选择减少指数债券的投资,增加股票的投资来解决通货膨胀带来的影响.

猜你喜欢

杂志排行

应用数学的其它文章

- Global Boundedness and Asymptotic Behavior in a Chemotaxis Model with Indirect Signal Absorption and Generalized Logistic Source

- Performances of Preliminary Test Estimator for Error Variance Under Pitman Nearness

- 一类梯度自然增长的拟线性椭圆型方程分布正解的存在性与多重性

- 一类由原根生成的伪随机子集

- 混合次分数布朗运动下永久美式回望期权的定价

- 双水平控制策略和延迟不中断单重休假的M/G/1排队系统分析