关于SPAC信息披露优势的分析与思考

2021-09-16袁嘉逸(StephenYuen)

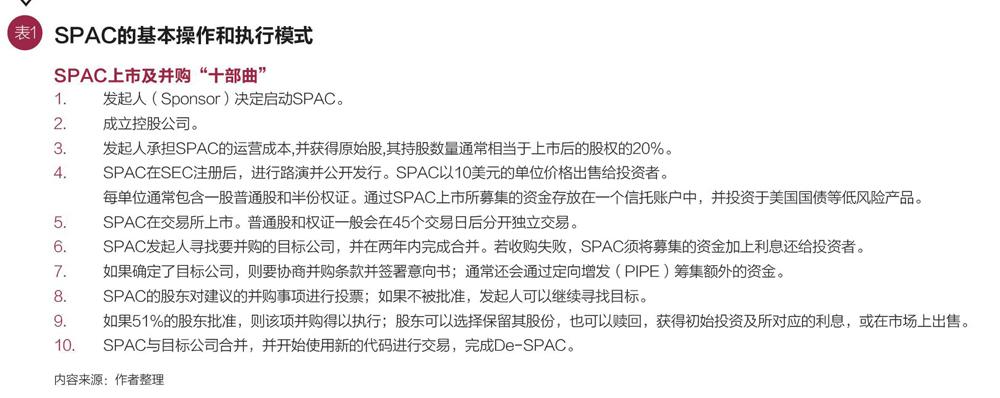

与传统首次公开募股相比,SPAC更接近以“借壳”方式帮助未上市公司集资并上市。本文以在美国上市的SPAC整体操作流程中的信息披露要求为主轴,分析并比较SPAC与传统上市及上市前私募融资的区别。本文认为,SPAC是金融资本市场在21世纪的一个创新,打破了投行和私募基金对高增长企业和高回报投资项目的垄断。

与传统首次公开募股(IPO)相比,SPAC(特殊目的收购公司)是一种更接近以“借壳”(Backdoor Listing)方式帮助未上市公司集资并上市的操作方式。本文拟以在美国上市的SPAC整体操作流程中的信息披露要求为主轴,分析并比较SPAC与传统上市(IPO)以及上市前私募融资(Pre-IPO)的区别。同时通过详细分析借壳上市和SPAC在信息披露上的区别,了解SPAC与借壳上市相比的优越性。鉴于上述分析,笔者认为,SPAC是金融资本市场在21世纪的一个创新,其中意义在于此金融产品在信息高度透明的科技时代,打破了投资银行和私募基金对高增长企业和高回报投资项目的垄断。

追溯SPAC的发展历史,这项金融市场发明源自美国。最早的SPAC大概出现在2006年。在过去10年里,美国SPAC的发行结构发生了很多本质性的变化,在对投资者保护、发行人和投资者利益一致化以及信息披露方面都有了很大的改善。表2为笔者对美国SPAC发行结构变化的一些总结。

从图1、图2和图3可以看出,美国SPAC上市的融资量在2021年迅速增长。同时,不少亚洲和私募基金以及企业也开始关注并积极参与SPAC。

SPAC与传统IPO在信息披露上的区别

SPAC在本身IPO的过程中,所能披露的信息是非常有限的。其原因是SPAC在IPO的过程中是不可以披露任何潜在收购目标的。一般而言,SPAC在招股书中会披露收购的行业、地区以及收购团队过往的投资业绩。因此,SPAC IPO和传统IPO没有直接比较的意义。但是De-SPAC(即SPAC在找到收购目标后)的信息披露和传统企业IPO却有着相对有趣的比较。

由于De-SPAC是基于SPAC和收购目标的合并,在美国证券法的条例管治下,收购目标是可以披露未来5年的财务预测的。但是,如果一家企业选择传统方式上市(IPO),那它就不可以披露任何预测。对于一些科技、生物研发企业,以De-SPAC方法上市就必定更具吸引力,因为它们历史或近期的财务信息一般相对较少或不能反映未来的增长潜力。当然,在传统IPO的操作过程中,投资银行的分析师也会做财务预测,但这些数据只限于提供给机构投资者。换言之,散户、个人投资者一般无法通过IPO招股书了解这些高科技、生物公司的增长潜力。SPAC的信息披露,使散户投资者可以和机构投资者一样,知悉目标公司的相关信息。

在此,用一个具体案例来说明以上的观点。2021年4月,东南亚租车共享平台GRAB宣布与Altimeter Growth Corp(SPAC)合并,估值400亿美元。在合并的公开文件中,公众投资者可以看到GRAB 2021—2023年的多项财务预测,包括商品总价值(GMV)、营业收入、净利润等。如果GRAB以传统方式上市,那它就只能在上市文件中公布过去3年的财务数据。

SPAC与Pre-IPO在信息披露上的区别

近年来,绝大多数的创新企业会在上市前进行一系列的私募融资。最早期的融资轮大致为A轮至C轮,而D轮至F轮则为晚期上市前(Pre-IPO)融资。由于这些融资属于非公开市场性质,所以基本上除了一些新闻报道或专业机构信息平台(如Pitchbook.com)外,公众是不会获得任何关于项目或企业财务的信息的。

那么,既然Pre-IPO融资是机构投资的范畴,这和公众投资者有什么关系呢?这其中的关键点在于,近一两年内,合格的个人投资者也开始逐渐参与不少Pre-IPO私募投资的股权。但是和SPAC相比,这些投资的风险其实非常高,因為它们的信息披露非常有限。

我们再以GRAB为例,图4展示了GRAB从2014—2020年期间的多次私募融资。

举例来说,全世界现有超过500家非上市企业的估值超过10亿美元,这些企业俗称“独角兽”(Unicorns)。这些企业虽然没有上市,但它们的股权却已有相当成熟的二级市场交易平台。但是,现时交易这些私募股权的交易费用非常高,为3%-6%。同时,在交易的时间,买方能得到的信息少之又少。但是,如果投资者将钱投到SPAC里,SPAC可以去寻找这些独角兽企业为收购目标。到SPAC公布收购对象时,投资者不但会有充分的信息,而且可以根据自己的判断来决定是否跟投。通过比较不难发现,SPAC比Pre-IPO在信息披露上拥有优势。

SPAC与传统借壳上市在信息披露上的区别

借壳上市是一个在几乎所有交易市场上都存在的交易操作模式。“壳”即一个有上市实体但无实质经营业务或经营业务萎缩的上市公司。例如,有的“壳股”,由于失去竞争力,正处于多年亏损、负债累累的状况。这样的“壳股”,唯一资产就是其“上市地位”,它们如果能够与目标公司合并,就能以“壳股”发新股的方式去吸收并购目标公司,实现“脱胎换骨”。“壳股”公司的小股东往往是亏损多年的“被动股东”,希望通过这个“脱胎换骨”借壳操作,减亏或实现投资收益。有关“壳股”公司并购事宜的信息,就成为内幕交易的“沃土”。

与传统“借壳上市”相比,不少对SPAC认知不深的资本市场从业人员或散户小股东会认为SPAC就是一家壳公司,其操作与“借壳上市”无异。但是,笔者认为两者的最大差异正在于信息披露。

第一,SPAC上市时,发起人中的管理团队和董事局成员都须将自己的背景和职业履历一一列明。同时,他们过往的商业成就和收购标的的定义也须清楚列明。这代表了小股东在一级市场认购或在二级市场买卖SPAC股票时,其对未来收购方向的不确定性是小于传统“借壳上市”的。

第二,在收购宣布后,SPAC对收购目标公司的信息披露要求是高于“借壳上市”的。一般而言,被SPAC收购的公司会自愿公布公司未来5年的营业收入和利润的预测。同时,任何股东若对收购公司的估值或营业状况不满意,他们可以要求以成本价(即每股10美元加上两年内在美国国债投资上赚取的利息)赎回现金。这种高度的收购透明度和完全自愿性参与收购融资的操作方式是传统“借壳上市”不可比拟的。

以最近在SPAC收购案中受到市场高度关注的三方合并案为例,2020年12月23日,Altimar Acquisition Corporation(ATAC)宣布向美国两大私募投资管理公司Dyal Capital和Owl Rock Capital同时发起全面收购,并将合并主体改名为Blue Owl Capital。该收購案当时在市场上立刻引起两大质疑:一是ATAC本身体量不大,持有现金2.75亿美元,而两家收购目标公司估值总额为107亿美元(相当于ATAC持有现金的39倍);二是由于Dyal Capital的一家现有投资企业Sixth Street认为其本身业务和Owl Rock Capital的业务有直接竞争关系,Sixth Street立刻向法院提出上诉,要求法院禁止收购案的进行。

在这两大市场质疑的笼罩下,ATAC仍旧推动收购案,并在2021年4月举行了股东投票。根据投票结果,ATAC的收购案最终得以通过,Blue Owl Capital也于2021年5月20日正式成立并以OWL US的代码上市交易。从这个案例中可以看到,777,217股投了反对票的股东是可以拿回每股10美元加上两年内在美国国债投资上赚取的利息的。但是,如果这是一个传统“借壳上市”的项目,那么即使一些股东投了反对票,他们是不可以赎回现金的,只能继续持有备受市场质疑的股票和项目。在这一点上,我们可以清晰地看到SPAC和“借壳上市”的区别。

总结

通过分析上述三个传统融资方式和SPAC在信息披露上的区别,我们不难看出,公众投资者能够在SPAC和De-SPAC对市场公布的文件中找到关于收购上市企业更多的财务和经营信息。同时,SPAC的发起人也是一批投行和私募投资的专家。由于他们的实际、长期利益和公众股东一致,他们对企业的尽职调查肯定比投行要深入。SPAC发起人的回报直接与股价挂钩,他们并没有现金类的回报。投行则只收取现金佣金。

(袁嘉逸(Stephen Yuen)为18 Salisbury Capital和Merchant Banx Limited联席创始人。本文编辑/秦婷)袁嘉逸(Stephen Yuen)为Merchant Banx Limited联席创始人。本文编辑/秦婷)