集建地抵押贷款场景及适用策略

2021-09-06张子扬

张子扬

编者按:新《土地管理法》实施后,集体经营性建设用地改革由试点阶段转为推广阶段,农村集体经营性建设用地使用权抵押贷款的制度基础和市场秩序也进入新阶段。本文总结了农村集体经营性建设用地使用权抵押贷款在新阶段下适用的监管规定,梳理了改革实践中产生的四种典型融资场景,提出了新阶段下商业银行开展农村集体经营性建设用地使用权抵押贷款的业务策略和管理建议。

随着新修订的《中华人民共和国土地管理法》(以下简称《土地管理法》)的正式施行,农村集体经营性建设用地改革由试点阶段转为推广阶段,对于商业银行来说,意味着在全国范围开展农村集体经营性使用权抵押贷款业务已具备法律基础,金融支持乡村振兴有了新的抓手。

集建地使用权抵押贷款的监管规定

2016年5月,原银监会、原国土资源部发布《农村集体经营性建设用地使用权抵押贷款管理暂行办法》(银监发〔2016〕26号,以下简称“2016年版办法”),明确了可作为抵押财产的集建地使用权的范围等重要监管要求,后续又将试点地区扩大至33个县级地区,试点期限延长至2019年底。对照《民法典》《土地管理法》等现行法律规定,2016年版办法中除少部分内容不再适用或适用性待定外,其余大部分规定和操作要求对商业银行仍有较强的指导意义。不再适用的内容主要涉及可办理抵押的范围及抵押财产的转让(见表1)。适用性待定的内容主要围绕处置抵押财产是否可以作为入市途径。2016年版办法允许尚未入市但满足一定条件的集建地使用权办理抵押贷款,在抵押权实现时完成土地入市。新《土地管理法》第六十三条采用了“出让、出租等方式”的提法,未明确抵押权实现是否可以作为入市途径,但在表述上预留了空间,有待后续的农村集体经营性建设用地入市指导意见等配套制度予以明确。

此外,前期融资实践中暴露出一些机制层面的问题,如交易稀缺地价评估缺乏基准、缺少统一交易市场抵押物难以处置变现、租赁入市集建地法律属性尚不明确等,对商业银行根据监管规定开展业务造成了一定障碍,也需要各方在制度和实践的探索中持续予以完善。

集建地使用权抵押贷款的典型业务场景分析

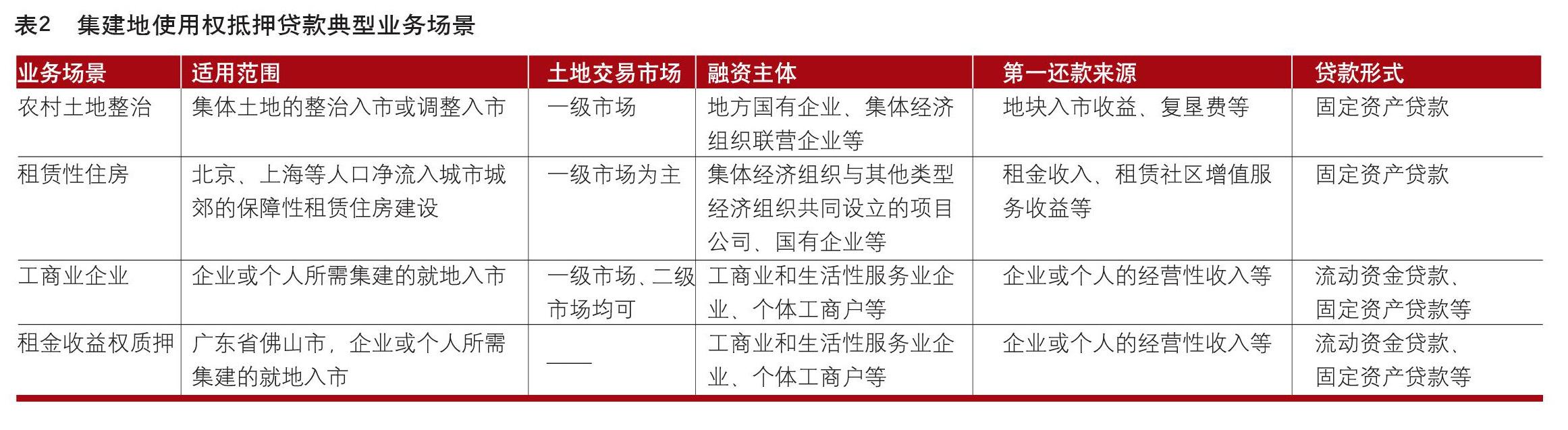

农村集体经营性建设用地改革启动以来,各地商业银行在当地出台集建地入市制度基础上通过实践形成了四种典型业务场景,包括农村土地整治、租赁性住房建设、一般工商业企业,以及前期试点中由广东省佛山市创新性提出的集建地租金收益权质押贷款(见表2)。

农村土地综合整治

多個地区在集体经营性建设用地入市管理办法中将“土地综合整治”列为土地入市途径之一。土地综合整治的业务场景属于一级市场阶段,入市过程中实施主体需在土地入市前开展拆迁腾退、土地平整和熟化,存在较集中的融资需求。集建地通过“土地综合整治”入市,一般有整治入市和调整入市两种。

整治入市是指根据规划对城市近郊可连片开发土地进行统一整治,调整宗地划分和产权归属后再入市。以北京市大兴区某项目为例,各村集体经济组织以土地入股方式成立联营项目公司(土地股份合作社),由当地镇政府管理,项目公司使用项目资本金和银行贷款资金完成拆迁腾退,再进一步完成土地整治入市。项目贷款第一还款来源为项目地块上市收益,贷款期限为5年。

调整入市是指将零星分散的存量集建地复垦为农用地,将用地指标集中到产业聚集区开展入市。以广西省北流市某项目为例,各村集体先将土地协议出让给当地国有企业,委托该企业作为入市实施主体和融资主体,进行抵押融资、土地平整、熟化和调整入市。项目贷款第一还款来源为复垦费、土地入市出让金返还等,贷款期限为6年。

租赁性住房建设

2017年8月,原国土资源部与住房城乡建设部出台了探索集建地建设租赁住房的试点方案。2021年3月,“探索利用集体建设用地和企事业单位自有闲置土地建设租赁住房”被正式写入“十四五”规划纲要。2021年6月18日,国务院常务会议明确, 人口净流入的大城市可利用集体经营性建设用地建设保障性租赁住房。此外,有部分地区允许集建地用于建设共有产权房。

集建地的土地综合整治与租赁性住房建设往往前后衔接。对于市场成熟度较高的项目,通常引入社会资本与农村集体经济组织组成联合体作为实施和融资主体。对于市场成熟度不足的项目,通常由国有企业单独或与农村集体经济组织组成联合体作为项目实施和融资主体。部分项目获得财政补助作为开发资金。项目建成后由项目实施主体直接运营、委托专业住房租赁机构进行运营或项目实施主体和专业机构共同运营。目前北京市大兴区、上海市松江区等地已有多个项目落地交付。项目贷款第一还款来源为租金收入和租赁社区增值服务收益。多数项目回报周期不低于20年,部分项目由于融资总金额较大采用了银团贷款方式。

一般工商业企业

工商业企业是集建地使用权抵押融资最常见的融资主体,主要针对取得已入市集建地的企业和个人。此业务场景适用于就地入市的集建地或通过二级市场交易的集建地的抵押融资。结合已掌握的融资案例,融资主体覆盖大中小微企业和个体工商户、小微企业主,行业覆盖制造业(设备制造、农产品加工、电气机械、家具、纺织等)、生活性服务业(如酒店、停车场、加油站、养老健康等,不含住房租赁)、仓储业等各类工商业经营性领域。多数业务融资金额在1000万元以下。试点早期提供融资的金融机构多为本地农商行,后续国有大型银行和股份制银行的融资案例也逐步增多。

租金收益权质押

前期试点中还存在一种较特殊的业务模式,即广东省佛山市南海区采用的租金收益权质押贷款模式。佛山市存在大量以租赁方式入市的集建地未办理权属证书,土地使用者无法抵押土地使用权。针对此类土地使用者的融资需求,佛山市南海区提出,允许对以租赁方式入市的集建地地上物业租金收益权开展质押。根据广东省自然资源厅数据,截至2020年末,佛山市集建地租金收益权质押贷款余额达到7.55亿元。

商业银行开展集建地使用权抵押贷款的策略建议

商业银行在前期探索实践中已初步形成四种业务模式,但业务开展较分散,总体融资金额有限,还存在抵押物价值评估难、贷后监控难、处置变现难等问题。随着《土地管理法》的颁布实施、各地集建地使用权确权登记基本完成,各项体制机制建设将更加完善,集建地使用权抵押贷款业务推广和落地的条件也更为成熟,商业银行应提前布局,推动相关业务的开展。

聚焦重点客群和区域。客户选择方面,应区分公司客户和普惠小微客户。公司客户可重点营销调整入市、整治入市过程中入市主体的融资需求,普惠小微客户主要开展就地入市集建地的抵押融资。区域选择方面,应持续跟进前期改革地区的后续推进情况,优先在当地已出台相关配套制度、制定集建地基准地价、交易案例较丰富的地区开展业务。其中,对于北京、上海、广州等人口净流入城市的周边,应重点关注整治入市和租赁性住房项目,对广大农村地区,应重点关注调整入市和就地入市项目。

与政府相关部门加强沟通。鉴于集建地使用权贷款的政策和操作流程受到地方政府尤其是县级政府的影响较大,商业银行分支机构应加強与政府的沟通,了解集建地配套制度和土地利用规划出台情况,获取有融资需求的客户清单并加快与自然资源部门对接土地交易系统;积极与政府性融资担保公司开展银担合作,推动普惠小微客户集建地使用权抵押融资业务的发展。同时,及时向有关部门反馈业务实践中发现的问题。

制定并完善管理制度。由于2016年版办法的部分条款已不再适用,商业银行在试点阶段制定的管理办法也须同步修订。商业银行应根据《土地管理法》等现行法律和政策尽快制定或修订业务管理制度,并在制度中考虑区域差异化因素,给予分支机构“因地施策”的差异化空间(如部分地方政府对土地用途、抵押物范围、贷款期限等方面存在属地化要求),引导分支机构采用合适的业务模式,合法合规支持符合国家和本地产业发展导向的融资需求。

强化业务存续期管理。一是做好抵押登记。积极推进集建地抵押登记流程,与客户在抵押合同中约定抵押财产不得转让,在不动产登记簿载明,并争取对后续地上建筑应抵尽抵。对于土地综合整治场景业务,项目初期相关土地可能尚不满足办证条件,抵押登记未办妥前可采用阶段性保证担保。二是做好资金监控。对土地综合整治和租赁性住房等项目,应设立资金监管账户,实行项目资金封闭运作,确保项目收益全部回笼至本行账户,及时评估项目进度和收益是否与前期计划相符。三是做好贷后监控。优先在银行分支机构可覆盖的地区开展业务,便于开展实地监控;持续关注融资人经营和财务情况,项目贷款还应持续关注项目建设进展,并关注抵押土地是否被纳入国家土地征收范围等情况。

(作者单位:交通银行授信管理部)