银行二季度监管指标趋势向好

2021-08-23刘链

刘链

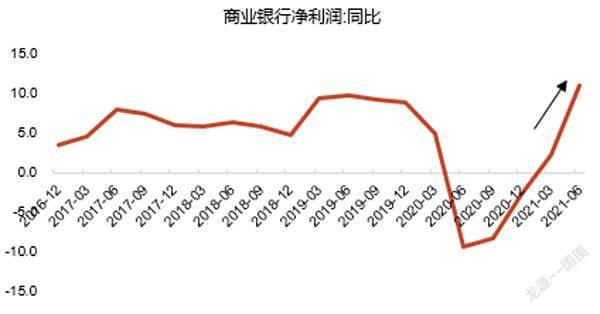

8月10日,银保监會发布2021年二季度银行业主要监管指标。截至二季度末,中国银行业金融机构本外币资产同比增长8.6%至336万亿元。上半年,商业银行累计实现净利润 11409亿元,同比增长 11.12%,平均资本利润率为10.39%。

根据银保监会披露的主要监管指标,上半年,商业银行净利润同比增长11.12%(一季度同比增长2.36%);净息差为2.06%(一季度为2.07%),同比下降3BP;平均资本利润率为 10.39%,环比下降89BP;平均资产利润率为0.83%,环比下降7BP;二季度末总资产同比增长9.23%(一季度末同比增长9.57%);不良贷款率为1.76%,环比下降5BP;关注类贷款占比2.36%,环比下降6BP;拨备覆盖率为193.23%,环比增长6.09个百分点;核心一级资本充足率为10.5%,环比下降14BP。

上半年,商业银行累计实现净利润1.14 万亿元,同比增长11.1%,增速较一季度提升 8.8个百分点;二季度单季盈利同比增长23.4%,盈利明显提速。二季度盈利回升主要是由于营收增速向好、资产质量改善及拨备计提力度减弱所致。行业盈利增速回升幅度高于营收及拨备前净利润,拨备计提力度减弱和2020年的低基数效应是重要影响因素。

行业息差降幅收窄

上半年,银行业金融机构资产总额为336万亿元,同比增长8.6%;其中,商业银行总资产281.29万亿元,增长9.2%,国有大行资产总额增长8.1%,股份制银行增长8.4%,城商行增长10.3%,农商行增长11.2%。由此可见,银行业资产规模稳步增长,城商行、农商行增长较快。

从贷款情况来看,上半年金融机构人民币贷款累计新增12.76万亿元,比2020年同期增长5.58%,二季度累计新增5.09万亿元,比2020年二季度小幅增长。在2020年高基数的基础上保持稳健增长。央行二季度货币政策执行报告指出,货币政策将保持稳定性,稳字当头,坚持正常的货币政策,以适度的货币增长支持经济高质量发展,随着货币政策增加跨周期性,资产扩张更加稳健,预计全年资产增速将保持稳定。

商业银行二季度净息差为2.06%,虽然比一季度下降0.01个百分点,但下降幅度较一季度收窄,净息差有企稳趋势。除国有大行和股份制银行净息差继续下降外,城商行和农商行净息差开始回升,股份制银行净息差下降幅度较大,比一季度下降0.04个百分点,而农商行比一季度提升0.04个百分点。总体来看,银行息差下降幅度收窄,资产端压力减小。

从资产端看,随着LPR利率趋于稳定,商业银行贷款重定价接近尾声,实体经济信贷需求旺盛,相比2020年资产端压力减小,但同时房地产调控政策对地产类贷款形成压制,表外融资连续收缩,委托贷款、信托贷款减少或影响实体经济融资需求波动,票据、债券、同业等市场利率波动也将影响投资类资产收益。

从负债端看,上半年新增人民币存款累计值为14.04万亿元,同比减少3.41%,仍面临一定的揽储压力,随着结构性存款规模的压降,负债端面临规模收缩和结构调整,同业存单等同业负债的利率下降有助于降低存款成本。与此同时,存款定价机制改革落地,存款利率上浮方式由“基准利率×倍数”改为“基准利率+基点”,并根据存款类型设置不同的最高加点上限,推动存款利率下降,一定程度上减轻负债成本,缓解净银行息差压力。

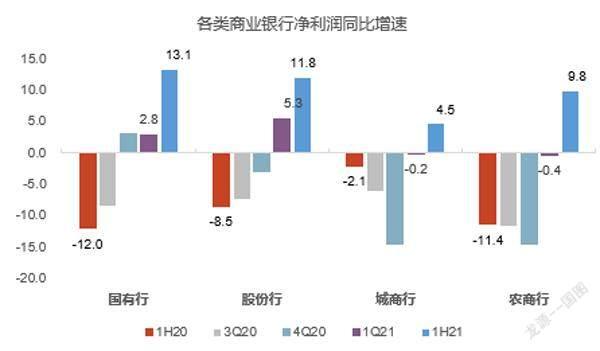

值得一提的是,商业银行净利润实现双位数增长,尤以国有大行和农商行改善明显。上半年,商业银行净利润同比增长11.12%,增速比一季度显著提升8.75个百分点;其中,大型银行、股份制银行、城商行、农商行同比分别增长13.07%、11.79%、4.54%和 9.82%,增速分别比一季度提升10.3个百分点、6.49个百分点、4.74个百分点和 10.23个百分点。二季度,商业银行业绩释放明显提速,创下近六年以来新高,主要是得益于2020年基数较低,以及资产质量改善情况下的拨备反哺。

图1:商业银行净利润增速延续回升态势

资料来源:Wind, 光大证券研究所。单位:%

图2:1Q20-1Q21各类银行净利润同比增速变化

资料来源:Wind, 光大证券研究所。单位:%

商业银行净息差环比微降,但行业息差降幅收窄,城商行、农商行息差逆势走高。上半年,商业银行净息差为2.06%,比一季度微降1BP,但降幅比一季度的3BP有所收窄;其中,国有大行和股份制银行的净息差环比分别下降1BP和4BP至2.02%和2.16%,城商行和农商行的净息差逆势上行,环比分别扩大1BP和4BP至1.9%和2.24%。近期发布的二季度货币执行报告显示,除房贷利率外,6月新发放贷款加权平均利率下行。天风证券判断,城商行和农商行净息差提升主要得益于负债端成本率在压降高息存款等措施下的改善。

与此同时,商业银行资产扩张速度放缓,大型银行相对稳健。截至上半年末,商业银行总资产规模同比增长9.23%,增速比一季度末下降34BP;其中,大型银行、股份制银行、城商行、农村金融机构同比分别增长8.1%、8.38%、10.3%、11.18%,增速分别比一季度末下降4BP、71BP、43BP和70BP。

根据测算,截至上半年末,商业银行的贷款总额同比增长12.74%,增速比一季度末下降40BP;其中,大型银行、股份制银行、农村商业银行贷款总额同比分别增长11.56%、11.42%、15.76%,增速分别比一季度末下降15BP、1.21个百分点和1.32个百分点,城商行贷款增速逆势上行,环比提升51BP至16.1%。