市场中介声誉被定价了吗?

2021-08-23陈明威

陈明威

摘 要:2016年以来的债券违约潮引发了投资者对证券公司、会计师事务所等市场中介在自产定价中所起的声誉效应的关注。已有文献探讨了市场中介声誉与IPO抑价的关系,但关于市场中介声誉对债券信用利差影响的研究较少。本文使用2009—2019年的中国债券市场的经验数据进行实证研究发现:市场中介声誉对债券信用利差所起的信息效应和担保效应是存在的,且担保效应的作用更大;利用Heckman两阶段模型进行内生性检验后,结果依然稳健;进一步分析发现,不同市场中介声誉的作用有所差异。声誉良好的证券公司既可以起到事前抑制企业盈余管理,降低信息不对称程度的作用,又可以在事后管控违约风险,但会计师事务所声誉只在抑制企业盈余管理方面作用明显。

关键词:市场中介声誉;债券信用利差;信息效应;担保效应

DOI:10.3969/j.issn.1003-9031.2021.07.002

中图分类号:F810.5 文献标识码:A 文章编号:1003-9031(2021)07-0014-11

一、引言及文献综述

2016—2018年,随着债券市场数轮违约潮的出现,投资者开始重新审视债券的风险溢价和信用利差问题。在中国资本市场实践中,相关学者从多个方面探讨了债券风险溢价和债券风险利差的影响因素。既包含宏观的货币政策方面的影响,如郭晔等(2018)研究认为,在经济上行期,未预期的货币政策对债券信用利差的影响更为深远;也包括微观的公司层面的因素,如方红星等(2013)研究发现,产权性质对债券信用利差的影響较为显著,企业的国有产权性质能够起到隐性担保的作用,达到降低债券信用利差的效果。近年来对制度影响的研究成为了一个新的热点,这类研究的理论基础是法金融学理论,法金融学理论认为法律等正式制度和非正式制度能够降低债券契约执行成本,促进金融发展。现有的研究从法制环境等正式制度对债券定价的影响,但对非正式制度的研究还处于刚刚起步的阶段。现有研究探讨了市场中介声誉这一非正式制度对企业IPO抑价的影响,但关于市场中介声誉与债券发行定价的关系研究却较少。结合债券违约潮的实际特征和理论研究的现状来看,探讨证券公司、会计师事务所等市场中介的声誉对债券信用利差的影响具有一定的理论和现实意义。

现有市场中介声誉影响资产定价的研究主要从两个角度展开。第一个角度是市场中介声誉能够降低信息不对称,从而降低风险溢价。如Booth(2004)利用美国资本市场数据研究发现,在资产定价时承销商和会计师事务所的主要作用是利用他们能对企业进行调研获得一手数据以及自身的专业性,向投资者提供更多个人不能轻易获得的信息,因此会减弱企业首次公开募股发行时的折价效应。对中国的资本市场而言,何平等(2014)发现良好的市场中介声誉降低投资者与债券发行方的信息不对称,从而降低投资者要求的风险溢价,降低IPO抑价程度的效应也是存在的。

另外一个视角则是市场中介声誉对投资者起到了类似某种担保的效应。与信息效应的视角不同,担保视角在发展的过程中曾经有过从对立走向统一的历程。在早期的研究中,Logue & Rogalski(1979)等学者认为并无有力的征集证明市场中介声誉在资产定价时能够对投资者起到某种担保作用。他们利用公司债券市场数据来研究市场中介的声誉是否能为投资者带来担保效应,分析的结果发现答案是否定的。随着研究的不断深入,越来越多的学者开始倾向市场中介声誉能够为投资者带来担保效应,进而影响到资产定价。Kim et al(2010)认为美国企业在进行交叉上市的过程中,具有良好市场声誉的市场中介诸如证券公司和会计师事务所等机构可能会选择盈利能力强、违约风险小的企业进行服务,无形中给投资者进行了某种担保:即具有良好声誉的市场中介服务的对象就是好的投资标的。因此,投资者要求的风险溢价就少,在股票市场上,表现为IPO的抑价程度降低;在债券市场上,则表现为承销时信用利差的下降。

二、理论分析与研究假设

(一)市场中介声誉的信息效应

具有良好声誉的市场中介可能会通过自身的专业性和接触信息的便利性帮助减少投资者与债券发行方的信息不对称程度,具体表现在,负责发行和承销的承销商可以利用尽职调查及其他可能接触到企业内部信息的机会了解到投资者所不能了解到的企业质量信息,良好声誉的承销商会将这些信息真实地披露给投资者,从而减轻投资者对企业信息披露不实的风险的担忧,降低对企业价值估值的波动。同理,负责财务审计的会计师事务所也能通过财务报告审计提高企业信息披露质量,降低对企业价值估值的波动。其他条件不变,企业价值的波动率减小时,债券信用利差也减小。由此本文提出假设一:

H1:控制其他条件不变,良好的市场中介声誉具有信息效应,有利于减小债券信用利差。

(二)市场中介声誉的担保效应

具有良好声誉的市场中介可能会更好地对企业质量进行担保,降低企业的违约风险,减少债券的风险溢价,降低债券信用风险。具体表现在,声誉较好的证券公司一方面能够加强对债券发行方的监督管控,另一方面在企业发生经营困难后也能及时和利益相关方协调,及时以债务重组等方式化解风险。负责审计的会计师事务所也可能会在审计财务信息的过程中及时向管理层沟通未来可能发生的风险。这些会极大的降低违约风险发生的概率,进而降低债券信用利差。由此本文提出假设二:

H2:控制其他条件不变,良好的市场中介声誉具有担保效应,有利于减小债券信用利差。

(三)市场中介声誉的总效应

结合市场中介的信息效应和担保效应来看,在其他条件不变的情况下,拥有良好声誉的市场中介机构一方面能降低投资者与债券发行方的信息不对称程度,降低债券信用利差,另一方面能降低违约风险发生的概率,引导债券信用利差进一步下降。总的来说,较好的市场中介声誉有利于债券信用利差的下行。由此本文提出假设三:

H3:控制其他条件不变,较好的市场中介声誉有利于债券信用利差下行。

三、实证研究设计

(一)样本选择和数据来源

本文的研究样本的时间跨度为2009—2019年,市场中介的声誉数据主要是承销商的评级、市场占有率数据以及会计师事务所相关数据。数据来源为证监会等官方网站,以及wind数据库。另外,本文还剔除金融类企业发行的金融债数据以及各类城市建设投资平台发行的城投债数据,最终得到样本1363条,并对所有数据进行了1%的winsorize处理。

(二)变量定义及说明

本文的因变量主要是债券信用利差和债券信用评级,债券信用利差(CS)的测算方式为所发行债券的到期收益率减去无风险利率,无风险利率使用相同期限的国债收益率替代。债券信用评级(Credit)则是根据债券评级机构的评估结果,按其程度高低予以相应赋值,建立一个顺序变量。

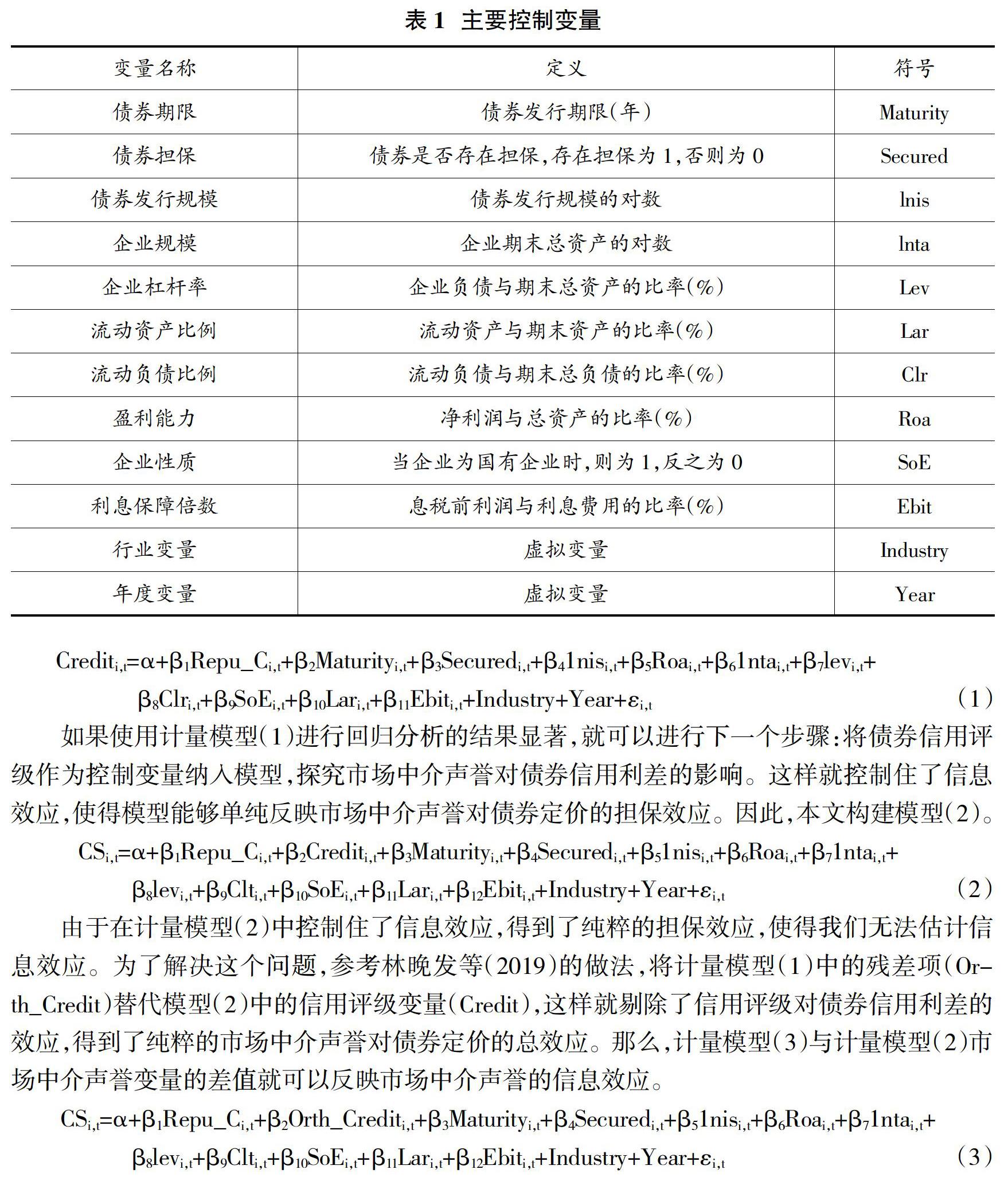

本文的解释变量主要是市场中介的声誉指标。其中,市场中介主要包含负责债券承销的证券公司和负责审计的会计师事务所。承销商声誉(Repu_C)指标使用证监会每年发布的承销商评级,并根据级别高低进行相应赋值,建立一个顺序变量。同时,使用证券公司是否是市场占有率前十名的承销商作为替代变量进行稳健性检验。会计师事务所声誉(Big4)主要采用是否是四大国际会计师事务所度量,并使用是否是中国前十大会计师事务所作为替代变量进行稳健性检验。主要的控制变量如表1所示。

(三)计量模型

前文的理论分析主要是从信息效应和担保效应两个方面来探究市场中介声誉对债券信用利差的影响。因此,在实证检验阶段需要将两个效应分离出来分别加以验证。本文参考林晚发等(2019)的做法,使用债券信用评级来控制信息效应。这样做的主要原理是:市场中介声誉对企业发行债券的影响可能會通过债券信用评级加以体现。如证券公司的评级、是否是四大国际会计师事务所可能会被债券评级机构纳入评估体系,良好声誉的市场中介可能会认为在降低投资者与债券发行方的信息不对称方面作用显著,使得债券评级情况较好,投资者会根据债券评级的好坏调整自己的风险预期,这样信息效应就能够得以体现。因此,首先构建实证模型(1)以验证市场中介声誉是否会影响债券信用评级。

四、实证分析

(一)描述性统计

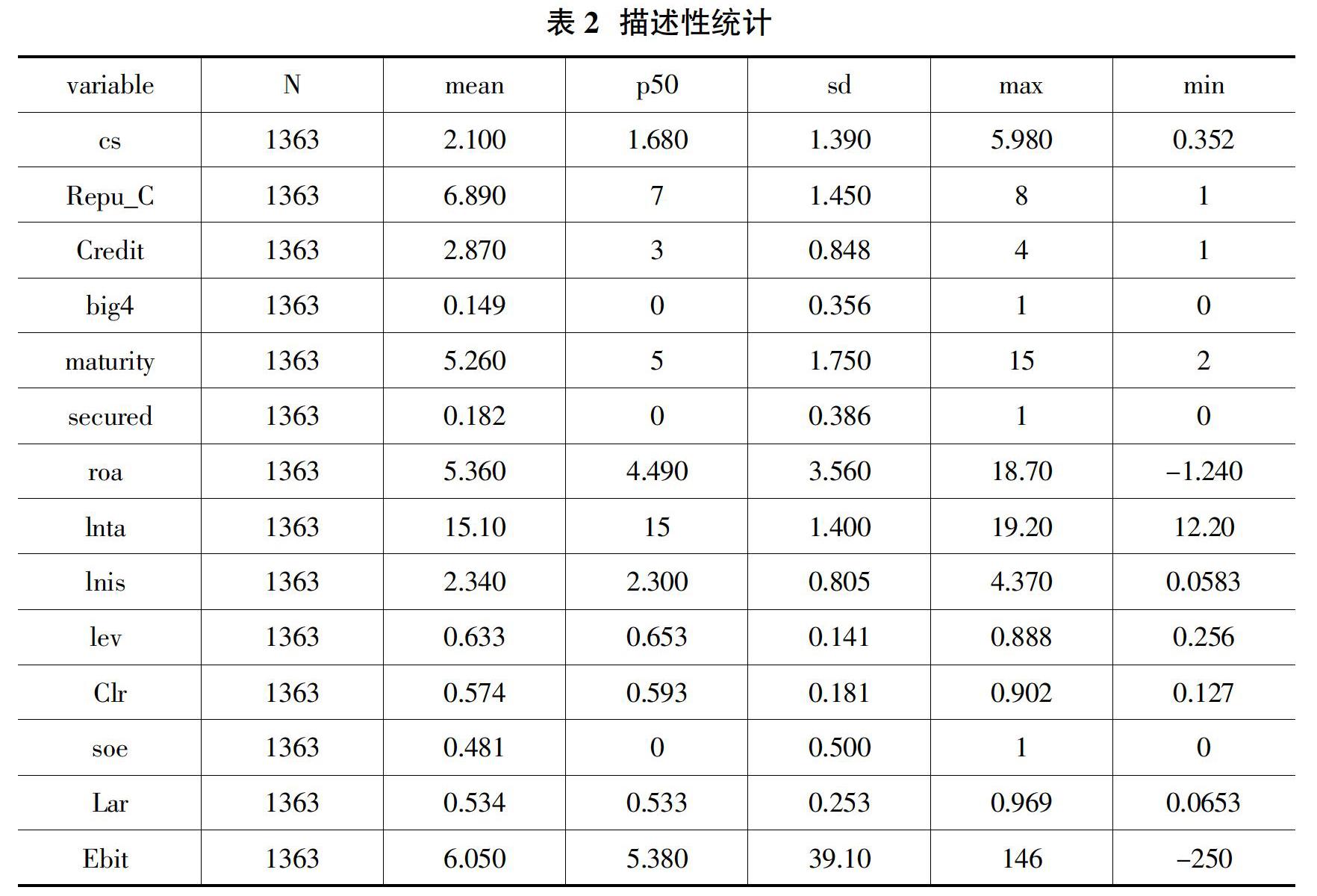

表2是主要变量的描述性统计结果。在1363个观测样本中,债券信用利差的均值为2.1,最小值为0.352,最大值为5.98,说明不同企业债券发行时的债券风险溢价差异较大。承销商声誉变量的均值为6.89,最大值为8,最小值为1,说明中国承销商声誉的平均水平相对较好。企业债券发行选择四大会计师事务所的比例为15%左右,方差为0.356。控制变量中,企业发行债券有担保的比例为18%,说明中国企业发行债券时寻求担保的情况并不是太普遍。发行债券的平均期限为5.26年,其中,最长期限是15年,最短期限是2年,不同企业发行债券的期限差异较大。其他控制变量的描述性统计基本在预期的正常范围内。

(二)基准回归分析与机制检验——市场中介声誉能影响债券定价吗?

1.基准回归分析——市场中介声誉与债券信用评级

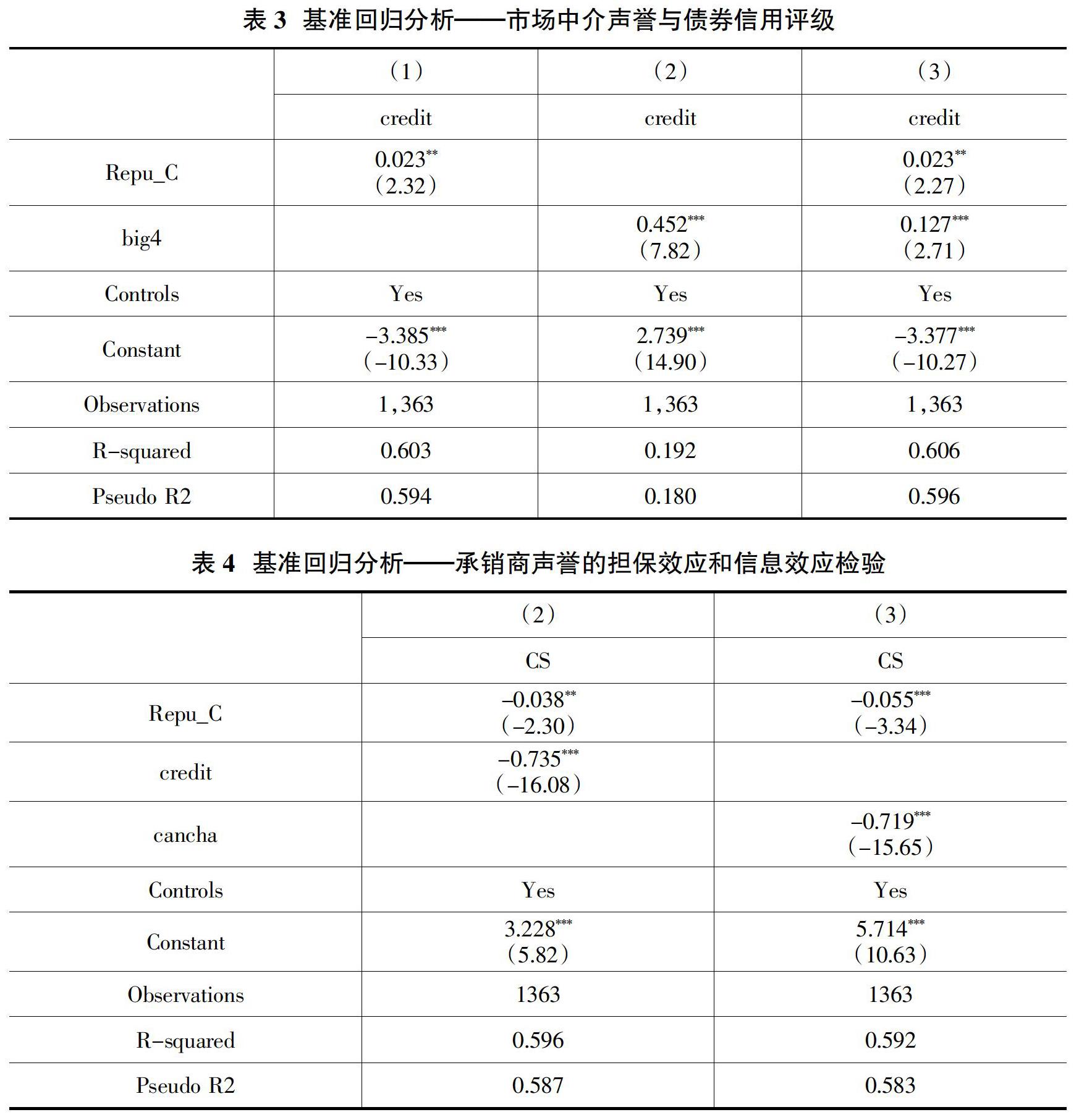

表3报告了模型(1)的回归结果:列(1)显示承销商声誉的系数为正且在5%的水平下通过显著性检验,这说明承销商声誉的上升可以有效促进债券评级的提高。列(2)中,会计师事务所是否是四大会计师事务所变量的系数为0.452,且在1%的显著性水平下通过检验,说明较高的会计师事务所声誉有助于得到更高的债券评级。列(3)中承销商声誉的系数为0.023,且在5%的显著性水平下通过检验。会计师事务所声誉的系数为0.127,且能在1%的显著性水平下通过检验。上述实证结果表明:市场中介的声誉越高,确实有助于债券评级的提升。

2.市场中介声誉的担保效应和信息效应检验

首先,要验证市场中介声誉的担保效应,需要将信息效应分离出去。本文参考林晚发等(2019)的做法,采用模型(2)控制债券信用评级以分离信息效应。因此,模型(2)就可以衡量出承销商、会计师事务所等市场中介声誉对债券定价产生的担保效应。进一步,为了探究市场中介声誉对债券定价的总效应,将模型(1)中的正交化残差项替代债券信用评级纳入模型,基本原理是如果市场中介声誉信息能够反馈到债券信用评级中,那么模型(3)采用正交化残差替代信用评级变量后的市场中介声誉系数绝对值要高于模型(2)中的市场中介声誉系数绝对值。最后,总效应与担保效应之间的差值反映的就是市场中介声誉的信息效应。

表4是市场中介声誉中的承销商声誉代入模型后的回归结果。其中,模型(2)中的承销商声誉系数为-0.038,且在5%的显著性水平下通过检验,说明承销商的声誉越高,投资者要求的风险溢价越低,债券的信用利差也越底。这些结果验证了承销商声誉担保效应的存在。另一方面,模型(3)中,承销商声誉指标的系数为-0.055,且在1%的显著性水平下通过检验。这说明从总效应上看,较高的承销商声誉确实能够有效减少债券定价时的信用风险溢价,减小债券信用利差。对比模型(2)的回归结果结果不难看出,模型(3)中承销商声誉指标系数绝对值要大于模型(2)中的0.038,且其显著性也有了明显的提升,两者之间较大的差异反映的是承销商声誉的信息效应。从承销商声誉系数的绝对值从0.055降到0.038不难看出,信息效应大概占据承销商声誉对债券定价信用风险溢价的30.9%。

表5是会计师事务所声誉代入模型后的回归结果,其中,模型(2)的回归结果中的会计师事务所声誉的系数为-0.33,且在1%的显著性水平下通过检验,说明会计师事务所声誉越高,投资者要求的债券风险溢价越低,选择声誉良好的会计师事务所可以减小债券信用利差,证明了会计师事务所声誉的担保效应的存在。模型(3)的回归结果中,会计师事务所声誉的系数为-0.423,且在1%的显著性水平下通过检验,说明从总的效应看,和承销商声誉类似,较高的会计师事务所声誉也能起到降低债券定价信用风险溢价的作用。对比模型(2)的回归结果可以看出,相比较控制信息效应的模型(2),模型(3)中会计师事务所声誉的系数的绝对值大小有了明显的提高:从0.33提高到0.423,这说明信息效应大概占到了会计师事务所声誉对债券定价总效应的22%左右。

综合来看,承销商、会计师事务所等市场中介的声誉确实能够对债券定价起到影响。较高声誉的承销商和会计师事务所能够使得投资者要求的债券风险溢价降低,债券信用利差变小。具体来看,市场中介声誉既可以通过反馈到债券信用评级中产生信息效应,也可以对投资者产生担保效应。通过经验证据进行实证分析来看,承销商声誉的信息效应大约占到总效应的31%左右,会计师事务所声誉的信息效应大概占到总效应为22%左右。总的来看,市场中介声誉的担保效应比信息效应的作用要大一些。

五、进一步分析

(一)市场中介声誉有助于抑制企业盈余管理吗?

前文的实证分析通过控制债券信用评级来间接控制市场中介声誉的信息效应,从而较容易地验证出市场中介声誉对债券定价的总效应、信息效应和担保效應。其中,市场中介声誉的信息效应的理论逻辑在于:良好声誉的市场中介能够积极对企业真实质量进行调查研究,减少投资者与债券发行主体间的信息不对称,具体体现在雇佣良好声誉市场中介发行的债券往往能够拥有一个相对较好的信用评级,从而降低投资者的风险预期,减少债券信用利差。但这种依靠提升债券信用评级来消除信息不对称的做法并不能表示信息不对称问题真正的解决,关键还要看企业信息披露质量是否真正得到了提高。

因此,本文使用修正的琼斯模型计算企业的盈余管理指标,使用回归分析考察市场中介声誉是否能起到抑制企业的盈余管理活动,增强发债企业的信息披露质量。表6列示了相关的回归结果。列(1)、(2)、(3)分别列示的是加入承销商声誉、会计师事务所声誉、以及同时加入这两个指标的回归结果。不难发现,承销商声誉的系数为负,且能在10%的水平下通过显著性检验,这说明较好的承销商声誉不仅能够通过提升债券信用评级减少投资者的风险预期,降低风险溢价;而且确实能够抑制企业的盈余管理活动,提升企业的信息披露质量,防范企业未来可能发生的风险。另一方面,会计师事务所声誉的系数为负且能通过显著性检验。这说明选用良好声誉的会计师事务所服务企业债券发行可以通过提高债券的信用评级来降低投资者的风险预期,同时能有效地抑制企业的盈余管理活动,对企业的信息披露质量具有实质的改进作用。

综上所述,市场中介声誉对企业债券发行定价的信息效应需要区分来看,承销商声誉除了能够提升债券信用评级外,确实对减轻信息不对称,提高企业信息披露质量产生实质性作用,对于会计师事务所声誉来说,这种作用也很明显。

(二)市场中介声誉有助于降低企业违约风险吗?

从担保效应来说,前文的实证分析通过控制信息效应后间接证明了担保效应的存在。那么,市场中介声誉是否真的能发挥实质性的担保作用、减少企业违约风险呢?担保效应背后的逻辑是,承销商在进行承销商时,同样会选择质量较好的企业,后期也会监控企业可能发生的违约行为。因此,探究市场中介声誉是否真正降低了企业违约风险能验证出其是否能够起到实质上的担保效应。基于此,本文参考林晚发等(2019)的做法,使用预警Z值来衡量违约风险。

表7显示的是将预警Z值作为因变量,承销商声誉作为自变量后进行回归的结果。其中,列(1)是没有控制年份效应和行业效应的回归结果;列(2)则是控制了年份效应和行业效应后的回归结果。控制行业的目的是考虑到可能会出现良好声誉的承销商可能会选择某些特定行业进行承销,控制年份的目的则是考虑到同一承销商的声誉可能会随时间变化而变化。列(1)的结果显示:承销商声誉的系数为0.132,且在5%的显著性水平下通过检验,说明声誉较好、评级较高的承销商可能会为所服务的企业设定一个相对较高的预警Z值,在企业相关财务数据达到Z值临界点时进行预警,并介入监督。这样就使得债券发行方将来的违约风险降低,真正为投资者起到担保作用,降低风险预期和风险溢价,减少债券的信用利差。

表8则显示的是预警Z值为因变量,会计师事务所声誉为自变量的回归结果。考虑到四大会计师事务所并不随时间变化而变化,因此本文仅控制了行业效应。列(1)(2)的回归结果显示会计师事务所声誉的系数均不能通过显著性检验,说明良好的会计师事务所声誉并不能从实质上起到抬高预警Z值,监督企业违约风险的效果。良好的会计师事务所声誉可能仅仅能起到影响企业信息披露质量的效果。

综上所述,市场中介声誉对从实质上降低债券发行方的违约风险存在异质性。一方面,承销商声誉的提高能够带来预警Z值得提高,说明声誉良好的承销商能够起到加强监督企业,降低债券发行方违约风险的效果。另一方面,会计师事务所声誉则难以起到这样的效果。总的来看,承销商声誉不仅能从投资者风险预期方面降低债券的风险溢价,也能实实在在降低企业违约风险。但会计师事务所声誉并不能在降低企业违约风险方面起到降低债券信用利差的效果。这说明具有良好声誉的会计师事务所可能在债券发行前能起到抑制企业盈余管理行为,提高信息披露质量的作用,但在后期对企业违约风险监控方面的作用并不突出。

六、稳健性检验

上文的研究框架背后蕴含的逻辑线条是具有良好声誉的市场中介所服务的企业一方面往往自身的经营状况较好,另一方面信息披露质量也较高,未来出现违约情况的概率较小。但前文的实证模型由于自身的局限性,无法囊括可能的所有变量,因此并没有办法保证是市场中介声誉还是其他的因素影响到了债券信用利差和债券发行定价。一旦其他因素影响债券信用利差的可能性成立,就会出现自选择的内生性问题。基于此,本文采用HECKMAN两步法,并选用行业平均市场中介声誉作为工具变量来排除可能产生的内生性问题。

表9中列(1)(2)(3)是加入HECKEMAN二阶段模型的回归结果,其中列(1)表示一阶段回归结果。列(2)(3)则是二阶段回归的结果。从这些结果中不难看出,在一阶段回归中,行业平均承销商声誉能够显著提高企业选择高声誉承销商的几率。在二阶段回归中,回归结果则有力地支持了前文的实证分析:较好的承销商声誉的确能够降低投资者要求的债券发行风险溢价,降低债券信用利差。这说明前面所分析的可能产生的内生性问题并不明显,承销商声誉对债券信用利差的影响是可信赖的。类似地,使用会计师事务所声誉变量进行HECKMAN二阶段回归同样能排除由于自选择而产生的内生性问题。

七、研究结论

近年来集中出现的债券违约现象开始引起了投资者的警觉,导致债券信用利差走高。除了企业自身因素外,证券公司和会计师事务所等市场中介机构能否起到吹哨人和守门人的作用,履行保证信息披露质量和防控风险职责成为了投资者和学者们关注的焦点。本文从信息效应和担保效应两个视角探讨了市场中介声誉对债券信用利差的影响。本文利用2009—2019年中国债券市场经验数据进行实证分析,实证结果支持了两种效应的存在。在内生性处理等稳健性检验后,结果依然成立。进一步分析发现,证券公司与会计师事务所声誉所起的作用不尽相同。对作为承销商的证券公司来说,具有良好声誉的证券公司能全过程发挥效应,债券发行前抑制企业盈余管理,发行后监督企业违约风险。但会计师事务所可能在事后防范企业违约风险方面效果并不显著。

(責任编辑:夏凡)

参考文献:

[1]郭晔,程玉伟,黄振.货币政策、同业业务与银行流动性创造[J].金融研究,2018(5):65-81.

[2]方红星,施继坤,张广宝.产权性质、信息质量与公司债定价——来自中国资本市场的经验证据[J].金融研究,2013(4):170-182.

[3]杨国超,盘宇章.信任被定价了吗?——来自债券市场的证据[J].金融研究,2019(1):35-53.

[4]赵岩,孙文琛.券商声誉、机构投资者持股与IPO抑价[J].经济管理,2016,38(12):112-131.

[5]Logue D E et al. What Is Special about the Roles of Underwriter Reputation and Market Activities in Initial Public Offerings[J].Journal of Business,2002,75(4):213-243.

[6]Booth L C.Underwriter Reputation and the Aftermarket Performance of Closed-End Funds[J].Journal of Financial Research,2004,24(4):539-557.

[7]何平,李瑞鹏,吴边.机构投资者询价制下主承销商声誉能帮助公司降低IPO抑价吗?[J].投资研究,2014,33(3):35-53.

[8]Logue D E,R J Rogalski.Does it Pay to Shop Around for a Bond Underwriter[J]. Harvard Business Review,1979,57(4):111-117.

[9]Kim D,Palia D,Saunders A.Are Initial Returns and Underwriting Spreads in Equity Issues Complements or Substitutes?[J].Asia Pacific Tax Bulletin,2010,39(4)1403-1423.

[10]Fernando C S,Gatchev V A,May A D,et al.Prestige without Purpose?Reputation, Differentiation, and Pricing in U.S. Equity Underwriting[J].Working Papers,2015.

[11]王雄元,高开娟.如虎添翼抑或燕巢危幕:承销商、大客户与公司债发行定价[J].管理世界,2017(9):42-59+187-188.

[12]张学勇,廖理,罗远航.券商背景风险投资与公司IPO抑价——基于信息不 对称的视角[J].中国工业经济,2014(11):90-101.

[13]林晚发,刘颖斐,赵仲匡.承销商评级与债券信用利差——来自《证券公司分类监管规定》的经验证据[J].中国工业经济,2019(1):174-192.