个人所得税的减税策略及其效应研究

2021-08-05王晓慧王召卿刘超凡

王晓慧 王召卿 刘超凡

(1.西南财经大学财政税务学院,四川 成都 611130; 2.山东师范大学经济学院,山东 济南 250358)

一、引言

税基和税率是确定个税应纳税额的基本税制要素,这两个要素的变化均会对宏观经济产生重要影响。虽然各国的个税减税方式有所不同,但最终都可以归结为对个税税基和税率的调整,意大利、希腊、印度等国选择降低税率和减少级距,德国、新西兰选择缩减税基,而美国则是将调整税基和税率相结合,在缩减税基的基础上,降低税率,将最高边际税率由39.6%降为37%。我国2019年实施了综合与分类相结合的个税改革,此次改革侧重于个税的税基式减免。可见,在这一轮的个税减税浪潮中,虽然主旨都是个税减税,但在减税方式上存在显著差异,个税的税基式减免、税率式减免两种减税方式也必然对宏观经济和社会福利造成不同的影响。特别是在新冠肺炎疫情全球蔓延、世界经济整体下行的背景下,对于刺激经济而言哪种减税方式更好?经济增长又是否意味着社会福利的必然增加?分别在刺激经济和改善福利两种政策目标下,最佳的减税策略选择又有何不同?为了回答上述问题,本文基于非线性所得税DSGE模型,运用贝叶斯估计方法估计了我国的免征额和累进税率,对比分析了提高免征额和降低累进税率的经济效应差异,模拟了两种减税方式下社会福利的动态转移路径,并且测算了社会福利最大化目标下的两种个税调整方式的最佳组合。

二、文献综述

如何设置所得税税率是最优所得税理论的重要研究内容。Edgeworth(1897)[1]从纯粹公平的角度得出边际税率为100%的激进结论,Mirrlees(1971)[2]认为如果不考虑劳动供给,Edgeworth的结论就是最优的,但现实是所得税会影响劳动供给,进而造成效率扭曲,所以提出最优所得税税率应该呈现倒“U”型,即最高收入群体和最低收入群体的边际税率为零。但Diamond(1998)[3]指出最高收入群体税率为零是不合理的,认为应该是“U”型,即应该对最高和最低收入群体实行高税率,而对中等收入群体征收低税率。Saez(2001)[4]重点考察了劳动供给弹性对最优税率的影响,结合收入分布形状拟合出了最优边际税率曲线。许多国内学者在最优所得税框架下对我国的最优边际税率进行估计后认为,我国最优的最高边际税率位于35%~40%之间,现有最高边际税率45%有下降空间[5-6]。个税的最优边际税率依赖于个税对劳动的影响程度,个税不仅会影响家庭部门的劳动供给[7-10],也会影响企业的雇佣劳动决策[11]。国内学者实证研究了个税对劳动的影响,刘怡等(2010)[12]发现,2005年免征额的提高使就业女性的工作时间每周增加了3.72小时,对男性的工作时间没有显著影响。叶菁菁等(2017)[13]以2011年个税改革为研究对象,得出了与刘怡等(2010)[12]不一致的结论,认为个税改革提高了个体的劳动参与率,但不影响劳动力的工作时间。综上可见,个税会改变劳动供给和需求,而劳动的供给和需求又会影响最优税率。因此,研究个税对劳动的影响及其机制是测算最优税率的前提,具有重要的理论意义和现实价值。然而,上述研究集中于局部均衡分析,实证文献也主要是静态研究,难以反映出个税通过家庭消费、产出和整个经济系统对劳动产生的反馈作用。本文利用DSGE模型在动态模拟方面的独特优势,模拟了个税对劳动以及整个宏观经济系统的影响,并在此基础上测算了我国的最优所得税,可以克服上述静态分析的不足。

在基于DSGE模型的财政政策宏观经济效应的研究中,对个税的建模策略主要有4种方式:第一种方式是将个人所得税简化为比例税[14],其数值大小根据财政数据进行校准,这类文献往往将个税作为政府筹集财政收入的手段;第二种方式是朱军所称的“线性平滑税”[15],将劳动税税率设定为一阶自回归过程;第三种方式是政策规则形式,即将个人所得税税率设定为产出和债务缺口的函数,Leeper等(2010)[16]研究发现,政府为保证财政可持续性会根据产出和债务状况对个税税率进行调整;第四种方式为累进税形式,个人所得税税率或者钉住劳动收入和债务偏离各自稳态的程度[17],或者仅仅取决于劳动收入的波动[18-19]。在上述4种个税的建模策略中,前3种方式难以反映个税的累进性,第4种方式虽能刻画个人所得税的累进特征,但是仅适用于短期分析,长期中,当其它条件变化导致家庭的劳动收入发生永久性变化时,即使税制没有任何变动,适用的个税税率也将不同,而文献中个税税率取决于劳动收入偏离稳态程度的设定方式无法捕捉这一变化。本文与之不同,将个税税率设定为个税计税依据的函数,本文的设定使模型可以同时用于短期与长期分析,是对现有文献的有益补充。此外,上述DSGE文献还存在另一不足,即忽略了对个税免征额的刻画。周伟等(2011)[20]通过定性研究发现,免征额的变化也会影响最优税率,两者相互联系。本文在动态随机一般均衡模型中引入了个税的免征额,使纳税人的适用税率不仅仅取决于个税税率的累进性,而且还取决于劳动收入和免征额的大小,并从居民福利的视角结合中国具体数据进行测算,得出免征额和税率的最优组合,这既丰富了已有DSGE文献对个税经济效应的研究,又可以弥补周伟等(2011)[20]对个税免征额与税率之间关系定性研究的不足。

三、模型构建

本文以新凯恩斯动态随机一般均衡模型为基础,参照Christiano等(2005)[21]、Smets和Wouters(2007)[22]、饶晓辉等(2014)[23]的模型设定方式,将政府生产的外部性和政府消费的外部性分别纳入到厂商的生产函数和居民的效用函数之中,构建了一个包含家庭、厂商、政府三部门的动态随机一般均衡模型。

(一)家庭

假设经济中存在无限期存活的分布于[0,1]连续统上的家庭。每一期,家户在收入约束下选择最优的消费、投资和债券规模以最大化终生折现效用。家庭的跨期效用函数形式为

(1)

代表性家庭的预算约束方程为

(2)

家庭预算约束式的左侧表示支出,其中Bt/Pt表示家庭实际购买的政府债券,τc表示消费税税率,xt为家庭选择的投资规模。为简化起见,本文假设一单位本期投资等量形成一单位的下期资本。资本的折旧率为δ,因而资本演化方程为

kt+1=(1-δ)kt+xt

(3)

(二)厂商

模型中的厂商分为最终产品和中间品厂商。最终品厂商将来自于不同中间品厂商的异质性中间产品打包加总为最终产品,并在完全竞争的最终产品市场上出售给家庭部门和政府部门。中间品厂商从要素市场上购买劳动与资本进行生产活动,将生产出的具有异质性的中间品在垄断竞争市场上出售给最终品厂商。最终品的生产函数采用常见的CES函数形式

(4)

yt表示最终产品,yt(i)表示最终品厂商使用中间品厂商i生产的中间产品。不同中间品之间的替代弹性以参数μ表示。由最终品厂商的利润最大化问题可得最终品厂商对中间品yt(i)的需求函数

(5)

即最终品厂商对中间品的需求取决于该中间品的相对价格、最终产出以及中间产品间的替代弹性。由最终品的零利润条件可得最终品的价格方程

(6)

中间品厂商的生产函数采用文献中常用的科布道格拉斯函数形式

(7)

(8)

Min(rtkt+wtnt)

(9)

产品的异质性使得中间品厂商获得了市场垄断势力,因而中间品厂商具有一定的产品定价能力。假设每一期在所有中间品厂商中仅有ξp部分能够重新定价,并且哪些厂商能够重新定价是随机的,不能重新设定最优价格的厂商则会根据上一期的通货膨胀率对价格进行调整。于是,中间品厂商的最优定价问题可以表述为

(10)

求解中间品厂商的成本最小化问题,可得中间品厂商对劳动和资本的需求函数

(11)

(12)

求解中间品厂商的最优价格问题,可得中间品厂商的定价策略

(13)

(三)政府

(14)

(15)

(16)

每一期,政府取得收入包括税收收入(τt)和债务收入(Bt/Pt)。其中,政府税收收入包括消费税收入、劳动所得税收入、资本和利润税收入

(17)

上式中,消费税、资本和利润税均采用固定比例税率,其数值是根据现有估计我国有效税率的文献进行校准。本文重点关注的是个人所得税,即模型中的劳动所得税。纳税人适用的税率为应纳税所得额的增函数

(18)

综上,每一期的政府收支都要满足以下预算平衡方程

(19)

最后,为使模型闭合,假设央行根据通货膨胀与产出的变动情况来决定利率水平。即

(20)

四、参数校准与估计

(一)参数校准

生产部门中需要校准的参数包括{α,θ,δ,δG,μ,ξp}。参数α有两层含义,一是资本的产出弹性,二是产出中资本所占的份额。黄赜琳(2005)[26]、刘震等(2020)[27]将此参数校准为0.5,本文亦取此值。关于公共资本所占的产出弹性θ,本文校准为0.1,与毛锐等(2018)[28]取值一致。参照王国静(2014)[29]对私人资本和公共资本折旧率的研究,将两者同时取值为0.025。中间产品间的替代弹性μ反映了一个地区的市场化程度,张开等(2018)[30]将此值取为11,朱军(2015)[15]取为4.16,本文对此参数取一个中间值6[27,30]。价格粘性参数ξp决定了中间品厂商的平均调价周期1/(1+ξp),朱军(2015)[15]研究认为我国中间品厂商调整价格的周期为1年,相应地,本文将ξp设定为0.75。

家庭部门的校准参数包括{σ,β,κ,υ,s,θc}。本文将消费的跨期替代弹性σ设定为2(朱军等, 2018)[31]。季度主观贴现率β根据实际利率数据进行校准,β=1/(1+r),文献中测算的我国年利率r位于4%与8%之间,本文将β校准为0.985,对应的年度利率是6%。饶晓辉等(2014)[23]对消费习惯参数κ的估计值为0.697,本文亦取此值。劳动相对于消费的效用权重参数υ,本文参照张开等(2018)[30]取值为4。对于Frish劳动供给弹性的倒数s,采用胡永刚等(2013)[32]的贝叶斯估计值3.93。参数θc的经济学含义是政府消费与居民消费的比值,根据国家统计局公布的数据,1995-2016年间中国政府消费性支出与居民消费比值的均值为0.35[32],因此,本文将θc取值为0.35。

政府部门需要校准的参数包括{τc,τk,gc/y,gi/y,ρi,ρπ,ρy}。梁红梅等(2014)[33]、姜艳凤(2015)[34]在估算有效税率时,将税收分为消费税、劳动税和资本税,与本文模型对税收的设定一致,因此,参照他们的研究分别将消费税税率τc和资本利润税税率τk校准为0.058和0.220。本文对政府消费支出、政府投资性支出占总产出比重的校准依据是统计局公布的中国经济数据,1995-2016年政府消费与国内生产总值之比的均值为0.130,政府投资与国内生产总值之比的均值为0.022,因此,本文将gc/y、gi/y分别校准为0.130、0.022。吴化斌等(2011)[25]采用广义最小二乘法估计了内生货币政策,根据他们的研究,本文将货币政策的持续性参数ρi校准为0.75,将利率对通胀和产出变动的反应系数ρπ、ρy分别校准为1.36和0.1。

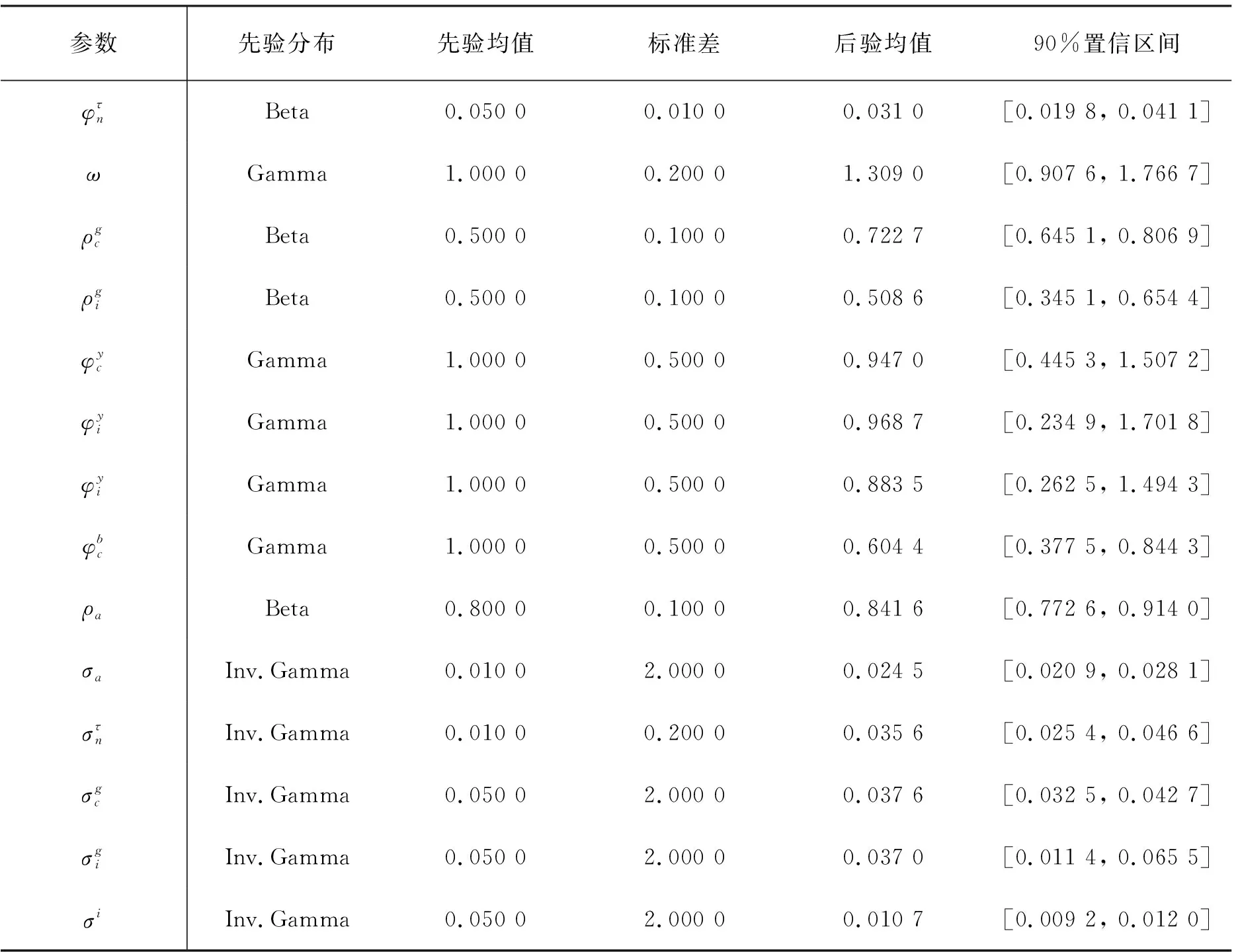

(二)参数的贝叶斯估计

本文选取的观测数据包括国内总产出(yt)、居民消费(ct)、通货膨胀(πt)和个人所得税税收收入(LaTaxt)。其中,国内总产出、居民消费和通货膨胀数据来自Higgins和Zha(2015)[35],个人所得税税收收入数据来自于EPS数据库,样本区间为2000年第一季度至2018年第三季度。在处理数据时,首先利用Census X12 对上述各数据进行季节调整,然后对国内总产出、居民消费和个人所得税税收收入这三个变量取对数并进行HP滤波。由于通货膨胀本身就是百分比形式,所以对其直接进行HP滤波。这样所得出的各变量的经济含义与基准对数线性化模型中各变量的经济含义一致。

表1 参数的先验设定和贝叶斯估计结果

五、数值模拟结果

(一)模拟策略

要使政府税收收入相对于稳态水平降低1%,即dτ/τ=-0.01,需要政府税收收入降低0.01τ。政府税收收入由式(17)给出,由此式估算的免征额ω的变化幅度约为

(21)

同样地,在其它条件不变时,政府税收收入降低1%所需的税率累进参数的变化幅度为

dτ=(wh-ω)2dφτn=-0.01*τ⟹dφτn≈-(0.01*τ)/(wh-ω)2

(22)

(二)模拟结果

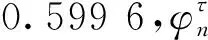

为了分析个人所得税的不同减税方式对宏观经济产生的影响,使用Dynare4.5.7模拟了政府税收收入永久性降低1%时,由提高免征额和降低累进税率两种个人所得税减税方式所产生的经济效应。将分两部分来呈现模拟结果:第一部分以表格的形式列示出两种减税方式的长期效应,即报告终值稳态相对于初值稳态的变动百分比,如表2所示;第二部分将以图形的形式呈现主要经济变量由初值稳态至终值稳态的动态变化过程(前50期),这一部分可以视为个人所得税减税的短期效应。为方便对比起见,我们将两种个税减税方式所引起经济变量的转移路径描绘在同一张图中,如图1所示。

表2 个人所得税减税的长期效应 (单位:%)

比较两种个人所得税的减税方式所产生的长期经济效应可以发现:通过降低个人所得税累进程度进行减税所产生的长期经济效应高于提高免征额所产生的效应,前者对消费、投资、产出、劳动等宏观经济变量的促进作用约为后者的2倍。

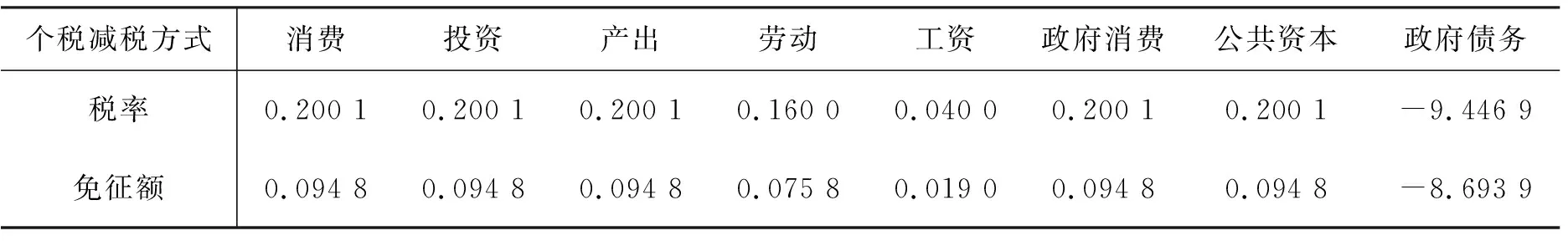

图1展示了降低个人所得税累进税率和提高免征额两种方式所产生的短期经济效应。实线表示降低个税累进税率所引起的主要经济变量的变化,而虚线表示提高免征额所引起的主要经济变量的变化。根据图1可知,个人所得税的累进税率降低后消费、投资都出现了正向调整。其中,消费的最大值出现在第5期,与初始水平相比,消费规模增加了3.32%。个税累进税率变化后的第10期左右投资的增加幅度最高,约为0.84%。产出和劳动的变化路径非常类似,都经历了上升、小幅回调、持续增加的变化过程。就政府支出而言,由于短期内政府根据经济形式采取逆向调节政策,当经济形式向好时,政府将降低支出规模。图1显示,政府消费性支出对个税税率变化的响应方向为负(第2行第3列),政府部门提供的公共资本也因政府投资性支出的减少而降低(第2行第2列)。政府债务的动态转移路径(图1第3行第1列)表明,累进税率的降低引起了政府债务规模的下降。在政策变动后的第13期左右,政府债务下降至最小值10.29,下降幅度达10.24%。个人所得税在企业支付的工资和居民获得的工资之间嵌入了一个税收楔子,企业支付的工资高于劳动者实际得到的工资。从图1中可以看出,劳动者获得的实际工资在累进税率降低后即刻增加(图1第3行第3列),增加的幅度达到了1.09%。企业支付的工资则在政策变动后出现下降(图1第3行第2列),最低水平4.69出现在第8期左右,与初始稳态相比降低了0.19%。随着居民的工资率的上升以及劳动供给量的增加,家庭部门获得的劳动收入也随之上涨。最后,产出水平的增加提升了利率水平,如图1第4行第3列所示。因为产出增加时,央行需要执行紧缩性的货币政策来抑制经济过热。

相比之下,通过提高个人所得税免征额进行减税所产生的经济效应要比通过降低累进税率所产生的经济效应小。正如图1虚线所示,提高免征额所导致的消费、投资和产出等经济变量增加的幅度要更小,引起的公共资本、政府消费和政府债务等下降程度也更低。观察图1可以发现,即使两种个税减税方式引起的各个变量的变化程度存在差异,但各变量的动态转移路径非常类似。

图1 主要变量的动态转移路径

(三)模拟结果分析

从模拟结果可以看出:第一,个人所得税减税能够刺激经济,而且通过降低个税累进税率所产生的经济效应要高于通过提高免征额所产生的经济效应;第二,劳动和产出的动态转移路径非常类似,两者之间呈现出很强的协动性;第三,个税减税对工资、政府支出的短期影响和长期影响是不同的,个税减税在短期内降低了市场工资和政府支出水平,然而在长期却对两者都具有增进作用。

个人所得税减税对劳动市场的影响机制是理解上述模拟结果的关键,个人所得税政策的变化首先影响的是劳动者提供劳动时获得的税后工资,改变着劳动者的劳动供给决策,继而通过劳动市场、产品市场将个税减税的政策效应传导至整个宏观经济。因此,本文沿着减税→家庭劳动决策→劳动市场→资本市场→总产出的思路来分析模拟结果背后的经济学机理。图2中的左侧(a图)描绘的是降低个人所得税累进税率对劳动市场的影响,图2右侧(b图)描绘的是提高个人所得税免征额对劳动市场的影响。

图2 劳动市场的短期局部均衡

图2(a)中,横轴表示闲暇,纵轴表示收入,直线MN表示劳动者的税前收入预算线。AX为劳动所得税的免征额。AC为超过免征额的部分在缴纳劳动所得税后的剩余,即税后劳动收入。劳动者的总预算线为NAC。初始状态时,家庭部门的无差异曲线I1与预算约束线相切于L点,此时决定的劳动供给量为NE。当劳动所得税的累进税率降低后,家庭部门的预算约束线变为NAJ。由于劳动所得税税率的累进性降低,所以家庭部门税前、税后预算线的差距就更小,在图上表现为税后预算线更为陡峭。累进税率降低后的预算线NAJ与家庭部门的无差异曲线I2与相切于P点,此时家庭部门的劳动供给量NH与初始劳动供给量NE相比增加了HE,这就是税率变化对劳动供给产生的总效应。税率累进性变化对劳动供给的总效应可以分解为两部分:一是收入效应。如果劳动所得中超过免征额的部分仍然使用初始累进税率,要使得效用水平达到累进税率降低后的效用水平,则需要家庭的收入增加BR。这种收入的变化在图2(a)中呈现为CR至BD的平行移动。面对预算约束线BD,家庭部门的最优劳动决策为NF。与原劳动供给水平NE相比,由于收入增加导致家庭的劳动供给减少了EF,这正是累进税率变化对劳动供给产生的收入效应;二是替代效应。劳动所得税累进税率的变化改变了闲暇与消费的相对价格。累进税率降低时,闲暇对消费的相对价格上升。而均衡条件要求闲暇的边际效用与价格之比恰好等于消费的边际效用与价格之比,即闲暇对消费的边际替代率等于闲暇对消费的相对价格。这就意味着,当其它条件不变时,闲暇对消费的相对价格上升后,闲暇对消费的边际替代率也应当上升(图1第4行第2列),即闲暇的需求量下降。从图2(a)中可以看出,消费、闲暇相对价格的变化导致家庭的闲暇需求量下降,劳动供给量从NF增加至NH,增加的HF即为劳动所得税税率降低对劳动供给产生的替代效应。实证分析结果显示,降低劳动所得税的税率对劳动供给产生的替代效应大于收入效应,最终劳动供给增加了EH。

劳动供给增加使得劳动供给曲线从S0平行移动至S1,劳动市场的均衡点也相应的从V0变化至V1(图2(a)下)。对比两种劳动市场均衡状态可以发现,个人所得税税率降低后均衡的劳动数量增加,并且市场均衡工资下降,这与图1中劳动(第2行第1列)和企业工资(第3行第2列)的短期变化趋势一致。

劳动增加提高了资本的边际收益,厂商对资本的需求随之上升。资本由上一期的投资决定,当期资本供给不变,所以劳动的增加导致了资本的租金率上升,如图1第4行第1列所示。即使当期资本不变,劳动增加也会使产出上升。产出通过要素报酬转化为家庭部门的收入,家庭的收入增加后会提高其消费水平(图1第1行第1列),同时,在资本租金率上升的刺激下亦会选择更多的投资数量(图1第1行第2列)。由于政府消费性支出和投资性支出对产出的反映系数均为负,故而产出的增加将抑制政府支出。此外,个税税率的降低会从两个方面影响政府的债务水平:一方面,个税累进税率降低后产出增加,政府消费性支出和投资性支出同时下降,政府支出规模的下降又会降低政府对债务的需求;另一方面,个税累进程度的降低导致政府税收收入减少,为维持财政可持续性,政府必需降低债务水平。这两方面的作用使得个税的累进税率降低后,政府债务量减少。

资本在个税减税效应的跨期传播中发挥了极其重要的作用。随着家庭选择更多的投资规模,资本存量不断增加。资本市场的均衡使得资本的租金率在资本供给增加的影响下开始下降,同时企业租用的资本数量上升。企业租用更多的资本所提高的劳动的边际收益,致使企业的劳动需求扩张,工资开始上涨,进而使得均衡工资和均衡劳动同时增加(图1第3行第2列、第2行第1列)。产出则因资本和劳动两种投入要素量的增加而持续上涨。

图2(b)描绘的是提高劳动所得税的免征额对劳动市场的影响。初始预算线为N′A′C′。当免征额由A′X′提高至G′T′时,预算线变为N′G′J′。其中,G′J′由A′Z′向左上方移动所得。变化后的预算线与家庭的无差异曲线I2′的切点P′确定了家庭的劳动选择为N′H′。与原均衡点相比,劳动供给增加了H′E′,这恰是提高免征额对劳动供给产生的总效应。为了将总效应分解,将C′R′向上垂直移动至与I2′相切,均衡点Q′所对应的劳动供给量为N′F′。与初始劳动供给量相比减少的E′F′,即为提高免征额对劳动供给的收入效应。总效应与收入效应的差额即为替代效应。

对比提高免征额和降低累进税率两种减税方式可以发现,两种减税方式对劳动供给同时存在收入效应和替代效应。提高劳动所得税免征额这种直接增加家庭税后收入的减税方式,也同样存在替代效应。因为,提高免征额后产生了级次趋低效应,即超过免征额的部分所适用的税率较原税率更低,从而产生了消费对闲暇的替代。两种减税方式的不同点在于,提高免征额产生的收入效应更高、替代效应更低。因此,在提高免征额的减税方式下,劳动供给的增加程度和工资的下降程度都要更小,这一点在图2(b)劳动市场的短期均衡中得到了直观反映,也同数值模拟结果一致(图1第2行第1列、第3行第2列)。总之,这两种减税方式对劳动市场的影响机制类似,各个经济变量的动态转移路径也非常相像。然而,由于提高免征额对劳动供给的刺激作用更小,使得其对产出、投资、消费等经济变量的促进作用也就更低。

从长期来看,均衡的市场工资是高于初值稳态的。资本和劳动要素的相互增进作用导致企业对劳动需求的增加,最终导致市场工资和均衡劳动数量都高于初始工资水平。企业对劳动投入的增加亦会推升其对资本的需求,引致投资也高于初值稳态水平。产出则随着劳动、资本两种投入要素的增加而增加。与短期不同的是,政府的消费性支出和投资性支出在长期都是增加的。虽然产出增加会使政府为调节经济而选择更低水平的支出规模,然而,长期内政府债务的下降又会激励政府扩张其支出水平。最终,政府支出稳定在产出的一个固定比例上。

六、进一步拓展:福利分析与最优个人所得税

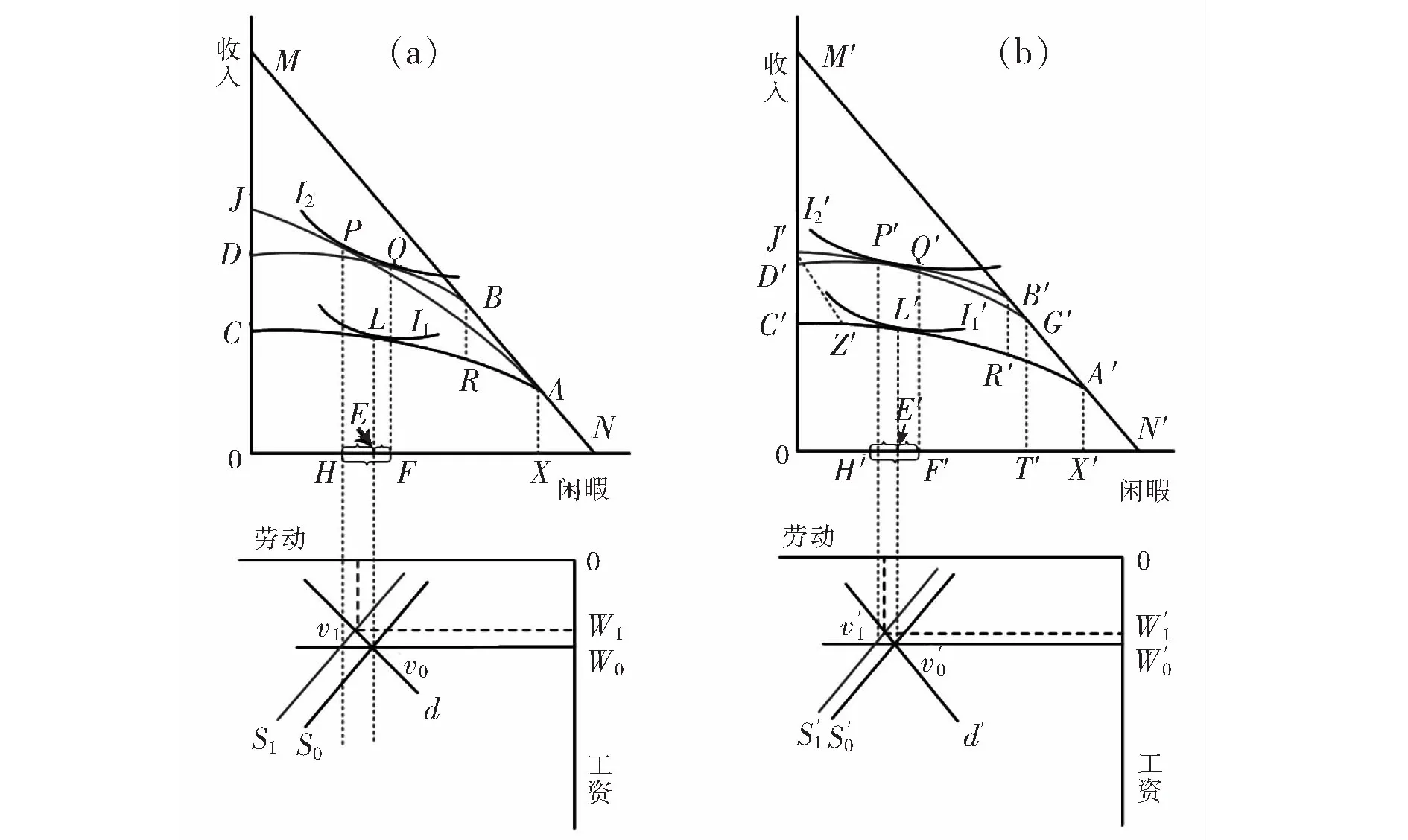

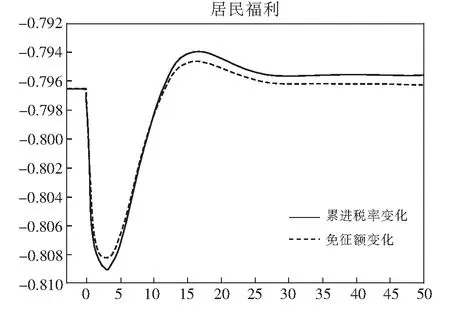

前文分析了政府减税1%产生的短期和长期经济效应,并对其背后的经济学机理进行了探讨。总体来看,同样减税1%,降低劳动所得税的累进程度对产出的促进作用要比提高免征额高,前者对消费、投资和劳动供给的刺激作用也更强。因此,从经济效应来看,降低累进税率的方式要比提高免征额的方式更好。但是,如果考虑到居民的生活质量,也就是居民的福利状况,两种减税方式孰优孰劣。图3给出了两种个税减税方式下居民福利(以家庭效用表示)的动态转移路径。

图3显示,个税减税初期,劳动时间的增加降低了居民福利水平,降低累进税率引起的福利降低程度更大。随着累进税率降低引起消费更大程度的增加,其福利水平逐渐高于提高个税免征额所引致的福利水平。其背后的经济学含义为:居民的效用水平不仅仅取决于消费,而且还受到劳动的影响,劳动给居民带来了负效用。产出、消费的增加固然能够增进居民的福利水平,但这是以劳动增加为前提的,劳动时间的增加相应地减少了居民的闲暇,从而带来了效用损失。最终,居民福利的变化取决于消费增加带来的正效用能否抵消劳动增加所产生的负效用。

图3 居民福利的动态转移路径

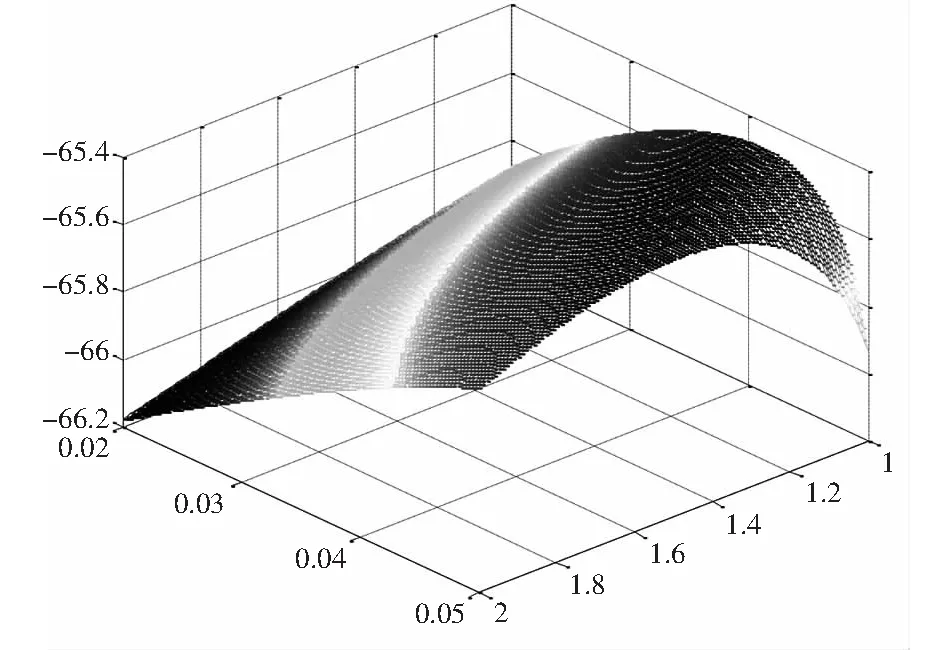

图4 最优政策组合

七、结论与政策启示

在财政压力持续增加的背景下,财政政策如何提质增效是政府关注的重要问题。本文对比了降低累进税率和提高免征额两种个税减税方式的经济效应、福利效应,并对最优的免征额、税率累进程度进行了估计,为个人所得税减税策略的选择提供了理论参考。本文的研究结论有以下几方面。

首先,就经济效应而言,降低累进税率和提高免征额都对经济产生正向促进作用。短期内,降低累进税率对劳动的激励效应更强,对经济正向促进作用也就更大;但从长期来看,在政府减税1%的条件下,降低累进税率对产出、消费、投资等的拉动幅度更大,约是提高免征额的2倍。

其次,就福利效应而言,短期内,两种减税方式均会因劳动供给增加造成福利降低,而降低累进税率引起的福利降低程度更大。但从长期来看,降低税率导致的收入和消费效应的显现,其福利水平逐渐高于提高免征额所引致的福利水平。

最后,就如何搭配才能实现福利最大化而言,根据本文测算,导致福利最大化的免征额和税率均高于当前值,免征额和税率都有一定的提高空间。这一结果符合Diamond(1998)[3]的“U”型税率理论,即低收入人群和高收入人群边际税率应该更高。

基于研究结论,本文提出以下政策建议。

第一,个人所得税不但具有公平收入分配的功能,还具有宏观调控的功能,通过本文研究发现,不同的个税减税策略既可以实现居民福利最大化,又可以调控宏观经济,对消费、投资、就业等有一定影响。因此,建议根据经济社会形势灵活调整减税政策目标,充分利用其调控经济的功能,而非将政策目标聚焦在公平收入分配上。

第二,当前,应将刺激经济作为减税首要目标,最佳选择是降低个税的累进性。具体来说,一方面要降低税率档次,扩大级距;另一方面,降低最高边际税率,将最高边际税率降低至特朗普减税后的37%左右。这样不仅可以刺激宏观经济,而且可以防止经济全球化背景下的资本外流。

第三,随着全球经济的回暖和中国经济环境的改善,提升居民福利、改善生活质量的政策目标逐渐提上日程,此时最佳选择是对个税进行结构性调整,提高免征额,使其在劳动总收入的比重达到48.84%,同时提高累进税率,将劳动税税基适用税率提高至7.36%。在经济发展的不同阶段,免征额和税率应该实现不同的政策组合,特别是成功跨越“中等收入陷阱”[20],到经济充分发展阶段,免征额已经随着收入的提高而提高,此时提高高收入人群的累进税率来补贴低收入人群,有利于缩小收入差距,实现福利最大化。

总之,经济增长并不意味着福利增加,政策目标不同,减税策略亦不同,随着免征额的不断提高,如何在一定经济条件下设定最优税率依然是重要的研究方向。需要说明的是,本文还存在诸多待拓展的空间:首先,本文并没有考虑家庭部门的异质性。如果在模型中区分收入群体,则不同的个税减税方式对各个群体的影响也将不同,最终的宏观经济效应也会有所变化;其次,为简化起见,本文刻画的是无摩擦的劳动市场,个人所得税的减税效应得以在劳动市场、资本市场和产品市场间迅速传播。然而,现实中的劳动市场存在着诸如名义工资刚性、搜寻匹配成本等摩擦。这些摩擦对个税减税的经济效应和福利效应又将产生怎样的影响呢?未来的研究可以从劳动市场摩擦这方面加以拓展。