赛道、抱团与陷阱

2021-08-02胡语文

美股目前处于高位顶背驰阶段,随时会大跌。从港股新经济公司的走势来看,已经呈现出分化走势,而李录减仓比亚迪也是新能源汽车牛市末期的特征,类似于2007年巴菲特减仓中国石油。目前主流机构崇拜的赛道投资法则,究其本质而言,仍是趋势投资。趋势投资不可避免进入正反馈的循环,容易在高位泡沫区域不断依靠场外资金推动价格上涨,最终形成新的抱团陷阱。

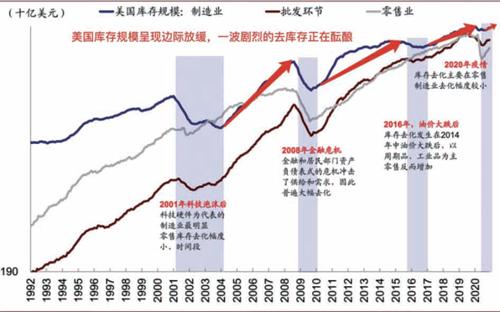

笔者在年初就预判,2021年是全球股市见顶之年。高估值的美股和新经济龙头,都已呈现泡沫破裂的迹象。尽管美联储还可以不断地放水刺激股市,但经济并没有真正复苏,全球经济处于滞胀阶段,所以,在货币极度宽松的背景下,全球大宗商品价格不断上涨恰恰反映了货币贬值的风险,而上游成本的上升又同时挤压了下游企业盈利空间,因此,美国上市公司整体业绩在下半年可能会处于下行期。加之监管层对新经济和互联网龙头反垄断和强监管的硬性约束,新经济行业也要重新反哺实体经济。这一点我们可以从美国制造业的库存规模的数据表现看出端倪。

图:一波剧烈的去库存正在酝酿

数据来源:中金公司、胡语文整理

美国制造业库存规模已经呈现见顶走势。在过去几轮去库存的过程中,需求恢复所驱动的库存增加规模在边际放缓,说明美国经济在今年下半年面临很大的重新去库存的压力。而美国经济主要以高端制造业和科技、消费服务业主导,因此,上述行业去库存的压力最大,比如半导体行业未来降价的概率最大。一方面,美国整体需求在下降,而企业库存在积压,去库存压力大;另一方面,中国和其他国家也在加大半导体行业的投资力度,中低端半导体公司出现了急剧的产能扩张。從过往光伏、LED及通信行业的发展来看,只要有“价格屠夫”中国的参与,只要聚焦在某个行业的产能扩张,那这个行业就一定会出现产能过剩的局面。这也是为什么现在芯片半导体和新能源汽车行业可能出现的重要风险点。理性投资者不可不察。

普通投资者要参与这个市场,一定要具备第二层次思维。从第一层次思维来看,买股票一定要看行业和赛道是否有增长,但热门赛道的股票往往在价格上给予了太大的溢价,而且投资者往往很乐观的看待这些赛道,因此,给予的估值都比较慷慨,在这样的预期下,价格就远远脱离了企业实际的增长所给予的价值。在价格与价值之间出现的巨大的背离,就是我们说的“成长陷阱”。要想避免“成长陷阱”,就需要摆脱人云亦云的窠臼,更不可以跟风追涨所谓的芯片半导体、新能源等热门赛道。因为,历史上残酷的现实告诉我们,买入热门赛道股票的绝大多数投资者都会高位站岗,逃脱不了高位成长股的陷阱。

当然,在这种市场氛围下,普通投资者很难做到独立判断,毕竟市场和媒体会狂热的鼓吹那些涨幅巨大的公司,而这些涨幅巨大的公司往往也带来了赚钱效应,因此,喜欢用后视镜看市场的那些人肯定会在热门股上更大地下注。这种惯性思维是市场风险越来越大的主要原因。

而逆向投资者,会选择那些价值低估、被市场嫌弃的冷门行业或传统型行业,比如核电。因为日本福岛核泄漏,导致全球投资者对核电闻之色变,但中国对待核电的安全性实际上是在日本核泄漏事件发生之后愈来愈强化。监管层对安全发展核电永远是摆在第一位的。在市场普遍担忧和关注的风险上,实际上这一风险已经不是真的风险。另外,这一风险已经反映在了公司价格上。当我们看到类似于核电这样的高现金流回报的公司时,实际上他是最符合现金流折现模型的。按照目前的市值来看,这类公司的估值都远低于所谓的热门赛道。更不用说低于公司的重置成本。

从传统行业的优势来看,其实目前市场选择了忽略和淡忘。比如券商行业已经被互联网券商占据了市值第一的位置。互联网的估值溢价是市场乐观预期给予的,但却忽略了财富管理的核心是投资能力和户均资产规模。互联网的优势在于基数大,但户均资产低,只适合大众客户。而财富管理则是为中高净值客户理财,这个优势其实是互联网券商不具备的。市场就像是个钟摆,他们在钟摆的一方停留那一刻的时间不会太久,很快又会回到另一端。

从自下而上的思路来看,尽管短期来看,科技股和核心资产泡沫的破裂有可能对A股市场构成2-3年的压力。但我们看好中国资本市场的长期发展机会。

当然,某些人对中国经济和资本市场充满着担忧和疑虑。但这些焦虑的观点背后其实透露出其对中国几十年所走的道路的不自信,亦是对西方理论和道路的盲目崇拜和依赖。在今后一段日子,尤其是在遭遇更大困难的外部环境时,更要防止这种思想的复辟和蔓延。

不可否认,内循环需要一个强大的资本市场,促进科技创新和提升全要素生产率,培养经济增长的内生动力。资本市场从来没有像今天这样受到重视,但并不意味我们关上了自由贸易和改革开放的大门。没有绝对的自由市场经济,也没有绝对的计划与管制,这就是不断平衡市场与管制之间关系和矛盾的过程。如果建立在缺乏基层调研基础上作出决策,产业政策确实有很多弊端,但精英治理的优势也很明显,1979年以来中国取得的巨大经济成就本身就说明政治精英们的能力和水平。我们既要反思过去的教训,也要总结过往的经验。避免盲目追随西方自由市场经济理论,正如马列主义在中国的成功实践一样,我们总有办法解决当前和未来的诸多困难。

只有坚持传统低估值的安全边际,才不会因为泡沫破裂而出现大幅回撤。