2020年中国自动化及保护设备行业发展分析

2021-07-20许昌开普电气研究院有限公司胡韵华马跃军

/许昌开普电气研究院有限公司 胡韵华 马跃军/

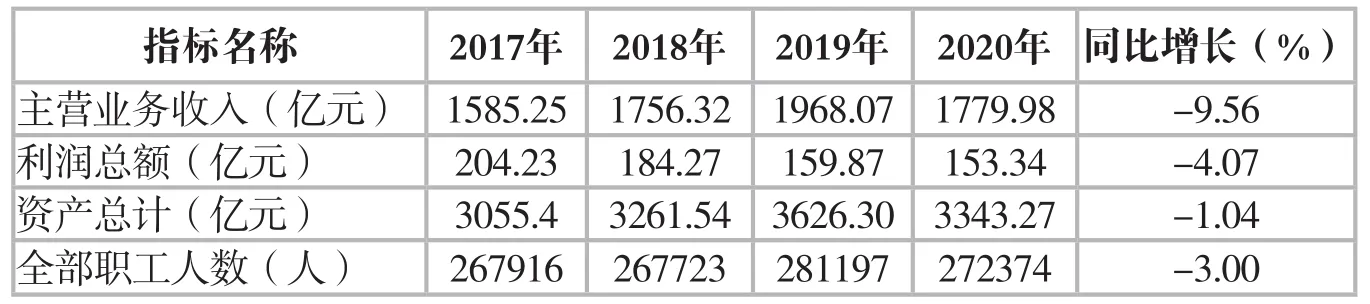

2020年,自动化及保护设备行业纳入统计的1194家企业完成主营业务收入共计1779.98亿元,较2019年下降了9.56%;实现利润总额共计153.34亿元,较2019年下降了4.07%。实现资产总计为3343.07亿元,较2019年下降了1.04%;行业全部职工人数273474人,较2019年下降了3%。

一、概述

2021年是“十四五”规划开局之年,我国进入新发展阶段。资源和环境约束力持续强化,脱碳、绿色发展成为发展的主旋律,电力行业作为最被关注的行业,不仅是国家政府主抓的重点,也是减排的主力军。2021年我国经济将延续稳健复苏态势,预计用电消费呈恢复性增长态势,电力供需总体平衡。在2030年前碳达峰、2060年前碳中和的目标要求下,电力行业要保障电力安全可靠供应,加快清洁低碳转型,实现碳减排目标。自动化及保护设备直接服务于电力行业,电力行业经济增速的波动直接影响电力设备的需求。在我国实现碳中和目标的40年中,把握发展趋势,提前调整产业布局,探索和研究下一步发展路径,对行业企业的长远发展极其重要。

本文主要针对我国自动化及保护设备行业发展分析、行业结构及市场占有情况等内容进行详细的阐述和深入的分析,着重对自动化及保护设备行业总体情况、关键财务指标、研发投入情况、企业人员情况、产品出口情况、产销存情况、行业整体运行质量评价及企业经济指标排名做了详尽的统计、进行详细的阐述和深入的分析,为自动化及保护设备行业投资者寻找新的投资机会,为企业、用户、政府了解自动化及保护设备行业、投资该领域提供决策参考依据。

相关数据来源于国家统计局、国家能源局、国家电网公司、南方电网公司、中国电力企业联合会、中国机械工业联合会、中国电器工业协会、中国电力科学研究院、国网电力科学研究院、国家继电保护及自动化设备质量监督检验中心、企业公开数据、上市公司年度报表、行业组织发布的统计数据、协会征集的统计数据以及编者根据企业在协会申报注册的资料等。

2020年,自动化及保护行业纳入统计的企业1194家,包括继电保护、自动化、新能源发电控制保护设备、充换电设备等相关的电力设备厂。没有上报数据的部分企业,根据企业在协会申报注册的资料,进行保守统计计算。

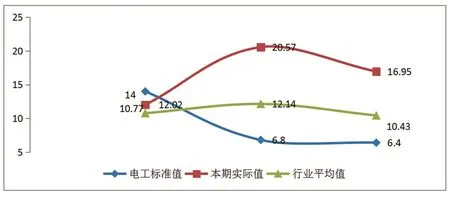

“根据《工业经济效益评价考核指标体系》指标计算:2020年,自动化及保护设备行业盈利能力本期实际值高于电工行业标准值,低于行业平均值;运营能力本期实际值低于电工行业标准值,低于行业平均值;偿债能力本期实际值低于电工行业标准值,低于行业平均值。”

二、总体情况

2020年,自动化及保护设备行业纳入统计的1194家企业完成主营业务收入共计1779.98亿元,较2019年下降了9.56%;实现利润总额共计153.34亿元,较2019年下降了4.07%。实现资产总计为3343.07亿元,较2019年下降了1.04%;行业全部职工人数273474人,较2019年下降了3%。

纳入采样统计100多家企业,主营业务收入大多高于2019年,增加额度超过5亿的有六家(国电南瑞增加60.79亿元、许继电气增加10.35亿元、南瑞继保增加10.02亿元、思源电气增加9.92亿元、中国西电增加5.19亿元)。

主营业务收入增加额度最大的是国电南瑞,较2019年增加了60.79亿元。主营业务收入低于2019年的34家,总计降低了229.32亿元,平均每家降低了6.74亿元。其中,降低额度最大的一家企业营业收入较2019年降低了201.08亿元,拉低了整个行业的平均营业收入。

利润总额低于2019年的企业36家,总计降低了39.72亿元,平均每家降低了1.10亿元。其中,降低额度较大的三家企业分别降低了9.67亿元、9.12亿元1.61亿元,整体下降幅度较大的集中在少数企业。

2017~2020年自动化及保护设备行业概况详见图1、表1。

表1 2017~2020年自动化及保护设备行业概况

图1 2017~2020年自动化及保护设备行业概况

三、关键财务指标分析

2020年纳入采样统计的自动化及保护设备行业企业,实现主营业务收入最高的企业是385.02亿元,最低的171.00万元,利润总额最高是59.34亿元,最低的为-9.49亿元。

根据统计数据,行业平均主营业务收入是19.56亿元,行业中值为1.93亿元。利润总额行业平均值为1.83亿元,行业中值为2007.41万元。其中主营业务收入和利润总额的行业均值远远高于行业中值,由数据可推出,部分企业的经济指标远远高于行业均值。行业龙头企业资金实力及盈利能力较强,中小企业经营压力较大。2020年自动化及保护设备行业关键指标分析见图2。

图2 2020年自动化及保护设备行业关键指标分析

四、研发投入情况分析

2020年纳入采样统计的自动化及保护设备行业企业,研发投入总计为101.22亿元。企业投入研发费用最高的是18.56亿元,部分小微企业无研发支出。根据统计数据,行业中企业从事研发试验的人员最少的企业5人,最高的近6000人,行业平均值是223人,行业中值为38人;开发费用最高的3.31亿元,行业均值7700万元,行业中值为230万元;研发费用最高的投入为18.56亿元,行业平均值为1.14亿元,研发投入强度为5.49%,高于电气设备行业上市公司的研发投入情况(电气设备行业研发投入强度为3.58%)行业中大多数企业研发投入在1.14亿元,行业中值低于行业平均值,由此可见,研发费用投入主要集中在少数科技含量高的大中型企业。

五、企业人员情况

2020年纳入采样统计的自动化及保护设备行业企业,全部职工人数272374人,参与统计的企业员工总数最多19040人,从事技术人员最多的企业达9669人。从事生产及工程技术人员共计190120人,占总人数的69.80%以上,从技术人员分布比例分析,自动化及保护设备行业是知识密集,技术含量高的行业。

六、产品出口情况

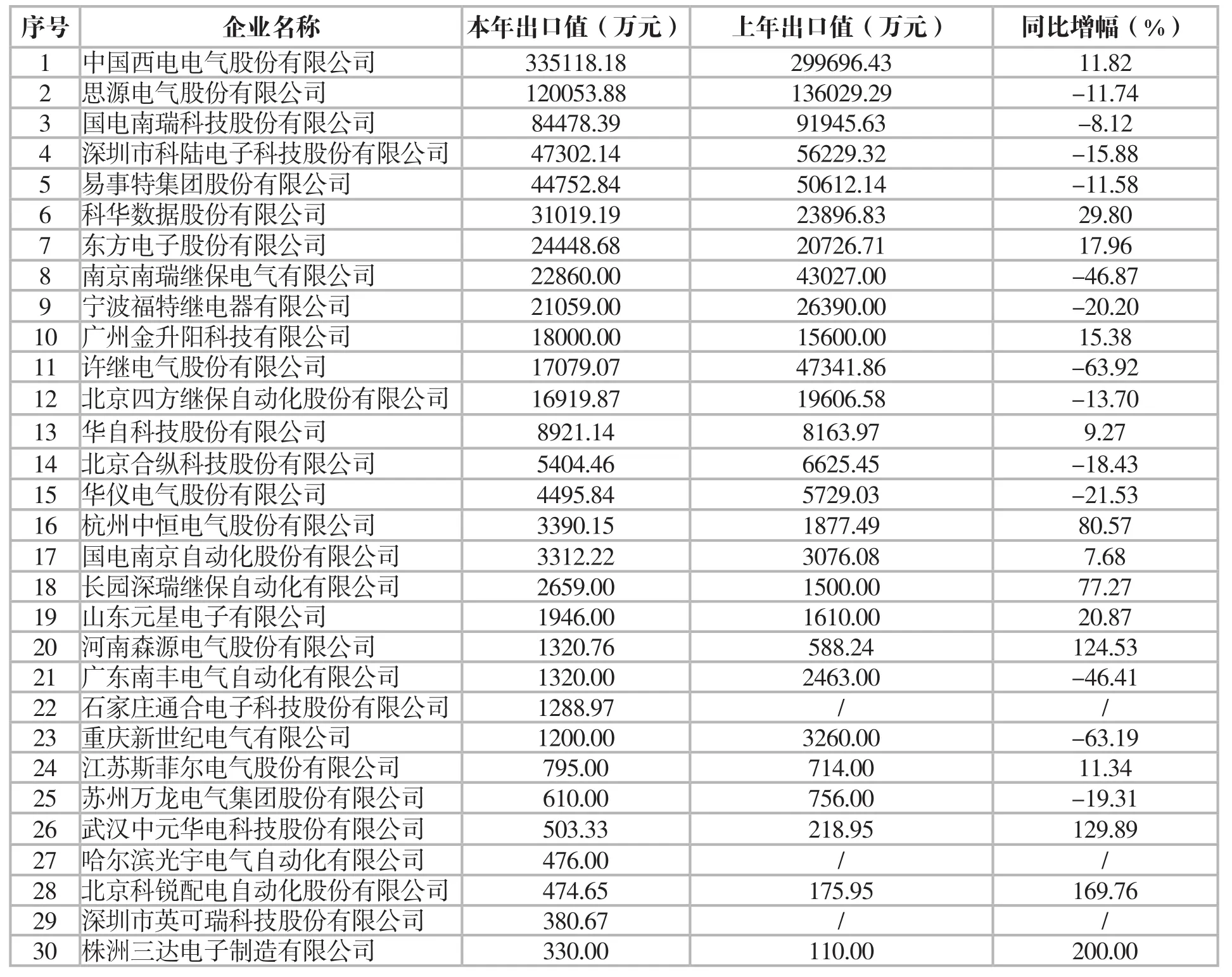

2020年纳入统计自动化及保护设备行业总出口值为82.27亿元,较2018年统计数据101.62亿元下降了19.04%。其中,中国西电出口额为33.51亿元、思源电气出口额为12.00亿元,出口额主要集中在少数大、中型企业,出口产品大多为输配电和控制设备成套装备、变电站自动化系统、电源、充电桩等新能源产品及继电器、保护等产品。2020年自动化及保护设备行业企业出口前30见表2。

表2 2020年自动化及保护设备行业出口值前30企业

七、产品的产、销、存情况分析

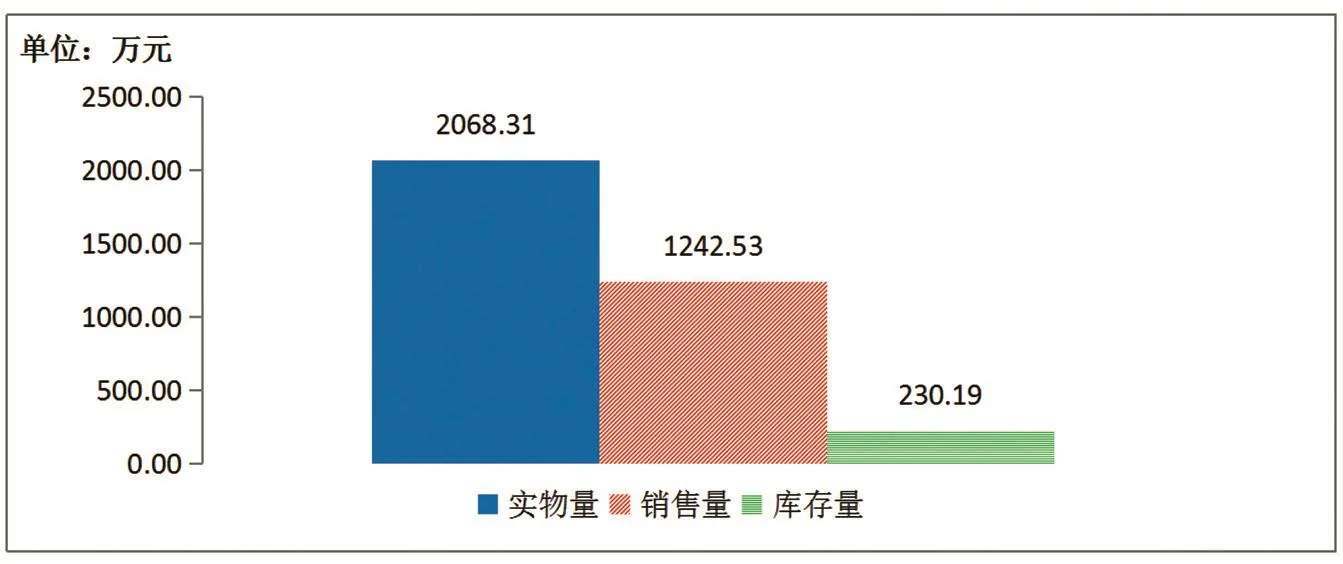

产品的产销存情况统计是为了分析行业产、销、存数据与市场需求的衔接性。纳入采样统计近100家企业包括国有及国有控股企业、合资企业、民营企业等大、中、小各类企业。详情见图3、表3。

表3 2020年主要产品产、销、存情况

图3 2020年自动化及保护设备行业主要产品产、销、存情况

八、行业整体运行质量评价

运行质量评价是对行业、企业运行形势与状态的综合性评价,主要从盈利能力、营运能力、偿债能力、可持续发展能力、产出效率和产销衔接能力等六个方面评价。

(一)盈利能力

盈利能力是指企业获取利润的能力,也称为企业的资金或资本增值能力,通常表现为一定时期内企业收益数额的多少及其水平的高低。盈利能力的衡量指标主要包括:营业利润率、成本费用利润率、主营业务收入利润率。上市公司也经常采用每股收益、每股股利、市盈率、每股净资产等指标评价企业获利能力。根据表4计算数据,2020年自动化及保护设备行业盈利能力分析见图4。

图4 2020年自动化及保护设备行业盈利能力分析

(二)营运能力

行业运行质量评价体系所指的营运能力是指对企业资本运营效益与安全状况的评价。通常使用资本保值增值率和净资产收益率这两个指标来衡量。

(三)偿债能力

偿债能力是指企业用其资产偿还长期债务与短期债务的能力。企业有无支付现金的能力和偿还债务能力,是企业能否健康生存和发展的关键。企业短期偿债能力的衡量指标主要有流动比率、速动比率和现金流动负债。长期偿债能力是指企业有无足够的能力偿还长期负债

的本金和利息。行业运行质量评价体系中采用资产负债率作为衡量指标。

(四)可持续发展能力

企业的发展必须是可持续性的,对企业的评价应抑制企业的短期行为。在本评价体系中结合国家有关政策导向,将绿色制造、创新发展、智能制造等几方面的发展情况,列入对企业可持续发展能力的评价当中。万元主营业务收入总和能效降低率和研发投入强度作为主要衡量指标。

(五)产出效率

在生产过程中,资产、劳动力等生产要素的利用率水平,是企业生产运营重要的评价方向。通常使用流动资产周转率、全员劳动生产率、工业增加值率等指标衡量。

(六)产销衔接能力

产品生产和销售是机械企业立足于市场的基础。而生产与销售间的衔接,也表明了市场对企业产品的需求状况,通常使用工业产品销售率这一指标来衡量。

(七)总体评价

2020行业整体运行质量评价,在理论体系的基础上,同时对比了价格因素对指标标准值的影响,对部分指标进行了相对数的处理,如评价可持续发展能力中使用的万元主营业务收入综合能耗指标;评价产出效率的人均主营业务收入指标也由人均主营业务收入增长率指标替代。结合实际工作与企业评价需求,对理论模型中的指标进行了筛选,最终确定12项指标,2020年自动化及保护设备行业运行质量评价分析见表4。

表4 2020年自动化及保护设备行业运行质量评价分析

根据《工业经济效益评价考核指标体系》指标计算:2020年,自动化及保护设备行业盈利能力本期实际值高于电工行业标准值,低于行业平均值;运营能力本期实际值低于电工行业标准值,低于行业平均值;偿债能力本期实际值低于电工行业标准值,低于行业平均值;可持续发展能力低于电工行业标准值,高于行业平均值;产出效率高于电工行业标准值,低于行业平均值;产销衔接能力基本低于电工行业标准值,低于行业平均值。

2020年整体本期实际值多高于电工行业标准值,低于行业平均值,说明整个行业企业经营良好及较差的企业相对集中,行业整体运行情况良好。2020年自动化及保护设备行业运行质量分析评价见图5。

图5 2020年自动化及保护设备行业运行质量分析

九、企业经济指标排名(本节排名仅对上市公司及上报数据的企业)

(一)主营业务收入

主营业务收入指企业从事某种主要生产、经营活动所取得的营业收入。2020年主营业务收入10强见表5。

表5 2020年主营业务收入10强

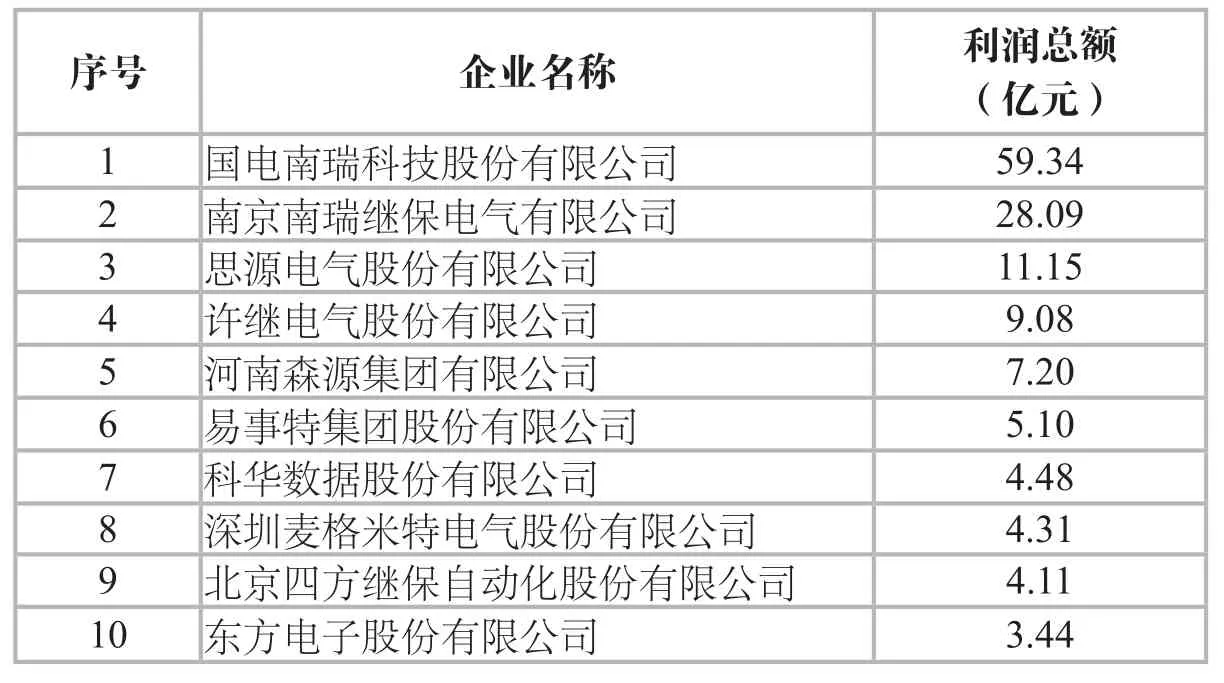

(二)利润总额

利润总额是指所得税前企业在一定时期内经营活动的总成果,是衡量企业经营业绩的重要经济指标。2020年利润总额10强见表6。

表6 2020年利润总额10强

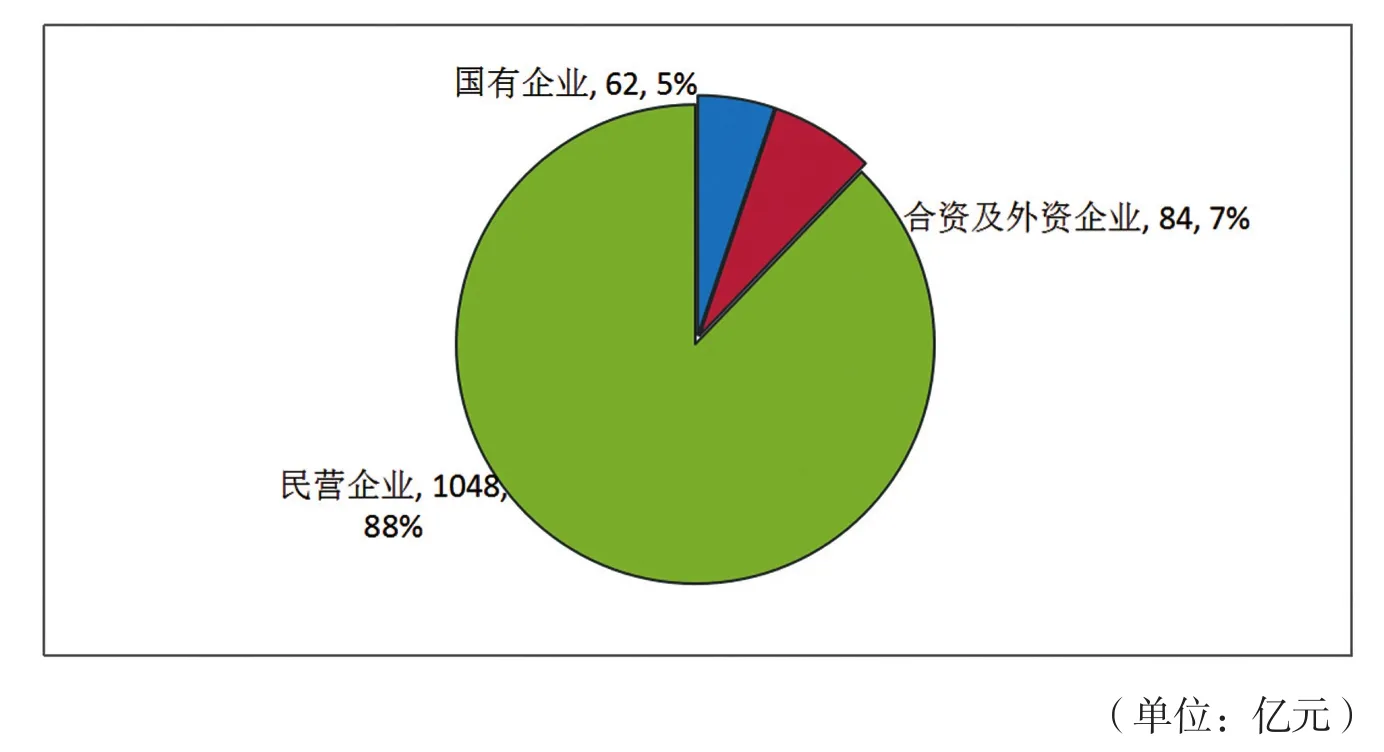

十、经济成分构成情况

2020年自动化及保护设备行业按照经济成分区分,纳入统计的1194家企业主要有三种类型,即国有及国有控股企业、民营企业、合资及外资企业。其中:国有及国有控股企业有62家,民营企业有1048家,合资及外资企业为84家。

国有企业规模较大,2020年主营业务收入完成836.95亿元,占总收入的47.02%,实现利润总额68.86亿元,占总利润的44.91%。

民营企业完成主营业务收入869.16亿元,实现利润总额75.21亿元,利润总额占总利润的49.05%。

合资及外资企业多是和国内巨头合作参与市场竞争,所占市场份额较小。详见图6、图7。

图6 自动化及保护设备行业企业类型分布占比

图7 自动化及保护设备行业不同类型企业主营业务收入、固定资产及利润总额

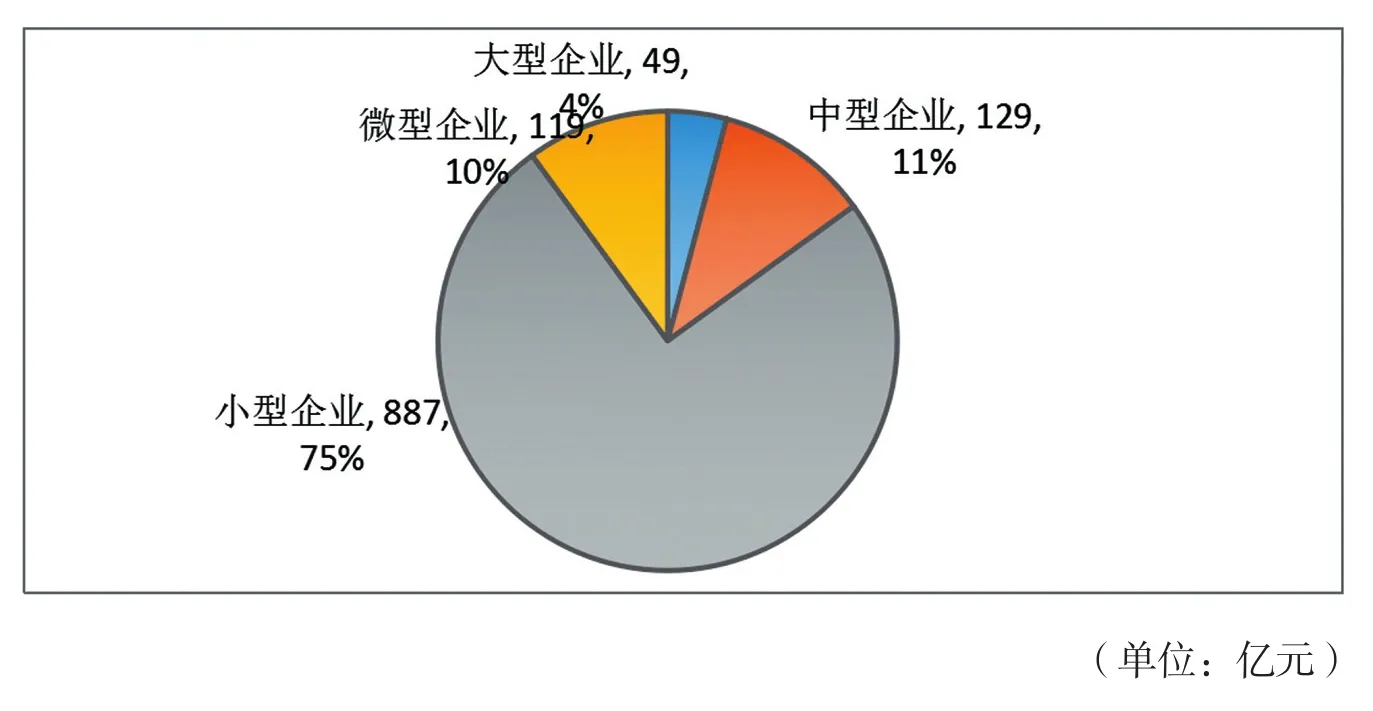

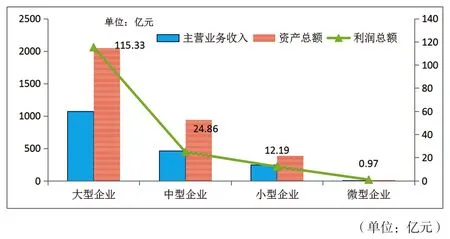

十一、企业规模构成情况

根据《中小企业划型标准规定》的新标准,工业大中小微型企业划型标准如下:从业人员1000人以上且营业收入4亿以上的为大型企业;从业人员300人以上及1000人以下且营业收入2000万元以上4亿以下的为中型企业;从业人员20人以上300人以下且营业收入300万元以上2000万以下的为小型企业;从业人员20人以下或营业收入300万元以下的为微型企业。2020年,自动化及保护设备行业纳入统计的1194家企业,其中:主营业务收入在4亿元以上的大型企业有49家,共完成主营业务收入1071.01亿元,占总收入的60.17%;主营业务收入在2000万元和4亿元之间的中型企业有129家,共完成主营业务收入460.84亿元,占总收入的25.89%;主营业务收入在300万元以上2000万元以下的小型企业有897家,完成主营收入247.06亿元,占总收入的13.88%;主营业务收入在300万元以下的微型企业有119家,完成主营收入1.07亿元,占总收入的0.06%。

按照“贝恩思分类法”,主营业务收入和利润主要集中在少数大型企业中,属于行业为寡头垄断型,行业集中度较高。详见图8、图9。

图8 自动化及保护设备行业不同规模企业分布占比

图9 自动化及保护设备行业不同规模企业主营业务收入、固定资产及利润总额

十二、主要区域分布情况

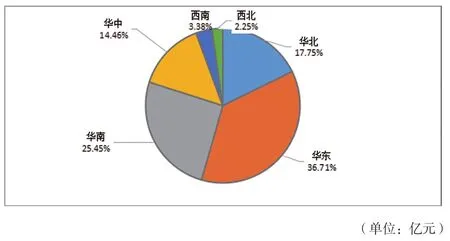

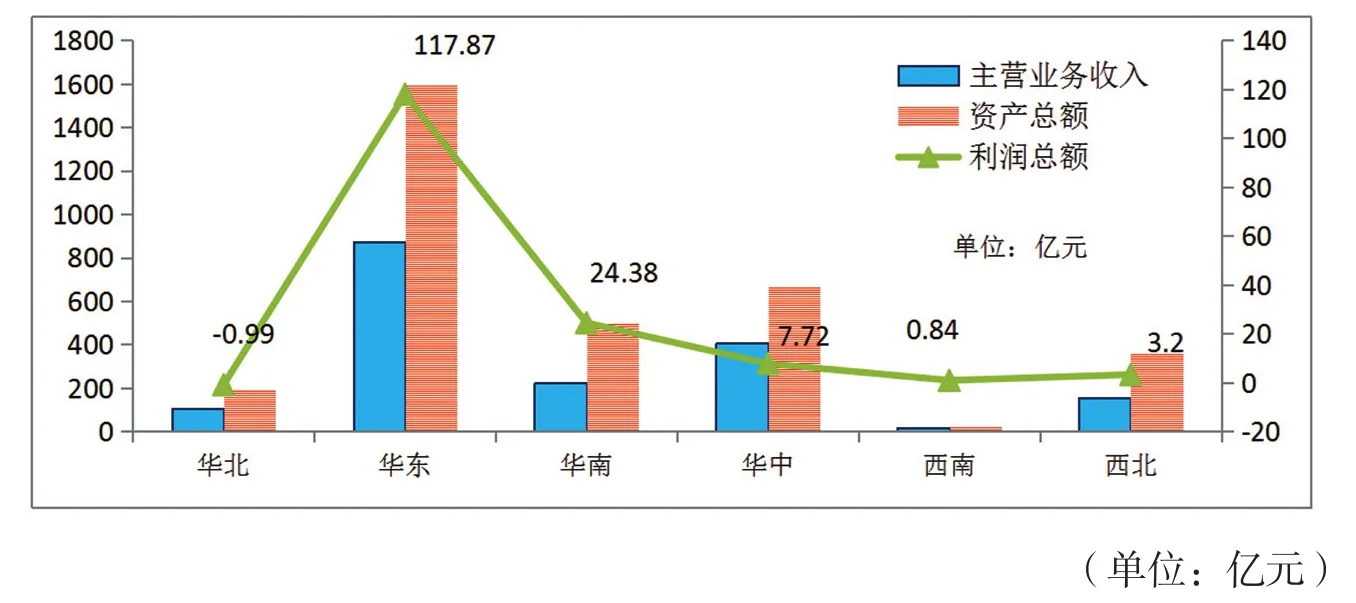

2020年,自动化及保护设备行业纳入统计工作的1194企业,行业集中度较高。基本上集中在华北、华中、华南及华中地区,这四个地区共有1090家企业,完成主营业务收入1606.18亿元,占全行业营业收入的90.24%;实现利润总额148.98亿元,利润总额占全行业利润总额的97.16%。

华北地区共有205家企业,完成主营业务收入104.16亿元,占总收入的5.85%,实现利润总额-0.99亿元,占总利润的-0.64%。其中,华北地区有两家企业分别亏损了9.49亿元、8.41亿元,降低了华北地区的利润总额。

华东地区共有224家企业,集中了我国自动化及保护设备行业的大多数企业,营业收入和盈利能力总体上都高于其他区域。2020年,华东地区共完成主营业务收入870.82亿元,占总收入的48.92%,实现利润总额117.87亿元,占总利润的76.87%。

华南地区共有294家企业,完成主营业务收入226.04亿元,占总收入的12.47%,实现利润总额24.38亿元,占总利润的15.90%;华中地区共有167家企业,完成主营业务收入405.16亿元,占总收入的22.76%,实现利润总额7.72亿元,占总利润的5.04%。

西南地区共有39家企业,完成主营业务收入17.00亿元,占总收入的0.96%,实现利润总额0.84亿元,占总利润的0.55%。

2020年自动化及保护设备行业企业主要区域主要经济指标及其行业占比情况见表7、图10、图11。

图10 自动化及保护设备行业企业主要区域分布占比

图11 自动化及保护设备行业不同区域企业主营业务收入、固定资产及利润总额

表7 2020年自动化及保护设备行业不同区域企业主要经济指标及其行业占比

十三、地区分布情况

2020年,纳入统计的自动化及保护设备行业企业,分布在全国30个省、直辖市。其中江苏、广东、北京、上海、浙江等企业最多的5个地区集中了622家企业;江苏有136家、广东有129家,上海有124家企业。江苏133家企业完成主要营业收入577.06亿元,实现利润总额92.38亿元,占全行业总利润额的60.25%,并且盈利能力高于行业平均值,是我国自动化及保护设备行业企业的主要聚集地。其中河南1家上市公司亏损9.49亿元,北京1家亏损8.41亿元,降低了整个地区的利润总额。具体情况见图12、表8。

表8 2020年自动化及保护设备行业省份分布

图12 2020年自动化及保护设备行业主要企业分布的省份

十四、2020年继电保护设备市场占有情况

本节统计国家电网公司继电保护设备市场占有情况。

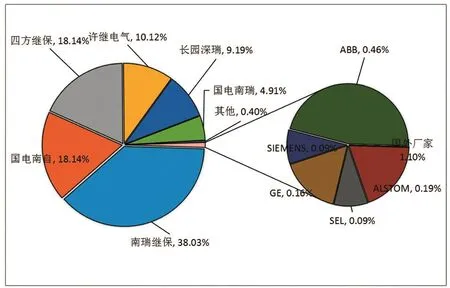

(一)各主要保护厂家市场占有情况

截至2020年底,220kV及以上系统国内保护设备制造厂家市场占有率为98.94%,主要包括南瑞继保、国电南自、四方继保、许继电气、长园深瑞和国电南瑞六个厂家,其中南瑞继保市场占有率最高,为38.03%。国外保护设备制造厂家市场占比为1.06%,主要包括 ABB、ALSTOM、GE、SEL 和 SIEMENS 五个厂家,其中ABB 市场占有率最高,为0.46%。

2020年各主要保护设备制造厂家的市场占有情况详见图13。

图13 2020年各主要保护设备制造厂家的市场占有情况

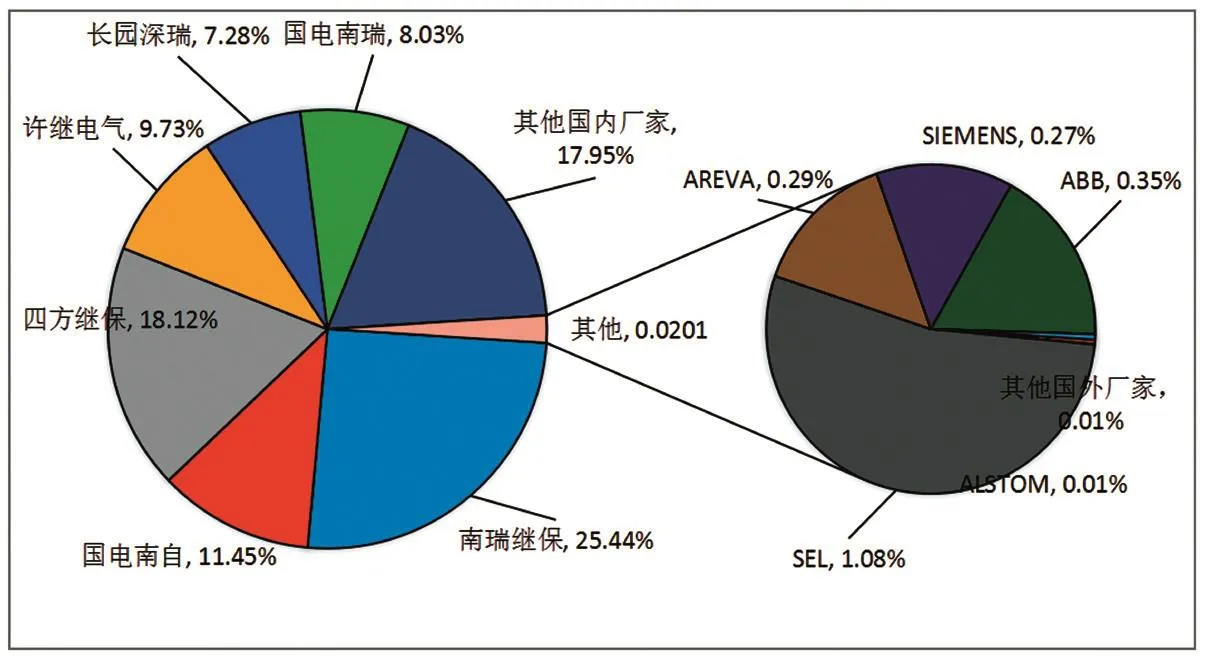

(二)安全自动装置厂家市场占有情况

截至2020年底,第三道防线装置国内制造厂家总体市场占有率为98%,主要包括南瑞继保、国电南自、四方继保、许继电气、长园深瑞和国电南瑞,其中南瑞继保市场占有率最高,为25.96%。国外制造厂家总体市场占有率为2%,主要包括ABB、ALSTOM、 SEL、SIEMENS和AREVA,其中SEL市场占有率最高,为1.08%。

2020年,安全自动装置主要制造厂家的市场率分布情况详见图14。

图14 2020年各安全自动装置制造厂家的市场占有情况

十五、2020年中国自动化及保护设备行业上市公司分析

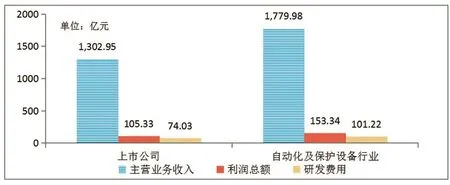

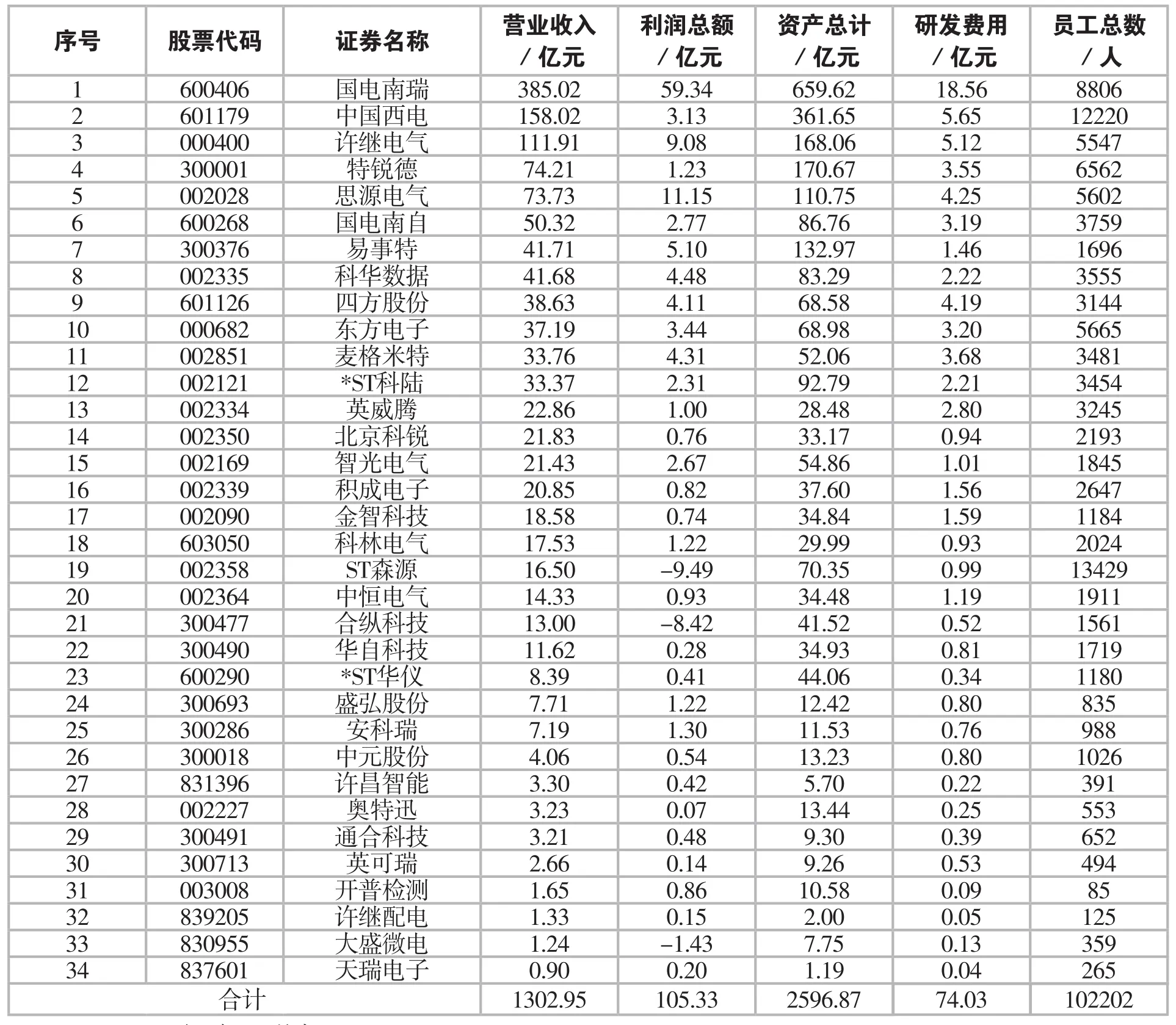

2020年电气设备行业上市公司参加统计工作的企业211家,按照主营业务分类,其中属于自动化及保护设备行业的企业有35家。35家上市公司完成营业收入1302.95亿元,占全行业的73.20%;实现利润总额105.33亿元,占全行业的68.69%;研发投入总计74.03亿元,占全行业的73.13%。从统计数据看,35家上市公司中,有3家亏损,亏损金额总计19.33亿元,亏损数据集中在少数企业中,除去亏损企业的数据,自动化及保护设备行业企业的整体盈利能力较2019年有较大提升。自动化及保护设备行业上市公司主营业务收入、利润总额、研发费用与行业情况对比详见图15。

图15 上市公司主营业务收入、利润总额、研发费用与行业情况对比

自动化及保护设备行业上市公司经营情况见表9。

表9 自动化及保护设备行业上市公司经营情况(单位:亿元)

十六、小结

通过对我国自动化及保护设备行业上市公司目前的总体情况、行业结构及自动化保护设备行业上市公司等内容进行详细的阐述和深入的分析,据数据统计可知:

1)采用统计的企业有亏损9家(包含3家上市公司),总计亏损金额近20.04亿元,其中亏损额度过亿的三家分别亏损了9.49亿元、8.41亿元、1.43亿元,总计亏损19.33亿元,降低了整个行业的利润总额,亏损企业相对集中。

2)从研发投入情况统计结果分析,行业的研发投入强度为5.49%,高于电气设备行业上市公司的研发投入情况(电气设备行业上市公司研发投入强度为3.58%),研发费用最高的投入为18.56亿元,行业中大多数企业研发投入在1.14亿元,行业中值是2200万元,行业中值低于行业平均值,由此可见,研发费用投入主要集中在少数科技含量高的大中型企业。

3)从产品出口情况看,出口额主要集中在大、中型企业,出口产品大多为输配电和控制设备成套装备、变电站自动化系统、电源、充电桩等新能源产品及继电器、保护等产品。

4)通过对企业财务指标的行业中值及平均值的对比分析,行业中值大多低于行业平均值,说明企业经营业绩分化明显,部分企业的经济指标远远高于行业均值。行业龙头企业资金实力及研发能力出众,整个盈利能力比较强,随着行业转型整合,竞争力低的中小企业生存压力较大。

5)从区域分布情况分析,行业集中度较高,基本上集中在华北、华中、华南及华中地区,这四个地区共有1090家企业,完成主营业务收入1606.18亿元,占全行业营业收入的90.24%;实现利润总额148.98亿元,利润总额占全行业利润总额的97.16%,并且盈利能力高于行业平均值。

构建以新能源为主体的新型电力系统,是未来的发展的目标。化石能源时代是资源的竞争,新能源时代的竞争是核心技术竞争,实现“双碳”目标的过程是一场广泛而深刻的经济社会变革,要求电力系统展现出更大作为。行业企业应提前调整产业布局,探索和研究下一步的发展路径,新的时期和新的机遇下,顺应行业发展趋势,得到长足的发展。