企业生产率追赶中的税收调节效应研究

2021-07-13袁胜超吕翠翠

袁胜超 吕翠翠

摘 要:前沿企业通过创新提高自身生产率,也使行业前沿生产率提高;同时,前沿企业创新扩散带来的生产率溢出效应和非前沿企业学习模仿产生的生产率追赶效应使非前沿企业比前沿企业有更快的生产率增长;因而,在企业整体生产率提升的过程中,后发企业后发优势的发挥也会使企业生产率趋同。然而,企业的创新行为、生产率追赶行为以及生产率溢出效应受到诸多因素的影响,比如企业税负的增加会减少企业现金流,进而影响企业的创新投入和生产率追赶行为。因此,经济现实中企业生产率收敛的存在性、显著性及其具体表现具有不确定性,需要通过经验分析予以检验。以1998—2015年中国工业企业为样本的分析显示:前沿企业生产率溢出效应和非前沿企业生产率追赶效应均显著存在,企业生产率收敛现象明显;企业税负的提高不但会抑制企业生产率增长,而且会弱化非前沿企业生产率追赶效应,不利于企业生产率趋同;与所得税相比,增值税提高对企业生产率追赶的阻滞作用更大;相对非研发企业、大型企业、国有企业及外资企业而言,税负提高对研发企业、中小企业和民营企业生产率追赶的阻滞作用更大。因此,在深化供给侧结构性改革中,一方面要继续实施减税降费政策,促进企业生产率增长和生产率收敛;另一方面也要进一步优化减税降费政策,使税收优惠成为企业生产率追赶的催化剂,而不是低生产率企业的维持剂。

关键词:企业生产率;生产率追赶;生产率溢出;前沿企业;有效税率;后发优势

中图分类号:F061.3;F812.42 文献标志码:A 文章编号:1674-8131(2021)0-0018-16

一、引言

当前,中国经济已由高速增长阶段转向高质量发展阶段,以生产率增长为核心的效率提升成为经济发展的重心。企业是生产行为的微观主体和市场运行的关键主体,其生产率的提高不仅对企业的成长和高质量发展起着关键作用,同时也对国家的经济繁荣昌盛起着关键作用。从理论上讲,在技术扩散和资源流动等市场机制的作用下,生产要素为获取更高的回报会不断由低效率企业流向高效率企业,导致企业间的生产率差异会趋于消失。因此,从长期的动态演进来看,企业生产率整体提高的过程不但是前沿企業生产率增长的过程,也是非前沿企业生产率不断追赶的过程,进而表现为企业生产率收敛(趋同)的过程。然而,在世界各国的经济实践中,企业之间存在显著的生产率差异是普遍现象。虽然这种差异是市场经济发展的必然,但其中也有资源错配的因素(聂辉华 等,2011;张庆君,2015;李力行 等,2016)[1-3],而且如果生产要素从高生产率企业向低生产率企业逆向转移,还会造成资源配置的退化(蔡昉,2021)[4]。所以,从国家经济高质量发展的层面来看企业的生产率增长,需要进行全局性考察,不仅要着眼于持续提高先进企业的生产率,也要注重加快落后企业的生产率追赶,进而有效促进企业生产率的收敛。

目前,关于区域间及产业间经济差异(包括产出水平、技术水平、收入水平、生产率等)及其收敛的文献可谓汗牛充栋,而专门针对企业生产率收敛的研究相对较少但正在不断涌现。一方面,企业之间的生产率具有巨大的离散性,即使在同一行业内也是如此(Baily et al,1992;Oulton,2000)[5-6];另一方面,虽然现实并不像理论预测那样——企业生产率差异将趋近于消失,但企业间生产率收敛的趋势无论在发达国家还是发展中国家中都能找到经验证据(Nishimura et al,2005;Bartelsman et al,2008;谢千里 等,2008;Chevalier et al,2012;Cette et al,2018;Albulescu et al,2021)[7-12]。这意味着同时存在着促使企业生产率趋同或分散的力量,那么,什么因素导致了企业生产率的差异与收敛?从企业自身因素来看,企业间生产率差异源于企业在投入质量、技术水平以及管理能力等方面的差异(Syverson,2011)[13],而现实中企业之间的相互联系和影响(如知识溢出和扩散机制)会部分抵消这些差异带来的生产率差异,因而企业向自己的稳定状态靠拢取决于其研发努力和受到的知识溢出强度(Fung,2005)[14]。可见,知识溢出和扩散是企业生产率收敛的关键机制,而影响企业间知识溢出和扩散的因素也会对企业生产率收敛产生影响。比如:Griffith 等(2009)研究发现,知识和技术的扩散受到地理距离的制约,企业与前沿企业的地理距离越近则生产率增长速度越快[15];Griffith 等(2002)分析显示,外资进入提高了非前沿企业向技术前沿收敛的速度[16];熊瑞祥等(2015)研究认为,干中学促进了低生产率企业向高生产率企业的追赶[17]。此外,宏观经济走势(Escribano et al,2014)、政府的市场监管(Conway et al,2006)以及企业的管理行为(Andrews et al,2014)等也会对企业生产率收敛产生重要影响[18-21]。

已有研究从多个角度分析了企业生产率收敛的趋势及其影响因素,为理解企业生产率趋同的客观事实和促进企业生产率收敛提供了诸多线索。然而,大多数研究是针对西方发达国家样本展开的,国内关于企业生产率收敛的研究还很少,在中国这样的转型经济体中是否存在企业生产率收敛还有待进一步检验。同时,提高企业生产率是当前中国供给侧结构性改革的重要目标之一,减税降费则是供给侧结构性改革的重要政策措施之一。事实上,中国经济进入“新常态”以来,中央政府相继实施了一系列大规模减税政策,减税降费力度不断加大。根据国家税务总局的核算,2016—2020年新增减税降费累计达7.6万亿元左右。那么,企业税负的减小是否有利于企业生产率的收敛?目前还缺乏这方面的研究。

有鉴于此,本文在已有研究的基础上,构建一个统一的理论框架讨论企业生产率增长和收敛问题,将企业生产率追赶作为企业生产率增长的一个重要来源,并着重探討税负变化对企业生产率追赶的影响;同时,采用1998—2015年中国工业企业的微观数据实证检验企业生产率收敛的存在性以及企业有效税率变化对非前沿企业生产率追赶效应的影响及其异质性。本文的边际贡献主要在于以下3个方面:一是在理论上构建了一个企业生产率在增长中趋同的解释框架,主要基于“后发优势”理论探讨了企业生产率收敛的两个来源——前沿企业的生产率溢出和非前沿企业的生产率追赶,为相关研究提供理论借鉴;二是采用能够获取的中国工业企业最新数据(1998—2015年) 从现有文献来看,囿于中国工业企业数据的可得性,大部分相关经验研究采用的是1998—2007年的数据,少部分研究采用了1998—2013年的数据,而采用了2014和2015年数据的研究非常少。 ,实证检验前沿企业生产率溢出效应和非前沿企业生产率追赶效应,为中国工业企业生产率收敛提供新的经验证据;三是分析企业税负变化对企业生产率增长的影响及其在企业生产率追赶中的调节效应,并进一步讨论该调节效应的税种和企业异质性,为研究企业税负变化与企业生产率增长和收敛的关系以及科学评估税收政策实施效果提供新的分析视角和经验证据,也为在深化供给侧结构性改革中进一步优化税收政策提供参考和启示。

二、理论分析与研究假说

1.企业生产率增长与收敛的理论框架

在一个经济系统中,由于占有资源、发展条件及发展能力等的差异,不同的经济主体间必然存在各种各样的经济差距。如果从整体上看经济主体间的经济差距趋于缩小(即经济收敛),那么后发者相对于先发者必然存在共性优势。因此,格申克龙的“后发优势”理论为经济收敛研究提供了逻辑起点和理论基础(Gershenkron,1962)[22]。“后发优势”是在开放的经济发展过程中,后发者所具有的先发者不具有的共同的特殊有利条件,主要体现为后发者可以引进、学习、模仿先发者的先进技术、发展模式、管理经验等(也包括吸取先发者走弯路的教训),进而可以花更小的成本和更少的时间实现与先发者同样的经济增长(即学习模仿比创新容易)。所以,后发者拥有比先发者更快的经济增长速度,最终的结果是后发者与先发者的经济差距缩小,经济系统整体上呈现经济收敛的演变趋势。企业生产率收敛也源于“后发优势”,即在知识和技术不具有竞争性和不完全可占性的情况下,拥有前沿生产率的前沿企业的知识和技术溢出,生产率较低的非前沿企业通过向前沿企业学习模仿可以实现比前沿企业更快的生产率增长,进而使企业间的生产率差距缩小。

具体来看:企业生产率差异意味着同一行业内部既存在生产率很高的领先企业,也存在生产率较低的落后的企业,可以按照生产率高低将企业划分为前沿企业和非前沿企业。除市场和政策变化等外部因素的影响外,前沿企业生产率增长的来源主要是其自身的创新(包括技术创新、模式创新、管理创新等),而非前沿企业的生产率增长可以看作是一个不断追赶前沿企业的过程,其生产率增长的来源可以分为3个渠道(如图1所示):一是其自身的自主创新活动,二是前沿企业创新扩散生产的前沿生产率溢出效应,三是向前沿企业学习(模仿)等追赶行为产生的生产率追赶效应。处于行业生产前沿的企业通过创新不断提高自己的生产率,由于现代经济系统中企业间存在较为密切的经济联系和交往,这些创新会通过产品贸易、人才流动、知识转移等方式扩散到生产率相对落后的非前沿企业(即创新扩散效应),表现为前沿企业对非前沿企业的生产率溢出效应。同时,非前沿企业为了自身的生存和发展,不但会通过引进、学习、模仿、吸收等方式努力缩小与前沿企业的生产率差距(表现为生产率追赶效应),也会通过自主创新来实现对前沿企业的生产率赶超。所以,前沿企业并非固定不变的,一些非前沿企业可能通过自身努力实现生产率超越而成为新的前沿企业。

需要特别说明的是,事实上,在非前沿企业的发展实践中这三种生产率增长来源是不能截然分开的。即使是非前沿企业的自主创新也存在“后发优势”,因为其创新往往是瞄准前沿企业的,况且还可以学习前沿企业创新过程中的经验教训;前沿企业的生产率溢出效应与非前沿企业的生产率追赶效应更是交织在一起,相互影响。本文之所以做这样的区分,是为了理论分析上的清晰以及后文实证分析的方便 匿名审稿人指出,从技术演变的角度看,本文的生产率溢出效应和生产率追赶效应在本质上与投入产出理论中的技术进步和技术效率改进密切相关。前沿企业的生产率溢出效应类似于生产前沿的外移,而非前沿企业的生产率追赶效应则类似于个体相对生产前沿的外移。在投入产出理论中,生产率增长可以分解为前沿技术进步和相对前沿技术效率等(涂正革 等,2005)[23],前者反映生产前沿的变化(被界定为“技术进步”),后者反映个体向前沿面的调整(被界定为“技术效率改进”)。因而,从这个角度来说,本文关于企业生产率溢出效应和追赶效应的分析与投入产出理论具有良好的一致性。。其中,自主创新主要指不能通过引进、学习、模仿等路径实现的创新,需要非前沿企业进行创新投入,实际上也属于广义的企业追赶行为,并受到企业自身创新能力和资源的影响;前沿企业生产率溢出效应主要反映在经济交往活动中产生的高生产率企业对低生产率企业的带动作用,其对所有非前沿企业都存在,且受非前沿企业异质性的影响较小;非前沿企业生产率追赶效应则主要反映非前沿企业通过引进、学习、模仿等路径对前沿企业生产率的追赶,其不但受到非前沿企业异质性及追赶行为的影响,而且还取决于非前沿企业与前沿企业生产率差距的大小,越是生产率落后的企业,其追赶生产率前沿的速度也越快(Griffith et al,2009)[15]。

“后发优势”为非前沿企业实现比前沿企业更快的生产率增长提供了可能,然而,无论是前沿企业的生产率溢出还是非前沿企业的生产率追赶都不是没有成本的,并受到多種因素的制约。创新扩散是一个有粘性的过程,劳动力流动障碍、资本市场摩擦、贸易限制等都可能影响后发企业向先发企业学习吸收知识的程度和速度(Bartelsman et al,2008)[8]。同时,作为追求利润最大化的微观主体,企业面临的成本对其生产经营决策具有重要影响,而税收作为企业生产的一项重要成本,深刻影响着企业发展空间与企业价值(Modigliani et al,1963)[24],也会对企业生产率追赶行为和进程产生深刻影响。基于此,本文主要分析企业税负变化对企业生产率追赶效应的影响。

2.税负变化对企业生产率追赶效应的影响及异质性表现

企业税负的增加会对企业投资(特别是能够提高生产率的投资)产生扭曲效应,进而对企业生产率增长产生不利影响(Bournakis et al,2018)[25]。具体来看,税负增加会减少企业的现金流,增加资本使用成本,这会削弱企业的投资动机(Hall,1967)[26],并对创新投入产生较大的挤出效应(Liu et al,2019)[27]。无论是自主创新,还是追赶型创新,往往是高投入、高风险、长周期的活动,对资金的需求量较大,在企业现金流减少的情形下,创新活动必然受到影响。对于生产率落后的非前沿企业更是如此,特别是那些正在追赶前沿的企业,受到的负面影响比其他企业更大。此外,根据新古典投资理论,税负提高也会提高资本使用成本使得企业投资的税后净收益减少,进而阻碍创新在企业间的扩散(Bartolini,2018)[28]。因此,税负提高会削弱企业的投资和研发动机,使得企业追赶生产前沿的难度显著增加,进而减缓企业生产率收敛过程。与之相反,当企业税负显著降低时,资本使用成本下降,企业盈利状况得到改善,这会促使企业增加创新投入和活动,非前沿企业也会强化其生产率追赶行为,进而提高生产率追赶效应。Gemmell 等(2018)的研究证实,较高的企业税率会降低企业收敛到生产率前沿的速度[29]。

基于以上分析,本文提出研究假说H1:企业税负提高不但不利于企业的生产率增长,而且会减弱非前沿企业生产率追赶效应。

企业生产率收敛不仅与外部环境(比如税收政策)有关,也与企业自身特征有关。首先,不同税种的税率变化对企业行为的影响存在显著差异。税收有直接税(比如企业所得税)和间接税(比如增值税)之分,其中,直接税是企业直接承担的税收,不能转嫁,而间接税能够转嫁。间接税税率提高时,企业可以通过提高加成率来进行应对,并将税负转嫁给下游厂商和消费者。因而,从理论上讲,直接税税率提高对企业产生的冲击比间接税税率提高更大,对企业生产率追赶效应的影响也较大。其次,即使是面临同样的税收政策变化,不同类型的企业可能有不同的响应。这里主要从是否为研发企业、企业规模、企业所有权性质3个方面来分析税负变化影响企业生产率追赶效应的企业异质性。

企业进行研发活动的目的是实现生产率的领先或者追赶前沿生产率。对于落后企业而言,开展研发活动(包括引进吸收、学习、模仿等)是其提高生产率并实现生产率追赶的必要手段。一般而言,相较于非研发企业而言,税负变化对研发企业生产率增长的影响更大。原因在于,研发企业开展的研发活动会受到企业资金变化的影响。同时,研发企业受益于研发累积优势,在研发活动上具有“领先优势”(朱玉飞 等,2018)[30],在现金较为充裕时更倾向于从事研发活动,而当实际税率提高时其研发资金更可能被挤占,对研发活动造成较大负面冲击,从而减弱其生产率追赶效应。Bournakis和Mallick(2018)的研究也表明,企业税负提高对研发企业生产率追赶的负面作用显著强于非研发企业[25]。

税收政策变化对规模不同的企业的影响也不同。当税负提高后,小企业在进行提高生产率的投资方面可能面临更大的障碍,制约其生产率追赶。一般而言,小企业更容易受到信贷约束,因而投资和创新更依赖自身的留存利润;而税负提高会减少企业利润留存,导致小企业的投资和创新活动相对更多地减少(Da Rin et al,2011)[31]。另外,由于创新活动具有长周期性和风险性特征,而小企业的总体盈利能力较低(Griffith et al,2006)[32],在抵御创新风险方面能力有限,因此小企业对税负变化更为敏感。因此,相比大企业,减税对小企业生产率增长的激励效应更大(Egger et al,2014)[33],对小企业融资约束的缓解也更有效,导致小企业在投资和生产率方面可能有更高的增长(Griffith et al,2009)[15]。

对于中国企业而言,企业所有权性质是企业异质性的一个重要方面,所有权性质的不同可能会导致企业对税收政策变化的响应有所差异。中国在改革开放之初为充分吸引外资,对内外资企业实行了差别化的企业所得税税率;同时,一些税收优惠政策要求企业具备一定条件才能享受,导致大部分中小民营企业不具备税收优惠条件(林小玲 等,2019)[34]。中小民营企业的融资成本较高,其生产率追赶也受到制约。减税政策能够在一定程度上缓解民营企业,尤其是中小企业的融资约束,减轻其生产率追赶的障碍。税收优惠政策极大地刺激了民营企业的研发支出,但对国有企业研发支出的影响很小(Jia et al,2017)[35]。2008年以后,随着两税合并的实施,内外资企业实行统一的企业所得税税率,企业之间的税负差异逐步缩小,但公平税负条件下不同所有制企业的市场行为异质性还有待进一步观察。

基于以上分析,本文提出研究假说H2:企业税负提高对企业生产率追赶效应的调节作用,会因税种的不同以及企业是否为研发企业、企业规模和所有权性质的不同而存在显著差异。

三、实证研究设计

1.模型设定

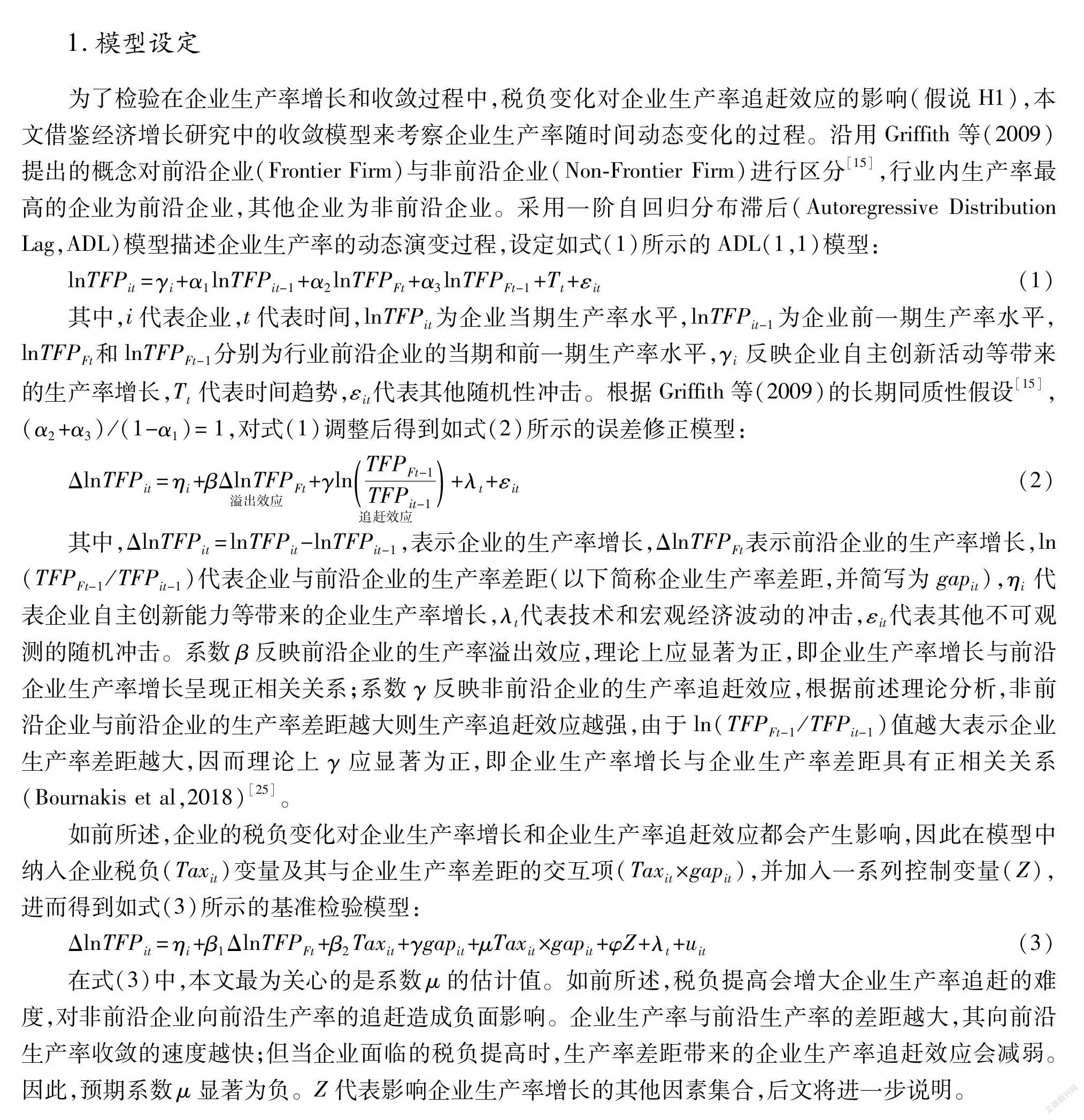

为了检验在企业生产率增长和收敛过程中,税负变化对企业生产率追赶效应的影响(假说H1),本文借鉴经济增长研究中的收敛模型来考察企业生产率随时间动态变化的过程。沿用Griffith等(2009)提出的概念对前沿企业(Frontier Firm)与非前沿企业(Non-Frontier Firm)进行区分[15],行业内生产率最高的企业为前沿企业,其他企业为非前沿企业。采用一阶自回归分布滞后(Autoregressive Distribution Lag,ADL)模型描述企业生产率的动态演变过程,设定如式(1)所示的ADL(1,1)模型:

(2)核心解释变量

本文的核心解释变量有四个:“前沿企业生产率增长”(ΔlnTFPFt)、“企业生产率差距”(gapit)、“有效税率”(Taxit)和“有效税率×企业生产率差距”(Taxit×gapit)。对于前沿企业生产率,沿用Bournakis 和 Mallick(2018)的做法[25],采用行业中生产率最高企业的生产率作为前沿企业生产率。同时,考虑到企業生产率对极端值的敏感性,分别采用行业中企业生产率的95分位数和90分位数作为前沿企业生产率进行稳健性检验。参考Gemmell 等(2018)的研究[29],采用“前沿企业滞后一期生产率与企业滞后一期生产率之比的自然对数”来衡量“企业生产率差距”。本文采用企业的实际“有效税率”来度量企业税负 一些国外文献对税率的测度采用法定税率,然而由于税收优惠、企业避税等的存在使得法定税率并不能很好地反映中国企业的税负,因此本文采用实际有效税率来衡量企业税负。 ,由于“中国工业企业数据库”中能够获得的企业税收数据主要包括增值税、企业所得税以及主营业务税金及附加等,而主营业务税金及附加等无法准确反映企业税负的差异,因而在基准模型检验中采用“企业增值税与所得税之和除以企业主营业务收入”来度量企业的“有效税率” 根据国家税务总局的相关统计,2018年中国的税收收入中,增值税占比39.34%,企业所得税占22.59%,企业所得税与增值税在企业总体税收负担中占据相当大的比例(61.93%),具有广泛的代表性。另外,根据刘啟仁和黄健忠(2018)对工业企业税负的核算结果,平均而言,企业增值税占比(三项税收之和)为67%,所得税占比为21%,两者之和占比接近90%[39]。 。同时,在稳健性检验中也采用“增值税、企业所得税与主营业务税金及附加之和除以企业主营业务收入”来衡量企业的“有效税率”。

(3)控制变量

借鉴相关文献,并结合本文所采用的“中国工业企业数据库”的数据可得性和数据质量,选取6个控制变量:一是“企业规模”,采用“企业总资产”的自然对数来衡量;二是“企业融资约束”,采用“企业利息支出与固定资产合计的比值”来衡量,该值越大,企业面临的融资约束越小;三是“企业资产负债率”,采用“企业负债合计除以资产合计”来衡量;四是“企业年龄”,采用“当年-企业开工年份+1”的自然对数来衡量;五是“企业工资水平”,采用“应付职工薪酬除以从业人员数”的自然对数来衡量;六是“企业出口密集度”,采用“企业出口交货值与工业总产值的比值”来衡量。

3.数据来源

本文分析所用数据来源于1998—2015年的“中国工业企业数据库”,该数据库具有样本大、指标多等优点,但也存在数据缺失、记录错误等问题。本文对原始数据进行如下处理:(1)剔除直辖市和自治州、盟的企业样本,仅保留地级市的企业样本;(2)剔除西藏自治区的企业样本;(3)剔除注册地、注册类型、成立时间等记录错误或缺失的企业样本;(4)为便于企业间横向比较,仅保留制造业企业样本;(5)由于私营合伙企业缴纳个人所得税,不缴纳企业所得税,剔除私营合伙企业样本;(6)剔除关键指标(增加值、员工人数、固定资产合计等)等于零、负值或缺失的企业样本;(7)剔除企业年龄记录错误(小于0)以及在1949年以前成立的企业样本;(8)剔除从业人数小于10的企业样本;(9)由于需要研究企业生产率的动态演变过程,仅保留连续存续3年以上的企业样本。此外,由于2010年的大部分变量数据缺失,本文在实际的回归中不包含2010年的企业样本。经过以上处理,最终获得3 606 929个企业样本,涵盖26个省级行政区(不包括港澳台地区以及西藏、北京、上海、重庆、天津)的285个地级市,数据为非平衡面板数据。为缓解异常数据的影响,对所有连续变量按照1%分位进行Winsorize 处理。表1报告了本文样本主要变量的描述性统计。

四、实证检验结果分析

1.基准估计结果

为控制行业异质性以及时间趋势,本文在模型回归中均控制了行业固定效应和年份固定效应,采用基准模型的回归结果如表2所示。表2中,第(1)列主要考察前沿企业的生产率溢出效应和后发企业的生产率追赶效应,第(2)列加入了控制变量,第(3)列加入“有效税率”变量,第(4)列进一步纳入“有效税率”与“企业生产率差距”的交互项以考察企业税负变化对企业生产率追赶效应的影响,第(5)列则是采用聚类到行业层面的稳健标准误(考虑到结果的稳健性,后续分析中均采用聚类到行业层面的稳健标准误)。分析结果显示,在所有模型中,“前沿企业生产率增长”和“企业生产率差距”对“企业生产率增长”的估计系数均显著为正,而“有效税率”和“有效税率×企业生产率差距”的估计系数均显著为负,与理论预期相符,表明前沿企业的生产率溢出效应和后发企业的生产率追赶效应在样本企业中均显著存在,中国工业企业生产率收敛现象明显,但企业税负的增加不但不利于企业生产率增长,而且会显著弱化非前沿企业的生产率追赶效应 以表2第(5)列的分析结果来看:如果前沿企业(行业内生产率最高的企业)的生产率增长1%(这里的生产率增长是指本文测算的生产率,并非一般意义上的生产率增长率),将带动非前沿企业生产率平均增长0.293 4%;如果企业与前沿企业的生产率差距增加1%,其生产率增长就会增加0.563 6%,即企业生产率越远离生产前沿则生产率增长越快;在相同的企业生产率差距下,企业税负提高1%将使得企业向行业生产率前沿的追赶降低0.3372%,即税负增加减弱了非前沿企业的生产率追赶效应。上述结果与Gemmell 等(2018)、Bournakis 和 Mallick(2018)的研究结论高度一致[25][29],也验证了假说H1。 。由此,本文的研究假说H1得到验证。

从各控制变量的估计系数来看:(1)“企业规模”与“企业生产率增长”显著负相关,说明总体上看样本企业的规模越小则生产率增长越快。(2)“企业融资约束”(其值越大,企业面临的融资约束越小)与“企业生产率增长”显著正相关,表明企业的融资约束越小生产率增长越快。融资约束会制约企业提高生产率的投资,融资约束越大,越不利于企业的生产率提高。(3)“企业资产负债率”与“企业生产率增

长”显著负相关,企业负债越多面临的外部融资成本也越大,不利于其生产率增长。(4)“企业年龄”与“企业生产率增长”显著负相关,表明样本企业成立越早(企业年龄越大)生产率增长越慢。(5)“企业工资水平”与“企业生产率增长”显著正相关,表明提高职工工资有利于企业生产率增长。(6)“企业出口密度”与“企业生产率增长”显著负相关关系,意味着样本企业的出口学习效应还未能得到充分发挥。

2.稳健性检验

为了进一步验证以上结果的稳健性,本文主要进行了如下稳健性检验:

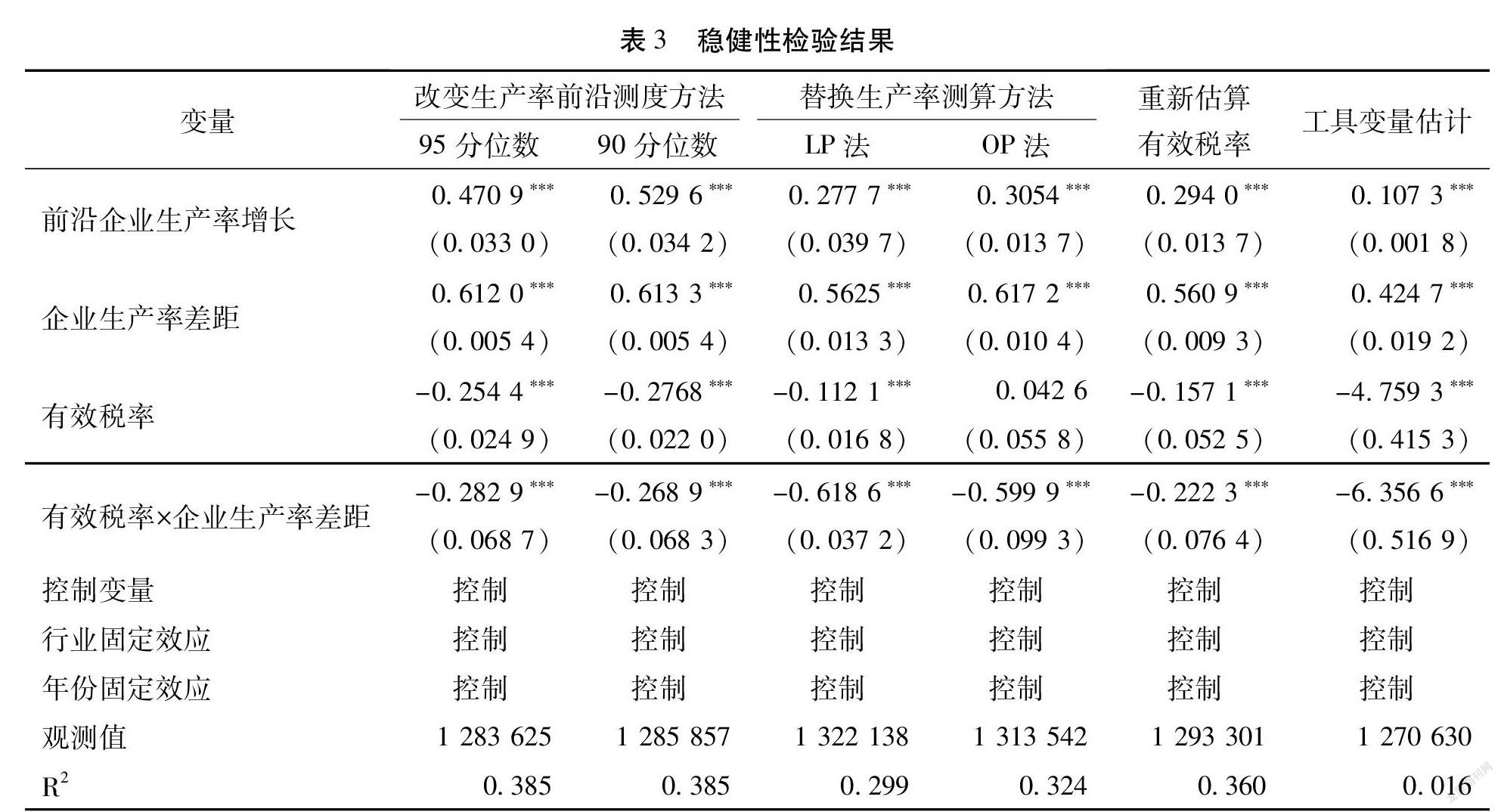

(1)改变生产率前沿测度方法。在基准分析中,将各行业中生产率最高的企业作为生产率前沿企业,其他企业为非前沿企业。然而,以生产率最高者代表行业生产率前沿可能会受到极端值的影响(Gemmell et al,2018)[29],对此,本文采用行业的企业生产率95分位数和90分位数作为前沿生产率,重新计算“企业生产率差距”,并分别进行回归分析。

(2)替换生产率测算方法。在基准分析中,对企业生产率的测算采用的是Head和Ries(2003)的方法[36],常用的企业生产率测算方法还有OP法和LP法等。其中,LP法采用企业的中间投入作为企业生产率的代理变量,OP法则采用投资作为企业生产率的代理变量。本文采用LP法和OP法重新计算了企业生产率,并分别进行模型分析。

(3)重新估算企业税负。在基准分析中,对企业“有效税率”的计算去除了主营业务税金及附加,考虑到稳健性,本文进一步考虑了主营业务税金及附加,采用“增值税、企业所得税与主营业务税金及附加之和除以企业主营业务收入”来反映企业的总体税负,

(4)内生性处理。尽管通过纳入控制变量、行业固定效应和年份固定效应能在一定程度上缓解遗漏变量问题,但是也可能存在其他的内生性问题,比如双向因果关系的干扰 Bournakis 和 Mallick(2018)指出,如果企业具有较高的生产率增长,那么相对而言,企业的纳税义务也会有较多的增加,此时并不能反映出税负提高对企业生产率增长的扭曲效应[25]。 。一般而言,企业层面的误差很大程度上是企业自身特有的,而与行业的特征不相关(Fisman et al,2007)[40],比如个别企业的高税负可能与其生产率低有关,但并不是行业内所有企业都是如此(Ayyagari et al,2012)[41]。因此,本以行业层面利润率和有效税率的滞后一阶作为企业有效税率的工具变量,采用两阶段最小二乘法进行工具变量估计。Anderson LM检验统计量为1 044.087,Cragg-Donald Wald F统计量为522.452,显著拒绝弱工具变量的原假设,说明本文选取的工具变量是有效的。

上述稳健性检验结果见表3。在所有模型中,“前沿企业生产率增长率”和“企业生产率差距”的估计系数均显著为正,而“有效税率”(除OP法外)和“有效税率×企业生产率差距”的估计系数均显著为负,与基准回归结果保持一致,表明本文的基本结论具有稳健性。

3.异质性分析

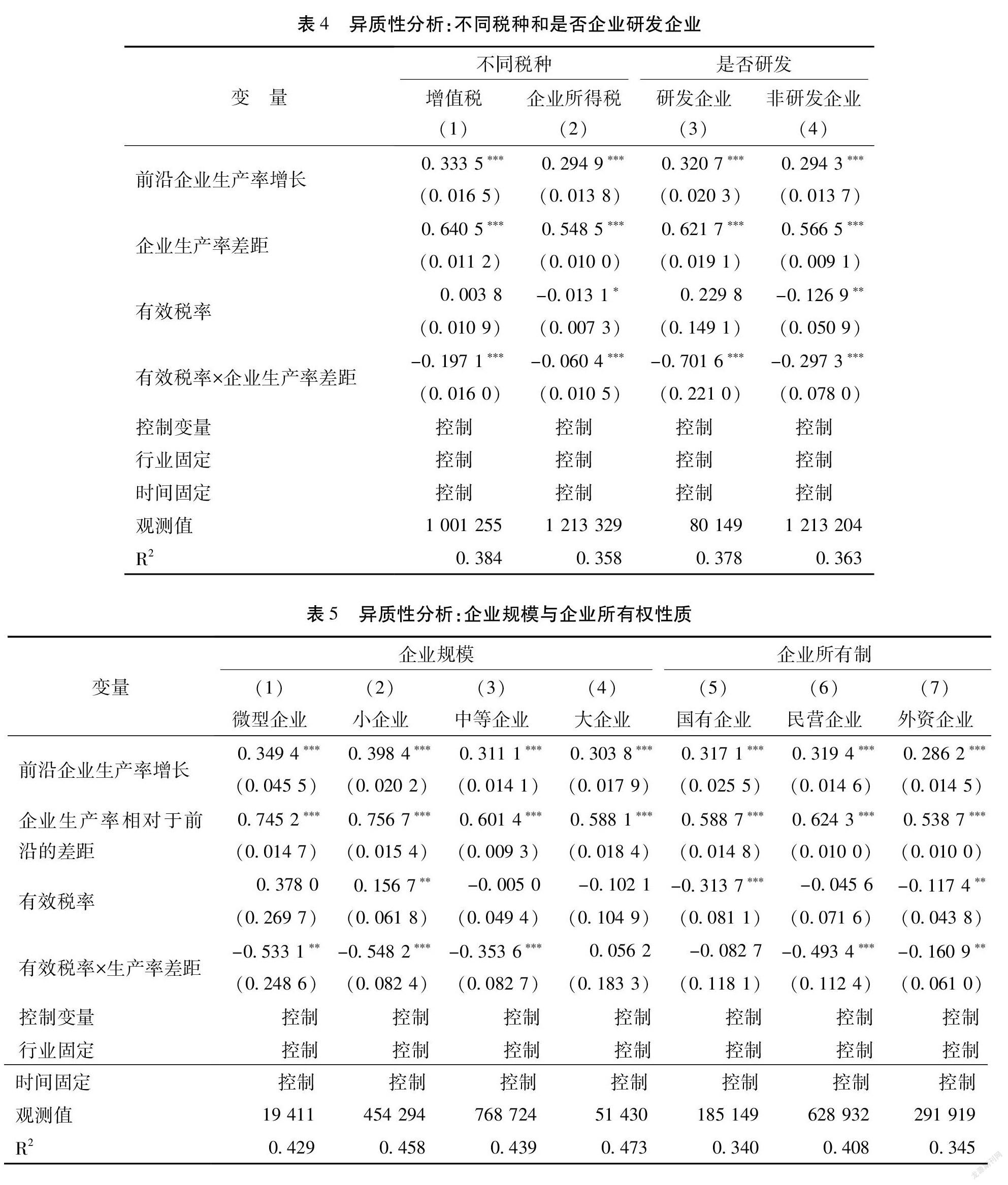

(1)不同税种的差异性影响。根据理论分析,不同税种税率提高对企业生产率追赶效应的调节效应存在差异。本文分别分析了增值税和企业所得税的有效税率提高对企业生产率增长及生产率追赶效应的影响,结果见表4的(1)(2)列。增值税的“有效税率”提高对“企业生产率增长”没有显著影响,而企业所得税的“有效税率”提高对“企业生产率增长”有显著的负向影响,与理论预期相符;“有效税率×企业生产率差距”的估计系数均显著为负,但增值税“有效税率”提高对企业生产率追赶效应的负面冲击更大(0.197 1>0.060 4),与理论预期不符。一方面,增值税虽然具备转嫁性质,但其仍然是当前中国工业企业面临的最大税种;另一方面,企业所得税虽然不能转嫁,但各种税收优惠政策的存在使得其对企业生产率追赶效应的冲击可能较小。

(2)研发企业与非研发企业的区别。根据企业是否有新产品销售收入将企业划分为“研发企业”和“非研发企业”两个子样本,分别进行模型检验,结果见表4的(3)(4)列。在两个子样本中,“有效税率×企业生产率差距”的估计系数均显著为负,但“研发企业”子样本的系数绝对值更大(0.701 6>0.297 3),表明企业税负提高对研发企业生产率追赶效应的负面影响比非研发企业更大,与理论预期相符,也与Bournakis和Mallick(2018)的研究结果相一致[25]。此外,本文的分析还表明,“研发企业”子样本的前沿企业生产率溢出效应和非前沿企业生产率追赶效应也强于“非研发企业”子样本,意味着研发企业比非研发企业具有更高的生产率追赶速度。

(3)不同规模企业的异质性。根据营业收入将样本企业划分为“微型企业”“小型企业”“中型企业”和“大型企业”4个子樣本 本文依据《工业和信息化部 国家统计局 国家发展和改革委员会 财政部关于印发中小企业划型标准规定的通知》(信部联企业〔2011〕300号)对样本企业进行规模划分,具体标准为:营业收入在300万元以下的为微型企业,营业收入在300万~2 000万元的为小型企业,营业收入在2 000万~40 000万的为中型企业,营业收入在40 000万元以上的为大型企业。 ,分别进行模型检验,估计结果见表5的(1)(2)(3)(4)列。“有效税率×企业生产率差距”的估计系数,在“微型企业”“小型企业”“中型企业”子样本中均显著为负,而在“大型企业”子样本中不显著,这意味着税负提高对企业生产率追赶的阻滞作用仅在中小企业中存在,而在大型企业中不明显,与理论预期以及Gemmell 等(2018)的研究结论一致[29]。更进一步地,“微型企业”和“小型企业”子样本的“有效税率×企业生产率差距”的估计系数绝对值(0.533 1,0.548 2)大于“中型企业”子样本(0.353 6),表明企业规模越小,税负提高对企业生产率追赶的阻滞作用越大。

(4)不同所有权性质企业的异质性。按照数据库中企业的注册类型将样本企业划分为“国有企业”“民营企业”“外资企业(包括其他企业)”3个子样本,分别进行模型检验,估计结果见表5的(5)(6)(7)列。“有效税率×企业生产率差距”的估计系数,在“民营企业”和“外资企业”子样本中显著为负,而在“国有企业”子样本中为负但不显著,表明企业税负提高对外资企业和民营企业的生产率追赶具有明显的阻滞作用,而对国有企业生产率追赶的阻滞作用不显著,与理论预期相符。值得注意的是,税负提高对民营企业生产率追赶的阻滞作用比对外资企业的阻滞作用更大(0.493 4>0.160 9),民营企业的税负偏高会导致其向前沿企业的生产率追赶速度放慢,过高的税率在一定程度上损害了民营企业的成长性。这也为较高税负制约民营企业生产率增长提供了经验证据。

以上分析结果表明,企业税负变化对企业生产率追赶效应的调节作用具有税种和企业异质性,本文的研究假说H2得到验证。

五、结论与政策启示

中国企业的资源错配问题引发广泛关注,资源错配的一个典型特征是生产率分布更为离散(毛其淋 等,2013) [42],而造成企业生产率巨大差异的一个重要原因在于一些因素制约了非前沿企业向前沿企业的生产率追赶,影响了生产率趋同过程。本文则从企业税负角度对这一现象进行了阐释,并利用1998—2015年中国工业企业的大样本微观数据进行了实证检验,为识别减税政策的有效性提供了一个新视角。本文研究发现:第一,前沿企业的生产率溢出效应和非前沿企业的生产率追赶效应同时存在,表明中国企业在生产率增长过程中存在生产率收敛趋势;第二,总体来看,企业有效税率的提高不利于企业生产率增长,并对非前沿企业生产率追赶效应具有负向调节作用,因而减税将促进非前沿企业向前沿企业的生产率追赶;第三,与所得税税率提高相比,增值税税率提高对企业生产率追赶的阻滞作用更大;第四,有效税率提高会显著阻滞研发企业、中小企业、民营企业及外资企业的生产率追赶,而对非研发企业、大型企业、国有企业生产率追赶的阻滞作用不明显;第五,有效税率提高对小微企业生产率追赶的阻滞作用大于中型企业,对民营企业生产率追赶的阻滞作用大于外资企业。上述结论对当前在深化供给侧结构性改革中进一步优化减税降费政策具有深刻的启示意义:

其一,在巩固现有减税降费成果的同时,应继续深入推进减税降费实践,进一步发挥减税降费政策促进企业生产率增长和趋同的积极作用。减税降费是挖掘企业增长潜力、释放企业活力的关键举措,也是赋能经济高质量发展的关键举措。深化供给侧结构性改革以来,中国政府实施了一系列减税降费政策,以切实降低企业经营成本、促进实体经济发展。但相当一部分企业仍然希望政府能够进一步减税降费以降低企业成本 中国企业家调查系统发布的《2017年中国企业经营者问卷跟踪调查报告》显示,关于下一步可以在哪些方面降低企业成本的判断,企业家选择比重最高的是“进一步减税”(80%),其次是“进一步降低非税费用”(60.6%),其他的依次为“降低企业融资成本”(57%)、“降低电费、高速费等公用费用”(45.4%)、“简政放权减少交易成本”(34.9%)(李兰 等,2017)[43]。 ,减税降费仍然存在较大空间。特别在后疫情时代不确定性日益增加的情况下,还应巩固减税降费成果,并进一步推进减税降费政策落地,为中小企业,特别是民营企业提供宽松的发展环境,使其“轻装上阵”,进而促进企业的生产率增长和追赶。

其二,进一步优化减税降费政策,增强政策的针对性和有效性。一方面,较高的有效税率在一定程度上阻滞了企业通过创新缩小与前沿企业生产率差距的追赶行为,其中,研发密集的企业、中小企业和民营企业更容易受到税收政策的冲击。因而,在进一步促进税负公平的同时,也应加大对中小民营企业的扶持力度。另一方面,减税降费的根本目的是促进企业的高质量发展,而非维持企业的低效率生存。因此,减税降费政策应着眼于促进企业的创新活动,尤其要加大对中小企业的研发支持。在落实中小企业减税降费政策过程中,要通过税收体制机制创新提高政策实施的有效性,推动相关政策的高效落地。此外,改善融资环境和营商环境的相关配套改革也势在必行,以消除不利于企业创新发展的各种制度束缚和羁绊,为中小企业实现生产率增长和追赶、提高资源配置效率创造有利条件。

当然,本文也存在一些局限性和不足:一是样本的代表性和时效性问题。一方面,由于“中国工业企业数据库”统计的是全部国有企业和规模以上非国有企业,本文中的小规模企业样本的代表性不足;另一方面,由于数据可获得性的限制,未对2015年后的情况进行分析,而2016年实施的营改增后政策的影响是不可忽视的(感谢匿名审稿人指出这一点)。二是作用机制问题。本文未對税负变化影响企业生产率追赶的具体作用机制进行深入分析,实证上也没有进行机制检验;此外,异质性分析也不够系统全面,还可以从更多层面和维度进行更加细致深入的异质性分析。后续研究可以在以下方面进行拓展:第一,可以利用更为精细化的中小企业数据验证税负变化影响中小企业生产率追赶的具体路径与微观机制。第二,本文采用的企业有效税率是一种事后评估,并不能很好地反映企业面临的税收激励,可以采用更能反映企业税收激励的指标(比如采用前瞻性有效平均税率或有效边际税率)来进行分析(邓明,2019)[44]。第三,可以利用营改增后的数据,基于准自然实验等方法评估营改增所带来的税后激励对企业(特别是中小企业)生产率追赶的促进效果。

参考文献:

[1] 聂辉华,贾瑞雪.中国制造业企业生产率与资源误置[J].世界经济,2011(7):27-42.

[2] 张庆君.要素市场扭曲、跨企业资源错配与中国工业企业生产率[J].产业经济研究,2015(4):41-50

[3] 李力行,黄佩媛,马光荣.土地资源错配与中国工业企业生产率差异[J].管理世界,2016(8):86-96.

[4] 蔡昉.生产率、新动能与制造业——中国经济如何提高资源重新配置效率[J].中国工业经济,2021(5):5-18.

[5] BAILY M N,HULTEN C,CAMPBELL D,et al. Productivity dynamics in manufacturing plants[M]//BAILY M N,WINSTON C. Brookings papers on economic activity. Microeconomics:Brookings Institution Press,1992:187-267.

[6] OULTON N. A tale of two cycles:Closure,downsizing and productivity growth in UK manufacturing,1973-89[J]. National Institute Economic Review,2000,173:66-79.

[7] NISHIMURA K G,NAKAJIMA T,KIYOTA K. Productivity convergence at the firm level[J]. Social Science Electronic Publishing,2005(CIRJE-F-341).

[8] BARTELSMAN E J,Haskel J,Martin R. Distance to which frontier? Evidence on productivity convergence from international firm-level data[R]. CEPR Discussion Paper,2008,No. DP7032.

[9] 谢千里,罗斯基,张轶凡.中国工业生产率的增长与收敛[J].经济学(季刊),2008(3):809-826.

[10]CHEVALIER P A,LECAT R,OULTON N. Convergence of firm-level productivity,globalisation and information technology:Evidence from France[J]. Economics Letters,2012,116(2):244-246.

[11]CETTE G,CORDE S,LECAT R. Firm-level productivity dispersion and convergence[J]. Economics Letters,2018,166:76-78.

[12]ALBULESCU C T,MICLEA S,GRECU E. Firm-level TFP convergence:An application to the German electricity and gas industry[J]. Applied Economics Letters,2021:1-7.

[13]SYVERSON C. What determines productivity?[J]. Journal of Economic literature,2011,49(2):326-65.

[14]FUNG M K. Are knowledge spillovers driving the convergence of productivity among firms?[J]. Economica,2005,72: 287-305.

[15]GRIFFITH R,REDDING S,SIMPSON H. Technological catch-up and geographic proximity[J]. Journal of Regional Science, 2009,49(4):689-720.

[16]GRIFFITH R,REDDING S J,SIMPSON H. Productivity convergence and foreign ownership at the establishment level[R]. IFS Working Paper WP02/22. ,2002.

[17]熊瑞祥,李輝文,郑世怡.干中学的追赶——来自中国制造业企业数据的证据[J].世界经济文汇,2015(2):20-40.

[18]ESCRIBANO A,STUCCHI R. Does recession drive convergence in firms’ productivity? Evidence from Spanish manufacturing firms[J]. Journal of Productivity Analysis,2014,41(3):339-349.

[19]CONWAY P,DE ROSA D,NICOLETTI G,et al. Product market regulation and productivity convergence[J]. OECD Economic Studies,2006(2):39-76.

[20]CONWAY P,DE ROSA D,NICOLETTI G,et al. Regulation,competition and productivity convergence[R]. OECD Economics Department Working Paper,2006,No.509.

[21]ANDREWS D,WESTMORE B. Managerial capital and business R&D as enablers of productivity convergence[R]. OECD Economics Department Working Papers,2014.

[22]GERSCHENKRON A. Economic backwardness in historical perspective:A book of essays[M]. Cambridge,Massachusetts:Belknap Press of Harvard University Press, 1962.

[23]涂正革,肖耿.中国的工业生产力革命——用随机前沿生产模型对中国大中型工业企业全要素生产率增长的分解及分析[J].经济研究,2005(3):4-15.

[24]MODIGLIANI F,MILLER M H. Corporate income taxes and the cost of capital:A correction[J]. The American economic review,1963,53(3):433-443.

[25]BOURNAKIS I,MALLICK S. TFP estimation at firm level:The fiscal aspect of productivity convergence in the UK [J]. Economic Modelling,2018,70:579-590.

[26]HALL R E,JORGENSON D W. Tax policy and investment behavior[J]. The American Economic Review,1967,57(3): 391-414.

[27]LIU Y,MAO J. How do tax incentives affect investment and productivity? Firm-level evidence from China[J]. American Economic Journal:Economic Policy,2019,11(3):261-91.

[28]BARTOLINI D. Firms at the productivity frontier enjoy lower effective taxation[R]. OECD Economics Department Working Papers,2018,No. 1475.

[29]GEMMELL N,KNELLER R,MCGOWAN D,et al. Corporate taxation and productivity catch-up:Evidence from European firms [J]. The Scandinavian Journal of Economics,2018,120(2):372-399.

[30]朱玉飛,安磊.企业实际税负与全要素生产率:一个倒U型关系[J].中南财经政法大学学报,2018(5):69-78.

[31]DA RIN M,DI GIACOMO M,SEMBENELLI A. Entrepreneurship,firm entry,and the taxation of corporate income: Evidence from Europe [J]. Journal of public economics,2011,95(9-10):1048-1066.

[32]GRIFFITH R,HARRISON R,VAN REENEN J. How special is the special relationship? Using the impact of US R&D spillovers on UK firms as a test of technology sourcing [J]. American Economic Review,2006,96(5):1859-1875.

[33]EGGER P,ERHARDT K,KEUSCHNIGG C. Heterogeneous tax sensitivity of firm-level investments[R]. University of St Gallen Economics Working Paper Series,2014,No.1426

[34]林小玲,张凯.企业所得税减免、融资结构与全要素生产率——基于2012—2016年全国税收调查数据的实证研究[J].当代财经,2019(4):27-38.

[35]JIA J,MA G. Do R&D tax incentives work? Firm-level evidence from China [J]. China Economic Review,2017,46:50-66.

[36]HEAD K,RIES J. Heterogeneity and the FDI versus export decision of Japanese manufacturers[J]. Journal of the Japanese and international economies,2003,17(4):448-467.

[37]刘玉海,廖赛男,张丽.税收激励与企业出口国内附加值率[J].中国工业经济,2020(9):99-117.

[38]鲁晓东,连玉君.中国工业企业全要素生产率估计:1999—2007[J].经济学(季刊),2012,11(2):541-558.

[39]刘啟仁,黄建忠.企业税负如何影响资源配置效率[J].世界经济,2018 (1):78-100.

[40]FISMAN R,SVENSSON J. Are corruption and taxation really harmful to growth? Firm level evidence[J]. Journal of development economics,2007,83(1):63-75.

[41]AYYAGARI M,DEMIRG-KUNT A,MAKSIMOVIC V. Financing of firms in developing countries:Lessons from research[R]. World Bank Policy Research Working Paper,2012,No. 6036.

[42]毛其淋,盛斌.中国制造业企业的进入退出与生产率动态演化[J].经济研究,2013(4):16-29.

[43]李兰,潘建成,彭泗清,等.企业家对宏观形势及企业经营状况的判断、问题和建议——2017·中国企业经营者问卷跟踪调查报告[J].管理世界,2017(12):75-91.

[44]邓明.企业所得税有效税率与资本结构[J].经济管理,2019(9):175-190.

Abstract: Frontier enterprises improve their productivity through innovation, and the industry frontier productivity has also been increased. Meanwhile, the productivity spillover effect caused by the innovation diffusion of frontier enterprises and the productivity catch-up effect caused by the learning and imitation of non-frontier enterprises makes non-frontier enterprises have faster productivity growth than frontier enterprises. Therefore, in the process of increasing the overall productivity of enterprises, the exertion of late-comer advantages of late-comer enterprises will also make the enterprise’s productivity converge. However, corporate innovation behavior, productivity catch-up behavior, and productivity spillover effects are affected by many factors. For example, an increase in corporate tax burden will reduce corporate cash flow, which in turn affects the innovation input and productivity catch-up behavior of enterprises. Therefore, the existence, significance and specific performance of enterprise productivity convergence in economic reality are uncertain and need to be tested through empirical analysis. An analysis based on a sample of Chinese industrial enterprises from 1998 to 2015 shows that the productivity spillover effect of frontier enterprises and the productivity catch-up effect of non-frontier enterprises are significant, and the productivity convergence phenomenon is obvious; the increase in corporate tax burden will not only inhibit the growth of corporate productivity, but also weaken the productivity catch-up effect of non-frontier enterprises, which is not conducive to the convergence of corporate productivity; compared with income tax, the increase in value-added tax has a greater effect on hindering the productivity catch-up of enterprises; compared with non-R&D enterprises, large enterprises, state-owned enterprises and foreign-funded enterprises, the increase in tax burden has a greater retarding effect on the productivity catch-up of R&D enterprises, small and medium-sized enterprises, and private enterprises. Therefore, in deepening the supply-side structural reforms, on one hand, we must continue to implement tax and fee reduction policies to promote enterprise productivity growth and productivity convergence. On the other hand, we must further optimize the tax and fee reduction policies to make tax incentives become a catalyst for enterprises to catch up in productivity, rather than a maintenance agent for enterprises with low productivity.

Key words: enterprise productivity; productivity catch-up; productivity spillover; frontier enterprises; effective tax rate; latecomer advantage

CLC number:F061.3;F812.42 Document code:A Article ID:1674-8131(2021)0-0018-16

(編辑:黄依洁)