基于区块链的代币融资研究综述

2021-07-12张巧良刘佳

张巧良 刘佳

【摘要】区块链与代币是通证经济健康发展的必需品。 通证经济借助代币这一加密数字资产的金融属性, 使商品和服务能够在区块链空间进行低成本、高效率的交易和切割。 首先, 通过归纳基于区块链的代币融资业务流程, 分析代币融资与奖励众筹、股权众筹、风险投资、IPO等传统融资方式的差异; 然后, 从代币发行与上市、信息披露、代币投资者权益等角度对研究现状进行梳理; 最后, 分析基于主权区块链的代币融资给信息披露、公司治理和财务与会计领域提出的新课题。

【关键词】首次代币发行;信息披露;投资者权益;主权区块链

【中图分类号】 F831.5 【文献标识码】A 【文章编号】1004-0994(2021)03-0046-7

首次代币发行(Initial Coin Offering, 简称ICO), 是基于区块链技术、面向全球公开出售数字代币的创新型融资方式。 ICO为企业家基于区块链的筹资、为消费者获得仍在开发中的产品或服务的权利、为投资者获得新一类投资资产提供了创新手段。 ICO能够建立不可改变的治理条款、加速网络效应释放、降低交易成本, 如果设计得当, 还能够降低信息不对称性和委托代理成本, 提供比传统融资工具更高的安全性、流动性和透明度, 其对于解决高科技企业研发资金需求具有天然的优势[1] 。 在美国, ICO已成为超过风险资本的一种融资机制[2] 。 代币是区块链生态的必需品, 目前, 基于区块链的代币融资的研究仍处于起步阶段, 本文通过梳理国外学者对ICO融资的研究演变和重点, 以期为我国金融创新的理论与实践带來启发。

一、ICO的流程

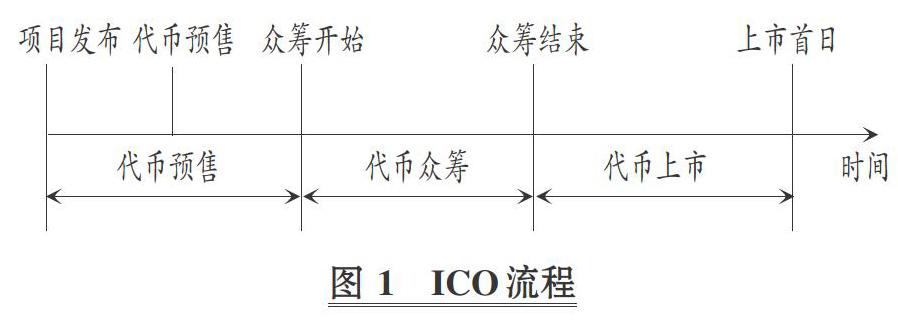

ICO是基于区块链技术的智能合约, 通过发行代币而无需中介机构就可以筹集外部资金的一种创新型融资方式, 它专为企业家设计。 在大多数ICO项目中, 对项目的营销总是早于项目开发本身。 正式开展ICO活动之前, 核心团队会发布一份白皮书并进行路演; 之后, 进行预售(Pre-ICO), 旨在从潜在投资者那里获取有关代币公平价格和融资规模的信息。 目前来看, ICO的持续时间没有规律可循, 有的在一天甚至更短的时间内关闭, 而有的则持续一年甚至更长时间。 上市是ICO的一个重要里程碑事件, 其确保了代币的流动性, 为吸引更多投资者参与和代币作为实际货币的使用铺平了道路。 一般ICO流程包括代币预售、代币众筹、代币上市三个阶段, 如图1所示。

1. ICO准备与代币预售。 因为代币的价值与其网络规模密切相关, 所以一旦核心团队确定了自己的愿景, 便会着手建立专业的网站以及大量使用社交媒体进行ICO项目的早期营销, 并在恰当的时机发布类似于商业计划书的白皮书, 通过尽可能多的媒体渠道向潜在投资者推介ICO项目。 为表明ICO项目的质量, 创业公司通常会设立一个咨询委员会, 并聘请营销专家、法律顾问来协助开展ICO活动。 缺乏资金和资源的小公司更倾向于购买外部专业知识, 以表明他们对潜在投资者的高质量承诺。

为了测试市场的接受度, 进行ICO的公司通常会提供预售, 其目的在于通过与潜在投资者的私下讨论或向其推销, 让投资者对ICO活动产生兴趣, 并愿意在ICO真正开始之前进行投资。 在代币预售阶段, 代币的发行价比正式众筹阶段要低, 投资者可以投资法定货币而不是加密货币(如比特币或以太币)。 同时, 代币预售环节通常有较低的期望筹款金额, 所筹款项主要用于支付实际ICO的费用, 例如促销广告、咨询专家和路演所产生的费用。 代币预售也被视为一种从潜在投资者那里获取有关代币公平价格和可能的总融资金额信息的机制, 借此可以提高实际ICO的效率。

2. 代币众筹。 代币的基本价值在于其功能和效用, 代币发行价由公司本身和加密货币兑换比率决定。 代币众筹的持续时间由ICO发起方自行决定。 为了推广ICO活动, 发起方通常会为投资者提供奖励计划。 在代币众筹阶段早期, 投资者能够以与代币预售阶段相同的价格获得代币, 但不同的是, 其需要投资加密货币(可在加密货币交易所将法定货币兑换成加密货币)。 投资者对发行价的满意程度主要体现在众筹阶段的融资规模上。

3. 代币上市。 代币上市的原因可归纳为三个方面: ①ICO融资方需要法定货币投资于基于区块链的产品或服务的开发。 加密货币交易所提供了将代币换成法定货币或其他加密货币的机会。 ②代币上市交易为代币提供了流动性, 使投资者可以通过代币价格大幅上升来获利。 ③大多数ICO项目都有咨询委员会, 缺乏资源的规模较小的企业也会高薪聘请ICO专家协助开展ICO活动。 咨询委员会和专家咨询费通常以代币支付。 如果代币的价格大幅上升, 他们也会通过出售代币赚取收益。

二、ICO与传统融资方式的比较

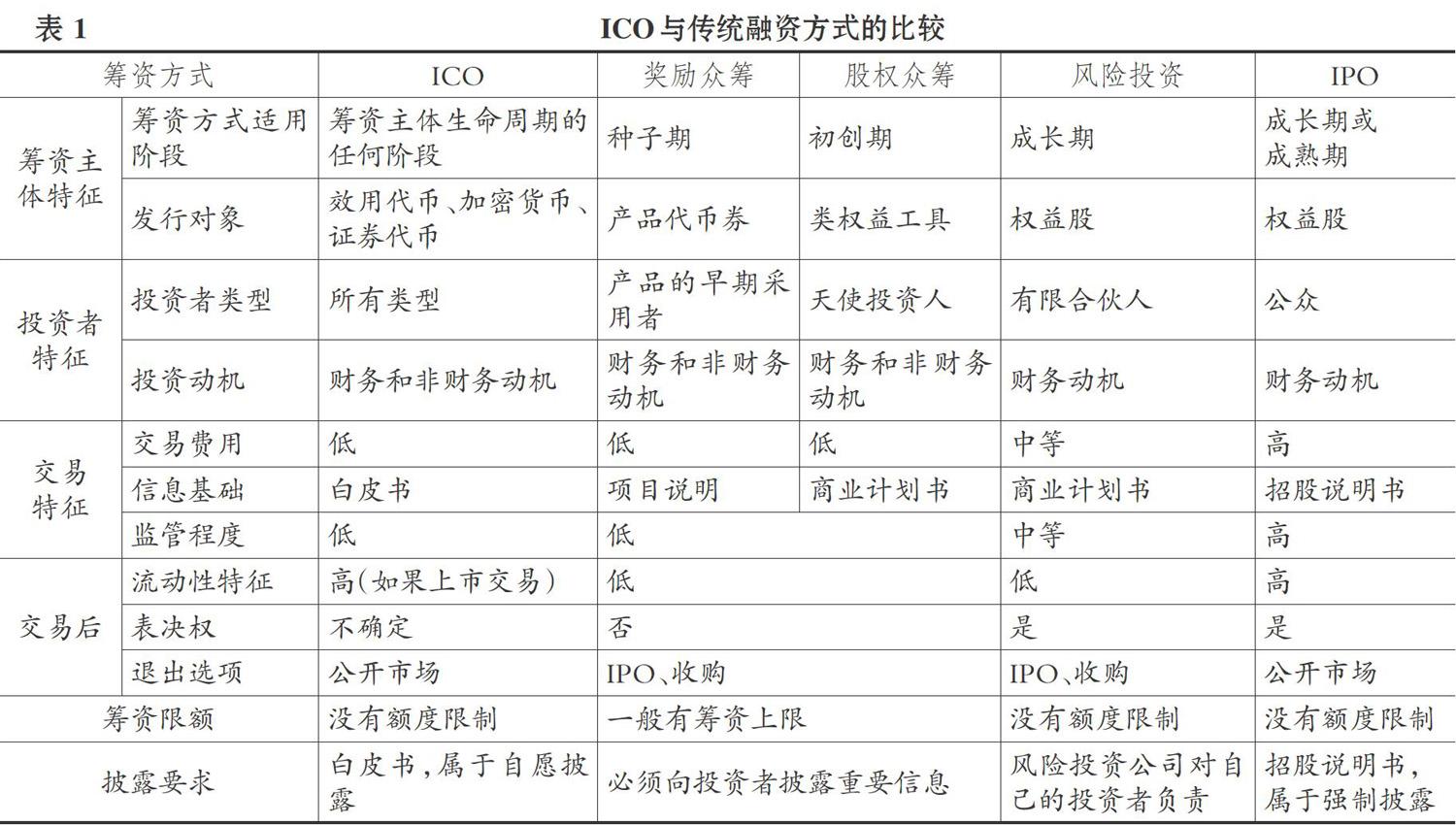

从技术角度来讲, ICO本质上是一个程序, 发行人从投资者那里收集加密货币, 在达到目标数量后, 将新创建的代币分发给投资者。 为此, ICO需要一个可以编程的系统来分发代币, 所涉及的程序正是所谓的智能合约。 ICO将低交易成本融资、低(无)监管要求、全球投资者拓展能力与建立潜在客户群有机结合, 其与奖励众筹、股权众筹、风险投资和IPO等传统融资方式的比较如表1所示[3,4] 。

信息不对称和道德风险是公认的传统创业融资中两个最大的障碍, 而ICO有助于克服此障碍。 这是因为:首先, 由于代币销售基于区块链技术, 发行人通常必须建立不变的、不可协商的治理条款, 这些条款在事前可供投资者使用, 事后不可更改, 这表明了创始团队对风险治理的坚定承诺。 不变的治理条款和创始团队的强烈承诺限制了道德风险。 其次, ICO基于区块链技术和互联网将期望高风险、高回报的投资者与潜在的创始人联系起来, 大大减少了信息摩擦, 从而缓解了传统上阻碍创业融资的信息不对称问题[5,6] 。

与传统融资方式相比, ICO的优势还表现在:初创企业只需负担极低的交易成本, 且不稀释创始人的控制权, 就能筹集到与成本高昂、监管严格的风险资本交易或IPO相当的资金量[7-9] 。 最早的退出选择和极高的市场流动性[10] 也是ICO的显著优势, 通常在开发产品原型或服务之前, ICO通过将平台的未来开发委托给分散的开发者和支持者网络, 提供了所有融资方法中最早的退出选择。 虽然大多数ICO项目保留了一定代币份额, 但代币的流动性保证了只要代币上市, 投资者就可以在任何时候立即退出。 很多代币在ICO结束后的三个月内, 会在一个全天候开放的代币交易平台上挂牌交易。

Chod和Lyandres[9] 认为, ICO出售的代币只给了投资者购买风险投资公司开发的产品或服务的权利, 而不是ICO发行人的股权。 从传统治理的角度来看, ICO的缺陷在于缺乏投票权和反稀释保护、缺乏ICO收入使用的具体信息、缺乏选举产生的董事会来监督ICO项目运作, 因此它具有更大的信息不对称性和更低的透明度。 代币只代表未来某个时期使用服务的选择[11] , ICO 的结构避免了特定的监管要求[12] 。 与IPO由承销商管理不同, ICO由其团队“自我管理”。 因此, 相对于传统融资方式, 监管的不确定性应该是ICO的最大缺陷。 国内关于这方面的研究较为充分, 本文不再赘述。

三、关于ICO成功与ICO抑价的研究

1. ICO成功的界定。 关于ICO成功与否的衡量标准, 有学者以ICO募集资金的规模来界定[1,8] 。 但反对者认为, ICO筹资规模可能与过度推介有关, 超募还可能引发自由现金流的代理成本增加, 所以应该用ICO项目带来的就业及销售增长率来衡量其成功与否[1] 。 在交易所上市是代币获得流动性的唯一途径, 所以有学者认为应用代币能否成功上市及代币的交易能力[13,14] 、上市首日回报率、上市总收入及首日名义收入、上市时间[15] 来衡量ICO成功与否。 Chen等[16] 认为, 代币成功上市是指在ICO发行后的180天内上市。 De Jong等[17] 提出了四种事后成功的衡量标准:该项目最近在Twitter上是否活跃; 自ICO开始以来每周的推文数量; 该项目最近是否在GitHub上更新了其存储库; 该项目的网站在限定的时间是否仍然在线。

2. 影响ICO成功的因素。 Albrecht等[18] 认为:由于分布式商业模式依赖于网络效应, 所以一个合理的营销策略是ICO成功的主要因素; 代币的初始定价对ICO的财务成功没有重大影响; 在ICO之前, 初创公司推文的平均人气与募集的代币量呈正相关关系; 随着ICO结束日期的临近, 推文中情感语言所占比例与所筹集代币数量呈正相关关系。 Fiedler和Sandner[19] 发现, 成功筹集到较大规模代币的ICO项目在Twitter、LinkedIn和Facebook上都非常活跃。 Amsden和Schweizer[13] 认为, 缺乏社交媒体推介、ICO白皮书内容较短以及外部分发的代币比例较高均说明创业公司的不确定性较高。 Lee等[20] 研究发现:如果创业公司的不确定性很高, 则ICO不太可能成功; ICO的成功与独立的在线分析师以及潜在的代币投资者共享信息相关, 这表明了建立ICO社区和使用影响者的重要性。

Howell等[1] 发现, ICO的成功与自愿披露(ICO白皮书、预算和GitHub上的源代码)、发行人对该项目的可信承诺(Telegram组群的数量、基于智能合约的内部人股份行权计划), 以及潜在创造实质价值的信号(预售、代币的明确效用价值、新的区块链协议)等因素相关。 还有学者发现, 代码可用性、预售和利润共享可改善ICO筹款活动[13] , 预售可以使ICO成功的可能性提高[20] 。 在信息高度不对称的环境下, 保留代币是一种信号传递手段, 在ICO市场更为嘈杂时, 代币保留和筹资成功之间的关系更为密切。 Davydiuk等[14] 研究发现, 项目创始人持有代币的比例每增加1%, 筹资成功率将增加0.1% ~ 0.3%。 Johnson和Yi[21] 研究发现, 强有力的治理机制會使ICO成功的可能性增加, ICO公司的某些治理特征(投票权的存在、管理代币的分配以及锁定协议的使用)会使ICO成功的可能性更高。

有学者将管理团队和ICO顾问的素质视为项目质量和成功潜力的信号。 创业团队规模、创始人的经验与ICO成功正相关[1,7,11] ; CEO及创始团队的社会联盟资本有助于ICO的成功[13] ; CEO的忠诚度和情感均与ICO成功正相关[3] 。

从宏观层面来看, ICO的成功与一个国家的法治环境和人均GDP水平正相关[22] 。 在金融体系和股票市场发达、信息和通信技术先进以及为ICO提供监管的国家, ICO会更频繁地出现[23] 。 一个国家的ICO数量与其众筹市场的发展正相关。 成功的ICO具有遵从未来预期法规、较低的信息不对称等特征[24] 。

3. 关于ICO抑价的研究。 ICO市场的定价不足比IPO市场更严重[25] 。 Momtaz[15] 发现, 约40%的ICO项目在首日交易中就摧毁了投资者的价值。 Li等[26] 通过研究加密货币的抛售方案(Pump-and-dump Scheme)发现, 这些方案会导致短期泡沫, 泡沫在第一个小时后就会消散(在方案启动后的前70秒内, 价格上涨25%, 交易量上涨145%), 因此市场机制不足以保护投资者, 而需要政府监管。

ICO抑价理论与IPO抑价理论基本一致, 即企业家倾向于压低代币价格来吸引大量投资者[22] 。 流动性可以增加ICO平台的用户采用率, 从而增加ICO平台的内在价值[1] 。 与股票价值的决定因素不同, 代币的价值在很大程度上取决于创业团队能否成功地为产品建立和吸引客户, 因此, 代币定价反映的是代币供求之间的平衡, 其中需求是由代币本地生态系统中预期未来使用和交换选项的现值所驱动的, 供给则是由代币的货币政策驱动的。 代币的价值就像股票的价值一样, 可以通过发行新币而被稀释, 因此代币供给量限制对加密资产投资者而言也很重要。 从投资组合选择的角度来看, 流动性可以创造代币需求, 从而增加代币价值[27] 。 为了使投资者获得高额的初始回报, 吸引更多的投资者参与, ICO项目有动机压低代币价格, 以产生市场流动性, 作为传递平台增长前景信号的连锁效应。

关于ICO价格偏低的其他决定因素的研究中, Felix和Von[25] 发现, ICO发行规模与定价偏低负相关, 表明代币发行量越大, 信息不对称程度越低。 Howell等[1] 、Lee等[20] 指出, 早期的投资回报反映了投资者对代币的需求, 从而有助于发行人合理确定ICO发行价格。 Momtaz[15] 发现, 国家限制与ICO定价偏低正相关, 这表明对ICO要求更高的激励措施。 Drobetz等[28] 发现, ICO市场主要由投资者的情绪所驱动, 根据第一天的收益可以预计长达六个月的长期收益。

对IPO抑价的其他可能的解释也适用于ICO抑价。 一是, 定价过低的非对称信息模型(如赢家诅咒、信息披露和信号传递)认为, 发行公司必须提供低定价以留住不知情的投资者。 二是, 制度理论将低定价视为法律保险, 因为价格折扣降低了对ICO后表现失望的代币持有人未来提起诉讼的可能性。 三是, 行为金融理论(如投资者情绪和“热点市场”)认为, 过于乐观的投资者开始投资于代币售后市场, 出价超过其真实价值。 另外, 因为各国对ICO的监管态度差异很大, Momtaz[3] 研究了ICO市场对不利行业事件的敏感性, 如中国禁止ICO、主要账本被黑、Facebook被禁营销等, 发现ICO市场对这种环境冲击非常敏感, 导致投资者的福利损失巨大。 与监管措施和Facebook禁令相比, 技术漏洞造成的市场不确定性是前者的两倍多[22] 。

四、ICO市场的信息披露

监管者通常认为, 强制性信息披露要求通过确保向投资者提供相关信息, 可以提升资本市场的资源配置效率。 信息经济学理论认为, 为了以较低的融资成本成功筹集所需资金, 融资主体通常会自愿披露重要信息, 如果投资者也能认识到这些信息的价值, 那么监管干预就没有必要。 在金融生态系统中, 代码是性能的最终保证, 虽然新兴创新型软件行业公司的失败率较高, 但有的公司确实有巨大的发展潜力, 而强制性信息披露规则加大了信息披露的遵从成本, 限制了创新型初创公司的融资。 自2016年以来, 新生的区块链项目通过ICO筹集了逾70亿美元的资金, 超越了传统的早期风险资本融资规模[29] 。 创新型初创公司通过ICO筹集到公众资金, 重新引发了对强制性披露规则可取性的争论[4] 。

与由拥有成熟技术和产品的公司进行的IPO不同, 绝大多数ICO针对的是处于非常早期阶段的项目, 有些甚至还处于构思阶段, 只有极少数实体拥有预先存在的产品。 因此, ICO发行人很难将项目的潜力可信地传达给潜在投资者, 投资者也无法轻易区分高质量和低质量的ICO发行者[9,30] 。 为了缓解这一信息缺口, 大多数ICO发行人自愿使用白皮书进行信息披露。 ICO白皮书是一个由项目发起人编写的文档, 内容包括项目介绍、底层区块链技术、创始人和团队成员的背景、代币分销、资金使用等。 一些学者发现, ICO白皮书是代币投资者做出投资決策和加密货币交易所做出上市决策的重要依据[16] ; 信息的可靠性对于保护代币投资者的权益和确保加密货币市场健康运行十分重要[31] ; 由于对高质量发行人的需求增加, 白皮书的信息含量与代币交易量正相关; ICO筹集额的关键决定因素是技术白皮书和源代码质量[6] , 如果源代码可用、组织了代币预售、允许投资者获得特定服务(或分享利润), 则ICO成功的可能性更高[2] 。

代币持有人投资的是与ICO项目相关的创意或未来基础设施产品的承诺, 由于ICO缺乏强制性披露机制, 许多发起人对ICO项目进行不定期披露或不进行披露, 从而导致ICO市场严重缺乏透明度[32] 。 Fisch[33] 认为, 监管的缺失使得初创企业能够以最小的努力筹集大量资金, 同时避免合规和中介机构的成本, 但也导致了高投资风险。 因为外部投资者和ICO发起人之间存在的信息不对称会导致逆向选择, 并可能导致市场失灵[34] 。 Cohney等[35] 发现, 有的ICO源代码和ICO披露往往不匹配。 ICO的源代码并不包括白皮书和其他营销材料中讨论的三个特定治理属性, 即ICO发起人对限制加密资产供应的承诺、限制内部人士转让加密资产的承诺、保留修改智能合同的权利来管理其出售的代币的承诺; 并且, 较少的投资者能够阅读智能合约。 严重的信息不对称可能会使ICO市场变成“柠檬市场”[9] 。 低质量项目的创始人试图声称他们的项目与高质量的项目一样有价值, 而投资者会以平均水平对其进行估值, 这可能会导致资本市场的功能崩溃[36] 。

五、关于ICO投资者权益的研究

1. 代币依功能的分类。 ICO投资者权益的界定与代币的分类直接相关。 现有文献多从代币的功能角度对其进行分类, 如:将代币分为支付代币、效用代币和资产代币[37,38] ; 将代币分为证券类代币、效用代币和加密货币[11,15] ; 将代币分为效用代币和证券代币[8,25,39] ; 将代币分为货币类代币和证券类代币[40,41] 。

支付代币又称货币类代币, 等同于加密货币代币, 此类代币包括接受作为购买商品或服务的支付手段的代币, 或用于货币或价值转移的代币。 除交换功能之外, 支付代币没有其他功能。 效用代币只能在平台的网络中使用, 包括被解释为授予访问应用程序、服务或产品的权利, 或者使用、出售或消费购买的物品的权利, 这类代币需要使用区块链类型的基础设施, 提供对产品或服务的访问。 资产代币是代表资产所有权的代币。 证券类代币赋予持有人投票权或金融权利, 类似于债务或权益类工具, 比如股票代币和债务代币。

2. 代币持有人的权益。 代币持有人的权益取决于代币的性质。 研究代币投资者权益时, 既要看代币的功能分类, 也要考虑代币的法律分类。 例如, 瑞士金融市场监管局认为, 就资产代币的经济功能而言, 这些代币类似于股票、债券或衍生品, 因此这类代币很可能被归类为“证券”。 从功能角度来看, 代币被归类为支付代币或效用代币并不意味着这些代币不能被视为证券。 将一种代币归类为证券类代币或非证券类代币, 取决于特定国家如何定义“证券”。 上述内容可归纳为表2。

Cohney等[35] 认为, ICO通常不涉及出售公司的股权(或治理权)。 ICO参与者购买的代币资产, 使其能够使用或管理一个网络, 而代币发行方则用出售代币所筹集的资金来开发这个网络。 当一个平台有一个代币投资者(用户)加入时, 他不仅可享受其代币效用, 还受益于网络规模不断扩大导致的代币价格上升[42] 。 代币持有者的利益与公司股东的利益不完全一致。 代币持有者不会关心股票价值, 而是关心代币价值。 因此, 对于权益性证券代币持有人来说, 尽管他们可能拥有与股东类似的权利和动机, 但并不意味着这些代币持有人应被视为“股东”[43] 。 效用代币本质上是一种承诺, 即一旦开发出ICO项目的产品或服务, 代币就可以兑现。 但在许多司法管辖区, 效用代币的投资者目前并不持有可强制执行的债权, 这似乎与现行的公司治理、法律和金融文献相冲突[15] 。

六、研究启示与展望

ICO一般是处于萌芽期的创新型科技公司基于区块链的一种创新型融资方式, 虽然其在多数国家和地区尚未取得合法地位, 但实践证明ICO有蓬勃发展之势。 资金需求量大、创新失败率高是ICO发起方的典型特征。 ICO项目与20世纪90年代末和21世纪初的互联网IPO项目在成熟度上以及项目运营方面具有较高的相似度[43] 。 ICO项目和互联网IPO项目之间的这种背景相似性很可能源于以下共同特征:第一, 都是一种新兴技术; 第二, 项目非常有前途和潜力, 但其形式太新, 无法被完全理解; 第三, 在快速发展的市场中, 先动优势至关重要。 不可否认, 这些特征也是科技泡沫的组成部分。 然而值得注意的是, ICO参与者与当初互联网IPO项目投资者有着截然不同的特征, 前者的“数字素养”更高。

ICO代表了基于互联网的同行生产的日益金融化, 也反映了互联网所形成的信息生态系统。 ICO是一种创新的、低成本的筹资方法, 可以让更多潜在投资者支持新的软件企业的发展。 金融发展遵循“创新—监管—再创新”的历程, 其背后的逻辑是效率和稳定的平衡与再平衡, 是金融创新与监管创新的循环互动。 从商业角度来看, 区块链与代币将重新定义未来的商业生态, 代币在公有链相关项目中是一种维持商业生态的必需品。 因此, 需要正视问题, 加深研究。

1. 基于主权区块链的代币融资的信息披露。 主权区块链具有其他区块链的特征, 但其增加了国家主权、政府监督、技术干预, 并将通证经济的发展纳入法律监管范畴。 与国外ICO基于以太坊、比特币等技术平台的完全去中心化的自由主义代币融资不同, 主权区块链主张基于国家主权和法律监控下的价值交付。 在缺乏监管的情况下, ICO项目白皮书是一份自愿性信息披露文档, ICO发行者通过开展公共关系活动来推广代币。 个人投资者因缺乏足够的信息和相关知识, 难以判断ICO项目的投资价值。 主权区块链概念框架下的ICO项目白皮书应是强制性信息披露, 并且区块链项目投资属于技术性投资, 并不适合所有投资者。 考虑到基于主权区块链的代币融资属于新生事物, 强制性信息披露的内容尚不明确, 投资者特征也不能有效鉴别, 因此, 本文建议从以下三个方面对ICO项目进行探索:第一, ICO项目长期存活率及其代币价格的演变, 即研究具有较长存续期的ICO项目在代币预售前所披露的信息和代币销售后持续披露的信息, 从而进一步研究信息披露对ICO融资成功的影响。 第二, 加强对投资者适当性的研究, 即研究具有什么特征的投资者能认识到ICO信息披露的价值。 第三, 研究代币在交易所的上市规则, 了解加密经济学对代币价格决定的影响, 即研究信息披露对代币在加密货币交易所上市的影响, 分析信息披露能否帮助市场区分ICO项目的质量。

2. 基于主权区块链的代币融资给公司治理领域提出的新课题。 应从法律和会计角度分析代币持有者的身份定位、权利与义务, 研究ICO发起人的机会主义行为及治理机制。 这将产生如下疑问: 第一, 即使证券代币持有人被归类为ICO项目的所有者, 其可否拥有与股东类似的权利? 可否对ICO发行方的行为实施有效监督? 第二, 治理的本质是管理者和投资者之间的承诺, 当代币持有者的利益受到威胁时, 管理者应该如何行事? 围绕上述问题, 需要研究ICO发行人与购买者之间的委托代理关系, 以及代币持有者的权益保护策略。

3. 基于主权区块链的代币融资给会计领域提出的新课题。 从财务与会计角度来看, 创始人通过ICO发行代币体现为“资产”与“权益”的增加。 作为代币发行的交换, 创始人接受的加密货币代表公司资产的增加, 一般来说, 由于大多数加密货币能够在短时间内转换为现金, 可将其归为流动资产, 但是, 加密货币的入账价值如何确定? 在权益方, 非证券代币持有者通常被归类为债务持有者, 因为他们可能有权获得未来的产品或服务; 证券代币持有人可分为权益持有人和债务持有人, 如果代币持有人有权获得公司所有权或未來回报, 则为权益持有人, 如果代币持有人有权获得固定回报, 则为债务持有人。 在ICO发起方的资产负债表上, 应该将发行的非证券代币列为流动负债还是非流动负债? 由于权益持有人并不是公司的股东, 如何在资产负债表上进行列示? 入账价值又如何确定? 权益项目的不同处理方式将对发起人的财务状况与经营成果, 甚至公司治理产生不同的影响。

从投资者角度来看, 购买的代币应列示为何种资产? 如何对该资产进行初始确认与后续计量? 在代币的后续计量过程中, 一方面, 由于ICO项目处于风险投资的早期阶段, 项目失败将造成资产的实质性损失; 另一方面, 由于代币的市场价格存在剧烈波动, 可能会出现大额的“资产减值损失”, 对此是否应该予以确认? 代币在财务报表中的披露是否会通过信号传递机制来影响金融稳定, 进而引发金融危机?

【 主 要 参 考 文 献 】

[1] Howell S. T., Niessner M., Yermack D.. Initial coin offerings: Financing growth with cryptocurrency token sales[ J].The Review of Financial Studies,2020(9):3925 ~ 3974.

[2] Adhami S., Giudici G., Martinazzi S.. Why do businesses go crypto? An empirical analysis of initial coin offerings[ J].Journal of Economics and Business,2018(4):64 ~ 75.

[3] Momtaz P.. Token sales and initial coin offerings: Introduction[ J].The Journal of Alternative Investments,2019(4):7 ~ 12.

[4] Gurrea-Martínez A., Remolina N.. The law and finance of initial coin offerings[R].Ibero:American Institute for Law and Finance Working Paper,2018.

[5] Momtaz P.. The pricing and performance of cryptocurrency[ J].The European Journal of Finance,Forthcoming,2019(1):1 ~ 14.

[6] Catalini C., Gans J. S.. Some simple economics of the blockchain[R].Cambridge,MA:National Bureau of Economic Research Working Paper,2019.

[7] An J., Duan T., Hou W., et al.. Initial coin offerings and entrepreneurial finance: The role of founders' characteristics[ J].The Journal of Alternative Investments,2019(4):26 ~ 40.

[8] Ante L., Sandner P., Fiedler I.. Blockchain-based ICOs: Pure hype or the dawn of a new era of startup financing[ J].Journal of Risk and Financial Management,2018(4):80 ~ 99.

[9] Chod J., Lyandres E.. A theory of ICOs: Diversification, agency, and information asymmetry[EB/OL].https://doi.org/10.2139/ssrn.3159528,2020-06-01.

[10] Lee J., Parlour C. A.. Consumers as financiers: Donsumer surplus, crowdfunding, and initial coin offerings[EB/OL].https://ssrn.com/abstract=3300297,2019-03-25.

[11] Burns L., Moro A.. What makes an ICO successful? An investigation of the role of ICO characteristics, team quality and market sentiment[EB/OL].https://ssrn.com/abstract=3256512,2018-09-27.

[12] Zetzsche D. A., Buckley R. P., Barberis J. N.. Regulating a revolution: From regulatory sandboxes to smart regulation[ J].Fordham Journal of Corporate & Financial Law,2017(23):31 ~ 103.

[13] Amsden R., Schweizer D.. Are blockchain crowdsales the new "Gold Rush"? Success determinants of initial coin offerings[EB/OL].https://ssrn.com/abstract=3163849,2018-04-16.

[14] Davydiuk T., Gupta D., Rosen S.. Decrypting signals in initial coin offerings:Evidence of rational token retention[EB/OL].https://ssrn.com/abstract=3286835,2020-02-23.

[15] Momtaz P.. Initial coin offerings, asymmetric information, and loyal CEOs[ J].Small Business Economics,2020(3):1 ~ 23.

[16] Chen F., Li N., Franco M. H., Zhang M. Y.. Initial coin offerings, blockchain technology, and white paper disclosures[EB/OL].https://ssrn.com/abstract=3256289,2019-03-25.

[17] De Jong A., Roosenboom P., Der Kolk T. V.. What determines success in initial coin offerings?[ J].Venture Capital,2020(2):161 ~ 183.

[18] Albrecht S., Lutz B., Neumann D.. How sentiment impacts the success of blockchain startups:An analysis of social media data and initial coin offerings[R].Hawaii:International Conference on System Sciences,2019.

[19] Fiedler M., Sandner P.. Identifying leading blockchain startups on a worldwide level[R].Hessen:Frankfurt School Blockchain Center Working Paper,2017.

[20] Lee J., Li T., Shin D.. The wisdom of crowds in finTech: Evidence from initial coin offerings[EB/OL].https://ssrn.com/abstract=3195877,2019-05-01.

[21] Johnson W. C., Yi S.. Governance in the absence of regulation: A study of initial coin offerings[EB/OL].https://ssrn.com/abstract=3337096,2019-02-23.

[22] Benedetti H., Kostovetsky L.. Digital tulips? Returns to investors in initial coin offerings[EB/OL].https://ssrn.com/abstract=3182169, 2018-05-20.

[23] Huang W., Meoli M., Vismara S.. The geography of initial coin offerings[ J].Small Business Economics,2020(55):77 ~ 102.

[24] Boreiko D., Sahdev N. K.. To ICO or not to ICO:Empirical analysis of initial coin offerings and token sales[EB/OL].https://ssrn.com/abstract=3209180,2018-07-06.

[25] Felix T. H., Von Eije H.. Underpricing in the cryptocurrency world:Evidence from initial coin offerings[ J].Managerial Finance,2019(4):563 ~ 578.

[26] Li T., Shin D., Wang B.. Cryptocurrency pump-and-dump schemes[EB/OL].https://doi.org/10.2139/ssrn.3267041,2018

-10-23.

[27] Trimborn S., Li M., Hardle W. K.. Investing with cryptocurrencies:A liquidity constrained investmentapproach[ J].Journal of Financial Econometrics,2020(2):280 ~ 306.

[28] Drobetz W., Momtaz P., Schroder H.. Investor sentiment and initial coin offerings[ J].The Journal of Alternative Investments, 2019(4):41 ~ 55.

[29] Catalini C., Gans J. S.. Initial coin offerings and the value of crypto tokens[R].Cambridge,MA:MIT Sloan Research Paper, 2018.

[30] Sockin M., Xiong W.. A model of cryptocurrencies[R].Cambridge, MA:National Bureau of Economic ResearchWorking Paper,2020.

[31] Leuz C., Wysocki P. D.. The economics of disclosure and fifinancial reporting regulation: Evidence and suggestions for future research[ J].Journal of Accounting Research,2016 (2): 525 ~ 622.

[32] Kaal W. A.. Initial coin offerings: The top 25 jurisdictions and their comparative regulatory responses[R].Minneapolis, MN:University of St. Thomas (Minnesota) Legal Studies Research Paper,2018.

[33] Fisch C.. Initial coin offerings (ICOs) to finance new ventures[ J].Journal of Business Venturing,2019(1):1 ~ 22.

[34] Akerlof G. A.. The market for "Lemons": Quality uncertainty and the market mechanism[ J].Quarterly Journal of Economics,1970(3):488 ~ 500.

[35] Cohney S., Hoffman D., Sklaroff J.. Coin-operated capitalism[ J].Columbia Law Review,2019(3):591 ~ 676.

[36] Vismara S.. Information cascades among investors in equity crowdfunding[ J].Entrepreneurship Theory and Practice,2018(3): 467 ~ 497.

[37] McCullagh A., Flood J.. Treasury consultation paper on ICOs in Australia: The technology, the market, and the regulation of ICOs[R].Nathan:Griffith University Law School Legal Studies Research Paper Series,2019.

[38] Lausen J.. Regulating initial coin offerings? A taxonomy of crypto-assets[R].Stockholm & Uppsala:European Conference on Information Systems,2019.

[39] Hu A. S., Parlour C. A., Rajan U.. Cryptocurrencies: Stylized facts on a new investible instrument[ J].Financial Management, 2019(4):1049 ~ 1068.

[40] Barsan I. M.. Legal challenges of initial coin offerings (ICO)[ J].Revue Trimestrielle de Droit Financier,2017(3):54 ~ 65.

[41] Kl?hn L., Parhofer N., Resas D.. Initial coin offerings (ICOs)[ J].Zeitschrift für Bankrecht und Bankwirtschaft,2018(2): 89 ~ 106.

[42] Cong L. W., He Z.. Blockchain disruption and smart contracts[ J].Review of Financial Studies,2019(5):1754 ~ 1797.

[43] Collomb A., De Filippi P., Sok K.. From IPOs to ICOs: The impact of blockchain technology on financial regulation[EB/OL]. https://ssrn.com/abstract=3185347,2018-06-11.