征税成本的影响因素研究

2021-07-11朱焱

朱焱

[摘 要]随着中国经济不断发展,税收收入逐年增加,税收成本尤其是税务机关征管成本也随之攀升。但我国在此领域的研究较薄弱,对地税层面的征税成本研究则更少。研究地税征税成本的影响因素可以为合并后的税务机关提供经验,具有重要的理论和现实意义。文章通过界定征税成本的概念,以征税成本率和人均征税额为衡量指标,分析中国征税成本的水平与现状;并通过收集国地税合并前省级地税相关数据,进行面板回归分析。研究发现人均GDP和人口密度显著影响了征税成本,并根据分析结果提出相关建议。

[关键词]征税成本;税收收入;影响因素;决算情况

[DOI]10.13939/j.cnki.zgsc.2021.14.156

1 引言与文献综述

近年来,中国税收收入不断提高:从2011年的89738亿元到2016年的130354亿元,2018年税收收入达到156401亿元。与此同时攀升的还有税务局的征税成本:相关资料显示,日本的人均征税额为十余亿日元,中国仅为其九分之一;美国的人均征税额达1000余万美元,中国仅为其七分之一。相较于国税系统的征税成本研究,我国地税系统由于数据没有统一管理、收集较困难,所以地税系统征税成本的研究也较薄弱。但随着国地税的合并,地税系统所存在的征税成本问题很有可能在合并之后延续,因此对地税部门的征税成本研究具有重要的理论与现实意义。

就影响征税成本的因素,中外学者们进行了不同维度的研究。Manansan(1995)以成本率及人均征税额作为衡量征税成本的标准,实证分析研究了菲律宾人均收入水平及城镇化率对征税成本的影响。Aizenman J等(2008)则以1970年至2000年各国实际平均税率与标准税率的比值作为参数进行实证分析,得出稳定的政治环境、较快的经济增长速度、较高的城镇化水平、较发达的国际贸易等是降低征税成本的积极因素。我国在此方面的研究则较为薄弱。就征税成本的界定,中国学界有狭义与广义的探讨,主要以税收征管过程中主体为划分依据。征税成本的影响因素方面,起初国内的学者将影响因素归结于税务机关本身,如黄董良(1991)、吴相华(1999)等。随着研究的深入与发展,中国学者张培森(2002)、庞凤喜(2004)、孟春(2015)等通过理论和实证分析得出:税务机关之外的影响因素如税收决策、税源的集中度、税收法规立法层次、国内生产总值、征管技术水平等也会影响征税成本。

前人对征税成本及其影响因素的研究采取的数据样本量较小,说服力不足,其中对地税系统征税成本影响因素的研究则更少。因此,本文在搜集了国地税合并前三年三十个省级地税系统决算数据的基础上,以相关数据参数分析和实证分析的方法研究地税系统的征税成本及其影响因素,从而得出相关结论并提出针对性的建议。

相比于既有研究,本文的研究价值在于以下两点: 第一,将地税决算支出衡量其征税成本,并按经济意义分类,具有一定的创新意义。第二,搜集大量相关数据资料,总结现状及可能的影响因素,运用实证分析加以检验,并提出建议。

接下来的结构安排是: 第二部分界定征税成本的概念、衡量指标及其现状,第三部分分析地税征税成本结构;第四部分实证分析地税系统征税成本的影响因素,第五部分,结论。

2 征税成本的衡量指标与现状

2.1 征税成本的概念

征税成本是指税务机关征税和税收管理的过程中所耗费的各种成本,学界对此有狭义和广义之分。狭义的税收成本是指税务部门在税收征管过程中为筹集税收收入而在征收、管理、稽查、罚没过程中所花费的全部行政费用。而广义的征税成本是指税务部门承担的征税直接成本和税务机关以外的其他经济主体和公民为政府征税而产生间接成本之和。由于本文以地税系统的决算支出来衡量税务机关征税所耗费的成本,所以本文研究的征税成本即狭义的征税成本。

2.2 征税成本的衡量指标

2.2.1 征税成本率

征税成本率是指一定时期内,税务部门征税成本与所征得的税收收入之比。该指标既可以横向对比不同国家和地区的税收征管效率,又可以纵向对比同一主体则不同历史时期的征税效率变化情况。

2.2.2 人均征税额

人均征税额是指在一定时期内,平均每个税务人员征收的税收总额。人均征税额易于从地税局的决算表中计算获得,而且易于进行征管效率比较。

2.3 中国征税成本的现状分析

整体来看,我国征税成本率逐年提高。2008年的征税成本率为6.10%,2013年为6.45%,2015年则达到6.60%。征税成本率的不断提升不利于我国征税效率的提升和税收收入的增长。因此,亟须对此进行研究探讨,以应对不断攀升的征税成本率。同时,与发达国家相比,我国的人均征税额仍处于较低水平:日本1992年的人均征税额就达到了642(万元/人)的水平,而中國直到2008年才到达这个水平。2012年美国的人均征税额却是中国的十余倍。整体来说,中国人均征税额显著低于发达国家。

3 中国地税部门征税成本情况分析

3.1 地税部门征税成本数据来源

数据主要来源于国税地税网站、各省人民政府网站的信息公开栏目下的部门决算数据。另有部分数据来自国家税务总局和《中国税务年鉴》。

3.2 地税部门征税成本组成及分类

地税部门征税成本在其部门收支总表中的总支出中反映。总支出在表中一共分为二十三类。一般包括:一般公共服务支出、教育支出、社会保障及就业支出、医疗卫生与计划生育支出、城乡社区支出、住房保障支出和其他支出。传统的征税成本分类基于对财政拨款基本支出的分类,而非是对地税部门的决算项目进行分类。此种分类方法有不全面之处。因此,针对上述不足,本文将决算表的全部支出按经济意义进行分类,划分为日常业务支出、信息化建设支出、代扣代缴支出、离退休支出以及医疗及住房保障支出五大类支出和其他支出,以决算表的全部支出代表征税成本。

3.3 地税部门征税成本结构分析

3.3.1 地税部门征税成本结构比例变化情况

对经济意义划分的五大类支出结构进行要素分析,可以发现:①行政运行及一般行政管理事务、税务办案支出在日常业务支出的比重逐年提高,而税务登记及发票管理、税务宣传及协税护税、教育支出和其他日常支出等比重则呈上升趋势。税务办案程序的精简化和规范化使得其支出成本逐年降低,日常业务支出较为稳定,其比重下降是由其他四项支出比重的提升导致。税务宣传及协税护税、教育支出比重提升则是由于税收宣传教育费、税务人员业务培训费用的增加。②信息化建设支出在决算表中没有细分成本,但其占总支出的比重较为稳定,始终在2%左右。③代扣代收代征支出只包括代扣代收税款手续费一项,由决算数据可知,该支出逐年上升,占总支出的比重也逐年升高。④离退休支出主要由行政事业单位离退休和抚恤支出构成,所占比重也较为稳定,比重分别为96%和4%。⑤医疗与住房保障支出主要细分为医疗卫生与计划生育支出和住房保障支出,分别占比约为35%和65%。⑥其他支出主要包括城乡社区支出和农林水支出,城乡社区支出约占40%~50%且较为稳定。农林水支出30%-40%左右,呈现略微的上升趋势,与我国近年来越来越重视农林水利的实际相符。

3.3.2 按地区分析地税征税成本结构情况

本文将30个省份划分为华北、华东、华中、华南、西南(不含西藏)、西北、东北共7大地区,由整理的决算数据可得:从支出分类来看,在各地区占比最多的均为日常业务支出,约占60%~90%;其次是代扣代收代征税款手续费支出,约10%;然后是在3%~7%的医疗及住房保障支出;再次为3%~5%的离退休支出;最后是信息化支出,整体稳定在1%~3%。从地区划分的纵向比较来看,各地区的支出比重结构相差不大,日常业务支出中,各地区比重均在65.78%~88.4%,信息化建设支出都在1.24%~3.1%,代扣代收代征税款手续费支出均在20%以下,离退休支出占总支出的比重在3.24%~5.42%,医疗及住房保障支出各地区在3.45%~8.11%。

4 地税系统征税成本的影响因素及实证分析

4.1 征税成本的影响因素

4.1.1 人均GDP

经济发展水平对征税效率起着基础性的作用。经济发展水平越高,可用于课税的经济增长额便越高,对税收收入的增长具有促进作用;但随着课税源和课税额的增加,征税成本也会随之提高。因此,征税成本率的增减变动情况需依据实际数据计算得出。人均地区生产总值将人口因素固定,以人均地区生产总值衡量该地区的经济发展水平,此数据易于搜集也较为可靠,因此本文选取其作为衡量经济水平的变量之一。

4.1.2 非农业产业增加值所占GDP比重

一般情况下,非农业产业(第二、三产业)的增加值占国内生产总值的比重越大,则该地区的经济发展水平越高,税源的集中程度也越高,投入同样的征管资源会得到更大的税收回报。相较于以农业产业为主的农村地区,非农业产业结构增加值占GDP的比重更大的城市地区的税收征管效率也更高。该比重可能也是影响征税成本的因素之一。

4.1.3 人口密度

学界在人口密度对于征税成本的影响方向上没有达成统一意见。一些学者认为人口密度代表拥挤程度,是妨碍税收效率提升的落后指标。而有学者则坚持人口密度越高可能在单位空间内带来更多的课税税源,贡献更多的税收收入。

4.1.4 地税部门养老指数

地税部门的养老指数是指地税局退休人员占据整个税务机关人员的比例,养老指数越高,则离退休人员的养老支出越高,此部分费用未花费在税收征管上,也未花费在在职税务人员的工资福利上,对税收征管效率的提高无明显促进作用。但由于仅有少数省份公布了地税系统退休人员的数量,大部分省份未公布地税局退休人员的数据,因此本文以各省的老龄化指数替代地税部门养老指数。这也是本次模型今后可以改进之处。

4.2 影响征税成本因素的面板数据实证分析

4.2.1 变量和数据

本文以30个省级地税系统的征税成本率E(征税成本与税收收入的比值)作为被解释变量,数据来源于2015—2017年地税系统部门决算数据,2015年之前由于地税部门未全面公开而难以得到完整的数据。

解释变量为影响地税系统部门决算支出即征税成本的因素,包括各省人均GDP、各省人口密度、各省65岁以上人口比例以及第二、三产业增加值占GDP的比重。数据均来源于国地税局、中经网统计数据库、国家统计局以及政府公开信息。

4.2.2 计量模型设定与分析

本文依据上述选取的变量,构造以下计量模型。

其中,被解释变量Eit表示第i年第t个省地税部门征稅成本率;解释变量Xit表示第i年第t个省的解释变量矩阵,α0为常数项,μit为随机误差项。

4.2.3 回归结果分析

解释变量的统计性描述如表1所示。

在模型回归估计前,对各个变量进行了单位根检验,所有变量的p值都为0,拒绝不平稳的原假设,不存在单位根,均满足平稳条件,可以直接选择适当的模型进行回归。

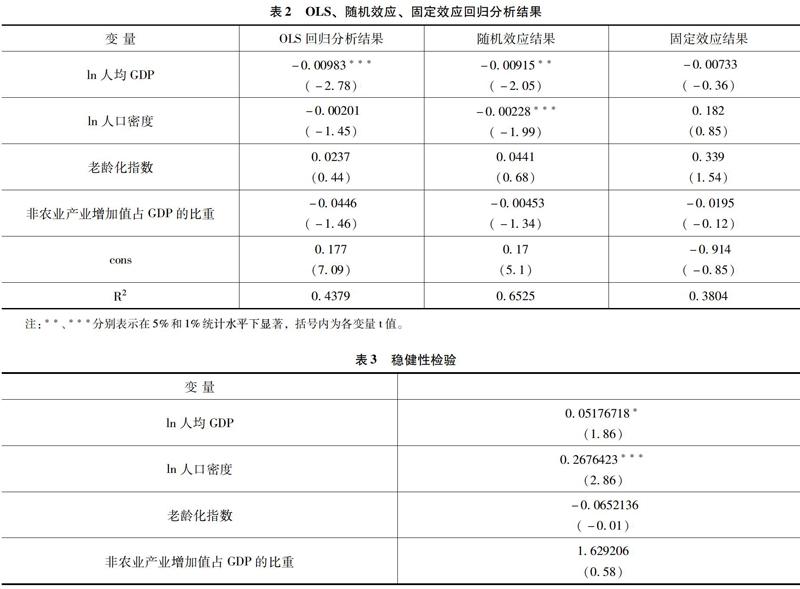

对模型进行相关性分析可得:被解释变量征税成本率与四个被解释变量相关度都较高。在对变量人均GDP和人口密度进行对数处理消除方差影响后,进行普通最小二乘法回归分析。人均GDP在1%的水平下对征税成本率有显著影响,人均GDP每增加1%,征税成本率会降低0.00983%。回归分析整体拟合优度R2=0.4379。随机效应模型的回归分析显示,人均GDP、人口密度在5%的水平下对征税成本率有显著影响,回归分析整体拟合优度R2=0.6525。固定效应模型回归分析结果表明在10%的水平下,没有自变量通过显著性检验,整体拟合优度R2=0.3804。综合来看,随机效应模型的拟合优度最高。

稳健性检验:人均征税额可由公布的决算数据与税务人员总数计算得出,也是衡量征税成本的重要参数。本文以人均征税额替代征税成本率进行稳健性检验,检验结果表明模型具有稳健性,结论较为可靠。详见表2和表3。

总的来说,随机效应模型拟合优度较高。可较好解释征税成本率与四个解释变量的关系,人均GDP、人口密度对税收成本率的影响较为显著,表明人均GDP所代表的经济发展水平越高,征税成本率越低,人口密度也会切实影响征税成本率。

5 结论

近年来,我国征稅成本不断攀升,研究地税部门的征税成本及其影响因素对合并后的税务部门具有重要的借鉴意义。本文利用收集到的省地税部门2015—2017年的决算支出数据,从经济意义上对其划分并剖析其结构,通过面板回归分析得出人均GDP、人口密度对税收成本率的影响较为显著,得出平稳较快的经济发展对征税效率的提高具有拉动作用,人口密度也对征税成本产生较大影响的结论。对此,本文提出如下建议:一是坚持以经济建设为中心,促进经济平稳较快发展。二是构建征税成本支出制度,提升税收法规立法层次。三是规范税务部门的预决算公开,加强社会监督。四是加强税务人员的教育培训,提高税务的征管技术水平等。

参考文献:

[1]陈捷.建立基层税务机关征税成本控制体系的思考[J].税务研究,2008(8):74-75.

[2]罗尧文.中国征税成本及优化研究[D].成都:西南财经大学,2013.

[3]庞凤喜.我国税收征收成本的构成及决定因素[J].税务研究,2004(8):8-12.

[4]周克清,代云初.中国征税成本影响因素的实证研究——基于省际面板数据的经验分析[J].财政研究,2011(9):22-26.

[5]DIAMOND P A,J A MIRRLEES.Optimal taxation and public production I: Production efficiency[J].The American Economic Review,1971,61(1):8-27,261-278.

[6]MAYSHAR JORAM.Taxation with costly administration[J].Scadinavian Journal of economics,1991,93(1):75-88.

[7]SANDFORD C,GODWIN M,HARDWICK P.Administrative and compliance costs of taxation,bath:Fiscal publications[J].Measurement and Policy,1989:173-195.

[8]B ERARD,JS FEINSTEIN.The role of moral sentiments and audit perception in tax compliance[J].Public Finance,1994(49).

[9]WEINE J M.Closing the other tax gap:The book-tax income Gap[J].Tax Analysts,2007(35):182-199.