基于财务杠杆理论企业财务风险研究—以泰禾集团为例

2021-06-29魏正煜

魏正煜

(桂林理工大学,广西 桂林541004)

近年来,房地产行业在我国经济社会发展中一直扮演着重要角色。房地产行业体量大,涉及广,会拉动其他行业的发展,但房地产行业有着明显的高杠杆的特点,投资成本高,经营不确定性大,容易导致严重的财务风险。张养民(2009)认为财务杠杆理论也是研究企业财务风险的重要方法,且有着比其他方法更灵活的特点,计算简单和结果直观,公司财务指标的变化可以被财务杠杆灵活的反应。房地产行业在使用财务杠杆时应注重财务杠杆的双面性,即合理使用财务杠杆可以带来经济利益的流入,反之,财务杠杆负效应会导致企业现金流短缺、丧失投资机会、研发活动难以开展等问题,甚至会导致企业破产。基于此,本文从财务杠杆理论的角度,研究防范企业财务风险的措施。

1.泰禾集团概况

泰禾集团是一家以住宅和商业地产开发为主,兼顾化工、矿业、金融、医药等多领域多元发展的公司。成立于1996年,并在2010年借壳福建三农成功上市。公司在2019年营业收入为236.21亿元,2020年在房地产百强企业中排在第27位。

2.泰禾集团财务现状分析

2.1 资本结构分析

财务杠杆效应是由公司负债经营所引起,资产负债表可以清楚的反应企业负债经营的情况,是衡量企业财务杠杆水平的重要方法,其中最直观的指标是资产负债率和产权比率。从表1中我们可以看出泰禾集团的资产负债率从2015年-2018年一直呈上升趋势,在2019年有所下降,整体呈上升趋势,五年平均资产负债率约84%。产权比率2015年-2017年从340.79%上升到626.75%,上升幅度高达285.95%。2017年-2019年呈下降趋势。

表1 泰禾集团2015年-2019年资产负债率和产权比率

根据新浪财经数据库的行业数据来看,商业地产百强代表企业在2016年-2019年行业整体资产负债率呈小幅上升趋势。四年行业平均资产负债率约为70%。泰禾集团五年的资产负债率均值为84%,远高于行业均值,所以泰禾集团财务风险大,应该受到重视。

产权比率是负债总额和所有者权益的比值,可以用来评价资金结构的合理性。泰禾集团属于高风险、高报酬的财务结构。其产权比率在2018年明显下降,是由于企业把财务管理的核心工作放在稳定现金流,降低负债率,采取收缩战略所取得的效果。但企业整体的产权比率还是偏高,财务风险大,不利于企业长期健康发展。

由表2可知,泰禾集团2016年-2019年流动资产占总资产的比重变化幅度小,偿债能力稳定。流动负债占负债总额的比值逐年上升,且上升幅度大,企业短期偿债压力加大。公司应注重债务资本结构的合理性,确保发挥财务杠杆的正效应。

表2 泰禾集团2016年-2019年流动资产和流动负债比重

2.2 财务杠杆效应分析

研究企业财务杠杆的使用情况,我们可以通过财务杠杆系数、资本息税前利润率与负债利息率、权益资本税前利润率等指标进行综合分析,就可以判断企业的财务杠杆发挥的正负效应。根据财务杠杆的计算公式:

DFL为财务杠杆系数,EBIT为息税前利润,I为债务利息

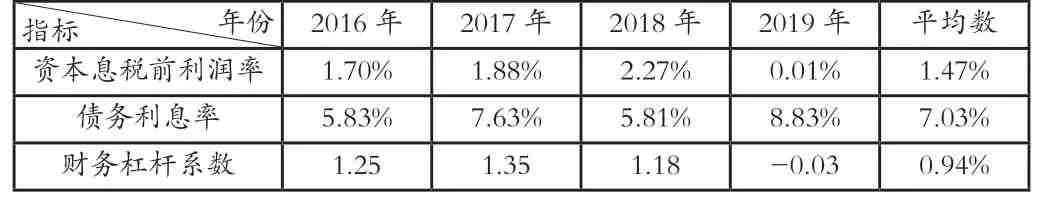

表3财务杠杆系数在2016年-2018年处于财务杠杆的合理区间,但2019年财务杠杆系数下降幅度大,且财务杠杆系数为负值,主要是由于息税前利润大幅度下降,同比下降了约30.5亿元,同时公司利息支出上升明显,说明公司通过大量借款进行投资,但盈利能力不足。资本息税前利润率在2016年-2019年一直低于负债利息率,且有不断扩大的趋势。在各种指标的综合分析下,泰禾集团这四年财务杠杆呈负效应,财务风险加大。

表3 泰禾集团2016年-2019年财务杠杆系数表

3.泰禾集团财务风险分析

3.1 负债规模风险分析

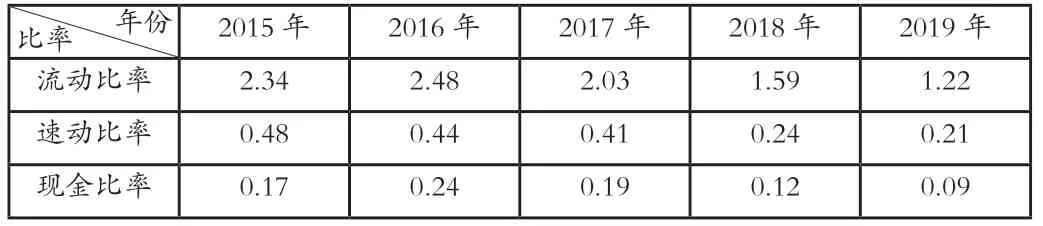

一般而言流动比率为2时,速动比率为1时比较合理。从表4可以看出,泰禾集团的流动比率2015年-2016年小幅度上升,然后逐年呈下降趋势,且下降幅度大。速动比率五年内逐年下降,远低于1的合理标准。说明企业资产的变现能力逐年减弱,流动性不足,短期偿债压力大。其次现金比率从2016年开始持续走低,说明企业现金趋向紧张。低现金比率以及流动资产不充分,实际用来偿还债务的资金不足,短期偿债压力大,目前泰禾集团负债规模在一定程度上会影响企业的健康发展。

表4 泰禾集团2015年-2019年偿债能力财务指标

3.2 资金回收风险分析

从表5可以看出泰禾集团这五年运营能力指标呈下降趋势,存货周转率从2015年的0.19到2019年的0.12,速度下降。应收账款周转率下降幅度大,从2015年到2019年下降14.54。且流动资产周转率和总资产周转率均下降。泰禾集团存货所占总资产比例大,加上低货周转率,影响企业现金流动性。总资产周转率持续走低,说明泰禾集团总体的资产利用效率不高,未发挥应有对收入的拉动作用。此外,由于应收账款周转率持续下降,资金链循环有效性低,很难达到资金的使用的最大效益。所以在综合营运能力情况分析下,泰禾集团存在资金回收风险,财务风险也随之增大。

表5 泰禾集团2015年-2019年营运能力情况表

4.泰禾集团财务风险控制对策

4.1 完善资本结构

减少负债所占总资产比重。资产与负债的比例是衡量企业财务杠杆效应的关键因素之一,财务杠杆的正负效应又影响着企业的财务风险。泰禾集团从2017年-2019年资产负债率呈下降趋势,但仍远高于行业平均水平,且已超过80%的警戒线,过高的资产负债率会影响企业的后续融资,造成潜在的财务风险。短期偿债压力大,需要长期稳定的流动性资金给予保障。因此可以通过降低负债来完善资本结构,增强偿债能力,控制企业财务风险。

4.2 积极拓展融资渠道

由于房地产行业本身的高杠杆的特点,项目实施之初,往往会有较大的资金缺口,这就需要企业进行负债融资以推进项目的顺利进行。目前向银行借款仍是房地产行业的主要融资方式,且融资成本相对较低。但由于近年国家政策调整和银行风险控制,房地产企业仅仅通过银行借款远远不能支撑其对资金的需求。泰禾集团主要通过信托借款、银行借款、发行债券等传统融资方式。可使用资产证券化融资方式或者海外融资可以帮助企业优化融资渠道,可以减少因银行借款和信托借款带来的财务风险。

4.3 建立财务风险预警系统

基于上文分析可知,泰禾集团潜在着巨大的财务风险,公司迫切需要建立全面的内部财务分析模式和财务风险预警系统,以便企业及时发现可能发生的财务风险,提早制定应对措施,增强企业应对风险的能力。在外部风险因素上,泰禾集团主要受国家政策和市场变化的影响,如短期偿债风险,资金回收风险,债务资金投资风险。首先公司应制定灵活的财务战略,根据外部情况实施调整。其次,结合自身情况设置合适的风险预警指标,风险预警指标要根据定性和定量分别制定,适度增加企业的财务弹性,以应对多变的市场情况。

5.结语

通过对泰禾集团财务杠杆效应的分析,发现其负效应明显,带来一定的财务风险,企业应完善资本结构,积极拓展融资渠道,建立财务风险预警系统来降低财务杠杆,控制财务风险。在以上的研究中,主要采用财务指标进行分析,缺少与非财务指标相结合的综合分析,因此可以进一步完善分析指标体系,提高评价结果的参考价值。