收益率曲线控制的历史演进、理论基础及影响

2021-06-28张启迪

张启迪

摘 要:近期收益率曲线控制问题引起业界广泛关注。为此,全面回顾了收益率曲线控制的历史,并阐述了收益率曲线控制的思想渊源、存在的争议及传导机制,以构建收益率曲线控制的理论基础。收益率曲线控制影响经济增长的传导机制可能有信号效应、组合再平衡效应、流量效应、财富效应。我国未来如果广泛实施收益率曲线控制可能会产生以下影响:一是促进经济复苏,二是资产价格大幅上涨,三是金融风险加大,四是宏观杠杆率大幅上升,五是损害央行信誉。

关键词: 收益率曲线控制;非常规货币政策;央行独立性

中图分类号:F821.0 文献标识码: A 文章编号:1003-7217(2021)03-0020-08

一、引 言

新冠肺炎疫情爆发以来,全球主要经济体纷纷采取扩张性货币政策和财政政策以稳定金融系统,缓释疫情冲击。由于发达经济体货币政策空间有限,很快便再度启用量化宽松、负利率等非常规货币政策加大刺激力度。根据美联储数据显示,自2020年2月重启量化宽松政策后,美联储资产负债表规模由2020年2月5日的4.17万亿美元扩张至2020年6月24日的7.08万亿美元,达到历史最高水平。然而,由于疫情持续时间超过预期,给全球经济造成的影响也更大,现有货币政策的边际效果越来越差,发达经济体开始探索新的政策工具以进一步增强刺激效果。有鉴于此,收益率曲线控制逐渐进入视野并引起重视。澳大利亚央行是疫情后全球首个启用收益率曲线控制的央行。2020年3月19日,澳大利亚央行宣布实施收益率曲线控制。作为全球最主要的央行,美联储对收益率曲线控制也表现出浓厚的兴趣。早在2019年10月美联储部分官员就开始表态可能采用收益率曲线控制,但当时并未引起广泛关注。由于疫情对美国经济的影响不断加大,2020年4月以来,关于是否应该使用收益率曲线控制的讨论逐渐增多,一些美联储现任和前任官员对收益率曲线控制的可行性也频频表态,市场对于美联储使用收益率曲线控制的预期也不断提升。除美联储外,欧洲央行、英国央行等主要央行也在研究实施收益率曲线控制的可能性。

目前,学术界对于收益率曲线控制的研究较少。作为目前货币政策研究的热点和前沿问题,对收益率曲线控制进行研究,不仅具有理论意义,更具有很强的现实指导意义。为此,本文提出收益率曲线控制的传导机制,拟对收益率曲线控制的理论基础进行补充,并对一旦广泛实施收益率曲线控制可能产生的影响进行全面评估。

二、收益率曲线控制的历史

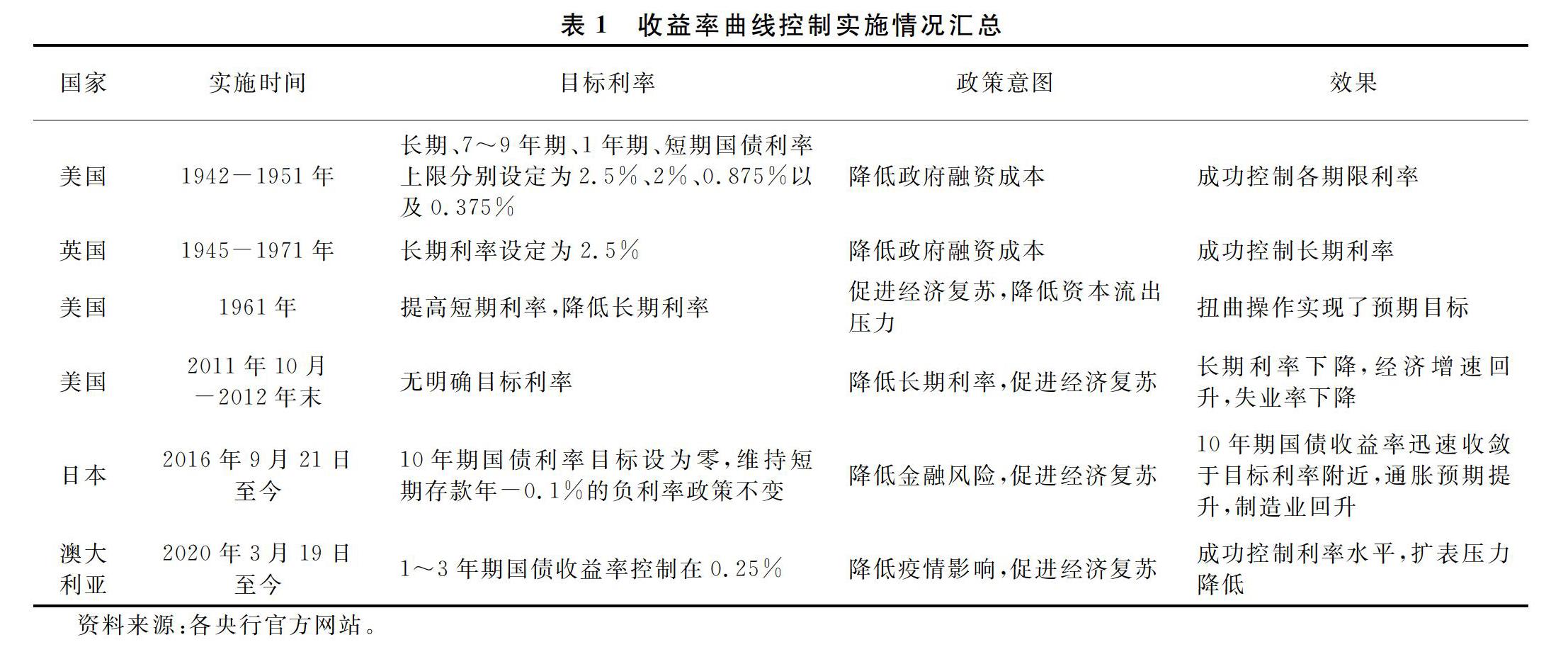

自1942年美联储采用收益率曲线控制至今,先后有四个国家实施过这一政策,不同时期实施收益率曲线控制的目的均不同(见表1)。

(一)美联储(1942-1951年)

美联储是第一家实施收益率曲线控制的央行。当时实施盯住短期利率政策并且将长期利率设定上限主要是源于战争融资的需要。1935年初,美国财政部要求美联储稳定国债价格以降低融资成本,于是美联储历史上第一次购买了政府债券 [1]。1942年3月20日,美联储和财政部同意针对各期限国债利率设定上限 [2]。

由于美联储的目标利率与市场对近期货币政策的预期并不相符,导致私人部门和美联储的投资组合出现了大幅波动,私人部门开始卖出短期国债买入中长期国债。为了抑制短期利率上升,美联储采取了与私人部门相反的操作,在卖出中长期国债的同时买入短期国债。1947年7月以后,由于短期利率上升对长期国债利率上限产生了压力,迫使美联储开始购买大量的长期国债以维持利率上限。

从实施效果来看,在收益率曲线控制实施期间,各期限利率均成功控制在目标水平以内,有力地支持了财政部的战时融资。收益率曲线控制的实施也在很大程度上降低了美联储的扩表压力。然而,维持利率上限的义务干扰了美联储实现其他货币政策目标,尤其是在朝鲜战争爆发后美国经济处于扩张时期。1950年下半年,美国CPI上升至7.7%,而到1951年第一季度,CPI又大幅攀升至17.2%;由于意识到通胀压力大幅上升后利率上限难以维持,美联储和财政部于1951年达成协议,不再维持利率上限政策[1]。

(二)英国央行(1945-1971年)

二战末期,英国政府债务水平大幅上升,尤其是短期债务增加较多,私人部门持有的政府债务/GDP比率高达170%。英国政府在1945年7月建议将利率上限降低至2.5%。从二战结束到1947年,英国央行在战后实施了政府债券价格支持计划,协助财政部将长期利率维持在2.5%以内[3]。

为了维持利率上限,英国财政部拒绝发行利率高于2.5%的长期国债,而英国央行主要是大量购买长期国债。投资者认为国债发行利率过低,因此,政府成为了最终的净购买者。到了1947年,由于通胀压力大幅上升,英国财政部不得不放弃2.5%的长期利率目标[3]。然而,为了控制国债的利率水平,英国央行依然间歇地持续购买国债超过20年,直到1971年才停止。英国央行的国债持有量在此期间一直在持续上升[4]。

收益率曲线控制收到了良好效果。1945-1947年,各期限利率均维持在较低水平并相对稳定。短期利率维持在0.5%左右,长期利率维持在2.5%以内,有效压低了财政部的融资成本。然而,由于在此期间英国央行为了实施收益率曲线控制购买了大量国债,向市场投放了大量基础货币,导致信贷增长大幅上升,1946年和1947年银行信贷增速均超过20%。通胀率也因价格限制和配额政策开始上升。

(三)美联储(1961年)

20世纪60年代,美国国内刚刚从衰退中复苏,经济依然疲弱。同时,由于当时欧洲利率要高于美国利率,使得資本账户逆差也越来越严重。一方面,美联储需要实施扩张性货币政策刺激经济;另一方面,需要紧缩货币提高利率水平以减轻资本流出压力。有鉴于此,1961年2月2日,美联储开始实施扭曲操作[5]。

扭曲操作的具体内容是:在卖出短期国债的同时,买入中长期国债。这样,一方面,可以提高短期利率抑制资本流出;另一方面,可以压低长期利率刺激经济复苏。1961年,美联储先后实施了6次扭曲操作,规模为88亿美元,占美国当年GDP的1.7%,占1961年末国债存量的4.6% [6]。从实施效果来看,扭曲操作实现了预期目的。扭曲操作计划宣布实施当天就对国债收益率产生了明显影响,1年期、2年期、5年期、10年期和30年期国债收益率分别下降了1bp、4.3bp、3.5bp、3.7bp和4bp,3个月国债收益率上升了1bp。1961年实施的6次扭曲操作中有4次对长期利率产生了显著性较高但较为温和的影响,使得长期利率下降了0.15个百分点[6]。扭曲操作对机构债和公司债也产生了溢出效应,对机构债收益率的影响大概在13bp~16bp之间,对公司债收益率的影响大概在2bp~4bp之间①。

(四)美联储(2011年10月-2012年末)

次贷危机后,从2008年10月到2011年6月,美联储先后实施了两轮量化宽松政策,虽然一定程度上降低了长期利率,但经济复苏进程并没有达到预期。美联储决定在维持资产负债表原有规模的情况下,对其组合和久期进行改变,以便进一步降低长期利率。2011年9月22日,美联储宣布实施扭曲操作[7]。

扭曲操作的具体内容是:从2011年10 月到2012 年6月末,美联储将从市场购买总额为4000 亿美元的长期国债(6~30年期),同时,卖出基本等额的短期国债(3 个月至3 年期) [8]。2012年6月,美联储决定延长扭曲操作,至2012 年末进一步购买约2670 亿美元的6~30 年期国债,并在同期出售相同规模的3年期或更短期国债。扭曲操作实施完成后,美联储持仓基本未发生变化,但久期被拉长了,国债组合平均久期达到了10年。国债收益率曲线也更加平滑,2年期和5年期国债收益率上升了2bp,10年期和30年期國债收率下降了2bp[8]。长期利率的下降对经济产生了刺激效果。扭曲操作实施后,美国经济增速开始回升,失业率也开始下降。

(五)日本央行(2016年9月21日至今)

2013年4月,为了增强货币政策的宽松力度,日本央行开始采用“质化量化宽松政策”(QQE)②。QQE实施初期效果良好,然而,政策效果很快逆转,核心通胀率再次降至2016年中的0.5%,长期通胀预期也出现了下降。2016年9月21日,日本央行开始调整QQE,政策重心由数量调控转变为收益率曲线控制。

收益率曲线控制的主要内容有以下两个方面:一是将10年期国债收益率目标设为零,二是维持短期存款年-0.1%的负利率政策不变。为了保证收益率曲线控制能够顺利实施,日本央行主要采取了以下三种政策:一是以固定利率购买国债,并且取消每年80万亿日元国债的购买额度;二是继续执行对长期国债以外资产的购买措施;三是承诺在CPI超过2%以前将持续维持基础货币的扩张[9]。此外,日本央行还通过预告操作方案等方式增加政策透明度,诱导长期利率下行[10]。

收益率曲线控制的影响很快显现:一是10年期国债收益率迅速收敛于目标附近,并在接下来的两年内保持稳定;二是本已远低于美国和德国国债的收益率波动性进一步下滑,月度变化标准差较QQE期间下降约一半;三是资产购买步伐明显放缓。自收益率曲线控制推出以来的近四年里,日本央行持有的日本国债只增加了100万亿日元。此外,收益率曲线控制还有效提升了通胀预期,并促进了制造业回升[11]。

(六)澳大利亚央行(2020年3月19日至今)

2020年,由于新冠肺炎疫情爆发,全球经济出现断崖式下跌。澳大利亚央行认为,海外疫情的爆发对澳大利亚经济产生了显著影响,尤其是教育和旅游,并且很可能影响国内消费,经济增速将显著走弱。而且由于工资增速依然疲弱,预计通胀和失业率目标短期内难以实现。此外,疫情对金融系统也产生了重大影响。澳大利亚金融市场持续动荡,澳元持续贬值,股票价格大幅下降,国债收益率降至历史低位。为此,澳大利亚央行在2020年3月19日的紧急会议中宣布将现金利率降低0.25bp,同时,实施前端收益率曲线控制政策,将1~3年期澳大利亚国债收益率控制在与央行利率持平的0.25%,主要是通过在二级市场购买国债的方式实现。澳大利亚央行的政策逻辑是严格控制前端收益率曲线,在压低短端收益率的同时抬高长端利率,同时,保持市场具有充足的流动性。这样,既能保证收益率曲线维持陡峭,维持商业银行的盈利能力,扩大信贷规模,同时,又能够维持澳大利亚国债的吸引力,便于政府扩大债务规模。

澳大利亚版本的前端收益率曲线控制总体实现了预期效果:一是有效压低了市场对未来三年政策利率的预期;二是保证了1~3年期国债收益率维持在0.25%附近;三是收益率曲线维持陡峭,20年和30年国债收益率依然达到了1.52%和1.73%(2020年6月29日数据),保证了银行的盈利性和放贷能力;四是澳大利亚央行自3月19日宣布实施收益率曲线控制后,购买国债规模持续下降,至5月9日购买国债规模降至0,此后,至8月5日宣布恢复购买国债前连续3个月没有购买任何国债,极大地降低了澳大利亚央行的扩表压力。

三、收益率曲线控制的理论基础

(一)收益率曲线控制理论的思想渊源

收益率曲线控制的思想源于凯恩斯。1929-1933年,美国经济陷入大萧条。凯恩斯认为,美国经济并未陷入流动性陷阱,美联储可以通过对国债市场进行干预,压低长期利率。凯恩斯在1933年给美国总统罗斯福的信中写到“应该通过降低长期利率的方式保持廉价且大量的信贷”“美联储应该通过将其持有的短期国债替换为长期国债,将长期国债利率降低至2.5%甚至更低,这样可以对债券市场产生积极的影响”。他强调:“这样的政策效果可以持续几个月,并且这个政策效果十分重要。”很明显,凯恩斯认为中央银行应该采取积极措施压低长期利率,至少在大衰退时期应该这样做。然而,美联储并未采纳凯恩斯的建议对市场进行干预,依然让长期利率由市场决定[4]。

(二)收益率曲线控制理论存在的争议

虽然凯恩斯早在1933年就提出了收益率曲线控制的思想,然而,这一政策主张并未得到广泛认同。收益率曲线控制基本上等同于对长期利率的控制。中央银行可以利用现有政策工具控制短期利率,如果中央银行还能控制长期利率,自然就可以实现对整条收益率曲线的控制。在现代金融市场中,中央银行能否控制长期利率一直是过去半个世纪以来理论界争论的核心内容之一,对美联储扭曲操作政策是否有效也产生了巨大的分歧。莫迪利安尼等对20世纪60年代美联储的扭曲操作进行了研究,结果表明效果非常有限。自此以后,中央银行可以控制短期利率但无法控制长期利率的观点开始被理论界广泛接受[12]。

从理论上来说,曾经一度被主流观点所接受的“中央银行仅具有影响短期利率的能力而不具有影响长期利率的能力”存在一定的理论支撑。长期利率有两个组成部分:一是对未来短期利率的预期,二是期限溢价[13]。对未来短期利率的预期由中性名义利率来决定,即与长期增长趋势以及通胀目标相符的利率。中性利率等于长期通胀预期加实际中性利率[14,15]③,而实际中性利率主要由结构性因素决定(见图1)。由于货币政策无法影响结构性因素,自然也就无法影响长期利率,收益率曲线控制也就无从谈起。

然而,曾经由莫迪利安尼等提出的关于扭曲操作效果非常有限的观点近期受到了挑战。近年来的研究结果表明,中央银行购买长期债券可以显著降低长期利率[12]。旧金山联储基于高频市场数据使用事件分析方法的研究表明,扭曲操作具有显著的效果①。芬兰银行的研究结果也表明,如果收益率曲线控制能够以一种可信的方式在零利率下限期间实施足够长的时间,会是一个有效的工具[16]。而且日本央行的政策实践也表明,购买长期债券叠加负利率政策可以显著压低长期利率。

(三)收益率曲线控制的传导机制

长期利率是宏观经济的中心变量,既能影响企业的投资决策,也能影响居民的消费和借贷行为,同时,还能影响政府的融资行为。如果中央银行能够有效影响长期利率,对收益率曲线进行有效控制,将极大地提高货币政策的调控效率。从现有文献来看,虽然已经有越来越多的经验研究结果证实收益率曲线控制具有明显的效果,然而,目前尚未有一套完整的理论证明为什么收益率曲线控制是有效的。为此,本文从以下四个方面分析收益率曲线控制为什么是有效的:

1.信号效应。一旦央行宣布实施收益率曲线控制,就意味着向市场释放了强烈的宽松信号,即货币政策宽松将持续更长的时间,利率也将在未来很长一段时间内维持在更低的水平,这将在很大程度上稳定市场对中长期利率的预期。一方面,居民消费可能会因为借贷成本和储蓄收益的下降而增加;另一方面,企业也可能在低利率的刺激下增加投资。此外,政府融资活动也可能增多并增加支出。以上都将对经济增长产生促进作用。

2.组合再平衡效应。一旦中长期利率被限定在某一个水平以下,目标利率对应的债券价格将会上涨。投资者也会改变投资组合,购买目标利率附近期限的债券,这也會导致目标利率附近期限的利率出现下跌,进而引导整个中长端利率下行。此外,中长端利率的下行还会传导至信用债市场,拉低信用债的利率水平,降低企业的融资成本。企业融资活动也可能增加,进而促进经济增长。

3.流量效应。为了实施收益率曲线控制,央行需要购买一定规模的国债,但具体的购买规模在不同条件下会有很大不同。一般情况下,若市场流动性极度宽松,那么央行不需要购买国债,或者仅需要购买少量国债,就可以实现收益率曲线控制;如果流动性相对紧张,则央行需要购买大量国债,才能实现收益率曲线控制。不管央行购买多少国债,都会向市场进一步注入流动性,这将为经济复苏创造良好的金融环境。

4.财富效应。收益率曲线控制可能促进资产价格上涨。央行承诺利率水平维持在低位更长时间,可能引发股票、债券、房地产等资产价格全面上涨。一方面,居民财富水平将会上升,对消费将产生促进作用;另一方面,企业杠杆率也将下降,融资能力也将增强,对企业投资也将产生促进作用。以上都将促进经济增长。

(四)实施收益率曲线控制的条件

需要说明的是,并非在任何时期都能实施收益率曲线控制,实施收益率曲线控制本身也存在政策成本。只有当政策收益超过政策成本时,实施收益率曲线控制才有意义。综合来看,实施收益率曲线控制需要满足以下条件:

1.经济处于危机或萧条时期。当经济处于正常时期,中央银行应该控制短期利率,并让长期利率由市场决定。如果在正常时期实施收益率曲线控制,不仅可能造成经济过热,加大经济周期性波动,而且可能导致通胀水平大幅上升,资产价格出现暴涨。若在危机或萧条时期,则可以考虑实施收益率曲线控制。一方面,经济出现上述风险的可能性相对较低;另一方面,将长期利率控制在相对较低的水平既能降低政府融资成本,便于加大财政刺激力度,也能提振消费和投资,促进经济快速复苏。

2.常规政策空间已经耗尽。如果利率尚有下调空间,最好首先使用常规货币政策进行货币宽松,之后,可以选择量化宽松政策。无论是收益率曲线控制,还是负利率政策,最好靠后使用。因为这两种政策的负效应都较为明显。如果靠前使用,政策成本可能超过政策收益。收益率曲线控制与负利率政策本质上都属于非常规货币政策的“王炸工具”,需要尽可能靠后使用,以降低政策成本和不确定性。

3.通胀压力较小。实施收益率曲线控制最惧通胀持续上行。一旦通胀上行,名义利率也将快速上升,收益率曲线控制将无法实施,并且将损害央行信誉。美联储1951年退出收益率曲线控制,正是通胀快速上升所致。因此,实施收益率曲线控制最佳的经济环境是通胀率维持在低位,或者面临一定的通缩压力。此时,经济面临的通胀风险较低,实施收益率曲线控制后,央行有能力将利率控制在目标水平,进而实现相应政策目标。

四、收益率曲线控制的优点和不足

(一)收益率曲线控制的优点

1.可以有效控制利率水平。从收益率曲线控制实施的历史来看,在收益率曲线控制实施期间,不论是20世纪40年代美联储实施的整条收益率曲线控制,还是2016年9月至今日本央行实施的中长期利率收益率曲线控制,亦或是2020年3月至今澳大利亚央行实施的前端收益率曲线控制,利率水平均被控制在目标利率水平以内,证明收益率曲线控制对于利率水平具有强大的控制力。而这意味着,无论是意图压低政府融资成本,还是刺激私人部门消费和投资,都更容易实现预期目标。收益率曲线控制为中央银行加大刺激力度提供了额外的政策选择。

2.降低央行扩表压力。虽然在不同条件下实施收益率曲线控制央行的购债压力有所不同,然而,相比于量化宽松政策而言,在相同的利率目标下,实施收益率曲线控制所需要的购债规模大幅降低,甚至某些时候根本无需购债。也就是说,收益率曲线控制比量化宽松政策更能有效利用央行的资产负债表。这主要是因为虽然量化宽松政策也能实现对长端利率的控制,但量化宽松政策更侧重购债规模,投资者会持续猜测购债规模何时增加或减少,这让央行政策沟通变得复杂。而收益率曲线控制直接指定国债价格,打消了投资者对于购债规模的猜测,央行可能无需购债或者是小规模购债就能达到目的。因此,收益率曲线控制能够实现在对利率水平进行有效控制的前提下,最大限度地减少资产购买的目的。

3.与其他政策协同效果较好。从政策组合的角度来说,如果收益率曲线控制能够与其他货币政策(诸如量化宽松、前瞻性指引或者是负利率政策等)配合使用,可以实现“1+1>2”的效果。因为若想最大限度地发挥收益率曲线控制的政策效果,需要流动性环境维持在比较宽松的水平以及收益率曲线趋于陡峭而非扁平化,上述条件都有赖于其他货币政策来实现。近年来,实施收益率曲线控制的日本央行和澳大利亚央行的政策实践表明,收益率曲线控制与量化宽松政策以及其他货币政策起到了较好的协同效果,更加容易实现预期目的。

(二)收益率曲线控制可能带来的问题

1.损害央行独立性。央行一旦决定实施收益率曲线控制就意味着必须要对国债收益率进行干预。而此时央行货币政策的目标可能与财政部公共债务管理目标是相冲突的。若财政部支出压力较大,在市场上持续发行国债,则央行将不得不买入国债,以减轻利率上行压力。在某些情况下,甚至会要求央行购买相当大规模的国债,这可能对央行独立性构成风险。并且,如果政府债务水平较高,财政部可能向央行施加压力,要求将收益率曲线控制维持更长的时间。央行可能不得不屈从于财政部的债务管理政策,这也将损害央行独立性。

2.影响央行信誉。实施收益率曲线控制有一个先决条件,就是在央行实施收益率曲线控制期间,通胀率必须要相对稳定。然而,在收益率曲线控制下,通胀上行是完全可能的。央行承诺在未来一段时间内保持低利率,大概率将对消费和投资产生促进作用,进而推升通胀。另外,如果财政部在此期间实施宽松的财政政策也将进一步助推通胀。一方面,扩张性财政政策本身就会增加总需求,对通胀有提升作用;另一方面,财政部实施宽松政策也必然发行更多的国债,央行也不得不買入更多的国债,货币投放也将进一步增多,并可能因此推升通胀。一旦通胀上升,要么放弃通胀目标继续实施收益率曲线控制,要么放弃收益率曲线控制转而收紧货币政策抑制通胀,无论央行怎样选择都将对其信誉产生影响。

3.资产价格泡沫化。一旦央行决定实施收益率曲线控制,意味着央行将在未来一段时间内使利率控制在相对较低的水平,利率波动性也将大幅降低。这势必进一步提高宽松预期,促使投资者加大风险承担。一方面,股票、房地产等资产价格可能持续上涨,市场将“买入一切”,出现价格泡沫;另一方面,金融机构套利行为也将增加,金融杠杆率也可能因此大幅上升,加大系统性风险。此外,资产价格上升还将吸引更多资金进入金融市场,加剧资金在金融系统内空转,不利于实体经济复苏。

4.购债规模不可控。一般情况下,如果投资者认为央行实施收益率曲线控制是可信承诺,那么,央行可能无需购债或者仅需购买少量的国债。而如果投资者认为央行将不得不在年底前的某个时候放弃收益率曲线控制,例如如果投资者认为经济将复苏,而通胀将在那之前上升,此时,投资者将不再愿意以当前利率买入国债,而央行将不得不购买大量国债以维持收益率曲线控制。在极端情况下,央行可能不得不购买目标利率国债的全部可用供给,迫使央行向市场投放大量流动性。而这可能导致金融条件过于宽松,加大通胀风险④。

5.可能给金融机构带来巨大损失。在收益率曲线控制下,财政部势必将发行更多的长期国债以降低再融资成本。然而,国债发行的期限越长,价格变动的风险就越大。一旦未来某一天央行决定退出收益率曲线控制,利率水平势必上升,而这将给投资者带来更大的损失,甚至可能引发系统性风险。收益率曲线控制实施的时间越长,退出的难度就越大,也就越有可能引发风险[17]⑤。此外,收益率曲线控制的退出也将导致股票、房地产等其他资产价格下跌,这也将使得金融机构出现损失。

五、未来广泛实施收益率曲线控制可能产生的影响

从全球经济和金融环境来看,当前具备实施收益率曲线控制的基础:一是传统货币政策空间已经极其有限,若想继续加大货币政策的刺激力度,只能寻找新的方式。相比于负利率政策,收益率曲线控制面临的争议相对更小。二是低通胀可能持续,也给了央行实施收益率曲线控制的信心。日本央行和澳大利亚央行已经实施收益率曲线控制有一段时间。可以预见,未来会有越来越多国家的央行实施收益率曲线控制,美联储、英国央行实施收益率曲线控制只是时间问题。一旦全球主要央行开始广泛使用收益率曲线控制,将对全球经济和金融市场产生深远影响。

(一)可能促进经济复苏

利率水平与短期经济增速高度相关。一旦收益率曲线控制被广泛采用,将意味着长期利率将在更长的时间里维持在较低水平,私人部门可能增加更多的债务,消费和投资也将增加。股票市场也可能延续上涨态势,进而提高居民部门的财富水平,对消费产生促进作用,以上都有利于在短期内推动经济增速回升。

(二)资产价格可能大幅上涨

资产价格变化受金融条件影响较大。新冠肺炎疫情爆发后,随着美联储持续实施扩张性货币政策,股票和债券等资产价格已经出现了较为明显的涨幅。收益率曲线控制被广泛采用后将向投资者释放更加强力的宽松信号,金融条件也将放松,股票和债券都可能因此继续上涨,黄金也可能延续当前上涨势头继续上涨。

(三)金融风险可能加大

收益率曲线控制本质上就是为中长期利率设定上限。而一旦利率上限被设定,利率波动率将大幅下降。这将刺激投资者增加套利活动,加剧资金在金融系统内的空转,金融杠杆率也可能因此上升,进而加大金融风险。此外,在当前全球股票和房地产价格已经出现较大涨幅的情况下,实施收益率曲线控制很可能出现资产价格泡沫,这也将导致金融风险进一步上升。

(四)宏观杠杆率可能大幅上升

由于在收益率曲线控制下利率被人为限定在了较低水平,无论是政府、企业还是居民等都有可能继续增加举债。对政府来说,在收益率曲线控制下,政府部门融资活动可能增加。一方面,是为了实施扩张性财政政策,充分发挥与收益率曲线控制政策的协同效应,促进经济复苏;另一方面,政府部门也希望利用中长期利率受限的有利环境获取更多的低成本资金。对企业和居民部门来说,也可能会因为低利率环境的刺激增加债务。宏观杠杆率也可能进一步上升,进而加大金融风险。

(五)可能损害央行信誉

新冠肺炎疫情爆发以来,全球主要央行大都采取了量化宽松政策,向市场注入了大量流动性,这为今后通胀埋下了隐忧。尤其是当前全球主要经济体大都面临较为严重的债务积压问题,高通胀出现的可能性趋于上升。而一旦各国央行广泛实施收益率曲线控制,宏观杠杆率可能继续上升,在流动性泛滥的情况下,通胀率可能升高。若为了抑制通胀上调利率,则意味着央行放弃了承诺的收益率曲线控制,也可能会造成债务风险上升;若按兵不动,则通胀目标将无法实现,对央行信誉亦有损伤。届时不管央行如何行动都将影响政策的可信度,降低货币政策效果。

收益率曲线控制政策并非万能良药。从发达经济体央行的政策实践来看,虽然收益率曲线控制在历史上被证明是有效的,然而,它只是特定时期的非常规货币政策,只是进一步增强货币政策宽松效果的一种可供选择的工具,不能指望它能够解决一切问题。收益率曲线控制是在常规货币政策空间耗尽后的无奈选择,其副作用亦十分明显,政策成本较高。若想实现经济持续稳定复苏,还需要依赖财政政策以及结构性改革等其他政策组合使用才能实现。另外,从政策定位来看,收益率曲线控制只是货币政策的辅助工具,具体会产生什么政策效果取决于经济条件。政策效果存在诸多不确定性,一旦出现通胀持续上行,还将面临停止使用的风险。

目前,关于收益率曲线控制尚未建立成熟的理论用于指导政策实践,对其了解也并不充分,诸多问题有待进一步研究:一是在当前低利率环境下,收益率曲线控制能够产生的额外刺激到底有多大;二是如何评估收益率曲线控制对金融市场功能以及私人部门资产负债表的规模和构成的影响;三是收益率曲线控制如何与前瞻性指引等其他政策结合使用;四是如何减轻收益率曲线控制对央行独立性的影响;五是一旦实施收益率曲线控制,如何退出。

注释:

① 资料来源于Eric T. Swanson. Lets Twist Again: A High-Frequency Event-Study Analysis of Operation Twist and Its Implications for QE2. Forthcoming in Brookings Papers on Economic Activity, Available at http://www.brookings.edu/~/media/files/programs/es/bpea/2011_spring_bpea_papers/2011_spring_bpea_conference_swanson.pdf. earlier version with supplemental information available as frbsf working paper 2011-08,http://www.frbsf.org/publications/economics/papers/2011/wp11-08bk.pdf.

② QQE的主要内容有以下三个方面:一是实施大规模资产购买计划,每年增加基础货币60万元~70万亿日元(后提升至80万亿日元);二是拉长日本央行证券持仓的久期,以便于降低长期利率;三是在通胀率上升至2%或更高水平之前持续实施上述政策。

③ 实际中性利率又可以称之为均衡利率。维克赛尔将均衡利率定义为存在某一个均衡贷款利率,使得商品价格既不会上升,也不会下降。劳巴赫和威廉姆斯将这个利率定义为实际短期利率,即当经济受到的总需求和总供给冲击较小、完全发挥其经济潜力时的利率水平。另一种定义实际短期利率的方式是基于传统IS-LM框架,即当实体经济(储蓄与投资相等)和货币经济(货币需求与货币供给相等)同时实现均衡时的利率。

④ 1947年末就发生过类似的情况,当时美联储提高了短期利率以遏制通胀和资本流出,同时,为长期利率设定上限以降低财政部的融资成本。较高的短期利率降低了长期债券的吸引力,投资者怀疑利率上限政策的可持续性。为了捍卫长期利率上限,美联储在大约6个月内购买了约100亿美元的国债。

⑤ 日本财务省在2016年10月中旬针对利率上升1%情况下民间金融机构可能的损失进行了测算,结果表明,民間银行、生命保险公司等金融机构因持有国债导致的损失将达到GDP的13.5%。

参考文献:

[1] Radha C,Ken K.Targeting the yield curve: the experience of the federal reserve, 1942-51[EB/OL]. (2003-06-24)[2016-04-15].https://fraser.stlouisfed.org/title/federal-open-market-committee-meeting-minutes-transcripts-documents-677/meeting-june-24-25-2003-23255/content/pdf/fomc

20030618memo01,2016-04-15.

[2] Garbade K. Managing the treasury yield curve in the 1940s[R]. York:Frb of New York Staff Report, 2020.

[3] William A. Government debt management and monetary policy in Britain since 1919[C]∥BIS Papers Chapters, in: Bank for International Settlements.Threat of Fiscal Dominance? Bank for International Settlements. 2012,65:15-50.

[4] Amamiya M. History and theories of yield curve control[C]∥Keynote Speech at the Financial Markets Panel Conference to Commemorate the 40th Meeting of the Bank of Japan, Bank of Japan,2017.

[5] Altermatt S, Beyeler S. Shall we twist?[R]. Bern:Universitaet Bern, Departement Volkswirtschaft, 2018.

[6] Alon T, Swanson E. Operation twist and the effect of large-scale asset purchase[R]. San Francisco:Frbsf Economic Letter, No.2011-13. Federal Reserve Bank of San Francisco,2011.

[7] 張启迪,陈颖.美联储缩表:原因、进程、溢出效应及中国对策[J].上海经济研究,2018(3):95-107.

[8] 巴曙松. 美联储“扭曲操作”的政策逻辑及效果分析[N]. 中国经济时报,2011-11-22(5).

[9] 刘瑞.日本量化质化宽松货币政策新框架:收益率曲线调控政策分析[J].东北亚学刊,2017(6):31-37.

[10]Shimizu S. Yield curve control and balance sheet[EB/OL]. (2017-07-03)[2017-07-25].https://www.newyorkfed.org/medialibrary/media/newsevents/events/markets/2017/frbny-columbiasipa-seiichishimizu-presentation.pdf,201707.

[11]Matthew H,Thomas K. Japans experience with yield curve control[EB/OL].(2017-06-22)[2020-06-22].https://libertystreeteconomics.newyorkfed.org/2020/06/japans-experience-with-yield-curve-control.html,2020-06-22.

[12]Modigliani F , Sutch R M . Innovations in interest rate policy[J]. American Economic Review, 1966, 56(2):178-197.

[13]Bauer M D, Rudebusch G D. Why are long-term interest rates so low?[J]. Frbsf Economic Letter, 2016, 36(5):1-5.

[14]Wicksell K. Interest and prices[M].London:MacMillan,1898.

[15]Laubach T, Williams J C. Measuring the natural rate of interest redux[J]. Business Economics, 2016, 51(2): 57-67.

[16]Kortelainen M. Yield curve control[M]. Finland:Bof Economics Review, 2020.

[17]李晓, 王晗. 日本银行的量化宽松“新政”:特征、背景及其面临的挑战[J]. 国际经济评论, 2017(3):91-110.

(责任编辑:宁晓青)

Abstract:Recently, the issue of yield curve control has attracted widespread attention. This article first comprehensively reviews the history of yield curve control. Afterwards, the ideological origins, existing controversies and transmission mechanism of the yield curve control were elaborated from the theoretical level, and the theoretical basis of the yield curve control was constructed. There are four possible transmission mechanisms of the yield curve control affecting economic growth: one is the signal effect, the other is the portfolio rebalancing effect, the third is the flow effect, and the fourth is the wealth effect. If the yield curve control is widely implemented in the future, it may have a broad impact. The first is to promote economic recovery; the second is that asset prices may rise sharply; the third is that financial risks may rise; the fourth is that the macro leverage ratio may rise sharply; the fifth is to damage the reputation of the central bank. At present, the academic circles still lack understanding of the yield curve control, and further research is still needed in the future.

Key words: yield curve control; unconventional monetary policy; central bank independence