终极股东两权分离、投资者法律保护与过度投资

2021-06-10刘春雨

李 康 刘春雨 裴 杨

(安徽农业大学经济管理学院,安徽 合肥 230036)

一、引言

合理的对外投资不仅体现了公司的财务管理水平,而且会体现出公司权力配置的合理性。自La Porta等.提出终极控制人的概念后,终极控股股东的代理问题受到了广泛关注,因为终极股东会利用控制权“掏空”公司从而侵害中小股东利益,最终会导致过度投资行为的发生[1,10]。

尽管大量的文献都对终极股东的控制权配置与投资效率之间的关系展开了不同角度的研究,但是研究结论并没有达成一致。因此,一些研究开始思考为什么结论会出现差异?LLSV法和金融的系列研究似乎回答了上述问题,他们的研究结论认为控制权的配置模式不能简单地通过显性所有权结构比例的特征进行描述,因为公司可通过控制权与现金流权的两权分离实现对公司的隐性控制。两权的不对等使得终极股东在按照现金流权获得收益的同时,常常会凭借手中的控制权来获得私有收益。两权的分离程度越大,终极股东在私利动机的驱使下越容易出现过度投资,进而侵害中小股东的利益。

在终极股东发生侵害行为的背景下,LLSV法与金融体系更加侧重于对中小投资者法律保护的研究,研究终极股东两权分离与过度投资的关系及中小投资者保护的作用成为新的研究课题。本文试图探讨终极股东两权分离是否易导致过度投资的产生;投资者法律保护能否对过度投资起到抑制作用;在不同性质的终极股东中,投资者法律保护的作用是否相同。

二、文献回顾与研究假设

关于公司控制权的配置对投资效率的影响,已经有大量的文献从不同的视角进行了探讨。有些学者将控制权的配置用所有权结构比例的特征表示,比如姚菲[9]利用第一大股东的持股比例研究其对投资效率的影响,结论表明第一大股东持股比例的增加会削弱投资效率的提升。还有些学者用隐性特征来反映公司的控制权配置,麦穗亮[8]发现终极控制人现金流权和控制权的分离与投资效率二者具有显著的正相关关系。这一结论也与李彦慧[7]的研究相一致。

那么,终极股东两权分离是如何对过度投资产生影响的?本文结合已有文献分析后认为:一方面,终极股东可以通过现金流权获得应有收益,超出现金流权的控制权终极股东会因为私利的驱使而产生过度投资倾向;另一方面,终极股东在追逐自身利益的同时,会进而侵害中小投资者的利益,如果不存在法律保护,这种侵害作用将会演变为“堑壕效应”。因此,两权的分离程度越大,过度投资行为越容易发生。基于此,本文提出假设:

H1:终极股东两权分离会明显导致公司出现过度投资行为。

在有关投资者法律保护问题的研究中,法与金融的系列研究认为投资者法律保护能显著提高公司价值,并且公司价值与终极股东的权利配置有关。陈炜等[3]利用股权转让事件研究中小投资者法律保护与终极股东控制权私利的相关性,结果显示法律保护能在一定程度上削弱控制权私利发生的可能性。投资者法律保护亦然成为了研究终极股东两权分离和过度投资问题的重要切入点。当前,中国在国家法律层面上对各地的公司有着基本相同的法律制度,但是投资者法律保护水平也因地区的不同而有所差异。在法律保护水平较高的地区,投资者拥有更多与公司终极股东抗衡的条件,法律赋予投资者的权力会加大终极股东通过过度投资的方式谋取私利的难度。基于此,本文提出假设:

H2:投资者法律保护水平越高,越能有效抑制因终极股东两权分离而导致的过度投资。

H3:投资者法律保护能抑制因终极股东两权分离而带来的过度投资。

进一步考虑,终极股东的不同性质是否能在终极股东两权分离与过度投资的关系中起到不同的抑制作用。考虑到国有企业的资金来源中政府拨款占到比较大的比重,当投资者法律保护存在时,政府股东就会对国有企业拥有更强的约束力,由此政府预算的软约束会有所提升,减少了国有企业用于过度投资的资金数额,有利于加强政府对国有企业经营操作合理性的管理。基于此,本文提出假设:

H4:相较于非国有企业,投资者法律保护在国有企业中所发挥的抑制作用更为明显。

三、研究设计

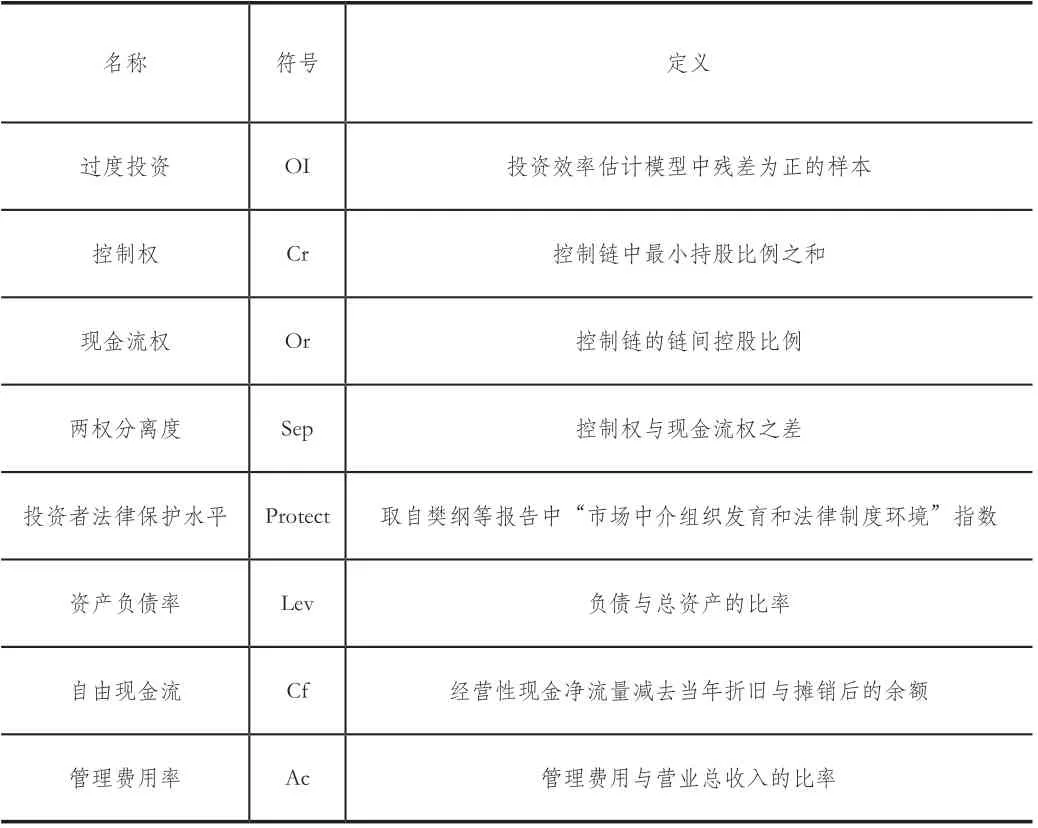

1.变量定义

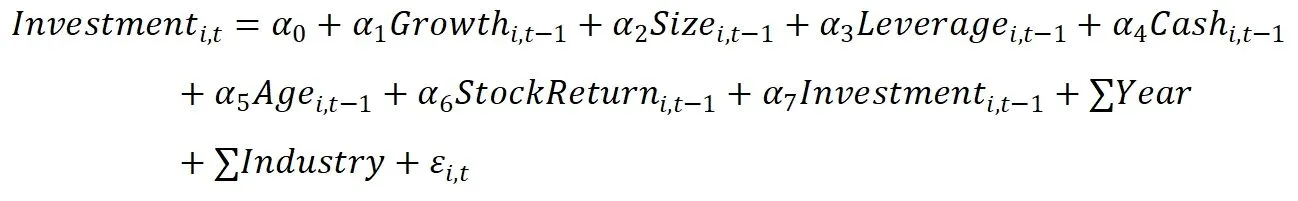

本文采用樊纲等[6]报告中的“市场中介组织发育和法律制度环境”指数度量投资者法律保护,记为Protect。两权分离度用终极股东控制权和现金流权的差值表示,记为Sep。本文借鉴国外学者Richardson[2]建立的投资效率估计模型度量投资效率,该模型如下所示:

计算出模型的残差θ后,保留θ为正样本,记为OI。另外,本文结合文献加入了相关控制变量。具体变量如表1。

表1 变量定义

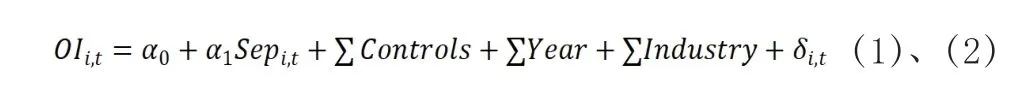

2.模型构建

为了检验终极股东两权分离与过度投资的关系,构建模型(1)。为了进一步探究不同投资者法律保护水平下的两者关系,本文将样本以投资者法律保护水平的均值为界,划分为高、低两类样本并运用模型(2)进行回归。

为了检验投资者法律保护在终极股东两权分离与过度投资之间发挥的作用,引用了交互项Sep×Protect,构建模型(3)。另外为了检验不同性质的终极股东发挥的作用,本文将样本按照终极股东的性质划分为国有和非国有两大类,用模型(4)进行回归。

3.样本选取

本文以2010年~2019年沪深A股上市公司的数据为样本,在数据剔除方面:剔除已退市的、金融类、ST、实际控制人为大学、国外投资者或不详的以及控制权小于10%的上市公司。并对连续变量进行上下1%的缩尾处理,最终得到9022组数据。数据来源于CSMAR数据库,并运用Excel、STATA 15.0对数据进行整理及回分析。

四、实证分析

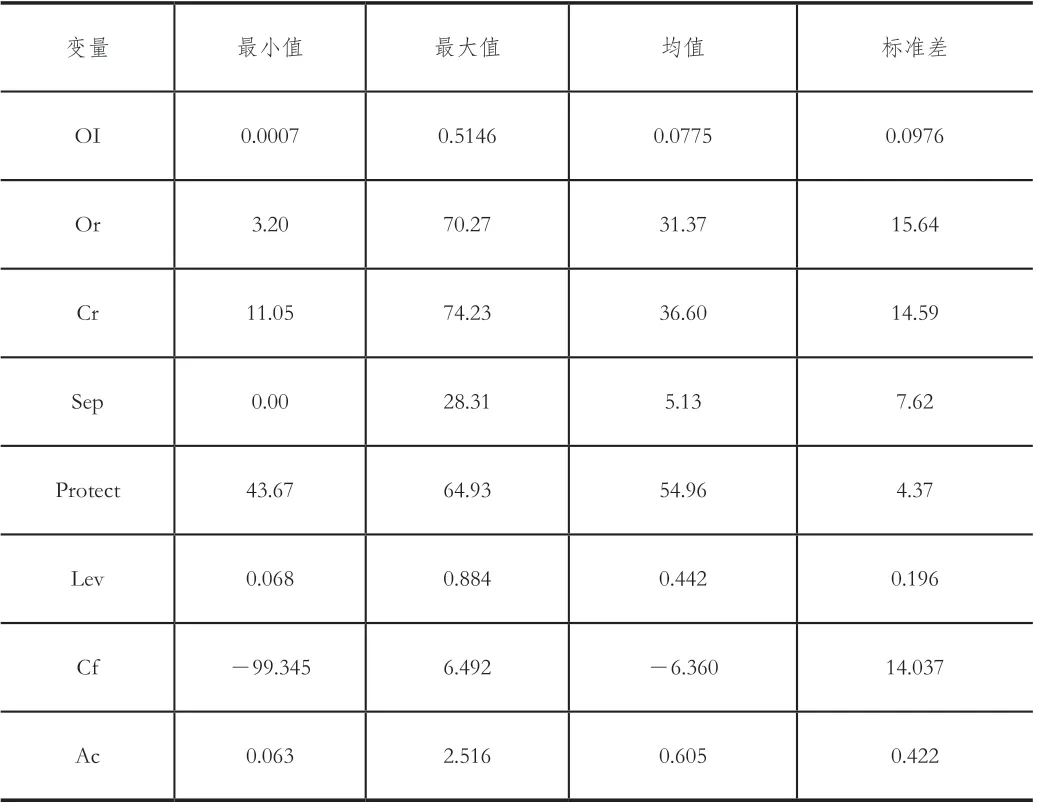

1.描述性统计

从均值来看,终极股东平均拥有上市公司36.60%的控制权,但现金流权平均只有31.37%,分离程度最高可达到28.31%,说明上市公司普遍存在两权分离现象;投资者法律保护指数的最大值与最小值分别为64.93和43.67,说明投资者法律保护水平的差异很大;过度投资样本的标准差为0.097,说明上市公司的过度投资普遍存在。

表2 变量描述性统计

2.回归分析

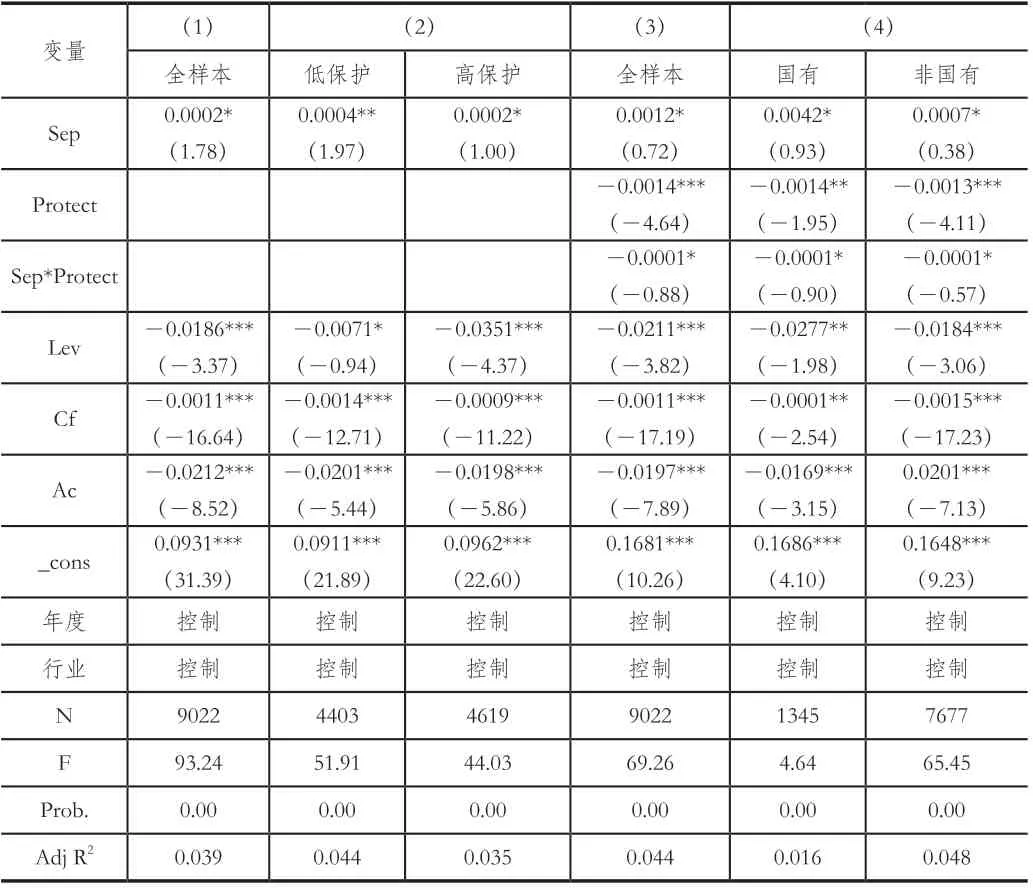

表3 回归结果

(1)终极股东两权分离与过度投资

从模型(1)的回归结果来看,两权分离程度Sep与过度投资OI之间在10%水平下显著正相关,表明随着控股股东两权分离程度的扩大,公司的过度投资现象逐渐加重。因此,本文的假设H1成立。

(2)终极股东两权分离、投资者法律保护与过度投资

“低投资者法律保护”样本的回归结果显示,两权分离与过度投资在5%水平下显著为正,系数为0.0004;“高投资者法律保护”样本的结果表明,两者在10%水平下显著为正,系数为0.0002。可见,高投资者法律保护水平其两权分离与过度投资的系数显著小于低保护水平的公司,表明随着投资者法律保护水平的提高,因终极股东两权分离而导致的过度投资越能得到有效抑制。本文假设H2成立。

表3第四列显示,投资者法律保护与过度投资之间的显著负相关,说明投资者法律保护水平的提高会相应降低公司的过度投资行为;交乘项的系数在10%的水平上显著为负,表明投资者法律保护能够显著抑制因终极股东两权分离导致的过度投资行为。本文假设H3成立。

(3)不同性质下的终极股东两权分离、投资者法律保护与过度投资

本文进一步将样本公司划分为国有和非国有,如表3第五、六列所示,两个样本中的交乘项系数均显著为负,但国有企业的绝对值大于非国有公司的绝对值,说明国有上市公司中投资者法律保护的作用更大,更能有效抑制国有股东的过度投资行为。因此,本文假设H4成立。

五、结论

通过本文的研究发现:终极股东两权分离与过度投资显著正相关;投资者法律保护能显著抑制因终极股东两权分离而导致的过度投资;相比于非国有企业,在国有企业中投资者法律保护所发挥的抑制作用更为明显。本文的研究既丰富了相关研究成果,又探讨了上市公司过度投资背后的成因。这对于完善公司的治理机制、提高公司的投资效率具有很好的指导意义。