炼化一体化主要企业原料优化及发展方向

2021-05-21林河海福化工贸漳州有限公司福建厦门361000

林河海(福化工贸(漳州)有限公司,福建 厦门 361000)

1 原油进口政策松绑的促进作用

2015 年以前,中石化、中石油(俗称“两桶油”)、中海油等央企垄断了进口原油使用权和原油进口权(简称“双权”),深受地方炼厂诟病。因中国加入世界贸易组织时对放开原油进口限制有承诺,2015 年2 月16 日,国家发改委发布了《国家发展改革委员会关于进口原油使用管理有关问题的通知》,当年7 月6 日发改委发文确认山东东明石化进口原油使用资质,地方炼油厂进口原油使用权政策破冰。

2015 年7 月23 日商务部发布了《商务部关于原油加工企业申请非国营贸易进口资格有关工作的通知》(商贸函〔2015〕407号),地方炼厂原油进口资格政策放开。2015 年8 月24 日,盘锦北方沥青燃料有限公司和山东东明石化集团有限公司正式获得原油非国营贸易进口资质。至此,地方炼厂进口原油使用资格和原油进口权“双权”均予放开。

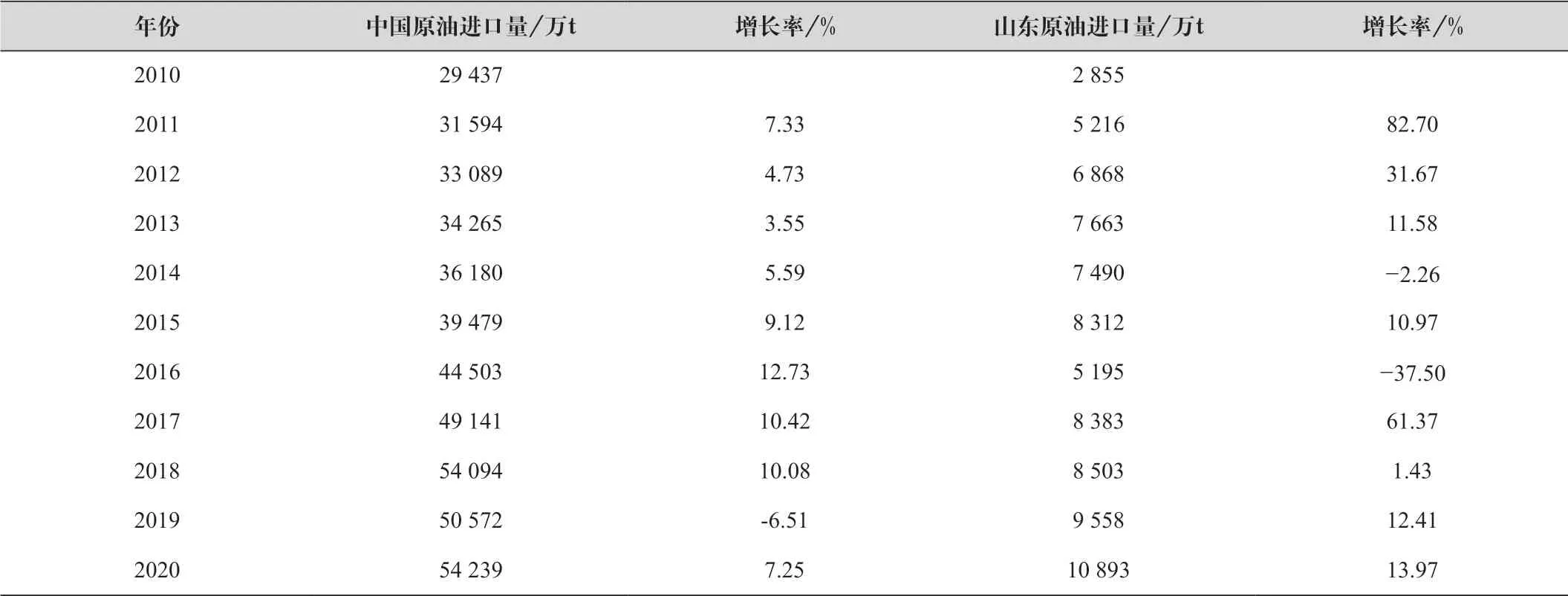

2018 年恒力石化(大连)有限公司和浙江石油化工有限公司各获得2 000 万t/a 的进口原油使用权,2019 年各获得原油非国营贸易进口资格;2020 年浙江石化获得成品油非国营贸易出口资格。2010—2020 年我国及山东省原油进口量如表1所示。

表1 原油进口量统计

目前主要油品的消费税为汽油2 109.76元/t,柴油1 411.2元/t,石脑油2 105.2元/t,燃料油1 218元/t。原油“双权”放开后,失去原油“双权”垄断地位的“两桶油”受到一定的冲击,对一些企业一直以来的消费税规避行为反映强烈。国税局于2018 年3 月起采用金税系统、引入“成品油消费税管理模块”。该模块的引入有效地抑制了消费税规避行为。

在进口原油使用权开放前,因申请不到进口原油原料,腾龙芳烃(漳州)有限公司的PX 生产装置只能以燃料油、石脑油为原料进行装置、工艺设计,后来部份装置以凝析油替代石脑油为原料进行设计,原料局限性大,装置匹配性、工艺设计不尽合理,不利于企业进行效益最大化的装置、工艺设计和规划。青岛丽东以及荣盛集团旗下的中金石化PX 装置也只能以燃料油和石脑油为原料进行装置、工艺设计。恒逸石化则远走文莱投资,规避进口原油使用权的限制。进口原油使用权政策放开后,恒力集团和荣盛集团得以抓住机会,以原油为油头进行合理化的装置、工艺设计,配套了乙烯装置,使得企业可根据各油品、化工品的市场盈利情况灵活调整其各油品品种产量比例和油品与化工品之间的产量比例,使得整个一体化装置能够设计成“油品转化灵活、油化转化灵活”的装置,便于实现效益最大化。恒力集团大连炼化一体化项目和荣盛石化控股的浙江石化舟山炼化一体化项目建设进展迅速,均于2019 年开始陆续投产。

仔细分析山东口岸从2015 年以来的原油进口量增长情况,可以发现山东地炼并不是原油“双权”开放的最大受益者。2015 年至2020 年山东省进口原油年均增长率为10.4%,稍高于全国的7.18%。山东2020 年比2014 年原油进口量增加3 403 万t,但2020 年恒力炼化及浙江石化两大企业年原油合计进口量即达4 000 万t 左右,且随着浙江石化二期、三期装置及盛虹炼化的投产,这三家主要的炼化一体化民营企业年原油进口量可达1 亿t 左右。由此可见,聚酯、芳烃产业链一体化民企实际上是原油“双权”开放的最大受益者。

开放原油“双权”大大促进了中国PX 和乙烯产业的发展,使中国消除了PX 环节被卡脖子的窘境,消除了主要炼化一体化民企PX 和乙烯的原料瓶颈,消除了国外PX 暴利局面,使得上中游环节让利给了下游聚酯环节,增强了中国化纤行业乃至纺织服装行业的竞争力。

2 芳烃聚酯产业链主要环节扩产分析

2010 年至2020 年中国PX 年进口量从352.7 万t 增长至1 386.1万t,增长了2.93倍;中国PX产能从726万t增长至2 665万t,增长了2.67 倍;全球PX 产能从3 670 万t 增长至6 763 万t,增长了84%;中国PTA产能从1 612万t增长至6 292万t,增长了2.9 倍;中国聚合产能从2 884 万t 增长至6 311 万t,增长了1.19 倍。(以上数据源自隆众资讯及中纤网)。

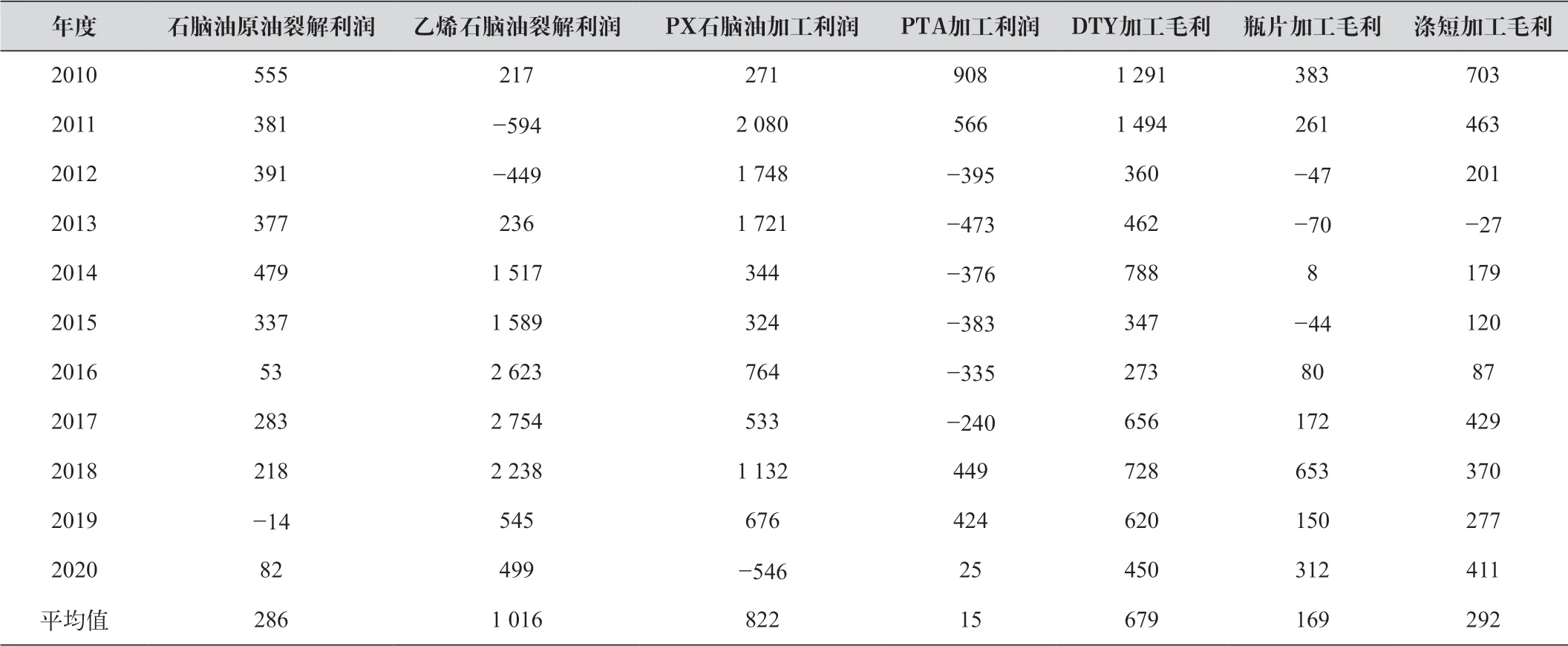

产能扩张速度的差异使得近年来产能扩张迅速的上中游PX 和PTA 向下游聚酯环节让利。聚酯瓶片行业2012—2015 年持续亏损,2016 年开始好转,2017 年开始出现了较为丰厚的加工利润,聚酯长丝和短纤2017—2020 年也均有较理想的利润[1],如表2 所示。

若2022 年维持2020 年全年1 386 t 的PX 进口量,则2022 年中国PX 开工率将降至61%左右。中国PX 装置将寄希望于国内新装置淘汰国内外的旧产能,以国内产量排挤、替代进口量,降低PX 进口依存度。另外,聚酯方面的出口量可提升国内聚酯开工率约5 个百分点至77.5%左右。

表2 2010—2020年聚酯全产业链加工毛利 单位:元/t

综合分析中国芳烃聚酯产业链,如表3 所示,近期PTA 将成为产能过剩最为严重的环节,效益堪忧;PX 尽管新增产能较大,但新增的PX 装置加工成本相对较低,且产量主要用于替代进口,虽近期会有阵痛,但不像PTA 那样产能严重过剩;下游聚酯行业将保持相对合理的开工率和效益;另外,随着中国乙烯装置产能的迅速扩张,未来几年内乙烯行业的效益将压缩、且不排除出现亏损的可能性;基于炼油产能过剩的现实,2020 年开始国家已缩紧新增炼油装置的审批工作,炼油效益近几年可能好转。

表3 芳烃聚酯产业链未来扩产规划

3 炼化一体化主要企业产能及规划

除了中石化和中石油以外,主要的炼化一体化企业均为上市民企:恒力集团、荣盛集团、恒逸集团及盛虹集团。

恒力集团目前原油加工能力2 000 万t/a,乙烯产能150 万t,PX产能450万t,PTA产能1 160万t,惠州在建PTA产能500万t,聚酯产能500 万t。恒力集团正投资煤化工,通过煤化工实现烯烃、芳烃、PTA、聚酯产业链的一体化。

荣盛集团现有原油加工产能4 000 万t;乙烯产能140 万t、在建280 万t;其旗下宁波中金与浙石化一期PX 产能合计560 万t,另外450 万t 浙江石化PX 新产能将于2021 年投产;与恒逸石化合资的逸盛石化PTA 产能1 350 万t,另外2021 年即将投产660 万t 新产能,自有化纤产能110 万t,逸盛石化瓶片产能270 万t,在建130 万t,另外,逸盛石化规划再添加200 万t的瓶片新产能。浙江石化还规划了三期2 000 万t 炼油一体化项目,此外二期后阶段拟规划另两套乙烯装置,拟将其乙烯产能扩至每年1 000 万t。

恒逸集团文莱现有800 万t 炼油产能、150 万t PX 产能;与荣盛石化合资的逸盛石化PTA 产能1 350 万t,2021 年即将投产660 万t 新产能;自有化纤产能725 万t;恒逸文莱二期目前处于填海阶段,拟规划新产能为1 400 万t 炼油、150 万t 乙烯、200 万t PX、250 万t PTA 和100 万t 瓶片。

盛虹集团已有PTA 产能390 万t、聚酯产能210 万t;在建1 600 万t 炼油项目,乙烯产能110 万t、PX 280 万t。

恒力集团和荣盛集团项目建设速度快,建设周期短,投资回收快,可在乙烯产能饱和前的乙烯利润较好阶段尽快回收投资,但其下游聚酯项目相对于PTA 项目而言规模偏小,PTA 销售压力大。

盛虹集团项目上马晚,乙烯、PX 和PTA 投产后有可能会碰到比较严峻的市场环境,但其产业链各环节的产能匹配性相对较好,另外还有庞大的煤化工项目。

恒逸集团文莱炼化一体化项目地处国外,项目建设速度比国内慢、受新冠肺炎疫情影响较严重、离中国市场较远,因此项目投产前将比国内同样的一体化项目建设成本高、建设周期长。但恒逸文莱项目不像国内一样受严格行政审批制约、产品出口世界各地比较没有反倾销问题。文莱没有增值税及消费税,可采用附近印尼低成本煤炭发电,可利用本地原油,原油采购不需进口配额,成品油出口不像中国一样受出口配额限制,项目还享受最长24 年免企业所得税的优惠。此外,恒逸国内聚酯产能大,PTA 销售渠道相对通畅。综合而言,恒逸文莱炼化一体化项目投产前压力大,项目投产后可能会比国内一体化项目更有优势。恒逸集团另外还有己内酰胺项目。

鉴于中国在2020 年起紧缩炼油新产能审批,2021 年起炼油效益有可能开始好转,石脑油与原油的加工差将逐步改善,以原油为原料的炼化一体化企业的PX 项目效益将好于以石脑油为原料的PX 项目效益。2022 年PX 产能将与表观消费量基本匹配,2023年以后PX行业可能触底后逐步重返景气周期。

4 对政府部门及炼化一体化企业的产业链未来发展建议

综合以上信息及分析,对主要炼化一体化企业及相关政府部门提出以下建议:

(1)应注重产业链发展的上下游产能平衡,防止上中游PX、PTA 等产能过大、下游聚酯产能过小、上下游产能不匹配导致上、中游部分品种销售困难以及上、中游效益偏低。

(2)应研究进入利润率高的产业链环节或关联行业,配套利润率好的产品深加工项目,回避竞争白热化及利润率低的行业或项目。

(3)随着企业规模的发展壮大,更应注重税收等生产经营方面的合规性研究,消除潜在隐患。

(4)应充分考虑巴黎气候协定的影响和未来燃油车将逐步被淘汰的趋势。新能源车对汽油冲击大,对柴油冲击相对小(城市公交柴油车和叉车柴油车将被替代,但货车及基建等柴油用途暂未受影响),炼化一体化新项目在工艺规划及设计上应争取多产化工品和航空煤油、适当保留柴油、少产汽油。

(5)产业链中劳动力密集型的聚酯(特别是涤纶化纤)环节在深耕国内市场的同时应研究海外拓展。转移劳动力密集型产业以利用邻近的海外地区便宜的劳动力和关税优势来保持竞争力和获取利润是历史上多国产业升级的经验和必然趋势。

(6)目前乙烯和芳烃工厂外购的石脑油采用石脑油定点直供模式以免交消费税,由石脑油生产企业与石脑油下游使用企业同步申报定点直供计划。生产企业负责对下游使用企业的生产装置、生产能力以及生产资质等进行必要的技术核实工作;下游使用企业因生产装置、工艺等不符合生产要求,不能与生产企业所供应的原料属性相匹配,其实际乙烯芳烃产品收率不能达到50%以上的,由生产企业全额补缴相应税款;税务总局将组织技术专家和检测机构进行随机抽查。但石脑油定点直供额度的批复时间一般较晚,通常会滞后于炼油企业的生产和销售进度,给石脑油生产企业和使用企业造成一定的困扰。建议税务部门在石脑油、燃料油定点直供政策上可进行适当调整,改石脑油和燃料油定点直供申请程序为:由上游石脑油和燃油厂家采用报备程序,同时参考海关的保税进料加工手册的核销模式,由税务局牵头联合商检等多部门对使用定点直供石脑油和燃料油的芳烃和烯烃企业的产品进行核验和核销,打击骗税行为。这样将起到既便利炼化一体化企业的生产经营又有效防止石脑油和燃料油定点直供偷漏消费税的作用。

(7)应进一步破除成品油出口等方面的限制,让国内本土企业能在充分竞争中成长壮大,从而使得中国本土企业能在与国外企业的竞争中具备竞争力。

(8)目前炼化一体化产业链的发展主要采用单纯的资金投入模式,简单外购国外关键设备和技术,自有科技含量低。此外,社会上有呼声认为炼化一体化企业的下一步应该是向原油勘探方向进一步延伸和垂直整合。但国内原油勘探、开采成本高,该方向不一定可行。真正向上整合的方向应该是攻关节能减排、炼油、乙烯、芳烃、聚酯各环节的技术、研发及设备制造。炼化一体化企业除了需坚持采用新技术、不断进行深加工以及技术和工艺改进外,应坚持加大研发投入和自主创新,在这方面“两桶油”应该大有可为,且应起到主导作用。鉴于原油进口垄断局面已被打破,“两桶油”可利用自身多年的行业经验和技术积累优势,研究行业发展趋势,使其设计院等单位增强研发、设计实力,向杜邦、BP、UOP、AXENS 等国际巨头看齐,争取成为石化行业中的华为,靠研发和创新引领乙烯裂解、炼油、芳烃、聚酯行业的技术发展、以获取较丰厚的利润。在下游聚酯瓶片行业,中国已广泛使用中纺院的技术和设备,但PTA方面先进的主流技术为BP 技术和英威达P8 技术,PX 方面关键技术为AXENS 和UOP 等跨国企业的技术,乙烯方面为BASF、壳牌、沙比克、埃克森等公司技术领先,中国在这些领域技术相对薄弱。

(9)目前BP 已出售其全球化工工厂给英力士集团,并开始转卖其先进的低成本PTA 生产技术,壳牌也开始逐步退出炼油行业。如今社会上有降低油品消费税的呼声,但抑制油品消费与节能减排政策息息相关,降低油品消费税不利于抑制油品消费,与节能减排政策方向不符。可考虑使用油品消费税定向支持相关企业、集团的研发工作。“两桶油”等相关企业每年缴交了巨额消费税,国家可考虑通过减免、返还消费税以扶持“两桶油”等相关企业在节能减排、炼油、乙烯、PX、PTA、聚酯等生产技术环节的研发投入,研发投入可抵消费税。当相关企业比肩BP、UOP、杜邦等企业获得催化剂技术、生产技术及专利等方面突破时,国家可进一步加大对其油品消费税减免、返还奖励,定向用于促使取得突破的相关技术投入应用,不使论文、技术和专利束之高阁。鉴于“两桶油”的国企性质,消费税的奖励应部份以丰厚奖金的形式惠及有突出贡献的团队和个人,以调动研发人员和项目组织者的积极性。也应同时鼓励其他民营企业参与研发攻关,同样予以油品消费税减免或返还的奖励,鼓励民企进行研发投入,让民企在创新和研发上与“两桶油”等国企齐头并进,与国企相互竞争、相互促进,以在高端炼化技术领域早日赶超国外同行。同时应严查、严惩假研发真骗税的企业和责任人。只有当国内相关企业在专利、技术上摘取了炼化行业皇冠上的明珠后,中国才能实现真正完整的炼化一体化进程,才能真正完成由“大而不强”向“大而强”的蜕变,否则中国炼化一体化行业将只是另一个“无芯”的手机行业。专利技术取得突破、利润率提升后,企业所得税也将增加,以消费税扶持研发的政策最终将起到真正的涵养税源的作用和回报,才能真正实现科技强国的目标。