2021年全球氨基酸类除草剂发展概况 和趋势综述

2021-05-10杨益军

杨益军,张 波

(安徽中农纵横农化信息咨询有限公司,安徽合肥 230061)

1 全球除草剂市场总体发展情况及预测

除草剂是指使杂草彻底或选择性地发生枯死的药剂,也指消灭或抑制植物生长的一类物质。在过去60多年间,除草剂所占全球农药市场的比重呈现先升后稳的态势,1960年除草剂占全球农药市场比重仅为20%左右,到1970年上升到35%,1980年超过杀虫剂跃居首位,上升到41%,并在此后的多年一直稳占鳌头,2000年全球除草剂销售额达到141.1亿美元,占农药市场比重达50.8%,稳居半壁江山。

2015年之前,全球除草剂市场处于增长趋势明显阶段。转基因作物大量推广、种植,以及草甘膦大量使用,使得1995-2015年除草剂复合增长率(以下简称CAGR)达到3.5%,尤其是北美地区草甘膦累计使用量超过500万t (折百)。由于各种因素交织影响,2016-2020年全球除草剂比重约为40%(图1、2),略有小幅减少,但其市场规模仍超过240亿美元。“中农纵横”根据历史数据建立模型(过程略)进行预测,到2025年全球除草剂市场可达265亿美元,这期间除草剂市场处于恢复性增长阶段。

除草剂按作用机制和化学结构可分为23类,具体包括ACCase抑制剂类、ALS-咪唑啉酮类、ALS-磺酰脲类、ALS-其他类、氨基酸类、生物除草剂类、联吡啶类、氨基甲酸酯类、二硝基苯胺类、HPPD抑制剂类、PPO-二苯醚类、PPO-苯基邻苯二甲酰亚胺类、PPO-三唑啉酮类、PPO-其他类、合成植物生长素-芳香基吡啶甲酸类、合成植物生长素-酚类、合成植物生长素-吡啶类、合成植物生长素-其他类、硫代氨基甲酸酯类、三嗪类、脲类、VLCFA抑制剂类和其他除草剂类等。

2019年全球除草剂市场规模为263.31亿美元,其中8个类别市场规模超过10亿美元(图3、4),依次为氨基酸类、VLCFA抑制剂类、ACCase抑制剂类、ALS-其他类、其他除草剂类、三嗪类、HPPD抑制剂类、ALS-磺酰脲类等,它们的市场规模分别为60.58、23.35、19.84、15.97、15.88、13.54、11.73、11.27亿美元,合计172.16亿美元,占除草剂市场规模的68.38%,其中氨基酸类除草剂市场规模最大,占比23.6%。

过去5年,23个除草剂类别中15个类别的CAGR为负数(图5),其中,氨基甲酸酯类为-3.2%、二硝基苯胺类为-0.9%、PPO-二苯醚类为-0.5%、PPO-其他类为-1.9%、合成植物生长素-酚类为-1.7%、合成植物生长素-吡啶类为-5.6%、三嗪类为-1.5%、脲类为-3.6%、其他除草剂类为-1.3%、ACCase抑制剂类为-0.2%、ALS-咪唑啉酮类为-2.8%、ALS-磺酰脲类为-3%、ALS-其他类为-5.2%、氨基酸类为-1.3%和联吡啶类为-5%,其他7个类别CAGR为正数,包括HPPD抑制剂类增长3%、PPO-苯基邻苯二甲酰亚胺类增长2.3%、PPO-三唑啉酮类增长2.5%、合成植物生长素-其他类增长14.5%、硫代氨基甲酸酯类增长8.5%和VLCFA抑制剂类增长2.3%,合成 植物生长素-芳香基吡啶甲酸类基本持平。

根据agbioinvestor的数据和预测,二硝基苯胺类、HPPD抑制剂类、PPO-二苯醚类、PPO-三唑啉酮类、PPO-其他类、合成植物生长素-芳香基吡啶甲酸类、合成植物生长素-酚类、合成植物生长素-吡啶类、合成植物生长素-其他类、硫代氨基甲酸酯类、三嗪类、VLCFA抑制剂类、其他除草剂类、ACCase抑制剂类、ALS-咪唑啉酮类、ALS-磺酰脲类、ALS-其他类和生物除草剂类,2019-2024年市场规模将获得不同程度的增长;而氨基甲酸酯类、PPO-苯基邻苯二甲酰亚胺类、脲类和联吡啶类4个类别市场将会减少,氨基酸类产品将基本持平。

在选择性和灭生性除草剂呈现竞合态势以及草甘膦的市场竞争等多重作用下,各大公司对除草剂开发保持着谨慎的态度。2018-2020年,富美实、杜邦及日产化学等公司开发出一些新的选择性除草剂,如Biozone、beflubutamid-M、dimesulfazet、tetflupyrolimet以及L-草铵膦等,基本兼具了高效、安全、广谱和使用低量等特性,可以说都是高活性、环境污染小、使用频次低的植保产品,符合除草剂市场的主流发展趋势。

2 氨基酸类除草剂主要品种和市场展望

2.1 氨基酸类除草剂主要品种和作用机制

氨基酸类除草剂通常都含有氨基和磷酸基团,故将此类除草剂称为氨基酸类除草剂。氨基酸类主要包括草甘膦(2009年起将草硫膦作为草甘膦的盐类,归于草甘膦统计)、草铵膦和双丙氨膦3个品种,也有将它们归为有机磷类别。1996年以来,由于抗除草剂转基因作物的崛起,使得氨基酸类除草剂市场飞速发展,成为23类除草剂之首。

按照除草剂对靶标酶的作用机制,除草剂可分为抑制氨基酸、脂肪酸、色素、叶酸等组分合成和代谢,以及干扰光合作用、抑制有氧代谢、抑制细胞壁的合成等类型。草甘膦属于5-烯醇丙酮酸莽草酸-3-磷酸合酶(EPSP合酶)的抑制剂(表1),而草铵膦和双丙氨膦属于谷氨酰胺合成酶(GS)的抑制剂。

表1 氨基酸类除草剂的主要品种和作用机制

2.2 全球氨基酸类除草剂市场展望

2020年与2000年相比,全球氨基酸类除草剂市场规模增加了2.2倍,2015-2020年市场走势如“V”型,2020年达到67.15亿美元,并超越2015年。虽然近5年氨基酸类除草剂市场出现小幅度的回升,但2016年以后草甘膦和草铵膦市场发展出现了分化(图6),双丙氨膦和草甘膦市场基本稳定,未来氨基酸类除草剂市场增长的主要动力来自草铵膦,草铵膦市场有望获得成倍增长。中农纵横预计,2025年全球氨基酸类除草剂市场有望达到78亿美元,5年复合增长率为2.8%。

3 全球氨基酸类除草剂主要品种供求状况及市场影响因素分析

3.1 草甘膦供求状况和市场影响因素分析

3.1.1 草甘膦的发展历程

根据文献报道,1950年,瑞士科学家Henri Martin首次发现N-(膦酰基甲基)甘氨酸,但没有确定它的除草效用。1964年Stauffer化学公司将草甘膦作为化学螯合剂并且获得了专利,发现它能与钙、镁、锰、铜和锌结合并能去除矿物质。草甘膦具有的除草性能直到1971年才被人们发现,当时孟山都公司正在测试不同化合物潜在的软化水的性能,发现与草甘膦密切相关的2种化合物对多年生的杂草具有一定的除草性能,科学家JohnE. Franz随即对这2种分子的衍生物进行了合成,发现草甘膦是一种具有强效除草性的药剂,草甘膦逐渐出现在人们的视野中。1971年,总部在美国密苏里州圣路易斯的孟山都公司成功研制出了具有跨越时代意义的草甘膦类除草剂——农达(Roundup)。

由于草甘膦兼具高效广谱、低毒安全等特性,属于高性价的农药品种,被广泛用于田间、坡地以及草坪等防除杂草。2019年全球草甘膦市场规模为56.4亿美元,占农药销售额的11%,使用量达73万t,占全球农药使用量的17%,是最大的除草剂品种,也是全球第一大农药。

草甘膦市场的发展壮大是由于其应用领域的拓广。草甘膦上市的前20年间,在农业和非农上使用量稳步上升,使用范围逐步扩大,甚至可用于控制晚季田间杂草和作为干燥剂,但市场规模增长较为缓慢,直到1996年草甘膦抗性作物的推出和种植,草甘膦的使用量爆发式增长。草甘膦抗性作物包括大豆、玉米、棉花等,其中耐草甘膦大豆为最主要的品种。

国内外应用试验表明,草甘膦可以应用于传统作物、转基因作物、果蔬等防除各种常见杂草,草甘膦农用市场主要是转基因作物。草甘膦也可用于草坪、森林、苗圃及一些灌木防除杂草,控制果园中各种水果新梢生长,防止植株枝叶的早衰,对甜菜、番茄等有增糖的作用,非农用市场多年持续稳定,近5年全球使用总量保持在70万t (表2)。

表2 2019年全球草甘膦使用领域(作物)情况(折百,下同)

3.1.2 全球草甘膦供求关系

2006年之前,全球草甘膦产能严重不足,2006年受飓风影响,孟山都公司(现属德国拜耳) 10万t生产线停产,加剧了供需矛盾,2008-2009年全球草甘膦保持供应不足态势,价格一度推涨至10万元/t,高利润引发了中国草甘膦的投资热潮,短短几年产能增加近一倍,到2012年全球产能达到最高峰的110万t左右,之后草甘膦高产能、低开工率的态势一直维持到2016年。

我国草甘膦生产企业主要分布在沿江省份,四川产能占比为25%,江苏为18%、湖北为17%、浙江为15%、安徽为4.5%。无论作为农药企业还是沿江化工企业,近年都受到环保巡视影响,未来随着对沿江化工企业和农药企业监督检查力度的进一步加强,企业入园监管日趋严格,供应端约束将持续增强。

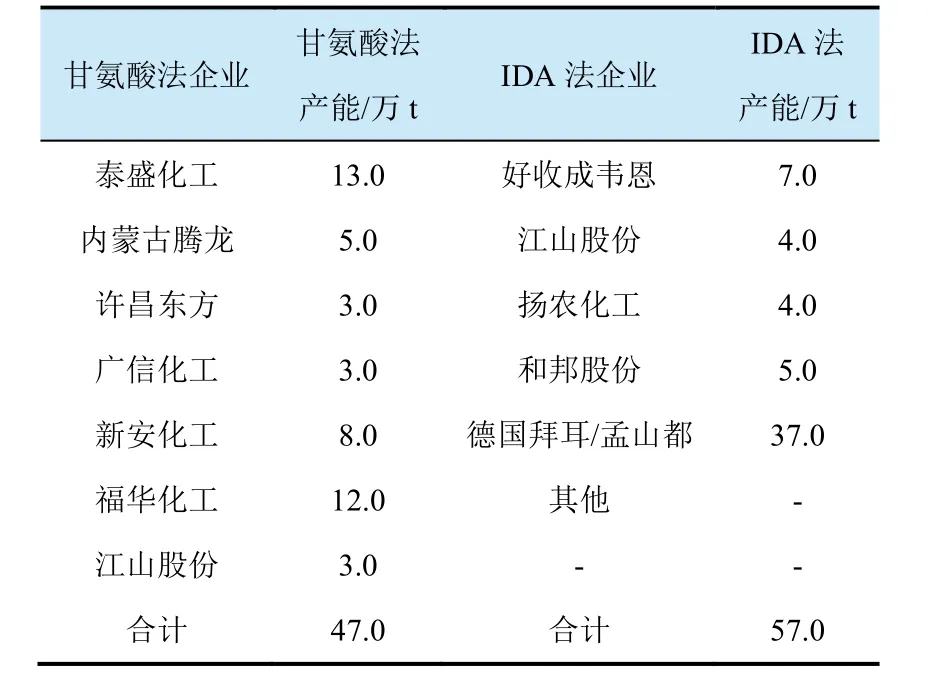

过去6年,中国草甘膦累计退出中小产能达到30多万t,退出产能工艺路线基本是甘氨酸法。从全球看,草甘膦产业扭转了以甘氨酸法工艺路线为主导的产业结构,目前全球2种工艺的产能比较均衡,甘氨酸法和IDA法分别为47万t和57万t。

按照《关于开展草甘膦(双甘膦)生产企业环保核查工作的通知》(环办〔2013〕57号)要求,经历2015年以来的4轮高压环保核查、督察以及安全检查,我国草甘膦产业开启了高质量发展之路。管理部门打出了一系列组合拳,包括推出氯乙酸+有机硅循环绿色工艺、鼓励企业并购重组、化工企业退出长江一公里行动、全国化工企业退城入园和排放总量控制等多重政策和办法,全国草甘膦产业集中度快速提高,政策效益明显。

2020年,我国草甘膦2种工艺(甘氨酸为47万t、IDA法为20万t)合计产能67万t (表3)。过去近6年,我国草甘膦产能减少了30多万t,多家环保不达标的中小生产企业已关停或购并,草甘膦生产企业已缩减至10家左右。

表3 2020年全球草甘膦企业产能情况

3.1.3 中国草甘膦市场行情和成本影响因素分析

(1)2020年中国草甘膦市场行情分析

2020年,我国草甘膦行情是围绕新冠疫情和四川洪水展开的。1-3月间是触底反弹,1月中下旬是当年的市场低点,2月初新冠疫情延迟企业复工复产,尤其湖北疫情较为严重,影响了湖北企业开工率,叠加中国和国际社会年初强调粮食安全,企业备灾备荒诉求增加,3月份市场出现集中采购、价格反弹。随着5-7月份供应增加,行情围绕2.15万元/t的价格中枢稳定盘整,行情延至8月中旬,四川乐山洪水发生,四川2家规模企业近17万t草甘膦和 15万t双甘膦生产中断,价格跳涨至2.45万元/t,叠加9月份南半球春耕需求旺盛,之后草甘膦价格逐渐攀升,年尾又遇到河北石家庄突发疫情事件,对甘氨酸路线产能造成一定影响,价格再次攀升。至发稿时,我国95%草甘膦原粉供应商报价3万~3.05万元/t,实际成交参考至2.95万~3万元/t,200 L装41%草甘膦异丙胺盐水剂实际成交至14800~15300元/千升,港口FOB至2120~2190美元/千升;200 L装62%草甘膦水剂成交至18800~19300元/t,港口FOB至 2690~2760美元/t。25 kg装75.7%颗粒剂主流价格26500~27000元/t。生产商订单多安排至2021年4月底5月初,销售压力不大,原料和基础化学品价格上调,提升了草甘膦生产成本。从目前市场看,短期内价格或将高位盘整,以稳定为主。

表4 2020年我国草甘膦行业经营指标弹性描述及分析

排除不可抗力的因素,预计2021年我国草甘膦主流企业供应逐渐常态化,目前内蒙古腾龙进行检修和许昌东方加大开工等行为,属于利空基本相抵。2020年底草甘膦价格突破3万元关口(图7),是6年的新高,中农纵横认为,市场要理性看待草甘膦价格和利润的变化。其实,本轮草甘膦价格上涨背后是上下游产业周期共振的结果,市场不仅要顺势而为,企业更需要应用市场周期规律落实到经营管理中,从而促进企业更好地发展。

(2)中国草甘膦成本影响因素分析

2016-2020年5年间,中国草甘膦的年供应量在50万t以上(图8)。

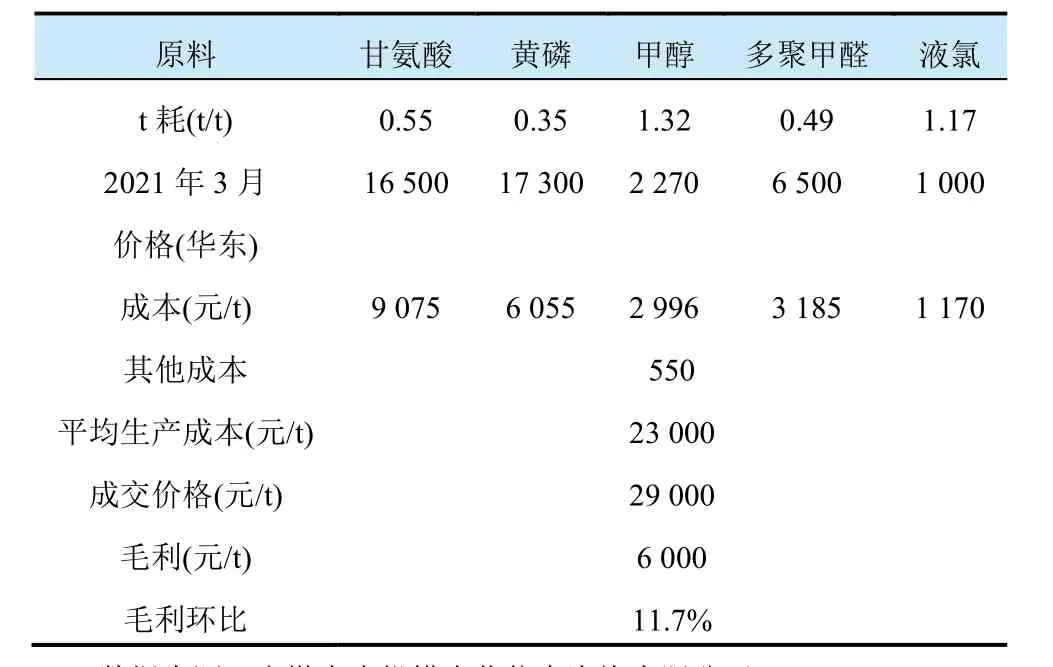

草甘膦的2种生产工艺(IDA法和甘氨酸法)成本差别不大,IDA法属于环境友好工艺,而甘氨酸路线产生的污染物较多,环保成本高。甘氨酸路线原材料主要包括甘氨酸、甲醇、黄磷、多聚甲醛、液氨等,草甘膦价格和主要原料价格存在一些相关性,尤其是草甘膦和甘氨酸价格联动性较强(表5)。

表5 我国草甘膦甘氨酸路线的成本核算 (原料以2021年3月2日价格进行计算)

根据相关研究,甘氨酸路线“三废”排放大,每t草甘膦副产废液约为5 t,甘氨酸生产过程中也产生废水、VOCs等污染物,同样会因环保问题而涨价并传导至下游。另外,磷的排放也会造成环境污染。目前草甘膦生产过程中磷元素的利用率为60%~65%,剩余部分进入到母液中,未经处理地排放将带来严重的环境污染,造成土壤板结、水体富营养化等一系列生态环境问题,废液处理能力和水平成为制约行业供应的核心问题。因此,环保投入已经成为草甘膦成本的重要组成部分,只有规模较大或资本实力较强的企业才有能力进行环保投入。在当前环保高压态势下,环保投入对企业竞争力乃至生存能力起着决定性作用。

3.1.4 全球草甘膦主要细分市场及预测

2019年全球草甘膦市场规模为56.40亿美元,同比上年增长1.13%,全球使用量为73.84万t,同比上年增长1.51%,其中使用超过1万t的国家为11个,它们依次为印度尼西亚、乌拉圭、印度、俄罗斯、加拿大、泰国、澳大利亚、中国、阿根廷、美国和巴西(表6),前11位占市场总量的71.3%,其中美国和巴西领先,使用量超过10万t。

表6 2019年全球草甘膦细分市场结构(按照国家)

2018-2020年全球草甘膦主要市场出现了一些变化。2019/2018统计期内,南美市场增长,巴西受天气适宜和大豆扩种等有利因素影响,增长7%。2020年阿根廷、巴拉圭和巴西的干旱天气,对草甘膦使用存在不利影响,预计2021年将逐渐缓解。2021年欧洲市场受欧盟严苛禁用政策和东欧使用增加影响,市场基本持平。2019年美国洪灾对草甘膦使用存在不利影响,2020年天气改善,预计2021年恢复增长。亚太地区仍为草甘膦使用增长区域,正面影响因素是中国以草甘膦替代百草枯,中国及其他亚太国家,正在推广草甘膦抗性作物的种植;负面影响因素是澳大利亚大火造成种植面积减少,2020年印度限制使用草甘膦,2021年泰国、法国和卢森堡开始禁用草甘膦等。

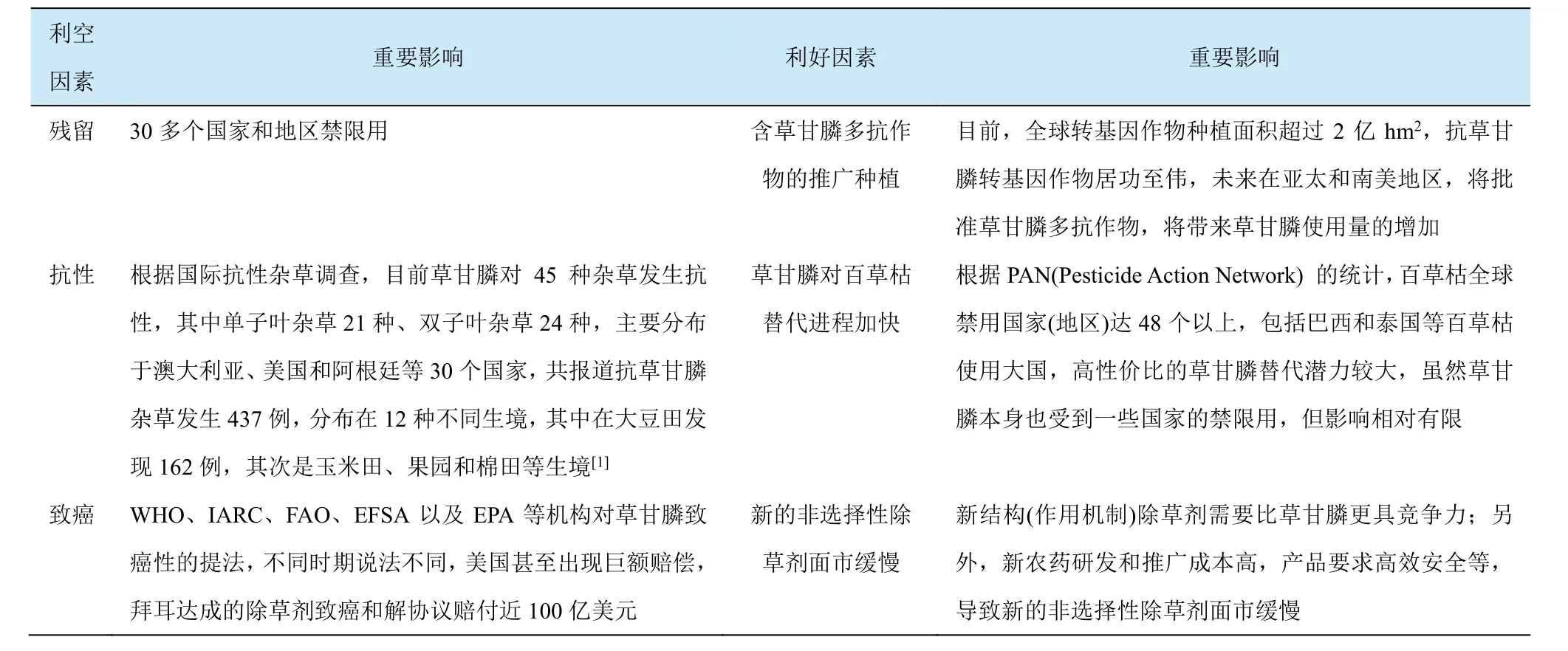

3.1.5 影响全球草甘膦市场发展的主要因素

草甘膦问世近50年来,市场经久不衰,近10多年来,草甘膦市场受禁限用(受残留)、抗性、致癌等不利因素影响(表7),同时也受草甘膦抗性作物种植推广、百草枯替代和新的非选择性除草剂面市缓慢等利好因素影响,整体市场表现相对稳定。

中农纵横认为,草甘膦市场本质是错综复杂的利益关系,是高度产业化的农业跟生态农业之间的博弈,未来主要影响因素比较均衡,也存在阶段性失衡,进而影响市场,预计到2025年,全球草甘膦总体市场仍维持稳定态势。

3.2 草铵膦供求状况和市场影响因素分析

3.2.1 草铵膦的发展历程和作用机制

草铵膦于1986年由德国赫斯特公司(后归属拜耳公司,现属巴斯夫)直接化学合成并成功上市。2017年10月,拜耳为了回应监管部门反垄断审查,与巴斯夫达成了一项剥离资产协议,巴斯夫出资59亿欧元收购拜耳的全球草铵膦除草市场、转基因LibertyLink产品在内的部分种子业务等。目前草铵膦Liberty已经成为巴斯夫重要除草剂品种,并成为LibertyLink®杂草管理技术的关键组成部分。

草铵膦具有除草活性高、除草谱广及环境相容性好的特点,非常适合发展除草剂抗性基因,草铵膦抗性基因已经导入水稻、小麦、玉米、甜菜、烟草、大豆、棉花、马铃薯、番茄、油菜、甘蔗等20多种作物中,近年来已在美洲、亚洲、欧洲、澳洲 等地区的农业大国推广种植这些转基因作物。

表7 影响全球草甘膦市场发展的主要因素

目前,草铵膦已成为与百草枯、草甘膦并存的非选择性主流除草剂。草铵膦发挥除草活性的速度优于草甘膦,而且对农田中一年生甚至多年生的绝大多数杂草均有较好的防除效果,在杂草对草甘膦产生抗性的地区可作为草甘膦的替代产品使用。

2020年,全球草铵膦的市场规模达到10.5亿美元,位列所有除草剂品种第二位,近6年全球市场复合增长率为6.3%,属于增长最快的非选择性除草剂(图9)。未来,随着转基因L-草铵膦耐受性作物的开发、百草枯逐步被禁用以及杂草对草甘膦的抗性日益增强等有利条件的发展,草铵膦仍有市场开发潜力和广阔应用前景。

商业化应用的草铵膦通常是由化学合成制备的DL-草铵膦的外消旋混合物,其中含有50%D-草铵膦无除草活性。若将L-草铵膦的纯光学异构体替换当前的外消旋产品进行使用,则能够将草铵膦的使用量减少一半,这对降低使用成本、提高商品经济性以及减轻环境压力都具有重要意义,未来2~3年L-草铵膦有可能大规模上市。

研究人员发现,L-草铵膦的除草作用与植物体内谷氨酰胺合成酶的活性密切相关。在植物的氮代谢过程中,谷氨酰胺合成酶能够催化L-谷氨酸与铵离子生成谷氨酰胺(图10)。当L-草铵膦被植物吸收后,能够与植物细胞内的腺嘌呤核苷三磷酸结合并占据谷氨酰胺合成酶的活性位点,对谷氨酰胺合成酶产生不可逆的抑制作用,从而导致谷氨酰胺的合成途径受阻。这对植物造成了两方面的严重后果,一方面使植物体内的氮代谢途径发生紊乱,植物细胞内核苷酸和蛋白质等的合成量下降,光合作用受阻,从而导致叶绿素的合成减少;另一方面谷氨酰胺的合成途径受阻导致铵离子在植物体内不断积累,高浓度的铵离子使得细胞膜遭到破坏,同时叶绿体分解,两方面共同作用下,最终导致植物死亡。

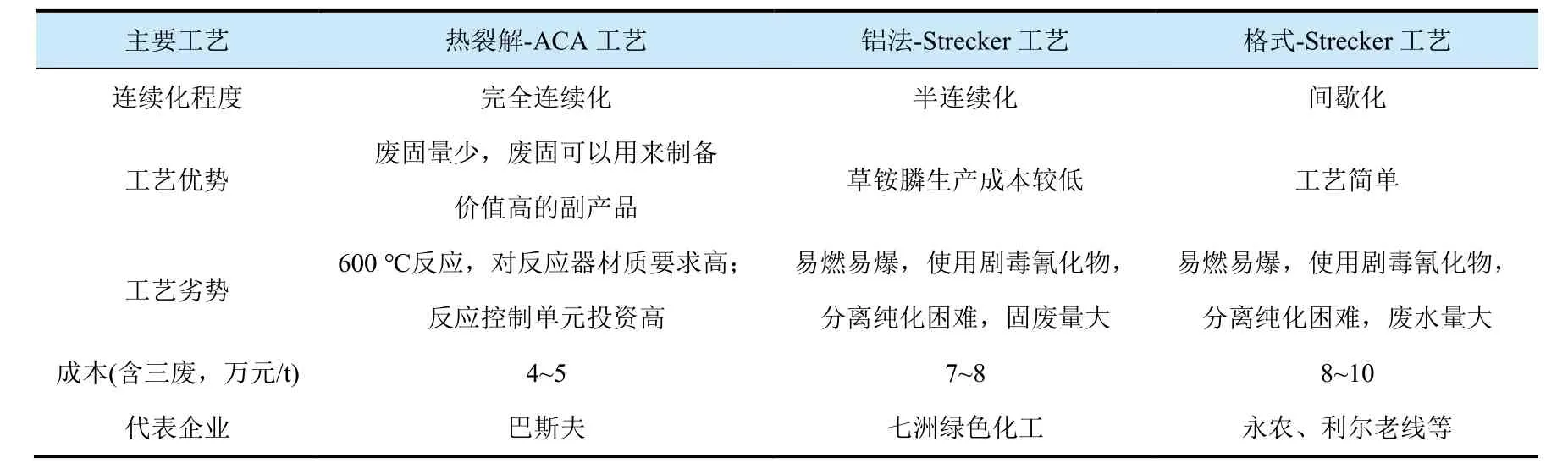

3.2.2 草铵膦及L-草铵膦工艺技术发展状况

目前,全球草铵膦主要有3种产业化生产路线(表8)[3],分别为热裂解-ACA工艺、铝法-Strecker工艺、格式-Strecker工艺。这3种工艺有相似的部分,但在成本、原料、损耗、反应机理、环保友好性和收率方面有较大区别。格式工艺具有较大的安全风险和环境风险,且成本较高,是国内主流工艺;热裂解-ACA工艺比较先进,连续化程度高,三废排放、合成成本最低;铝法-Strecker工艺是从格式工艺向热裂解-ACA工艺发展的过渡工艺,较格式工艺有很大的改善。

表8 草铵膦工艺路线比较

热裂解-ACA工艺以MDP(甲基二氯化膦)为原料,通过MDP制备MPE (即甲基亚膦酸单正丁酯),再与ACA (丙烯醛氰醇乙酸酯/2-乙酰氧基-3-丁烯)进行Michael加成制备(3-乙酰氧-3-氰丙基)-甲基膦酸正丁酯,最后通过氨化、水解得到草铵膦。全流程可以采用连续化作业,自动化程度高,总收率可以达到95%左右。

该法的难点主要有2个,分别是MDP的合成和Michael加成。MDP合成难度大,遇氧气自燃,工艺控制难度较高,而且需要4个塔,设备较为昂贵,投资较大;MPE与ACA膦化合成氨基腈采用Michael加成,该工艺流程目前国内研究较少,尚未实现产业化。

该法反应过程中无溶剂、无气味,几乎无渣排放;氨化和水解后的水相都蒸发回收,可套用,是环境友好的洁净工艺。

目前,国内部分企业通过亚磷酸三乙酯经格氏反应生产中间体(甲基亚膦酸二乙酯)。该反应路线步骤多,反应条件苛刻(无水),存在较大环保和安全风险,技术壁垒相对不高,主要代表企业包括绵阳利尔、永农等。另一类采用更为先进的用中间体MDP合成的工艺路线,该路线经济,三废少,难点在于中间体MDP的合成,代表企业有巴斯夫、广安利尔、七洲及亿盛等。MDP的成功合成是我国草铵膦生产实现工艺突破的关键一步。

虽然成本最低的巴斯夫连续气相法路线工艺壁垒非常高,国内尚未完全攻克,但目前已在部分关键步骤(MDP)取得突破。主要表现为七洲投产络合物MDP法甲基亚膦酸二乙酯和广安利尔突破气相法MDP,生产成本有望从国内主流格氏法的4万元/t降至约2万元/t;利尔化学成功实现MDP量产,目前正处于与草铵膦并线的关键期,成功后有望实现新工艺的切换,大幅降低广安基地草铵膦原药成本。

查询相关资料和文献,发现L-草铵膦的制备工艺主要包括化学法和生物法。化学法合成L-草铵膦主要包括手性辅助剂诱导法、外消旋体拆分法和不对称合成法等,但这些方法存在合成路线复杂、收率低和手性拆分试剂昂贵等问题,难以实现高效工业化生产。生物法合成L-草铵膦主要包括蛋白酶法、氨基酸脱氢酶法和转氨酶法等,这些方法往往具有产物光学纯度低、分离难度大或底物耐受差等缺陷,其工业化应用价值相对较低。张大永等[2]以(2S)-N-(2-苯甲酰基-4-氯苯基)-1-苄基-2-吡咯烷甲酰胺盐酸盐为手性辅基,在无机碱的作用下,DL-草铵膦与手性辅基、金属离子络合形成配位化合物,此过程中D-草铵膦构型反转生成L-草铵膦,配合物经水解得到L-草铵膦,手性辅基、金属盐回收利用,反应收率达到90%,光学纯度为96%。该合成路线简单,反应条件温和,适合工业化生产。

当前包括利尔化学、江苏红太阳、山东亿盛和河北威远等公司宣称掌握了L-草铵膦的技术,但当前该产品尚没有正式工业化量产,而国外巴斯夫也在着手准备L-草铵膦的生产,随着草铵膦市场竞争加剧,进入更具优势L-草铵膦市场的进程势必会加快。

3.2.3 2020年全球草铵膦行业供求状况分析

2020年,全球草铵膦产能约为46000 t,产能装置主要分布在德国、美国、中国和印度(表9),中国草铵膦产能达到32000 t,约占全球60%左右,受疫情影响,中国和印度一些企业开工率受到不等的影响,2020年全球草铵膦的产量为35510 t,同比下降9%。根据企业新增产能公告,未来全球草铵膦和L-草铵膦产能释放仍然在中国,国外产能释放有限(拟增1万t)。

表9 2020年全球草铵膦有效产能和产量的情况

2020年全球草铵膦原药主流生产企业主要有6家,他们分别是巴斯夫、利尔化学、山东亿盛、石家庄瑞凯化工、威远生化和UPL,总产量为35150 t,同比下降9%。在全球草铵膦使用量平稳增长背景下,2020年使用量同比增长10%,产量下降9%,导致供求处于紧平衡状态,价格同比增长60%。今后随着永农、诚信、滨农、绿霸等草铵膦及L-草铵膦新产能逐渐释放,价格预计逐渐稳定或回落,供求关系仍是价格波动的主线(图11)。

3.2.4 全球草铵膦行情回顾

过去几年间,中国草铵膦原药行情可谓跌宕起伏,行情起伏的背后是供需关系的抗衡(专利保护期除外)。最初,草铵膦作为高端除草剂,因为其效果好、毒性低、不伤根等优良特性主要应用在果蔬等经济作物上,2008年之前的价格维持在30万元/t以上,市场供需较为平衡。2008、2009年受全球经济危机的影响,全球草铵膦需求减少,价格跌至19万元/t以下。2010、2011年期间,随着全球经济缓慢复苏,受抗草甘膦超级杂草数量增加、抗草铵膦转基因作物的推广以及韩国禁用百草枯等利好因素影响,草铵膦销量再次出现大幅增长,2014年原药价格重新回到30万元/t以上。

2014年前后,由于草铵膦利润空间大,加上中国农业部(现农业农村部)发布第1745号公告,决定“自2014年7月1日起,撤销百草枯水剂登记和生产许可,停止生产,保留母药生产企业水剂出口境外使用登记,允许专供出口生产,2016年7月1日停止水剂在国内销售和使用”,政策出台后市场普遍认为草铵膦是百草枯优质替代品种。2014年后辉丰、红太阳、好收成韦恩、江苏皇马、乐斯化学、七洲绿色、山东滨农等纷纷立项上马草铵膦,草铵膦供应增加明显,价格自然回落,2015-2016年价格进入下降通道,2016年初,拜耳率先下调草铵膦制剂价格,带动了各家企业价格战,原药价格一度跌至11.7万元/t。

进入2017年,在百草枯禁用范围扩大、环保趋严、草甘膦抗药性凸显等多种因素的叠加下,草铵膦市场需求量不断增大,而库存有限,导致供求关系失衡,草铵膦市场复苏,价格再度上涨,期间价格维持高位。至2018年下半年后,中美贸易摩擦升级,气候导致种植推迟,造成全球草铵膦需求走弱;与此同时供应增加,巴斯夫和利尔化学等企业新产能的释放,出现供过于求状态,价格向下拐点出现。2018年11月江苏某企业将草铵膦母液的价格拉到很低,中国原药价格战开打,众多因素叠加导致2019年原药价格一直下行,降到9.8万元/t左右。

2020年以来,国内外部分草铵膦及中间体企业先后受到环保、疫情、洪水等影响,开工率走低,草铵膦价格持续上涨,2020年我国草铵膦均价为 14.19万元/t (图12),同比上涨12.7%。

从近14年的年平均价格波动来看,草铵膦原药价格最高点出现在2014年,价格为31.5万元/t (图13),也出现2个低点,分别是2016年的11.7万元/t和2019年的12.56万元/t (年度平均价格)。2021年我国草铵膦价格延续反弹,当前价格为19.0万元/t,同比上涨61%。

通过近14年的大幅降价,草铵膦的性价比已有明显提升。需要说明的是草铵膦价格向下波动,掩盖不了行业向上的景气度,低价更显性价比,促进新需求的增长。通过抢占其他非选择性除草剂的市场份额,草铵膦有望成为下一个10万t级大单品(以L-草铵膦计为5万t),市场规模可达20亿美元。

3.2.5 全球草铵膦细分市场及预测

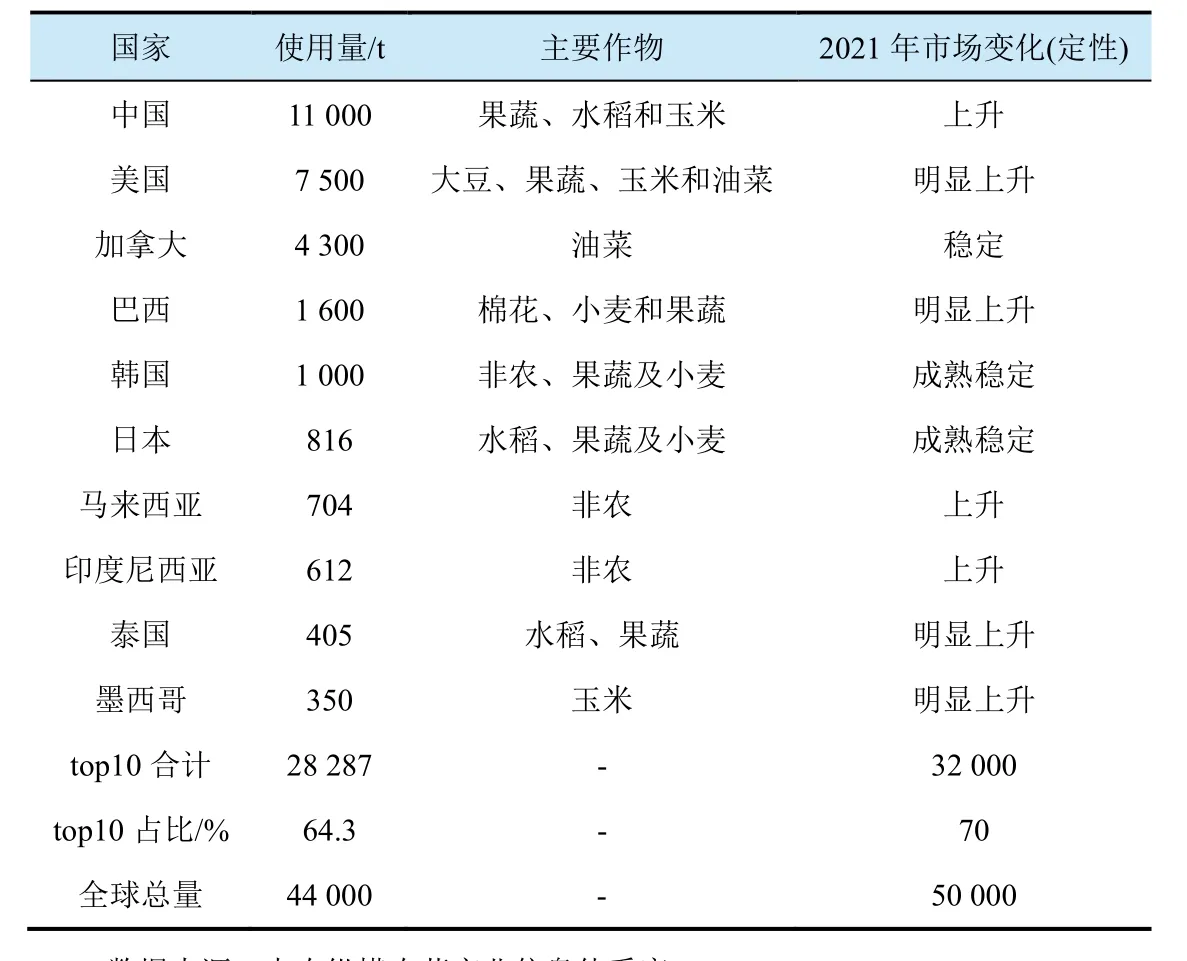

2020年全球草铵膦主要细分市场为中国、美国、加拿大、巴西、韩国、日本、马来西亚、印度尼西亚和泰国等(表10),市场主要分布在亚洲和美洲。全球草铵膦市场区域性特点明显,除了非选择性除草剂需求替代、复配增加外,还与这些国家大豆、玉米、油菜和棉花等大田作物抗草铵膦转基因作物商业化程度较高有关。

表10 2020年全球草铵膦主要细分市场和预测

未来一段时间,将是L-草铵膦逐步替代草铵膦的过程,预计L-草铵膦普及高峰期在2023-2025年,2025年全球L-草铵膦使用量将达到5万t水平。

3.2.6 影响全球草铵膦市场的主要因素

目前全球草铵膦市场规模达到10亿美元,近10年市场规模持续增长,远期市场将增至20亿美元,未来草铵膦市场增长因素主要有以下3个方面。

(1)草铵膦抗性作物的推广和种植对需求的刺激

全球转基因作物种植面积超过2亿hm2,排名前5位的国家依次为美国、巴西、阿根廷、加拿大、印度,她们的转基因作物种植面积占比高达91%。全球前四大转基因作物依次为大豆、玉米、棉花、油菜,2020年四大品种播种面积占全球转基因总种植面积99%。

加拿大是全球油菜的主要种植国家之一,种植面积占全球25%多。转基因油菜是加拿大转基因作物中种植面积最大的品种,种植面积接近900万hm2,占加拿大油菜种植面积的 95%,占其转基因作物的75%以上。加拿大转基因油菜LibertyLink与Roundup Ready渗透率为5.5∶4.5(表11),比较稳定,草铵膦市场增减空间有限。其他种植转基因油菜的国家还包括美国、澳大利亚以及智利。根据ISAAA (国际农业生物技术应用服务组织)的相关数据显示,目前这些国家转基因油菜种子都以Roundup Ready系统(耐草甘膦)为主,草铵膦消费量较少,并且这3个国家转基因油菜总种植面积有限,美国、澳大利亚的种植面积增速显著放缓,智利种植面积不稳定,可以关注。

表11 商业化的抗草铵膦作物

美国转基因作物播种面积为全球之首,种植面积占全球39%。大豆、玉米、棉花、苜蓿、油菜、甜菜是美国主要的转基因作物,其中,以转基因大豆、玉米和棉花的种植面积最大,应用率超过93%,美国转基因大豆和玉米种植面积相当,合计在6700~ 7200万hm2,转基因棉花种植面积约为500万hm2。近年来,巴斯夫、科迪华、拜耳等公司推广的耐草铵膦转基因大豆、棉花等种子的应用或将成为草铵膦需求的新增长点。美国草甘膦耐受杂草问题加重,科学家采用杂草交替控制的策略,农化巨头开发出兼具多种除草剂抗性的新生代转基因作物,从这方面看,草铵膦替代草甘膦作用大于竞合,对草铵膦的需求将带来增长。2017年Kynetec公司曾做过一项市场调研,以美国21个州的作物种植者为调查对象,选出了最佳的大豆性状系统为LibertyLink,并同时指出,除草剂抗性问题已超过亩产等因素成为种植者选择种子类型的首要考量点。

虽然当前美国转基因大豆大部分市场依旧为 Roundup Ready系列,但据Stratus Ag的研究表明,美国将近75%的种植者正面临严重的草甘膦抗性杂草问题,且草甘膦致癌争议不断,Liberty除草剂在除草谱宽度及对抗抗性杂草问题方面被置为首选。此外,拜耳也与杜邦、先正达、孟山都等公司进行技术交叉授权,研发生产新的双抗或三抗种子,为防除草甘膦抗性杂草提供了新工具,如巴斯夫的Credenz (草甘膦-草铵膦抗性,为LibertyLink的升级版)、先正达的Agrisure 3000GT (草甘膦-草铵膦双抗品种)和科迪华的Enlist E3 (草甘膦-草铵膦-2,4-滴三抗品种)等。再者,Liberty 除草剂在施用过程中挥发性问题小,比Roundup Ready II Xtend (抗麦草畏及草甘膦品种)更具优势,远期草铵膦耐性基因在大豆中的渗透率有望超过50%。

另外,草铵膦以及L-草铵膦的高活性、经济性和安全性,将加快替代和竞合其他转基因作物。

综合以上主要预增因素,预计美国远期草铵膦需求量在1.4万~1.6万t,比当前水平增加7500 t左右,草铵膦市场需求有望再上一个台阶。

阿根廷、巴西转基因种植水平和美国类似,巴西转基因作物种植总面积在5000~5500 hm2,转基因大豆和玉米种植面积约为3500和1500万hm2,近几年巴西转基因作物应用率稳定在92%以上。阿根廷是转基因种植较为成熟的国家,转基因大豆面积为1800~2000万hm2,转基因玉米种植面积600万hm2,转基因棉花种植面积37万hm2,应用率近100%。加上抗草铵膦双抗或三抗种子新老替代,远期对草铵膦需求将带来一定的增长(视新品的推广进程为准),预计远期将增加7000 t。

(2)百草枯禁用后的替代需求

中国、东南亚、巴西等地百草枯禁用后,出现替代需求,助推草铵膦需求增长。自2019年起禁用百草枯的国家包括泰国、中国、巴西等,我国农业部2016年要求“禁用和禁售百草枯水剂”后,导致百草枯用量断崖式下滑,巴西国家卫生监督局(Anvisa)发布2020年底起全面禁用百草枯,将于今明两年草铵膦需求明显增加。草铵膦不是百草枯唯一替代品种,如果按照替代率40%估算,中国、泰国、巴西远期替代市场分别为8000、4000、4000 t。

(3)其他需求增长因素

草铵膦复配制剂的大量使用,草铵膦价格下降带来的性价比提高,草甘膦抗性杂草的防除,都将增加草铵膦的需求量,预计远期这方面需求将达到15000 t。

综上所述,预计2021年全球草铵膦需求量接近50000 t,远期随着新生代转基因的渗透、百草枯的禁用替代、复配制剂的增加和草铵膦价格下降,将增加不少于45000 t的需求量,届时全球草铵膦使用量可达10万t左右(L-草铵膦以折半计算)。