浅析增值税改革对我国FDI规模的影响

——基于双重差分法

2021-05-05荆博诚江南大学

荆博诚 江南大学

一、引言

1978年,我国正式开始实行改革开放,我国也于此时开启了国际交流的大门。在改革开放进程中,随着大量的外资进入我国市场,为我国带来了大量宝贵的资金和技术,为我国经济发展注入了一剂强心剂,很大程度上缓解了我国经济发展资本不足的难题,令我国经济水平得以持续、高速地发展。因此,外商直接投资在我国经济发展的历程中起到了至关重要的作用,于是如何进一步推动我国境内FDI的发展对我国经济水平的不断提高存有较为重要的意义。

随着我国市场经济地不断深入推进和大量外资的引入,在我国税收体系中占据重要地位的增值税已经不再满足当下经济发展水平的要求,国家亟待开始进行税制改革。我国最初于2004年在东北地区开始推行增值税改革试点,随后在2007年将范围扩大至中西部地区,最终于2009年正式在全国范围内开始进行增值税改革进程。增值税制的成功改革为我国经济体制的转型和FDI利用水平的提高发挥了极为重要的作用,保障了我国经济水平的高速发展。

基于此,本文以这一重大举措——增值税改革为切入点,系统分析增值税改革与外商直接投资之间的内在关系,并利用2004年我国于东北地区,即辽宁、吉林、黑龙江三个省份进行增值税转型改革试点这一“准自然实验”,基于1994―2013年我国各城市外商直接投资额数据,在细致分析其变动趋势的基础上,采用双重差分法(Difference-in-Differences,DID)对增值税改革对我国FDI的影响进行实证研究。该文的结论不仅有助于评估我国增值税改革政策所带来的实际效用,也可以为我国FDI规模的提高路径提供经验依据。

二、文献综述

张洋子和张淑娟(2018)基于2008―2014年全国31个省市的面板数据对不同地区收税因素对FDI的影响进行了实证研究,结果表明税收因素对FDI有非常显著的负向影响,呈现出反向变化的趋势,且影响程度存在明显的地域差异性,从而得出以产业结构转型为导向,调整税收优惠政策对我国吸引FDI存有促进作用的结论[1]。邓紫芸(2020)详细分析了增值税改革对各类行业的影响——汽车以及家电等整体产业链末端较为活跃和市场竞争程度较高的制造业行业在增值税改革后,其利润所得向消费端倾斜,这些行业的企业能够进一步扩大市场占有率,同时提升自身的产业技术含量;市场集中度较高的能源、电力以及通信等行业在增值税改革之后,整体盈利成本出现大幅度降低,提高了企业的资金容量,对企业整体水平的提升具有巨大的推动作用,这能够提升我国企业对外资的吸引能力和利用水平[3]。高凤勤等(2020)研究提出,增值税改革降低了我国企业的税收负担,提升了我国企业的国际竞争能力,从而使我国企业对外商直接投资的吸引力有所增加[4]。曹越等(2020)研究得出,“深化增值税改革”可以进一步减轻公司税收负担,推动新动能成长和产业升级,拉动国内市场消费需求,促进经济长远健康发展,而这能为我国FDI规模发展提供经济环境保障,提升我国企业FDI吸引力和利用水平。同时,该文章还通过对深化增值税改革与融资约束的关系研究,得出“深化增值税改革”无论是从公司内部积累增加还是在宏观政策层面,都向外部投资者传递了正面信号,让外界认为公司的生产经营活动受到政府的认可或支持,从而看好公司未来长期发展,从而提升企业对FDI的吸引力[5]。刘行(2019)运用“准自然实验”构建双重差分的识别策略,研究了增值税改革对我国企业创新的影响,得出增值税转型改革对创新产出具有正面影响,对那些外部融资依赖程度更高的企业更加显著,该研究过程及结论得出一定程度上反映出我国进行增值税转型改革为FDI提供了基础条件和信心[6]。

综上所述,目前国内外学者在增值税改革对FDI影响方面的研究主要集中于研究税收因素整体变化为FDI带来的影响或者增值税改革对企业以及整体经济环境、投资环境的多方面作用,进而反映增值税变化对企业FDI吸收和利用水平的影响,因此目前国内外研究大多只能从侧面间接反映增值税改革对于FDI规模的影响,少有学者研究其对FDI吸收和利用水平的直接影响,基于此,本文将在针对该方向进行理论研究与实证分析,评析我国增值税改革为FDI规模发展带来的实际效用,为其今后进一步发展优化提供一定的经验依据。

三、实证模型及结果分析

(一)模型设定

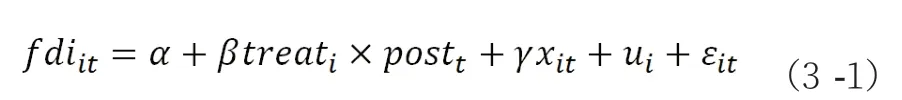

为有效识别增值税改革对我国FDI发展的影响,本文选定2004年7月1日起在东北三省地区推行的增值税转型改革试点工作为“准自然实验”,采用双重差分法对增值税改革为我国FDI带来的影响进行实证分析。具体的模型设定如下:

其中,i表示研究所选我国各地区城市,t表示年份;被解释变量fdiit表示城市i在t年的外商直接投资额;交互项treati×postt为增值税转型改革的核心解释变量,由组别虚拟变量treati与改革时期虚拟变量postt的乘积表示,用于检验增值税转型改革对我国FDI规模的影响;xit则为一组控制变量;ui为不可观测的个体特征因素;εit表示随机误差项。

(二)变量与数据说明

1.变量说明

①被解释变量——外商直接投资额

本文选取了1994-2014年间各城市的外商直接投资额作为被解释变量。

②解释变量——增值税改革treati×postt

本文选定我国于2004年在东北三省地区试行的增值税转型改革这一政策,借鉴聂辉华等(2009)的做法,设定组别虚拟变量treati,若该城市属于实行增值税转型改革的东北地区,则视为实验组,treati取值为0;否则,视为对照组,treati取值为1。postt为增值税转型改革的时期虚拟变量,2004年以前postt取0,2004年及以后postt取1。

③控制变量

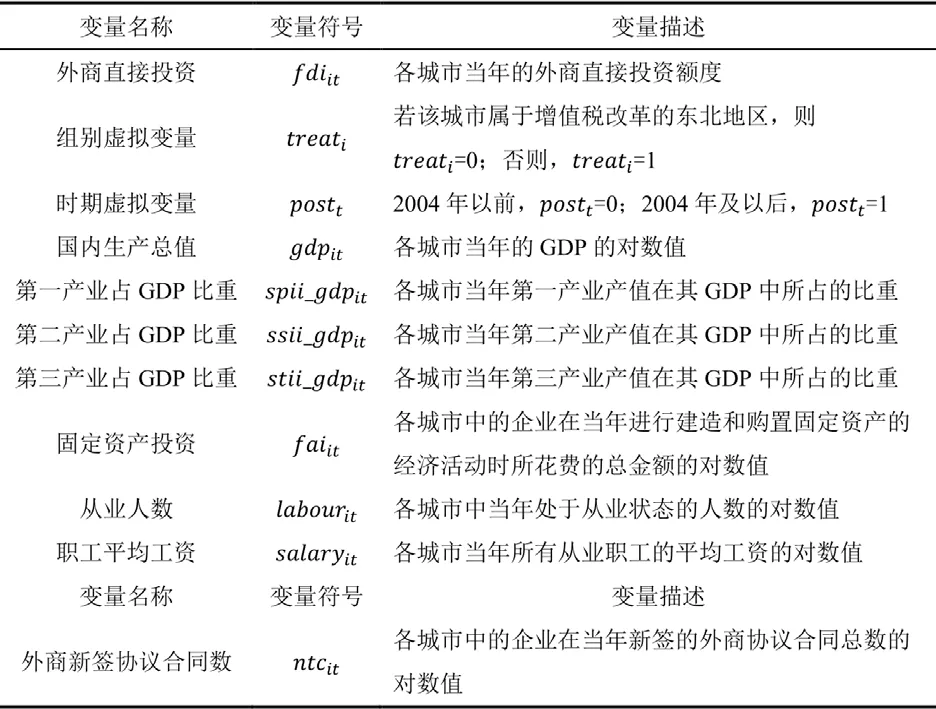

为剔除各城市的经济发展与社会进步对其FDI吸收和利用水平带来的影响,本文在进行实证研究时加入了一系列的控制变量。为尽可能剔除其带来的影响,本文对部分控制变量进行了一定程度上的处理操作,从而保障实证研究结果更准确。详情见下方图4-1。

图3-1 实证模型变量描述

2.数据说明

本文数据来源于国泰安中国经济金融研究数据库CSMAR。根据实证模型要求,本文针对所选数据进行了部分调整:①删除1994-2014年间被合并或者新确立的城市的相关数据。②删除主要变量(如外商直接投资额、GDP、外商新签协议合同数等)存在缺失或出现异常值的情况,防止其数据的不完整性对实证模型最终结果造成干扰。

(三)实证结果分析

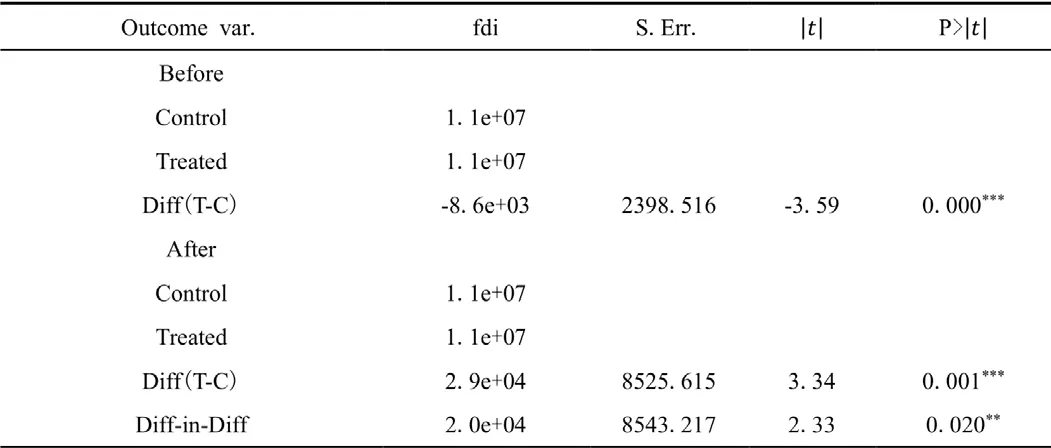

基于上述设定,本文在模型(4-1)的基础上进行基准回归,以考察增值税转型改革对我国FDI的影响结果。具体回归结果请见下文图4-2。

根据基准回归结果可以发现,得到fdi的系数为2.0×104,得到DID的t值的绝对值为2.33,表现出增值税改革在1%的显著性水平下对我国FDI存在正向影响,且此时模型的R²变为0.59,说明该模型的拟合程度较高,分析结果较为可靠。因此,根据基准回归结果,可以得出结论:增值税改革有助于促进我国FDI的发展。

图3-2 增加控制变量组基准回归

四、启示与建议

本文通过理论分析和实证模型研究评估了增值税改革为我国FDI和经济水平的发展带来的实际效用,为我国FDI规模的提升提供了一定的经验和政策依据。因此,在当前全球FDI规模连续下降、我国FDI流入放缓以及疫情进一步冲击全球化经济的严峻形势下,深化增值税改革是保障我国FDI吸收和利用水平的重要因素之一。我国可以借鉴OCED成员国的增值税制度设计经验,优化增值税税率,减少税率档次。当前我国增值税税率在长期深化改革下已简并至三档,但全球大多数实行增值税的国家采取一档或两档的税率,综合考虑我国当前国情和经济发展形势,本文认为我国可以在恰当的时候尝试进行税率“三档变两档”工作,进一步降低增值税税率。同时,在进一步深化增值税改革、提升外资流入量的过程中,要令FDI相关增值税优惠政策与我国实际经济形势相联系,与我国经济结构的调整转型、技术进步等保持步调一致,注重提高FDI质量水平。