外资对人民币债券需求探析

2021-04-25郑葵方

郑葵方

近年来,境外投资者已大幅超越保险和券商,成为中国银行间市场债券净增持的第三大重要力量,仅次于银行和广义基金。近期,美国国债收益率快速上行,导致中美10年期国债利差快速收窄,这对境外投资者增持中国人民币债券将产生何种影响?

美债收益率仍有上行空间

近期,美债收益率大幅上行成为国际金融市场交易的焦点。2月以来,随着美国疫苗接种进程加速,拜登总统签署1.9万亿美元经济刺激计划,将促进美国经济复苏,加之美联储3月议息会议再度坚持宽松立场、允许通胀超过2%目标的鸽派倾向,市场再度提升对美国通胀的预期。

3月18日,美国10年期通胀保值债券(TIPS)损益平衡通胀率一度攀升至2.34%,为2014年1月以来的最高水平。加之美联储对大型银行的补充杠杆率(SLR)的减免措施于3月31日到期,部分银行通过减持美债来满足监管要求,推动美国国债收益率再度攀升,10年期收益率在3月30日盘中最高触及1.78%,为逾14个月以来高位。

展望后市,美债收益率仍有较大的上行空间。虽然美国疫情可能反复,但今年美国经济复苏是主线,拜登后续将推出4万亿美元基建计划,规模远超华尔街预期,加之美联储“鸽”声嘹亮,宽松立场不变,美元流动性仍将延续极度充裕的态势,市场的通胀预期将居高难下,美债收益率仍处于上行趋势中。如果美债收益率过快上行,易触发机构投资者做多方的止损线,可能引发新一轮的抛售,预计年内10年期收益率或升破2%关口。

目前,美债收益率的快速上行,一方面导致市场对高估值行业的担忧,美股相应企业的股价有所回调;另一方面,带动美元指数走高。如果未来美债收益率的上行带动企业融资成本回升,将制约美国上市公司通过发债回购股票的渠道;但若美国经济复苏态势加快,通胀预期顺利兑现,将利好美股。

因此,需重点关注美债收益率的上行态势,提早防范其对美股、美元及新兴市场国家的金融市场可能产生的多米诺骨牌效应。

境外投资者对银行间债券市场的影响

2010年8月,人民银行发布《关于境外人民币清算行等三类机构运用人民币投资银行间债券市场试点有关事宜的通知》,正式拉开境外机构投资我国银行间债券市场的序幕。

美债收益率仍有较大的上行空间。预计年内10年期收益率或升破2%关口。

2016年2月,人民银行发布〔2016〕3号公告,允许各类金融机构投资银行间债券市场,进一步便利境外投资者备案入市,丰富投资品种,取消债券投资额度限制。2017年7月正式开通债券通,境外投资者可直接在境外通过电子交易平台购买我国债券,参与中国债市投资更加得心应手,渐入佳境。

图1:中美10年期国债利差走势

数据来源:Wind

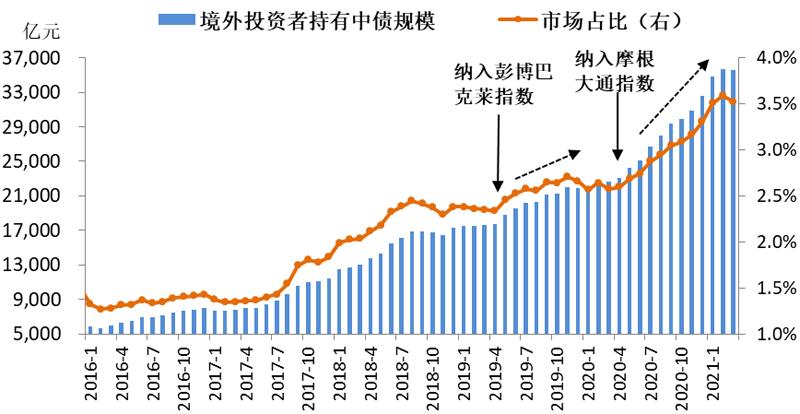

图2:境外投资者持有人民币债券规模

数据来源:Wind

2019年4月1日,中國债券被纳入彭博巴克莱全球综合债券指数(BBGA),2020年2月28日被纳入摩根大通旗舰全球新兴市场政府债券指数(GBI-EM)。2020年9月25日,富时罗素宣布将中国国债于2021年10月份纳入富时世界国债指数,并在2021年3月29日获得最终确认。随着中国债券相继被国际三大主流债券指数纳入,境外投资者对人民币债券的投资驶入快车道,持有人民币债券的规模大幅增长。

经过多年的发展,境外投资者在中国债市的参与度日益加深,成为中国银行间市场重要的投资交易机构。2020年,境外机构在中国银行间债券市场净增持1.06万亿元债券,成为仅次于银行和广义基金的第三大力量。截至2021年3月,境外机构持有中国银行间市场债券余额为3.56万亿元,同比大幅增长57%,市场占比3.52%,较上年同期提升0.95个百分点。因此,中国债券市场的走势不可避免地受到境外投资者的配置和交易逻辑变化的影响,与国际金融市场的联动性明显提高。

中美利差与人民币汇率的影响

市场普遍认为,影响境外投资者投资中国债券的主要因素是中美利差和美元兑人民币汇率。如果中美利差越大,美元兑人民币汇率越低(即人民币相对美元汇率升值越多),则境外投资者将更多的美元兑换成人民币,进而购买人民币债券,可获得汇差和利差更高的双重收益,因此,境外投资者对人民币债券的需求应该与中美利差正相关,与美元兑人民币汇率负相关。

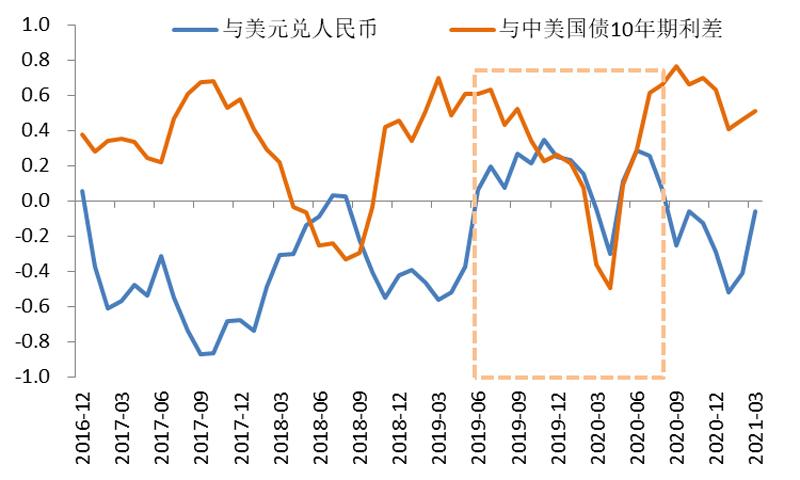

本文分别测算2016年1月至2021年3月境外机构对人民币债券的月度净增持规模与中美10年期国债利差(衡量中美利差)、美元兑人民币汇率月度均值的12个月滚动相关系数,如图3所示。总体上,中美利差和人民币汇率与境外机构人民币债券需求的相关系数随着时间变化,在不同时期的强弱程度有明显差异,正所谓“道可道,非常道”。

图3:境外机构月净增持规模与中美利差、人民币汇率

数据来源:Wind

图4:中美10年期国债利差和境外机构净增持人民币债券规模

数据来源:Wind

图5:人民币汇率和境外机构净增持人民币债券规模

数据来源:Wind

除了2018年4-10月、2020年3-4月外,中美利差多数时间与境外机构净增持人民币债券规模成正比,正相关系数最高达0.77(出现在2020年9月)。美元兑人民币汇率除了2018年7-8月、2019年6月至2020年2月、2020年5-8月外,多数时间与境外机构需求呈现负相关的关系,负相关系数最小为-0.87(出现在2017年9月)。

在2019年6月至2020年8月期间,中美利差、美元兑人民币与境外机构需求的相关系数,至少有一方处于非常态化区域,要么中美利差正相关(符合常态化)、美元兑人民币也正相关(不同于“负相关”的常态),或者美元兑人民币负相关(常态)、中美利差负相关(非常态)。

中美利差、美元兑人民币、美国股指、美股VIX 指数、美元指数都会影响境外投资者的人民币债券需求。

这段时期,多数时间中美利差是拓宽的,但人民币汇率却遭遇较大的贬值压力,境外机构在投资人民币债券时需要权衡利差收益是否可以弥补汇兑损失,或是扣除了汇率对冲成本后的收益是否有吸引力,因此,该期间境外机构净增持人民币债券的规模波动较大,有两个月甚至出现了净减仓。

不过,由于中美10年期国债利差从116BPs大幅拓宽至234BPs,境外机构的人民币债券月均增仓规模在616亿元,显示了境外投资者对人民币债券的需求强劲,无惧汇率的贬值压力。从这个角度而言,中美利差对境外机构需求的影响明显大于人民币汇率。这或是由于境外机构在入市投资时即可在我国外汇市场通过衍生品套期保值锁定汇率,因此汇兑损失相对可控。

美股和美元指数对境外投资者影响大

实际上,影响境外机构配置人民币债券的因素不仅仅是中美利差和美元兑人民币汇率。对于在全球金融市场配置资产的境外投资者而言,美股和美元指数是其做出投资决策的重要前提。

实际数据表明,境外机构净增持人民币债券的月度规模多数时间与美国道琼斯工业平均指数正相关,与美股恐慌指数VIX(月度VIX取当月最大值)负相关,这种趋势在2020年3月以来表现较为显著(如图6所示)。境外机构的人民币债券需求多数时间与美元指数负相关,负相关系数最小为-0.78(出现在2021年1月),自2020年8月以来其与美元指数的负相关性明显增强。

表:境外机构净增持人民币债券月度规模与各类市场指标的12个月滚动相关系数

数据来源:Wind

图6:境外机构月净增持规模与美股、VIX、美元指数的12个月滚动相关系数

数据来源:Wind

上述发现具有重要的意义,为我们揭示了境外投资者是如何从更全局的角度考虑对人民币债券的投资。这主要体现在:

一是美股走势深刻影响境外投资者的风险偏好。一方面,如果美股上涨,通常意味着投资者的风险偏好提升。相应地,境外机构也会增加对新兴市场国家的债券投资。中国作为发展势头最强劲、最具活力的新兴市场国家,中国债券自然成为境外投资者的首选,境外机构净增持人民币债券的规模也随之增加,多与道指呈现正相关关系。

另一方面,即使道琼斯指数处于相对高位,但如果美股的VIX指数大涨,通常意味着美股投资者的恐慌情绪较高、美股波动较大,采用杠杆化交易的机构投资者易出现爆仓,不得不抛售手中持有的新興市场国家的债券,以回补流动性,补充美股保证金。因此,这时境外机构对人民币债券的需求会明显萎缩,其与VIX多为负相关。比如,在2020年3月美股大跌、VIX飙升到82.7的历史高位时,境外机构的人民币债券持仓减少了168亿元。

二是美元指数的变化趋势决定境外投资者的国别偏好。美元指数贬值时,通常会刺激境外投资者的投资转向新兴市场国家,以获得更高收益,其对人民币债券的需求将明显增加。而美元指数升值时,国际资本通常回流美国,在美国市场投资可以享受更高的收益,境外投资者对新兴市场国家包括中国的债券需求将明显减弱。因此,境外投资者的人民币债券需求与美元指数会呈出负相关的关系。

美债收益率上行的影响

综上所述,中美利差、美元兑人民币、美国股指、美股VIX指数、美元指数都会影响境外投资者的人民币债券需求。表统计了2016年1月至2021年3月期间各变量与境外机构人民币债券月度净增持规模的12个月滚动相关系数。结果显示,样本期间,境外机构净增持人民币债券的规模有83%的月份(对应43个月)与中美利差正相关,正相关系数平均为0.45;有69%的月份(对应36个月)与美元兑人民币汇率走势负相关,负相关系数平均为-0.42;有63%的月份(对应33个月)与道琼斯指数正相关,正相关系数平均为0.23;有58%的月份(对应30个月)与VIX指数负相关,负相关指数平均为-0.24;有67%的月份(对应35个月)与美元指数负相关,负相关指数平均为-0.50。从相关系数的绝对值看,美元指数和境外机构的人民币债券需求的相关性最高,其次是中美利差,然后是美元兑人民币汇率,最后是美股(道琼斯指数和VIX指数)。这显示了境外投资者确定人民币债券需求框架下各类市场指标的相对重要性。

因此,美债收益率的上行,不仅要考虑其导致中美利差的变化,还需要注意美债收益率上行带动了美元指数走强,进而影响美元兑人民币汇率,同时还可能对美股走势产生重要影响。

从这些角度看,美债收益率上行对境外机构的人民币债券需求影响是全方位的,从境外投资者的风险偏好、国别偏好和收益等角度施加作用,未来境外投资者对人民币债券的需求可能因美债收益率的上行而降低。如2021年3月,由于美债10年期收益率大幅上行30BPs,带动美元指数上涨2.3%,人民币对美元汇率贬值1.2%,三大因素综合作用导致境外投资者合计净减持人民币债券90亿元,为2020年4月以来首次净减仓。

值得注意的是,3月道指上涨6.6%,VIX最大值从2月的30.2降至28.6,美债收益率的变化尚未引起美股风险偏好发生长期根本性的变化,这或得益于美联储持续坚持宽松的鸽派立场和美国通胀上扬,因而支撑股市。

从长期来看,中国经济最早走出疫情,并恢复政治和社会稳定,经济复苏态势向好,货币政策处于正常化空间,加之当前中美10年期国债利差虽有所收窄但仍高达150BPs左右,投资安全垫较厚,以及中国债券被国际主流债券指数纳入的范围逐步扩大,带来主动或被动跟踪指数的境外资金流入,境外机构中长期仍有望增加对人民币债券的投资规模。

作者来自中国建设银行金融市场部,本文仅代表作者个人观点,与所在机构无关