上市公司资产增速对股票回报率的影响

2021-04-25谢畅沈昱成

谢畅 沈昱成

摘 要:针对实证研究中的投资因子之谜,本文探究上市公司的资产增速对收益率的影响,以2003—2018年A股3631只为样本,构建资产增速因子,检验其对超额收益的解释能力。通过对资产增速进行单变量排序,构建了5个资产组合;结合规模或账面市值比进行双重排序,分别构建了15个资产组合。研究发现:组合持有收益率和资产增速间有较为明显的负相关性,构造的风险中性投资组合有比较稳定的正收益;和FF三因子模型相比,资产增速因子并没有提供显著的超额收益,预示着不同因子间潜在的相互替代性;Fama-MacBeth回归分析结果中资产增速的系数始终为负,但并不显著。

关键词:股票回报率;超额收益;Fama-MacBeth回归分析;资产增速;因子模型

DOI:10.3969/j.issn.1003-9031.2021.11.001

中图分类号:F830.91;F832 文献标识码:A 文章编号:1003-9031(2021)11-0003-15

一、引言

2020年是上海证券交易所和深圳证券交易所成立的第30年。30年间,中国资本市场的改革不断进行,资源配置能力不断增强,市场监管体制不断完善。2019年6月,科创板正式开板;2019年12月,沪深300股指期权和ETF期权开始交易,《中华人民共和国证券法》修订通过;2020年8月,创业板注册制首批公司上市。截至2021年8月20日,上海证券交易所上市公司1971家,深圳证券交易所上市公司2488家,两市总市值合计为84.58万亿元。

与两市总市值快速上升形成鲜明对比的是,上证综指等指数停滞不前。上证综指从2007年2月首次突破3000点之后震荡了十余年,到2021年7月收于3397。而两市总市值从2006年末的大约8.9万亿波动至今,年均增长超过15%。总市值的上升主要来自以下两个方面:一是新增的上市公司(IPO)和再融资导致的股本数量的增长;二是股本数量的增加(这里暂不考虑优先股)。根据胡李鹏和张韵(2016)的统计,2007年以来增发融资成为A股市场股权融资的主要渠道,占比常年超过50%,其次是IPO融资。近年来,可转债转股也成为股权融资的重要渠道,超过配股成为第三大融资渠道。十余年来的两市股权融资结构如图1所示。

由图1可知,再融资和首次发行融资的差距在逐渐拉大。投资者常常戏称上市“圈钱”。其实上市只是“圈钱”的起点,远不是“圈钱”的终点。以上海证券交易所2019年的数据为例,再融资的各分项中定向增发是最主要的部分,达2902.43亿元,其次是可转债转股245.81亿元、公开增发83亿元、配股70.16亿元。2019年上海IPO筹资1019.66亿元,不及再融资的三分之一。这说明了研究再融资,特别是定向增发具有重要的意义。

在公司金融層面,陆宇建和史晓楠(2019)研究了大股东认购在定向增发中的行为,发现认购比例越高,越有可能对中小股东进行利益侵占或者补偿流动性风险。说明这种再融资制度可能存在效率和公平层面的缺陷。

在资产定价方面,股权融资是资产规模扩大的重要组成部分。资产增速因子是否在中国A股市场具有超额收益的解释能力?如果有,这一因子能否被现有的因子模型如Fama-French三因子模型所解释?认识到这一因子的存在,能否帮助我们对不合理的资产增速进行定价,构建可操作的投资组合?本文试图回答这三个问题。

二、文献综述

资本市场主要有资金融通和价值发现两大功能。融资活动实现了资金充裕者向资金需求者的转移。中国A股市场是否实现了其价值发现的功能,需要对市场有效性进行检验。在中国资本市场不断发展的同时,学术界也在对中国A股市场展开研究。其中主要有两条路径。

一是基于因素(因子)模型讨论中国A股的资产定价模型,以及对模型适用性的检验。王茵田和朱英姿(2011)基于消费和投资的资产定价理论,对中国A股市场检验了12个因素,最后发现基于市场风险溢价、账面市值比、盈利股价比等八个因素的模型优于Fama-French三因素模型和12因素模型,能够更好地刻画中国A股市场。潘莉和徐建国(2011)的实证检验则认为市场平均回报率、股票市值和市盈率可以解释A股回报率变化的90%以上,股票市值背后既有风险也有特征因素,市盈率对回报率的影响只与股票的特征有关。张兵和陈晓莹(2017)对价格因子进行了检验,发现低价股票组合的收益率显著高于高价股票组合。

二是把传统模型,如条件CAPM模型,Fama-French三因子模型,不能解释的超额收益视为一种异象,对这种异象的产生原因和影响因素进行讨论。樊行健等人(2009)发现应计利润与企业的成长性正相关,与未来股票收益负相关,应计利润与企业成长性的正相关程度越强,应计异象越明显。宋云玲和李志文(2009)发现当市场乐观时,应计项目被市场高估的程度更大;当市场悲观时,现金流被市场低估的程度也更大。行为金融理论为一些市场异象提供了解释,权小锋等人(2012)发现,基于投资者关注的认知状态差异,我国资本市场存在“鸵鸟效应”,即价格反转收益在牛市比熊市更强,而盈余惯性收益反之。

此外,近些年资产定价的基准模型范式也在不断发生变革。Fama&French(2015)在原有的三因子模型的基础上加入了代表公司盈利能力的因子(RMW)和投资水平的因子(CMA),发现价值因子HML成为冗余变量。高春亭和周孝华(2016)对中国股市检验了Fama-French五因子模型,发现规模、B/M、盈利和投资四因素在解释个股横截面收益差异上的显著性依次降低,五因子资产定价模型在表现上优于三因子模型。李志冰等人(2017)进一步验证了五因子模型更强的解释力,并且发现股改后盈利能力、投资风格和动量因子从冗余变得显著,实际收益率与预期收益率的差异更接近于0。赵胜民等人(2016)则认为RMW和CMA无益于解释股票组合的回报率。Hou等人(2015)基于实体投资经济学的q-理论提出了一个基于市场因子、市值因子、投资因子和盈利因子的模型,也在金融界实证资产定价中得到运用。

在企业投资的过程中,一个典型的现象是企业资产规模的快速扩张。Cooper等人(2008)基于美国1968—2003年的数据检验发现上市公司资产增速对于未来股票的异常收益具有显著的(负向)预测作用,并且在加入B/M比、公司市值、滞后回报率、应计利润等变量之后仍显著,甚至是所有变量中最显著的。这为后来的计准模型中加入投资因子提供了重要的基础。这一发现也引发了很多对其他市场的检验。Gray&Johnson(2011)对澳大利亚市场进行了相同的检验,检验结果同样发现资产增速效应更可能是一种错误定价。Wen(2019)对G7国家逐一进行了检验,发现资产增速效应在英国、加拿大、意大利、德国也很显著,在法国不太显著,在日本不显著。资产增速对投资回报率的预测能力与预测分析师的乐观判断的能力高度相关,随之而来的是投资者预期的向下调整,意外的收益(下降)和系统性的偏误。Lipson等人(2011)发现资产增速的预测能力对特异性波动率(idiosyncratic volatility, IVOL)高的企业更显著,对于特异性波动率低的企业没有预测作用。这种超额回报集中在收益公告期间:分析师对于高增长公司的系统性地高于实现的回报。他们认为这是套利成本造成的错误定价。对于这种错误定价,Lam&Wei(2011)给出了套利受限和投资摩擦两种非行为因素的解释,并且实证检验认为这两种解释都有一定的证据能够佐证。

然而,Watanabe等人(2013)基于国际资本市场的研究发现,资产增速效应在发达的资本市场更显著,与代表套利限制、投资者保护、会计质量的变量无关。资产增速效应更可能是源于最优投资而非错误定价。不仅过去的资产增速对于股市的异常收益有预测作用,Li等人(2019)还发现预期的投资增速对于市场回报也有负向的预测作用,这种预测能力部分源自风险溢价随时间的改变。

Wang等人(2015)利用中国市场1996—2010年的数据,对中国市场的资产增速效应进行了检验,发现中国市场同样存在资产增速效应,并且对于更高现金流、更低负债和国有企业更显著,再次验证了行为金融的解释比基于风险因子的解释更可信。然而在Watanabe等人(2013)的跨国比较中,中国的资产增速效应不论是等权重还是价值加权都不是特别显著。在本地货币等权重组合中,比较显著(t值>2,下同)的国家包括韓国、丹麦、德国、意大利、英国、美国,在本地货币价值加权组合中,比较显著的国家包括南非、澳大利亚、丹麦、法国、英国、加拿大、美国。这一现象确实在发达的资本市场更加显著。对于这一现象,Titman等人(2013)发现资产增速效应与公司治理和交易成本没有太大的关系,这与将其归因于公司治理不良或过度投资的假设不符,却符合q-理论:发达市场的管理者能够或愿意根据资本成本调整投资支出。

面对错综复杂的研究结论,我们认为有必要对中国市场的资产增速效应进行深入的梳理,上述针对中国的文献存在如下两点问题:一是时间范围不合理。2005—2006年开展的股权分置改革是其中一项重要分水岭。Wang等人(2015)和Watanabe等人(2013)都没有加以区分,根据李志冰等人(2017)的研究,在股改后投资因子才变得显著。股改之后,中国资本市场也日渐成熟。我们选择的时间段从2005—2018年,大致反映中国资本市场股改之后的情况,更符合中国资本市场的现实状况。二是对于风险因素还是行为因素没有进行清晰的讨论。基于Watanabe等人(2013)的研究,发达资本市场资产增速效应更显著,如果基于错误定价理论,却和我们认为发达资本市场资源配置更合理的传统观点相左,因此这一现象更可能是有效的资产定价模式。Wang等人(2015)尽管引用了该文献,却未对该问题进行深入讨论。中国从引入QFII、RQFII到陆股通的开放这一过程,为讨论这一问题提供了机会。陆股通从2016年末不足1500亿元累计净流入增长至2021年7月超过1.4万亿元。截至2021年7月31日,陆股通持股市值为2.4万亿,占A股流通市值为3.53%。截至2020年9月底,QFII/RQFII持有A股总市值为1957亿人民币。我们通过对资产增速效应在不同时段的检验,能够反映中国A股市场在这一时期资产增速因子是否受到境外投资者资产定价基准的影响,进而对这种现象是基于风险因素还是错误定价进行讨论。

三、数据和因子构建方式

(一)数据说明

本文选取A股3631家上市公司,股票代码从000001至603999,样本期间从2003年1月至2018年6月,共计16个年度样本期和186个月度样本期。由于时间跨度较长,涉及上市公司较多,存在部分与交易相关的重大事项,如中途退市或上市等,难免对实证结果产生一定扭曲,故需对数据进行初步清洗,以便后续变量处理与因子构建。对于中途退市的公司(如股票代码000003,于2002年退市),尽管在退市后依然有公开的财务数据,但由于缺少交易信息,因此退市后数据不再纳入研究范畴;对于中途上市的公司(如股票代码603580,于2017年上市),尽管在上市后一次性公布上市前多年财务数据,但由于这些年份无交易信息,因此也应删除,仅考虑上市后数据。对于公司类型的筛选,Cooper等人(2008)基于美股数据对资产增速因子进行检验时,剔除了金融类公司;但本文并未沿用该方法,主要原因在于A股市场金融公司虽然数量不多,但市值占比很大,剔除金融类公司可能不能全面反映中国A股市场的因子全貌。考虑到众多文献均将金融类公司从样本中排除出去了,为了增加文献的可比性,我们也从全样本中剔除金融公司进行了稳健性检验。

(二)因子构建

1.资产增速计算

本文重点关注的因子为资产增速。由于上市公司的年报一般在次年三月份前后公布,故下文构建的每一资产组合都从t年的7月持有至t+1年的6月(从而保证获取上一年度财务数据),所基于的财务数据即为t-1年的报表和t-2年的报表。因此,对从t年7月开始持有的资产组合中的上市公司而言,资产增速计算公式如下:

ASSETGi,t= (1)

其中,TotalAsset指公司i在t-1年的资产负债表中的总资产。

2.持有期收益率计算

本文后续实证研究选取的样本期间以年度为单位,而已有数据给出的是月度收益率,故需另行计算和处理各上市公司的年收益率,从而获得资产组合收益率。月度收益率数据从2004年1月开始,至2018年7月结束,因此截至2004年7月的累计收益仅为半年期收益,无法满足持有一年的数据要求,故下文构建的第一个资产组合持有期为2005年7月至2006年6月。

3.其他因子计算

为了对资产增速因子进行检验,我们加入了文献中常见的控制变量。各个控制变量的时间选择和计算方法如下:构建t年的投资组合使用的公司规模(MV)、账面市值比(B/M)、市盈率的倒数(E/P)、资产周转率(Turnover)、特异性波动率(IVOL)选择的是各个公司t年6月最后一个交易日的数据。资产回报率(ROA)和杠杆率(Leverage)是按照t-1年的财报计算得出的:

ROA= (2)

Leverage= (3)

四、实证结果

(一)变量的描述性统计结果

在计算得到资产增速后,我们进行了初步的描述性统计。由于现有数据为面板數据,包括时间(年份)与上市公司,数据较为复杂,规模较大,故此处采用的处理方法为对每一年度横截面上的公司的各个变量取均值和中位数,而后从2004至2016财年进行排序。观测变量包括资产增速(ASSETG)、公司规模(MV)、账面市值比(B/M)、市盈率的倒数(E/P)、资产周转率(Turnover)、特异性波动率(IVOL)、持有期收益率(HPR)、资产回报率(ROA)和杠杆率(Leverage),具体结果见表1(年度数据首行为均值,次行为中位数)。

由表1可知,资产增速样本期初值为2004年末的0.19,样本期末值为2016年的0.67,在整个样本期间内均值为0.88,即公司的总资产年均增长率为88%,且整体呈现波动性上升的趋势。此外,在每一年度,资产增速的均值都大于其样本中位数,可推知该变量数值基本呈右偏分布。做横向比较可发现,公司规模与资产增速间大致存在正相关关系,即市值越大的公司往往拥有更高的资产增速,但并不总是如此。样本中所有公司的年均收益率为33%,且不同持有期收益率波动较大,随机性较强。

(二)变量的分组收益率

本部分将依据各年度各公司的特征进行分组,构建资产组合。单变量分组按照公司资产增速的大小进行排序,由小到大分为5组,分别对5个组合的股票进行买入操作,持有时间为1年,由此分别计算出等权重收益率与市值加权收益率,其中组合1资产增速最低,组合5资产增速最高。多变量分组按照公司规模(账面市值比)和资产增速进行排序,第一步根据市值(账面市值比)对所有公司进行排序,并分成小、中和大三组后,再在每组组内根据资产增速进一步排序,由小到大再分为5组,得出15个投资组合。

1.单变量分组收益率

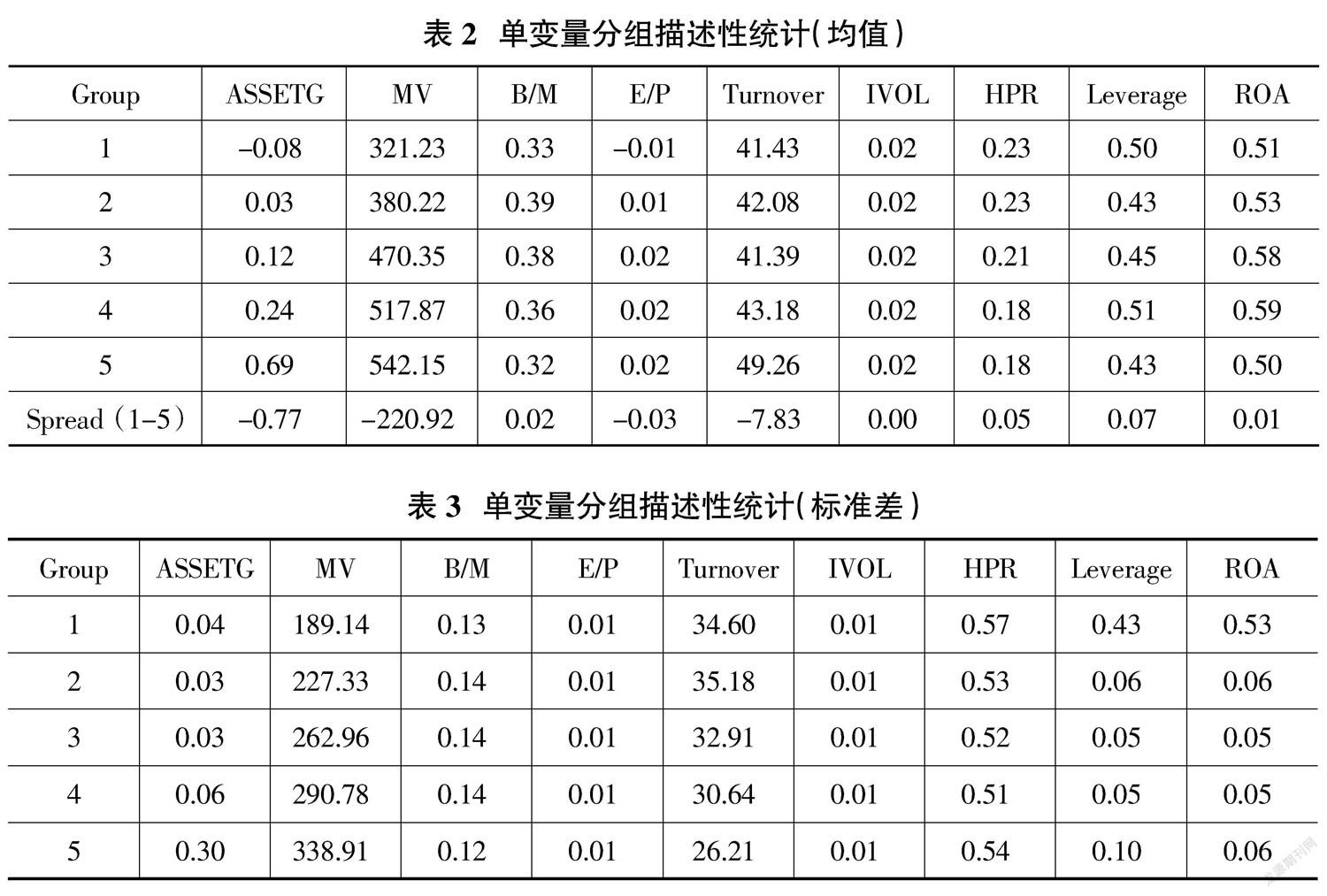

表2和表3为对单变量分组后资产组合的描述性统计。表2的处理方式为对每一资产组合的部分特征在13个年度样本期内取平均值,表3的处理方式为对每一资产组合的部分特征在13个年度样本期内取标准差。

由表2可知,资产增速最低组合的数值为-0.08,最高组合的数值为0.69,组合极差为-0.77。横向比较看,组合在持有期内平均收益率与资产增速基本呈负相关,资产增速最低组合的收益率最高为0.23,资产增速最高组合的收益率最低为0.18,极差为0.05。此外,公司规模与资产增速呈正相关,资产增速最低组合的市值最低为321.23(百万),资产增速最高组合的市值最高为542.15(百万)。而从表3报告的结果来看,不同组合资产增速的标准差均较低,持有期收益率的标准差与均值相比相对较高。

在对各资产组合进行描述性分析后,对不同年度不同资产组合的一年期持有收益率进行等权重和市值加权计算,分别得到13个样本期5个资产组合的共计65个收益率数据,结果如表4、表5所示。

由表4、表5可知,在等权重的情况下,资产增速对收益率的负效应基本成立,尤其在2005、2007和2008等年度,负相关性尤为明显。在13个样本期内,有9个年度资产增速最低组合的收益率高于资产增速最高组合,仅有4个年度情况相反。资产增速最低组合与最高组合间收益率之差最大的年度在2005年为0.25,最小在2004年为-0.11。而在市值加权下,尽管负相关性没有等权重情况下明显,但也有8个年度的状况相符。在此情况下,资产增速最低组合与最高组合间收益率之差最大的年度在2013年为0.29,最小在2005年为-0.11。

2.双变量分组收益率

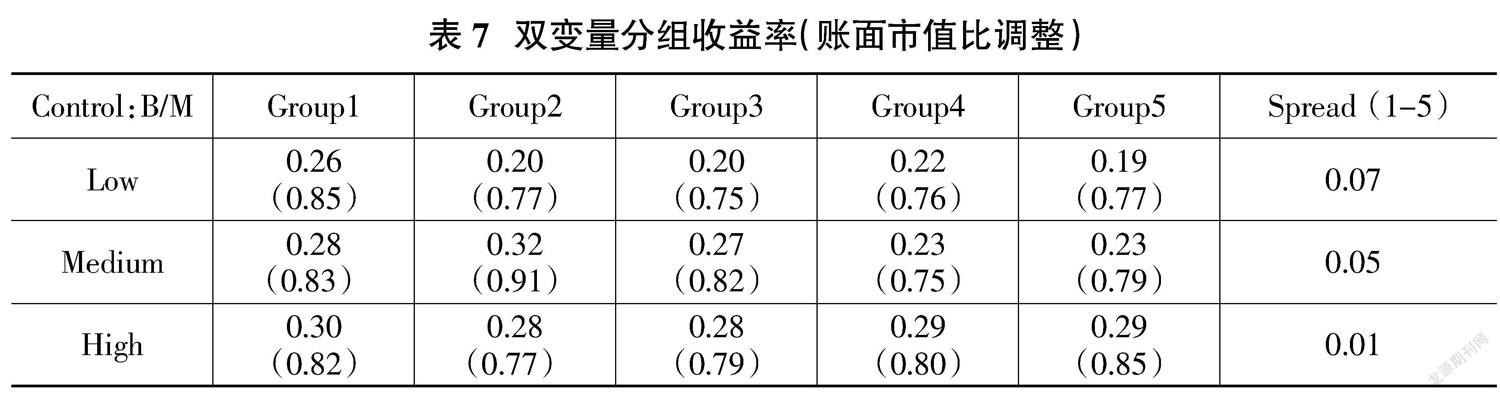

双变量分组可分为按规模调整和按账面市值比调整两种方式。根据本节开篇的分组方法,无论用何种方式,都可获得15个资产组合,进而计算其全部样本区间的平均持有期收益率,结果如表6和表7所示。

由表6可知,在全部15个分组中,小规模公司中资产增速最低的组合有最高的平均持有期收益率,为0.36,但仅从本文样本来看,平均持有期收益率最低的并非大规模公司中资产增速最高的组合。横向比较,在规模相同时,小规模组合和中规模组合的资产增速对收益率的负效应较为明显;但大规模公司的结论基本相反,即资产增速越高,收益率越高。

由表7可知,经过账面市值比调整后的分组,资产增速对收益率的影响更为明显。横向比较,在账面市值比相同时,资产增速最低组合与最高组合的平均持有期收益率之差都为正,分别为0.07、0.05和0.01。

(三)构建投资策略回测结果

根据单变量的分组收益率统计结果,我们发现在A股市场,资产增速低的公司相比资产增速高的公司的未来收益率确实较高。这种较高的收益率在双变量分组的比较中依然存在。我们通过年度回测发现这种差异在2005—2018年持续性的存在。

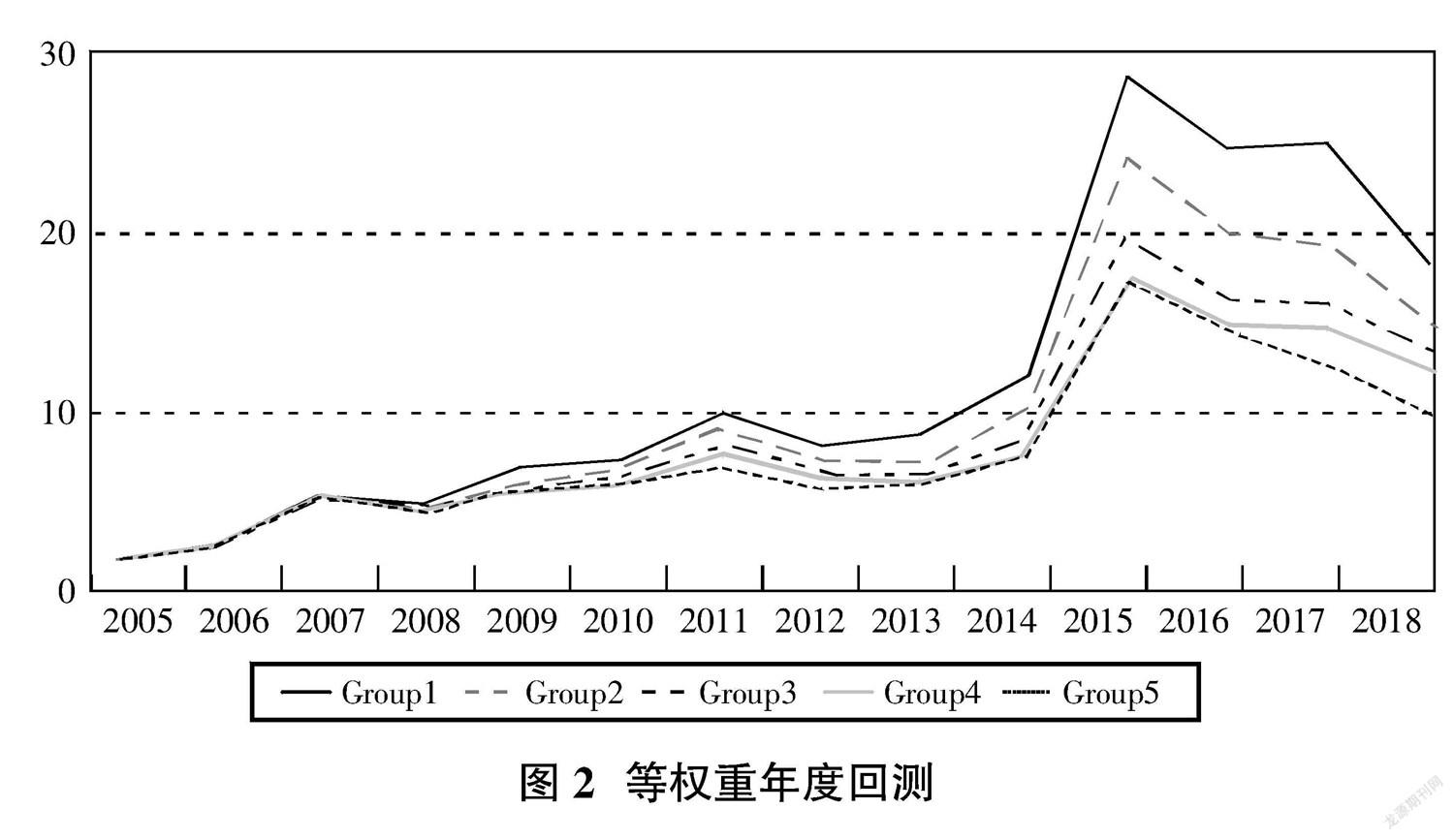

图2反映了在2005年7月1日购入等权重组合1至组合5各1元的回测表现。组合1是资产增速最低的组合,组合5是资产增速最高的组合。从图中我们可以看出具有最低资产增速的组合1在2005—2018年时期内获得了最高的累积资金,产生了显著的投资回报。

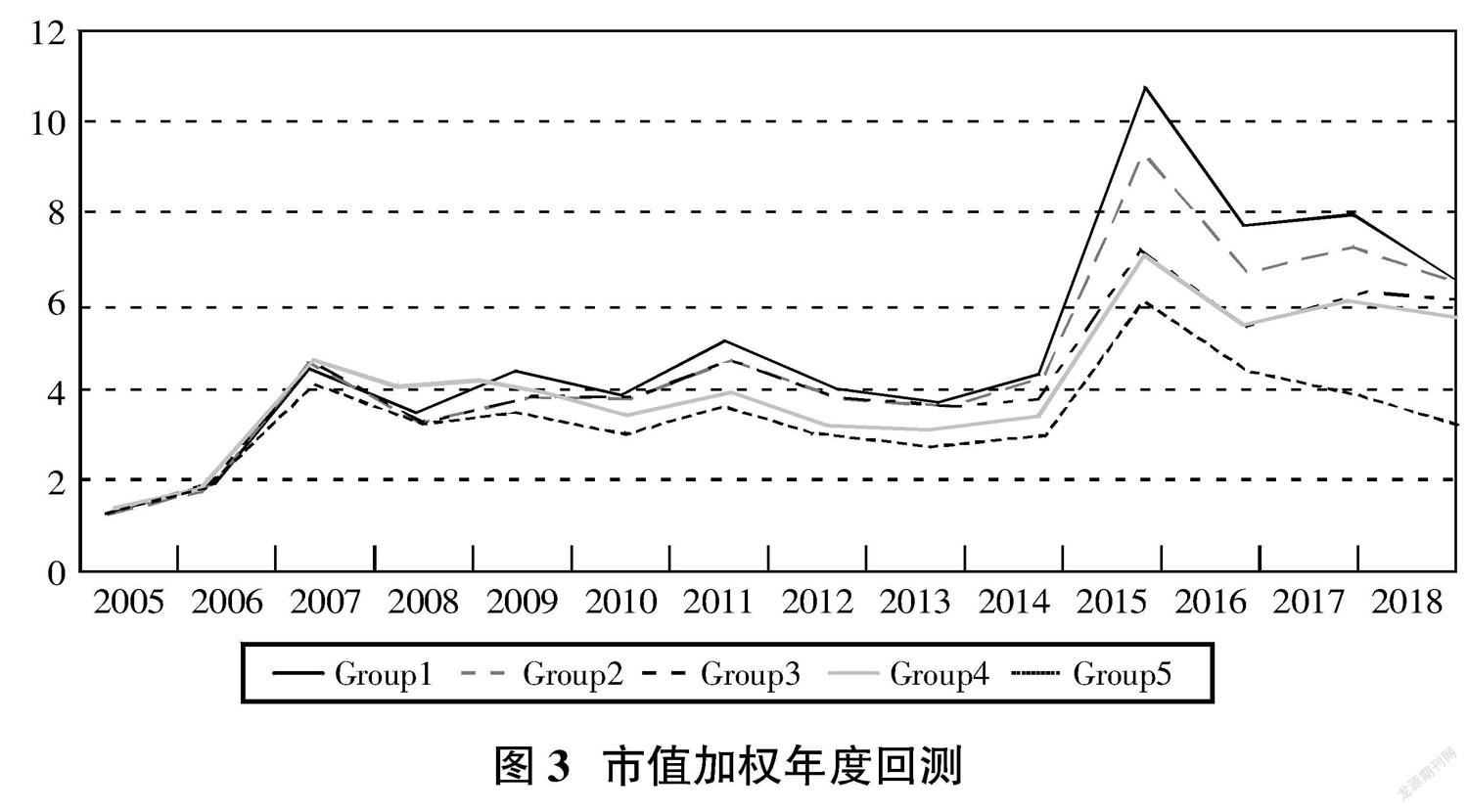

市值加权的投资组合的回测结果如图3所示。我们发现显著性不及等权重投资组合的差异明显。可能的原因是中国A股市场存在比较大量的非流通股的存在,如国有法人股。采用总市值加权可能存在扭曲,采用流通市值加权可能更符合实际,现行的沪深300、上证50等指数采用的也是流通市值加权。

从构建投资策略的角度来看,我们使用的是年度收益回测,并没有考虑到年内的回撤大小。从投资组合的表现来看,等权重的低资产增速组合收益率最高,各个组合在2015年之后的表现均不理想,但低资产增速投资组合相对于高资产增速投资组合回撤更小,在2015—2017年仍表现出风险中性的超额收益。因此买入组合1,卖出组合5构建的市场风险中性投资组合也是一个能够产生alpha的投资组合。组合1相较于组合5,收益率更高,回撤更小,夏普比率更高。市场风险中性组合的超额收益回测如图4所示。其中实线代表等权重组合的超额收益,虚线代表市值加权组合的超额收益。等权重组合的超额收益比市值加权组合更高。

(四)因子收益率的α

为了研究这种差异是由资产增速本身引起的,还是由资产增速所代表的其他变量引起的,我们使用Fama&French(1993)提出的三因子模型作為基准模型,分析这一因子是否产生超额收益。在第一步获得各组的等权收益率和市值加权收益率的基础上分别用两种收益率与中国市场三因子进行回归分析,得到各组相应的超额收益α和市场β。研究结果如表8所示。其中,EW是等权重组合情况,VW是市值加权组合情况。

由表8可知,在控制了市值因子和价值因子之后,并没有产生显著的超额收益,市场因子依然显著。这说明在A股市场上,资产增速很可能被市值因子和价值因子涵盖了。资产增速并不是一个好的因子。

(五)Fama-MacBeth回归

本文使用单变量投资组合和双变量投资组合分析方法检验资产增速与预期收益率的关系,结果发现股票预期收益率与资产增速存在一定的负相关性,但是在计算alpha时,我们发现资产增速并没有提供显著的超额收益。为了检验资产增速是否被市值因子和价值因子涵盖了,我们按照Fama&MacBeth(1973)提出的两步检验法分析资产增速因子(Assetg)与市值(MV)、账面市值比(B/M)、市盈率倒数(E/P)、特质性波动率(IVOL)、资产周转率(Turnover)、资产增速滞后项(Lassetg)和收益率滞后项(Lreturn)之间的关系,并检验资产增速的系数的显著性。被解释变量为1年期(从t年7月至t+1年6月)的持有收益率。检验方法如下:

ri,t-Rf,t=α0+β1Assetgi,t-1+ΣβkXi,t-1+εi,t (4)

其中,ri,t是个股1年期持有收益率,Rf,t为对应时期的无风险利率,Assetgi,t-1为资产增速因子,Xi,t-1为MV、B/M等控制变量。第一步,以个股t+1年的收益率为因变量,以t-2年至t-1的资产增速及其他解释变量从2004年至2018年滚动估计β值以及残差的标准差估计值;第二步,对样本期间以年度为单位进行截面回归。最终将回归系数求平均,并检验统计量。检验结果如表9所示。

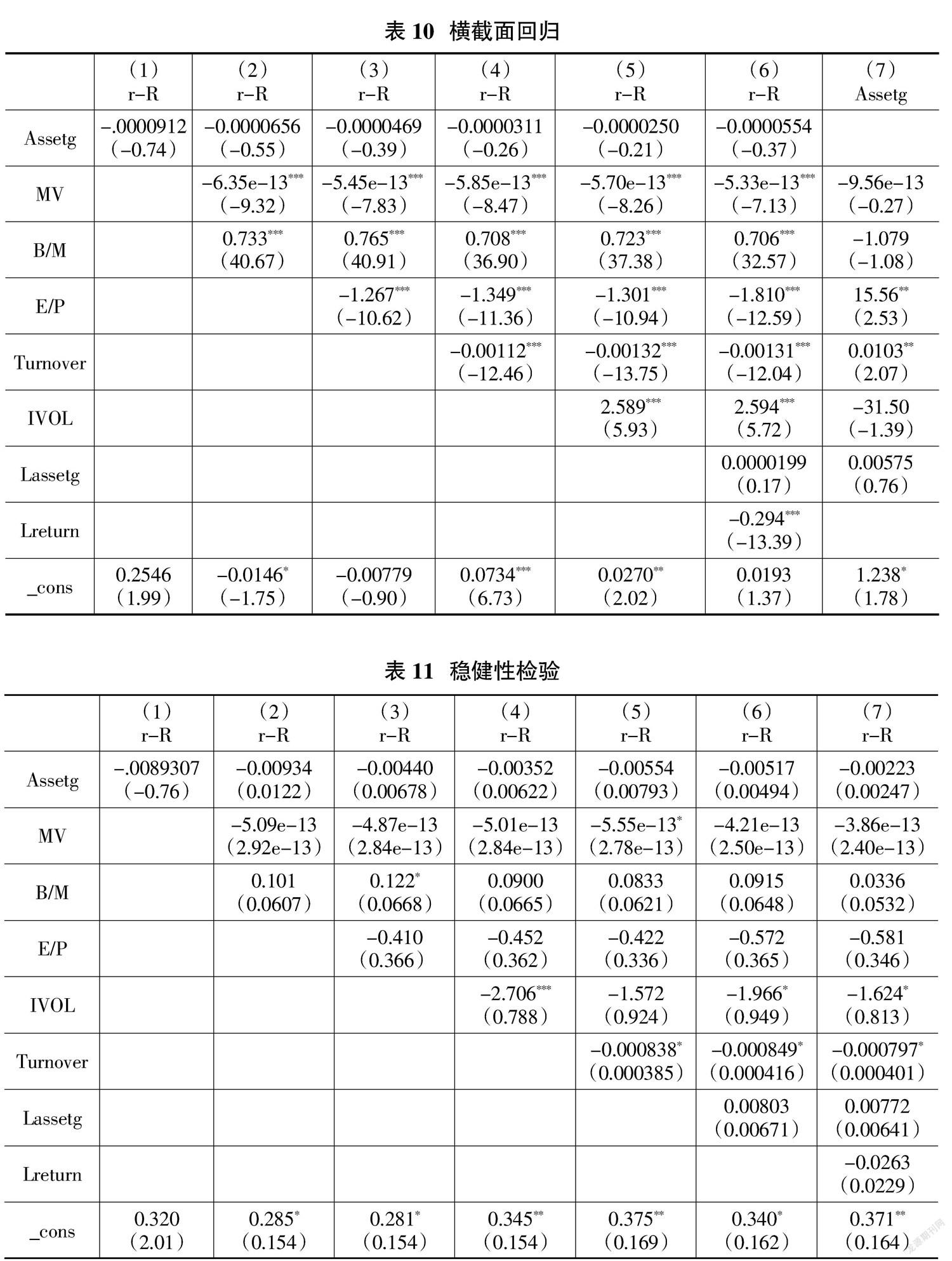

检验结果表明除了IVOL、Turnover外大多数因子并不显著。资产增速因子尽管系数始终为负,但并不显著,在一定程度上可能被其他因子所覆盖。此外,考虑到我们的时间序列长度并不长,如果各个公司在不同因子上的风险暴露并没有随时间产生显著的改变,则使用截面回归即可刻画各个因子在预测未来回报率方面的表现。检验结果如表10所示。

资产增速的系数尽管始终为负,但均不显著。MV、B/M、E/P、Turnover和IVOL比较显著。从回归(7)来看,资产增速因子和E/P、Turnover的相关性比较强。在A股市场上,金融公司尽管数量不多,但市值占比较高,如在沪深300指数中占比最高的10家公司有4家是金融公司,金融地产的市值占比高达25%(2021年11月),直接将金融公司排除出样本进行研究显然不符合中国A股市场的实际情况。考虑到大多数文献的研究均将金融公司排除在外,我们也将金融公司排除在外进行稳健性检验。其中,Fama-MacBeth回归结果如表11所示,和表9进行比较,我们发现系数的显著性没有发生改变,仍是IVOL和Turnover在10%的显著性水平下显著。

五、结论与建议

(一)结论

近年来中国A股市场再融资规模快速扩张。股权融资、发行债券和企业经营回报是企业资产扩张的三个主要方面。其中,股权融资、发行债券能够帮助企业快速扩张,占领市场。如果经营回报率高于资金成本,那么资产扩张能够为原来的股权持有者带来价值,带动股价上升。但在实际情况中,频繁再融资的企业股票的持有收益率似乎并不高。本文通过对A股3631只股票2004年1月至2018年6月资产增速、收益率及其他数据的研究,得出以下三点结论。

一是通过构建不同资产组合并计算其持有收益率,我们发现股票回报率与资产增速之间有较为明显的负相关性。构造的风险中性投资组合有比较稳定的正收益。资产增速效应虽然有一定的持续性,但也随着时间推移有所波动。二是在Fama-MacBeth回归分析与OLS截面回归中,我们都发现尽管资产增速的系数为负,但始终不显著。在利用三因子模型分析计算超额收益时,我们也发现资产增速因子并没有产生显著的超额收益。因此,仅从本文的实证结果来看,在A股市场上,资产增速很可能已经被其他因子覆盖了,如E/P、Turnover,其本身并不是一个好的因子。三是Fama-MacBeth回归分析结果中资产增速的系数始终为负,但并不显著。Watanabe等人(2013)在跨国比较中发现中国的资产增速效应不论是等权重还是价值加权都不是特别显著;资产增速效应在发达的资本市场较为显著。我们的研究佐证了这一看法。投资者感受到的资产增速高、股票回报率反而低的现象确实是存在的,但这一现象可能不是资产增速本身造成的,这些企业往往E/P,Turnover比较高,这些特征导致了股票的持有回报率比较低。

(二)建议

从市场监管者的角度来看,企业频繁再融资,资产急剧扩张时,资金运用的回报率可能并不理想,甚至低于资金的使用成本,制定合理规范的再融资政策对于提高市场的有效性具有重要意义。2017年证监会出台《关于修改〈上市公司非公开发行股票实施细则〉的决定》,对于定向增发的审批更为严格,2019年科创板带动下的IPO规模明显扩大,首次公开发行相比再融资的差距有一定程度的缩小。在股权融资资源紧张的情况下,推行全市场注册制,培育更多的上市公司,相比已经上市的公司的快速扩张在现阶段更有价值。从投资者的角度来看,本文论证了虽然企业资产增速与持有收益率之间存在负相关关系,但在控制了市值因子和价值因子之后,并没有产生显著的超额收益。这说明在A股市场上,资产增速很可能已经被市值因子和价值因子涵盖了。

(责任编辑:孟洁)

参考文献:

[1]Cooper M J,Gulen H,Schill M.Asset growth and the cross-section of stock returns[J].Journal of Finance,2008,63(4):1609-1651.

[2]Fama E,French KA.five-factor asset pricing model[J].Journal of Financial Economics,2015,116(1):1-22.

[3]Fama E,French K.Common risk factors in the returns on stocks and bonds[J].Journal of Financial Economics,1993,33(1):3-56.

[4]Fama E,MacBeth J D.Risk,Return,and Equilibrium:Empirical Tests[J].The Journal of Political Economy,1973,81(3):607-636.

[5]Gray P,Johnson J.The relationship between asset growth and the cross-section of stock returns[J].Journal of Banking & Finance,2011,35(3).

[6]Hou K,Xue C,Zhang L.Digesting anomalies:an investment approach[J].Review of Financial Studies,2015,28(3):650-705.

[7]Lam F,Wei J.Limits-to-arbitrage,investment frictions,and the asset growth anomaly[J].Journal of Financial Economics,2011,102(1):127-149.

[8]Lipson M,Mortal S,Schill M.On the scope and drivers of the asset growth effect[J].Journal of Financial and Quantitative Analysis,2011,46(6):1651-1682.

[9]Titman S,Wei J,Xie F.Market development and the asset growth effect:international evidence[J].Journal of Financial and Quantitative Analysis,2013,48(5):1405-1432.

[10]Wang Y,Liu C,Lee J S,et al.The relation between asset growth and the cross-section of stock returns:Evidence from the Chinese stock market[J].Economic Modelling,2015,44(1):59-67.

[11]Watanabe A,Xu Y,Yao T,Yu T.The asset growth effect:insights from international equity markets[J].Journal of Financial Economics,2013,108(2):529-563.

[12]Wen Q.Asset Growth and Stock Market Returns:A Time-Series Analysis[J].Review of Finance,2019,23(3):599-628.

[13]樊行健,劉浩,郭文博.中国资本市场应计异象问题研究——基于上市公司成长性的全新视角[J].金融研究,2009(5):141-156.

[14]高春亭,周孝华.公司盈利、投资与资产定价:基于中国股市的实证[J].管理工程学报, 2016(4):25-33.

[15]胡李鹏,张韵.A股上市公司公开增发和定向增发的公告效应[J].金融论坛,2016(4):66-80.

[16]李志冰,杨光艺,冯永昌,景亮.Fama-French五因子模型在中国股票市场的实证检验[J].金融研究,2017(6):191-206.

[17]陆宇建,史晓楠.大股东认购、定价基准日选择与定向增发折价[J].金融论坛,2019(12):50-59.

[18]潘莉,徐建国.A股市场的风险与特征因子[J].金融研究,2011(10):140-154.

[19]权小锋,洪涛,吴世农. 选择性关注、鸵鸟效应与市场异象[J].金融研究,2012(3):109-123.

[20]宋云玲,李志文.A股公司的应计异象[J].管理世界,2009(8):17-24.

[21]王茵田,朱英姿.中国股票市场风险溢价研究[J].金融研究,2011(7):152-166.

[22]张兵,陈晓莹.中国股市低价股效应研究——基于Fama & French三因子模型的检验[J].金融论坛,2017(10):7-20.