实体企业金融化行为的逆周期效应及“脱实向虚”风险研究

2021-04-12彭佳颖郑玉航

彭佳颖 郑玉航

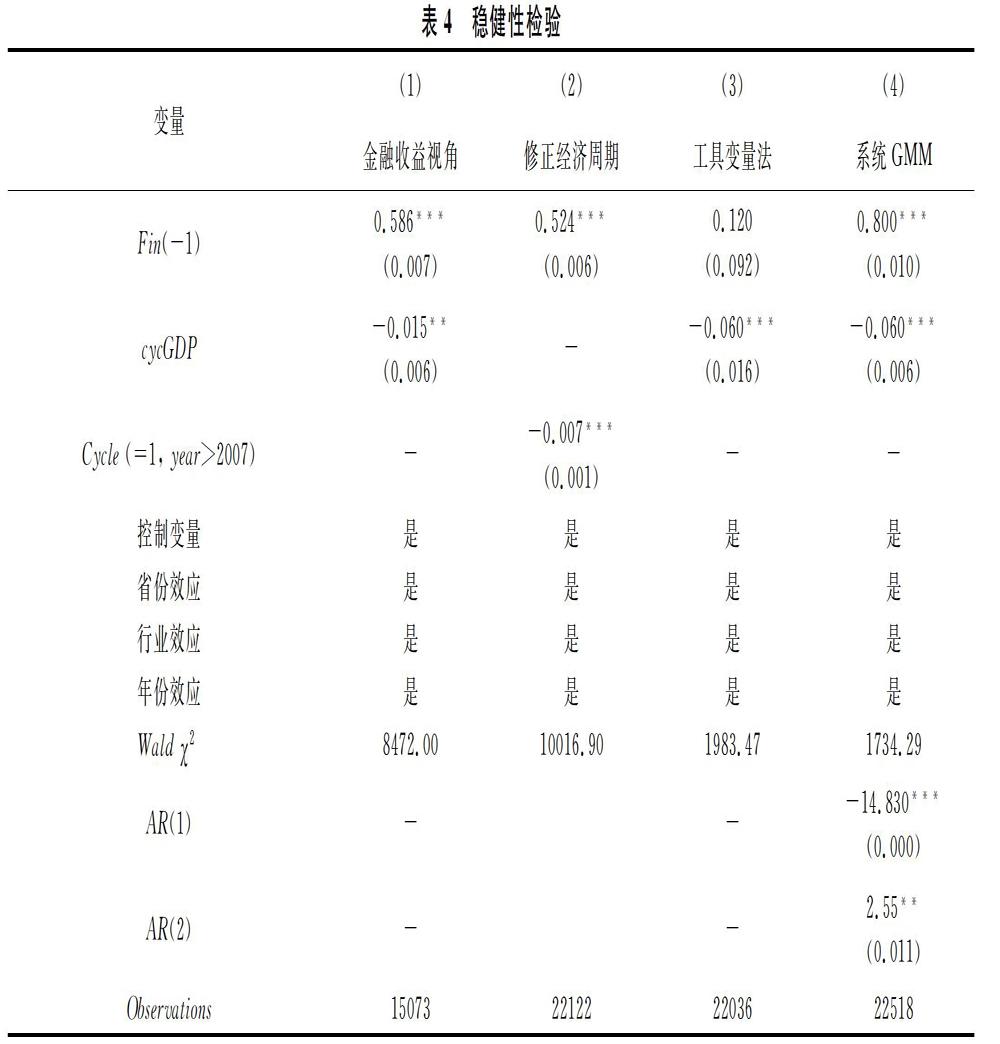

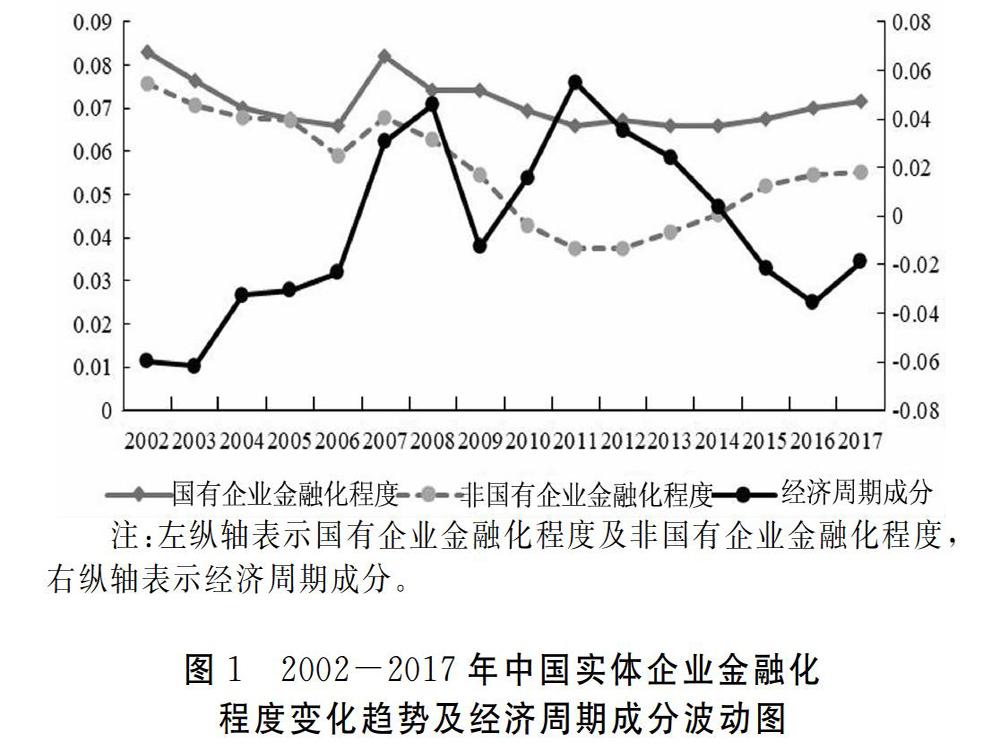

摘 要:基于2002-2017年A股上市公司数据,利用面板固定效应回归分析方法,检验实体企业金融化行为。结果显示:实体企业金融化行为具有显著的逆周期效应,但受企业异质性影响,不同类型企业金融化行为逆周期效应具有差异性,属于轻资产、国有制、制造业以及非东部的企业,其金融化行为的逆周期效应较为突出。实体企业金融化行为会抑制固定资产及研发创新的投入,进而挤出实体资产收益。在经济周期不同阶段,实体企业金融化行为的潜在动机表现不同。在经济上行期,企业金融化是套利投资行为;在经济下行期,企业金融化可以起到平滑资金作用,但需防范实体企业过度金融化可能带来的“脱实向虚”风险。

关键词: 企业金融化;经济周期;“脱实向虚”风险

一、引 言

近年来,我国金融“脱实向虚”问题日益凸显,不仅表现为金融行业资本规模的持续扩张,更重要的是,作为国民经济支柱的制造业,其资产结构也呈现出愈加严重的金融化态势。在构建经济双循环格局的背景下,为了抵充实体部门在商品市场中的颓势,众多制造业企业开始通过参股金融机构、委托理财,或直接购买期貨、期权等金融衍生产品涉足金融领域[1],且热衷于投资收益率较高、回报周期较短的房地产行业[2]。资本脱离实体经济的生产和流通环节,转向虚拟领域,造成“脱实向虚”的经济现象,亦被称之为经济金融化[3-5]。在现行以金融抑制为特征的金融体系下,资本错配效应扭曲了货币政策的传导机制,加剧了资金的“脱实向虚”,成为世界经济发展的一个普遍现象[6]。2016年A股291家央企控股公司购买的信托、银行理财等产品总额超过2800亿元。在经济双循环背景下,经济下行压力依然严峻,实体企业过度金融化会抑制实体资产投资,阻碍实体经济内外循环畅通。然而,受外部宏观经济环境和内部公司运营环境的影响,企业金融化行为的表现以及动机识别变得尤为复杂。因此,本文试图探讨实体企业金融化与经济周期的关系,并描述金融化行为的逆周期特征。

基于经济金融化这一热点问题,学术界涌现了大量有关企业金融化经济后果的研究,主要从企业金融化的短期和长期影响两方面展开。具体而言,企业金融化短期影响体现为效率提升效应,金融化可以弥补实体企业投资不足,缓解融资约束,降低融资成本[7],提升资金配置效率[8]。企业金融化长期影响体现为发展抑制效应,企业投资短视化会抑制技术创新,降低实体投资效率,降低企业价值[1]。此后,学者们把目光转移至金融化的成因上,主要从金融化动机与金融化动因两个方面展开研究。

在企业金融化动机研究方面,已有文献分别从融资约束下导致的流动性储蓄动机、金融行业垄断的超额回报率以及金融监管不完善等视角对实体企业金融化动机展开研究。一方面,实体企业金融化可以作为流动性储蓄方式或者金融中介缓解融资约束的替代方式,有助于平滑公司未来投资行为,进而提高投资效率,抑制投资波动[9-11];另一方面,在金融监管不善以及垄断的条件下,金融化成为实体企业获取金融业超额利润率的一种套利方式[12]。部分实证文献分别从企业技术创新、资本投资以及经济绩效等视角验证了实体企业金融化主要是为了获取短期收益,而不是为了发展主业储备资金[13]。企业金融化对其技术创新以及主营业务收入产生不利影响,并最终导致公司价值的损失[14]。

在企业金融化动因研究方面。许多学者认为实体经济的投资回报率不断下降是非金融企业金融化的主要动因[15]。还有学者从微观主体行为法则的变化、企业管理目标的转移[16]以及代理问题[4]角度探究金融化的成因。并且,企业异质性也会促使金融化行为动因表现出差异性。彭俞超等认为,由于银行差别对待风险异质企业,使得经营风险越高的微观企业面临的融资约束越高,借助金融市场、影子银行体系融资动机也越强[17]。同时,张成思和郑宁指出不同所有权性质和不同行业企业的金融化驱动机制也具有异质性[18]。此外,还有学者从贸易开放、金融开放、经济政策稳定性及机构投资者持股、企业社会责任、企业关系网络等方面研究微观企业的金融化成因[19, 20]。此外,一些学者考虑将宏观经济因素引入到微观计量模型,进一步分析企业金融化行为的动因。如,杨筝等和李华民等研究了利率政策对企业金融化行为的影响[21, 22];潘海英和王春凤分析在经济政策不确定性环境下企业金融化对企业创新的影响效应具有差异性[23]。王琳等研究发展经济周期和信贷周期会对企业杠杆率产生周期性影响[24]。

总之,实体企业金融化行为不仅是企业内部追求利润最大化的目标决策,还受到外部环境变化的影响,由此可能导致企业金融化动机呈现出差异性。为此,本文首先将省份经济周期变量作为所在地区企业金融化行为的外部决策依据,可以避免固定省份效应对面板数据回归模型估计带来的误差。其次,实体企业金融化行为的经济后果还没有形成统一的结论,导致出现此现象的原因可能是受到外部经济运行环境的复杂影响。对此,本文在微观计量回归模型中引入省份经济周期变量,考察不同阶段企业金融化行为的动态调整特征。最后,实体企业金融化行为的动机因企业类型、所处约束环境条件不同等因素的影响呈现出差异性,本文将经济周期作为条件变量,识别出不同经济周期阶段企业金融化行为的潜在动因,以便更好地防范过度金融化所带来的“脱实向虚”风险。

二、研究假设和研究设计

(一)研究假设

微观企业金融资产配置与宏观经济环境有关。经济增速下降,导致投资实体经济的回报率远远低于投资于金融渠道的回报率,资金纷纷脱离实体经济而投入到金融市场。胡奕明等分析了GDP周期变量、M2周期变量、法定准备金率、股票指数增长率等因素对企业金融资产配置的影响,指出企业配置金融资产以“蓄水池”为主,但也存在一定程度的“替代”动机[11]。彭俞超等研究指出经济政策不确定性上升显著抑制了企业的金融化趋势,同时还会对企业金融资产的配置结构产生影响[5]。基于此,本文提出以下假设: