中国与“一带一路”沿线国家与地区机电产品贸易强度动态变化及其影响因素研究

2021-04-09喻春娇王雯洁

喻春娇 王雯洁

(湖北大学 商学院,湖北 武汉 430062)

一、问题提出及相关文献综述

自2013年中国政府首次提出“一带一路”合作倡议以来,中国与“一带一路”沿线国家与地区之间各方面的合作与交流得到显著改善,极大地推动了双边贸易往来,尤其是机电贸易往来。中国对“一带一路”沿线国家与地区的机电贸易总额从2013年的4629亿美元,增长至2018年的6205.51亿美元,5年间增长了1.34倍。其中,中国对“一带一路”沿线国家与地区的机电产品出口总额从2013年的2631.43亿美元,增长到2018年的3487.18亿美元;在中国机电贸易出口总额中的占比由2013年的25.3%增长至2018年的28.8%。就机电产品总体贸易而言,2019年机电产品出口在中国出口总额中的比重达到48%,成为中国出口创汇的主要产品,在中国出口贸易中占据重要的地位。①且据机电商会统计,2020年前10个月中国企业跟踪的电力项目有近4成都来自于老挝、菲律宾、越南、缅甸等东盟国家。②可见,即使经历了新冠疫情的冲击,未来中国与“一带一路”沿线东盟地区的机电贸易往来仍然有着蓬勃发展的趋势。

学者们对中国机电产品贸易的研究主要包括机电产品的贸易潜力、贸易竞争力、贸易结构、贸易方式以及出口影响因素等方面。张静中和曾勇(2017)[1]利用扩展引力模型研究发现,中国对丝绸之路经济带沿线国家机电产品出口潜力仍有很大挖掘空间。侯俊燕和邹宗森(2017)[2]的研究发现技术研发投入、国民收入和外国直接投资的增加能显著促进中国机电产品贸易竞争力。少数学者从区域角度分析机电产品贸易生产网络状况。沈国兵和张勋(2016)[3]使用72个发达与新兴市场国家2000—2010年零部件贸易数据测度和实证研究发现全球机电贸易网络整体紧密度增加,次级贸易网络关系逐渐取代核心—外围依赖关系。王方和胡求光(2019)[4]采用社会网络分析方法分析发现,“一带一路”沿线机电贸易整体网络联系逐步加强,区域化特征和国际分工集聚效应逐步凸显,且中国在其中的领导力和影响力非常突出。

有关机电产品贸易的现有研究大多基于传统的贸易强度等指数从双边贸易的角度来进行分析,有利于整体了解中国与一些贸易伙伴国机电产品贸易的现状和特征,但无法进一步分析机电产品贸易区域网络结构的演变趋势及分工模式。并且传统双边贸易强度指数存在指数最大值不确定、指数值域不对称、与互补指数同趋势变化三个明显不足,使得该指数在不同国家或不同时期下计算的结果不具有良好的可比性(Iapadre,2006[5])。因此,首先基于改进的双边显示性贸易偏好强度指标对中国与“一带一路”沿线60个国家与地区的机电产品贸易强度进行测度。再进一步通过Tobit模型实证检验影响中国与“一带一路”沿线国家与地区机电产品贸易强度的主要因素。

二、中国同“一带一路”沿线国家与地区机电产品贸易强度动态变化

(一)测度指标的选取及测度方法

贸易强度是衡量国家间贸易联系紧密程度的常见方法,目前对贸易强度最常见的测度是Balassa(1965)[6]提出的显性比较优势指数(RCA)。但Iapadre(2006)[5]提出该传统双边贸易强度指数存在指数最大值不确定、指数值域不对称以及与互补指数同趋势变化(动态歧义)等问题使得该指数既不便于在统计分析结果中对双边贸易强度的经济学含义进行解释,还会导致实证模型估计中产生异方差问题。因此,Iapadre和Tironi(2009)[7]针对这些问题提出了双边显示性贸易偏好指数(RTPij):

其中,Tij为报告国i和目的国j之间的双边贸易额(出口加进口);Tiw为报告国i的贸易总额(出口加进口);Toj为世界其他国家(不包括国家i)和国家j之间的总贸易(出口加进口);Tow为世界其他国家(不包括国家i)同世界的总贸易(出口加进口)。Sij、Vij分别表示目的国j同报告国i的双边贸易在报告国i的贸易总额中所占份额、目的国j同世界其他地区的贸易在世界其他地区的贸易总额中所占权重。双边显示性贸易偏好指数在传统双边贸易强度指数的基础上首先构建了同质双边贸易强度指数HIij以及其互补指数HEij,并通过线性变化的形式得到了改进后的贸易强度指数。改进后的双边贸易强度指数具有良好的对称性、方向性,同时取值范围在-1至1之间。

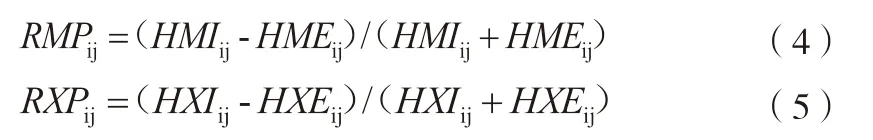

双边显示性贸易偏好指数的方向性主要体现在进口或出口方向上,相应地可以得到双边显示性进口偏好指数RMPij和双边显示性出口偏好指数RXPij,说明两个贸易伙伴国之间进口、出口方向上的贸易强度。

其中,HMIij、HMEij、HXIij和HXEij是应用公式(1)和(2)基于进口、出口数据构建的同质进口、出口强度指数。

(二)双边机电产品贸易强度的动态变化

基于上述指标,对中国与“一带一路”沿线60个国家与地区③机电产品贸易强度动态变化进行测度。参考沈国兵和张勋(2016)[3]对双边显示性贸易强度进行分类,根据计算结果将双边显示性贸易偏好指数按照数值大小划分为(-1,0),(0,0.5),(0.5,1)三个区间,分别对应双边贸易强度低、双边贸易强度较高、双边贸易强度高三个水平。统计不同双边贸易强度水平下沿线国家与地区数量的变化便于直观观察近年中国与“一带一路”沿线国家与地区机电产品贸易联系的演变情况。

首先,图1显示了2010—2018年间各双边贸易强度区间值内“一带一路”沿线国家与地区数量以及占比的演变趋势。机电产品的双边贸易强度总体呈现上升趋势,双边贸易联系逐渐加强。与中国处于低贸易联系的国家数量不断减少,从2010年的39个减少到2018年的33个;与中国处于较高贸易联系的国家数量不断增加,从2010年的19个增加到2018年的22个;与中国处于高贸易联系的沿线国家数量从2011年上升到5个以后就基本稳定在5个左右。2013年“一带一路”倡议提出后,与中国处于较低机电产品贸易强度区间的沿线国家数量总体呈下降趋势,同时与中国双边机电产品贸易强度处于较高贸易强度水平的沿线国家数量呈上升趋势。从沿线国家的分布情况上来看,目前与中国保持较高双边机电贸易强度的国家大多为周边国家,包括吉尔吉斯斯坦等中亚国家以及缅甸、老挝、越南等东南亚国家,此外还有巴基斯坦和蒙古等国。

其次,通过双边显示性出口偏好强度指数和进口偏好强度指数进行有方向性的贸易强度测算以具体考察中国与“一带一路”沿线国家与地区机电产品出口贸易和进口贸易联系的变化。表1和表2分别列出2010—2018年不同进出口贸易强度水平下中国在“一带一路”沿线机电产品贸易伙伴国数量的演变情况。从各区间内沿线国家与地区的数量来看,机电产品出口贸易强度数值处于(0,0.5)和(0.5,1)区间值的数量显然相较于进口更多,说明中国同“一带一路”沿线国家与地区在机电产品出口贸易上的联系相对于进口贸易更为紧密。中国对沿线国家机电产品出口贸易强度数值处于(0,0.5)和(0.5,1)区间值的国家总数量虽然变化不大,但中国对沿线国家机电产品出口贸易强度数值处于(0.5,1)区间值的国家数量在不断增加,从2010年的25个上升到2018年的29个,且从2013年开始显著增加。这说明目前中国与“一带一路”沿线国家与地区在机电产品出口贸易联系上的总体水平较高,并且正在逐渐从较高贸易强度深化为高贸易强度水平。

而在机电产品进口贸易联系上,中国与“一带一路”沿线国家与地区机电产品进口贸易整体联系较弱。中国对沿线国家与地区机电产品进口贸易强度数值大于0的数量基本稳定在5个左右,处于(0.5,1)区间值即高贸易强度水平的国家数量保持在3个,2010年至2016年分别是韩国(0.8左右)、马来西亚(0.6左右)、菲律宾(从0.6不断降至0.4),从2017年开始越南超过菲律宾跃居第三,中国对其显示性进口机电贸易强度在2018年达到0.6。

图1 2010-2018年不同双边贸易强度水平下“一带一路”沿线国家与地区数量演变

表1 2010—2018年不同出口贸易强度水平下“一带一路”沿线国家与地区数量演变

表2 2010—2018年不同进口贸易强度水平下“一带一路”沿线国家与地区数量演变

三、中国与“一带一路”沿线国家与地区机电产品贸易强度影响因素分析

(一)模型设定与变量说明

1.模型设定与变量选取

根据中国同“一带一路”沿线国家与地区机电产品贸易的双边显示性贸易偏好强度指数,进一步选取“一带一路”沿线47个国家与地区2010—2018年的面板数据来实证检验影响中国同“一带一路”沿线国家与地区机电产品贸易强度的主要因素。在扩展引力模型基础上,借鉴沈国兵和张勋(2016)[3]对全球零部件贸易强度影响因素的研究选取相关影响变量,具体的计量模型设定如下:

其中,RTPijt表示中国同“一带一路”沿线国家与地区机电产品贸易的双边显示性贸易偏好强度。TGijt表示中国同“一带一路”沿线国家与地区间技术差距大小,TGijt=Ln{1+|m(rdit)-m(rdjt)]},m(rdit) 和m(rdjt) 分别代表中国及“一带一路”沿线国家与地区国内每百万人口中居民专利申请量。技术因素是国际机电产品贸易的重要影响因素,但技术差异的影响较复杂。一方面技术差距可以促进贸易,低技术水平国家倾向从高技术水平国家进口其缺乏的高技术产品,但另一方面技术差距过大也可能阻碍两国发生贸易,例如技术领先国为确保其技术领先地位会限制其相关技术优势产品的对外贸易。故预期符号暂不确定。INTERjt表示“一带一路”沿线国家与地区国内每百万人中安全互联网服务器的数量,用作对沿线国家与地区基础设施水平的代理变量,预期符号为正。GDPjt表示“一带一路”沿线国家与地区的经济发展水平,用作目的国市场需求的代理变量,预期符号为正。TRANijt表示中国和“一带一路”沿线国家与地区间贸易的运输成本,用中国与“一带一路”沿线各国首都间距离乘以t年的WTI油价得到,较低的运输成本可以促进贸易,预期符号为负。OPENjt表示“一带一路”沿线国家与地区对外贸易开放度,预期符号为正。NRjt为“一带一路”沿线国家与地区的资源变量,用“一带一路”沿线国家与地区的一次能源人均消费量表示,预期符号为正。GSjt表示“一带一路”沿线国家与地区的政府规模指数,衡量了一国政府的公共支出、投资和对国家经济的干预水平。政府的公共支出将为该国市场经济良好运行和贸易发展提供一定的资本积累和良好的制度环境。故预期符号为正。Border是表示中国同“一带一路”沿线国家与地区是否存在公共边界的虚拟变量,存在公共边界时该虚拟变量取1,预期符号为正。εijt是随机误差项。下标i表示中国,j表示“一带一路”沿线国家与地区,t表示年份。为了缓解异方差、保持回归的稳健性,在模型中对除了虚拟变量以外的自变量进行对数化处理。

2.变量数据来源说明

双边显示性贸易偏好指数RTPijt、双边显示性出口偏好指数RXPijt、双边显示性进口偏好指数RMPijt计算所需的机电产品贸易数据主要来源于联合国商品贸易统计数据库(UNcomtrade数据库)和联合国贸发数据库(UNCTAD数据库),分类采取SITC编码第7大类。技术差距TGijt计算所需的居民专利申请量、人口数量,“一带一路”沿线国家与地区的GDPjt变量、对外贸易开放度OPENjt变量及安全互联网服务器INTERjt数据来自世界银行的世界发展指标(WDI),计算运输成本TRANijt变量所需的首都间距离来自Google距离计算器计算,WTI油价来自美国能源信息管理部门EIA网站,政府规模指数GSjt变量来自Fraser Institute数据库,资源变量NRjt来自国研网世界经济数据库和世界银行数据库。其中,少量缺失数据采用插值法合理估算。

(二)回归结果分析

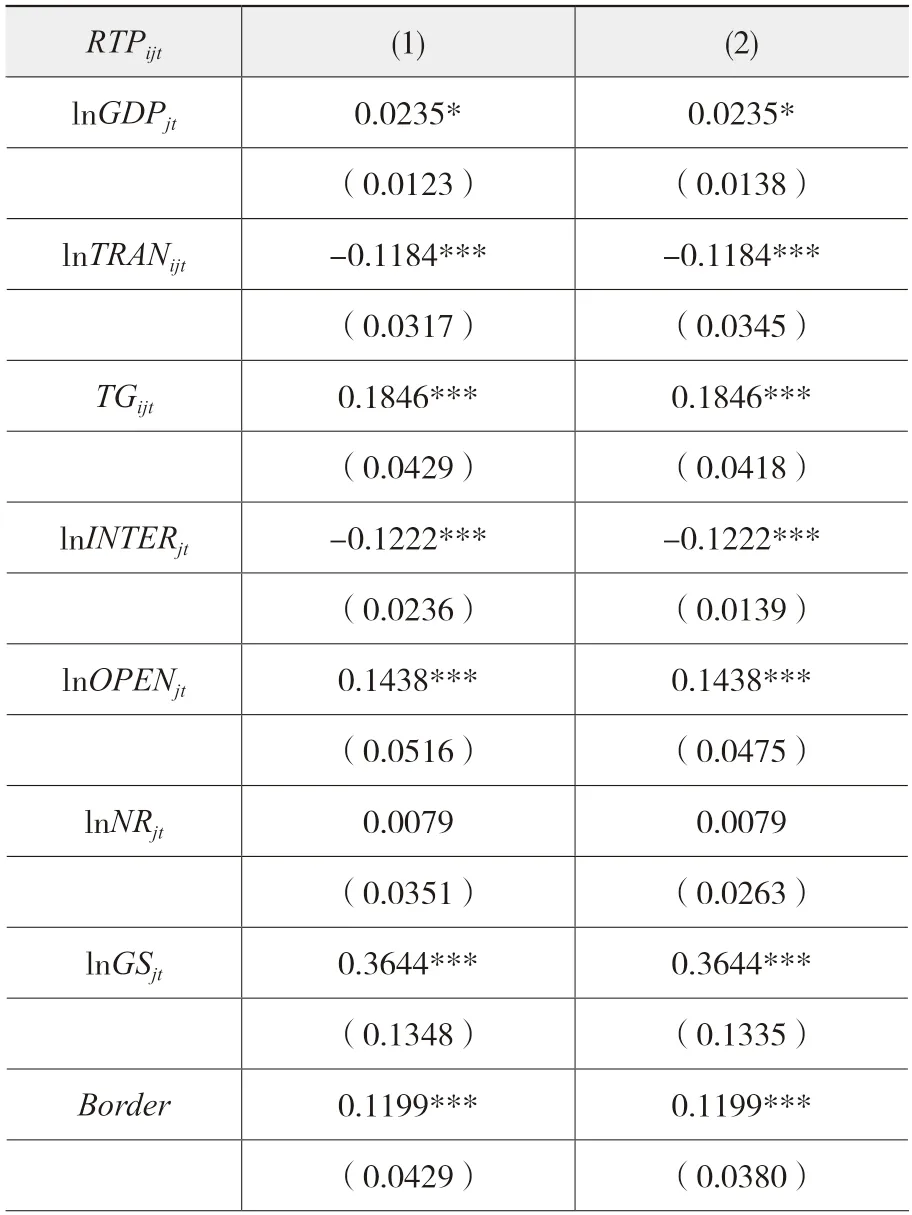

由于因变量机电产品贸易双边显示性贸易偏好强度(RTPijt)的取值范围局限在(-1,1)区间内,故使用Tobit模型进行回归。估计结果如表3所示,估计结果(2)在(1)的基础上报告了稳健标准误。对比(1)(2)发现,估计结果(2)中各系数的统计显著性没有显著改变,表明回归整体是稳健的。回归的拟合优度为0.8922,表明回归的整体解释力较好,达到了89.22%。

具体看回归结果,发现:运输成本(lnTRANijt)和安全互联网服务器数量(lnINTERjt)越大,中国同“一带一路”沿线国家与地区机电产品贸易的双边显示性贸易偏好强度越低;而“一带一路”沿线国家与地区的市场需求(lnGDPjt)、对外贸易开放度(lnOPENjt)、政府规模指数(lnGSjt)及同中国的技术差距(TGijt)越大,双边显示性贸易偏好强度越高。从公共边界(Border)来看,与中国相邻的国家同中国的机电产品贸易双边显示性偏好强度要显著高于不相邻国家。“一带一路”沿线各国的资源变量(lnNRjt)对中国与其的双边机电产品贸易偏好强度无显著影响,而中国同“一带一路”沿线国家与地区的技术差距(TGijt)反而促进了双边机电产品贸易。这说明中国同“一带一路”沿线国家与地区的双边机电贸易合作不再是简单的资源寻求型贸易,更多地是基于吸取技术溢出效应动机发生的。安全互联网服务器数量(lnINTERjt)对中国同“一带一路”沿线国家与地区的双边机电贸易强度的影响符号与预期不符的可能的解释是,安全互联网服务器数量越低的国家自身信息基础设施水平越差,越可能向中国进口其缺乏的电子产品等高技术机电产品,从中获得技术溢出效应以改善其信息基础设施。

表3 Tobit回归结果

注:括号中的数值为标准误,*、**和***分别表示在10%,5%和1%的显著性水平显著。

四、结论与政策建议

通过测算2010—2018年间中国同60个“一带一路”沿线国家与地区机电产品贸易的双边显示性贸易偏好指数、双边显示性出口、进口偏好指数来揭示中国同“一带一路”沿线国家与地区机电贸易强度的变化,并进一步通过实证检验其主要影响因素,可以得到以下结论:

第一,中国同“一带一路”沿线国家与地区的机电产品贸易强度日益增加,同中国有较高机电产品贸易强度水平的沿线国家数量不断上升,且出口强度高于进口强度。“一带一路”沿线国家与地区中,韩国及缅甸、老挝、蒙古、巴基斯坦、吉尔吉斯斯坦等周边的中亚、东南亚国家近年与中国在机电产品贸易上一直保持较高的双边贸易强度。

第二,实证结果表明,技术差距以及“一带一路”沿线国家与地区的市场需求、外贸开放度、政府规模、地缘优势是影响中国与“一带一路”沿线国家与地区机电产品贸易双边显示性贸易偏好强度的促进因素。

基于上述研究结论,提出以下几点政策建议:第一,扩大“一带一路”机电贸易网络,以点带面,以中亚、东南亚等周边国家带动沿线其他国家,形成示范辐射效应,不断强化中国同“一带一路”沿线国家与地区的机电贸易联系。第二,中国在加强同“一带一路”沿线国家与地区机电贸易联系时应积极关注技术差距、外贸开放度、市场需求、政府规模等因素产生的不同作用。继续强化与韩国等沿线发达经济体的机电贸易合作,部分获取技术外溢,形成技术创新推动中国同沿线其他国家与地区的机电产品贸易结构升级,提升中国机电产品出口附加值。第三,加强与“一带一路”沿线国家与地区政府间的对话合作交流,推进双边与多边框架协议的签订,减少贸易摩擦,使中国与“一带一路”沿线国家与地区共享贸易合作利益、共同繁荣。

[注释]]

①数据来源于联合国Comtrade数据库(https://comtrade.un.org)。

②参见《前10个月我企业跟踪电力项目近4成来自RCEP区域国家》(http://www.cccme.org.cn/news/content-3003230.aspx)。

③根据国家信息中心“一带一路”大数据中心、大连瀚闻资讯有限公司共同编写的《“一带一路”贸易合作大数据报告2018》(https://www.yidaiyilu.gov.cn/xwzx/gnxw/54720.htm)选取“一带一路”沿线60个国家与地区包括:东南亚10国包括菲律宾、柬埔寨、老挝、马来西亚、缅甸、泰国、文莱、新加坡、印度尼西亚、越南;南亚6国包括巴基斯坦、马尔代夫、孟加拉国、尼泊尔、斯里兰卡、印度;东北亚2国包括韩国、蒙古;西亚北非14国包括沙特阿拉伯、阿联酋、阿曼、埃及、巴勒斯坦、巴林、卡塔尔、科威特、黎巴嫩、土耳其、以色列、约旦、摩洛哥、埃塞俄比亚;中亚2国包括哈萨克斯坦、吉尔吉斯斯坦;南非2国包括南非共和国、马达加斯加;中东欧16国包括波兰、波黑、黑山、罗马尼亚、捷克共和国、斯洛文尼亚、斯洛伐克、保加利亚、匈牙利、克罗地亚、拉脱维亚、立陶宛、阿尔巴尼亚、爱沙尼亚、塞尔维亚、北马其顿;独联体7国包括俄罗斯、白俄罗斯、阿塞拜疆、摩尔多瓦、格鲁吉亚、乌克兰、亚美尼亚;大洋洲1国包括新西兰。