双城记:如何发现回报丰厚的成长型企业?

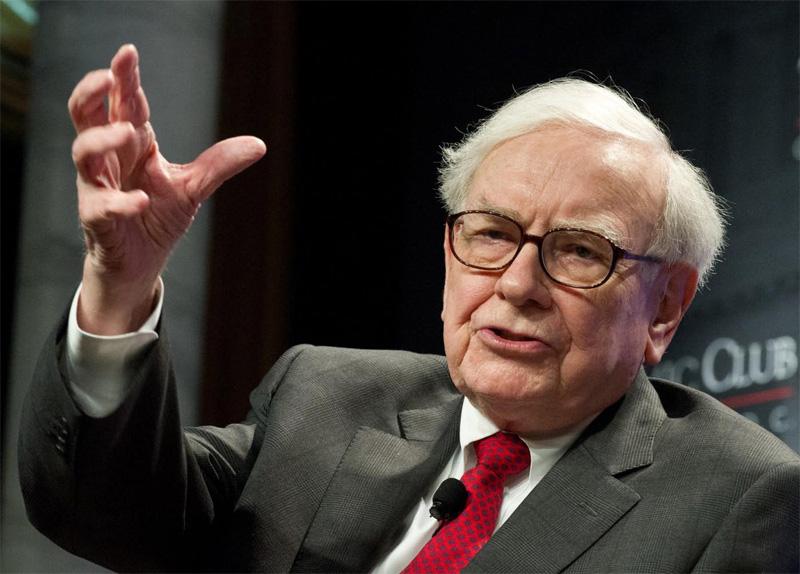

2021-04-07巴菲特

根据美国公认会计准则(GAAP),伯克希尔2020年的盈利为425亿美元。这一数字的四个组成部分是219亿美元的营业利润,49亿美元的实现资本利得,我们持有的股票中存在的净未实现资本利得增加所带来的267亿美元收益,以及我们拥有的一些子公司和附属公司的价值减记导致的110亿美元损失。所有项目均在税后基础上列示。

营业利润是最重要的,即使它们不是我们公认会计准则总额中最大的项目。我们在伯克希尔的重点是增加我们的这部分收入和收购大的处于有利位置的企业。但去年,我们两个目标都没有实现:伯克希尔没有进行大规模收购,营业利润下降了9%。不过,通过保留收益和回购约5%的股票,我们确实提高了伯克希尔的每股内在价值。

与资本利得或损失(无论是已实现或未实现)相关的两个公认会计准则组成部分每年都在反复波动,这反映了股票市场的波动。无论今天的数据如何,我和我的长期合作伙伴查理·芒格都坚信,随着时间的推移,伯克希尔的投资收益将是可观的。

正如我多次强调的那样,查理和我将伯克希尔持有的上市股票(截至去年年底价值2810亿美元)视为一个企业集合。我们并不控制这些公司的运营,但我们确实按比例分享了它们的长期繁荣。然而,从会计角度来看,我们的那部分利润并没有包括在伯克希尔的收益中。相反,只有这些被投资方支付给我们的股息才会被记录在我们的账簿上。根据公认会计准则,被投资方代表我们保留的巨额资金也变成无形资产。

然而,这些看不见的东西不应该被忽视:这些未记录的留存收益通常为伯克希尔创造价值——大量价值。被投资方利用这些留存资金来扩大业务、进行收购、偿还债务,通常还会回购股票(这种行为增加了我们在他们未来收益中所占的份额)。

正如我们在去年股东信中指出的那样,留存收益在整个美国历史上推动了美国企业的发展。多年来,对卡内基和洛克菲勒行之有效的方法对数百万股东也行之有效。

当然,我们的一些投资人会令人失望,他们留存的收益几乎没有增加他们公司的价值。但其他公司会超额完成任务,其中少数公司表现出色。总而言之,我们预计自己在伯克希尔非控股业务(别人会认为是我们的股票投资组合)留存的巨额收益中所占的份额,最终会给我们带来等量或更多的资本利得。在我们56年的任期中,这一期望一直得到满足。

我们GAAP数据的最后一个组成部分——丑陋的110亿美元减记——几乎是全部量化我在2016年犯的一个错误。那一年,伯克希尔收购了精密铸件公司(Precision Castparts,“PCC”),我付了太多的钱。

没有人以任何方式误导我——我只是对PCC的正常盈利潜力过于乐观。去年,作为PCC最重要的客户来源,整个航空航天业的不利发展,暴露了我的误判。

在收購PCC的过程中,伯克希尔收购了一家很好的公司,同行业中最好的一家。PCC的首席执行官马克-多尼根是一位充满激情的经理,他一如既往地将同样的精力投入到我们收购的业务中。我们很幸运有他来管理。

我认为我的结论是正确的,PCC将随着时间的推移,在其运营中部署的净有形资产上获得良好的回报。然而,我对未来收益的判断是错误的。因此,我也就错误地计算出了为收购该企业支付的合理价格。

PCC远非我犯下的第一个错误。但这是一个大错误。

我们的弓上有两根弦

伯克希尔哈撒韦经常被贴上“综合企业集团”的标签,这是一个贬义词,指的是拥有大量不相关业务的控股公司。是的,这是对伯克希尔正确的描述——但只是部分描画。为了更好理解我们如何以及为什么不同于其他综合性企业集团,让我们回顾一下历史。

长期以来,综合企业集团通常会局限于收购整个企业。然而,这一战略带来了两个大问题。有一个问题是无解的:大多数真正伟大的企业都无意让别人接管。因此,渴望收购的企业集团不得不专注于那些缺乏重要和持久竞争优势的一般公司。那不是一个钓鱼的好池塘。

除此之外,当联合企业不得不收购平庸的公司时,他们常常发现自己需要支付惊人的“控制权”溢价,以诱捕他们的猎物。一些精明的企业集团知道如何解决这个“超额支付”的问题:他们只需让自己公司估值变得高得离谱,来作为昂贵收购的“货币”。(“我愿意花1万美元买你的狗,做法是把我单价5000美元的两只猫给你。”)

通常,让综合企业集团股票估值过高的手段包括促销和“富有想象力的”会计操作,这些手段充其量是欺骗性的,有时甚至会越界成为欺诈。当这些招数“成功”时,这家集团会将自己的股价推至商业价值的三倍,以便收购估值是实际价值两倍的目标公司。

投资幻想可以持续相当长的时间。华尔街喜欢并购交易产生的费用,而媒体则喜欢精彩的推介者提供的故事。同样,有时候一只被推销的股票飙升的价格本身也可以成为投资幻想就是现实的“证据”。

最终,当盛宴结束时,许多商业“皇帝”没穿衣服。金融历史上充斥着许多著名企业集团的名字,这些企业家最初被记者、分析师和投资银行家誉为商业天才,但后来却被抛进商业垃圾场。

大集团声名狼藉。

芒格和我希望我们的企业集团拥有具有良好财务状况和优秀经理人的多元化企业集团的全部或部分,而伯克希尔是否控制这些业务对我们来说并不重要。

我好久才明白过来。但是芒格,还有我在伯克希尔继承的纺织业务中苦苦挣扎的20年经验,最终说服了我,拥有一个很棒的企业不控股股权,要比拥有控股100%的挣扎在边缘企业更有利可图,更愉快,更少工作量。

基于这些原因,我们的企业集团将继续由可控的和非可控的业务组成。芒格和我会根据一家公司持久的竞争优势,管理能力和特点,以及价格,将资金配置到我们认为最合理的地方。

如果这一战略不需要我们付出多少努力,那就更好了。与跳水比赛使用的计分系统不同,你在商业活动中不会因为有“难度”而得分。此外,正如罗纳德-里根告诫的那样:“据说努力工作不会导致死亡,但我要说为什么要冒这个险呢?”

下面我们列出了15笔年底市值最大的普通股投资。我们排除了卡夫亨氏的持股——325,442,152股——因为伯克希尔是一个控股集团的一部分,因此必须使用“权益”法来计算这笔投资。在伯克希尔的资产负债表上,卡夫亨氏持有的卡夫亨氏资产按公认会计准则计算为133亿美元,这一数字代表伯克希尔在2020年12月31日经审计的卡夫亨氏资产净值中所占的份额。但请注意,2020年12月31日我们这些股票的市值只有113亿美元。

伯克希尔·哈撒韦十大重仓股分别为:苹果(市值1204亿美元)、美国银行(市值313亿美元)、可口可乐(市值219亿美元)、美国运通(市值183亿美元)、Verizon通信(市值86亿美元)、穆迪(市值71.6亿美元)、美国合众银行(市值69亿美元)、比亚迪(市值58.97亿美元)、雪佛龙(市值40.96亿美元)、Charter通信(市值34.5亿美元)。伯克希尔·哈撒韦投资比亚迪的成本为2.32亿美元,占该公司总股本的8.2%,目前投资回报率超过24倍。

双城记

在美国,成功的故事俯拾皆是。自我们国家诞生以来,那些有理想、有抱负,但往往只有微薄资本的人,通过创造新东西或用旧东西改善顾客体验,取得了超出他们梦想的成功。

查理和我曾游历全美,与这些人或他们的家人相遇。在西海岸,我们从1972年收购喜诗糖果(Sees Candy)开始了这一惯例。整整一个世纪前,玛丽·时思(Mary See)开始推出一种古老的产品,她用特殊的配方对其进行了改造。除了她的商业计划之外,她还开设了一些古色古香的商店,里面有友好的销售人员。她在洛杉矶开的第一家小专卖店最终发展成了几百家商店,遍布整个西部。

今天,时思女士的作品继续令客户感到愉悦,同时为成千上万的男女提供终身就业机会。伯克希尔的工作就是不干涉公司的成功。当企业生产和分销一种非必需的消费品时,客户就是老板。而且,100年后,客户向伯克希尔传递的信息依然清晰:“不要乱动我的糖果。”

接下来让我们跨越大陆来到华盛顿特区。1936年,利奥·古德温和他的妻子莉莲开始相信,汽车保险——一种通常从代理商那里购买的标准化产品——可直接以低得多的价格出售。两人怀揣10万美元,与拥有1000倍甚至更多资本的大型保险公司展开了较量。政府雇员保险公司(后来简称为GEICO)由此开始了其漫漫征程。

幸运的是,我在整整70年前就了解到了这家公司的潜力。它立刻成为了我的初恋(在投资方面)。接下来的故事大家都知道了:伯克希尔最终100%拥有了GEICO,这家84岁年历史公司一直在微调,但没有改变利奥和莉莲的愿景。

当然,该公司的规模发生了變化。1937年,也就是GEICO运营的第一个整年,其完成了238,288美元的业务。去年的数字是350亿美元。

今天,沿海地区汇聚了大量金融、媒体、政府和科技机构,人们很容易忽视美国中部发生的很多奇迹。让我们关注两个社区,它们为我们全国各地的人才和雄心提供了令人惊叹的例证。

我从奥马哈开始,你们不会感到奇怪。

1940年,毕业于奥马哈中心高中(也是查理、我父亲、我第一任妻子、我们的三个孩子和两个孙儿的母校)的杰克·林格沃特(Jack Ringwalt)决定用12.5万美元的资本创办一家财产/意外伤害保险公司。

杰克的梦想似乎是荒谬的,因为这要求他的小公司——有点浮夸地被命名为国民保险公司(NationalIndemnity)——与大型保险公司竞争,而这些公司都拥有充足的资本。此外,这些竞争对手凭借遍布全国的、资金雄厚的、历史悠久的当地代理商网络而牢固地确立了自己的地位。

在杰克的计划中,与GEICO不同的是,国民保险公司本身会使用任何屈尊接受它的机构,因此在收购业务时没有成本优势。为了克服这些可怕的障碍,国民保险将重点放在了被大公司认为不重要的“古怪”风险上。不可思议的是,这一策略成功了。

杰克诚实、精明、讨人喜欢,还有点古怪。他尤其不喜欢监管机构。每当他对他们的监督感到厌烦时,他就会有卖掉公司的冲动。

幸运的是,有一次我就在附近。杰克想加入伯克希尔,于是我们在1967年达成了交易,只用了15分钟就达成了。我从没要求过审计。

今天,国民保险公司是世界上唯一一家愿意为某些巨大风险承保的公司。它的总部仍然在奥马哈,距离伯克希尔的总部只有几英里。

多年来,我们又从奥马哈家族手中收购了四家企业,其中最著名的是内布拉斯加州家具市场(NFM)。该公司的创始人罗斯-布卢姆金(Rose Blumkin,B夫人)是俄罗斯移民,在1915年来到西雅图,她既不会读也不会说英语。几年后,她定居在奥马哈。在1936年,她攒下了2500美元,用这笔钱开了一家家具店。

竞争对手和供应商忽视了她,而他们的判断在当时无疑是正确的:第二次世界大战让她的生意停滞了。在1946年底,公司的净资产仅增长到72,264美元。现金,不论是在收银台里还是在存款里,总共是50美元。

然而,有一笔无价的财富没有在1946年的数字中记录下来:B夫人唯一的儿子路易-布卢姆金(Louie Blumkin)在美国军队服役四年后重新加入了这家商店。在诺曼底登陆后,路易参加了诺曼底奥马哈海滩的战斗,并因在Bulge战役中受伤而获得了紫心勋章,最终在1945年11月乘船回国。

一旦B夫人和路易重聚,就没有什么能阻止这家家具店的发展了。在梦想的驱使下,母亲和儿子不分昼夜地工作。其结果是创造了零售业的一个奇迹。

到1983年,两人已经让家具店的业务规模达到了6000万美元。那一年,在我生日那天,伯克希尔收购了NFM 80%的股份。同样,我们没有对这家家具店进行审计。我指望布卢姆金的家族成员来经营企业。今天,NFM正由第三代和第四代布卢姆金的家族成员管理着。需要指出的是,B夫人每天都在工作,直到103岁——在查理和我看来,这是一个可笑的过早退休年龄。

NFM目前拥有美国最大的三家家居用品商店,尽管NFM的门店因新冠疫情关闭了六周多,但这三家商店在2020年都创下了销售记录。

这个故事的后记说明了一切:每当B夫人的一大家子人聚在一起过节吃饭时,她总是要求他们在吃饭前唱首歌。她的选择从未改变过:欧文-柏林(Irving Berlin)的《上帝保佑美国》(God Bless America)。

让我们向东转移到田纳西州的第三大城市诺克斯维尔。在那里,伯克希尔拥有两家引人注目的公司——克莱顿住宅(Clayton Homes)(100%持股)和Pilot Travel Centers(目前持股38%,但到2023年将达到80%)。

每一家公司都是由一位毕业于田纳西大学并留在诺克斯维尔的年轻人创立的。这两个年轻人都没有足够的资金,父母也不富裕。

但是,那又怎样?如今,克莱顿和Pilot每人的年税前利润都超过了10亿美元。这两家公司共雇用了大约4.7万名男女员工。

吉姆-克莱顿(Jim Clayton)在经历了几次商业冒险之后,于1956年以小本经营的方式创建了克莱顿住宅(Clayton Homes)。1958年,“大个子吉姆”(Big Jim Haslam)以6000美元的价格购买了一个服务站,创建了后来的Pilot Travel Centers。后来,他俩的儿子也都加入了父亲的公司,他们的儿子有着和其父亲一样的激情、价值观和头脑。有时候基因太有魔力了。

现年90岁的“大吉姆”Haslam最近写了一本鼓舞人心的书,他在书中讲述了Jim Clayton的儿子Kevin是如何鼓励Haslam家族将大部分的Pilot Travel Centers賣给伯克希尔的。每个零售商都知道满意的顾客是商店的最佳销售人员。当企业易手时也是如此。

当您下次飞越诺克斯维尔或奥马哈时,向Clayton家族、Haslam家族和Blumkin家族,以及遍布全国各地的成功企业家们脱帽致敬吧。这些创造者需要美国的繁荣框架(它始于1789年进行的一次独特实验)才能发挥潜力。反过来,美国需要像这些杰出的公民来实现我们开国元勋所追求的奇迹。

如今,许多人在世界各地创造了类似的奇迹,创造了使全人类受益的繁荣。然而,在其短暂的232年中,还没有其他像美国这样可以释放人类潜能的孵化器。尽管出现了严重的中断,但我国的经济发展却令人叹为观止。

除此之外,我们保留着成为“更完美联盟”的宪政愿望。在这方面的进展缓慢,不平衡且经常令人沮丧。但是,我们已经向前迈进,并将继续前进。

我们坚定的结论:绝不与美国作对赌。

(此文选编于巴菲特致伯克希尔哈撒韦公司股东的信,标题为编者所加。)