2020年我国稀土市场回顾及展望

2021-04-03

2020年是我国“十三五”的收官之年,“十三五”期间,我国在持续规范整治稀土行业生产经营秩序、加大环保督查力度、推进供给侧结构性改革、促进行业转型升级等常态化工作基础上,大力延伸稀土产业链条,推进稀土新材料产业向宽领域、深层次、高水平、集群化发展以支撑稀土产业的高质量发展。

稀土作为国家战略资源在“十三五”期间可谓取得了迅猛发展。刚刚到来的2021年是“十四五”的开局之年,在这重要的历史交汇点上,有必要对2020年全年我国稀土市场行情做一次全面性回顾,总结经验、谋划未来。

2020年,新冠肺炎疫情爆发并持续蔓延对全球经济造成严重破坏,破坏程度超过了2008年的国际金融危机。受市场固有因素并叠加疫情、经济环境的影响,2020年我国稀土市场整体波动较大,大部分下游需求市场整体呈现萎缩状态,各类产品价格震荡发展,且走势分化明显。

但由于中国政府实施了强有力的疫情控制以及提振经济的各项举措,2020年下半年国内经济呈持续恢复性增长,稀土下游应用,特别是钕铁硼行业复工复产较快,带动镨钕、镝铽等产品价格全年大幅度上调。

一、2020年我国稀土市场价格走势分析

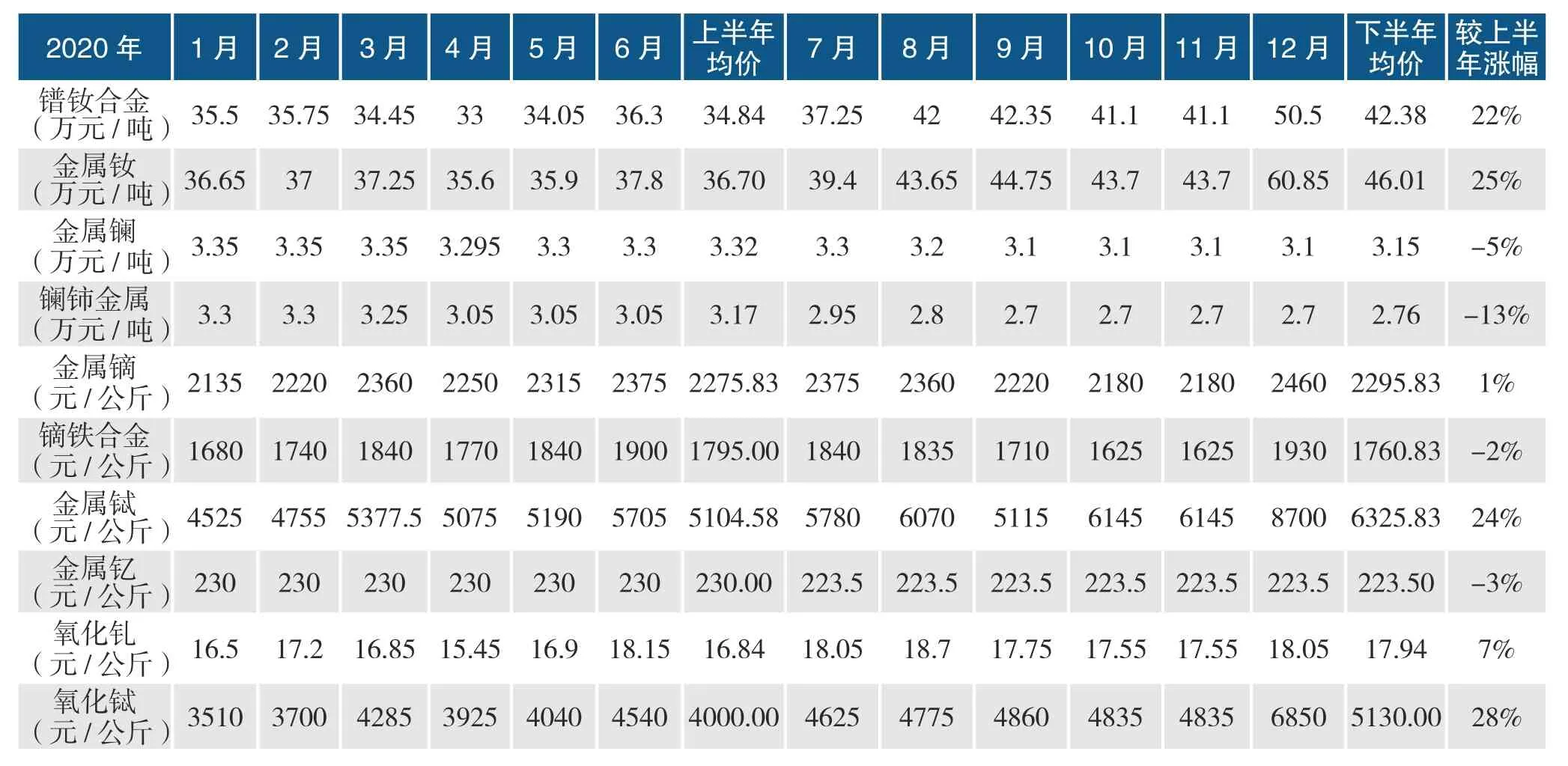

1.主要稀土产品价格上、下半年走势对比

2020年1~6月份,我国稀土市场整体需求不振,稀土产品产量相应下滑,疫情因素导致下游市场低迷、成交清淡。

2020年上半年,氧化镨钕均价为27.5 万元/吨,金属镨钕均价为34.8 万元/吨,氧化镝均价为181.79 万元/吨,镝铁合金均价为179 万元/吨,氧化铽均价为400 万元/吨,金属铽均价为510 万元/吨。

2020年7~12月份,随着国内疫情的稳定控制,钕铁硼行业较快复工复产,3 季度下游需求端持续释放,镨钕现货市场供应偏紧,助推镨钕产品价格大幅上调。中重稀土在大集团挺价、需求稳定等因素支撑下价格整体高位运行;镧铈产品则因供需失衡,上游库存大幅度积压,价格持续承压下调。下半年,镧铈产品价格整体低位运行,镨钕及镝铽产品价格振荡上行。

2020年下半年,氧化镨钕均价为33.65 万元/吨,金属镨钕均价为42.38 万元/吨,较上半年涨幅均为22%。氧化镝均价为176.92 万元/吨,镝铁合金均价为176 万元/吨,上下半年相较价格波动不大。氧化铽均价为513 万元/吨,金属铽均价为632 万元/ 吨,较上半年涨幅分别为28%、24%。(2020年我国主要稀土氧化物价格情况见表1,2020年我国主要稀土金属价格情况见表2。)

表1 2020年我国主要稀土氧化物价格

表2 2020年我国主要稀土金属价格

2.镨钕类产品全年价格走势

2020年1~12月份,镨钕市场整体表现好于预期,产品价格震荡上行。年初因新冠疫情爆发,钕铁硼企业复工复产率较低,加之各地物流运输不畅,产品价格持续低迷。

自3月中旬前后,随着国内疫情得到有效控制,钕铁硼企业复工复产逐步扩大,镨钕市场迎来短暂回暖。但随后国外疫情全面爆发,出口订单大幅度缩减,磁材行业受到再次冲击,市场信心严重不足,价格再次承压下行。

到4月末,下游企业五一假期备货,镨钕产品现货紧张,价格开始企稳并保持坚挺。后续几个月,下游需求端持续释放,企业开工率提升且补货意愿增强,市场现货供应偏紧,助推镨钕产品价格平稳上调。

镨钕上涨势头一直延续至9月份,随着畏高情绪凸显以及期货订单增加,市场上现货紧张局势得以缓解,镨钕产品价格弱势回调。但整体来看,镨钕原料需求与供应处于紧平衡状态,四季度镨钕产品价格同样持续波动上行且货源不足。截止年底,氧化镨钕市场成交价格达到41 万元/吨左右,镨钕金属价格达到52 万元/吨左右,且2021年初仍在看涨。

注:网站均价指亚洲金属网、百川盈孚网、瑞道金属网、阿格斯网站、中国稀土网的平均价格。

3.镝铽产品全年价格走势

受疫情影响,镝铽产品成交量同样表现不足。但年初分离企业复工复产延期,中重稀土市场供应下降,而下游高端钕铁硼企业对于镝铽产品需求不减,助推镝铽价格持续上涨。后期受南方大集团收货以及4月份中重稀土国储传言支撑,镝铽等产品价格继续震荡走高。其中氧化镝于5月末达到价格高位,为192万元/吨,而氧化铽由于市场货源偏紧,涨势一直持续到8月底,达到500 万元/吨。到9月份,因下游需求不足及镝铽产品随镨钕行情带动,价格略有回落。后期,因市场整体向好态势带动及大集团收货挺价影响,镝铽产品在持续近两月的弱势后于10月末出现反弹走强,市场询单问价增多,成交量扩大。再加年底国储收货,商家后市信心充足,镝铽产品报价大幅度上调。截止12月末,氧化镝市场价格达到195 万元/吨左右,氧化铽达到700 万元/吨左右,为近8年最高水平。

4.镧铈类产品全年价格走势

2020年1~12月份,镧铈产品市场持续低迷。上游原料供应稳定,货源充足,下游应用市场如石油裂化催化、发光等行业消费大幅度缩水,大量国际订单取消或延迟交货,镧铈产品库存积压严重,供需矛盾突出,产品价格持续承压下调。

其中氧化镧、氧化铈市场成交价格已由年初约1.2 万元/吨回落至年末0.9 万元/吨左右,降幅达到25%。随着国外疫情持续蔓延及市场供应持续增量,预计未来镧铈产品价格仍将维持低位运行态势。

二、2020年国际稀土市场行情

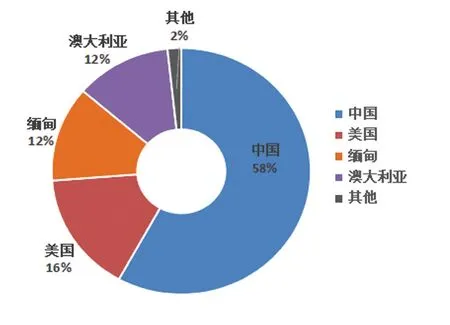

近年来,巴西、加拿大、俄罗斯、越南、印度、缅甸、格陵兰以及非洲国家陆续发现大量稀土资源,其中缅甸、越南、格陵兰拥有丰富的中重稀土资源。据美国地质调查局数据显示,2020年全球稀土矿产量24 万吨,其中中国14 万吨,占全球总量的58%。美国、缅甸和澳大利亚是中国以外稀土矿产量最大的3 个国家,产量分别为:美国3.8 万吨,占全球总量的15.8%;缅甸3 万吨,占全球总量的12.5%;澳大利亚1.7 万吨,占全球总量的12%(见图1)。

2020年在新冠肺炎疫情冲击下,全球生产消费活动放缓,市场需求低迷,多数大宗商品价格大幅下跌。国际上汽车、电子等行业复工率不足,下游稀土市场需求走弱,国际市场价格显著下降。

近些年日本和欧美为确保稀土的稳定供应,都积极备战稀土资源的战略储备,通过重启和新建矿山、稀土相关研发计划、强调稀土元素的回收和高效利用、替代材料研究等措施确保稀土的稳定供应。

澳大利亚莱纳斯公司是中国以外最大的稀土冶炼分离产品供应商,其维尔德矿山生产的稀土矿通过位于马来西亚关丹的莱纳新材料厂进行冶炼分离,已形成稳定供给,但2020年受3、4月份疫情停产影响,产量略有下降(2020年氧化镨钕产量4853 吨,同比下降约14%)。英国彩虹稀土公司在布隆迪的Gakara 项目于2017年投产,2020年内稀土产量持续增长;美国芒廷帕斯稀土矿于2018年复产,芒廷帕斯是美国唯一运行的稀土矿山,其开发商MP Materials 公司于2017年收购芒廷帕斯及其资产,并于2020年11月在纽约上市,是具有全球竞争力的稀土生产商。我国稀土出口量自2018年达到最高5.3 万吨之后,2019年有所减少,2020年出口量则大幅缩减,大幅缩减主要原因之一为全球经济衰退很大程度上压抑了稀土的需求,据中国海关统计,2020年我国稀土产品出口3.54 万吨,同比减少23.49%,为五年来的最低点(近五年我国出口情况见图2),出口额3.44 亿美元,同比减少21.88%。我国主要稀土产品出口至日本、美国、荷兰,同比均有较大下滑,合计占我国稀土出口总量的73%。

图1 全球稀土资源主要供应国占比情况

图2 2016-2020年我国稀土出口情况

2018年我国稀土进口量大增,成为最大的稀土进口国,2019年及2020年我国稀土进口量均居高不下,据中国海关统计,2020年我国实际进口稀土产品47641 吨,其中稀土化合物约47593.9 吨,稀土金属约47.47 吨。进口主要来源国为缅甸和马来西亚,两国合计占我国总进口量的92%。

三、结语

供给方面,2018年以来我国有序增加稀土开采总量控制指标,直到2020年我国稀土矿全年开采总量控制指标已增加至14 万吨,2021年2月19 日,工信部、自然资源部下达2021年第一批稀土开采、冶炼分离总量控制指标,明确2021年第一批稀土开采、冶炼分离总量控制指标分别为84000 吨、81000 吨,与2020年同期相比,2021年第一批稀土矿开采指标上调达27.28%,增加了18000 吨。有序增加稀土开采总量控制指标将适当满足下游需求量的上涨,缓解当下部分稀土产品供给紧张造成的价格过快上涨。除中国而外,美国、缅甸、澳大利亚也已具有相当的供给能力,但中重稀土供应国缅甸在2021年初受政治因素影响其供给的不确定性将加剧。据百川盈孚统计,到2025年全球稀土供应量将达38 万吨,主要增长来源即为中国、澳大利亚、美国等国家。

需求方面,虽然全球性疫情严重抑制了稀土终端市场的需求,但近年来,全球对稀土材料的消费仍在不断增长,全球稀土消费从2010年的12.5 万吨增长至2020年的约20 万吨。随着全球新能源的发展和各国环境政策的推行,新能源汽车、风电节能产业或将迎来高速发展。其中新能源汽车是全球汽车产业绿色发展和转型升级的重要方向,也是我国汽车产业发展的一种战略选择,2020年全球新能源汽车产量约为260 万量,据中信证券预测2025年全球新能源汽车产量将达到1000 多万辆,按照每辆新能源汽车消耗钕铁硼5 千克计算,2025年全球新能源汽车产量将带来8.87 万吨钕铁硼永磁材料消费量,因此新能源汽车或将成为钕铁硼需求的最大增量。此外碳中和趋势下,风力发电、节能电器将持续拉动钕铁硼消费,而工业机器人、智能制造以及稀土储氢、稀土催化等稀土功能材料都具有较好的发展前景。从需求端的强劲拉动来看,永磁材料使用原料镨钕、镝铽等产品需求量在 2021年呈稳步扩大趋势。

综上,在需求稳步增长,原料供应相对偏紧的情况下,2021年镨钕、镝铽等产品价格将以坚挺偏强为主。镧铈产品目前则因供需矛盾依然突出,价格预期或将维持弱稳。

“十四五”时期,我国要加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,并且2020年年底的中央经济会议也明确了强化国家战略科技力量,增强产业链供应链自主可控能力等八项重点任务,国内整体环境利好我国稀土市场。稀土行业政策方面,2021年伊始工信部就《稀土管理条例(征求意见稿)》公开征求意见,释放了我国规范稀土行业管理,推动产业高质量发展的信号。无论稀土市场供需如何变化,在新的一年里,充分发挥我国稀土行业的综合优势,共同维护我国稀土产业链各环节平稳有序发展,关注产业发展的内在因素,走绿色可持续发展之路,在未来,占领稀土科技制高点才是中国稀土产业发展之“王道”。