中美贸易摩擦背景下我国棉花期货与现货价格波动研究

2021-04-01刘敏王鼎

刘敏,王鼎

(安徽财经大学 国际经济贸易学院,安徽 蚌埠 233030)

1 引言

中国作为全球最大的棉花产销国之一, 对全世界棉花的价格都有举足轻重的影响。2018年以来,随着美国单方面的发动贸易战,不断加征关税,中国也被迫采取反制措施,其中的一项就是对棉花、棉短绒加征25%的关税,这直接导致了我国棉花成本的增加,棉花进口需求不足,国内棉花的库存积累等现象,从而在一定程度上抑制了棉花的价格。并且随着中美贸易摩擦的不断升级,我国棉花市场将在未来很长一段时间内都充满未知性。同时,新冠肺炎疫情在全球持续蔓延,全球棉花消费锐减,价格波动剧烈,更使得棉花市场雪上加霜。

近年来,我国棉花期货市场已经逐渐成熟起来,在棉花期现货市场的价格传导和波动溢出方面已经有很多学者展开了研究。从价格传导方面,王利荣(2019)利用VEC 模型分三个阶段来研究国内外棉花价格传导关系,研究结果表明目标价格政策实施后,国内与国际棉花市场的联系增强,国际棉价对国内棉价的影响程度恢复到了收储制实施之前的水平[1]。柳凌云(2020)基于中美贸易战的背景,运用MS-VAR模型研究中美棉花现货市场间的价格传导,研究发现中美棉花市场现货价格波动具有明显的区制转换效应,不同区制状态之间的转换具有非对称性,并且中美棉花现货价格传导具有非线特征[2]。价格波动方面,王力、刘小凤等(2020)利用ARCH类模型和H-P滤波法分析了我国棉花价格的波动特征,结果表明,我国棉花价格具有显著的波动集聚性和“杠杆效应”[3]。丁存振、肖海峰(2018)运用 DCC-GARCH 和 BEEK-GARCH 模型对国内外棉花价格波动溢出效应进行对比研究发现,国内期货市场对现货市场存在单向价格波动溢出效应,而 ICE 棉花期货市场与我国棉花期货市场存在双向的波动溢出效应,国外棉价对于国内期货价格的引导效应更强[4]。文章针对当前棉花期现货市场出现的新问题,结合最新贸易形势,将期货与现货之间的结构性关系引入模型中,运用结构向量自回归模型SVAR和BEKK-GARCH模型,研究我国棉花期货与现货价格的波动溢出效应,以期对中美贸易战下的棉花市场价格波动给出风险预警和相关政策建议。

2 中美棉花市场进出口分析

2.1 棉花进出口结构分析

我国棉花市场长期处于国内供需不均衡状态,需要依赖棉花进口,棉花总进口量与消费量基本上是同向变化的。与中国棉花供给不足不同,美国国内棉花消费量有限,生产的棉花主要以出口为主,美国棉花出口量占其总产量的65%以上。

从我国的棉花进口国来看,主要是美国、澳大利亚、巴西、印度、乌兹别克斯坦等国家,其中对美国棉花的进口一直保持较高的比例。由于中美贸易摩擦,2019年中国从美国进口的棉花总量大幅减少。

2017年中国进口美国棉花50.64万吨,占棉花进口总量的44%。中美贸易战爆发后,2018年中国进口美国棉花总量为52.87万吨,占棉花进口总量的34%,减少了10%。而到了2019年,中国进口美国棉花数量的占比降到了19%。中国减少了对美国棉花的进口,转而增加了对其他国家棉花的进口,尤其是对巴西棉花的进口,2019年巴西升至我国最大的棉花进口国。

2.2 中美服装及纺织品进出口分析

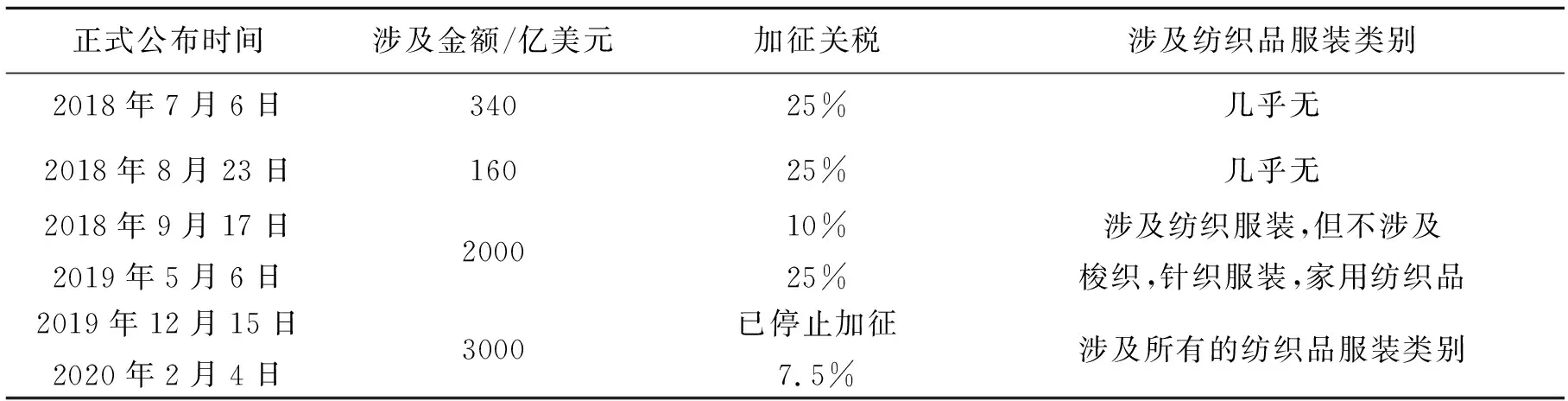

美国不仅是中国主要的原棉进口国,同时也是我国最大的服装和纺织品出口国之一。中美贸易摩擦以来,美国对我国出口美国的商品实施了四轮加征关税的措施,从第三次开始正式涉及纺织品类产品,具体情况如表1所示。

表1 美国对中国出口美国商品加征关税情况

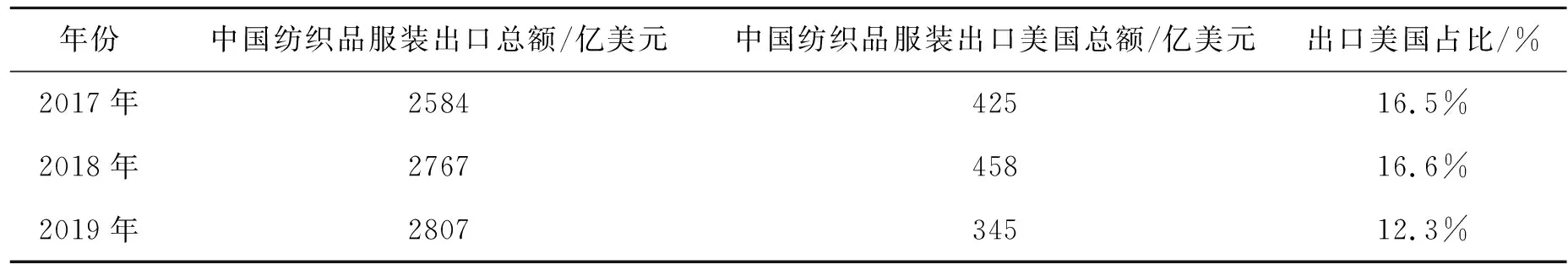

随着美国不断增加对我国棉纺织服装出口的关税,我国对美国的棉纺织服装出口总量也发生了较大的缩减。如表2所示,2017年和2018年,中国出口美国纺织品服装的占比分别为16.5%和16.6%,而到了2019年,我国出口美国的纺织品服装占比只有12.3%。

表2 2017~2019年中国纺织品服装出口美国金额

综上所述,中美贸易摩擦从棉花进口与棉纺织品出口两个方面,给我国棉花市场带来了巨大的冲击,造成了棉花价格的剧烈波动。下文将利用结构向量自回归模型和GRACH模型,进一步研究我国棉花期货与现货价格两者之间的关系。

3 我国棉花期现货市场价格传导与波动溢出效应分析

3.1 计量模型

3.1.1 结构化向量自回归(SVAR)模型 SVAR模型是一种结构式的向量自回归模型,SVAR模型在研究棉花期现货市场价格传导方面可以考虑到两变量之间的作用和反馈作用[5,6]。本文拟建立结构化向量自回归(SVAR)模型来研究棉花期现货价格之间的传导关系。为了获得 SVAR 模型中的结构型系数,本文采用较为常见的AB型SVAR。

3.1.2 BEKK-GARCH(1,1)模型 一般情况下,BEKK-GARCH模型比其他多元 GARCH 模型能更好的刻画不同时间序列的波动溢出关系。本文采用二元BEKK-GARCH(1,1)模型考察我国棉花期货与现货价格间的波动溢出关系。模型中条件均值方程采用向量自回归形式,条件均值方程的形式设定如下:

(1)

其中,yt为期现货市场 t时刻价格,随机扰动项εt代表 t 时刻的市场冲击,εt服从均值为 0,方差为Ht的正态分布。方差方程设定如下:

(2)

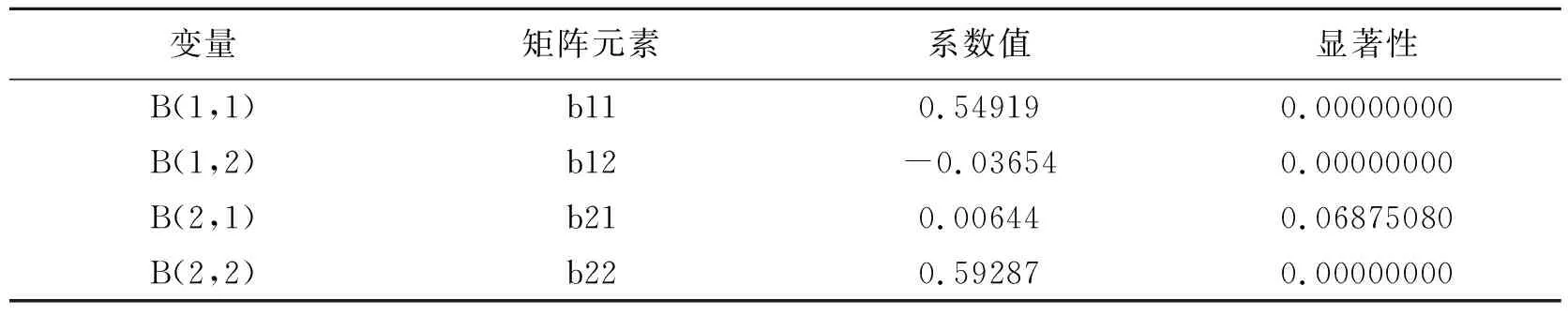

式中,Ht为条件方差-协方差矩阵,C为下三角矩阵,A为条件残差项系数矩阵,包含a11,a12,a21,a22;B为条件协方差项系数矩阵,包含b11,b12,b21,b22。本文中a11和b11表明现货价格受自身前期波动影响的ARCH和GARCH效应,a22和b22表明期货价格受自身前期波动影响的ARCH和GARCH效应,a12和b12表明现货价格对期货价格的波动外溢,a21和b21表明期货价格对现货价格的波动外溢。ARCH型波动溢出具有方差时变性特征,GARCH 型波动溢出具有波动持久性特征。

3.2 数据选取与变量的描述性统计

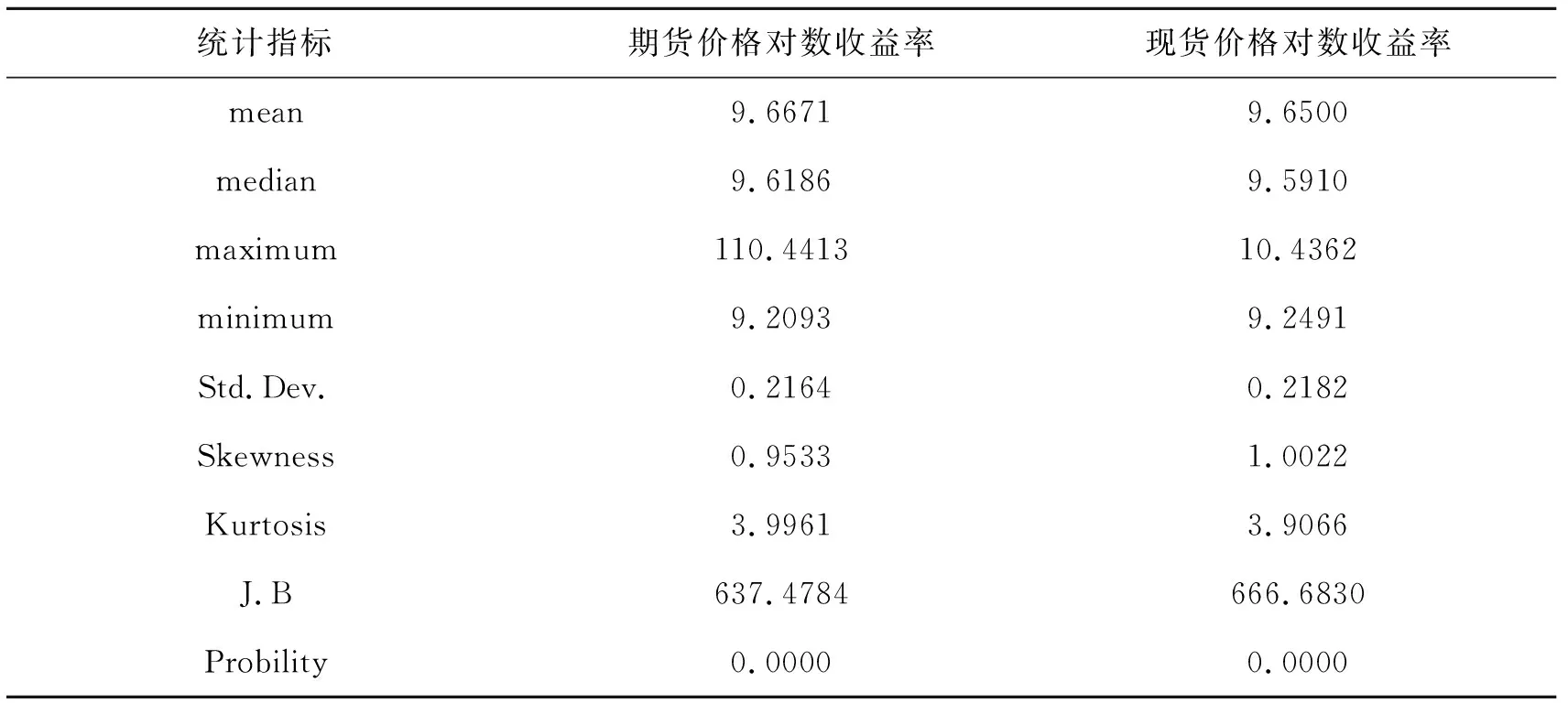

本文以2006年6月至2020年6月全国棉花现货和期货日价格数据为研究对象。选取郑交所棉花活跃期货合约收盘价 (单位:元/吨)代表棉花期货价格,用全国棉花商品交易市场商品棉平均价(单位:元/吨)代表棉花现货价格,价格数据均来自wind数据库。为了消除异方差,对棉花的期现货价格序列取对数。我国棉花期现货市场价格的描述性统计如表3所示。

表3 我国棉花期现货市场价格序列描述性统计

由表3可知,棉花期货的整体价格水平略高于棉花现货。棉花现货价格对数序列的标准误略高于棉花期货,说明棉花现货市场价格的波动程度大于棉花期货市场,棉花现货市场的风险更大。棉花期现货价格序列的J.B 检验的P值均为0,说明在1%的显著性水平下,二者均拒绝收益率序列服从正态分布的原假设。

3.3 实证分析

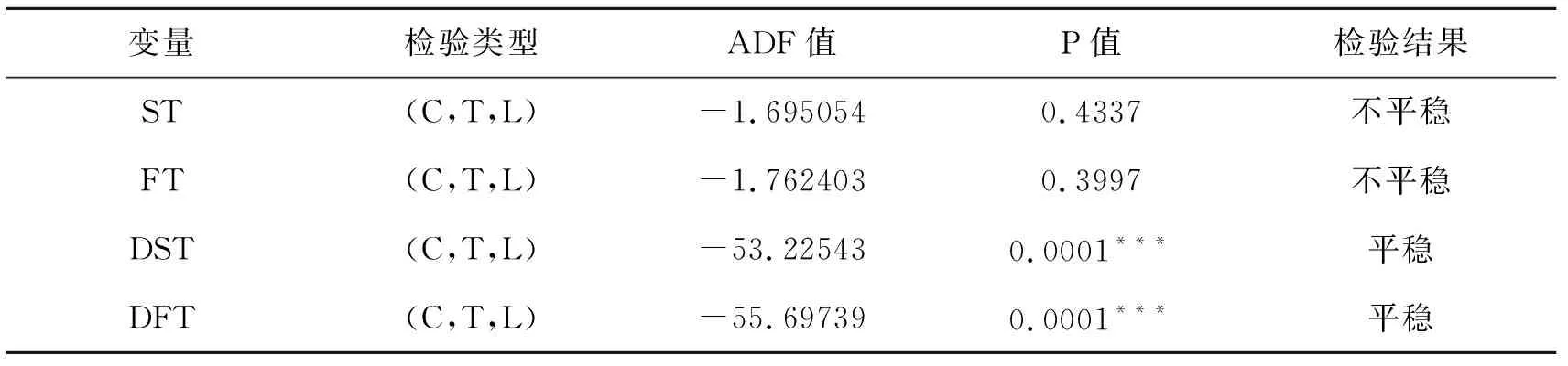

3.3.1 ADF检验 本文采用常见的ADF检验法对序列的平稳性进行检验,检验对象为棉花期货、棉花现货的对数价格序列Ft和St,检验方式采用包含截距项和趋势项的形式,检验结果显示:棉花期现货对数价格一阶差分后的序列均为平稳的序列,可以进行接下来的VAR建模(见表4)。

表4 棉花期现货价格序列单位根检验结果

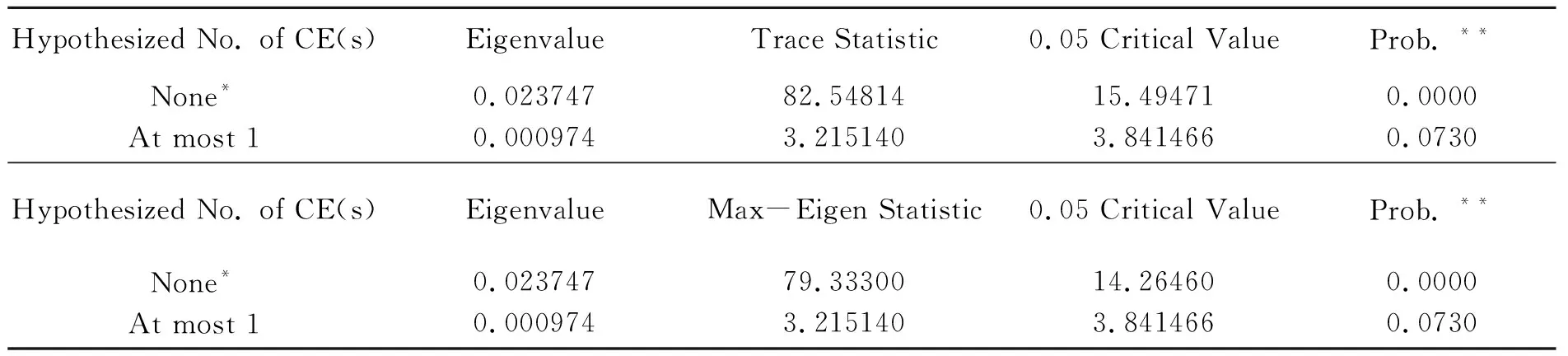

3.3.2 协整检验 本文采用Johansen协整检验对棉花期现货市场对数价格序列进行协整检验。检验结果见表5,对于两时间序列不存在协整关系的原假设,迹统计量和最大特征根统计量对应的P值均为0.0000,在1%的显著性水平下拒绝原假设;对于两时间序列至多存在一个协整关系的原假设,迹统计量和最大特征根统计量对应的P值为0.0730,在1%的显著性水平下接受原假设。由此可以判断我国棉花期现货价格存在长期协整关系。

表5 棉花期现货对数价格序列协整检验结果

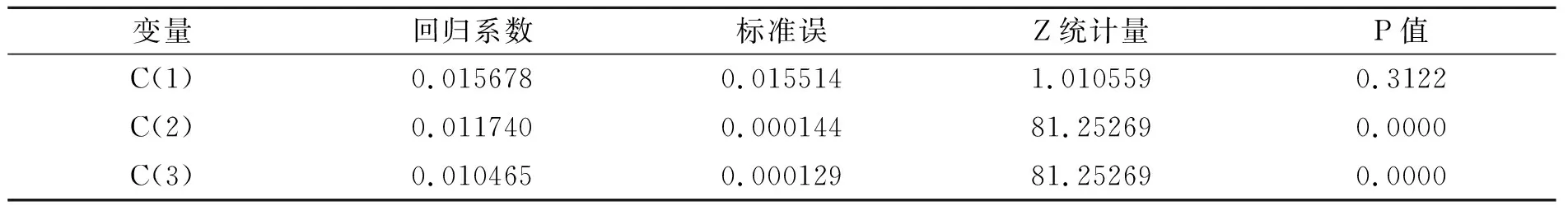

3.3.3 结构向量自回归(SVAR)检验 依据AIC准则确定滞后阶数p=4,因此本文拟建立一个SVAR(4)模型。约束条件为基于 AB 型VAR模型的短期约束条件,即Aet=Bμt,为了使得SVAR(4)模型可以被识别,AB-VAR模型至少需要施加2k2-k(k+1)/2个约束。表6给出了棉花期现货对数价格序列的SVAR参数估计结果。

表6 AB-SVAR(4)模型参数估计结果表

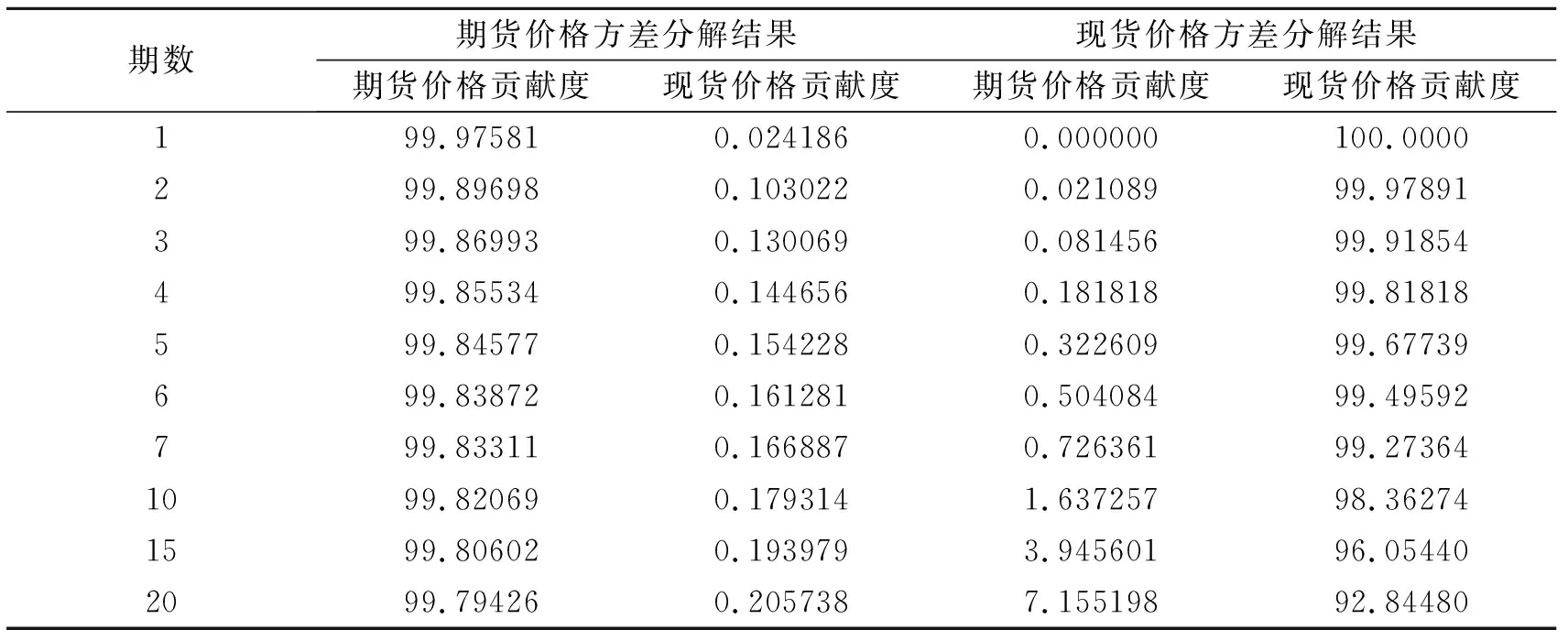

由于很难对单个参数估计值做出经济意义上的解释,因此需要进一步对所构建的SVAR模型进行方差分解分析。从方差分解的结果(表7)可以看出,棉花期货价格变化对现货价格的影响比较大,而现货价格变化对期货价格的影响相对较小。

表7 棉花期现货价格序列的方差分解结果

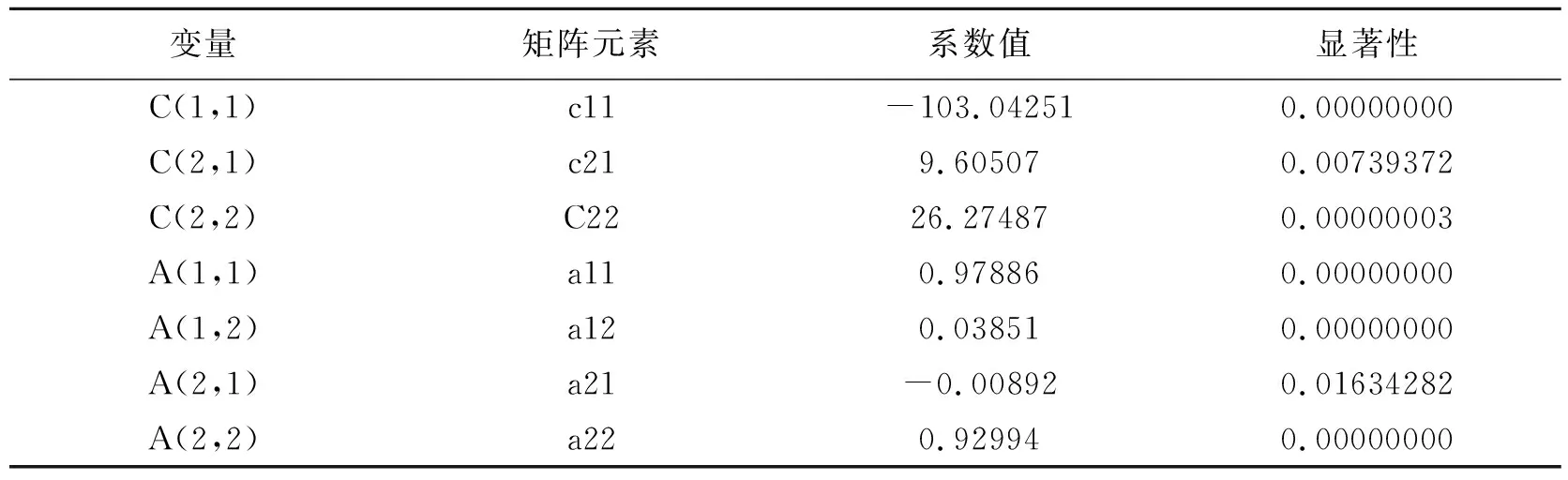

3.3.4 BEKK-GARCH模型检验 上文研究了棉花期货价格与现货价格的相互影响关系,在资本市场,学者们更加广泛地使用波动溢出效应模型研究价格之间的相互作用关系,因此文章采用BEKK-GARCH(1,1)模型考察我国棉花期货与现货价格间的波动溢出关系(见表8,表9)。

表8 BEKK-MGARCH(1,1)模型方差方程估计及Wald检验结果

续表

3.3.5 结论 本文选取我国2006年6月至2020年6月的棉花期货和现货价格数据,建立结构向量自回归(SVAR)模型和BEKK-GRACH模型进行研究。通过模型检验可以发现,我国棉花期货价格对现货价格有较大的影响,同时现货价格能够在一定程度上影响期货价格的变动,说明我国棉花期货市场与现货市场联系紧密,棉花期货市场对现货市场有较强的影响力;根据BEKK-MGARCH(1,1) 模型的实证结果可知,棉花期货和现货对数价格序列各自都表现出显著的ARCH效应,即棉花期货与现货市场之间存在着双向波动溢出效应。同时,市场当期波动会受到市场信息和滞后期条件波动的影响,即棉花期货价格波动不仅会受到棉花现货价格波动的影响,还会在一定的滞后时间内受到与棉花现货市场有关的其他市场因素的影响。

4 政策建议及展望

综合上述实证检验结果,结合我国棉花期、现货市场的实际情况,考虑到中美贸易摩擦对我国棉花市场的影响,提出以下建议:

第一,考虑到棉花期现货市场间波动溢出效应的存在,价格风险会在两市场间蔓延,因此政府需要对棉花期货市场参与者加强投资的风险管理,完善危机预防机制和紧急情况应对措施,避免期货市场出现过度交易与非理性投资的行为。

第二,针对中美贸易摩擦导致的棉价大幅波动,改进我国棉花市场的信息公开系统,健全和完善对棉花现货价格波动的价格预警机制,尽最大可能降低棉花市场的信息不对称性,避免由供需不均衡情况导致的现货短缺和价格剧烈波动现象。

第三,利用期权避险的特点,大力发展我国棉花期权交易市场。同时,完善棉纱、化学纤维等相关期货品种,完善棉花替代品市场,以减少棉花价格波动对纺织品行业的冲击。

第四,普及期货交易知识,加强投资者教育和管理,使行业投资者认识到棉花现货市场变化状况与期货市场的相互关系,优化市场参与主体结构,引导投资者广泛参与并合理利用期货市场的价格预期。