游戏驿站股票现象的解析与启示

2021-03-24黄世忠李诗于骁然

黄世忠 李诗 于骁然

【摘要】2021年1月的最后一个交易周, 在游戏驿站这只股票上散户们一致买入, 历史性地完胜做空机构, 成为媒体报道的焦点。 散户们的这种投资行为是否理性? 是什么导致了该现象的产生? 本文首先回顾游戏驿站现象的缘起和过程; 其次介绍基于投资者情绪的行为金融学相关理论, 指出社交媒体不仅快速高效地进行信息交互, 而且导致投资者情绪的交叉感染; 然后依据过度自信、情感情绪、羊群行为、代表性偏差等行为金融学理论, 诠释机构投资者与散户在游戏驿站股价博弈中的非理性行为; 最后总结本文的结论和启示。

【关键词】行为金融学;过度自信;情感情绪;羊群行为;代表性偏差;社交媒体

【中图分类号】 F830.9 【文献标识码】A 【文章编号】1004-0994(2021)05-0003-7

一、游戏驿站的多空博弈

美国当地时间2021年1月27日, 在科技含量、商业模式和经营业绩等方面表现均平淡无奇的游戏驿站(GameStop)在资本市场上引起了广泛关注, 无视基本面坚决做多的散户投资者与基于基本面大肆做空的机构投资者之间展开空前激烈的厮杀, 当日其股价大涨超130%, 上演了咄咄逼人的轧空行情, 高大上的机构投资者罕见遭受草根散户投资者的重创, 习惯在资本市场上“割韭菜”的机构投资者沦为被收割者, “占领华尔街”“散户起义”“韭菜暴动”“空头爆仓”等话题成为全球各大财经媒体争相报道的头条。

游戏驿站是美国一家拥有37年历史的老牌但有点过时的游戏产品零售商, 主要以线下零售为主。 受线上游戏及新冠疫情对实体门店的冲击, 游戏驿站2018年以来连续亏损(如表1所示), 其股价从2016年最高峰的26美元一路跌到2019年8月的3美元。

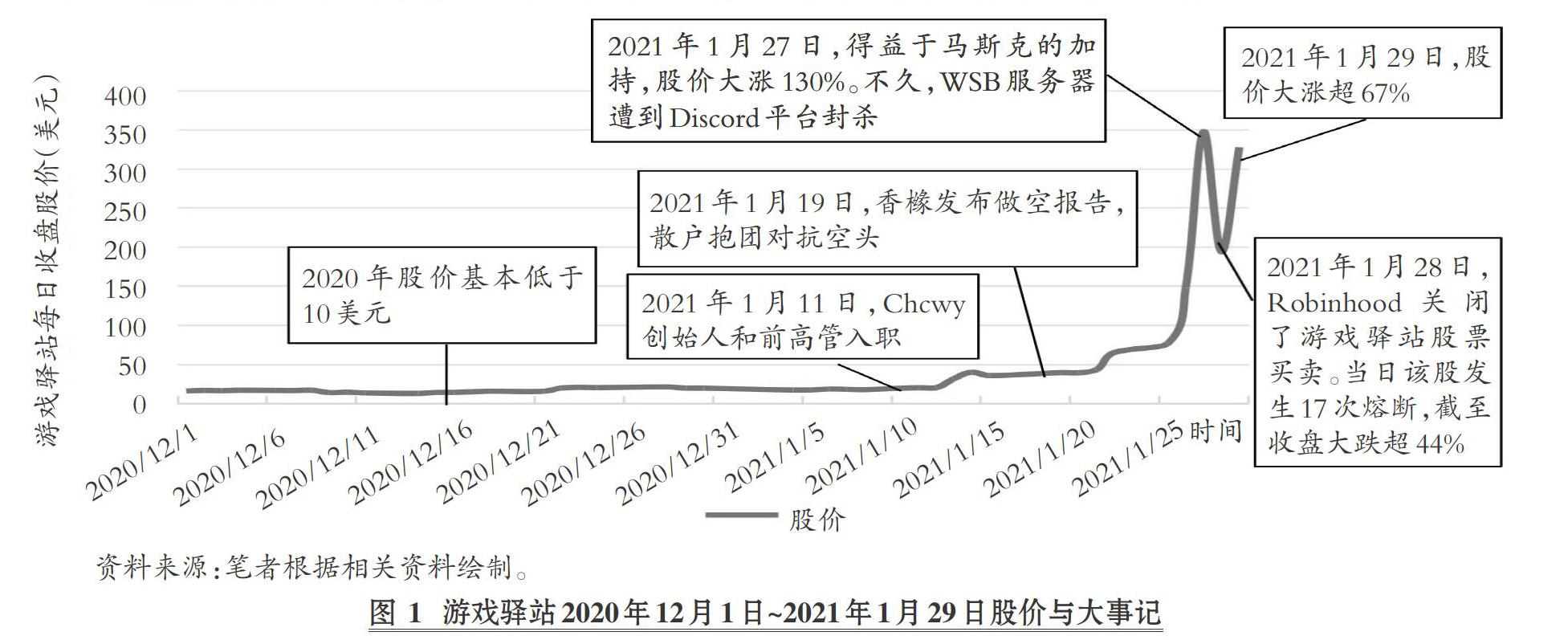

2020年游戏驿站的股价在10美元左右徘徊。 在业绩下滑、转型乏力、疫情影响等多重利空背景下, 以梅尔文(Melvin)资本为代表的做空机构以估值过高、市场份额逐步输给竞争对手等理由频繁做空游戏驿站。 据金融科技和分析公司S3 Partners统计, 截至2021年1月26日, 游戏驿站的空头仓位高达55.1亿美元, 排名全美第12名。 若以空头仓位占流动市值比测算, 则远超空头仓位排名前十大公司(特斯拉、苹果、亚马逊、阿里巴巴、微软、脸书等), 空头仓位为其流通市值的140%。 然而, 由于疫情下的居家隔离令, 打游戏变成热门的消遣方式, 游戏行业的股票纷纷大涨, 因此, 游戏驿站依然受到了散户投资者的关注。

(一)新高管加入、新媒体鼓动激发了散户的多头情绪

散户的投资热情源自于2021年1月11日, 美国最大宠物食品电商Chewy的创始人Ryan Cohen和两名Chewy公司的前高管加入游戏驿站的董事会。 Chewy创立以来, 经过短短的9年时间市值就超过400亿美元, 2014 ~ 2019年其净销售额复合增长率更是高达70%。 Chewy高管团队的加入使投资者重燃对游戏驿站的信心和希望, 但也给做空机构带来压力。 美国时间1月19日, 华尔街知名空头香橼(Citron)公司以居高临下的口吻发表做空游戏驿站的评论, 声称做多的散户将成为这场扑克游戏上当受骗的大输家。 香橼和其他做空机构的傲慢态度激怒了人多势众的散户。 在美国知名论坛Reddit的“下注华尔街”(Wall Street Bets,WSB)板块上, 在金融分析师Keith Gill的带领下, 网友多次发布“做多动员令”, 号召散户们抱团对抗空头, 越来越多的YOLO(You Only Live Once, 直译为“你只活一次”)一代群起响应, 通过Reddit等社交平台纷纷加入多头大军, 由此拉开了散户投资者向做空机构开战的序幕。

1月27日, 深受做空机构伤害但拥有众多粉丝的明星企业家马斯克(Elon Musk)发布了推文, 将GameStop称为GameStonk(游戏猛烈开火), 声称若游戏驿站股价涨到1000美元, 他将把游戏驿站的标识印在火箭上, 发射至太空。 此举极大地激发了散户的做多热情。 游戏驿站近一个月来的累计涨幅超过1700%, 股价也从2019年8月15日的3.15美元一路拉升到2021年1月27日的380美元以上, 一年多涨幅约120倍。 散户的抱团行动导致美国多家做空机构损失惨重, 金融数据分析公司Ortex的数据显示, 2021年以来, 游戏驿站的做空损失高达197.5亿美元, 仅1月29日的损失就超过78亿美元, 包括对冲基金梅尔文资本、香橼公司等在内的诸多空头机构都平仓了游戏驿站的空头头寸, 或者不得不大幅买入游戏驿站以对冲做空损失头寸。

(二)多空博弈日趋激烈

与此同时, 抱团的散户也遭到了空方的围剿。 美国时间1月27日, WSB服务器突然遭到Discord平台的封杀。 1月28日, 被称为“散户大本营”的零佣金在线券商Robinhood, 关闭了游戏驿站的股票买卖, 美国最大在线券商之一的盈透证券也限制了其股票和期权交易。 在游戏规则突变的情况下, 1月28日美股開盘后, 游戏驿站的股价一度暴跌24%, 但随后迅猛拉升, 期间多次触发熔断, 盘中最高价触及483美元/股, 涨幅高达40%, 接着又快速跳水, 多空博弈白热化, 一个交易日内该股共经历了17次熔断。 截至当日收盘, 游戏驿站大跌超44%, 但29日又大涨超67%, 收于325美元/股。

如图1所示, 在空头持续不断对游戏驿站发起攻击的同时, 1月伊始, 散户也开始“抱团取暖”, 让游戏驿站的股价屡创新高。 游戏驿站的暴涨展现了散户与投资机构的博弈, 演绎了散户凝心聚力“血拼”做空机构使其难以招架的激动人心的故事。 美国散户与华尔街大鳄的多空对决还在继续、未曾停歇, 波及的范围有扩大之势。

传统的金融理论难以对游戏驿站现象作出合理的解释, 唯有诉诸行为金融学理论才能对这一历史罕见的资本市场异象加以诠释。

二、行为金融学的主要观点

对行为金融的关注可以追溯到一百多年前, 凯恩斯是最早强调心理预期在投资决策中作用的经济学家[1] 。 20世纪60 ~ 80年代中期是行为金融学高速发展阶段, 卡尼曼和特沃斯基[2] 总结出“认知偏差”的现象, 并提出“期望理论”。 20世纪80年代中期至今, 金融市场的频发异象受到普遍关注, 行为金融学研究得以与实践紧密结合, 取得突破性进展。

传统的金融学以有效市场假说和理性预期为主要特征, 并在金融领域一直占据着统治地位。 但大量的实证研究和观察结果表明, 人们并不总是以理性态度进行决策, 在现实中存在诸多认知偏差, 这些偏差不可避免地影响着投资行为和资产定价, 使得股票的价值与价格逐渐背离[3] 。 Robert Shiller[4] 从1870 ~ 1979年美国股票市场基础价值与真实价格的比较中发现, 基础价值与交易价格重合的时间屈指可数, 这样的现象无法从传统金融学中获得完美解释。 行为金融学有别于传统金融学, 它是以心理学成果为基础对人们的实际决策进行行为研究, 诸多传统金融学无法合理论证的市场异象都能在其中得到解释, 因而逐渐发展成为金融学研究中的一个重要分支。

行为金融学认为人类与生俱来存在各种影响投资决策的认知与心理偏差, 而当市场多数参与者具有该偏差时, 将对证券价格产生系统性影响, 使价格偏离价值基本面, 导致资产错误定价。 下文将着重分析与游戏驿站现象直接相关的有限理性、过度自信、情感情绪、羊群行为与代表性偏差理论。

(一)有限理性(Bounded Rationality)

与传统金融的理性投资者假设不同, 行为金融学认为个体投资者的理性受到自身知识水平和认知能力的限制。 有限理性假设意味着投资者在决策时不可能做到完全理性, 也不一定追求最优化, 而是以自认为掌握了足够信息所能取得的满意结果或自认为难以取得更好的结果为目标, 即满足了自我要求。 有限理性源自投资者不可能以符合成本效益原则的方式获取充分信息, 且投资者因为禀赋和认知等原因对信息处理的能力也是有限度的。 追涨杀跌、处置效应(Disposition Effect, 即赚钱的股票很快就卖掉, 而亏钱的股票则长期持有)等行为, 都是投资者有限理性的典型写照。

(二)过度自信(Over Confidence)

过度自信指投资者自以为是, 盲目乐观, 自己感觉知道的往往多于实际知道的。 过度自信源自投资者认为他们比别人拥有更多信息获取渠道、更高超信息处理能力。 知识幻觉偏差(Illusion of know-

ledge bias)和自我归因偏差(Self-attribution bias)是过度自信最常见的表现形式。 知识幻觉偏差是指投资者高估自己的知识水平(包括拥有、获取和处理信息的能力), 从而导致过度的预测自信(Prediction over confidence, 即投资者预测时设定的置信区间太小)和确定性自信(Certainty over confidence, 即投資者对事件结果的预测概率太高)。 自我归因偏差指投资者将投资获利的原因归功于自己的聪明才智, 而将投资损失的原因归咎于他人或运气不好的行为, 这是一种典型的揽功诿过心理。 过度自信是很多机构投资者以及明星交易员和分析师的通病。

(三)情感情绪(Feeling & Sentiment)

情感情绪是指投资者决策时感情用事的心理倾向, 导致直觉冲动碾压冷静分析[5] 。 情感情绪表现主要为投资者只买卖自己熟悉的股票, 导致投资组合不够分散。 我们常说的“嫉妒羡慕恨”, 就是情感情绪的典型写照。 嫉妒或羡慕他人取得良好的投资回报, 都可能导致次优的投资决策, 嫉恨机构投资者就可能促使散户投资者“抱团取暖”, 采取趋同的投资决策。

(四)羊群行为(Herd Behavior)

羊群行为也称从众心理, 指的是人们采用同样的思维活动、进行类似的行为, 心理上依赖于和多数人一样, 以减少采取行动的成本, 获得尽可能多的收益; 在资本市场中特指市场参与者盲目跟风的一种群体心理现象。 由于股票市场的虚拟性、交易的便捷性以及股票价格的不稳定性, 市场的投资者难以在投资判断决策中保持理性[6] 。 尤其对个人投资者来说, 由于自身欠缺专业知识和素养, 缺乏正确适当的投资计划和投资理念, 加之获取的信息有限, 其投资行为往往具有随机性, 也容易受到鼓动和吹捧, 导致盲从。

(五)代表性偏差(Representativeness Bias)

代表性偏差由诺贝尔奖得主卡尼曼教授提出, 指人类在对事件做出判断时, 过度关注于这个事件的某个特征, 而忽略了这个事件发生的大环境概率高低和样本大小。 例如, 一家公司连续3年盈利便当然地以为这是一家好公司, 优质基金经理管理的所有基金都是好基金等。 这些认知都是因为片面地接受了其中的代表性信息就做出判断, 而忽视了对其他信息的综合考量。

三、游戏驿站现象的行为金融学解释

(一)基于有限理性理论的解释

传统金融学认为在有效市场假说下, 投资者是理性的, 他们能对股票做出合理的价值评估, 股票价格是公司历史、当前、内幕信息的综合反映。 在此假说下, 由于职业、时间、专业、资源等原因, 机构投资者往往掌握了一家企业最全面的信息, 能就基本面进行买卖。 因此, 我们看到机构投资者以游戏驿站的线下运营模式已无法适应新时代的线上运营、近年财务指标每况愈下、连续亏损(如表2所示)为由频繁做空该股。 但若以游戏驿站的每股净资产测算, 2018年和2019年公司每股净资产分别为13.10美元和9.51美元, 在此背景下, 对冲基金仍将该股做空至每股3美元, 不足其2018年和2019年每股净资产的23%和32%, 难道机构投资者就理性吗?此外, 最高峰时机构投资者做空游戏驿站的比例竟然接近140%, 这种赌徒式的投机, 说明即便是“高大上”的机构投资者也非完全理性, 而是有限理性, 甚至是非理性。

并且, 机构投资者永远是对的吗?在机构投资者大肆看空和做空游戏驿站时, 游戏驿站的逼空行情不断上演, 这显然是机构投资者始料未及的。 激怒人多势众的散户投资者, 最终引火烧身, 既不明智, 也不理性。 华尔街的机构投资者藐视和忽视散户投资者的非理性行为, 并非在游戏驿站事件中才存在。 以特斯拉为例, 美国许多对冲基金自2016年开始, 以特斯拉Model X上市交付延期、公司高层接连离职、裁员、连续亏损、账面现金剧减等为由极度看衰并做空该公司。 就在此时, 千禧一代的年轻散户投资者义无反顾地成为特斯拉的忠实拥趸者。 美国最大的在线券商嘉信理财的调查结果显示, 特斯拉是40岁以下的散户投资者所持股票资产中占比最大的股票。 博弈的结果是, 特斯拉从2013年的每股7.5美元涨至2020年的每股969美元, 仅2019、2020年, 空头在特斯拉的亏损就达到500亿美元。 机构投资者的有限理性由此可见一斑。

在游戏驿站事件中, 散户投资者良莠不齐, 既有保持有限理性、见好就收的投资者, 也有以“打爆”做空机构为使命、鼓吹“要么发财、要么穷死”“全部押上(All in)、只买不卖, 永远持有”的投机者。 在散户群体中, 大部分人对游戏驿站以实体门店为商业模式难以适应游戏网上化趋势、转型困难重重, 疫情对门店业务产生灾难性影响, 以及近年来公司营业收入、税后利润、现金流量急剧恶化(详见表1和表2)等选择无视, 基本面对他们的投资决策可有可无, 他们从不扪心自问:一路狂飙的股价靠什么支撑?当最大傻瓜不再出现时, 这场击鼓传花游戏留下的一地鸡毛最后如何收拾?

(二)基于过度自信理论的解释

做空机构在游戏驿站的过度自信表现为:其一, 高估了他们在资本市场上的统治地位和话语权, 习惯对散户投资者藐视和说教, 对收割散户习以为常。 如前所述, 正是香橼公司居高临下的说教和威胁, 反而凝集了散户的人心, 鼓舞了他們的斗志。 其二, 高估了他们的资金实力, 低估了散户汇涓细流而成大海的磅礴力量, 结果遭到散户的集体痛击而损失惨重。 其三, 高估了他们的交易策略, 忽略了“高手在民间”的道理, 散户群体中也不乏谙熟做空机制的高人, 正是这些高人指点散户利用做空机构超大比例做空在股价上涨时为了避免爆仓不得不回补股票的软肋, 使得梅尔文资本等空头走投无路。 其四, 高估了他们获取信息、分析信息的能力。 殊不知, 在自媒体时代, Reddit论坛和WSB板块的600多万散户收集信息、分析信息和利用信息的能力丝毫不亚于做空机构。

此外, 游戏驿站的散户群体同样存在过度自信行为。 一是过度相信散户们众志成城, 低估了处置效应揭示出的获利了结、落袋为安的投资心理。 1月28日游戏驿站股价从最高价483美元/股跌落至112.25美元/股, 彰显出散户群体并非铁板一块。 二是低估了做空机构的实力, 做空机构并不会轻易放弃博弈。 Ortex的数据显示, 截至1月底, 做空游戏驿站的空头头寸规模仍然高达112亿美元, 仅次于特斯拉和苹果。 1月份的最后一个交易周, 即使在散户继续大肆做多的情况下, 机构做空游戏驿站的股票数仍高达5783万股, 超过总股本的85%。 三是低估了美国证监会(SEC)维护资本市场秩序的决心。 1月28日Robinhood之所以关闭游戏驿站的股票买卖, 就是迫于SEC要求其大幅提供保证金的无奈之举。 四是低估了相关机构改变多空博弈游戏规则的可能性。 关闭游戏驿站的股票买卖以及WSB服务器遭封杀, 无不说明多空博弈规则不总是公平公开的, 虽然Robinhood在1月29日又恢复了游戏驿站的股票买卖, 但对买入严加限制, 而对卖出则毫无限制。 凡此种种, 均说明散户群体的过度自信及其潜藏的风险。

(三)基于情感情绪理论的解释

做空机构和做多散户的感情用事在游戏驿站事件中暴露无遗。 本应是纯经济范畴的多空博弈, 在情感情绪的作用下已然上纲上线为精英集团与草根阶层的斗争。 散户群体自认为其是代表正义的力量, 呼吁大家奋起反抗华尔街精英集团的傲慢和偏见, 改变机构投资者肆无忌惮以“割韭菜”的方式压榨散户投资者的局面; 而做空机构则傲慢地将做多的散户视为无知无畏的乌合之众, 并预言他们将亏得倾家荡产。

情感情绪在游戏驿站博弈中的其他表现包括:①散户群体将做多游戏驿站股票视为捍卫儿时美好记忆的行动, YOLO一代孩童时代最期盼的是家长排着长队从游戏驿站买回游戏机作为圣诞或生日礼物, 因此, 他们把买入游戏驿站股票看作是以实际行动拯救该公司免于倒闭, 以留住儿时记忆, 唤起乡愁。 在股票投资中注入情感因素, 这是WSB板块领头人的高明之处。 此举反响热烈, 呼应者众多, 吸引了越来越多的散户加持。 ②社交媒体加剧了赚钱效应的传播速度和感染效果, 助长了散户做多游戏驿站股票的热情, 酿成了逼空行情。 游戏驿站的领头人之一、主修会计专业的Keith Gill不断在WSB板块上晒成绩单, 他只投入5万美元就在1月16日获利1012.88万美元, 至今累计从游戏驿站股票上获利4797.33万美元。 《华尔街日报》对他长达七小时的网上采访直播, 更是将赚钱效应渲染得如火如荼。 此外, 加入游戏驿站董事会并被散户寄以厚望的Ryan Cohen更是狂赚了29亿美元, 这进一步激发了广大散户做多游戏驿站股票的空前热情。

(四)基于羊群行为理论的解释

游戏驿站演绎的离奇故事再次印证了古斯塔夫·勒庞的先见之明。 在《乌合之众:群体心理学》一书中, 勒庞指出, 个体一旦加入群体, 智商就严重下降。 为了获取群体的认同, 个体愿意抛弃是非, 用智商去换取那份倍感安全的归属感。 个体一旦成为群体, 其所作所为就不会再承担责任, 这时每个人就会暴露出不受约束的一面。 群体追求和相信的从来不是什么真相和理性, 而是盲从、残忍、偏执和狂热, 只会诉诸于简单和极端的感情用事。 勒庞一百多年前的真知灼见, 不断被资本市场的异象所印证, 在这次游戏驿站事件中更是表现得淋漓尽致。

一群在WSB板块的年轻人, 抱团取暖, 丧失原本独立的理性, 取而代之的是群体的无知疯狂, 抱着“要么发财, 要么穷死”的信念, 喊着“永不出售、死不投降”的誓言, 将缺乏业绩支撑、没有成长性的游戏驿站股价疯狂推高。 这些暴涨暴跌的行为背后或许只有一个合理的解释: 别人都在买, 我怎么能够不买? 别人都在发财, 我怎么能不参与? 但从众的只有散户吗? 截至2021年1月26日, 游戏驿站的空头尺寸占其流通市值的140%, 机构投资者是如何“借”到超过流通市值100%以外的那40%的股票用以做空的呢? 这难道就是理性的投资行为吗? 这难道不是因为别的基金都在卖, 我也要卖吗?

羊群行为极具危害性, 容易引发系统性风险。 在正常的资本市场里, 投资者独立判断, 有看多的, 也有看空的, 多空力量相互抵消, 不易导致股价大起大落。 而当羊群效应出现时, 投资者的看法和行动趋于高度一致, 导致多空力量失衡, 极易诱发股价大涨大跌, 若缺乏疏导, 就会形成堰塞湖, 从而引发系统性金融风险。

(五)基于代表性偏差理论的解释

代表性偏差在游戏驿站事件上的表现主要包括三个方面: 一是散户投资者认为Ryan Cohen等明星企业家具有化腐朽为神奇的力量, 他们的加盟将使游戏驿站起死回生, 复制Chewy的神话。 二是散户投资者坚信做多的散户在特斯拉股票多空博弈中完胜做空的机构的现象, 将会在游戏驿站博弈中重现, 而无视特斯拉通过新能源和新技术重新定义汽车行业的革命性创新与游戏驿站商业模式陈旧、技术含量低下、未来成长存疑的天壤之别。 三是资本市场上众多的散户投资者认为游戏驿站的股价上涨将外溢至其他股票, 结果形成了蔚为奇观的游戏驿站板块效应。 据CNBC的报道, 在1月25 ~ 29日的交易周内, 美国航空最高涨幅20%、AMC院线最高涨幅400%、黑莓最高涨幅100%、诺基亚最高涨幅80%、Koss公司最高涨幅更是达到3000%[7] 。 这些公司的共同特征是深受疫情影响, 深陷经营困境, 但一周内其股价涨幅达到匪夷所思的水平, 足以说明代表性偏差有多严重。

四、结论与启示

新技术、新模式的广泛普及, 社交媒体的普遍应用, 使得散户不再满足于“用脚投票”, 不再亦步亦趋地跟随“机构头羊”。 自媒体时代使每个人都渴望成为“英雄”, 主宰人生的个体通过论坛发帖表达自己的见解便有可能召集一大批“粉丝”, 抱团行动。 而人性的贪婪和狂热、资金的聚集和扎堆, 创造了可与机构投资者相抗衡的投资新生力量。 接下去, 是“领头羊”的退出导致高位进货的“羊群”面临巨额亏损还是另一个特斯拉的故事以空头的惨败告终, 尚不得而知。 但可以肯定的是, 这样的故事以后还会上演, 被割的“韭菜”不再一定是中小投资者。

游戏驿站现象至少在以下三个方面给予我们启示, 值得我们深刻反思。

启示1:辩证看待股票市场的信号作用

股票市场到底是不是经济的晴雨表, 这个“世纪之谜”相继在全球各个国家出现。 瑞士信贷研究院[8] 对全球43个市场1997 ~ 2017年的年化回报率进行统计后发现:大部分国家, 特别是新兴市场国家, 股票市场回报率和经济增长率(表征为人均GDP增速)不相关。 中国就是一个特别典型的例子, 经济增速最快, 但对应了最低的股票回报率。 同样地, 美国2020年深受疫情影响, GDP增速为-3.5%, 但道琼斯指数却从2020年初的21917点上涨至2020年末的30410点, 上涨了38.7%!究其原因, 在于美国政府为了应对疫情放松银根, 大幅增加货币供应。 从这个意义上来说, 股票市场不是国民经济的晴雨表, 而是货币供应的晴雨表。

宏观如此, 微观亦然。 在游戏驿站事件中, 尽管该公司2018年以来经营业绩不断恶化, 但其股价逆势飙涨, 根本原因是资金扎堆炒作。 据CNBC的报道, 总市值并不大的游戏驿站, 其股票交易量在1月的最后一个交易周特别活跃, 1月25日甚至超过标普500任何一只股票的交易量[7] 。

伴随着游戏驿站股价一路高歌猛进, WSB板块的用户情绪越发高涨, 游戏驿站一度成为论坛中讨论最热烈的股票之一, 讨论人数超过190万。 Reddit论坛里每次狂热的“动员”, 都能“一呼百应”, 迅速集结起大量用户, 散户们“一拥而上”, 甚至造成Robinhood等热门交易网站在1月27日出现了宕机。 投资者过度的情绪波动似乎方可解释游戏驿站股价短期的、一日高达17次熔断的剧烈震荡, 即投资者情绪助推了市场的暴涨暴跌, 从这个意义上说, 股票市场更像是投资情绪的晴雨表。

启示2:重新审视金融理论的前提假设

20世纪60年代形成发展的有效资本市场假说(EMH)和资本资产定价模型(CAPM)是金融理论的重大创新, 奠定了金融学的理论基石。 尽管EMH和CAPM被金融学界捧为圭臬, 其发明者也因此获得诺贝尔奖, 围绕这两方面所做的实证研究更是汗牛充栋, 但资本市场频繁出现的异象表明EMH和CAPM并不完美, 实证研究的结果令人难以信服。 究其原因, 关键在于这两大金融理论的前提假设不尽合理。

实际上, 2013年诺贝尔奖同时授予Eugene Fama和Robert Shiller给金融界造成很大困惑, 因为他们两人对于资本市场是否有效这一问题持有迥然相反的看法[9] 。 Robert Shiller认为资本市场经常是非理性的, 因而可以被击败, 即少数投资者可以获取高于市场平均水平的回报; 而Eugene Fama则认为资本市场是有效的, 试图击败市场从而获得高于平均回报的尝试终将失败。 巴菲特现象以及前述的Keith Gill和Ryan Cohen在游戲驿站以及众多散户做多特斯拉股票获得的超额回报, 表明Robert Shiller的观点显然比Eugene Fama的观点更加接近资本市场的现实。

资本市场是否有效, 资本资产定价模型是否合理, 尽管见仁见智, 但资本市场不断出现的异象和少数投资持续击败市场获取超额回报, 说明有必要重新审视这两大金融理论的前提假设。 传统金融学认为投资者是理性的, 而行为金融学则认为投资者是正常人, 只具有有限理性, 有时表现得非理性甚至近乎疯狂, 机构投资者和散户围绕游戏驿站的博弈就是例证。 此外, 传统金融学通常假定投资者的行为不受群体影响, 而行为金融学则认为个体投资者的投资行为深受群体影响, 羊群效应经常发生。 因为前提假设不同, 传统金融学和行为金融学对于资本市场是否有效、信息披露是否至关重要、股价变动由什么因素决定等重大问题的看法理所当然存在差异。 传统金融学认为资本市场是有效的, 信息披露是资本市场有效运行的基石, 股价变动由基本面所决定; 而行为金融学则认为资本市场不一定有效, 信息披露并非资本市场有效运行的前提条件, 心理预期对股价变动的影响甚于基本面。

可见, 利用行为金融学的研究成果, 重新审视EMH和CAPM的前提假设, 有助于丰富和发展金融学理论。 但也应认识到, 行为金融学尚处于发展阶段, 尚未形成完整和完善的理论体系。 行为金融学不可能也不应替代传统金融学, 它们之间不是相互排斥、互不相容的关系, 而是互为补充、相得益彰的关系。

启示3:加深理解财务报告的服务对象

EMH不仅对金融学的理论发展意义重大, 而且对会计学中的财务报告理论影响深远。 财务报告概念框架认为财务信息的充分披露可以促进资本市场的有效运行, 提高资源配置效率。 满足投资者、债权人等使用者做出投资信贷决策、评价受托责任的信息需求, 是财务报告孜孜以求的目标, 财务信息质量特征以及确认、计量和报告原则都是围绕财务报告的这一核心目标提出的。

可见, 了解财务报告的服务对象, 是有效构建财务报告概念框架的前置条件。 这就需要有效辨识和清晰界定财务报告的服务对象, 了解他们的决策模式、信息需求以及他们获取、理解、分析和利用财务信息的能力。 尽管会计准则制定机构在了解财务报告服务对象方面作出了艰辛探索, 也取得了较大成效, 但不可否认的是, 会计准则制定机构对财务信息使用者的决策模式、信息处理方式和信息处理能力的了解还十分有限。 这方面的不足至少潜藏两大风险:财务信息的供给不是不足, 就是超载; 定量的结构性财务信息供给有余, 定性的非结构性非财务信息供给不足。 其结果是财务报告难以真正提供相关和如实表述的财务信息, 或多或少制约了财务报告目标的实现。

充分利用行为金融学的研究成果, 是会计界加深了解财务报告服务对象的他山之石。 行为金融学或许有助于解决诸如充分披露与相关披露孰优孰劣, 财务信息的标准化(旨在提高可比性)与差异化(凸显商业模式和价值创造的个性化信息)孰重孰轻等问题。 此外, 行为金融学的研究表明, 投资者的行为特征如有限理性、过度自信、情感情绪、群体行为和代表性偏差等, 可能会降低财务信息在投资信息决策中的功效, 有效利用这些领域的研究成果将提高财务信息的有用性。

游戏驿站现象表明, 财务信息对于非理性投资者的作用微乎其微, 因为他们买卖股票往往罔顾基本面, 极少或者根本不在乎财务信息。 因此, 会计准则制定机构有必要明确应否将财务报告的服务对象限定为有意愿、有能力分析利用财务信息的投资者。 财务信息的分析利用需要具备一定的勤勉态度和专业知识, 清晰界定财务报告的使用者类型, 对于应否大幅降低会计准则的复杂性以提高财务信息的可理解性具有十分重要的启示意義。

【 主 要 参 考 文 献 】

[1] J. M. Keynes,J. R. Hicks. The General Theory of Employment, Interest and Money[M].London:Macmillan,1936:514 ~ 534.

[2] Amos Tversky,Daniel Kahneman. Judgment Under Uncertainty:Heuristics and Biases[ J].Science,1974(4157):1124 ~ 1131.

[3] 何大安.理性选择向非理性选择转化的行为分析[ J].经济研究,2005(8):73 ~ 83.

[4] Shiller Robert J.. Do Stock Prices Move Too Much to Be Justified by Subsequent Changes in Dividends?[ J].American Economic Review,1981(3):421 ~ 436.

[5] David Hirshleifer. Behavioral Finance[EB/OL].www. mpra.ub.uni-muenchen.de/59028,2014-10-02.

[6] 曹芳郅.我国股票市场羊群效应分析与建议[ J].环渤海经济瞭望,2020(11):166 ~ 168.

[7] Yu Li. Gamestop, Reddit and Robinhood:A Full Recap of the Historic Retail Trading Mania on Walll Street[EB/OL].www.cnbc.com,2021-01-30.

[8] 瑞士信贷研究院. 2020年全球投资回报年鉴[R].苏黎世:瑞士信贷研究院,2020.

[9] Meir Statman. Behavioral Finance:Finance with Normal People[ J].Borsa Instanbul Review,2014(14):65 ~ 73.