如何看待人民币升值对我国外贸出口的影响

2021-03-19

本轮人民币升值对出口的影响主要体现在财务冲击而非对竞争力的打击上。综合来看,人民币升值对企业出口的财务影响不如想象中那么大。

2020年,人民币汇率(如非特指,本文中的人民币汇率均指人民币兑美元双边汇率)走势先抑后扬,从6月份起震荡走高。2020年年末,境内人民币汇率中间价和银行间市场收盘价分别为6.5249和6.5398,均较5月底上涨9.3%,较2019年年末分别上涨6.9%和6.5%。短期内人民币大幅升值对外贸出口的影响引发广泛关注。以下是笔者对相关问题的思考。

人民币升值对出口影响的两个客观事实

考察人民币升值对外贸出口的影响,需要注意到以下两方面客观事实:

第一,2020年下半年外贸出口伴随着人民币升值而进一步加速增长。2020年6—11月,我国出口同比分别增长0.5%、7.2%、9.5%、9.9%、11.4%和21.1%。导致这种形势的主要原因有二:一是受益于我国率先走出疫情,国内全产业链供应链复工复产,及时弥补了全球市场供需缺口,促使出口超预期增长。这也符合我国外贸出口对外需(国际经济景气)敏感而对汇率不敏感的一般历史经验。二是虽然2020年6—12月人民币兑美元双边汇率累积了近10%的升幅,但同期人民币的多边汇率,如万得人民币汇率预估指数的涨幅仅为2.7%。故本轮人民币双边汇率走升主要反映了美元走弱的影响,对我国出口价格竞争力的影响有限。

第二,本轮人民币升值对企业出口的财务影响大于对出口竞争力的冲击。如前所述,过去七个月,人民币多边汇率涨幅并不大,即便从2020年全年来看,万得人民币汇率预估指数涨幅也只有3.7%,低于同期双边汇率近7%的涨幅。不过,2020年7—12月人民币月平均收盘价环比升幅都在1%以上。考虑到企业从出口报关到收款通常有1至3个月的时间差,其间企业出口收入美元要承担的汇兑损失约1%—4.7%。9月以来,企业要承担的最大汇兑损失更是在4%左右。

人民币升值对出口的影响或有限

基于上述事实,综合多方面的因素看,笔者认为,人民币升值对我国出口的影响或不如想象中大。

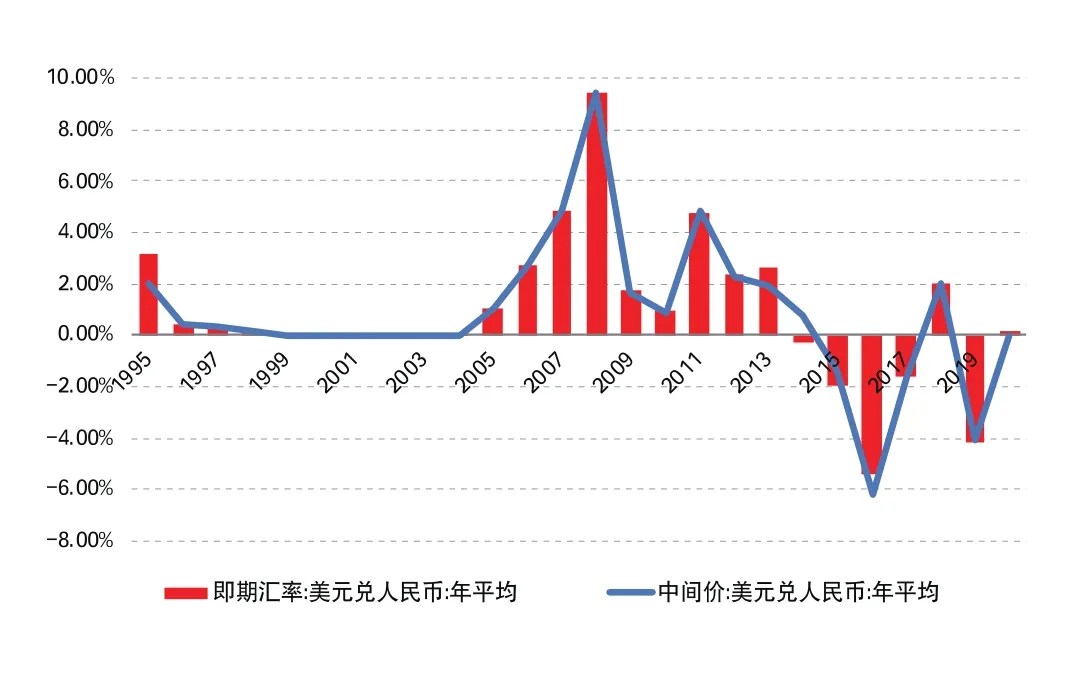

第一,从年平均汇率看,本轮人民币升值对出口的影响较小。从财务上讲,当进行本外币折算时,如果是存量数据,应该用期末时点汇率;如果是流量数据,则用期间平均汇率。尽管从时点汇率看,2020年人民币汇率中间价和收盘价均有较大升幅,但从年平均汇率看,中间价与上年基本持平,收盘价也仅上涨了0.17%(见图1)。也就是说,人民币汇率变动对2020年中美经济实力对比变化的贡献基本可以忽略。同理,不考虑各月出口额分布的不均匀,企业收到外汇即结汇,与2019年相比,在汇率上差别并不大。而即便考虑出口增速前低后高的因素后,2020年前11个月,出口结汇收入人民币也仅减少了0.22%。

图1 境内年平均人民币汇率中间价和收盘价环比变动(单位:%)

第二,主动进行汇率风险对冲可减少汇兑损失。据国家外汇管理局统计,2020年前11个月,银行代客即期结汇中有13.7%是远期结汇履约,占比较上年全年上升2个百分点,且10月和11月占比明显高于前9个月。同期,银行代客期权交易相当于远期交易量的63.7%。鉴于二者交易的期限结构相近,故可假定这两种交易的客户结售汇方向也相近。由此推断,银行代客即期结汇中约有22.4%做了远期结汇性质的避险操作,其中约90%是1年以内的避险交易(这符合国内企业出口合同基本一年一签的经济特征)。由于货物贸易属于有形贸易,银行真实性审核更易把关,故有理由相信,银行代客贸易结汇项下的远期结汇履约占比更高,或不低于25%。在本外币利差为正的情况下,以利率平价理论为定价基础的远期汇价要好于即期,因此这部分结汇中由人民币升值造成的汇兑损失或可减轻。

第三,跨境贸易以人民币计价结算可以降低汇率波动风险。据人民银行的统计,2020年前11个月,货物贸易项下人民币结算占比平均为14.5%。其虽然低于2015年的峰值26.0%,却延续了2017年以来占比逐年回升的态势。此部分进出口以人民币计价结算,境内企业不用承担汇率风险,也有助于减轻人民币升值造成的出口财务损失。

第四,出口价格指数上涨有助于部分抵消人民币升值的影响。据海关统计,2020年3—8月,出口价格指数同比均有所上涨;1—2月合计和9月、10月的出口价格指数虽同比有所下降,但考虑到同期工业生产者出厂价格指数(PPI)同比负增长,出口价格跌幅也有所收敛(见图2)。同时,除1—2月合计以及9月以外,2020年前10个月的其他月份贸易条件指数均同比改善(4—7月同比改善幅度都在10%以上)。这也有利于企业通过进口降低成本,增强抗升值冲击的能力。

图2 出口价格指数、贸易条件指数及PPI(单位:上年同期=100;%)

第五,如果进口以出口外汇收入支付,也是对汇率风险的自然对冲。根据人民银行和国家外汇管理局的统计数据测算,对非金融企业境内外汇存款月底余额和月平均人民币汇率收盘价取自然对数后,2014年12月至2017年12月间,二者为弱正相关(相关系数为0.494);2018年1月至2020年11月间,二者转为高度负相关(相关系数为-0.891,其中2020前11个月二者相关系数为-0.933),即人民币越贬值(在直接标价法中,意味着数值变大),企业越减少外汇存款,用于对外支付或结汇。加上前述以人民币计价结算和主动进行风险对冲,企业货物出口项下或有不少于一半的收入免于或减少汇率波动风险。

第六,如果选择合适的外币计价结算货币,出口企业也有机会减少汇兑损失。2020年全年,人民币汇率中间价上涨6.9%,与美元指数下跌6.7%的幅度大体相当,故本轮人民币的强势较大程度反映了同期美元的弱势。与此同时,从境内银行间市场24种人民币兑外币交易的中间价看,2020年全年,人民币兑欧元、澳大利亚元、新西兰元、瑞士法郎、丹麦克朗、瑞典克朗这六种外币仍有所下跌。其中,欧元、瑞士法郎和瑞典克朗占到美元指数六个权重货币的一半,权重合计达65.4%。而2020年人民币兑这三种货币的跌幅分别为2.6%、2.7%和6.3%。2020年前11个月,境内非银行部门跨境外币收入中,欧元占比3.6%,较2019年全年上升了0.3个百分点(其他两种货币未单独披露数据),这在边际上有助于境内出口企业降低人民币升值造成的财务冲击。

综上所述,2020年,我国外贸出口表现强劲,主要反映了疫情的错峰效应,与人民币汇率水平无关,迄今为止出口受汇率波动的影响也较小。本轮人民币升值对出口的影响主要体现在财务冲击而非对竞争力的打击上。综合考虑多方面因素,人民币升值对企业出口的财务影响并不如想象中那么大。企业可以通过主动或者被动方式,部分管理相关风险。对于企业而言,跨境外币计价结算币种的多元化十分重要。即便预期美元指数将继续走低,其也是兑欧元、日元、英镑、加元、瑞典克朗、瑞士法郎等主要货币的下跌;因此,只要这些货币兑美元的涨幅大于人民币兑美元的涨幅,选择相关货币用于外贸出口的计价结算,也能够规避人民币升值带来的风险。