风起朱格拉周期 机械景气东风至

2021-03-15花长春董琦

花长春 董琦

2020年伊始,我们强调“全球复苏的三支箭”:第一支箭,欧美消费动能;第二支箭;库存周期内外共振;第三支箭全球朱格拉周期启动。站在当下时点,我们认为第三支箭已箭在弦上。

[迈入全球朱格拉周期]

2020年的疫情冲击之后,叠加供需错配、行业出清、全球刺激政策等一系列因素,我们认为新一轮全球朱格拉周期的力量正在孕育。走出疫情,我们即将走入全球朱格拉周期。

为什么我们认为制造业景气周期会有一轮新的周期性现象出现?从宏观视角来看,全球朱格拉周期启动具备相对合意的宏观条件,同时周期、消费以及新兴技术行业三股力量的合力推动,并将持续受到内外共振的支撑:

疫情角度,疫情对于长期经济增长并没有金融危机阶段的实质性破坏(金融要素也未受影响),生产要素格局依然保持着疫情前的趋势和状态,政策刺激下,全球流动性宽松使得通胀高企,供需修复都是一轮快速的“填坑式”改善,但刺激政策惯性充足(联储宽松、财政刺激、后续基建计划),导致通胀预期抬升显著,周期与消费企业盈利预期充足,资本开支意愿出现提升;

传统制造业在经历多年出清后,龙头集中度进一步提升,疫情再度加剧了这一趋势。全球需求回暖阶段,龙头企业拥有更强的边际投资动机,并且更新与升级需求也在经济常态化后不断涌现。

高新技术行业的动能与确定性出现新的变化。新能源景气度确定性大,叠加全球领域合作加强动能更强,全球产业链修复对于高技术设备的景气抬升将带来更大支撑。

对于美国而言,设备存量更新动力起步于2015年左右,增量添置动力起步于2017年前后,贸易战与疫情对上述起步动能会带来较强的抑制作用,存量更新由于在2018年附近达到高点,后续回补的动力会受到一些影响,增量添置方面,基于8-10年的周期性和幅度变化而言,后续动力将相对更强。对于中国设备投资而言,扩建与改建仍将是核心推动,特别是传统制造领域,而稳健的新建工程则由新兴技术行业成长带动。

[本轮机械设备景气的大背景]

2017年全球主要经济体都出现了一轮设备投资抬头的迹象,彼时的宏观条件在很多方面都与眼前的环境相似,我们认为本轮周期是2017年的归途,当然几点不同之处也构成了本轮朱格拉周期的新特征。

相似的宏观条件,意味着本轮朱格拉周期将是2017年的归途:

(1)全球贸易确定性修复。2021年处于一轮全球贸易景气修复周期,外需产业链是主要拉动经济边际动力之一。2017年全球贸易修复,全球货物出口全年同比增长10.6%(前值-3.1%)。2021年开年出口需求的强劲信号中,已经开始体现全球贸易修复的信号,在海外经济动能持续修复之中,贸易动能将进一步加强;

(2)企业盈利面临持续改善,资本开支提升的意愿增强。我们认为本轮企业盈利改善具备较强的持续性,并且当前传统制造行业中,有相当多子行业处于产能利用率较高且盈利增速较好的区间,这部分企业在经济复苏过程中,伴随着盈利继续回升会进一步增加资本开支(主要是扩建与改建),这其中既包含传统制造龙头抢占份额的开支,也包含新兴行业边际增量新建工程的开支。按照PPI领先产能周期一至两个季度,盈利改善的高点在年中附近,那么下半年资本开支提升动能依然较大;

(3)通胀预期发酵,资产型通胀预期出现上行。通胀预期当前处于快速上行阶段,以房地产为代表的资产型通胀预期也不断发酵。PPI自2020年5月触底,当前处于通胀上行的中段,PPI及核心CPI接下来将处于明确的上升趋势中。在上一轮周期中,PPI自2015年底、核心CPI自2016年初启动上行,2017年同样处于通胀周期中段,PPI在高位徘徊(10月形成第二个顶部),核心CPI则继续处于上升周期。相较于上一轮,食品、工业原料、金属等价格分化仍未演绎到极致;

(4)稳杠杆依然是政策主要旋律。2020年中国宏观杠杆率上行了24.7%,其中居民、非金融企业、政府杠杆率分别较2019年上行6.4/11/7.3个点。从中央经济工作会议表态来看“保持宏观杠杆率基本稳定、处理好恢复经济和防范风险的关系”,2021年的杠杆率变动将是一个相对温和的过程,信用在一定程度上的紧缩是一种常态。

除了上述几点相同之处,不同之处也带来了本轮周期的一些特殊性:

国内传统投资动能温和,本轮的拉动是周期(传统制造)以及消费和新兴技术行业三股合力对设备类的拉动。房地产长效机制在2020年进一步落实,金融资源对地产的流向将出现一定程度变化。特别是房贷规模管控下,“金融-地产”闭环的打破,将使得制造业受益的确定性进一步提升。

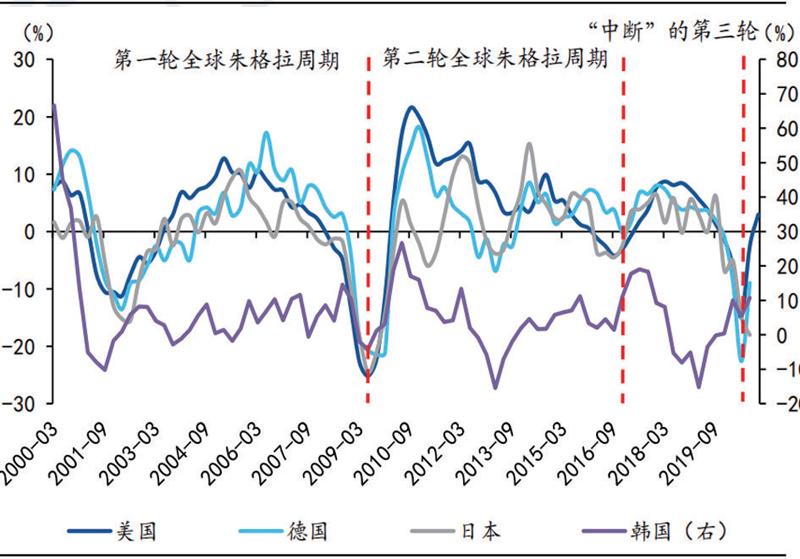

图:全球朱格拉周期再现重启迹象

来源:国泰君安证券

同时,我们看到2020年传统制造负債增速进一步提速,“产能不过剩,需求仍坚挺”的背景中,疫情再度出清部分传统制造业(主要是规模以下),因此传统制造业龙头未来表现将强于2017年。

[机械设备景气上行东风已至]

我们从基本面和交易层面挖掘机械板块的配置线索:

(1)盈利持续改善是扩产的核心驱动力。非金融A股资本开支滞后于盈利拐点4个季度,从盈利增速的领先性看,资本开支的上行拐点在2020Q2;

(2)海内外共振补库推升大宗商品价格,上游景气回升资本开支扩张;

(3)机械行业议价能力提升,盈利韧性增强,大宗涨价导致的成本抬升转嫁至下游;

(4)市场交易结构局部拥挤,非公募重仓上游材料和中游制造配置性价比高;

(5)实际利率和通胀预期同步推升名义利率,交易结构恶化风险溢价提升,股票贴现率上行,消费、成长风格承压,隶属于周期板块的机械相对受益。资本开支的风吹向上游周期品和可选消费。我们采用量化打分评价未来各个行业资本开支提升概率。

库存周期与资本开支动能叠加,我们看到补库意愿高、库存回补空间大,资本开支出现提升、资本开支空间大的交叉下,周期类化工、采掘、有色、钢铁以及消费类的轻工、食品饮料、纺织服装、汽车资本开支提升有望对相关设备拉动。