基于VAR模型的短期黄金价格波动分析

2021-03-12陈庆筠

陈庆筠

摘 要:基于黄金相对稳定的供给与存储,短期金价的波动更可能与与美元汇率,利率,通货膨胀水平等宏观因子有关;VAR模型中的脉冲响应函数与方差分解结果显示,短期金价波动的传导路径主要与黄金前一期价格,美元汇率,基础利率与市场恐慌程度有关,与股票价格相关程度弱。

关键词:黄金价格;波动机制;VAR模型

考虑到市场中其他种类资产价格的动荡,黄金的表现十分抢眼。本文的目的是基于危机时期的市场波动来测试金价可能的决定因素。VAR模型被用于筛选可能的决定因素;脉冲响应函数和方差分解提供了金价对外部冲击的反应方式以及潜在因素对价格变化的不同贡献率的详细信息,从而勾勒出短期的金价波动机制。结果显示:除了金价本身而外,美元汇率,利率和VIX指数具有短期内影响金价的最大可能性。

一、数据选取

本文的时间区间是从02.01.2020到31.05.2020,共102组观测值。

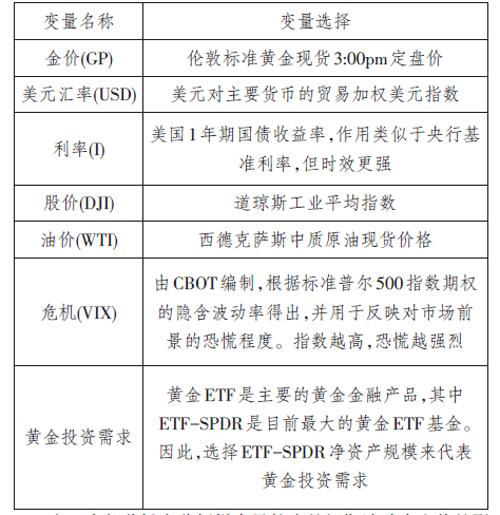

在变量选择方面,基于黄金稳定的储备和供给,与投资相关的因素(如美元指数,通胀率,利率,股票价格,石油价格,危机等)更可能与金价的短期波动相关。其中,通货膨胀率为月度数据而石油价格通常受通货膨胀影响,石油价格很大程度上可以反映通货膨胀的影响。为了不降低数据集的准确性,数据集删除了通胀率。此外,与其他供求因素相比,投资需求的变化相对灵活。而且在严重的市场冲击中,黄金作为货币和金融产品的双重属性是投资选择的原因之一。因此,数据集增加了投资需求。数据来源是世界黄金协会,美联储和彭博社,具体如下:

[变量名称 变量选择 金价(GP) 伦敦标准黄金现货3:00pm定盘价 美元汇率(USD) 美元对主要货币的贸易加权美元指数 利率(I) 美国1年期国债收益率,作用类似于央行基准利率,但时效更强 股价(DJI) 道琼斯工业平均指数 油价(WTI) 西德克萨斯中质原油现货价格 危机(VIX) 由CBOT编制,根据标准普尔500指数期权的隐含波动率得出,并用于反映对市场前景的恐慌程度。指數越高,恐慌越强烈 黄金投资需求 黄金ETF是主要的黄金金融产品,其中ETF-SPDR是目前最大的黄金ETF基金。因此,选择ETF-SPDR净资产规模来代表黄金投资需求 ]

由于本部分旨在分析样本量较小的短期波动中金价的影响因素,如果采用自然对数可能会平滑波动,因此采用原始数据。

二、模型描述

由于备选变量与黄金价格之间的关系不受限制,并且本节的目的是找出可能的决定因素,因此选择VAR模型进行评估。VAR模型由Sims(1980)提出,它基于样本的统计特征而不区分内生和外生变量,并衍生出SVAR,TVP-VAR,FAVAR等方法。由于本文目的并不在于精确预测,故采用基础的VAR模型,可以表示为:[Yt=C+Π1Yt-1+Π2Yt-2+...+ΠpYt-p+εt],其中t=1,…,T,[εt~INt0,Ω],[Yt]由要研究的k个变量组成,p是滞后阶数,T是采样周期的长度,C是常数项,[Π1,Π2,...Πp]是要求解的参数,[εt]为正定矩阵[Ω]。

脉冲响应则可以反映一个变量(脉冲变量)变化一个单位时,另一变量(响应变量)的响应值。VAR模型中脉冲响应函数主要表示为:[Φ0=IkΦ1=j=1iΦt-jΠj]。

方差分解可以衡量一个变量对另一个变量的预测误差方差的影响贡献率。利用VAR模型中残差的协方差矩阵中的Choleski分解可得正交影响的h步方差的贡献比例方程为:[ωkjh=Φ2kj,0+...+Φ2kj,h-1/σ2kh]。

三、各因素对短期金价波动影响的路径识别

VAR模型的动态分析采用了即脉冲响应函数(IRF),即对被解释变量应用单位正向影响以检查解释变量的反应程度。本部分执行步长为50以观察金价对七个变量的反应过程,结果如图1所示。

当金价本身受到正面冲击,在当期出现最大的正面反应后波动迅速下降。可得,金价自身的波动对后期价格有重大影响,但是这种影响会随时间推移而减弱。这与普遍认为周期性波动的影响将逐渐收敛是一致的。

如果投资需求产生正向冲击,金价将发生正向变化,并在第6期出现最高点。总体响应是持久的,但强度比其他因素要弱。这可能与样本选择有关。作为市场参与者之一的ETF基金,SPDR影响能力有限。因此,不能认为金融投资对短期价格影响很小。

当VIX指数受到正向冲击时,金价将产生逆向反应。该反应在第5期达到最大值后逐渐接近零,这与常识相反。这说明将黄金作为替代投资品应有先决条件,它可能与持有期或市场的整体风险水平有关。

美元汇率与金价为同向变动,金价在第10期达到峰值后逐渐走弱。整个过程持续时间长,强度高,说明美元指数与金价之间存在很强的相关性,但是这种相互作用是滞后的,两变量间可能存在传递机制。

从第2期开始,美国一年期国债收益率对金价产生了重大的负向影响,但后来又转为正数。原因可能是,在不利的市场冲击下,美联储奉行零利率政策以刺激经济,从而导致无风险利率持续下降,市场流动性过剩。在经济复苏之前,过剩的流动性可能会流入黄金市场。

股票价格的影响波动很大。由于股价受多个方面因素影响,其最终的价格走势已经类似于统计意义上的随机波动,可以理解为与金价相关程度低。从另一个角度看,低利率也可能促使股价变化,但股价上涨若缺乏实体经济的支持将加剧波动。因此,利率可以对股票和黄金产生的共同影响也可能是股票随金价变化的解释。

石油价格对黄金价格的影响是积极的,并且在第5期达到最高值后减弱,这表明石油价格可以解释短期黄金价格的波动,这与两者均为是重要的大宗商品且主要以美元计价有关。

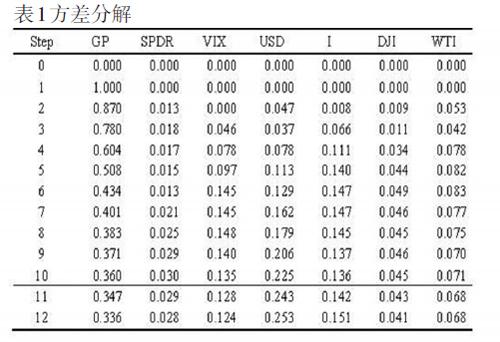

与IRF相比,方差分解评估VAR中各变量变化对目标变化的贡献率,结果显示于表1。随着时间的推移,由于因素之间不同的传导路径,变量之间的贡献率变化显着不同。例如,美元汇率指数在第3步的贡献率为3.73%,但在第10步迅速增长达到22.47%。如果以第10步为基准衡量短期内各种因素对金价的贡献,可以得出:除了金价本身以外,美元指数,利率和VIX指数对金价波动影响最大。从大到小排名为:黄金价格(35.96%),UD美元指数(22.47%),1年期国债收益率(13.57%),VIX指数(13.46%),石油价格(7.08%),股票价格(4.49%),SPDR的净资产规模(2.97%)。

四、结论

本文首先基于金价可能的波动机制选取了美元指数,通胀率,利率,股票价格,石油价格和危机指数等作为备选影响因子。接下来,基于VAR模型与数据集的重新构造评估了短期内金价波动的影响因素。实证分析结果表明,金价与各因子的相关性呈动态变化趋势:从短期来看,黄金价格主要受黄金本身价格,美元汇率,一年期美国国债收益率和VIX指数的影响,与股票价格相关性弱。

参考文献:

[1]Blose,L.E.(2010)."GoldPrices,CostofCarry,andExpectedInflation."JournalofEconomicsandBusiness62(1):35-47.

[2]Nugee,John(2000):ForeignExchangeReserveManagement.(HandbookinCentralBankingNo.19.)London:CentreforCentralBankingStudies,BankofEngland.

[3]PaulNathan(2012)."TheNewGoldStandard:RediscoveringthePowerofGoldtoProtectandGrowWealth."[M],Wileypublication.