供应链金融下中小企业信用风险评价分析

2021-02-21贾同欣董文芳

贾同欣 董文芳

随着国内外市场变动,中小企业融资难的问题日益严峻,而供应链金融的诞生及时有效地为融资难的中小企业拓宽了融资渠道,规避了自身限制,不仅能促进中小企业缓解融资难问题,还很大程度上降低了商业银行的信贷风险和坏账风险,为商业银行业务的开展提供了新的领域扩张。本文运用层次分析法,有针对性地分析研究供应链融资下中小企业信用风险的起因和存在的问题,构建科学合理的中小企业信用风险评价分析体系,在拓宽中小企业的融资渠道时,也为金融机构开展新式信贷提供了参考。

一、供应链金融下中小企业信用风险的成因

(一)核心企业层面

在供应链金融中,金融机构对中小企业信用审查的基础是核心企业的信用水平,核心企业资信状况也会影响供应链上其他参与方。如核心企业的信用水平和偿债能力在业务运行中变差,那违约的可能就会增加。供应链金融业务顺利运行的基础和金融机构审查的重心都是核心企业的信用状况。在业务运行时,如核心企业的盈利不能满足扩大规模的需要,核心企业通常会选择和中小企业合作,向金融机构连续借款,商业银行将被迫为供应链提供资金。

(二)整个供应链层面

1.供应链自身的行业状况

供应链的行业风险对供应链上的参与主体有着紧密影响。供应链所处的行业环境、周期会影响中小企业发展;国家关于供应链所在行业的政策也会给企业的运行带来影响。

2.供应链在行业中的地位

若供应链在行业中地位不利,则会影响到供应链稳定性,使其产生不良效应,进而对中小企业的信用风险产生影响。

3.供应链上的产品

供应链上产品的经营利润直接关系到中小企业的盈利,产品一般都有质量保证、市场占有额多等特性,这些特征通过盈利影响到中小企业的信用风险。

(三)中小企业层面

在整个供应链上,中小企业处于弱势,盈利能力和企业规模都无法企及核心企业。中小企业在供应链上的地位与自身的信用水平成正相关,若中小企业在供应链上的地位提高,即证明中小企业的资信状况良好。那么,核心企业就会看好中小企业,加大扶持力度,为其减少信用风险。

中小企业的运营能力也影响其信用风险,运营能力强,信用风险就会减少,违约可能性会同步下降。

(四)第三方物流企业层面

供应链金融中第三方物流企业通常是专业、中立的。第三方物流企业了解买卖双方,金融机构依据其经营状况和资信水平向第三方物流公司授信,令其负责中小企业的融资运作和风控。金融机构提供给中小企业融资时,第三方物流企业为金融机构保管融资企业的质押物,并监控商品的流向。

第三方物流企业的资信状况衡量其能否为中小企业进行质押物担保,物流企业的监管能力决定了货物资产的质量,这些显著影响着对中小企业的信用风险

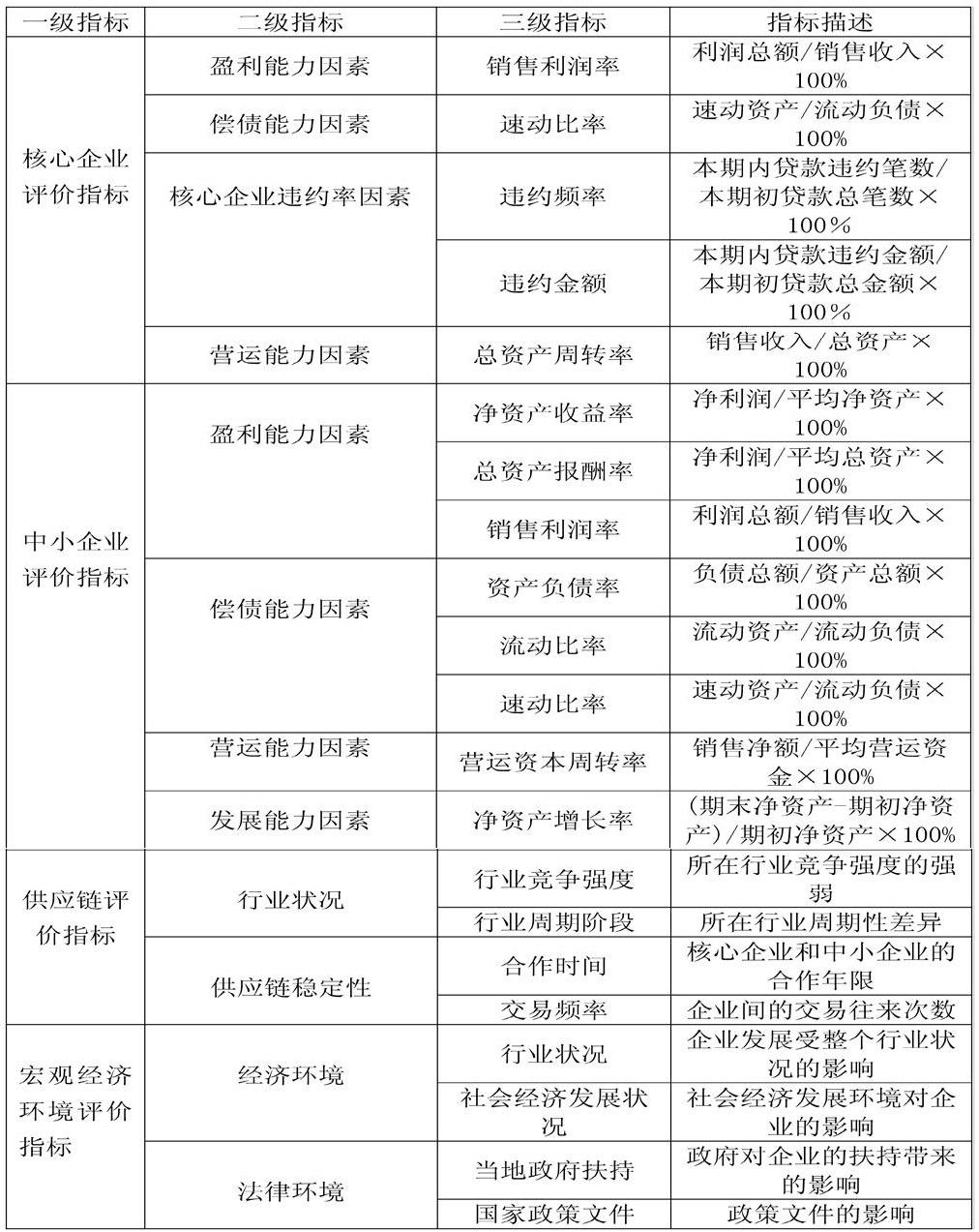

二、供应链金融下中小企业信用风险评价指标的选取

(一)核心企业评价指标

在供应链金融中,核心企业为中小企业提供信用担保,使其获得商业银行的融资,且二者间间存在依附关系,构建体系时需把核心企业列为重要指标。核心企业的风险直接影响中小企业的信用风险,所以本文从核心企业的盈利、偿债、经营能力、违约率等来进行信用风险的评价分析。

1.盈利能力因素

核心企业为中小企业提供信用分担是以其企业实力和声誉进行分担,而核心企业的盈利能力体现在实力和信誉上,只有核心企业盈利能力强信用状况才会良好,才可为中小企业降低风险。企业的盈利能力本文主要选取销售利润率来反映。

销售利润率是通过销售收入来分析企业的盈利能力,反映出盈利水平的指标,即每一销售收入得到的盈利。

2.偿债能力因素

供应链金融业务中商业银行信用审查的重心是核心企业的偿债能力,偿债能力与信用风险成反相关。企业偿债能力采用速动比率来衡量。

速动比率反映的是企业资产的迅速变现能力,即流动资产能否即刻变现以偿还流动负债的能力。

3.核心企业的违约率因素

违约率是借款方不能按期还本付息的可能性。

4.营运能力因素

营运能力是企业通过营运资产获利的能力,通过总资产周转率来衡量。

总资产周转率与营运能力成正比,周转率越高即营运能力越强,是评价企业资产使用效率和质量的关键指标。

(二)中小企业评价指标

1.盈利能力因素

盈利能力反映了企业的经营和绩效,是中小企业获利的能力。当企业盈利时,按期还款的可能才会增加。其信用风险与盈利能力成反相關,盈利能力越强信用风险就越低。主要通过净资产收益率、总资产报酬率、销售利润率来反映。

2.偿债能力因素

企业的偿债能力反映企业经营活动的风险和使用融资来经营业务的能力,并展现其信用状况。该指标主要通过资产负债率、流动比率来反映。

3.营运能力因素

企业的营运能力与资金使用效率成正比,营运能力越强资金使用效率越高。本文采用营运资本周转率来衡量。主要通过营运资本周转率来反映企业营运资金的使用效率。

4.发展能力因素

企业的发展能力对中小企业未来有决定性作用,企业发展能力强,盈利能力和信用状况也会相对稳定。本文采用净资产增长率来衡量,净资产增长率可以通过不同时期净资产额的对此体现出企业发展趋势。

(三)供应链评价指标

1.行业状况因素

行业有自身周期性,市场供求直接影响销售利润。新兴行业的信用风险远大于衰退行业的信用风险,而衰退期的上升区域要比新兴行业差。行业竞争强度越低,企业违约概率越小。

2.供应链稳定性因素

供应链上下游主体间关系的稳固决定供应链本身的稳定性,上下游企业间关系的稳固性体现在企业间交易频率以及合作时间,合作年限越久,交易频率越频繁,供应链越稳定,对中小企业信用风险的影响越弱。

(四)宏观经济环境评价指标

宏观经济环境随着变化不同,对中小企业的影响是两面性的。宏观经济环境的变化会改变供求关系、经营利润,继而影响企业的信用风险。政策法规、经济同样制约着宏观经济环境,在法律上的体现是法规、政策文件对企业的冲击;经济是行业形势、社会经济环境的影响。

三、供应链金融下中小企业信用风险评价指标体系的构建

四、对策建议

(一)中小企业建议

1.提高企业管理质量

通过利用构建的评价分析体系对企业的实际运用中发现,中小企业企业的管理质量和水平都有待提高。缓解中小企业的融资困境需从企业自身管理抓起,尤其是企业的财务处理能力。首先,提高管理层对财务管理重要性的意识和专业财务技能;其次,对企业资金进行合理、科学规划,完善管理制度;最后,企业需要在发展层面突破自我,优化市场资源,使企业资金得到有效运转,从而维持企业健康运行发展。

2.提高企业信用水平

中小企业的资金周转较差,应收账款较多,流动资金未能充分利用。因此,中小企业需提高自身企业的信用水平。企业应对所面临的财务现状、营运和投资状况了如指掌,并对此进行合理规划,确保资金的正常运转,提高资金利用率,为融资打好信用基础。

(二)商业银行建议

1.转化传统信用风险评价分析模式

商业银行应有针对性的构建适用于供应链金融下中小企业信用风险的评价分析体系,将局部主体、静态的评估方式转化为从供应链整体出发、动态的评价分析模式,即转化为从供应链整体考虑,结合各参与主体的评价分析体系。

2.改进信用风险评价分析体系

商业银行在进行融资审查时,不仅要关注于中小企业即G企业自身的信用风险,更应关注于中小企业的违约率以及违约损失。商业银行应对中小企业的违约信息进行归纳分析,结合信用风险做出融资决策。

商业银行应依据供应链金融上各参与主体与中小企业间的联系,收集各参与方的信息,实现供应链上中小企业、商业银行、核心企业、第三方物流公司等主体的信息共享,解决信息不对称现象。

商业银行应对中小企业融资时进行质押的貨物进行价值评价,根据质押物的价格、质量、损耗程度对质押物的价值进行实时评价,以减少商业银行的损失。

(三)供应链建议

因供应链上参与主体众多,影响因素较为复杂。供应链所处的行业状况和行业政策都会对中小企业的信用风险造成影响,因此要不断地优化供应链结构,并对供应链所处行业提供政策支持。

供应链上的产品通过对中小企业的盈利影响着其信用风险。所以需提高供应链上产品的质量和市场占有率,企业经营人员应对产品进行科技创新以及产业升级,从而降低供应链对中小企业信用风险的影响。

(作者单位:青岛恒星科技学院)