货币市场利率对存贷利率的传导效率提高了吗?

——基于上市银行面板数据的置换检验分析

2021-01-27张前程李云龙

张前程,李云龙

(安徽大学经济学院,合肥230601)

推动货币政策由数量型向价格型转型是我国“十三五”期间创新和完善宏观调控的一个重要内容,政策利率能够有效传导至各金融市场是价格型货币政策有效发挥作用的一个必备条件。因此,对利率传导效率的研究不仅要关注政策利率对实体经济的影响,还应当关注利率在金融市场间的传导效率。在诸多利率传导渠道中,利率通过银行体系的传导占据着重要地位。政策利率通过影响存贷款利率,进而影响企业和家庭部门的投融资决策,从而能够对实体经济产生调节作用。从企业发展经营的实际状况来看,银行贷款构成了企业外部融资的重要组成部分。因此,政策利率对银行存贷款利率的传导效率对于价格型货币政策的发挥具有重要意义。

西方主要发达国家拥有较为完备的金融市场,但2008 年金融危机后,也出现了诸如短期利率向长期利率传导不畅的问题(Anamaria 等,2013;Gertler等,2012)[1-2]。而我国由于长期以来受到利率管制、信贷配给等约束的影响,利率在金融市场间的传导存在较大阻滞。学术界早期对我国利率传导效率的研究中,一般认为我国货币政策通过利率渠道的传导效率较低(王召,2001;方先明等,2005)[3-4]。近年来,我国采取了诸多政策措施持续推动利率市场化进程,打通利率传导机制。相关研究发现,取消贷款利率浮动限制后,贷款基准利率仍是影响银行贷款利率的主要原因(郭豫媚等,2018;刘玚等,2017)[5-6]。综上所述,本文研究的重点是在对金融市场进行了持续的改革之后,货币市场利率对银行存贷款利率的传导效率是否得到显著改善。

1 文献综述

1.1 对利率传导效率的有利影响

一些学者通过理论分析和实证检验认为高存款准备金率、存贷比限制、贷款数量限制、影子银行对政策利率向存贷款利率的传导会产生负面影响(马骏、王红林,2014;马骏、纪敏,2016)[7-8]。近年来,我国采取诸多政策措施不断推进利率市场化进程。2013 年7 月和2015 年10 月,我国先后取消了存贷款利率浮动限制。2013 年10 月,我国推出了LPR,并不断引导和加强其在贷款利率定价中的作用。2015 年6 月,我国取消了存贷比限制。自2011 年开始,我国连续降低法定存款准备金率。随着市场化进程的推进,影子银行对商业银行存贷款业务的替代作用也在减弱(李宏瑾,2015)[9]。我国各大上市银行存款在总负债中的占比均呈现下降趋势。由于商业银行存款业务的主动权往往掌握在储户手中,是一种被动负债的形式。存款占比的下降意味着我国银行业主动负债的能力得到了普遍增强,这将有助于存款利率的市场化进程。

上述改革措施和市场中出现的新局面新趋势都反映出一些阻碍政策利率向银行存贷款利率传导的因素在消除或减弱,这将有助于利率传导效率的提高。

1.2 对利率传导效率的不利影响

存贷款基准利率曾是我国常用的一种货币政策工具,在我国货币政策的制定和实施中发挥了重要作用,对价格、市场利率等都具有较强的调节作用(Qin 等,2005;陈浪南、田磊,2015;何东、王红林,2011)[10-12]。马骏、纪敏(2016)[8]的实证研究结果也发现,控制基准利率的影响后,货币市场利率向存贷款利率的传导效率大幅下降。这表明,存贷款基准利率在银行存贷款利率传导中仍然发挥着重要的作用。

但存贷款基准利率毕竟是一种官定利率,不能反映实际的市场供求关系。长期通过存贷款基准利率水平及其浮动限制来实现对金融市场的调节,将导致金融资源配置不当,影响宏观经济运行效率。因此,抛弃传统的存贷款基准利率,培育和发展新的市场化的价格型货币政策中介指标势在必行。但在短期内,失去了存贷款基准利率的中间作用,将可能使货币市场利率向存贷款利率的传导效率打折扣。

在传统的存贷款基准利率被放弃,而新的基准利率尚未完全确定的过渡期,利率传导效率存在不确定性。为此,本文将对过渡期内我国银行存贷款利率传导效率的变化情况进行实证检验。本文可能的创新之处:以往以面板数据进行的实证研究仅仅从方程回归系数的差异程度判断利率传导效率的变化,其结论缺乏统计学依据。由于面板数据不同个体之间往往存在异质性,基于同方差假定的传统邹检验无法发挥作用。为此,本文将使用置换检验考察传导效率的变化情况,增强研究结论的可靠性。

2 数据和模型构建

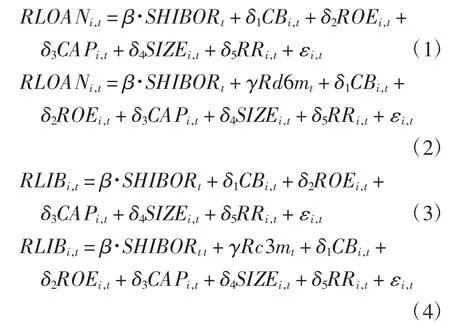

本文使用16 家较早的上市银行面板数据,样本时间跨度为2007 年一季度到2020 年一季度,使用季度数据构建个体固定效应模型,模型方程如(1)、(2)、(3)、(4)式所示:

其中,被解释变量RLOAN 和RLIB 为各银行贷款利率和存款利率,SHIBOR 表示上海银行间同业拆放利率的季度平均数,Rd6m 和Rc3m 表示6 个月期的贷款基准利率和3 个月期的存款基准利率,使用根据基准利率变动的时间节点计算的当季度加权平均数,β、γ、δi分别表示各变量的系数,本文重点关注β 的变动情况,CB 为存款占总负债的比例,ROE 为净资产收益率(净利润除以所有者权益),CAP 表示资本充足率,SIZE 为总资产,单位为百万亿,RR 表示准备金率。数据来自上市银行财务报告,数据处理软件是Stata。存款利率是一个估算量,为两个数据的比值,分子为当季度利息支出,分母为向中央银行借款、同业及其他金融机构存放款项、拆入资金、卖出回购金融资产款、吸收存款之和,并进行年化处理。贷款利率同样为两个数值之比,并进行年化处理,分子为当季度利息收入,分母为存放同业款项、拆出资金、买入返售金融资产、发放贷款及垫款、可供出售金融资产款及持有至到期投资之和。由于样本期间我国调整过会计准则,近年来上述分母中最后两项数据改用以公允价值计量且其变动计入其他综合收益的金融资产、以摊余成本计量的金融资产两项数据之和代替;上述两项数据仍不可得的,改用债权投资、其他债权投资、其他权益工具投资三项数据之和代替。上述替代数据之间的含义是吻合的,具有可比性。

需要说明的是,上述估算出的存款利率和贷款利率不同于传统意义上的存贷款利率,而是包括拆入资金、卖出回购金融资产等在内的类存款产品利率,以及包括拆出资金、买入返售金融资产、债权投资等在内的类贷款产品的利率,但传统意义上的贷款和存款在上述资产和负债中仍然占据主要地位。

本文使用2015 年四季度(t0)存款利率全面放开作为时间节点,分别使用(1)、(2)、(3)、(4)式进行回归,以考察我国利率市场化改革进程中利率传导效率的变化。仅比较回归方程的系数大小缺乏统计学支撑,降低了结论的说服力。传统用于检验回归方程系数差异是否显著的邹检验假定数据不存在异方差性,而本文使用了面板数据,不同的银行往往具有不同的个体特征,因此邹检验无法用于本文的模型。为此,本文参考Cleary(1999)[13]、连玉君和程建(2007)[14]的方法,使用置换检验对系数差异的显著性进行检验。

首先将样本数据按照相应的时间节点分成两组,假定两组样本的样本量分别为n1和n2。使用两组样本分别进行回归,并计算回归系数的差值(Δβ)。本文检验的原假设为存贷款利率放开后,利率传导效率不存在显著变化,即Δβ=0。如果原假设是正确的,那么选择任意n1和n2个样本数据进行回归,回归系数应当不存在显著差异。因此我们将两组样本合并在一起,从这n1+n2个样本数据中随机不放回抽取n1个样本数据作为一组,另外n2个样本数据作为另外一组。对两组样本分别进行回归,计算回归系数的差值,并反复重复上述过程。如果原本的系数差值Δβ 落在这些系数差值分布的95%以外,双边置换检验即可在5%的水平下拒绝原假设,认为回归方程的系数存在显著差异。下文中置换检验的抽样次数均为10 000 次。

3 实证结果分析

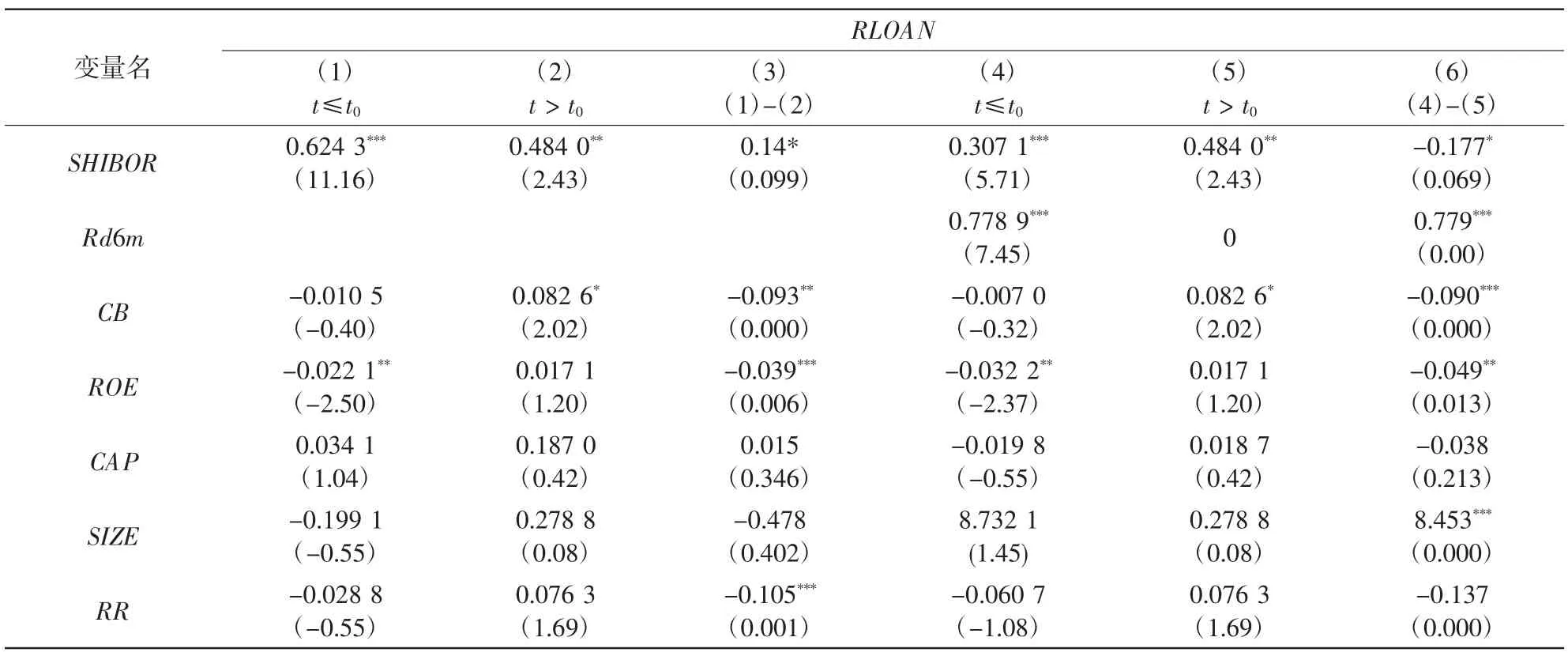

3.1 隔夜SHIBOR 对存贷款利率的传导效率

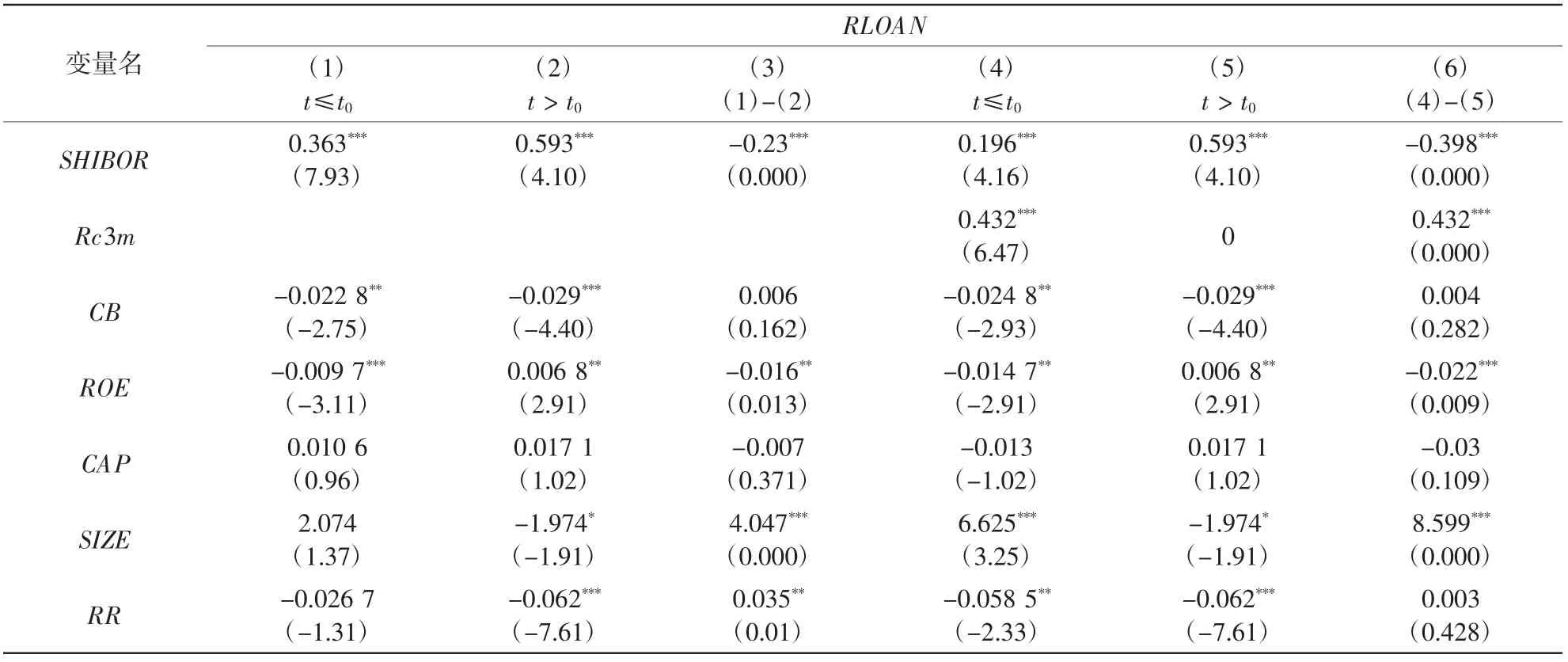

表1 汇报了以隔夜SHIBOR 作为解释变量、贷款利率作为被解释变量的回归结果。其中,(1)、(2)列使用(1)式进行回归,表中的t0表示2015 年四季度这一时间节点,(1)列汇报了2015 年四季度以前的回归结果,(2)列汇报了2015 年四季度以后的回归结果,(3)列汇报了系数差异的置换检验结果。(4)、(5)列使用公式(2)进行回归的结果,(6)列汇报了置换检验的结果。在2015 年四季度至2020 年一季度期间,我国停止了对存贷款基准利率的调整,控制基准利率的影响对回归结果没有影响,因此(2)、(5)列的回归结果相同。

表1 贷款利率对隔夜SHIBOR 的回归结果

对比(1)列和(2)列可以看出,在2015 年四季度之后,隔夜SHIBOR 向银行贷款利率的传导效率反而下降了,(3)列中的检验结果进一步证实了这一结论,SHIBOR回归系数的下降具有显著性。从(1)、(4)两列的结果可以看出,添加贷款基准利率作为控制变量,SHIBOR 的回归系数将会大幅下降。这是由于(1)列中SHIBOR的回归系数中还包含了贷款基准利率的影响,加入贷款基准利率作为控制变量,隔夜SHIBOR对贷款利率的影响程度将大幅度下降,该结论与马骏、纪敏(2016)[8]的论述相吻合。

对比(4)、(5)两列可以看出,考虑贷款基准利率因素后,2015 年四季度后SHIBOR的回归系数有所上升。根据(6)列的结果可知,这种系数上升具有显著性,这说明隔夜回购利率向银行贷款利率的传导效率有明显提高。

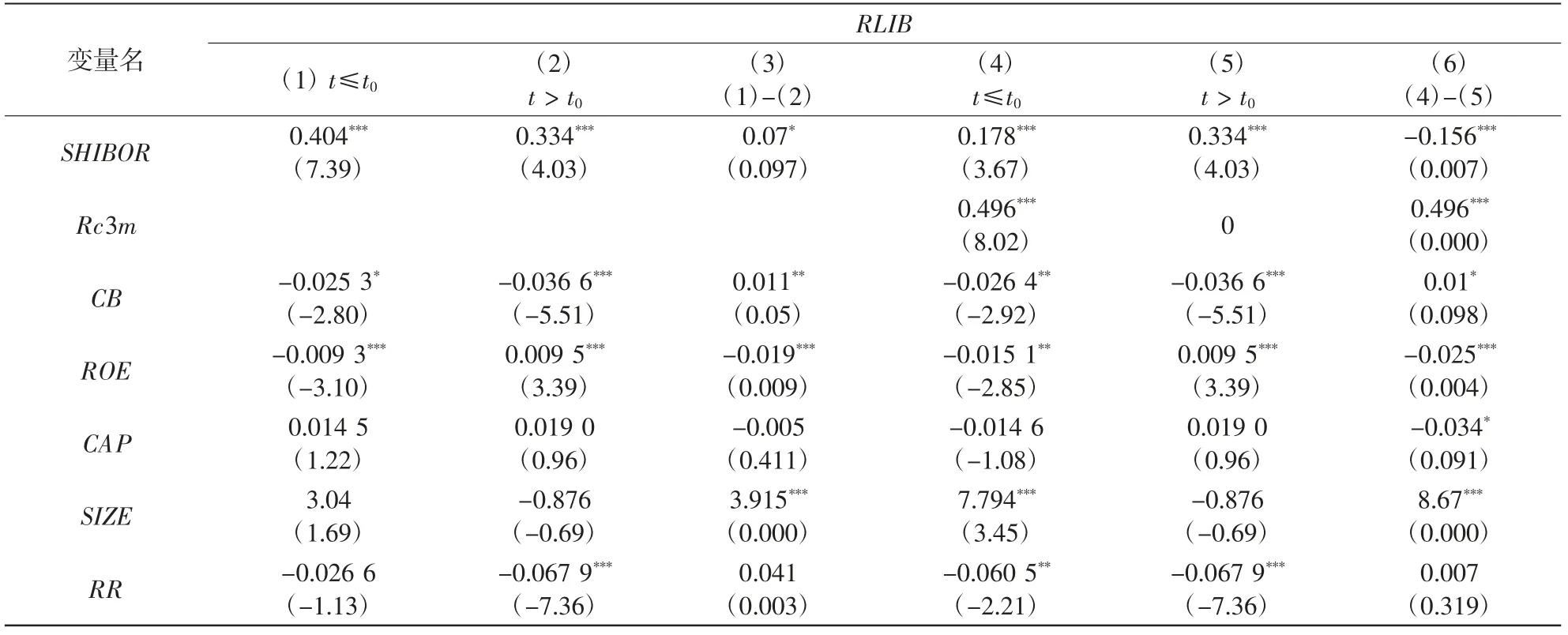

表2 汇报了以隔夜SHIBOR为解释变量、存款利率为被解释变量的回归结果,其中,(1)、(2)列为使用(3)式进行回归的回归结果,(4)、(5)列为使用(4)式进行回归的结果,(3)、(6)列汇报了置换检验的结果。

表2 存款利率对隔夜SHIBOR 的回归结果

从(1)列和(2)列可以看出,隔夜SHIBOR的回归系数在2015 年四季度后同样出现了下降。根据(3)列的置换检验结果,这种回归系数的下降是显著的。对比(1)列和(4)列可以看出,添加3 个月期存款基准利率(Rc3m)作为控制变量之后,SHIBOR 的回归系数有所下降。这说明(1)列中SHIBOR的回归系数中包含了存款基准利率的影响因素,控制存款基准利率的影响后,SHIBOR的回归系数有所下降。

(4)列和(5)列汇报了增加基准利率作为控制变量的回归结果,通过对比可以看出,SHIBOR的回归系数存在明显上升。根据(6)列中置换检验的结果,这种系数上的变动具有显著性,即在控制存款基准利率的影响因素后,SHIBOR 对存款利率的传导效率存在明显改善。

3.2 7 天期SHIBOR 对存贷款利率的传导效率

表3 和表4 分别列示了使用7 天期SHIBOR作为解释变量的回归结果。

表3 贷款利率对7 天期SHIBOR 的回归结果

表4 存款利率对7 天期SHIBOR 的回归结果

从表3 中(1)、(2)列可以看出,7 天期SHIBOR对贷款利率的传导效率整体而言稍有下降。但从(3)列来看,降幅的显著性较差,p 值为0.127。从(4)、(5)列来看,控制贷款基准利率的影响因素后,利率传导效率在2015 年四季度后大幅提升。从(6)列可以看出,这种提升具有显著性。

对比表4 中(1)、(2)列可以发现,与前述结论存在不同的是,在2015 年四季度后,SHIBOR 的回归系数上升了,并且从(3)列的检验结果可以看出,这种系数差异是显著的。对比(4)列和(5)列可以发现,2015 年四季度后,SHIBOR 的回归系数大幅上升。(6)列汇报的检验结果显示,回归系数的上升具有显著性。

综上可以看出,总体而言,在2015 年四季度后,隔夜SHIBOR 对银行存贷款利率的传导效率均呈现出显著的下降;而7 天期SHIBOR 对贷款利率传导效率下降不明显,对存款利率传导效率显著增强。但在控制了存贷款基准利率的影响后,隔夜和7 天期SHIBOR 对存贷款利率的传导效率均表现出明显的改善效果。

4 结论和建议

本文通过建立面板数据固定效应模型,实证检验了以2015 年四季度为时间节点,隔夜和7 天期两个不同期限的SHIBOR 对存贷款利率传导效率的变化情况。得出如下结论。

第一,货币市场利率对银行存贷款利率的影响机制中,包含了存贷款基准利率的影响。存贷款基准利率失去作用后,货币市场利率对存贷款利率的影响程度呈现下降趋势,这对我国价格型货币政策的转型是一个挑战。

第二,总体而言,除7 天期SHIBOR 对存款利率的传导效率明显提高外,2015 年四季度后,货币市场利率对存贷款利率的传导效率均下降了。但这是由于失去了存贷款基准利率的作用所致,在控制了基准利率的影响之后,2015 年四季度后,货币市场利率对存贷款利率的传导效率均呈现显著改善。

根据上述结论,本文提出如下政策建议。

首先,存贷款基准利率长期以来在我国货币政策实施过程中发挥了重要作用,2015 年四季度抛弃存贷款基准利率后,货币市场利率对存贷款利率的传导效率出现了一些短期的负面影响,但这不能成为保留官定利率政策的理由。相反,控制基准利率的影响因素后,SHIBOR 对存贷款利率的传导效率均表现出了显著增加,这恰恰说明了我国对金融市场的改革是具有成效的,应当继续坚持。

其次,利率市场化改革从长期来看具有重大意义,官定利率无法反映市场供求,长期采用官定利率施展宏观调控会导致金融资源的错配,影响宏观经济的运行效率。但在新旧基准利率转档过渡期内,仍应当注意利率政策效率下降的风险。7 天期SHIBOR 总体而言对贷款利率传导效率的下降不具有显著性,对存款利率传导效率还具有显著改善。在过渡期,适合暂时作为调节存贷款利率的中介指标。

最后,应当继续加强和培育新的基准利率(如LPR),以替代原有的官定利率。中国人民银行2019年第30 号公告明确规定各金融机构浮动利率贷款合同不得再参考存贷款基准利率定价,现存浮动利率贷款也应当将定价基准转换为LPR,这将对基准利率转档切换起到正面作用。