打破信仰回归信用

2021-01-16李思琪

李思琪

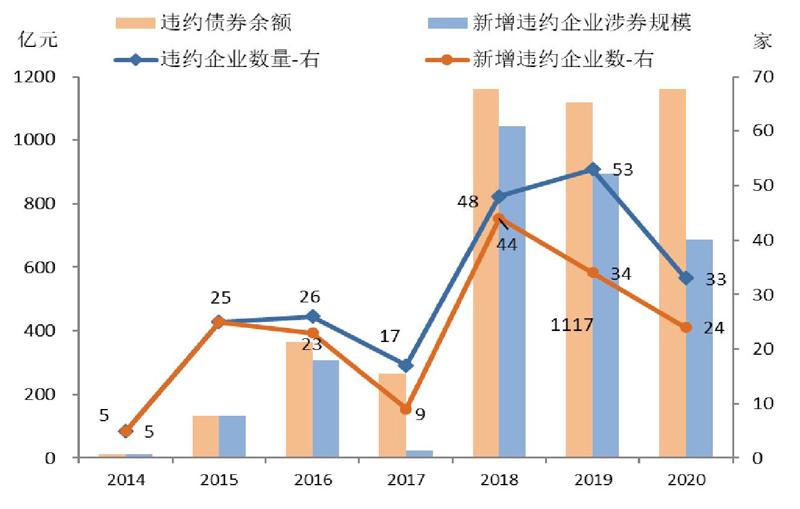

违约债券规模有所上升

2020年,信用债违约主体和新增违约情况较上年减少,但违约债券规模有所上升。2020年我中国债券市场累计有33家企业发生违约,较2019年全年减少20家;违约债券规模1162亿元,较上年增加52亿元。新增违约企业24家,较上年减少10家;涉券规模687亿元,较上年减少206亿元。

2020年上半年,疫情对中国经济造成严重冲击,企业信用基本面恶化,但得益于宽货币、宽信用政策发力,企业偿债压力缓解,现金流尚可维持,上半年的信用风险暴露较往年同期明显减少。下半年,伴随经济复苏,货币政策也由前期的危机应对模式逐步回归常态,无风险利率大幅反弹,融资条件边际收紧,企业的信用违约风险逐渐显现。

与往年比较,2020年违约形势总体平稳,违约主体数量和新增违约较2019年有所降低。尽管违约企业数量明显下降,但涉券规模超过了2019年,主要原因是2020年高等级大型企业违约增多,由于发行体的存量债券规模庞大,一旦单只债券出现违约,易通过交叉违约条款触发其他债券的连环违约,违约风险涉及面广,债权人损失较大。因此,尽管2020年违约企业数量下降,新增违约情况也有所改善,但由于信用违约风险暴露由过去的“小额分散”逐步向“大额集中”转变,市场并未感受到信用违约风险的实质性减少。

违约“信仰”被打破

2020年,信用违约主体结构较上年发生重大变化。高等级、央企、地方国企、地产、城投等一系列“信仰”逐一破灭,信用违约的重灾区由低等级、民营企业向高等级、国有企业转移。

2020年,中高评级(AAA和AA+级)企业的违约数量和违约债券规模占比大幅提升。发行时主体评级为AAA和AA+级的违约企业共有16家,较上年增加4家,占比较上年上升25个百分点至47%;涉券规模增加363亿元至945亿元,占比较上年提升30个百分点至81%。在新增违约企业中,中高评级(AA+和AAA级)的数量占比较上年升高8个百分点至37%,涉券规模占比上升27个百分点至82%。

新增违约主要源于中高等级债的风险暴露。

可见,2020年新增违约规模主要源于中高等级企业的风险暴露。AAA级本应定义为风险极低的品种,如今却违约频发,进一步揭露了发行主体评级虚高、评级区分度不足、评级调整滞后等问题,对债市情绪和投资者信心造成较大冲击。

2020年,民营企业的违约数量和涉券规模均较上年降低。2020年违约民企22家,较2019年减少18家;民企违约债券规模442亿元,较2019年减少360亿元。民企违约改善主要有两方面因素:一是在“六稳”、“六保”的政策引导下,金融资源向中小企业和民营企业倾斜,纾困政策及配套措施取得了一定成效;二是经过2018-2019年的市场出清后,弱资质民企的风险已得到充分暴露,新增违约有所减少。

表1:2019-2020年境内债券市场违约情况

数据来源:Wind。剔除重复统计数据。企业违约后发生代偿、豁免等情况,均不纳入统计范围。

表2:各评级债券违约情况汇总

数据来源:Wind。剔除重复统计数据。未包括展期兑付的债项

表3:各类型企业债券违约情况汇总

数据来源:Wind。数剔除重复统计数据。未包括展期兌付的债项。

图1: 历年信用债违约情况统计

数据来源:Wind,剔除重复统计数据。未包括展期兑付的债项

另一方面,国企违约逐渐步入常态。2020年中央、地方国企违约数量共7家,较上年同期增加1家,涉券规模大幅增加525亿元至650亿元,扭转了2018年以来债券违约以民企为主的市场格局。10月以来,多家大型AAA级国企相继发生信用债违约,引发信用债市场巨震,一级市场取消或推迟发行的债券规模大幅攀升,二级市场相关个券遭遇恐慌抛售,多只债券型基金净值下跌遭到赎回,机构被动去杠杆,进一步引发流动性紧张。

目前,违约引发的市场波动已逐渐平息,但“国企信仰”崩塌,对信用债市场产生了深远的影响,引发了投资者对区域政治金融环境的担忧。地方政府“隐性担保”剥离后,弱资质国企的风险溢价明显上升,传统的信用定价体系面临重塑。

2020年房地产企业违约也开始增多,违约主体也从此前的区域性、弱资质发行主体蔓延至全国性、房地产龙头企业。8月,央行、住房城乡建设部会同相关部门形成了重点房地产企业资金监测和融资管理规则,根据监管划定的“三道红线”,多家房地产龙头企业位于红档,面临较大的降杠杆压力。伴随房地产融资政策持续收紧,地产行业信用分化加剧,首家Top50房企发生违约。2020年房地产行业违约规模合计125亿元,明显超过2018年(36亿元)和2019年(65亿元)的水平。头部房企发生违约,暗示地产板块的信用风险正在加速释放,销售回款能力不足、债务结构不合理的房企风险上升。

2020年,城投债屡次在违约边缘徘徊,“城投信仰”岌岌可危。10月23日,沈阳盛京能源发展集团有限公司申请破产重整,触发存续债“17沈公用PPN001”、“18沈公用PPN001”違约,市场担忧其可能成为首单城投债实质性违约。5天后,两笔债券由担保方辽宁瀚华融资担保有限公司完成代偿。尽管最终仍止步于技术性违约,但越来越多的非标违约及担保代偿事件,也反映出部分城投的实际情况不容乐观。目前,相比于地方国企,政府对于城投的支持力度和救助意愿更强,但伴随城投平台转型,非公益性项目增多,城投与国企的界限变得模糊。2020年国企违约频发,也对城投债造成了负面影响。“城投信仰”不再坚挺,打破刚兑只是时间问题。

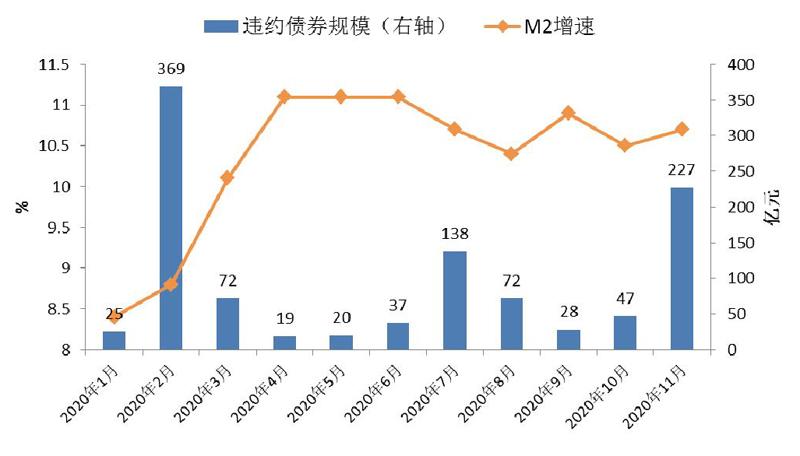

图2:2020年债券违约走势与M2同比增速

数据来源: Wind,剔除重复统计数据。未包括展期兑付的债项

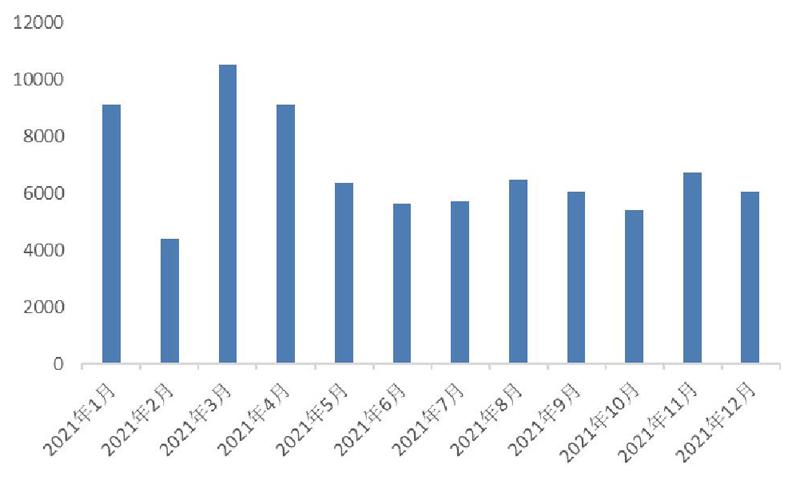

图3:2021年各月份信用债到期量

数据来源: Wind

2021年信用风险前瞻

2021年,违约形势仍然严峻,后期需关注以下三个风险点:

首先,货币政策回归常态,警惕信用风险暴露。尽管经济复苏态势良好,企业的盈利和现金流逐步改善,但根据历史经验,金融条件边际收敛的过程往往也是信用风险频发的阶段。

2020年M2同比增速基本与当月债券违约规模呈负相关,也印证了这一规律。政策红利的释放与消退,是判断后期信用风险演化的关键变量。2021年,货币政策在“稳字当头,不急转弯”的基调下,仍然强调“保持宏观杠杆率基本稳定”,意味着本次信用扩张周期的拐点初现。预计2021年M2和社融增速将较2020年回落1-2个百分点,若企业信用资质的修复速度滞后于信用环境回归常态的节奏,可能加速风险暴露。

其次,信用分层加剧,民企违约或反弹。近期高等级国企信用债接连违约,市场信心较为脆弱,也进一步加剧了信用分层现象。

一方面,失去信仰光环后,市场将加强对发行主体信用基本面的分析研判,弱化对外部支持的预期。评级虚高的弱资质国企、城投公司和地方中小银行的融资难度加大。

另一方面,市场风险偏好下降,对于敏感地区、边缘性国企“一刀切”禁投的现象可能延续,金融资源将加速向优质企业集中,低评级的民企债券信用风险溢价进一步提高,民企融资难、融资贵的问题将再度凸显。

最后,信用债尤其是城投和房地产企业的到期偿付压力较大。2021年,非金融企业信用债到期规模为8.2万亿元,虽低于2020年10.7万亿元的峰值水平,但仍处于历史高位。其中,1月份、3月份和4月份的到期量均超过9000亿元,企业借新还旧的压力较大。

城投债和房地产企业的到期压力值得关注。2021年,城投债到期量达2.7万亿元,为历史次高水平,到期债券以中低等级为主,占比约为58%。需防范地方政府债务负担过重、财政实力较弱地区的城投债信用风险暴露。房地产方面,2021年是房企债务偿还高峰期,其中,境内债券到期规模约为5750亿元,为历史次高水平;海外债券到期规模约470亿美元,创下历史新高,房地产行业整体到期偿还压力较大。

(本文仅代表作者个人观点,与所在单位无关)