长租公寓信托受益权ABS的法律风险

2021-01-02吕湛

吕湛

摘 要:资产证券化作为传统融资渠道之外的新型金融工具,向穷尽信用贷款、缺乏重资产的新兴企业提供了选择。为实现资产信用与企业信用相分离,需要将拟证券化的资产进行产权变更,部分优质资产由于政策、法律等原因难以进行这一程序,便需要信托对之进行包装,以信托受益权的形式实现真实出售。但是,同样的工具也可用于掩盖底层资产实际为信用的实质,将之包装为依靠自身产生现金流的资产,进而获得投资,长租公寓信托受益权ABS便是其中的代表,实践中產生了诸多风险,例如原始权益人藉此逃避监管与披露义务;无法产生有效的风险隔离;突破资产证券化的实质,以企业经营能力替换产生现金流的资产等。据此,应当通过贯彻穿透原则,明确限定底层资产权属,规定必要的自购比例,减少资金流通过程,提供更多融资渠道等方式保护投资者权益,维护市场秩序。

关 键 词:底层资产;双SPV结构;信托受益权;资产证券化;法律风险

中图分类号:F830;D912.28;DF438.7 文献标识码:A 文章编号:2096-2517(2021)06-0066-13

DOI:10.16620/j.cnki.jrjy.2021.06.006

一、引言

在市场经济中,金融创新往往需要各主体内在的驱动力,资产证券化也不例外。从发起者的角度来看,尤其是对于自身信用级别较低,无法从银行和资本市场获取资金的企业而言,企业资产证券化(Asset-backed Securitization,ABS)几乎是他们的惟一选择[1]。这些企业持有或者托管的资产也许有价值,但往往因缺乏流动性或流动性较差,无法进行抵押或者质押,很难通过传统方式从银行处获得贷款,因此会选择ABS作为融资手段。对于投资者而言,ABS的优势在于隔离了产生现金流的资产与融资企业,还款能力取决于资产的质量,不会受到企业信用风险的影响,降低了投资风险。ABS发行规模近些年急剧上升,从2016年的206单、不足2000亿元,到2020年1476单、发行金额1.5万亿元, 也能说明ABS的融资模式受到投资双方的青睐①。

SPV在这其中发挥了重要作用,其通过“真实销售”的方式获得融资企业的资产,使融资企业与其资产相分离,使现金流的产生与融资企业的破产风险相隔离。一般情况下,单SPV结构足以实现真实销售,保证破产隔离。但是,企业的资产并不都能满足真实出售的要求,因此需要通过信托等方式进行包装,凭借第一层SPV来明确资产权属,出售给第二层SPV来满足破产隔离的要求。 长租公寓信托受益权ABS正是其中的代表, 具有典型意义。由于我国拿地成本较高,尤其是在长租公寓所集中的一、二线城市,按通常方法持有物业并出租,其资金回报率很难达到5%[2]。除非有房地产开发商的支持,长租公寓企业很难持有整栋物业,而是会选择租赁或者资产托管的方式获得房源。这些资产的现金流不依附于现有的物权或债权,而是基于未来出租给租客的债权获得收益,并非常规的房地产信托投资基金(REITs)底层资产,很难直接进行资产证券化,因而产生了对之包装的需求。尽管信托解决了包装的需求, 但是双SPV结构遮掩了长租公寓企业房源的托管、租赁期限,以及依托企业经营能力而非资产本身的现金流性质,使投资者承担了不当风险,结合长租公寓的居住属性,还可能因此形成严重的社会事件。现实中已有相关案例,蛋壳公寓面临破产风波,所托管房屋的房东收不到租客的租金,房东开始不再将房屋委托给蛋壳,而是绕过蛋壳向租客收房①, 不仅使得信托受益权ABS的底层资产不复存在,更别提支付给投资者的现金流了。除此之外,社会上还出现过暴力收房、租客集体维权等重大事件。

与双SPV结构资产证券化相关法律渊源是《证券投资基金法》和《信托法》,但这两个上位法律的规定不够详尽,无法直接适用于包括长租公寓在内的大多数领域的资产证券化,因此原银监会、证监会(现为银保监会)相继颁布了《信托公司集合资金信托计划管理办法》《私募投资基金监督管理暂行办法》《证券公司及基金管理公司子公司资产证券化业务管理规定》(下简称《专项计划管理规定》)及相关的说明性文件, 来规范资产证券化的过程。自此,基于现有资产的证券化有法可依,但是未来资产的“收益权”为产生现金流基础的资产证券化,以及对之包装的双SPV结构问题, 仍然未能得到有效的规制,因此需要进一步完善立法。不过值得注意的是,国外REITs的底层资产通常是长租公寓企业所持有的物业[3],国内的ABS产品的底层资产则经常是未来债权的“收益权”,二者在交易结构、形式上截然不同,因此国外的相关经验难以照搬。

二、 长租公寓信托受益权ABS的双SPV结构

除了信托受益权ABS之外, 还有其他产品具有双SPV结构,各自根据第一层SPV的不同,分别有不同的功能,可以实现明确权属并构建合格基础资产、间接持有并保持资产控制、增强资产流动性等功能。第一层SPV除了信托之外,还可以是私募基金。从SPV的角度看,信托的主要作用是将难以特定化的底层资产收入转换成较为确定的还款现金流,起到的是“构建合格基础资产”的功能;私募基金不像信托一样可以囊括万物,没有构建合格资产这样的功能,主要是为了帮助原始权益人实现对资产的间接持有和最终控制,增强破产隔离和信用[4]。本文讨论的双SPV结构仅限于信托受益权的双SPV结构,讨论其功能带来的风险,不包括私募基金的双SPV结构。

(一)信托受益权ABS现状

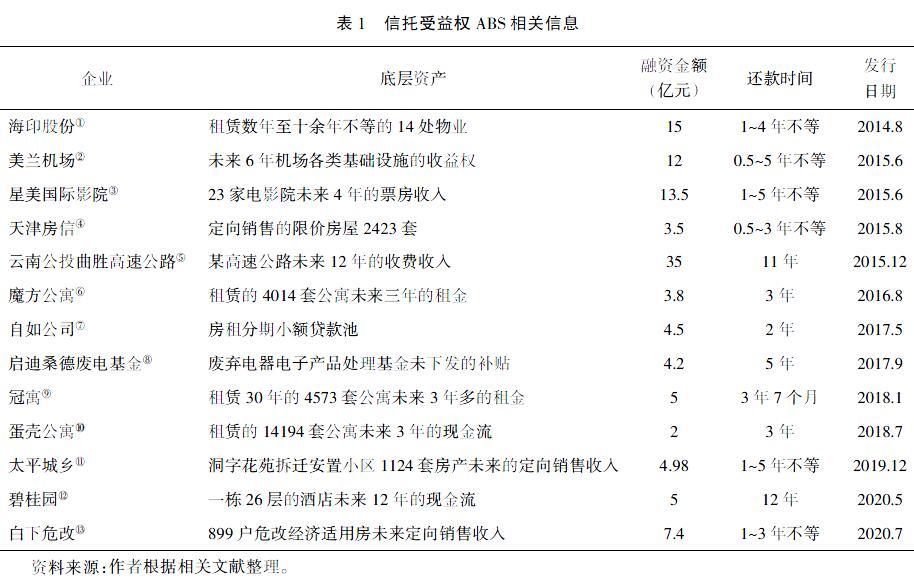

信托作为第一层SPV,主要功能是“构建合格基础资产”,将具有权利瑕疵、难以转让的底层资产装入信托,将之转化为合格资产信托受益权,以满足法律法规的要求。常见的瑕疵包括改造后的经济适用房有产权不完整、主体不一致以及界定模糊等[5];拆迁补偿定向销售的房产无法转让;无法转让的基础设施,其未来收费也无法直接特定化;环保设备等设施未来获得的补贴属于政策性质;长租公寓通过租赁或其他方式获取的物业,其未来的转租收入也无法直接特定化……总而言之,底层资产多种多样,很多是具有产生现金流的能力,但是由于政策、法规等原因无法进行资产证券化的资产。本文整理了一些信托受益权ABS以及长租公寓信托受益权ABS,具体见表1(不完全统计)。

不过,通过信托“构建合格基础资产”权属是一把双刃剑,一方面,可以弥补资产上的外观权利瑕疵,例如以机场、高速公路等基础设施为代表的未来经营收益,其现金流以特许经营和交通流量作为保障,但是未来的经营所得并非现实的权利,无法实现真实出售,因此需要借信托受益权进行包装以实现权利转让;以拆迁安置房、环保补贴为代表的政策性资产,现金流以政府拨付的拆迁安置费用为主,但只能定向出售给特定人群,现金流虽有政策保障,房屋却无法转让给SPV以实现风险隔离,因此需要借信托受益权进行包裝;私营企业则以自有不动产为主(如酒店),其现金流可以通过酒店地点、装修类型等得以保障,但其收益与基础设施类似,不是既有的现实权利,因此需要通过信托受益权进行包装等,使有现金流保障的优质资产得以进入资本市场,实现企业和投资者的双赢。另一方面,也为投机者提供了工具,其可以利用信托遮掩不合格权利。其中的典型便是“二房东式”长租公寓,其现金流看似以持有的房屋作为保障,而该房屋的租金却并未十足缴纳,现金流无法得到保证,但是却可以通过信托来逃避披露,使其资产证券化的基础资产满足形式要求,因而损害投资者利益,危害金融市场秩序。

(二) 长租公寓信托受益权ABS的双SPV运作模式

自持物业的长租公寓企业进行资产证券化起源于美国,最初是为了避税,在我国则能在不丧失物业的情况下获得更高的评级、更多的资金,其采用双SPV的模式通常是为了获得对物业更强的控制权[4],与之相较,二房东式长租公寓的信托受益权ABS更多是一种无奈之举[6]。由于其底层资产为承租方的租赁债权而非物权, 而且履行程度不明,在现有资产证券化的框架下无法作为专项计划的底层资产, 因此采用信托-专项计划的双SPV模式,对底层资产先行包装,以规避《专项计划管理规定》对基础财产的规制①。

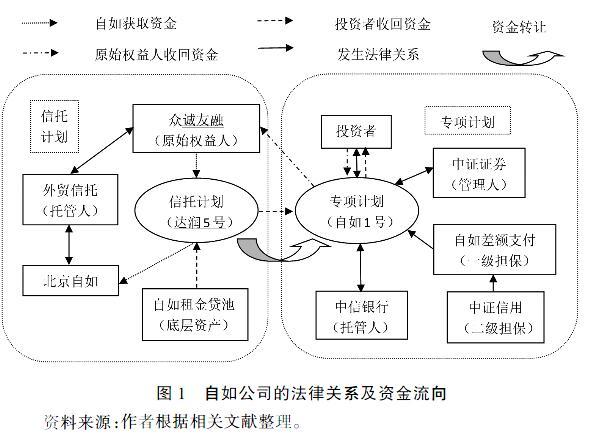

长租公寓信托受益权ABS的运作大致是三个步骤,首先,长租公寓企业的关联企业提供相关资金设立信托计划(第一个SPV),将之发放给长租公寓企业;其次,关联企业获得信托受益权,以此为基础设立专项计划(第二个SPV);最后,关联企业将专项计划份额出售给投资者,收回之前提供的资金。以自如公司为例绘制的法律关系图、 资金流向图②如图1所示。

具体来说, 长租公寓企业本身既没有资质,也缺乏商誉用作背书,加之底层资产的缺陷,很难面向投资人进行直接融资,因此需要借助信托公司将资产进行包装,再凭借从原始权益人处获得的信托贷款,直接“获得”大笔融资。原始权益人本身就是长租公寓企业的母公司或子公司,是为了完成融资的必要程序而设立的,只是为了包装资产,并不真实提供资金。在图1交易中,原始权益人众诚友融正是北京资产管理公司的全资子公司③。这一过程中,长租公寓企业实际并未获得融资,只是为了融资而进行的包装,钱属于左手倒右手,是一种过桥资金。原始权益人此时获得了信托受益权,随后需要从中抽身而出。

信托受益权ABS的底层资产是长租公寓企业通过收取租金带来的现金流或者是长租公寓企业的租金贷款池(图1中为贷款池),但经过信托计划的包装, 基础资产外观上则呈现为信托受益权。原始权益人通过联系证券公司、基金管理公司子公司设置SPV④,将信托受益权转让给SPV以真实出售实现风险隔离, 并且为专项计划提供基础资产。随后信托受益权则由证券公司或基金管理公司子公司担任的管理人对专项计划进行管理,向资金状况较好、风险识别能力较强、有限数目的合格投资者募集资金⑤, 将以信托受益权为基础资产的基金份额转让至金融市场上的投资者。 在设立专项计划时,双方会就何时、何种条件将投资者注入的资金购买信托受益权进行约定。到了约定时间或满足约定条件后,即可将募集得来的资金交付于原始权益人作为信托受益权的转让款,原始权益人自此完全收回过桥资金,退出了上述法律关系。

至此,整体的法律关系框架为“专项计划投资者-专项计划管理人-信托公司-长租公寓企业”,投资者将资金委托给管理人进行投资,形成了特殊的私募基金法律关系;管理人将投资者的资金用于购置原始权益人转让的信托受益权,因此与信托公司形成了信托法律关系;信托公司向长租公寓企业发放信托贷款,双方形成信托贷款法律关系。其中存在两层SPV结构,一层为信托法律关系,一层为私募基金法律关系,如果长租公寓企业不能偿还贷款,那么只会危及到最底层的投资者,对原始权益人、管理人和信托公司不会造成负面影响。

(三)长租公寓信托受益权ABS的现实情况

由于二房东式长租公寓企业急需抢占市场,故而很少会一次性支付房东较长时间的租金,反而月付或者季付更为常见。相反,为缓解资金压力,二房东们会从租客处收取半年或者一年的房租以及押金,由此衍生出租金贷、高收低租等社会问题,并引起了监管者的关注①。在这样的背景下,长租公寓企业的租赁债权大多是短期债权,其周期甚至不足以走完资产证券化流程,是不可能作为产生现金流的底层资产的。因此,信托这层包装对于企业来说是必要的,能够掩盖底层资产的瑕疵,以满足资产证券化的形式要求。另外,也可以借助包装来逃避披露义务。不过,实践中仍然需要一定程度上披露底层资产, 否则信托受益权的现金流来源无从解释,但有了信托的包装, 就可以含混模糊乃至五花八门了。 通过信托受益权进行融资的长租公寓企业,其底层资产信息如表2所示(不完全统计)。

具体而言, 信托受益权ABS的底层资产可以分为三个类型。第一类以魔方公寓为代表,其底层资产为企业通过租赁债权持有的房屋,理论上具备产生现金流的可能性, 但是租赁债权并未质押,暗含破产隔离风险, 且所租赁的公寓只提及了租期,并未说明租金支付情况, 压力覆盖率有名无实。第二类则以蛋壳公寓为代表,长租公寓企业与房东之间签署的合同不是租赁合同, 而是资产管理合同,其对外租赁的租金收入属于管理所得收益,要尽数交给委托人(房东),盈利则通过向房东收取管理费进行。蛋壳公寓在专项计划书中也未曾避讳这一点,披露了其与房东之间签署的合同为“财产委托管理服务合同”,并表明其收入来源为服务费、管理费。委托管理法律关系与租赁不同,其现金流来源应当只是受托管理费用,但是蛋壳公寓管理客户租金,易产生资金混同风险,且委托管理法律关系无法像租赁一样一直持续,蛋壳公寓持有公寓的时间无法得到保证,为其现金流埋下隐患,与租赁相较,压力覆盖率无名无实。第三类以自如公司为代表,以租金贷作为实际产生现金流的底层资产,能够自行进行租金贷业务的长租公寓企业,往往也拿到了金融许可证,本身实力雄厚,较之前两种类型底层资产,相对更为优质。

三、 长租公寓信托受益权ABS的法律风险

由于底层资产存在种种不足,长租公寓企业才采取了信托的方式来掩盖。但问题不会因为掩盖而消失。双SPV结构为掩盖底层资产的问题而构建,使长租公寓企业可以藉此规避监管, 逃避披露义务,从而令长租公寓企业租金支付情况不明,底层资产现金流能力偏弱的隐忧, 无法为投资者知晓,进而形成金融风险; 租赁或管理的住房大多分散,其未来现金流更多取决于企业的经营能力,而非资产本身的属性,偏离了资产证券化的本质;收取的租金权属不明确,易产生资金混同风险。另外,问题之间也会相互纠缠,也让问题显得更为复杂。

(一)双SPV结构导致的规避监管与披露

在“构建合格基础资产”的过程中,信托起到了两个作用,一是生成符合法律规定的财产形式——信托受益权,将对现金流的监管从实际经营的长租公寓转移至构建的“信托受益权”;二是以披露信托受益权现金流的方式来履行披露义务,逃避了对底层资产的披露,从而掩盖了底层资产的问题。

1.规避对底层资产的监管

在实现真实出售的情况下, 无论增加多少层SPV结构,因为资产的所有权已经转移,管理人、投资者只需要关注资产本身,对资产进行管理以获取现金流。而未来的租金债权作为底层资产时,虽然可以通过应收账款进行破产隔离,但是其实质上没有发生转让,相关房屋依然处于长租公寓企业的控制下。房产的经营者与管理人或SPV签订合同,有着直接的法律关系, 信托受益权ABS的专项计划管理人只能管理信托受益权,与实际经营人没有直接的法律关系,就会形成管理的盲区。在信托受益权ABS中, 长租公寓企业将底层资产设立信托计划主要是为了使其满足《专项计划管理规定》的形式要求,这种双SPV结构同样会造成监管的困难,从而带来法律和金融风险。

这种双SPV结构能够帮助原始权益人(无论是提供过桥资金方还是为了设立计划而创制的子公司)收回资金,同时原始权益人收回资金后,对于原始权益人的监管实质上就不复存在了,因为原始权益人的任务已经完成,其没有动机也没有动力再参与进信托受益权ABS中的任何环节。 如果是单SPV结构, 那么原始权益人就是长租公寓企业本身,对原始权益人的监管就会作用在长租公寓企业上。从魔方、自如、蛋壳等企业的实践上看,原始权益人都是他们的子公司或关联公司,那么资金在原始权益人上的流向本质上就是左手进右手出,但实际运用资金的长租公寓企业却无法被直接监管。从另一个角度看,投资者持有的是基金份额,基金份额的内容是信托受益权,实际操作信托受益权的则是管理人,投资者的监督无法直接作用在长租公寓企业身上,即无法作用在实际产生现金流的底层资产上,而只能作用在基础资产信托受益权上。此外,信托受益权ABS也不同于金融衍生品, 金融衍生品属于“发行人-一级投资者-二级投资者”的结构,发行人、一级投资者始终受到相应的监管,环环相扣,支付收益时也是层层支付。但是在信托受益权ABS中,“发行人-一级投资者”部分是信托法律关系,“一级投资者-二级投资者”部分是特殊的私募基金法律關系,中间直接将信托受益权全部出售,那么其已经不是一级投资者了,实际的一级投资者则是专项计划设立的SPV,发行人仍然是长租公寓企业,从这个角度上看,应当受到监管的不是所谓的“原始权益人”,而是发行人长租公寓企业。

2.规避对底层资产现金流的披露

在信息披露方面,《专项计划管理规定》规定了原始权益人、管理人等义务人需要针对基础资产的现金流状况进行披露,也提及了其应当根据不同的基础资产类别特征,依据穿透原则对底层基础资产的情况进行披露。信托受益权本身也是规定明文列举的基础资产,尽管各个计划说明书中都包含了对底层资产的介绍,但没有规定义务人对于信托的底层资产有披露义务①,穿透原则有名无实。对于投资者而言, 了解的只是信托受益权现金流的产生情况,很多个资金流动的表格,只能知晓现金流的大致趋势,但无法明晰现金流的具体情况如何。而像魔方公寓可以不披露租赁债权尚余多少租金没有支付;蛋壳公寓也可以不详细披露其与房东之间实际为资产管理关系,租金的权属从来不属于蛋壳公寓……这显然不符合《专项计划管理规定》的立法目的,也不符合公平原则。事实上,长租公寓的底层资产存在权利瑕疵,但是在专项计划募集的过程中却未对此进行披露,机构投资者以及合格的个人投资者都不免遭受损失。实践中蛋壳公寓已经濒临破产,虽限于私募的秘密性,无法得知ABS产品的偿付情况,但从蛋壳的资金状况来看,显然已经不可能偿付贷款。

具体而言,三种主要的底层资产中,以魔方公寓和蛋壳公寓为代表的前两种,在长租公寓无须披露底层资产具体运营情况、信托受益权形式上符合专项计划基础资产以及缺乏穿透原则配套规则的情况下,投资者和监管机构都无处着力,底层资产的现金流能力存在极大隐患。魔方公寓在专项计划书中披露,会包租商业楼宇,并将之改造用于对外出租,但是未告知投资者租赁楼宇的年限和已经支付的租金。魔方公寓对租赁楼宇的控制时长是基于其支付的租金,这种租赁债权当然是可以产生现金流的资产,但是如果支付租金的时长短于资产证券化的还款时长,那么会出现后期租客的租金(现金流)如何支付的问题,无论是按专项计划书的约定用于支付给投资者,还是用于支付给原房东,势必有一方可能受损,会出现支付两难问题,需要魔方公寓用自有资金进行支付。因此,这就需要对ABS所得资金的用途进行一定的限制,以防止出现支付不能的情况。但这又与融资的目的相悖,既然需要防止支付不能, 那何不减少所融资金至租赁时长足以覆盖的范围内呢?实际上,所有以租赁债权或类似权利作为底层资产的信托受益权ABS都有如此风险,例如国内第一家信托受益权ABS海印股份的租赁合同细节也未在专项计划说明书中披露[7]。

不过,较之以蛋壳公寓的“资产管理合同”,魔方公寓的底层资产只是现金流能力偏弱,以及会产生后期的支付两难问题, 前者则是彻底的权属问题。 蛋壳公寓与房东签署的合同是资产管理合同,蛋壳公寓的职权为代理房东收取租金、押金等相关费用, 这些费用本质上是房东的资产管理收益,而非归蛋壳公寓所有。蛋壳公寓的盈利来源于其对公寓及相关人员的管理、服务等费用,如果要基于资产管理合同进行资产证券化, 那么应当以管理费、服务费为现金流,而非以应当支付给房东的租金为现金流。但是,蛋壳公寓在专项计划书中却将公寓出租的租金作为ABS的现金流来源之一, 属于代理人不履行代理职责, 损害委托人利益的情形。具体而言,蛋壳公寓将本属于委托人(房东)的资产收益,划为资产证券化的现金流用以支付自身的信托贷款,实质是挪用他人资金。这样的资本游戏就如无根之萍,蛋壳公寓拿到的融资不会事先支付给房东,而是将之用于继续扩张的步伐。随后从租客处收取的租金, 自然会按约定支付给ABS项目,那么只要经营状况不佳,房东会无法拿到收益而收回房屋。事实确实如此,蛋壳资金链断裂,已经陷入破产的漩涡,与ABS的底层资产设置不无关联。

自如公司的底层资产现金流能力更稳定,但结构也更为复杂。其专项计划书显示底层资产为其旗下的租金贷款池, 贷款池与贷款虽然只有一字之差,语义却含混不清得多,难以判断其现金流的真实来源。事实上,自如公司将其部分现在及将来的租金贷从企业中剥离, 设置了贷款池作为现金流偿还ABS。现有的租金贷为6.2亿元,偿付5亿元ABS绰绰有余, 如果直接以现有租金贷债权作为ABS的底层资产,是极为优质的资产,但是对此进行应收账款质押, 达到等同于真实出售的破产隔离效果,则会让其失去短期的现金流来源,并且租金贷到期也大多早于ABS支付日, 对自如公司的经营极为不利。因此,自如公司以其高增长的租金贷款池作为现金流来源,将现在及未来会增补的租金贷的贷款池视为产生现金流“底层资产”,尽可能减小了ABS还款对经营的影响。

(二)难以做到破产隔离

根据前文所述,信托受益权的现金流部分取决于长租公寓企业的经营情况,其产生的现金流是否稳定是存有疑问的,甚至蛋壳公寓已经陷入了破产风波,因此企业的困境乃至破产就会对信托受益权ABS的偿付造成不利影响。 加之其债权的属性,尽管将之进行了信托, 可持有信托受益权的SPV其所信托的是未来的债权,名义上可以通过信托实现破产隔离,但是很难在实践中将其与破产债权加以区分,无法实现事实上的真实出售。虽然信托受益权实现了真实出售,债权人就可以从长租公寓处受偿,事实上追索到ABS的底层资产,让信托的破产隔离无法发挥作用[8]。

具体而言,魔方公寓的底层资产实质是包租北京、上海、杭州等一二线城市的部分物业,总计4014间房间。那么一旦魔方公寓破产,虽然信托受益权的权属不会受到影响, 表面上实现了破产隔离,这4014间公寓的租赁便无人管理。 魔方公寓对此失去控制之后,很难立时找到第二家企业能够继续对这遍布全国的4014间公寓进行管理, 必然会影响之后的偿付。在这一过程中,魔方公寓对底层的租赁债权缺乏应收账款质押等担保措施(尽管在专项计划说明书中有所提及),租金没有被特定化,魔方公寓可以以租金偿付债权人的债权(比如支付租金),破产隔离的效果只是理论上的。蛋壳公寓式ABS的破产隔离较之魔方公寓更为糟糕,除了因物业分散导致现金流受到波及之外,其底层资产的现金流更是来源于委托人(房东)的租金收益和名义上的管理费,蛋壳公寓对此不享有任何权利,房东本就可以随时解除委托,真实出售的只是信托受益权的空壳, 不包含任何能够产生现金流的真实资产,破产隔离有名无实。

比较不同的是,自如公司的底层资产是其分期小额贷款的贷款池,涉及23 501笔合同(第一批),较之魔方公寓更为复杂, 与其说是不动产信托投资,不如说是将信贷投资证券化(因为自如贷实质上是信贷产品,借助集团内的金融公司进行,且与自如分、芝麻信用等信用记录绑定),而且其是以未来的贷款池的整体现金流为偿还标的,所以能形成较高的资产覆盖率。 虽然底层资产不是持有的公寓,但是其后续租金贷款的流入则完全依赖于自如公司的经营,如果陷入经营困境,那后续的租金贷款就如镜花水月, 没有其他管理者可以对之进行代替,风险较之前二者更高,因此需要贷款池规模能保证实时偿付ABS的剩余部分, 这也是自如公司提供较高超额覆盖率的原因。至于租金贷款池中的债权是否能被有效隔离,不被划为自如的破产财产,在不进行应收账款质押的情况下,也是存在疑问的,信托受益权的外壳会被有效隔离倒是没有问题。

另一方面,长租公寓企业正常经营过程中收的租金,存在与ABS的支付款混同的风险,因此需要与其他物业的租金分户管理,才有可能实际上实现破产隔离,这一问题普遍存在于所有的信托受益权ABS中。为解决这一问题,计划说明书中通常会设置专项计划账户/托管账户用以于接收募集资金、支付基础资产购买价款、存放专项计划资产中的现金部分、 支付专项计划收益及专项计划费用等,总之相关的行为均必须通过该账户进行。但是,这种专项账户无法解决资金混同的问题,因为其并非是从租客处获取资金打入专项账户,只说明租金收益的分配需要经过专项账户。实际上,长租公寓获得租金后,租金的流向并不受到规制,只有当长租公寓企业将租金分配给信托后,租金才进入到专项账户,专项账户无法起到托管、特定化现金流的目的。在之前的流程中,長租公寓获得租金后依然会有租金流出,而租金本身又是现金流的来源之一,事实上已经形成了资金混同,因此无法避免资金混同的风险,同时这一点也为专项计划书所承认。

(三)突破资产证券化的实质

资产证券化作为一种融资方式,其根本目的是为了剥离企业与还款之间的联系,无论是债权人信不过债务人的履约能力,还是债务人不愿意债务波及到其他资产, 都可以是进行资产证券化的动机。与传统的信用债依靠发行人还本付息不同,资产证券化最大的特点是有可产生稳定现金流的基础资产为提供本息支持[9],将还款立足于剥离资产本身的价值上,而不是基于企业的经营能力,是一种和信用债截然相对的方式。在评估现金流以及风险的过程中,如果是标准、典型的资产证券化产品,应当是对资产池风险的计量。通过计算资产现金流的波动性,得到预期的风险,而不是定性分析企业的信用能力[10]。长租公寓企业现有三类ABS底层资产的性质,现金流的产生和企业的经营能力联系密切,突破了资产证券化的实质,对投资者而言不是好消息,这种投资收益的现金流来源显然不如资产可靠。

无论是魔方公寓还是蛋壳公寓,由于其二房东轻资产的运营方式,二者用以还款的现金流都来自于成千上万的旗下物业,由于物业位置、城市、楼层、布局、面积等存在不同,其底层资产的价值难以判断,据其计划说明书披露,其租金衡量取决于抽样调查或者由长租公寓企业提供典型样本,实际上很难评估底层资产本身产生现金流的能力。分散的物业本身无法保证出租率,并且租金还依赖于长租公寓企业提供的配套服务,例如长租公寓企业都打着统一装修、统一保洁、构建社区等标准化的旗帜,产生现金流的能力依靠的是长租公寓企业的经营能力,即雇佣并管理保洁、管家等人员,高标准化且装修类似的房产,包括但不限于线上维护、支付便捷、权限透明等配套措施是出租率的保障,计划说明书中披露的往年现金流收入也侧面印证了这一观点。与之相反,典型的资产证券化产品REITs中整栋物业、大厦能够产生稳定的现金流,其能力取决于物业的位置、面积等客观属性,管理能力仅仅是续签租赁合同,不像长租公寓企业需要较强的经营能力。因此,长租公寓信托受益权ABS的还款能力,严重依赖长租公寓企业本身的经营能力,零散、难以管理的租赁物业固然是其中的基础,但不是惟一的影响要素,突破了资产证券化现金流基于资产价值的实质。

自如公司的底層资产为旗下的租金贷款池,是标准的债权资产, 其现金流看似不依靠企业的经营能力,而是取决于债务人(租客)的信用,即租金贷本身的价值。在计划说明书中强调底层资产产生现金流能力时,要求租客的自如分不低于70、芝麻信用不低于550分以及其他信用信息,也是在力求证明底层资产的质量。较之分散的物业、难以预测的经营管理能力,信用良好的个人贷款显然是更好的现金流来源。不过底层资产毕竟是流动的租金贷款池,而不是固定的、质押的租金贷,这是自如公司信托受益权ABS的缺陷之一。原因在于,流动租金贷款池的现金流用于支付ABS和生产经营支出, 并且结清先前的租金贷; 流入租金贷保障未来对ABS的偿付, 但流入租金贷的金额受到自身生产经营情况的影响,实际上也是一种“信用债”,只不过自如以极高的超额覆盖保障了现金流的稳定,问题不像蛋壳公寓那般明显。

四、立法的完善方向

虽然证监会、银保监会以及立法机关都就资产证券化进行了多项规定,但其对于我国而言仍然属于新兴的融资方式,立法方面难免有所疏漏。下文将结合现有政策的环境, 针对上文提出的底层资产、破产隔离、双SPV结构的问题提出立法解决方案, 不仅可以解决长租公寓企业信托受益权ABS的问题,对于其他情况也有借鉴意义。

(一)在监管和披露方面细化穿透原则

信托受益权ABS设置双SPV结构, 在满足了专项计划的形式要件之余,还能让底层经营的企业逃避监管和信息披露义务,不当增加风险。因此,应当适用穿透原则①,即监管时不仅监管金蝉脱壳的原始权益人,更应直指实际运营底层资产的企业[11];信息披露不仅应当披露专项计划的基础资产相关情况,更应该披露底层资产的相关情况,这样才能披露现金流的实际情况[12]。这样规定的法理依据在于,如果采用单SPV结构,即按照《专项计划管理规定》的初衷设立专项计划,那么底层运营企业当然会受到上述监管、信息披露义务的约束,仅仅因为对底层资产形式要件的包装,就能突破这样的约束,显然不合逻辑。现实中底层资产较为优质的信托受益权ABS实际上正在进行穿透式的披露,例如常州国际机场的资产证券化项目中披露了底层资产机场是如何运营的、机场本身的涉诉违法情况等①,具体如下文所述。

首先,应当对未来产生的租金进行更严格的专户管理,直指到底层资产经营者长租公寓,而不仅限于基础资产的管理人,令其不得将之与其他资金混淆,或侵占其中的租金②。这样规定不仅可以让证监会对长租公寓企业进行监管,有法可依,更可以将资金独立,防止破产牵连的风险。如果不进行穿透, 则规则仅延伸至信托资金不得与专项资金混同, 对于实际产生现金流的底层资产则毫无作用。具体而言,可以令基础资产对应资金支付义务人偿付给原始权益人的资金直接交付至专项计划账户,但现实中较难实现,原因主要包括通知资金支付义务人债权债务关系变更、打款账户更换会带来各种成本[13],像长租公寓这种价低单多的情况尤为如此。因此可以尝试转换思路,加速资金流入专项账户, 可以通过将信用评级与资金流转速度锚定,且评级降低则会加速还款,以借助评级机构的力量加快资金流入专项账户,防止资金混同。

其次,应对底层资产经营者,即长租公寓的经营情况进行监管,长租公寓企业也应当对具体的租赁业务进行披露。在这过程中,长租公寓企业应当保证生产经营符合法律、行政法规的规定;内部控制制度健全;具有持续经营能力,无重大经营、财务和法律风险;最近三年未发生重大违约、虚假信息披露或者其他重大违法违规行为。发生重大事项可能损害资产支持证券投资者利益的,应当及时书面告知管理人等要求③。 即将针对原始权益人的规定设置在底层经营的长租公寓上,一方面其本身是信托贷款的实际使用人,另一方面原始权益人本身就是其母公司或子公司, 为其施加这样的义务有理有据,也能保障底层资产的运营质量,从而保证现金流的产出。相应的,长租公寓企业应当提供公寓租赁的相关信息,包括但不限于以下内容:所持有的公寓产生稳定的、可预测现金流的有关情况;底层资产构成情况、支付情况;底层资产的运营及管理;风险隔离手段和效果;资金归集监管情况④。即在信息披露方面贯彻穿透原则,能够让投资者对其现金流的来源有着充分的了解,做出合理的判断,以维持良好的市场环境。这样才能让市场主体充分了解底层资产的情况, 让市场发挥配置资源的作用。

最后,应当对长租公寓的设立、存续情况、股权结构、组织架构、治理结构、主营业务情况、财务状况及行业竞争地位等进行分析。包括对最近三年各项主营业务情况、 财务报表及主要财务指标分析、资本市场公开融资情况及历史信用表现, 主要债务情况、授信使用状况及对外担保情况,特定原始权益人与基础资产相关的业务情况进行尽职调查⑤。 这一点对于长租公寓信托受益权ABS而言至关重要,因其现金流的产生与经营能力密切相关,盲目扩张的代价就是经营能力受损和负债比例过高(蛋壳公寓就是典型例子), 因此投资者进行尽职调查时,应当针对长租公寓租赁情况进行调查,尤其是长租公寓企业的经营管理能力、 企业负债情况的调查,是评估信托受益权ABS现金流的前提。

(二)允许一定情况下的应收账款质押

REITs模式下,特定地点的物业能够产生的租金现金流是可以预测的,投资者了解该物业的属性后也能够增强投资信心,经过真实出售后即两全其美。但像魔方公寓,其4000余间公寓分别处在北京、上海等地,虽然内部装修相近,但其所处的城市、地理位置是否临近地铁站、附近生活设施(超市、医院)是否便利等都能影响其价值,如不完整细致地分析每处公寓的情况,则很难确定其价值,产生现金流的能力部分取决于魔方公寓的经营能力,部分取决于那4000余间公寓本身的价值。 自如公司较之有过之而无不及, 以其租金贷款池为底层资产, 没有像魔方一样将与之对应的公寓特定化,其产生现金流的能力完全取决于自身的经营能力。无论是租赁房屋未来的租金, 还是未来贷款池中的贷款,均无法直接出售给信托计划。那么就需要额外的“出售方式”,应收账款便是一种很好的方法,不仅可以进一步隔离风险,而且其质押的程序可以倒逼租赁企业去整栋租赁物业,否则就要质押成千上万份单独的合同, 进而可以稳定资产的现金流,使之不过于依托于企业的经营能力,尽职调查时抽样的代表性也更高。此外,还能通过质押登记的手段, 来判断长租公寓企业所支付的租金是多少, 以判断底层资产(债权)的实际价值,保证了底层资产的披露。

应收账款虽然也不能实现未来债权的转让,但可以保障债权人的优先受偿权,本质上是一种担保增信方式。与担保人、差额支付等增信方式不同,经登记的应收账款质押同样具有将应收账款特定化的功能,能将产生现金流的未来租金与长租公寓企业的其他财产区分开, 与真实出售的效果相近。相较之, 自如公司以未来贷款池为底层资产的情况,就很难进行应收账款质押了。《应收账款质押登记办法》第二条规定的出租产生的债权,以及公用事业项目的收益权均与未来的租赁债权有一定的重合度,通过法律解释尚有进行应收账款质押登记的余地。而像自如公司的贷款池,无论采用什么解释方法,都很难满足应收账款的条件,无法进行质押登记,自然也难以实现破产隔离了。从融资时贷款池中的金额,以及日后现金流的计算都基于现有经营情况来看,自如公司的信托受益权ABS实质是一种信用债,难以通过质押的方式保障投资者利益,但可以通过较高的超额覆盖,以及专项账户固定等方式来解决这一问题。

(三)设置最低风险自留比例

由于长租公寓信托受益权ABS的现金流部分取决于企业的经营管理能力,其运营管理水平直接影响到底层资产未来现金流的稳定性,进而影响到基础资产信托收益权,在相同的经济形势下,长租公寓企业对底层资产的经营、管理方式很大程度上决定了该底层财产现金流的产生[14],就会产生一定的道德风险。这种道德风险,实际上就是信用风险,也是信贷资产的固有风险,因此可以参考信贷资产的监管策略。

这类道德风险可以通过认购次级证券、提供差额补偿等措施予以一定程度的化解,这样就可以督促长租公寓企业妥善经营,将其经营成果与其持有ABS收益挂钩,防止其拿到信托贷款后盲目扩大经营,不顾现金流的健康,损害投资者的合法权益。这一措施,也可以在信贷资产证券化的规则中一窥端倪。央行、原银监会(现银保监会)和财政部在2012年颁布了《关于进一步扩大信贷资产证券化试点有关事项的通知》, 其中第3条便对风险自留进行了规定,信贷资产证券化各发起机构应持有由其发起的每一单资产证券化中的最低档次资产支持证券的一定比例,该比例原则上不得低于每一单全部资产支持证券发行规模的5%。 这一规则在长租公寓信托受益权ABS的监管中也可进行借鉴。 不过这一措施的效果有限,无法弥补底层资产、双SPV结构带来的问题。实践中,魔方公寓、蛋壳公寓和自如公司都认购了全部次级债券,但是依然没有让蛋壳公寓放下扩张步伐,也无法弥补其在底层资产上的极高风险,最终蛋壳公寓持有着自身次级债券频临破产。

(四)谨慎对待长租公寓信托受益权ABS,鼓励发展持有不动产产权的融资模式

由于租房租赁市场广阔,再加上早期的政策支持,长租公寓发展较快。但是,正因为住房租赁市场广阔,同时又涉及民生, 信托受益权ABS在此的运用更应当慎之又慎。对于扩张态势较强的“二房东式”长租公寓企业,尤其是借租金贷快速扩张的,国家已经开始对其进行限制,2019年底,住房和城乡建设部等六部门发布《关于整顿规范住房租赁市场秩序的意见》将租金贷的占比限制到30%;住建部2020年9月出台的《住房租赁条例(征求意见稿)》整体规范了长租公寓企业的经营行为。先前长租公寓企业野蛮扩张,肆意估值的情况将一去不复返。因此不仅在住房租赁领域应当慎之又慎,涉及民生、公共利益等领域,不宜允许负债率过高的企业借双层SPV模式过度加杠杆[15]。长租公寓企业本身经营状况不佳, 信托受益权ABS又突破了资产证券化的实质,将其现金流建立在长租公寓企业的经营能力之上,政策应当对之保持警惕,防止长租公寓“暴雷”对社会造成风险之余,还将其传导至金融市场[16]。

信托受益权ABS本质上是一种兜底的融资手段,其不应作为一般性融资方式进行鼓励,应当针对租赁产业的特征设计新的融资模式, 例如公募REITs①, 不仅可以以很多难以转让的基础设施、不动产项目款项等进行融资, 而且不像信托受益权ABS一样结构复杂,也没有高昂的中介费用和发行成本。有了针对性更强的融资模式,市场主体自然会做出自己的选择。以住房租赁为例,住建委联合证监会出台了《关于推进住房租赁资产证券化相关工作的通知》, 其中最值得注意的是其对证券化类型的规定,其重点支持以不动产物业为底层资产的权益类资产证券化产品,积极推动具有债权性质的资产证券化产品,可见其优先支持REITs类型的融资方式,信托受益权ABS的优先级较之劣后,二者的发展前景不可同日而语,侧面反映出国家也越来越重视信托受益权ABS的法律风险问题。

五、结语

市场主体或多或少都有资金压力,但是它们持有的资产不一定能够满足现有融资渠道的要求,因而催生了信托受益权这样的双SPV结构来弥补底层资产的不足。这固然能够解决部分企业的融资难题,却也为另一些企业提供了可趁之机,通过信托受益权来遮掩底层资产的瑕疵,其突破了资产证券化的底线,实质上以企业信用进行融资而非资产信用,因此也无法实现特定化,从而无法进行有效的破产隔离。这挑战了市场的基本秩序,需要通過穿透式监管、披露来让市场主体避开此类风险。

在长租公寓领域,已经陆续有多家企业“暴雷”,曾经的行业翘楚蛋壳公寓也未能幸免。像蛋壳公寓这样的例子, 不仅直接对社会秩序造成了困扰,也通过信托受益权ABS扰乱了金融市场, 企业“暴雷”使其底层资产托管合同本质上成为空壳,投资者自然也蒙受损失。 政府应加强对信托受益权ABS的监管,尤其是当底层资产为租赁合同、托管合同等非物权性质权利时,更需注意,以避免其风险波及像住房租赁这样的民生领域。

参考文献:

[1]尹龙.资产证券化:动力、约束与制度安排[J].金融研究,1999(2):59-64.

[2]马勀.一二线城市长租公寓的租金回报率不足2%[J].中国房地产,2019(1):7.

[3]陈琼,杨胜刚.REITs发展的国际经验与中国的路径选择[J].金融研究,2009(9):192-206.

[4]王睿.资产证券化中双SPV模式的选择[J].中国商论,2019(1):46-50.

[5]牛毅.经济适用房的产权研究[J].产权导刊,2006(7):32-33.

[6]李嘉.“租住同权”背景下基于信托制度的长租公寓融资模式[J].贵州社会科学,2018(7):116-124.

[7]王亚.商业地产企业融资方式创新研究——基于“双SPV”架构[J].财会通讯,2017(11):15-19,129.

[8]林华,许余洁.资产证券化和信用债的本质差异[J].中国金融,2020(15):71-72.

[9]赵红丽,阎毅.我国资产证券化业务存在的风险及防控研究[J].上海金融,2018(12):85-91.

[10]周冠南.走向多元化:從基础资产角度看资产证券化创新[J].金融市场研究,2016(4):30-42.

[11]叶林,吴烨.金融市场的“穿透式”监管论纲[J].法学,2017(12):12-21.

[12]李晓安,徐弘毅.资产证券化与法律监管[J].法律适用,2015(4):52-57.

[13]李鹏飞.资产证券化业务中的资金混同问题研究[J].债券,2019(8):41-46.

[14]杜佳盈.收益权类资产证券化风险及防范研究[J].金融发展研究,2017(4):36-41.

[15]洪艳蓉.双层SPV资产证券化的法律逻辑与风险规制[J].法学评论,2019,37(2):84-98.

[16]“金融借贷+长租公寓”模式生态链的法律制度构建[J].2019(5):52-58.

Legal Risks of Trust Beneficiary Right ABS for Long-term Rental Apartment

Lyu Zhan

(College of Comparative Law, China University of Political Science and Law, Beijing 100088, China)

Abstract: Asset securitization, as another financial tool outside of traditional financing channels, provides options for emerging companies that are exhausted of credit loans and lack heavy assets. In order to realize the separation of asset credit and corporate credit, it is necessary to change the property rights of the assets to be securitized. Some high-quality assets are difficult to carry out this procedure due to policy, legal and other reasons, so the trust needs to package them in the form of trust beneficial rights in order to realize true selling. However, the same tool can also be used to conceal the fact that the underlying assets are actually credit, and packaging them as assets that rely on their own cash flow to obtain investment. Long-term apartment trust beneficiary ABS is one of the representatives, which leads many risks in practice, such as the original equity holders use this to evade supervision and disclosure obligations; the transaction structure failed to create effective risk isolation; the ABS products break through the essence of asset securitization and its money flow relies on the business ability of the company, not assets. Accordingly, it is necessary to implement the penetrating principle, clearly define the ownership of underlying assets, stipulate the necessary self-purchase ratio, reduce the capital circulation process, provide more financing channels, and other methods to protect the rights and interests of investors and maintain market order.

Key words: underlying assets; dual SPV structure; truse beneficiary right; asset securitization; legal risk

(责任编辑:龙会芳;校对:李丹)