广州药业换股并购白云山的协同效应分析

2020-12-31侯晋慧

侯晋慧

摘 要:并购是企业谋求快速发展的有效途径,近年来我国企业的并购数量及规模都在不断上升。国内外学者的研究表明,一宗成功的并购会带来显著的协同效应,协同效应又可进一步分为经营协同效应、管理协同效应和财务协同效应等。

本文首先阐述了企业并购协同效应的概念及其衡量方法,并将传统财务指标融入并购协同效应的评价体系中,广州药业收购案例属于并购成功案例,并给出案例启示,希望为其他企业实施并购提供借鉴和指导。

关键词:广州药业;白云山;并购;协同效应

近年来,越来越多的企业选择通过开展并购活动来实现自身竞争力的提升。通过并购,大部分企业可以形成显著的协同效应。一方面,企业的规模得到扩大,产生的规模效应明显;另一方面,企业可以对资源进行优化配置,降低了各方面的成本。

基于上述背景,本文特别选取了我国医药行业并购中的典型代表广药白云山为研究对象进行基于传统财务指标的评价分析。

一、基于传统财务指标法的并购协同效应评价体系

财务指标法是通过对企业并购前和并购后的财务数据的分析,可以衡量企业的盈利能力、偿债能力、成长能力、营运能力等多方面绩效。

1.经营协同效应的指标选取

为方便评价,本文选择了销售毛利率用于考察盈利能力。同时,考虑到单一的考察盈利能力无法全面地分析经营协同效应,因此本文通过选取营业收入增长率来实现对成长能力的评价。

2.管理协同效应的指标选取

对于资产管理方面,本文采用总资产周转率分析公司的资产管理水平。对于成本控制,本文选用了管理费用率。

3.财务协同效应的指标选取

根据研究目标,本文选择了资产负债率来衡量企业的偿债能力。本文同时选择了实际所得税率来衡量企业的节税效应。

二、广州药业并购白云山案例概况

广州药业合并白云山是医药行业经典的横向合并。此次并购一方面使得广州药业获得了更多的机会,并帮助两个上市公司实现了资源的整合,另一方面本次并购活动为广药集团完成整体上市奠定了基础。

1.公司簡介

本文所选案例涉及三个公司,其中广药集团为广州药业股份有限公司(股票代码为600332,简称“广州药业”)及广州白云山制药股份有限公司(股票代码为000522,简称“白云山”)的实际控制人,而广州药业股份有限公司为案例并购公司,广州白云山制药股份有限公司为案例被并购公司。

2.广州药业并购前后主要经济指标

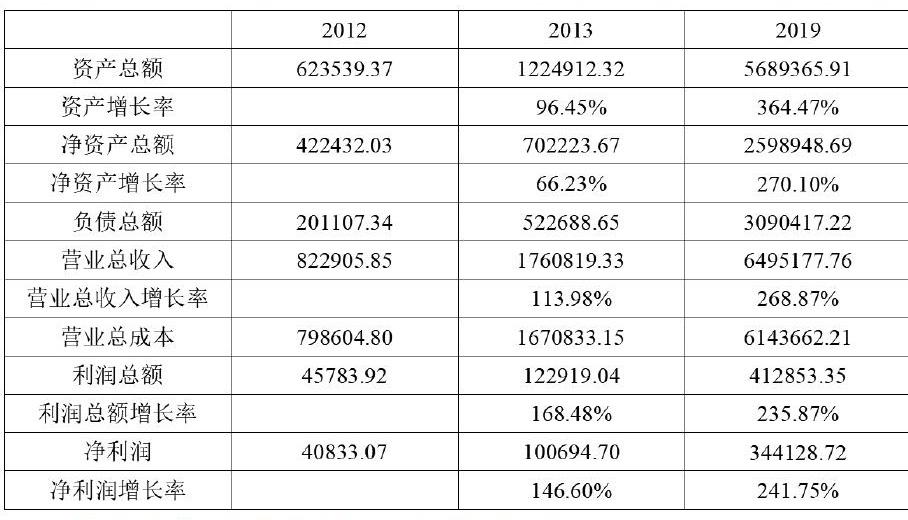

广州药业并购白云山后资产大幅增加,并购前后各项经济指标发生了显著的变化。本文选取了资产总额、净资产总额、负债总额、营业总收入、营业总成本、利润总额及净利润这几项经济指标做了一个并购前后的对比。具体数据见下表广州药业2012年、2013年及2019年主要财务数据。

从上表可以发现,广州药业在完成并购后的2013年各项指标都有了爆炸式的增长。如并购后的资产总额达到了1224912万元,较并购前扩张了约96%;营业总收入也上升了一倍有余;利润总额与净利润更是比并购前提高了1.5倍左右。从并购完成当年的情况来看,此次并购的效果显著。

三、并购协同效应的具体分析

基于传统财务指标并购协同效应评价体系主要指通过传统财务指标法进行多方面的分析。本文从经营协同效应、管理协同效应和财务协同效应三方面出发进行分析。

1.经营协同效应分析

(1)盈利能力方面

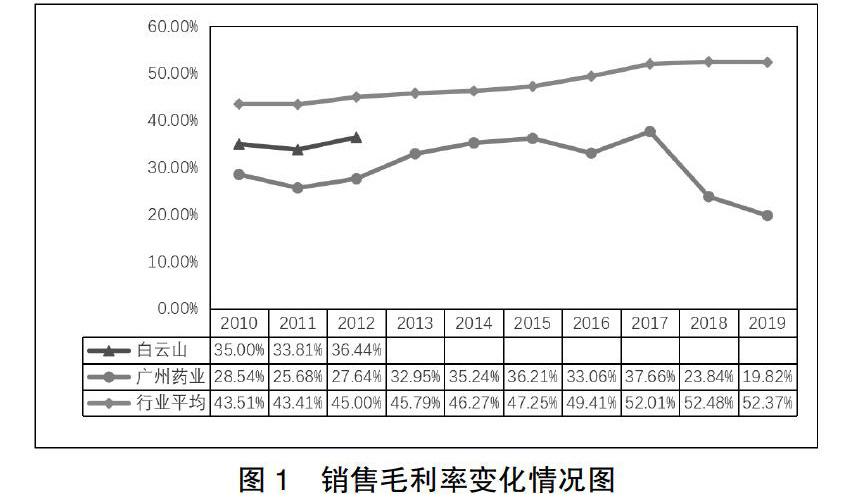

2010年至2019年白云山、广州药业及行业平均销售毛利率变化情况如下图1所示。

从图中可以看出并购前2010年至2012年被并购方企业白云山的销售毛利率远高于并购方企业广州药业。在完成收购后的2013年至2015年中,广州药业的销售毛利率也因为白云山的并入而大大提高,从27.64%上升至36.21%。与行业水平相比,无论是并购前还是并购后,广州医药的销售毛利率都偏低,具有较大的上升空间。

(2)成长能力方面

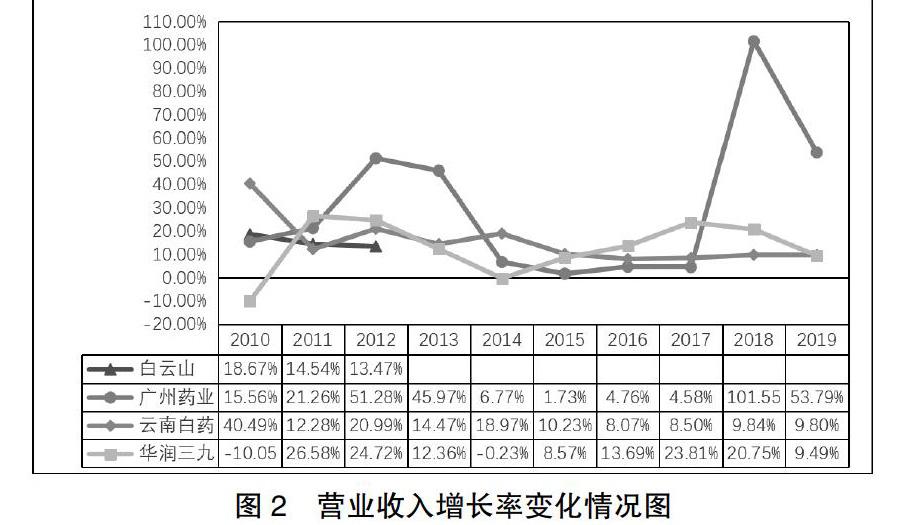

本文以营业收入增长率来反映并购经营协同效应中的成长性。2010年至2019年白云山、广州药业及行业平均营业收入增长率变化如下图2所示。

纵向对比营业收入增长率可以得知,并购完成前,白云山的增长率较低,而广州药业在2012年的增长率达到了51.28%。2013年完成并购后,广州药业的营业收入增长率同样达到了45.97%。但是阅读年报可知,2012年及2013年营收大幅增长的原因在于企业采取了一系列的扩大销售措施,且企业大力发展“大健康”业务,营收增长的大部分来自于“大健康”下的王老吉凉茶饮品,因此进入并购完成期后,无论是短期或是中长期,企业的营收增长率表现都不如并购完成前的时间段。其原因可以归结为企业面临的多重挑战,如医疗行业的“两降一升”,如医改政策使得中药产品边缘化,如医保控费力度加大等。多重原因导致企业在并购完成后未能保持并购完成时的增长率。

与行业代表企业云南白药及华润三九相比,考虑到代表企业的营收是广州药业的3-5倍,广州药业的营业收入增长率属于行业偏低。因此在并购完成后的较长时间内,广州药业未能发挥出经营协同效应,营业收入增长未达预期效应。

2.管理协同效应分析

(1)资产管理方面

本文采用指标有总资产周转率和净资产周转率。

白云山、广州药业及行业平均2010年至2019年总资产周转率及净资产周转率如图3和图4所示。

纵向对比并结合图3总资产周转率的变化情况和图4流动资产周转率变化情况可以发现,2010年至2012年并购发生前,被并购方白云山总资产周转率及流动资产周转率呈现稳定的态势。2013年并购完成后,广州药业的两大周转率迅速短暂拉升。主要原因在于2013年企业刚完成并购后,营业收入得到了极大的增长,但是这并不能判断正向协同效应的出现。剔除2018年及2019年广州药业对医药公司和王老吉药业并购所带来的影响以后,广州医药2018年总资产周转率及流动资产周转率分别为0.54及0.67;2019年分别为0.82及1.01。因此在并购后的2014年至2019年这段时间,无论从短期角度或是长期角度,广州医药的两大周转率均呈现下降的趋势。从报表数据来看,原因在于营收增长并未达到预期,而资产增长大于营收增长导致周转率一直下降。这应该是并购后,广州药业在并购后并未及时对大量积压的资产处理,导致资产的管理效率一再下降,进而影响到了营收的增长。

从横向比较看,2016年至2019年两大周转率一再降低,在2017年以后均有低于行业平均的表现,未能表现出协同效应。

(2)成本控制方面

本文在成本控制方面选用了管理费用率。

对2010年至2012年并购前三年进行纵向分析,被并购企业白云山的管理费用率远高于并购方企业广州药业的管理费用率,因此可以发现白云山平均管理效率不如广州药业的管理效率。并购完成后的第一年2013年至2015年整个并购前期,广州药业的管理费用率下降明显,不仅低于被并购企业白云山的管理费用率,同时低于并购前广州药业的管理费用率。因此可以判断并购完成后的广州药业有非常好的管理效率,且企业已经产生了非常明显的管理协同效应。

3.财务协同效应分析

(1)长期偿债能力方面

本文以资产负债率作为衡量财务协同效应的长期偿债能力指标。

2010年至2019年白云山、广州药业及行业平均资产负债率变化如图6所示。

观察并购完成后的中长期2016年到2019年可以发现,资产负债率在2016年开始下降。同时加权平均资本成本由并购后2013年9.72%下降至2017年6.97%。说明了企业资本成本下降迅速,资金利用高效,财务风险减少。

五、研究結论与案例启示

1.研究结论

从前面的分析中,得出以下结论:

第一,广州药业并购白云山是一宗较为成功的并购案例。目前医药行业竞争激烈,通过横向并购,广州药业一方面整合了企业的业务板块,打造了企业的规模经济,另一方面提升了企业的综合竞争力和整体实力。

第二,广州药业并购完成后产生了明显的短期协同效应。从上文分析可以看出,在经营协同效应的盈利能力方面,销售毛利率在并购完成后短期的协同效应显著。对于管理协同效应来说,企业在资产管理结构方面实现了短期协同效应;同时对管理费用实现了协同效应;企业在财务协同效应方面的长期偿债能力上改观明显。综合来看,企业的确在并购完成后的短期时间内发挥出了一定的协同效应。

第三,广州药业并购完成后的中长期协同效应不明显。综合全文分析,在经营协同效应方面,只有在分析销售毛利润这一指标时,企业才表现出了一定的中长期协同效应,而其他盈利能力指标及成长能力指标均未有明显的长效协同效应。管理协同效应中也只有资产管理方面的应收账款周转率及成本控制方面的管理费用表现了一定的中长期协同效应。企业财务协同效应则只有长期偿债能力在中长期有所改善,并未存在长期节税能力。因此,整体来说广州药业在并购完成后的中长期时段内并没有表现出令人满意的协同效应。

2.案例启示

通过对广州药业并购白云山的案例研究,本文对企业并购给出以下启示:

(1)要注重企业并购的长效作用。总资产周转率指标未能持续短期协同效应的表现。对于长期并购协同效应的不重视导致了广州药业在后几年的营业收入和净利润增速减缓。因此,企业在进行并购重组时,应该注重长期的并购效果,而不单单只关注短期利益。

(2)要多方面评价企业并购协同效应。本文案例分析了财务指标法,从传统的会计角度的经济角度出发对广州药业的并购案例进行分析,使得分析结果全面且客观。

参考文献:

[1]许明波.试论企业并购的财务协同效应[J].中国乡镇企业会计, 1997(07):8-9.

[2]褚洪霞.基于自由现金流量假说的并购绩效研究[D].青岛:中国海洋大学,2010.

[3]何玲.基于EVA指标的我国上市公司并购绩效实证研究[D].成都:西南财经大学,2010.

[4]周小春,董平.基于EVA的上市公司并购价值创造实证研究[J].财会通讯,2010(33):100-102.

[5]周绍妮,文海涛.基于产业演进、并购动机的并购绩效评价体系研究[J].会计研究,2013(10):77-84.