新个税法下高校教师年终奖金税收筹划及实务操作

2020-12-30张蓉

张蓉

摘要:党的十八大以来,习近平总书记把科教兴国、人才强国和创新驱动发展战略放在国家发展的核心位置,高度重视人才,重视科技。通过高层次人才队伍的建设,高校教师已经成为我国规模较大、素质较高、学科领域涵盖最全的专业技术人才队伍。高校教师收入水平可以作为社会人才竞争力的重要指标。国家税务总局明确提出将高校教师作为个人所得税征管的重点,所以应根据最新的个人所得税政策对高校教师一次性发放的综合收入进行税收筹划,尊重人才,关心人才,减轻高校教师的税收负担。

关键词:高校教师;收入;个人所得税

引言

党的十九大报告指出,要“培养造就一大批具有国际水平的战略科技人才、科技领军人才、青年科技人才和高水平创新团队”。而高等学校就是高层次人才的汇聚地,名校加高薪形成新的人才流动与聚集点。而全年一次性奖金作为高校考核教师一年来取得的科研成果、实验项目、教学业绩及论文,著作出版等的重要环节,因此做好新个税法下高校教师年终奖金税收筹划尤为重要,有利于实现教师收入利益最大化,更好地激发教师们的工作效率。

一、高校教师年终奖的界定及核算

此處“全年一次性奖金”,并不仅仅指在年终发的奖金。根据国税发〔2005〕9号文件,“全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。”

注意:

1.年应纳税所得额=年收入-基本扣除-三险一金-专项附加扣除-其他扣除

2.全年一次性年终奖=年收入*30%

3.工资薪金额=年应纳税所得额-全年一次性年终奖

4.税额C=年终奖最小额对应税额+综合所得最大额对应税额

因此,高校发放的年终奖、第13个月工资、科研成果奖励、教学成果奖励、奖励性绩效工资等,只要是一次起计算发放、统一作为全年一次性奖金申报的,都可以享受年终奖个人所得税优惠政策。纳税人在一个纳税年度内只能享受一次。由此归类,可以对高校教师一次性发放的综合收入进行税收筹划,合理避税,绕开“纳税盲区”切实提高高校教师的实际收入。

根据《关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定,对于全年一次性奖金等多项个税优惠政策进行明确,居民个人取得全年一次性奖金,符合规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表(简称月度税表),确定适用税率和速算扣除数,单独计算纳税。但自2022年1月1日起,应并入当年综合所得计算缴纳个人所得税。该政策设置了三年缓过渡期,其间的年终奖可单独计税,也可以选择并入当年综合所得计税,由纳税人自行选择。

二、年终奖发放个税测算

针对新个税法的规定,对于高校教师从单位取得的全年收入,如何分解为年终奖和剩余工资是税收筹划的关键。由于工资和年终奖均采用超额累进税率的计算方法,在一个既定的收入总额内,工资、年终奖之间的变动涉及各自的税率变动。为确定在既定收入总额下能够使个人所得税税负最低,按照全年一次性奖励发放占年收入的30%,只考虑基本扣除费用6万元,专项扣除及专项附加扣除暂不考虑,收入阶梯按2万元依次递增。

分三种方法对比年终奖发放方式不同对应的个税差异:

方案1:全年一次性奖金占年收入30%的情况下,年终奖全部计入综合所得的税额;

方案2:全年一次性奖金占年收入30%的情况下,年终奖与工资分开结算,不并入当年综合所得(在2021年12月31日前适用);

方案3:根据年收入及个人所得税税率表,优化分配年终奖临界值和工资发放额(见表1)。

通过对比,我们发现,方案3能使个人所得税的税负达到最低点,即在既定的年应纳税所得额下,优化分配年终奖和工资的发放数额,可以使得个人所得税税额达到最优。

三、年终奖发放的优化方案结论

根据我们的测算结果(表1),建议高校根据员工的年应纳税所得额,按照以下区间,合理发放年终奖,使个人所得税税负达到最小:

1.年应纳税所得额<3.6万元,年终奖应与工资薪金分开计算发放;

2. 3.6万元≤年应纳税所得额<20万元时,年终奖建议选择不超过3.6万元的发放金额;

3. 20万元≤年应纳税所得额<64万元时,年终奖建议选择不超过14.4万元的发放金额;

4. 94万元≤年应纳税所得额时,年终奖建议选择不超过30万元的发放金额。

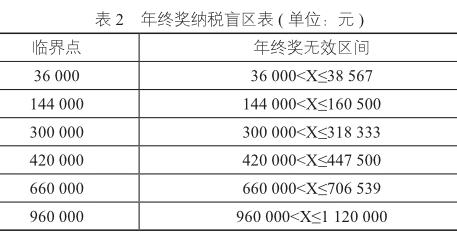

一般说来,不同收入的高校教职工在选择计税方式前,最好先清除全年能享受的个税扣除额,根据自己的收入情况和各项扣除变化情况,测算最近的计税方式,合理规避个人所得税。对于中低收入者而言,全年综合收入较低,可以充分利用基本减除费用、个人负担的“三险一金”和六大专项附加扣除,将年终奖的份额减少。对于高收入者来说,基本减除费用、个人负担的“三险一金”和六大专项附加扣除不能满足避税需求,单独计税更划算。但同时单独计税要注意临界点的问题,在临界点会存在年终奖多发1元钱、税后所得更低的情况,因此发放年终奖时应避开年终奖无效区间(见表2)。

四、结语

高校教师的年终奖金,高校内的相关职能部门应根据教职工实际收入情况,设计合理、合法的税收筹划方案,灵活地运用多种税收筹划政策,让高校教师获得最大的税后收入,把教师的个人利益和学校的整体利益相结合,重视人才,尊重人才为人才提供便利的条件,才能调动人才群体的积极性、主动性和创造性,实现高校人才整体效应的最大化。■

作者简介:张 蓉(1983—),女,河北人,学历:研究生,职称:中级,单位:四川师范大学计划财务处。