地级市金融机构反洗钱工作现状分析及政策建议

2020-12-10王家富

王家富

摘要:构建科学合理的反洗钱人力资源配置是义务機构开展合规管理、防控风险的内部治理要求,其核心原则是人力资源、绩效管理、风险控制目标等相互促进有效履职,但当前地级市金融机构(含中小法人机构)在人力资源的配置、管理、绩效考核等存在诸多制约因素与不足,制约了反洗钱履职成效的有效发挥。文中基于优化人力资源配置、科学合理绩效考核与提升履职成效的目标,以云南省文山壮族苗族自治州辖内义务机构的现状为例,探析成因,提出工作建议。

关键词:金融机构;反洗钱;人力资源配置

一、人力资源配置依据及要求

法律规章的规定:设立反洗钱专门机构或者指定内设机构负责反洗钱工作,负责人应当对反洗钱内部控制制度的有效实施负责①。金融机构应当设立专职反洗钱岗位,配备专职人员负责大额交易和可疑交易报告工作,并提供必要的资源保障和信息支持②,该项明确了主报告机构应配备专职反洗钱资金监测分析人员。

岗位层级可分为三类:一是高管层。“在高级管理层中明确专人负责反洗钱合规管理工作,确保合规管理人员及各业务条线上反洗钱相关人员能够及时获得所需信息和其他资源”“高级管理层应增强履行反洗钱义务职责的认识……具备较强的反洗钱履职能力,为其反洗钱履职提供各类资源保障”③。二是资金监测人员。“应当根据交易监测分析工作机制、操作流程、工作量等因素科学配置反洗钱岗位人员,满足监测分析人员充足性、专业性和稳定性等要求,总部或可疑交易集中处理中心应当配备专职的反洗钱岗位人员,分支机构应当根据业务实际和内部操作规程,配备专职或兼职反洗钱岗位人员,专职反洗钱岗位人员应至少具有三年以上金融从业经历”④。三是其他人员(含新聘用人员)。“聘用人员时,应对聘用对象提出必要的职业道德、资质、经验、专业素质及其他个人素质标准要求,看其是否具备履行所在岗位反洗钱职责所需的基本能力……应对新聘用从业人员进行必要的培训,使其了解并掌握反洗钱义务及其所在岗位的反洗钱工作要求”。

履职保障及考核,明确法人机构从公司治理层面为各层级的反洗钱岗位人员提供必要的履职资源保障和信息支持,通过专业的培训,使反洗钱岗位人员具备有效履职所必需的合规能力、风险意识和职业操守。同时,建立完善内部稽核审计与问责机制、激励机制,定期开展内部稽核检查,将履职纳入考核或责任追究,激励有良好业绩的岗位人员。

反洗钱制度中对反洗钱人力资源的配置从国际标准到国内制度规定,以及在经济社会发展环境下,都明确了较高的配置要求及人力综合素质,是义务机构依法合规的必要工作基础,更是义务机构开展风险管理的必要保障,应当引起关注及重视。

二、现状及履职成效

(一)指定机构、配置人员

文山州辖内38家非法人机构、14家法人机构(主报告机构6家)均指定反洗钱牵头部门(集中为法律合规、综合部、会计部等),配备兼职岗位人员55人,未配备专职人员。法人机构按照中国人民银行文山州中心支行的监管要求,结合上级法人或发起行的业务规范明确了高管层、管理层、业务层等岗位职责。见表1:

(二)履职成效

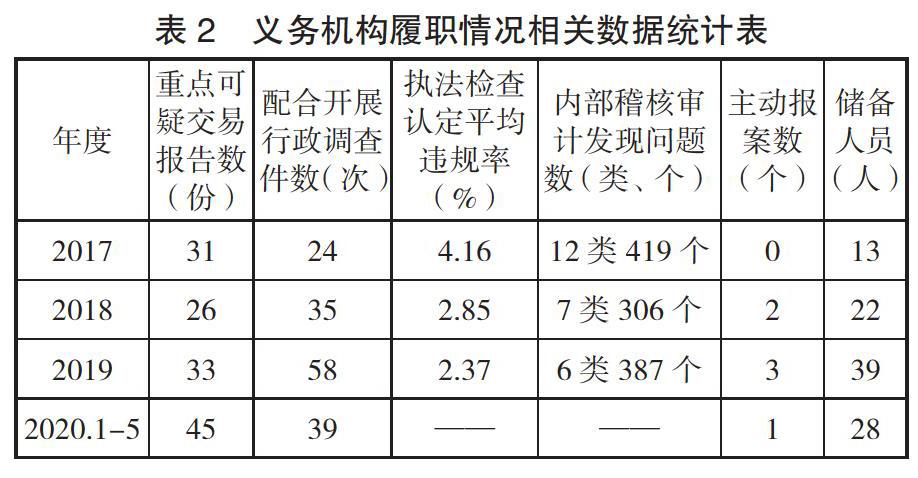

近三年来,辖内机构积极履行反洗钱义务,据执法检查、日常监管、报告报备等统计数据显示,辖内义务机构的反洗钱履职成效逐年提高。见表2:

三、问题及成因分析

(一)重视程度不够,总体人力资源配置不足

保险业机构对反洗钱工作的重视程度低于银行、证券等机构,但都存在重视程度不够、反洗钱人力资源配置不足等问题,体现在人力资源配置未随着业务规模、风险控制目标要求的变化作调整,如辖内所有机构的反洗钱牵头部门反洗钱人员配置基本为1人,一人多岗,履行反洗钱业务的经历短,取得反洗钱培训资格的人员占比较低,反洗钱岗位人员配置与机构的业务规模、客户数没有相关性。见表3、表4:

(二)牵头部门履职保障不足,业务部门反洗钱履职弱化

地级市机构由法律合规、综合部、会计部门等牵头履行反洗钱义务,其职能多、人员少,存在协调权限不足、获取履职资源权限不足等,在资金监测分析、配合开展行政调查等工作中不能及时获取如客户身份信息、交易信息、交易背景信息等必要的信息。业务部门在履行反洗钱义务中存在“重业务发展轻合规风险管理”的现象,认为严格履行反洗钱义务限制了业务发展,未明确或指定反洗钱岗位人员,在基础信息采集、反馈核实等工作中存在执行规定“打折扣”情形。另外,牵头部门与各业务部门作业平台数据信息共享不通畅,制约牵头部门与各业务部门之间的配合协同。

(三)专业复合型人才匮乏

普遍存在反洗钱综合岗位、资金监测岗位人员等身兼2-4个岗位,连续从事反洗钱工作在3年以下,缺乏系统、专业化的培训,且岗位变动频繁,部分机构的合规部门员工平均年龄在45岁以上,工作缺乏连续性和稳定性,综合业务能力整体不高。另外,反洗钱涉及支付结算、风险管理、财务管理、信贷、行业交易惯例、法律等综合知识,当前地级市义务机构的反洗钱人员中,符合综合履职能力的反洗钱岗位人员十分紧缺,现有人员知识机构单一、缺乏实践经验及对各行业交易规则的基本掌握了解。反洗钱资金监测人员在分析中对各类信息获取权限不足,所使用的业务系统资源不足,不能实现横纵数据的查阅及互通,对异常资金交易因缺乏充足的信息资源作综合分析,故作排除可疑的理由不充分,作可疑交易报告上报的可疑性分析不充分,类罪判断模糊不清或简单以系统特征列明,缺乏较为准确的类罪分析判断。

(四)反洗钱绩效考核亟待优化

合规及反洗钱在工作中常常得不到业务部门的理解与配合,基层机构在绩效考核上不单列,将合规岗位人员的绩效与所在机构的经营业绩挂钩,业务部门反洗钱岗位人员考核直接纳入到经营业绩考核,势必影响反洗钱相关岗位人员的考核结果。从辖内52家机构的反洗钱绩效考核看,反洗钱绩效考核弱化或未能与合规风险管理相匹配,无反洗钱岗位人员的激励考核机制,在经营业绩考核中存在明显的边缘化。

四、工作建议

(一)增强责任意识,形成多层叠加重视机制

地级市义务机构高管层要增强反洗钱制度及监管规定在本机构有效执行的责任意识,建立从董事会、经营管理层、反洗钱工作领导小组、牵头部门和业务条线部门、基层营业网点的反洗钱岗位人员配置及职责架构体系,明确上下级行之间、管理行与发起行与法人机构之间在反洗钱人力资源及系统资源配置,按需配置并设置岗位,转变当前简单配置1个兼职岗位的现状,建立以业务规模和风险控制目标相匹配的人力资源配置机制。同时,应将具备丰富业务经验、责任心强、有担当的人员充实到反洗钱岗位上,形成“主要领导关心、主管领导真抓、其他领导支持、相关部门配合”的工作机制,夯实反洗钱人力资源保障。在反洗钱领导小组的设置上,应充分考虑到反洗钱涉及业务范围广的实际,实行以主要负责人为主,所有部门(单纯内部管理部门除外)参与的的管理模式,同时,在高管层中明确专人负责日常事务的决策处理。

(二)加强监督指导,督促建立完善人力资源配备与业务规模相适应的工作机制

反洗钱监管部门应加强对辖内义务机构人力资源配置、工作履职内容的信息收集,按业务规模和履职内容作针对性的监管指导,督促建立完善人力资源配置机制,如:一是对业务规模较小的主报告机构,主要指客户少、存款规模小、业务单一的村镇银行等中小金融机构,其牵头部门反洗钱岗位人员配置可为兼职2人,设AB角,兼职1-2个岗位。二是业务规模大且承担资金监测分析职责的义务机构,一般是农村信用联社(农商行),虽不是主报告机构,但反洗钱工作职责较为综合全面,加之业务存续时间长、客户存量大、业务发展迅速,且承担资金监测职责,应按3号令要求设置资金监测专岗,并配合设置反洗钱综合岗位,实行AB角,减少兼职;三是业务规模大但不承担资金监测职责机构,主要是全国性金融机构的分支机构,资金监测实行集中作业模式,基层承担部分辅助功能,人员配置可为AB角,兼职1个岗位。此类机构要注重对业务条线反洗钱岗位人员的配置及业务培训。

(三)强化业务培训,构建反洗钱人才“资金池”

结合反洗钱法律法规及监管要求,建立完善覆盖全员的培训体系。一是牵头部门对本机构的所有岗位人员开展反洗钱基础知识培训,建议采取商业化培训方式,对业务部门的反洗钱岗位人员、各级管理人员进行反洗钱工作流程、违规实例、洗钱案例分析等专项培训,重实效,减少不切实际的业务培训。二是业务部门将业务培训与反洗钱实战培训相结合,把反洗钱规定在具体金融业务中的关键执行环节要求进行细化指导培训,充实培训的效果,从业务层提高执行反洗钱规定的业务技能。三是以“交流式培训”“观摩式培训”方式,在反洗钱人员与业务人员之间开展业务与规定的融合培训,取业务人员业务之长补合规人员业务不熟之短,培养懂业务、懂反洗钱规章制度、懂洗钱风险识别和防控的专业复合人才。

(四)优化绩效考核机制,突出奖惩激励

义务机构应以“合规创造价值”风险管理理念去建立完善反洗钱绩效考核机制,优化绩效指标,提高占比。建议三点:一是将高管层和中层管理层的反洗钱履职情况纳入绩效考核范围,强化单位“一把手”和部门负责人的履职意识及履职考核,重点是从绩效权重占比上优化考核系数分配,提高董事、监事、高管层在反洗钱绩效考核的指数占比。二是优化业务层级的反洗钱绩效考核指标,区分牵头部门反洗钱综合岗位人员、资金监测分析人员、业务部门反洗钱岗位人员、内部审计人员等履职内容细化绩效指标,适当提高兼职反洗钱岗位人员的绩效占比。从基层工作规范、合规率、防范风险成果等方面优化对反洗钱岗位人员的绩效考核指标。三是合理的奖惩激励机制。对于认真主动履职、获得监管部门通报表扬、提供高质量可疑交易报告或提供重大洗钱犯罪线索,或在专项行动中取得显著成绩人员给予适当的物质或精神奖励及职务晋升奖励。反之,对受到监管处罚、引发洗钱风险事件或洗钱行为等应严肃问责处理,重点解决当前存在的奖罚不匹配的现状,充分发挥良好绩效考核机制有效促进主动履职的“指挥棒”角色功能。

注釋:

①《反洗钱法》第15条、《金融机构反洗钱规定》第8条。

②《金融机构大额交易和可疑交易报告管理办法》(中国人民银行令﹝2016)第3号)第20条。

③《中国人民银行关于进一步加强金融机构反洗钱工作的通知》(银发﹝2008)391号)、《中国人民银行关于加强金融从业人员反洗钱履职管理及相关反洗钱内控建设的通知》(银发﹝2012)178号)。

④《中国人民银行关于<金融机构大额交易和可疑交易报告管理办法>有关执行要求的通知》(银发﹝2017)99号)。

作者单位:中国人民银行文山州中心支行