成本粘性对零售业上市公司并购绩效的影响

2020-11-18副教授

李 伟 副教授 滕 云

(1、大连海事大学航运经济与管理学院 辽宁大连 116025;2、大连商品交易所会员服务部 辽宁大连 116023)

引言

现阶段,我国市场竞争形势日趋严峻,零售业发展所面临的压力逐渐提高,利润空间被显著压缩。在消费者消费需求不断提升的环境下,零售业作为我国消费者日常接触最为频繁的行业,其在人力管理、市场开发、技术创新等方面的成本投入不断增加。在企业经济结构调整的关键阶段,并购作为零售业维持市场竞争力的重要手段,其不仅可以降低企业的产能、缓解企业的资金压力,还能够完善企业的管理制度,进而实现企业经营绩效的提高。而企业成本粘性作为影响企业并购的重要因素,其对不同性质企业的影响机理存在较大差异。近年来,我国众多经济学者对零售业上市公司的并购绩效影响因素进行了大量研究,认为企业的成本粘性能够影响企业的风险价值评估,进而影响到企业的最终经营目标。因此,本文结合已有文献的研究结论,通过构建分析计量模型,深入分析成本粘性对零售业上市公司并购绩效的影响,对成本粘性与企业投入产出之间的相互作用关系进行探索,以期为我国零售业上市公司的稳定发展提供理论依据。

理论分析与研究假设

(一)成本粘性影响企业并购绩效研究假设

基于资源配置理论,企业是市场政策调节的第一执行者,当市场政策发生变化时,企业需要及时采取措施对资源进行合理配置,对营销方式进行调整,进而使企业的投入和产出处于平稳状态。在企业管理层的操控下,企业所维持的成本粘性反映出企业所存在的冗余信息,企业信息资源利用率不高,导致企业不能及时解决外部环境变化所引起的问题,进而对企业的并购绩效的提升造成负面影响。基于以上分析,本文提出以下假设:

假设1:企业成本粘性对企业并购绩效具有负面影响。

(二)公司治理的调节作用研究假设

公司治理理论表明企业的管理模式是化解企业所遇到问题的重要措施。良好的企业治理模式能够改善企业的信息不对称问题,增强各部门之间的衔接效率,降低企业的经营风险,这是化解企业代理问题的重要方式。监督是提高企业管理效率的主要方式之一,其主要是通过权力约束、相互督促来实现企业的规范化运行。权力约束的力量主要来自原企业股东、董事等高层管理人员。企业管理者作为实施监督的重要机构,其代表着规范企业运营、提高企业管理效率的重要权力,对化解公司代理问题具有重要作用。基于以上分析,本文提出以下假设:

假设2:成本粘性对企业并购绩效提升的抑制作用减弱。

国有企业的管理阶层比较复杂,管理人员的分散导致企业股东在化解企业代理问题上积极性不高。反之,那些非国有企业需要在日益变化的市场环境中及时调整管理策略,寻找适应市场变化的发展路径,在该类企业中,股东和管理层的治理理念基本相同。因而,两种不同性质企业之间的代理问题存在本质差异,企业成本粘性对并购绩效的影响也存在显著的不同。基于以上分析,本文提出以下假设:

假设3:非国有企业的成本粘性对企业并购绩效的调节作用更大。

研究设计

(一)样本选择与数据来源

本文选取2010-2019 年发生过并购交易的A 股零售业上市公司作为研究对象。剔除并购交易以外交易方式的企业和交易规模低于5000 万的企业。对于并购交易规模高于5000 万的零售企业的部分确实数据,本文通过平均值法对数据进行修复。最终本文共获取数据样本1450 个。

(二)变量选取与模型构建

被解释变量。企业股东价值的改变通常可以体现出并购交易对并购方绩效的影响,对于并购企业而言,企业的人力资源、管理模式、经营效率是保证企业长期稳定盈利的重要基础。在此,本文通过并购企业在并购前后的托宾Q 值的变化对企业的并购绩效进行衡量。

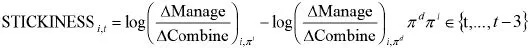

解释变量。参考Weiss 模型,本文对零售业上市公司的成本粘性进行直接计算,并将其设定为自变量,具体计算公式为:

其中,△Managei,t是企业管理和销售费用和,Ωi为企业销售额下降所在季度,Ωd为企业销售额增加所在季度,STICKINESS 值越大,企业的成本粘性越大。

调节变量。本文基于委托代理问题,对企业的独立董事比例、股东持股比例进行降维处理,通过对企业治理程度进行划分形成虚拟变量,并将该变量设定为调节变量纳入到模型中。企业股东的数量越少,企业的股权集中度越高,股东治理公司的积极性越高。

控制变量。影响零售业上市公司并购绩效的因素多且复杂,本文将企业并购规模(Combine)、并购方公司规模(Scale)、资产负债率(Aslr)、现金支付方式(Cash)、总资产周转率(TURN)和营业收入增长率(Increase)设定为控制变量,进而研究成本粘性对零售业上市公司的并购绩效。

模型构建。本文选择固定效应模型,对行业和年度进行控制,利用Stata 14 对数据进行分析,多元回归分析模型如下所示:

其中,β 为变量系数,ε 为随机误差项。

实证分析

(一)描述性统计

本文首先对数据样本进行描述性统计分析,企业独立的股东比例、高管比例的降维处理后的综合得分因子(Factor)平均值为0.6113,标准差值为0.8125,说明绝大多数零售企业上市公司均存在管理制度,各个公司之间的治理模式相差较小。企业资产负债率(Aslr)的平均值为0.6102,部分零售业上市公司的资产负债率高达99.72%,说明零售业上市公司的财务风险处于较高水平。企业规模(Scale)、企业发展(Increase)的平均值分别为23.1833 和0.2609,说明企业之间的规模差异和发展水平差异较大,我国零售业上市公司仍处于高速的发展阶段。

(二)相关性分析

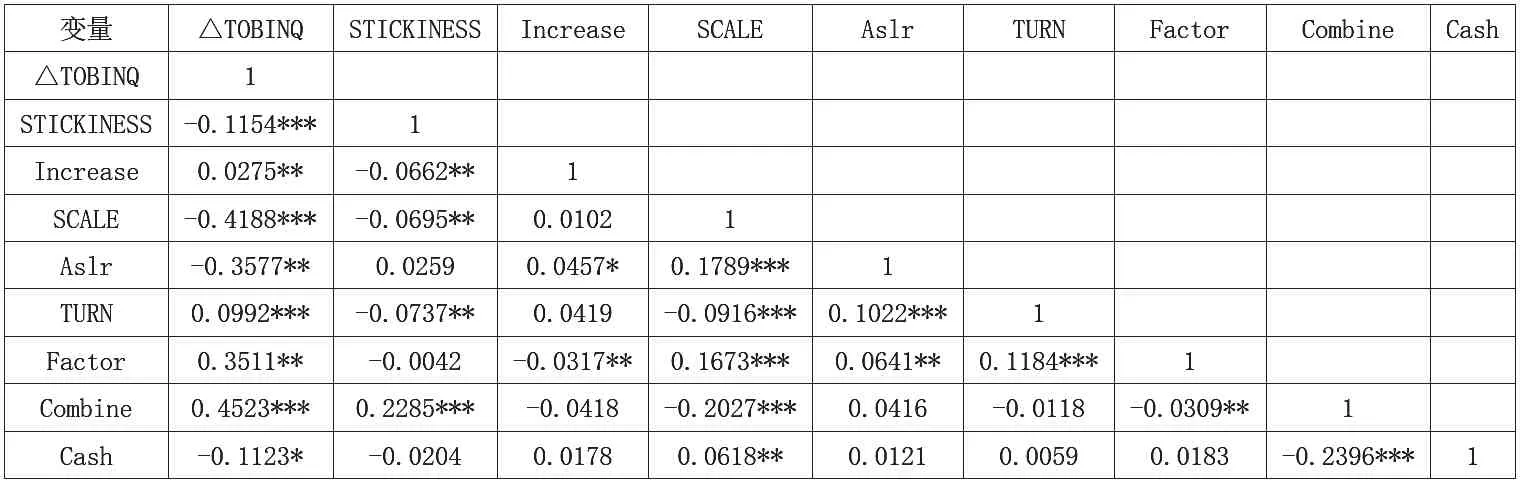

本文进一步对数据样本进行相关性分析,分析结果如表1 所示。通过表1 中的分析结果可以发现,变量之间的皮尔逊相关系数绝对值最大为0.4523,同时本文对各变量的方差膨胀因子进行分析,变量的VIF 最大值为5.93,说明变量之间存在较弱的多重共线性关系。

通过表1 可知,企业的STICKINESS、Combine 等变量与公司价值变化值显著相关,说明本文所构建的模型具有良好的分析效果。同时,STICKINESS 与TOBINQ 的系数小于零,说明企业的成本粘性和企业并购绩效在1% 条件下显著为负,假设1 成立。

(三)多元回归分析

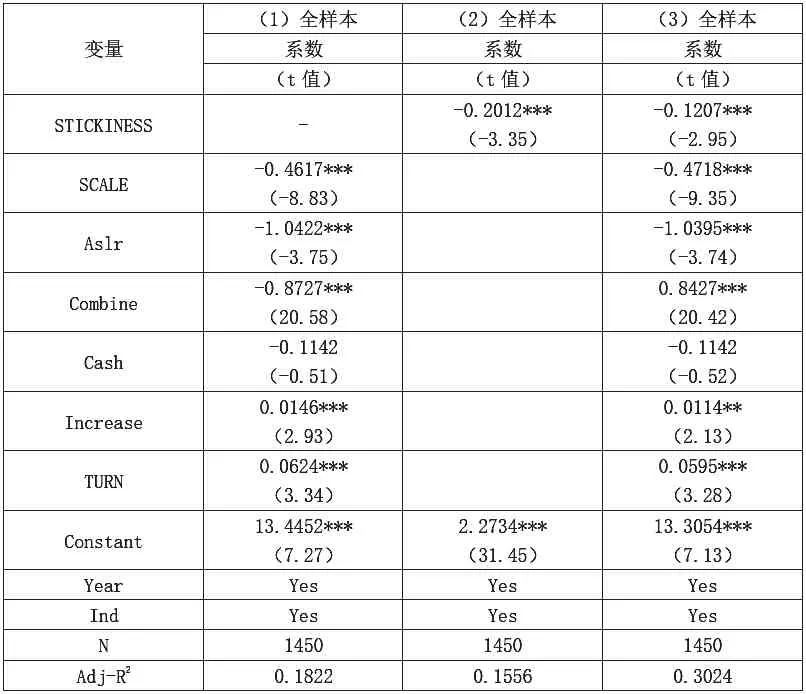

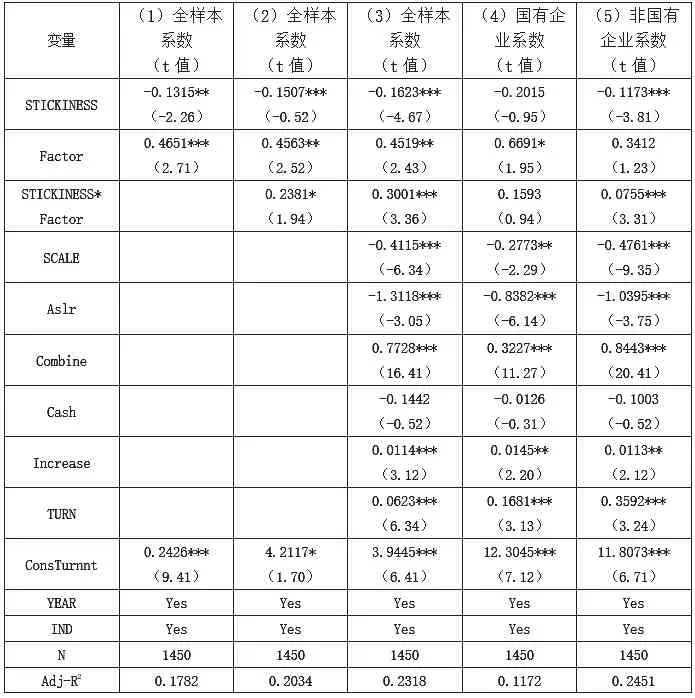

成本粘性与企业并购绩效之间关系的检验。考虑到部分数据样本之间存在的差异性,本文通过固定效应模型对行业的年份进行了控制,具体多元回归分析结果如表2 所示。通过表2 可知,企业规模(SCALE)、并购规模(Combine)、资本结构(Aslr)、企业发展(Increase)和总资产周转率(TURN)的系数均通过了显著性检验,其中Combine/ △TOBINQ 的系数大于零;SCALE/ △TOBINQ 的系数小于零,这是由于并购方企业的规模较大,阻碍了企业对资源的整合效率,进而对并购效率产生了负面影响。Increase 和TURN 与△TOBINQ 的系数大于零,Aslr 与△TOBINQ 的系数小于零。并购支付方式(Cash)的系数小于零且不显著,说明我国零售业上市公司的并购受到了融资约束,进而对零售业的并购交易造成了一定的压力。

表1 变量相关性分析

表2 成本粘性对企业并购绩效的影响

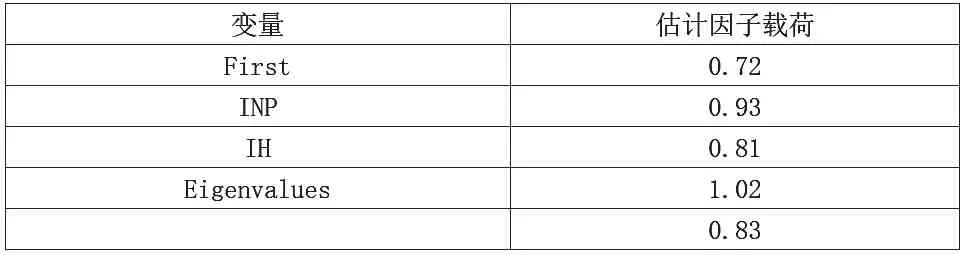

表3 主成分分析

表4 公司治理调节作用分析

成本粘性(STICKINESS)的系数显著为负,说明零售业上市公司的费用粘性对企业并购绩效存在显著的负面影响。将全部变量全纳入到模型后,成本粘性(STICKINESS)的系数为-0.1207,且在1% 条件下显著为负,随着企业成本粘性的提高,企业的并购绩效降低,说明随着零售业上市公司成本粘性的不断增加,企业股东在利益的诱导下对企业的有效资源进行占有,以期使自己在企业的权利增加,导致企业的冗余资源增加,企业的投入和产出难以维持在稳定的水平,最终造成零售业上市公司的并购绩效降低,假设1 成立。

公司治理的调节作用。本文通过模型2 对零售业上市公司的调节作用进行验证,验证结果如表3 所示。根据表3可知,控制项STICKINESS*Factor的系数显著为正,说明股东对零售业上市公司的治理起到了一定的调节作用。我国零售业上市公司普遍存在委托代理问题,独立股东占比和董事占比的增加能够提高企业股东的管理积极性,化解企业存在的代理问题,打消企业股东潜在获取私人利益的想法,进而减少了零售业上市公司的冗余资源,促进了企业经营绩效的提升,假设2 成立。

本文对零售业上市公司的调节作用进行分析,分析结果如表4 所示。 通过表4 可知, 国有零售企业STICKINESS*Factor 的系数为0.1593,但没有通过显著性检验。在非国有零售业上市公司当中,企业成本粘性(STICKINESS)的系数为-0.1173,且在1% 条件下显著,交叉项STICKINESS*Factor 的系数为0.0755,在1% 条件下显著。说明国有零售企业的企业治理能力低于非国有零售企业,非国有零售企业对成本粘性与企业并购绩效之间的调节作用更为显著,假设3 成立。

结论与建议

(一)结论

成本粘性对于零售企业并购绩效产生何种影响,已逐渐成为目前学界研究的新视角。从管理决策视角出发,本文将成本粘性作为研究对象,基于理论分析提出假设并构建相应的研究模型,以2010-2019 年间发生过并购交易的A 股零售业上市公司为样本,分析了成本粘性对零售业上市公司并购绩效的影响。本文主要得到以下研究结论:零售业上市公司的费用粘性对企业并购绩效具有负面影响;零售业上市公司成本粘性的提高导致企业股东对企业资源的占有,使得企业的冗余资源增加,破坏企业的投入产出稳定性,导致零售业上市公司的并购绩效降低。交叉项STICKINESS*Factor 系数显著为正,即股权的存在能够提高企业的治理效果。国有零售业的交叉项STICKINESS*Factor 系数为0.1593,结果不显著;而非国有零售业的STICKINESS*Factor 的系数为0.0755,且通过了1% 显著性检验,即非国有零售业的企业治理能力高于国有零售企业,且非国有零售业的成本粘性与并购绩效间的调节作用更为显著。

(二)建议

基于以上研究结论,结合我国零售业上市公司并购交易的现状以及成本粘性对并购绩效产生影响的作用机理,本文提出如下建议:

第一,完善零售业上市公司的企业管理机制。零售业上市公司的管理制度直接关系到企业的运营效率和员工的工作积极性,进而对零售业的经营绩效造成影响。企业应该根据公司的实际部门分布情况和财务周转情况进行管理层次划分,减少企业的冗余信息,提高企业的资源利用率。同时,优化公司的内外管理结构,适当增加股东数量,促使股东之间相互监督,避免企业股权过度集中。

第二,合理去产能,促进企业经济结构转型升级。我国零售业普遍存在保留冗余资源的现象,这使得企业的发展受到抑制。企业应该在生产过程中对企业的生产效率和市场产品需求情况进行评估,根据实际市场需求量来制定生产计划,减少企业的库存,降低企业的产品储存风险。同时,推动企业经济结构转型升级,初期制定财务风险评估报告,对市场发展趋势和企业生产经营状况进行预测,以降低企业的财务风险,为企业并购绩效的提高奠定基础。

第三,加强零售业上市公司相互合作,促进企业协同发展。企业之间的相互合作能够提高企业的市场信息获取速度,开拓更大的销售市场,提供企业双方的整体市场竞争力。企业通过合作所创造的效益高于企业单独经营所创造的效益。因此,零售企业上市公司应该积极与其他企业进行沟通,将企业文化、企业价值观与其他企业进行分享,通过技术交流来弥补企业的发展不足,这不仅能够降低企业在信息获取、市场开拓和技术创新方面的成本投入,还能够提高企业的并购绩效。