考虑零售商促销策略的供应链融资及运营策略研究

2020-11-10钱茜,杨扬,徐凯

钱 茜, 杨 扬, 徐 凯

(1.四川师范大学 商学院,四川 成都 610101; 2.西南财经大学 经济数学学院,四川 成都 611130; 3.成都大学 商学院,四川 成都 610106)

0 引言

商业信用是指企业间发生交易时通过延迟支付占用交易对手资金的行为[1]。现有研究表明,无论在金融市场完善的西方国家还是在新兴发展中国家,商业信用都已经成为企业解决短期现金流危机的重要手段[2~5]。研究表明,约有70%的美国公司和80%的英国公司向客户提供商业信用[6,7]。在一些国家商业信用的使用甚至远远超过了企业从银行获得的融资[8]。从本质上而言,商业信用为供应链上现金流不足的中小企业提供了一种短期的融资方式,一定程度上形成了一个供应链的内部资本市场。商业信用的模式恰好为这个内部资本市场提供了一种资本配置的机制,将有可能为供应链总体融资成本的最优化,以及供应链整体协调提供一种新的解决方案。商业信用和银行融资这两种典型的供应链内外部融资方式,有效地提高供应链整体的利润,促进供应链的协调发展。

商业信用是一种经典的供应链内部融资模式,一直备受关注。学者们将商业信用嵌入供应链的运营策略,考察商业信用融资模式下供应链的决策问题。Sarker[9]等分析了商业信用成本对零售商的付款策略的影响。Arcelus和Srinivasan[10]分别在三种数量折扣模式下,探讨了商业信用融资模式下的经济订货批量模型。此外,学者们还发现商业信用可以作为一种协调机制,影响供应链的整体效率。在回购契约、收入共享契约以及价格补贴等典型的供应链协调模式下,Lee[11]、Lee和Rhee[12]将商业信用嵌入其中,分析商业信用与协调机制的共同作用对供应链效率的影响。当面临需求随机的市场,占济州[13]和金伟[14]等考察了企业的行为和特征以及外部市场等因素对商业信用资金配置效率的影响。在由制造商和资金约束零售商组成的绿色供应链中,Wu[15]等探讨了企业的最优策略以及供应链协调契约问题。

对于供应链中的中小微企业而言,由于信息不对称、缺乏抵押物和会计制度不健全等原因,银行对其授信时往往需要将核心企业与其捆绑,进而降低自身所面临的信用风险。Buzacott和Zhang[16]基于商业银行的视角,探讨了面临资金约束的供应链企业时,银行的决策问题。Dada和Hu[17]在零售商面临资金约束时,设计了贷款利率合约以协调银行和零售商。易雪辉和周宗放[18]在供应商回购担保的融资模式下,分别讨论了银行和供应链企业的决策问题。Kouvelis和Zhao[19]在银行融资模式下,考虑了供应链的协调问题。

在商业信用和银行融资两种模式的比较方面,Jing[20]等对两种模式进行比较分析,发现制造商成本会影响其最佳融资方式的选择。傅永华[21]等研究了商业信用与供应商回购担保的银行贷款两种方式,发现批发价格的不同决定方式会影响其最优融资决策。在对称信息框架下,郭金森[22]等比较了商业信用和金融机构借贷两种不同的融资模式。金伟和骆建文[23]基于供应商视角,研究如何通过设计信用契约来影响零售商的融资结构问题。当零售商和制造商同时受资金约束时,Lee和Rhee[12]比较了供应商向银行融资并为零售商提供商业信用,与零售商直接向银行融资两种模式,研究表明供应商提供商业信用加上一些回购、收入共享等契约机制,能够协调供应链。Kouvelis和Zhao[24]在外部需求不确定时,发现在商业信用参与模式下零售商以及供应商的利润都更大。面临具有异质性的零售商,陈永辉[25]等考察了供应链商业信用贷款定价和融资策略问题。

然而,上述关于商业信用与银行信用融资模式的比较研究,多将外部市场环境作为外生因素,较少考虑到零售商对市场需求具有影响力时,商业信用作为一种协调机制对供应链整体效率的影响。鉴于此,本文在市场需求受零售商促销水平影响的假设下,将促销成本的分摊作为刻画供应链协调机制影响外部市场环境的基本机制,分析在零售商和供应商同时受资金约束的情况下,银行信用融资和商业信用融资两种模式下供应链企业表现,考查两种融资模式对供应链整体效率的影响。研究发现,当零售商的行为对市场需求有影响时,商业信用通过有效地配置内部资本,降低了供应链融资成本,一定程度上减少了供应链双重边际化效应。然而商业信用这种协调作用将会受到内部激励机制的设计,以及上游刚性成本的影响。相对于已有文献,本文的贡献有以下几点:首先,本文通过引入促销成本分摊,不但考虑了供应链协调机制与商业信用模式之间的关系,同时也考虑到了供应链协调机制对外部市场环境的内生影响;其次,本文考虑了供应商与零售商双重资金约束下的运营决策与融资模式选择问题;最后,本文从供应商的角度讨论了融资模式选择与供应链协调之间的关系。

本文剩余部分的结构安排如下:第2节是相关问题说明及假设;第3节在两种融资模式下,分析供应商与零售商的决策;第4节进行了数值分析;本文的结束语在第5节中给出。

1 相关问题说明及假设

1.1 问题的描述

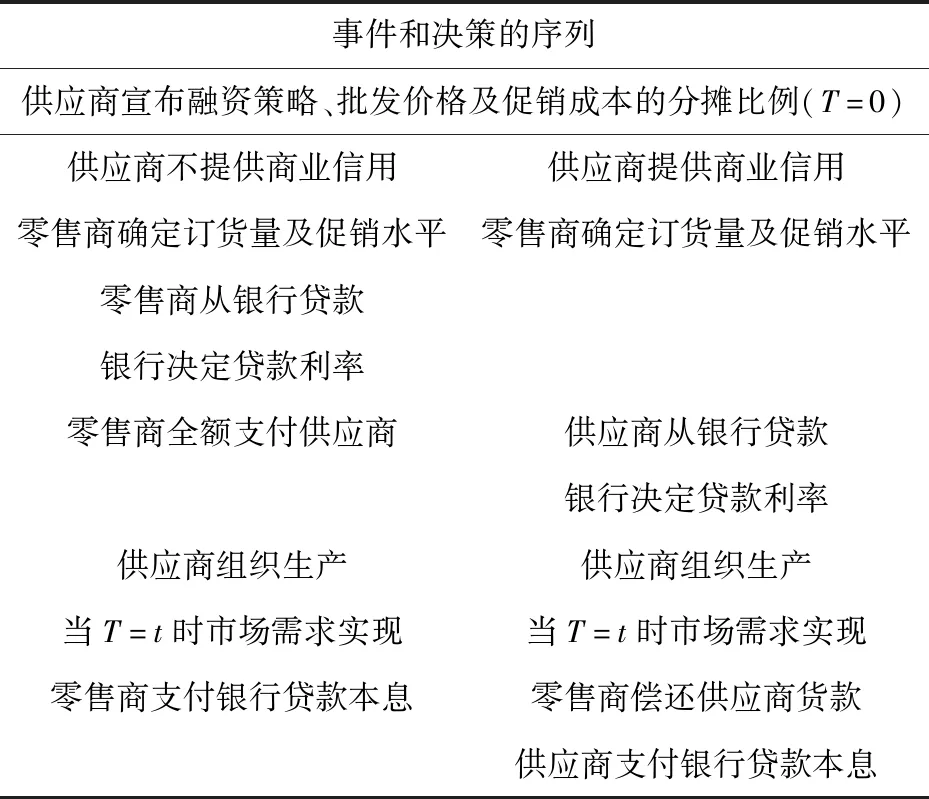

考虑由一个资金约束的供应商和一个资金约束的零售商构成的二级供应链。供应商处于Stackelberg领导地位,零售商面临报童市场需求,且市场需求受零售商的促销影响。在订货期初,供应商宣布融资策略,零售商根据供应商的融资策略及合同(w,α)(其中w为批发价格、α为供应商对促销成本的分摊系数),确定订货量q及促销水平e。由于零售商与供应商都存在资金约束,因此当供应商提供商业信用时,将向银行贷款组织生产,而零售商订货期初不需向供应商进行任何支付;当供应商不提供商业信用时,零售商需要向银行贷款支付供应商,而此时供应商不需要贷款。整个事件顺序如表1所示:

表1

1.2 符号和假设

(1)供应商、零售商与银行均为风险中性;

(2)供应商和零售商的自由资本都为0,都可从外部银行获得贷款;

(3)预期利润不小于零时,零售商选择参与;

(4)供应商提供商业信用时,在信用期内不收取费用。

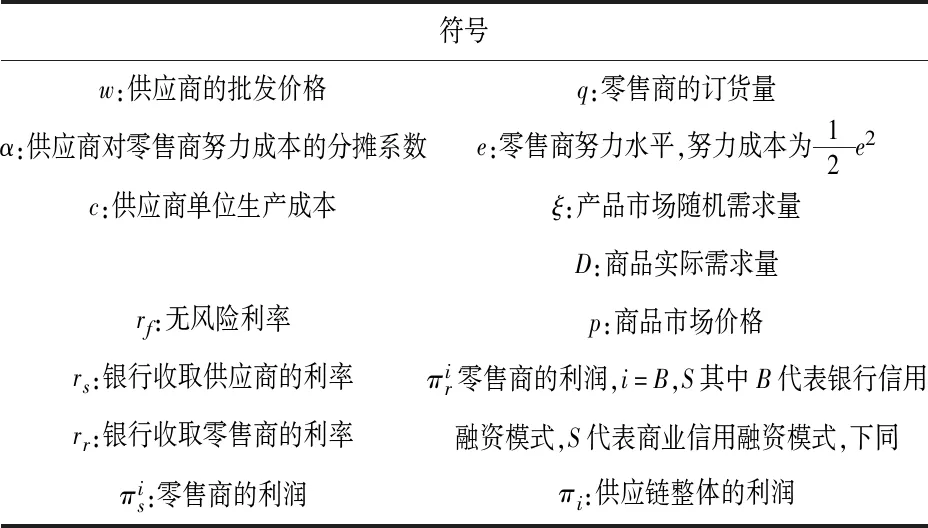

本文所涉及变量符号如表2所示:

表2

2 两种融资模式下供应商与零售商的决策分析

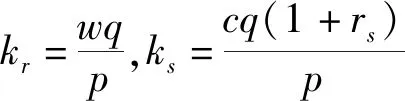

2.1 银行信用融资模式下供应链企业的决策分析

在银行信用融资模式下,零售商通过向银行信用贷款支付供应商。订货期初,供应商提供(w,α)形式的合同,零售商确定订货量q,通过银行融资所得资金wq并全部支付供应商。供应商收到零售商货款后,组织生产。根据前面假设,零售商的期望利润函数为:

(1)

银行为零售商提供贷款服务,期末的期望现金流为:

E[min{pmin(D,q),wq(1+rr)}]

=E[pmin(D,q)]-E[pmin(D,q)-wq(1+rr)]+

(2)

因为银行是风险中性的,即在竞争的资本市场中,银行提供贷款的期望收益等于无风险收益,由于不考虑贴现,借鉴傅永华[21]的工作,不妨假设rf=0,又有

wq=E[min{pmin(D,q),wq(1+rr)}]

(3)

由(2)、(3)可以得到银行的期望收益满足:

wq=E[pmin(D,q)]-E[pmin(D,q)-wq(1+rr)]+

可将零售商期望利润函数化为:

(4)

在银行信用融资模式下,零售商的最优订货量与最优促销水平为:

证明由(4)式可得

(5)

(6)

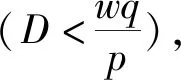

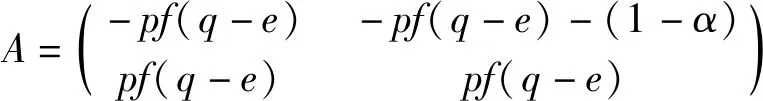

Hessian矩阵

显然,-pf(q-e)<0,又有|A|>0,因此A为负定矩阵。由此可得,零售商的期望利润在qB*和eB*处取得最大值。即证。

从命题1可以看出,零售商的最优订货量qB*、促销水平eB*与供应商的批发价格w和成本分摊比例a有关。经过分析,可以得到下面结论:

命题2零售商最优产品订购数量qB*,最优促销水平eB*与供应商的批发价格w成负相关,与供应商对促销成本分摊比例a正相关。

命题3供应商的最优批发价格wB*存在且唯一,并满足下面的方程:

因此,供应商的最优批发价格存在,并且满足

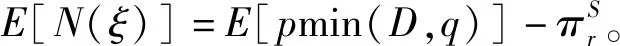

为了更直观地讨论,银行信用模式下零售商与供应商决策对供应链企业的利润及供应链协调的影响,在此不妨假设市场需求服从[0,1]上的均匀分布,商品的市场价格p=1,可以得到下面推论:

因此,促销水平eB*与分摊系数α正相关,批发价格wB*与分摊系数α负相关。即证。

由于本文主要关注银行信用融资和商业信用融资两种不同融资模式,对供应商利润以及供应链协调的影响,因此,将在两种不同融资模式下对供应商和供应链整体的利润进行比较。经过计算,可以得到在银行信用融资模式下,供应商的利润:

供应链的利润

可以看出,零售商的最优订购量、最优促销水平与供应商的生产成本及对促销成本的分摊比例有关。

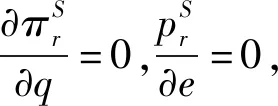

2.2 商业信用融资模式下供应链企业的决策分析

(7)

命题4供应商的批发价格为w时, 零售商的最优产品订购数量qS*,最优促销水平eS*均存在,并且满足:

证明由(7)式可得:

进一步,Hessian矩阵如下:

进一步计算可知,|A|>0,即A为负定矩阵。因此,零售商的期望利润在qS*和eS*处取得最大值。即证。

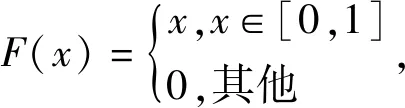

银行为供应商提供融资,期末的期望现金流为E[min{N(ξ),cq(1+rs)}]。其中,E[N(ξ)=E[min{pmin(D,q),wq}]为期末供应商收回零售商的货款。银行是风险中性的,为供应商贷款期望收益满足:

cq=E[min{N(ξ),cq(1+rs)}]

E[N(ξ)]-E[N(ξ)-cq(1+rs)]+

由此,可得供应商的利润函数为:

(10)

在商业信用模式下,供应商的利润函数可化为:

(11)

类似于在银行信用融资模式下的讨论,将qS*,eS*代入供应商的利润函数,可以得到商业信用模式下供应商的最优批发价格wS*。

命题5在商业信用融资模式下,供应商的最优批发价格wS*存在,且wS*∈[c,p/1+rs]。

该函数为连续函数,而批发价格w∈[c,p/1+rs],闭区间上的连续函数必然存在最大值,因此将零售商的最优订货量和最优努力水平qS*和eS*代入,可以得到商业信用模式下供应商的最优批发价格wS*。即证。

与上一节类似,假设市场需求服从[0,1]上的均匀分布,商品的市场价格p=1,可以在商业信用模式下,得出供应商与零售商的最优决策:

推论2在商业信用融资模式下,供应商应商的最优促销水平、订购量及批发价格分别为:

且促销水平eS*和批发价格wS*均与分摊系数α正相关。

证明由命题3和命题4,商业信用融资模式下,零售商的最优订货量qS*和最优促销水平er*均存在,并且满足:

经过计算,可以得到在商业信用融资模式下,供应商的利润:

供应链整体的利润:

在商业信用模式下,零售商的最优订购量、最优促销水平与供应商的生产成本及促销成本的分摊有关。此时供应商与供应链的利润分别为:

在此,本文基于Stackelberg博弈,分得到了在两种融资模式下供应商的最优批发价w和零售商的最优订购量q与最优促销水平e。在本文中,将供应商对零售商促销成本的分摊作为供应商对零售商的激励策略,在下一节中,通过数值分析讨论作为核心企业的供应商如何将促销成本的分摊这一内部协调机制与商业信用结合以增加自身的利润。最后,与银行信用模式比较,探讨供应商的融资及激励策略对供应链协调的影响。

3 数值分析

在上一节中得到了两种融资模式下供应商与零售商的决策函数,以及在均匀分布假设下供应商、零售商的最优策略,本节将讨论商业信用及促销成本分摊对供应商利润和供应链整体利润及供应链协调的影响。

3.1 促销成本的分摊对供应商及供应链利润的影响

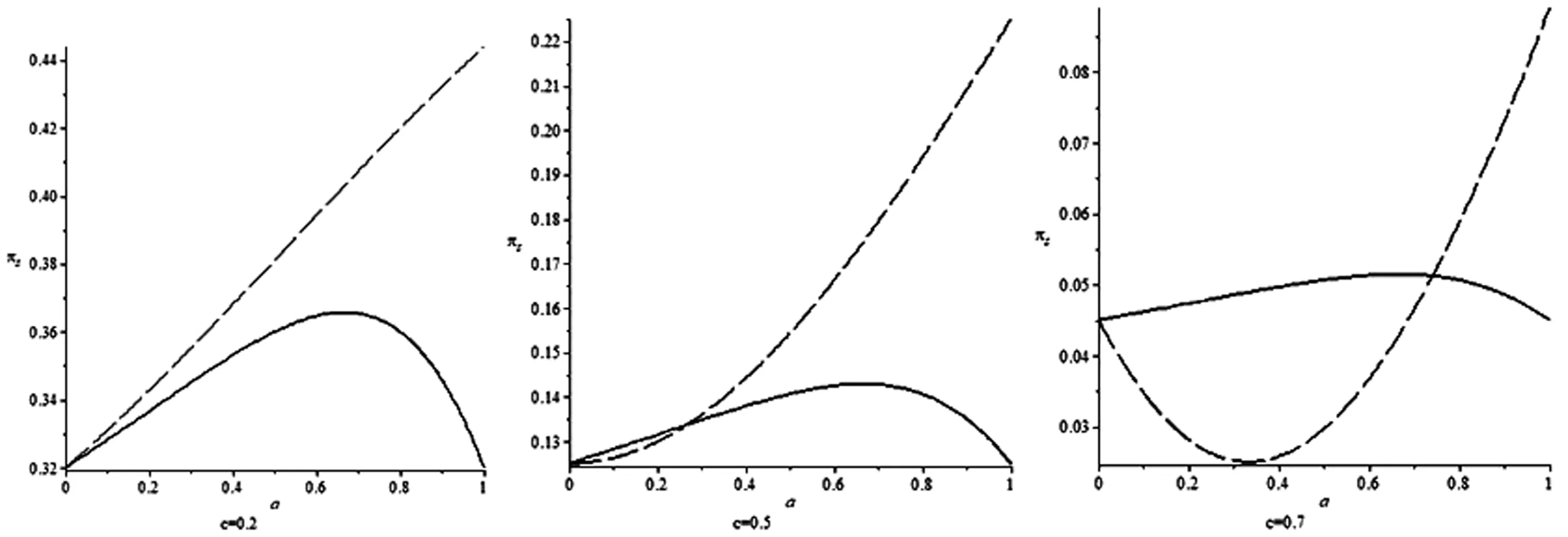

如图1所示,实线与虚线分别代表银行信用与商业信用模式下,供应商利润与促销成本分摊之间关系。作为核心企业的供应商,决策目标为自身利润最大化,可以看出,当供应商为低成本(c=0.2)或者中等成本(c=0.5)还是高成本(c=0.7)企业,选择为零售商提供商业信用,并且通过提高对零售商促销成本的分摊比例来激励零售商。当供应商全部承担零售商的促销成本时,即a=1时,供应商的利润达到最大。从图1可以看出,在商业信用模式下,供应商通过承担全部零售商的促销成本,以w=p批发价格向零售商销售商品,以提高利润。

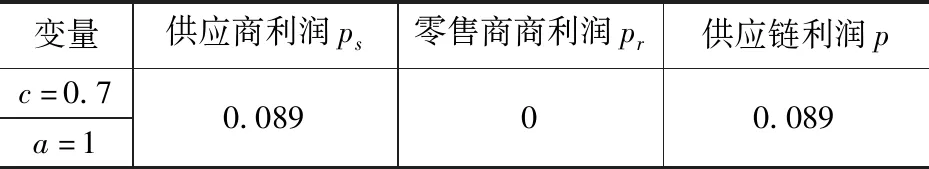

图2表示两种融资模式下,供应商分别为高、中、低成本企业时,供应链的利润与供应商对促销成本的间的关系,其中实线为银行信用融资模式,虚线为商业信用融资模式。可以看出,生产成本的高低,会影响供应链整体最优融资模式的选择。当供应商为较低生产成本企业c=0.2时,银行信用融资模式对于供应链整体是最佳决策。当供应商为中等成本或高成本企业时,商业信用模式总能增加供应链的利润。特别地,当供应商为高成本企业时,商业信用模式下,供应商的成本分摊系数有最低要求a=0.2,否则供应商对零售商的激励不足,最终导致其利润可能为负。

数值分析表明,首先,供应商无论成本情况如何,其基于利润最大化而选择促销成本分摊总是无法实现供应链的协调;其次,相较银行信用而言,商业信用通过高效的内部资本配置,总体上降低了供应链融资成本,然而外部低成本削弱了商业信用的效率优势,使得对于低成本供应商而言,更倾向于选择银行信用;最后,商业信用与促销成本分摊可以被作为一套联动的协调机制,缓解供应链双重边际效应。

图1 三种生产成本下供应商利润与促销成本分摊之间关系

图2 三种生产成本下供应链利润与促销成本分摊之间关系

3.2 促销成本的分摊对供应链协调的影响

上一节中可知,作为核心企业的供应商通过增加对促销成本的分摊激励零售商以此增加自身利润,但并不一定提高供应链整体的利润,因此,在本节中将按照三种不同生产成本的供应商讨论商业信用及供应链协调机制对供应链协调的影响。从上面分析可得:

(1)当c=0.2时,供应商选择提供商业信用,并承担零售商所有的因促销而产生的成本,即a=1。此时供应商、零售商、供应链的利润如下表所示:

表3 c=0.2时,商业信用模式下供应链企业的利润

(2)当c=0.5时,供应商同样选择供应商融资模式,同时承担零售商全部因促销而产生的成本,a=1。供应商、零售商、供应链整体的利润如表4所示:

表4 c=0.5时,商业信用模式下供应链企业的利润

(3)当c=0.7时,供应商同样选择供应商融资模式,并且对零售商努力成本的分摊比例仍为a=1,此时供应商、零售商、供应链的利润如表5所示:

表5 c=0.7时,商业信用模式下供应链企业的利润

当市场需求受零售商行为影响时,从上面数值分析可以看出:一方面,供应商为零售商提供商业信用为并通过全部承担零售商的促销成本激励零售商,以此增加零售商的订货量;另一方面,供应商以市场价格向零售商销售产品,获得供应链的全部利润。分析可得,受零售商促销所影响的外部商品市场,会反过来影响供应链的内部协调机制与商业信用的对内部资源配置的效率。

4 结论与展望

商业信用不仅会影响企业的融资成本,并作为一种供应链的内部契约,通过激励机制对外部市场产生影响。现有的文献较少同时考虑商业信用这两种不同的作用。因此本文在供应链上下游企业双重资金约束的背景下,通过引入内部激励机制,从理论上讨论融资模式选择、供应链企业决策行为、以及供应链协调之间的关系。通过静态比较和数值分析发现,双重资金约束的供应链中,作为核心企业的供应商向银行融资同时为零售商提供商业信用是最优决策。事实上,正如傅永华[21]指出,商业信用可以与其它协调机制相结合,缓解供应链双重边际化效应。在本文框架下,商业信用与促销成本分摊共同形成了供应链协调机制,降低了供应链融资成本,缓解了双重边际化效应。而选择银行信用则意味着放弃了商业信用,仅保留了促销成本分摊这一协调机制,弱化了供应链的协调效果。因此,相较于银行信用模式,商业信用将伴随更高的供应商利润和供应链协调水平。

为了在供应链上下游企业双重资金约束的背景下聚焦商业信用模式、供应链企业决策行为、以及供应链协调之间的关系,本文在技术处理上作了必要的抽象和简化。比如对外部融资市场的竞争性假设、对市场需求的随机性处理、以及在数值分析过程中对企业资本的初始化假设等。相信放松这些假设将使得研究更加贴合实际,也可能为商业信用的模式选择多个视角的启示,这也是下一步将进行的一些研究工作。