股利分配政策对大数据产业上市公司价值的影响研究

2020-11-09

一、前言

(一)选题背景

截止2018年底我国数字经济规模超29.91万亿元,占GDP比重超过1/3,已成为“中国制造2025”技术革命的新引擎。随着《国家信息化发展战略纲要》、《“十三五”国家信息化规划》先后出台,我国正全面推进建立国家关键数据资源目录体系,建立国家互联网大数据平台,构建统一高效、互联互通、安全可靠的国家数据资源体系。在经济转轨的大背景下。深入地探究股利发放水平对大数据企业价值的影响,明确合适股利政策对大数据企业规模扩张、价值增加的促进作用,这对于发展高新技术信息产业、支撑“一带一路”网络互联、夯实“工业互联网”基础具有重要意义。

(二)研究现状

股利政策具体包括四方面内容:是否发放股利、如何发放股利、发放股利数额和股利稳定性。国外有关股利的研究方向主要包括信号传递理论、委托代理理论、股利顾客效应理论、外部融资约束假说和投资者之间信息不对称假说等。国内的代表性研究成果包括:吕长江等(1999)认为我国上市公司的股票股利支付与现金股利支付有交互作用。俞乔等(2001)发现现金股利所引起的股价异常收益显著小于股票股利和混合股利。王小泳等(2014)发现:非连续派现公司的投资挤占了现金股利的积极效应,对公司价值影响为负,连续派现公司的现金分红与投资相互促进,公司价值对投资冲击的响应函数值为正。常亚波等(2016)研究结论如下:发放现金股利在中国证券市场具有很强的信号传递效应;现金分红水平是高管薪酬影响公司价值的中介变量,具有中介传导效应。

此次研究可能的贡献如下:(1)将股利分配对企业价值的影响研究聚焦于大数据行业。当前对于大数据的研究,多是探讨大数据环境对企业财务管理的影响和大数据技术对总体会计环境的影响,而对于具体大数据企业股利分配与价值关系的探究少之又少。此次探究以具体大数据企业作为研究对象,力求填补这一空缺,丰富大数据行业股利政策领域的研究;(2)对于实施信息驱动现代化和国家大数据战略具有重要意义。促进大数据企业价值提升能更好地培育壮大龙头企业,鼓励更多资本进入高新技术信息领域,夯实我国经济社会信息化基础,助力我国在信息化浪潮中占据全球制高点。

二、研究设计

(一)研究假设

信号传递理论认为:发放股利会传递盈利信息,吸引投资者,提升企业价值。委托代理理论认为:发放股利能降低企业内部自由留存使用的利润,进而约束管理层,降低委托代理成本而提升企业价值。我国法律规定获得资本利得不需要交纳所得税,而获取的现金红利、股息则要交纳所得税,所以部分股东倾向于分得股票股利来避税。因此,尽管发放股票股利不直接增加股东财富,但在我国证券市场中股票股利仍能吸引众多投资者进而增加企业价值。根据以上分析做出下列假设:

假设1:在其他条件不变的情况下,大数据企业股利支付水平和企业价值正相关

假设1a:大数据企业现金股利支付水平和企业价值正相关

假设1b:大数据企业股票股利支付水平和企业价值正相关

Lambrecht等(2012)认为平稳的股利政策可以缓解公司管理层与外部投资者之间的代理冲突, 向资本市场传递良好的盈利信号,有利于企业价值上升,据此提出以下假设:

假设2:在其他条件不变的情况下,大数据企业股票稳定性和企业价值正相关

(二)样本数据来源

选取截止2018年12月31日同花顺代码为885452大数据版块的158家上市公司为样本,剔除金融保险类上市公司、数据不全样本企业和2015年1月1日以后上市的企业,以2014-2018年的年度数据进行分析,总计获得128家公司5年共5760个观测值的平衡面板数据。文中涉及到的样本数据来源于CSMAR数据库和各上市公司财务报表。为避免企业之间经营情况不同导致的数据波动并增加实证结果的稳健性,将部分变量指标进行了取自然对数处理。

(三)变量设定和模型建立

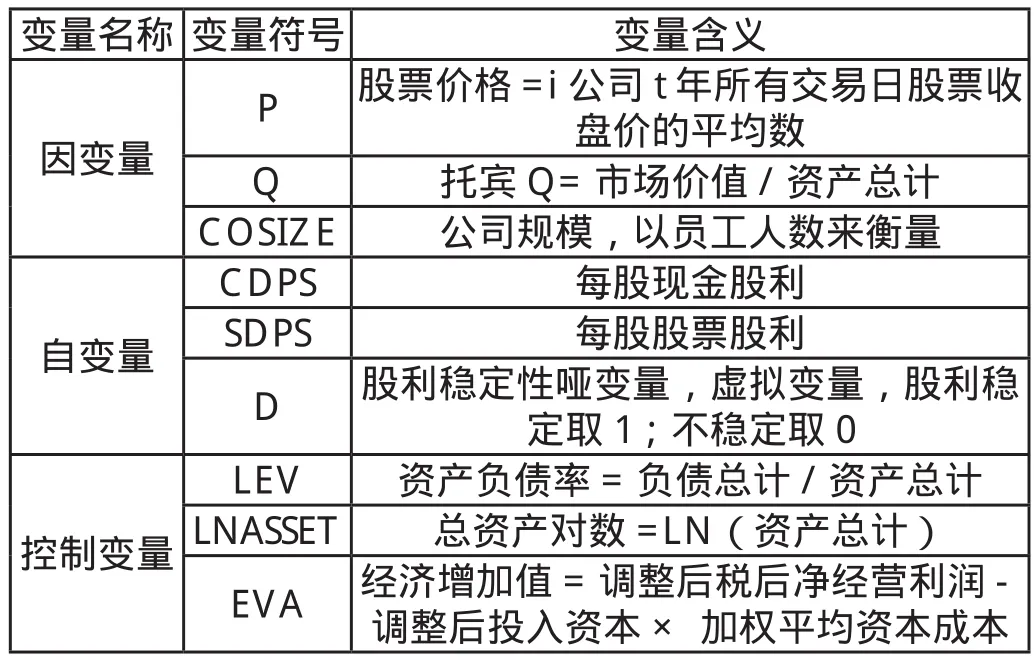

根据研究假设,设计变量和模型如下:

表1 变量定义表

根据前文分析,参照Leary的自由模型非参数计算法判定股利平稳性,以当期股利支付水平偏差值与下一期股利支付水平偏差值的标准差作为调整因子。此次计算中仅分配现金股利的公司以现金股利分配计算调整因子,仅分配股票股利的公司以股票股利分配计算调整因子,既分配了现金股利又分配了股票股利的公司以现金股利的标准差和股票股利的标准差之和计算调整因子,调整因子稳定临界值取10%。

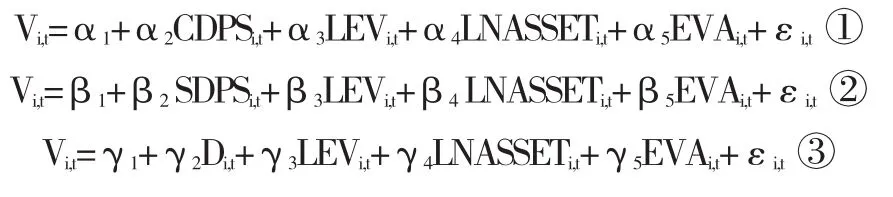

对上述假设进行实证检验,借鉴龚光明等(2009)[7]的研究思路,在其模型基础上引入EVA,利用公司i第t年末前连续5年的数据,构造如下回归模型(εi,t为随机误差项):

三、实证结果分析

(一)股利发放统计

通过统计分析可知:2014-2018年间我国A股市场大数据企业整体发放股利比例在一定的范围内上下浮动;大部分大数据企业倾向于发放现金股利,选择发放现金股利的企业和发放股票股利的企业分别为76.25%和22.97%,仅有19.69%的大数据企业选择同时发放现金股利和股票股利;较少公司执行稳定股利政策,根据上文定义的调整因子,平均只有24.06%的公司股利稳定发放。但需要关注的是,在这些执行稳定股利政策的公司中,大都属于没有发放任何股利或偶尔发放极少股利,并非长期稳定发放丰厚股利。

(二)回归分析

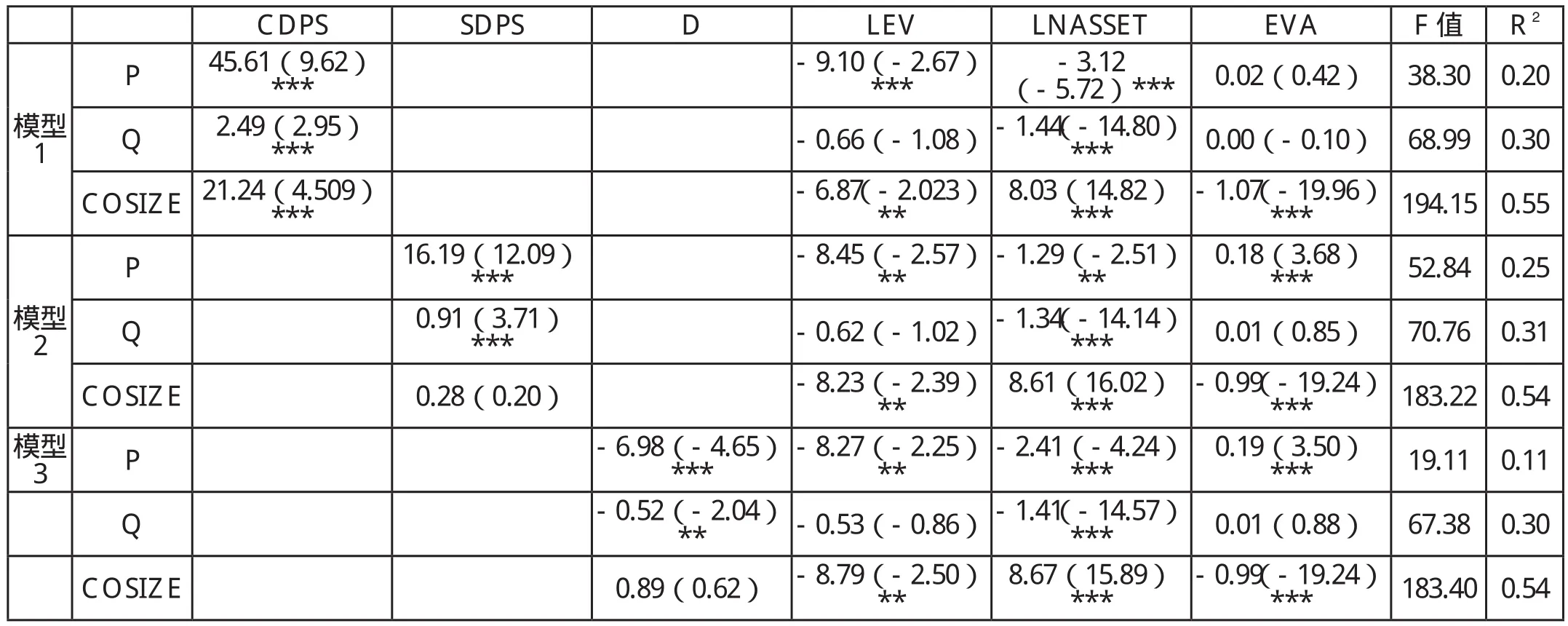

模型回归结果如下:

由表2可知,全部模型的F值均能通过显著性校检。自变量CDPS和SDPS与各因变量均存在正相关关系,说明增加每股现金股利或股票股利均能促进大数据企业价值的提升,验证了假设1a和假设1b。虚拟变量D与因变量P、Q存在负相关关系,表明发放稳定股利将降低大数据企业价值,与假设2不一致。继续分析可知,在股利稳定的大数据企业中有相当比例选择完全不发放股利,少部分选择发放每股数额极低的现金股利或股票股利,低股利发放水平会导致降低企业价值,这又再次验证了假设1。

由于我国股份制企业股权高度集中,尤其是大数据这种高新技术信息行业,股权往往集中于创业团队和风投资本,大股东因此可能会选择减少发放丰厚稳定的股利来侵占中小股东的利益。上述模型1的回归结果可知,发放每股现金股利与企业价值正相关,因此可以推出,执行稳定股利政策的大数据企业由于发放股利过低致使企业价值下降,这也是模型3的回归结果与假设2不符的原因。

表2 模型1、2、3的回归结果

(三)稳健性分析

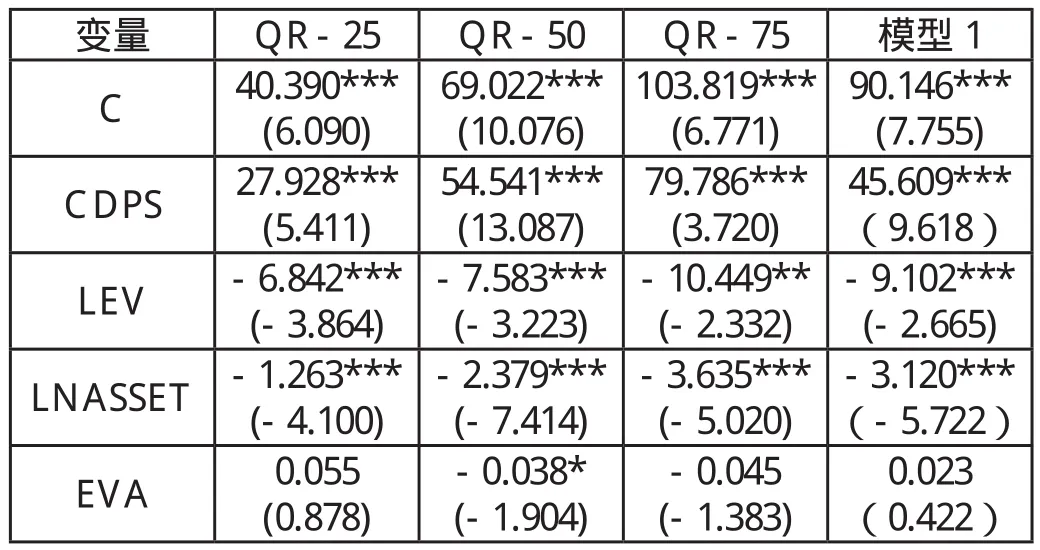

通过引入面板分位数回归对上述模型进行稳健性检验,可以准确分析不同分位点股利政策对大数据企业价值影响的边际效应。对原模型分别进行25%、50%和75%分位数回归,以模型1为例,取P为因变量(见表3),将回归结果与原模型比较,发现分位数回归中大多数变量符号、显著性水平与原模型一致,说明模型具有较好的稳健性。其他模型的回归结果与之类似,因篇幅关系不一一列出。

表3 模型1分位数回归结果

四、结论与建议

上述研究表明:一,通过统计股利分配数据可知,大部分大数据企业偏好发放现金股利而非股票股利,因为分配股票股利有可能分散股东权益、降低每股收益,使公司面临股价下降的风险。二,现金股利和股票股利发放数量均与股价、托宾Q值以及公司规模正相关,说明提高现金股利和股票股利均对大数据企业价值增加有促进效应,假设1成立。三,我国大数据企业派现金额普遍较低,尤其是执行稳定股利政策的公司大都维持较低的股利发放水平或完全不发放股利,从而导致对投资者吸引力不足致使其价值下降。因此,仅维持较低的稳定股利或长期不发放股利无法提升企业价值。

当前我国证券市场发展和监管均不成熟,致使大多数投资者投机意图较强,针对上述结论提出以下建议:第一,大数据企业管理层应重视股利政策的制订实施并提高股利发放水平,在充分考虑自身实际的现金流情况下提高股利支付额能维护股东利益和吸引更多的投资者、增加企业价值,并逐步进入企业和股东共同获益的良性循环。第二,政府的监管部门在制订和完善相关政策时,应加强对中小股东权益的保护,对于通过克扣股利而侵占中小股东利益的企业建立严格的约束机制,促使股利政策能够传递企业真实的经营状况,优化资本市场透明度。随着我国证券市场的监管和法制环境不断完善,投资者将逐渐成熟,更加关注企业的长远发展,减少投机成分。