蚂蚁上市或终结上证指数反弹

2020-11-06卧龙

卧龙

蚂蚁集团(688688)A股发行定价每股68.8元人民币,H股定价每股80港币,两地同步上市,募资总额2300亿人民币,折合美金340亿。按照发行价,蚂蚁A股集资1149亿,H股集资人民币1150亿,创历史记录。此记录亦打破去年12月沙特阿美所创294亿美金全球最大IPO的纪录。沙特阿美记录之前阿里巴巴2014年于美国上市集资250亿美金。根据上交所公告,蚂蚁网上发行有效申购户数516万户,有效申购股数2769亿股,申购金额19万亿,创A股市场有史以来最高纪录,中签率约0.13%。

蚂蚁H股拟发行16.7亿股,预期11月5日上市,H股将以每手50股进行买卖,股票代号为6688。香港《经济日报》报道,综合多间券商及银行,截至29日上午10时,蚂蚁IPO孖展暂录3802亿港币,相当于蚂蚁H股公开发售部分超额认购113倍。到30日上午11时,根据银行券商已公布孖展、现金认购规模,蚂蚁IPO公开发售部分已录近5000亿港币,超额认购150倍。

蚂蚁IPO盛况空前,人人摩拳擦掌欲分一杯羹。

回顾2007年,阿里巴巴(1688)带着B2B业务赴港上市,当时发行价为每股13.5港币,集资116亿港币(折合美金15亿),以此计算阿里巴巴市值682亿港币,市盈率逾100倍。此乃继2004年谷歌17亿美金IPO后,全球第二大规模的互联网公司IPO。最终阿里巴巴公开发售获超额认购超258倍,冻结资金达4500亿港元,公开招股部分中签率6%。上市首日,阿里巴巴飙升至39.5港币收市,以此价格计算的阿里巴巴总市值为280亿美金,当时百度市值140亿美金、腾讯市值150亿美金。之后股价回落,但在2007年12月股价升至最高41.8港币。踏入2008年,全球金融危机呈现,此前马云便已声明公司上市集资是为了过冬。2008年阿里巴巴股价最低见3.37港币,一组大型abc下跌浪十分清晰。2009年9月阿里巴巴曾经反弹至22港币,2012年阿里巴巴以IPO价格13.50港币私有化,相当于近5年时间无息贷款,散户投资者自然蒙受巨大损失。

阿里巴巴私有化后,2013年曾经想再度上市,但香港股市不允许“同股不同权”制度,只好作罢,集团选择2014年赴美上市。2014年9月19日,阿里巴巴于纽交所正式挂牌上市,代码BABA,发行价为每股美国存托股(ADS)68美金,首日收市价93.89美金,较68美金招股价升38%,当日市值2314亿美金,超越当时Facebook市值,成为第二大互联网公司,仅次于Google。此次IPO,阿里巴巴集团募资218亿美金。

上市后阿里巴巴股价跌至2014年10月15日82.81美金,随后急升至2014年11月13日120美金最高。接着阿里巴巴集团再度重演当年阿里巴巴股价走势,一路下跌至2015年9月29日57.2美金最低,跌幅52.3%。虽然不及当年阿里巴巴91.9%跌幅如此恐怖,但在美股走势强劲背景下股价腰斩,表明IPO总是如此疯狂。阿里集团由57.2美金再度展开升势,2018年6月最高见211.7美金。一组5浪推动十分清晰。之后阿里集团走势呈现三角形——波浪理论中,水平三角形通常出现在第(4)浪——然后向上突破展开第(5)浪。今年1月13日最高231.1美金,Covid-19疫情导致阿里集团股价跌至3月23日169.9美金,为(5)浪1及(5)浪2。(5)浪3于169.9美金展开。

蚂蚁集团57日完成注册制IPO,代码688688亦破坏以往惯例,定价68.8元人民币与阿里集团68美金IPO定价如出一辙。多个不寻常迹象,令笔者深感不安,是否会重演阿里巴巴商务及阿里巴巴集团上市后走势?一方面交替原则、事不过三,另一方面发行价高达48倍市盈率,我只能选择“宁可信其有,不可信其无”。当然,中签者亏钱是“没有的事”,问题在于二级市场接盘侠赢面有多高?

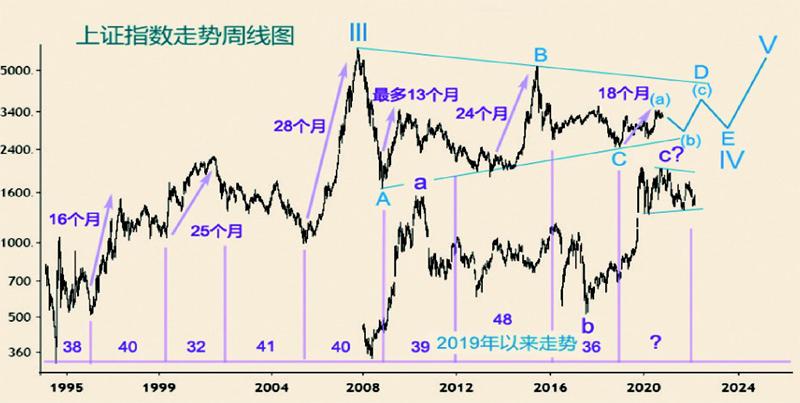

不妨再看看大市形势。以往笔者通常分析国证A股指数走势,今年有两篇文章分析上证指数走势,分别是2月21日《以史为鉴:庚子疫症对股市影响》及8月7日《上海股市第三季或见中期顶》,主要从底部周期及波浪理论分析。

上证指数在所有指数中历史最悠久,多数投资者仍在使用。长期而言,笔者将2007年10月6124点划分为循环浪III高点,之后是循环浪IV,时间长达10多年甚至20年。2007年10月跌至2008年10月1664点为IV浪A,1664点升至2015年6月5178点为IV浪B,5178点跌至2019年1月2440点为IV浪C,2440点展开IV浪D反弹。第4浪出现水平三角形,其中D浪因为跟随C浪后面,市场容易误认为新牛市。投资者可以将当下牛市呼声与之对比,“慢牛”、“结构牛”、“复苏牛”等等,不一而足。

历史上,上证指数牛短熊长,根据统计,牛市行情(熊市中大反弹亦计算在内)持续时间最长不超过28个月,最短只有13个月。

(1)因1992年上海股市才放开股价限制,1991年9月至1992年8月行情以深圳综合指数代替,持续23个月;

(2)1996年1月至1997年5月牛市,时间持续16个月;

(3)1999年5月至2001年6月牛市,时间持续25个月,期间1999年6月底至年底大幅回落;

(4)2005年6月至2007年10月牛市,时间持续28个月;

(5)2008年10月至2009年11月(上证指数高位出在2009年8月,其他指数出在2009年11月)大反弹行情,时间持续13个月;

(6)2013年6月至2015年6月,牛市行情(上证指数严格而言仍是熊市反弹)持续时间为24个月,其中包括低位徘徊长达10个月时间;

(7)2016年1月至2018年1月熊市小反弹、蓝筹股核心资产行情,时间持续亦是24个月。历史上7次大行情平均持续时间长度为21.8个月,而以2019年1月底部至今反弹行情已经持续19个月。若以7月最高3458点计算,持续时间18个月。

观察自2019年初以来走势,一组abc3浪反弹走势十分清晰,7月13日3458点仅仅反弹5178点至2440点下跌幅度0.382倍。3458点是否已经结束这组3浪反弹?国证A股指数最高点出现在8月31日,沪深300指数亦如是。上证指数7月高位以来呈现类似三角形走势,《上海股市第三季或见中期顶》一文中认为第4小浪有两种可能性:一是7月27日3174点结束,3174点之后进入(c)浪5上升;二是(c)浪4又是一个水平三角形走势,之后再进入(c)浪5上升。但此三角形规模太大,令人怀疑——若能成立自然便好,投资者乐见其成——因此,不排除已经完成一组3浪反弹,此处可以判断为2440点至3458点为D浪(a),接下来进入D浪(b)回落。

再回到蚂蚁上市,恰好处于关鍵时刻,然而市场如此热捧,恐怕墨菲定律将发挥作用。8月份文章认为上证指数第三季见顶,或成事实。