过往频繁跳槽、业绩平淡新行长会给天津银行带来什么?

2020-10-26王立峰

王立峰

公告显示,生于1970年6月的吴洪涛将接替孙立国担任天津银行行长,执掌这家资产总规模6700亿元的城商行。天津银行是一家地处华北的城市商业银行,以资产规模算,在中国全部37家区域性商业银行中位列13位,其主要业务也是在天津,下辖14家分行,其中9家位于天津,另外6家分布在北京、上海、河北等省份。与此同时,天津银行还迎来两位50岁以下的副行长。

不过,投资者貌似不太欢迎这次管理层的变动,从天津银行公布新行长与副行长的委任公告后,股价累计下跌近10%,并一度触及2.7港元的历史最低价位。一定程度上,新管理层尤其新行长履历上的“瑕疵”,或许让投资者选择不信任。新行长能否改变业绩“糟糕”的天津银行现状,还需要时间给出答案。

过往频繁跳槽,业绩糟糕新行长会给天津银行带来什么

天津银行的管理层变动,始于今年7月29日。彼时,天津银行发布《面向社会公开选聘天津银行股份有限公司行长、副行长公告》,面向社会公开选聘1位行长和3位副行长,应聘资格要求行长年龄不超过53周岁,副行长不超过50周岁。

两个半月后,天津银行公告了遴选结果,吴洪涛接任行长,是次任命还需要股东大会审议,以及天津银保监局审批;此外,蒋华以及刘刚领将担任副行长。

从公告来看,吴洪涛的任命存在一些值得投资者疑虑的“瑕疵”。

因为吴洪涛过去频繁的跳槽。从公告上的履历来看,吴洪涛最早任职于广发银行,时间长达12年。此后,工作频繁变动,从2013年至2020年9月,其先后在南昌银行(江西银行前身)、江西银行、华兴银行以及新希望集团任职,天津银行是其最新的工作目的地,7年期间4次变动,其中任职时间仅为9个月的新希望集团并不是金融企业。

这样一位工作频频发生变动的行长,能否为天津银行带来中长期的经营规划?其是否会在经营中出现过度寻求短期利益的行为?因为无论是一开始的江西银行,还是后来的华兴银行,在吴洪涛担任行长期间,相关商业银行整体业绩表现平庸,甚至在其担任行长期间,相关银行多次暴露出经营中的激进行为。

虽然其在江西银行和华兴银行履历多少有所不同,但还是有共同点,这就是不能让股东满意的业绩。

2018年1月,彼时吴洪涛从江西银行辞职,其辞职后不到半年,江西银行IPO上市,作为在江西银行(含南昌银行)工作时间长达5年的银行行长,并没有坚持到银行IPO上市。尽管其在江西银行任职期间有过业绩高增长的阶段,主要是2016年前后,当年一度实现翻倍的业绩增长,但是这种业绩增长是以高不良率为代价的。吴洪涛于2013年-2018年担任行长期间,江西银行的不良率不断攀升,从2013年底的1.77%上升至2018年底的1.91%,考虑到不良贷款的风险暴露会晚于其离职时间,很难说目前江西银行2.87%的不良率与其没有任何关联。不良率的较大幅度上升,映射江西银行风控意识的薄弱。

2016年,江西银行还大力发展网贷存管业务,该业务被称为江西银行“四项创新”之一,时任行长正是吴洪涛。该项业务的大发展,一度推动其业绩在2016年实现翻倍增长。在金融去杠杆的大背景下,江西银行先后“踩雷”银豆网、钱满仓、小猪理财等多家P2P平台。当然,这些业务爆雷都发生在吴洪涛卸任行长之后。

网贷存管业务以外,从2015年到2017年,江西银行的净息差快速收窄,从2015年的3.69%下降至2017年(吴洪涛离任前)的2.26%;业务收入结构方面也没有什么改善,较大程度上依赖息差贡献。上述内容,详细请参考《红周刊》此前关于江西银行的报道。

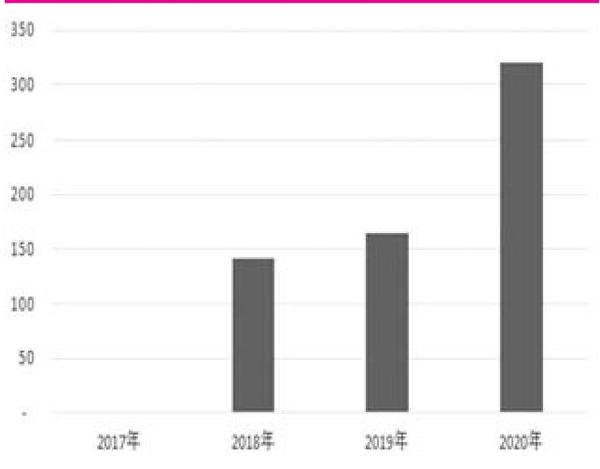

再看华兴银行,其前身是汕头市商业银行。吴洪涛任职不足两年。这家银行业绩上并无太多亮点,倒是瑕疵不小。其一是加速升高的法律诉讼案例,这反映这家银行在展业过程中极大可能存在不规范的经营行为,反过来暗示其薄弱的风控意识。天眼查App数据显示,2018年以来,华兴银行涉案数量明显上升。(见图1)

图1 开庭公告数量(个)

其二是這家银行在业务结构上对于息差的过度依赖。2019年,华兴银行来自息差贡献的收入占比94.4%,非息收入占比不足6%。吴洪涛任职的两年,没有改变这家银行对于息差依赖较大的严重问题,反而加重了。很明显,这不利于华兴银行的长远未来。2019年10月,吴洪涛与华兴银行客气分手。

商业银行本质上是从事风险经营的业务,这要求其从管理层到员工,都需要秉持审慎的作风,进行展业和经营。然而,吴洪涛担任行长期间,不管是江西银行还是华兴银行,都出现了经营方面不太审慎的现象,如走高的不良率、频频涉案的业务等。

回到天津银行本身。天津银行寻求公开外聘银行行长,或凸显了这家银行急于改善自身业绩的心态。

天津银行过往业绩表现糟糕

反映股东回报能力的净资产收益率(ROE)指标显示,天津银行的业绩表现,在上市商业银行中排名居后。天津银行2019年加权ROE为9.32%,在全部53家上市商业银行中,排名第39位。

较高的不良率、疲软的盈利能力以及逐步走低的业绩增长速度等多项数据指标共同导致了这一结果的出现。从不良率表现看,今年上半年天津银行不良贷款余额42.65亿元,不良贷款率2.13%,较全国商业银行平均水平高出18个BP。2019年,天津银行不良贷款率1.96,同样高于全国商业银行1.86%的平均水平。

过去几年的数据显示,天津银行的不良贷款恶化迹象明显。从2012年的0.72%,一路攀升至今年上半年的2.13%(见图2)。不良贷款余额从2015年的22亿元上涨至今年上半年的43亿元,增长幅度接近100%,远超同期资产规模扩张速度,同期天津银行的资产规模仅增长了21%。

图2 天津银行不良率(%)

从反映商业银行盈利能力的净息差看,天津银行数据较为疲软,整体上在全国上市商业银行中处于中等略偏低的水平。今年上半年,53家上市商业银行平均净息差2.21%,天津银行为2.16%;2019年,上市银行平均净息差2.28%,天津银行为2.21%。

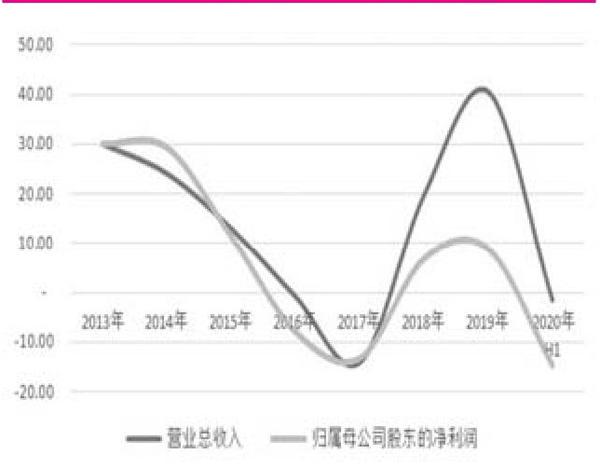

从业绩增速来看,天津银行的业绩增长一路走低,且最近几年呈现出非常不稳定的特点,业绩增速忽高忽低(见图3),时好时坏,增加了投资者预测其特定期间业绩和回报的难度,这当然也降低了投资者购买其股票的兴趣。二级市场上,天津银行股价的持续下跌,就是有力的证明。

图3 天津银行营收和归母净利润增速%

糟糕的业绩最终以行业内居后的市值形式表现出来。天津银行的总市值相比上市之初腰斩,下降50%还多,目前总市值146亿元人民币,约0.3倍的市净率,是上市商业银行中估值水平最低的之一。以绝对市值来说,天津银行虽然较张家港行、无锡银行稍高,但是天津银行的资产规模远高于后两者,分别是后两者的4-5倍。估值水平方面,天津银行则远低于后两者。

天津银行本次行长聘任公告后,二级市场一度出现波动,针对这一现象,以及吴洪涛本人工作履历中的问题,《红周刊》记者曾经向天津银行寻求采访,截至发稿,天津银行尚未置评。(如未做特别说明,文中数据均来源Wind)

(本文提及个股仅做分析,不做投资建议。)