资产专用性、供应链集中度与企业绩效

2020-10-21郭倩史杨焱

郭倩 史杨焱

一、引言

随着经营环境不断变化与市场竞争日趋激烈,越来越多的企业进行专用性资产投资以期提高产品独特性与发展优势,资产专用性逐渐成为影响企业行为决策的重要因素(徐晨阳,2018)。专用性资产通常是针对特定合作伙伴、特定用途目的的长期性投资,Lui等(2009)认为专用性资产是企业所拥有的稀缺价值资源,针对特定资产的投资表明了双方的长期承诺,是影响非对称关系中合作动态的关键因素,能够使企业从中受益。但在有的学者看来专用性资产投资无法轻松地将其重新部署为替代性价值创造用途,增加了企业对交易伙伴与路径的依赖(许楠等,2018),会对企业经营产生负面影响。目前关于资产专用性对企业绩效的影响仍存在争议。

客户与供应商作为企业重要的利益相关者,尤其在我国的制度背景下,企业与客户、供应商之间的合作关系在一定程度上有利于发挥关系治理的优势。进行供应链管理、与上下游企业建立牢固的联系势必需要企业花费大量资源、进行专用性资产投资(Kumaretal.,2011);此外,某些企业为与合作方建立联系,也会接受针对特定资产的投资要求(Pérez&Cambra,2015)。供应链集中度作为衡量企业与上下游关系紧密程度的重要维度,具体包括供应商集中度、客户集中度,二者在资产专用性与企业绩效关系中发挥的作用有待进一步探讨。

现有资产专用性的相关研究多关注于公司资本结构、公司治理、企业创新等方面,这些研究尚存在一定探讨空间。其一,关于资产专用性与企业绩效关系的研究较少;其二,忽略了外部资源方面因素对资产专用性作用的影响,尤其是供应链上下游企业方面因素。制造业作为国民经济中的重要行业之一,其发展需要投资较多资源,且与上下游企业联系紧密。因此,本文利用2012-2018年沪深两市A股制造业上市公司数据,实证分析了资产专用性对企业绩效的影响及供应商集中度、客户集中度在资产专用性与企业绩效关系中的作用,并针对产权性质差异做了进一步分析。

二、理论分析与假设提出

1.资产专用性与企业绩效。Williamson(1971)将资产专用性定义为资产被重新配置于其他用途并由其他使用主体重新配置而不牺牲其生产价值的程度。首先,从交易成本理论视角来看,进行专用性资产投资是为了迎合特定的合作方或特定产品市场,需要企业投入大量资源,一旦投资终止或原有目的不再,资产专用性使得前期投入难以回收或者转换用途,将产生大量交易成本与沉没成本,损害企业经营业绩。雷新途(2010)研究发现资产专用性并不能使得企业效率得以提高。其次,资产专用性还具有关系专用性特征,特定资产的投资增加了企业对交易伙伴的依赖,这种依赖具有较强的专用性和锁定效果,不仅增加了企业转换成本,还导致了企业从属和被动的讨价还价地位,一旦契约另一方采取机会主义行为,企业将面临被敲竹杠风险(谢盛纹&刘洋晖,2015)。最后,企业经营环境具有较大的不确定性,而专用性资产具有特定性,这种特定是有风险的,当市场形势发生转变时,投资的价值将大大降低。据此,本文提出假设1:

H1:资产专用性对企业绩效具有负向影响。

2.供应链集中度对资产专用性与企业绩效关系的影响。供应链上下游企业作为企业重要的合作伙伴,对组织企业内外部资源及提高企业竞争力具有重要影响。首先,与供应商、客户建立良好的关系有助于补充正式合作机制的不完善、及时准确地掌握客户需求。杨汝梁和孙元欣(2015)研究发现供应链整合能够显著提升企业绩效。其次,进行专用性资产投资有助于与上下游企业建立良好的合作关系,企业与上下游客户建立交易关系存在诸多好处,客户关系有助于上下游企业之间加强信任与合作,有利于企业间的信息共享、协同合作有利于形成供应链效应,降低彼此的信息不对称。Lui等(2009)研究认为信任有助于促进合作行为与特定资产投资,进而提高合作关系的满意度与绩效。最后,主要供应商与客户的存在有助于企业减少营销和广告支出、降低获得和保留合作企业的成本(Allenetal.,2015),使得为特定用户而建设的专用性资产充分发挥作用。据此,本文提出如下假设:

H2a:供应商集中度能够削弱资产专用性对企业绩效负向影响;

H2b:客户集中度能够削弱资产专用性对企业绩效负向影响。

3.不同产权性质下供应链集中度的调节作用差异。在中国企业制度环境下,产权性质对企业经营具有重要影响,不同产权性质的企业在市场地位、资源禀赋等方面存在着较大差异(汤吉军,2017),因此可能使得供应商集中度、客户集中度的调节作用受到影响。一方面,产权性质影响着企业的经营环境,国有企业比非国有企业拥有更多的资源支持(孔东民等,2013),在与上下游企业的合作中具有较强的议价能力,较少受到供应商、客户的影响。另一方面,非国有企业往往自身资源较少、经营风险较大,与主要供应商、客户的合作对于非国有企业来说较为重要,处于竞争弱势的非国有企业会更倾向与上下游企业建立紧密的联系。为了防止主要供应商、客户流失,非国有企业会主动或者被动进行专用性资产投资以维持彼此关系,这有助于加深上下游企业之间合作与信任,抑制资产专用性带来的不利影响。据此,本文提出如下假设:

表1 变量定义表

表2 描述性统计

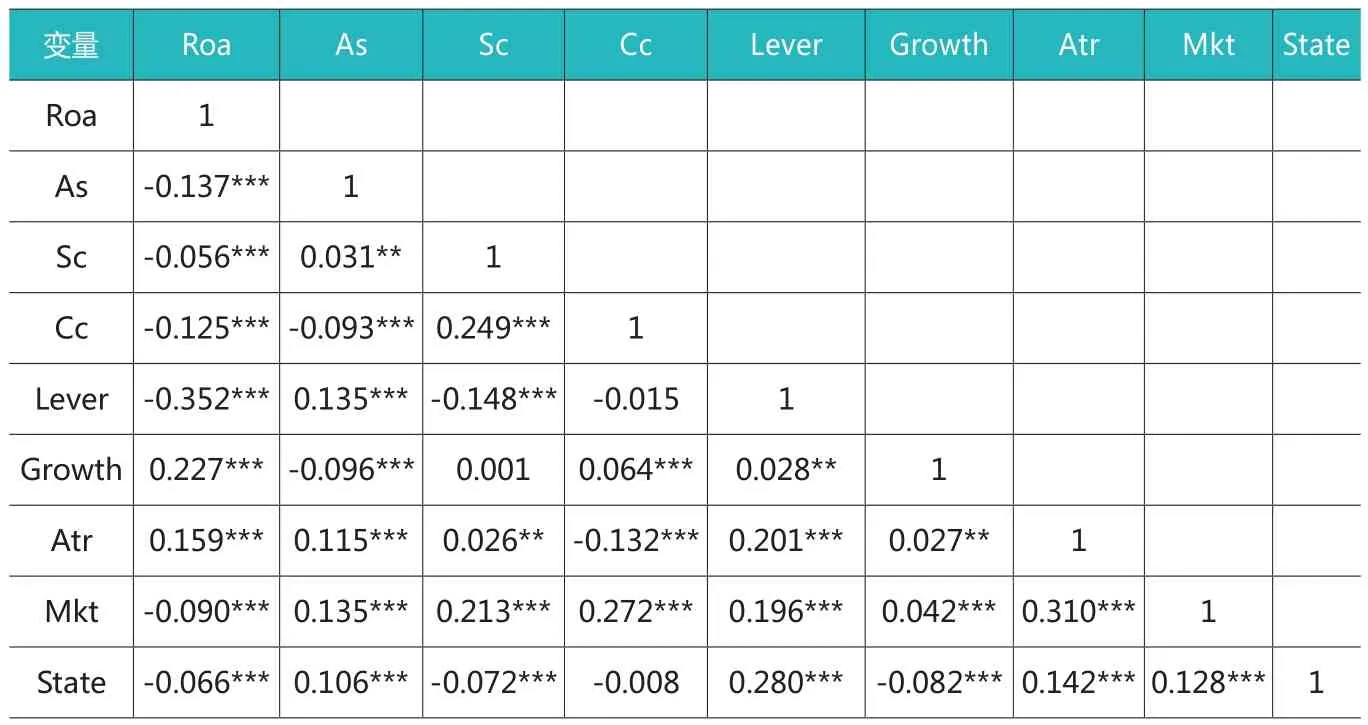

表3 相关系数

H3a:供应商集中度在资产专用性与企业绩效关系中的调节作用仅在非国有企业中显著存在;

H3b:客户集中度在资产专用性与企业绩效关系中的调节作用仅在非国有企业中显著存在。

三、研究设计

1.样本选择与数据来源。本文选取2012-2018年沪深两市A股制造业上市公司数据为研究样本,并对研究样本进行如下筛选:(1)剔除ST、*ST等财务指标数据异常公司样本;(2)剔除相关变量数据缺失样本;(3)剔除2012年及之后上市的公司样本,最终得到6377个样本观察值。此外,本文对所有连续变量都进行了上下1%分位数的缩尾调整以减轻异常值的影响。本文数据均来自CSMAR数据库及上市公司年报。

2.变量定义

被解释变量:总资产收益率(Roa)。参考以往研究,采用总资产收益率(Roa=净利润/总资产)来衡量企业绩效。

解释变量:资产专用性(As)。参考以往研究,用固定资产、无形资产、在建工程和长期待摊费用之和与总资产的比率来衡量。

调节变量:供应商集中度(Sc),以上市公司年报中所披露的前五大供应商采购额占采购总额的比例来衡量;客户集中度(Cc),以上市公司年报中所披露的前五大客户销售额占销售总额的比例来衡量。

控制变量:参考以往研究,本文还控制了以下变量:资产负债率(Lever)、 企 业 成 长 性 (Growth)、总资产周转率(Atr)、营销资源效率(Mkt)、产权性质(State)。同时,在模型中还控制了年度的影响。

表4 实证回归结果

具体变量名称、代码及定义见表1。

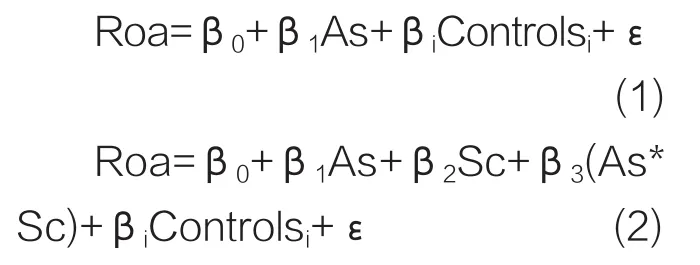

3.模型构建。为检验资产专用性对企业绩效的影响,构建模型(1);为验证供应商集中度、客户集中度在“资产专用性—企业绩效”中的调节作用,分别加入调节变量和资产专用性与调节变量的交互项,构建了模型(2)、(3)。为研究不同产权性质下供应商集中度、客户集中度调节作用的差异,将样本按产权性质的不同划分为国有企业组与非国有企业组,进行分组回归。其中,Controls为回归的控制变量。模型中检验的标准差均经过个体聚类(Cluster)调整。

四、实证分析

1.描述性统计分析。表2报告了各个变量的描述性统计结果。结果显示,企业绩效(Roa)的标准差为0.049、最大值为0.191、最小值为-0.147,说明不同企业之间的绩效存在差异;资产专用性(As)均值为0.281、标准差为0.14,且其最大值为0.668,可以看出资产专用性对企业较为重要且不同企业的资产专用性情况具有一定波动。

2.相关性分析。表3报告了Pearson相关性检验结果,表中各个变量间相关系数数值均小于0.4,低于多重共线性阈值,说明各解释变量之间不存在严重的多重共线性。其中资产专用性(As)与企业绩效(Roa)的相关系数为-0.137,且在1%水平上显著,假设1得到初步验证。

3.回归分析。本文首先检验了资产专用性对企业绩效的影响,然后分别检验了供应商集中度、客户集中度对资产专用性与企业绩效关系的调节作用。根据Hausman检验结果,本文选择固定效应模型回归对样本进行估计。

表4报告了资产专用性对企业绩效影响的结果。列(1)中资产专用性的回归系数为-0.0597,且在1%的水平上显著,表明企业资产专用性越高,企业绩效越低,H1得到验证。结果说明资产专用性虽然具有一定价值意义,但其所带来的锁定效应、不完全契约可能导致的机会主义行为等不利影响更大,抑制了企业绩效的提高。

为检验供应商集中度的调节作用,表4中列(2)增加了供应商集中度及其交互项,资产专用性系数为-0.0811,在1%的水平上显著,资产专用性与供应商集中度交互项系数估计值为0.0575,在10%的水平上显著,表明供应商集中度的提升抑制了资产专用性对企业绩效的负面影响,H2a得到验证。为检验客户集中度的调节作用,表4中列(3)增加了客户集中度及其交互项。根据列(3)显示,资产专用性系数为-0.0918,资产专用性与客户集中度交互项系数估计值为0.0999,二者均在1%的水平上显著,表明客户集中度的提升抑制了资产专用性对企业绩效的负面影响,H2b得到验证。结果说明供应链上下游企业作为重要的外部资源,企业与主要供应商、客户的合作能够发挥关系治理的积极作用、形成供应链协同效应,限制机会主义行为产生和资产专用性对企业绩效的负面影响。

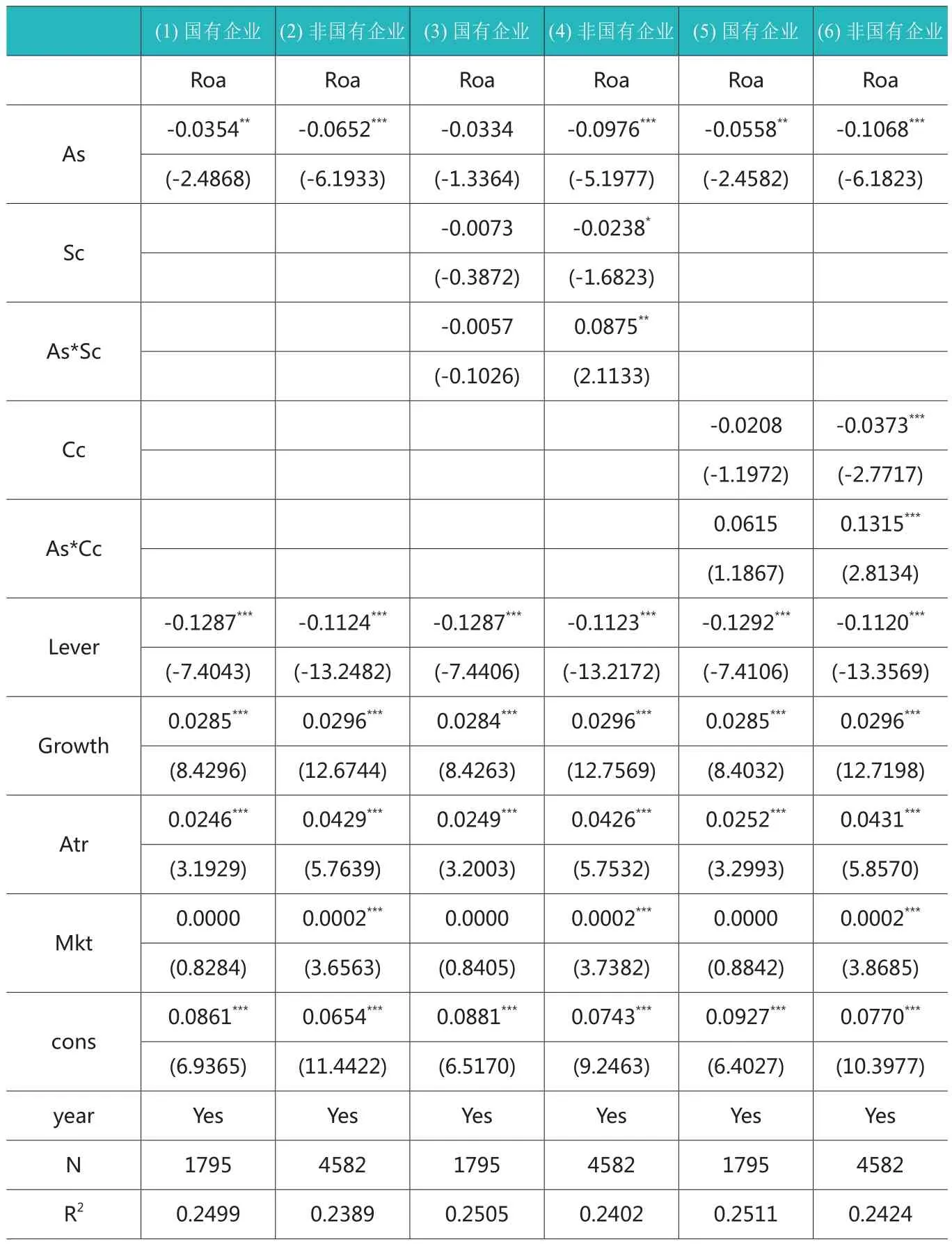

表5 根据产权性质进行分组回归结果

为检验不同产权性质下供应商集中度、客户集中度调节作用的差异,将样本分为国有企业组与非国有企业组进行分组检验,分组回归结果如表5所示。可以看出在国有企业组与非国有企业组,资产专用性均与企业绩效呈负相关关系。供应商集中度对资产专用性与企业绩效关系的调节作用仅在非国有企业样本中显著;客户集中度对资产专用性与企业绩效关系的调节作用也仅在非国有企业样本中显著,H3a、H3b得到验证。这说明不同产权性质的企业拥有的资源禀赋与面临的风险水平有所不同,国有企业往往拥有较高的市场地位,受供应商、客户影响较小;而非国有企业面临的资源有限与种种限制,往往更为重视与供应链上下游企业间的合作与交流,有利于供应商集中度、客户集中度作用的发挥。

4.稳健性检验。本文还采取了以下方式进行稳健性检验:行业因素将在一定程度上对资产专用性的高低造成影响,本文将解释变量与调节变量进行行业标准化处理。以资产专用性为例,对其进行行业标准化处理方式为:sAsi=(Asi-mAs)/dAs,其中Asi为样本中原有企业的资产专用性,mAs为行业资产专用性平均值,dAsi为行业资产专用性标准差,sAsi为经过行业标准化处理后的资产专用性。所得结果依然稳健,进一步支持了文章假设。

五、结论与启示

专用性资产投资作为企业重要行为决策之一,对企业经营具有重要影响。企业为了提升产品竞争力和独特性进行专用性资产投资,但不能忽视的是资产专用性导致的额外增加的交易成本与不完全契约引发的机会主义行为等负面影响逐渐抵消专用性资产所带来的好处,反而降低了企业绩效。本文以2012-2018年沪深两市A股制造业上市公司为样本,实证检验了资产专用性与企业绩效的关系,发现资产专用性对企业绩效具有负向影响。此外,本文还分别研究了供应商集中度、客户集中度在资产专用性与企业绩效关系中的调节作用,发现供应商集中度、客户集中度越高,资产专用性对企业绩效的抑制程度越小,供应商集中度、客户集中度在资产专用性与企业绩效关系中的调节作用仅在非国有企业样本中显著存在。

本文的结论不仅丰富了资产专用性与企业绩效的相关研究,还对企业管理者具有一定启示。(1)要谨慎进行专用性资产投资,既要看到资产专用性所带来的价值,更要关注它的负面影响,尤其是锁定效应与机会主义风险。(2)要从长远、全面的目光进行专用性资产投资,资产专用性程度需与企业发展相适应,不可盲目追求数量,更需确保其质量。(3)在与供应链上下游企业的合作中,企业需与合作方加强沟通,注重知识、经验等因素积累,不断提高自身的实力与竞争力。(4)要格外注重主要客户、供应商方面因素对资产专用性的影响,尤其是对于非国有企业来说,更应选择可靠、信誉较好的合作伙伴,充分发挥外部资源与关系治理所带来的积极作用。