股票风险警示对同行企业盈余管理行为的影响研究

2020-10-20孙洁殷方圆

孙洁 殷方圆

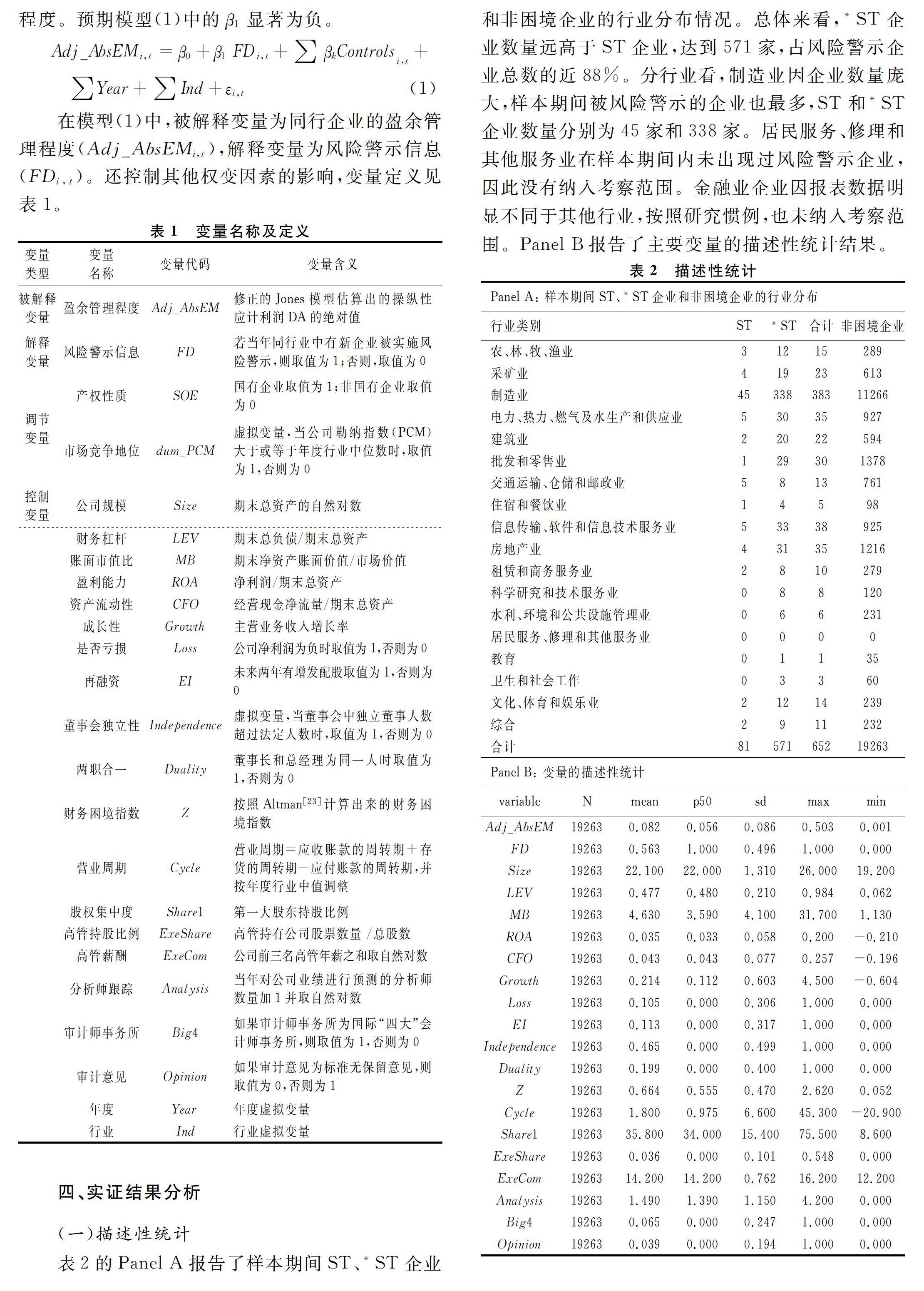

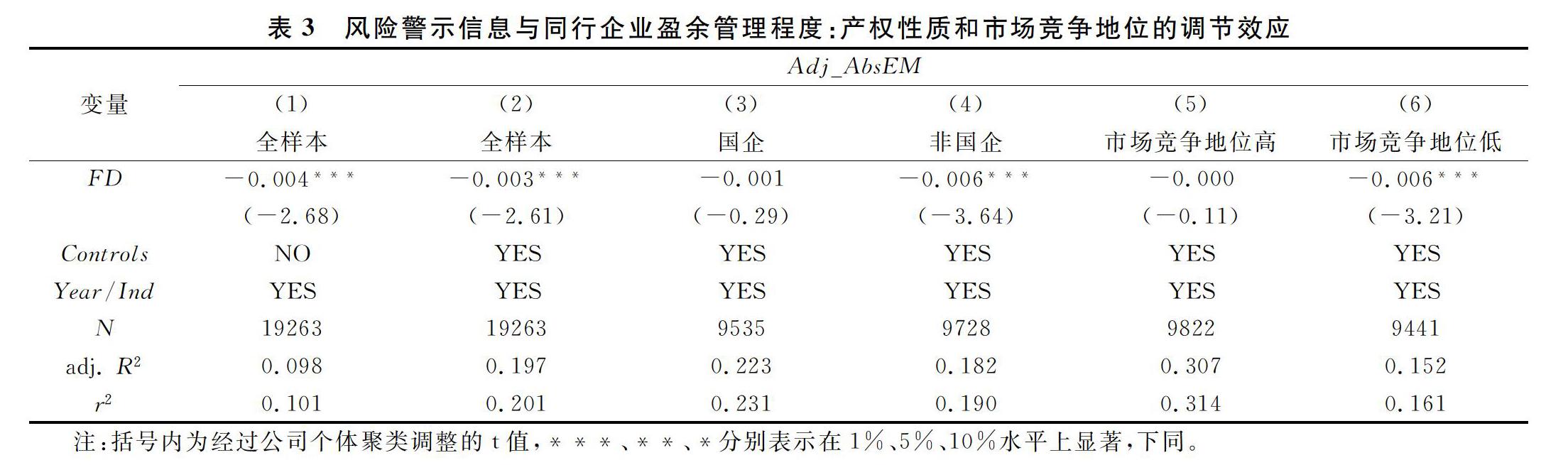

摘 要:依据2007-2018年中国沪深A股被实施风险警示企业的同行企业样本,考量企业被实施股票风险警示对同行企业盈余管理行为的影响。结果发现:风险警示信息具有同行企业治理效应,即行业中有企业被实施风险警示后,同行企业盈余管理程度会显著降低,这种效应在非国有企业和市场竞争地位较低的企业中更为明显。作用路径分析表明:风险警示信息增加了债权人对同行企业的行业风险感知,提高了同行企业的债务资本成本,同行企业为了降低债务资本成本会主动增加信息透明度,降低盈余管理程度。

关键词: 股票风险警示;盈余管理;同行企业;债务资本成本

中图分类号:F275 文献标识码: A 文章编号:1003-7217(2020)05-0077-06

一、引 言

在金融法律制度不健全、投资者权益保护机制缺位的资本市场发展初期,上市公司股票风险警示制度(以下简称“风险警示制度”)作为我国资本市场中特有的制度,对降低市场风险、保护投资者利益起到了至关重要的作用。风险警示制度是指当上市公司财务状况异常或其他状况异常导致投资者无法判断其未来前景时,交易所将对其股票实施风险警示,它是资本市场退市制度中非常重要的一环。

现有文献对股票风险警示经济后果的研究主要基于被实施风险警示企业(以下简称“被警示企业”)视角,主要包括风险警示信息对被警示企业的股价[1]、企业价值与非系统性风险[2]、股价崩盘风险[3]和盈余管理行为[4]等方面的影响。事实上,证券交易所实施的风险警示作为一种增量信息披露不仅会直接影响被警示企业,也可能对被警示企业的同行企业产生影响。具体而言,从风险警示制度规定的触及指标来看,上市公司多因财务状况异常被实施风险警示。当“行业中有企业被实施风险警示”这一信息传递到资本市场,同行业其他企业的债权人有可能因感知到更多的行业风险而要求更高的债权回报率,进而导致同行企业面临债务资本成本上升的压力[5,6]。此时,同行企业有动机通过降低财务报告盈余管理程度,发布更加透明的财务报告来降低企业与债权人之间的信息不对称以缓解债务资本成本上升的压力。因此,风险警示信息不仅会影响被警示企业自身,也可能对同行企业的盈余管理行为产生影响。有关企业盈余管理行为的研究,Healy等最早对企业盈余管理行为的动机进行了归类总结[7]。随后,学者们发现企业会因首次公开募股(IPO)[8,9]、股权再融资(SEO)[10,11]、规避退市风险[12]、迎合投资者情绪[13]和债务契约[14-16]等进行盈余管理。

现有关于股票风险警示经济后果的文献主要基于被警示企业视角,本文从被警示企业的同行企业视角讨论股票风险警示的经济后果,为风险警示制度的存在必要性提供经验证据。

二、理论分析与研究假设

当上市公司出现财务状况异常或者其他异常情况,导致其股票存在被终止上市的风险,或者投资者难以判断公司前景,投资者权益可能受到损害时,证券交易所会对该公司股票实施风险警示。暗含企业经营或财务状况异常的风险警示信息作为一种负面信息传递到资产市场,必然引发利益相关者的高度关注。风险警示信息的释放不仅影响被警示企业自身,也可能对同行企业产生影响。原因在于,同行企业在经营与投融资方面具有一定的相似性。首先,在经营方面,同行企业具有相似的产品或服务,经营内容与客户群体具有同质性[17]。经营模式的一致性就决定了同行企业面临相似的经营风险。其次,在投资方面,产品同质会导致投资策略与方向的一致性。基于信息外部性與行为学习理论,企业的投资决策会受到同行业其他企业投资行为的影响,具有明显的“同群效应”[18],进而促使同行企业在投资回报与投资风险方面趋近。最后,在融资方面,同行企业在融资结构与融资偏好方面较为一致。有研究发现,同行企业资本结构也具有“同群效应”,公司资本结构会依照同行业资本结构平均水平进行调整[19],进而促使同行企业财务风险的进一步趋同。同行企业经营风险与投融资风险的趋同提高了债权人对行业内出现的风险警示信息的风险感知。有研究发现,企业财务危机会显著提高同行企业债务资本成本[6],表现为财务危机的同行传染效应。基于企业与债权人互动视角,面对债权人可能存在的误解与未来债务资本成本上升的压力,同行企业很可能通过降低盈余管理程度来提高其与债权人之间的信息透明度,进而增强债权人对其偿还能力的信任,缓解债务资本成本上升的压力。基于以上分析,提出研究假设1。

H1 行业中有新企业被实施风险警示会降低同行企业盈余管理程度。

产权性质是影响企业盈余管理行为的重要因素。有研究表明,由于国有企业的总经理由政府任命,其薪酬业绩敏感性较低,因此,国有企业的盈余管理程度明显低于非国有企业[20]。从债权人视角看,国有企业拥有预算软约束和负债融资的刚性兑付[21],债务违约风险较小,风险警示信息传递的负面信息对国有企业影响较小。相反,没有政府背景的非国有企业掌握的资源较少,抵御系统性风险的能力较差。风险警示给债权人带来的行业风险感知在非国有企业中更为强烈,这导致债权人对非国有企业要求的回报率更高。面对债务资本成本上升的压力,非国有企业通过降低盈余管理程度来降低与债权人信息不对称程度的动机更强烈。基于以上分析,提出研究假设2。

H2 与国有企业相比,行业中有新企业被实施风险警示对同行企业盈余管理程度的降低作用在非国有企业中更明显。

市场竞争地位直接影响债权人对企业风险抵御能力的判断。从债权人视角看,市场竞争地位较高的企业获利能力强,抵御风险能力较强,受系统性风险影响而丧失偿债能力的可能性较小。相反,市场竞争地位较低的企业获利能力较差,偿债能力较弱。因此,风险警示信息传递的负面信息对市场竞争地位较低企业的影响更为明显。与市场竞争地位较高的企业相比,风险警示信息会增强债权人对市场竞争地位较低企业偿债能力的疑虑,提高对其要求的回报率。因此,市场竞争地位低的企业更有动机通过降低盈余管理程度、提高信息透明度来缓解债务资本成本上升的压力。基于以上分析,提出研究假设3。

3. 倾向得分匹配法。为了进一步克服样本选择偏误问题,采用倾向得分匹配(Propensity Score Matching)法进行稳健性测试。结果表明在消除了由协变量的系统性差异导致的研究结果偏误后,本文的研究结论依然稳健。

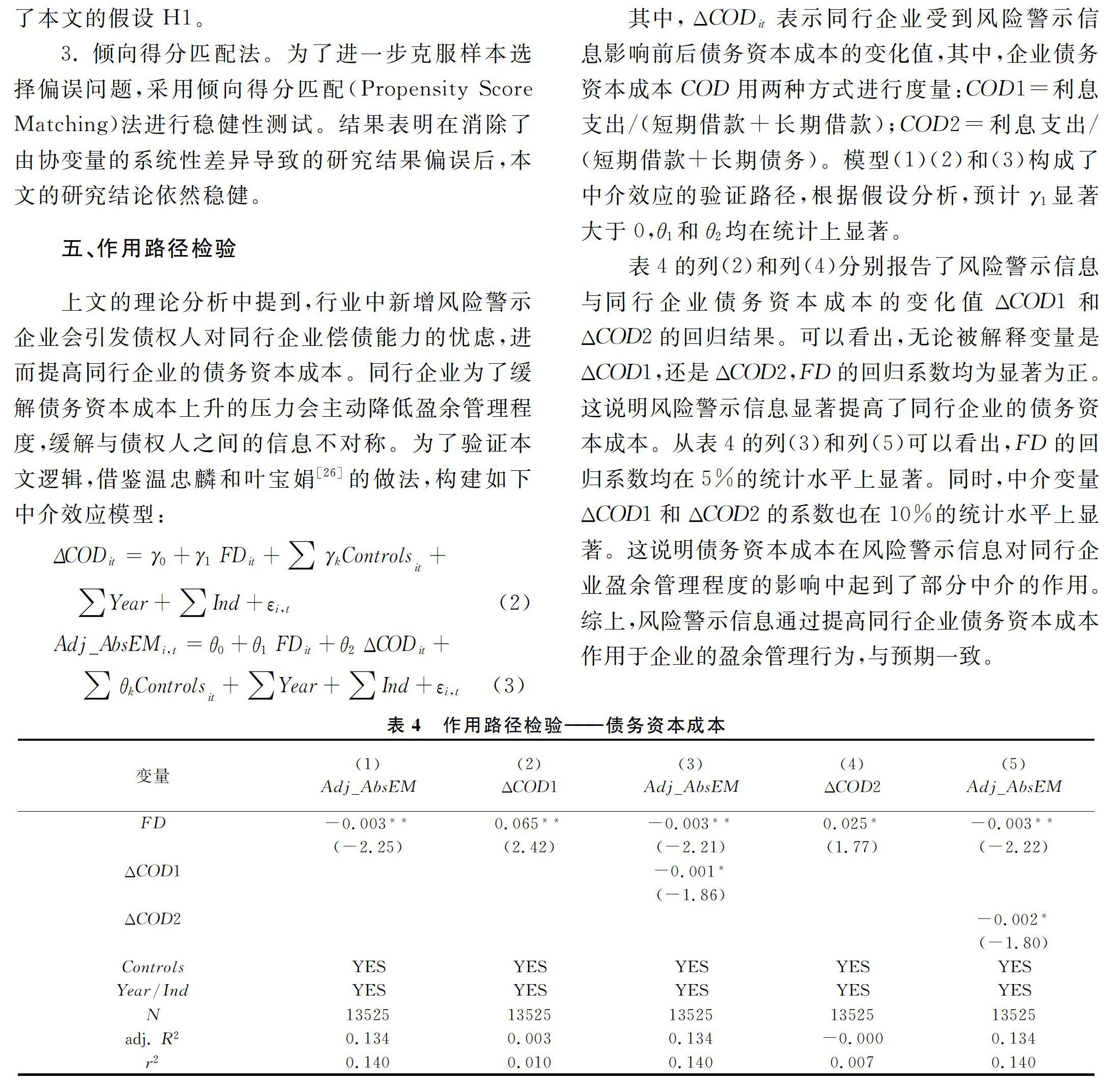

五、作用路径检验

六、结论与展望

(一)研究结论

本文从风险警示制度这一中国资本市场特有的制度出发,以被实施风险警示企业的同行企业为研究样本,实证检验了风险警示信息对同行企业盈余管理程度的影响及其作用路径。研究发现:风险警示信息显著降低了同行企业的盈余管理程度,且在非国有企业和市场竞争地位较低的企业中更为明显。作用路径分析表明:风险警示信息提高了同行企业的债务资本成本,为了缓解债务资本成本上升的压力,同行企业主动降低盈余管理程度。

(二)研究展望

风险警示信息对同行企业盈余管理行为的影响是否存在行业差异?研究细分行业风险警示信息对同行企业行为的影响是未来研究中需要关注的问题。另外,本文考察了公司由正常上市状态转为“戴帽”状态时,对同行企业盈余管理行为的影响,那么公司“摘帽”是否同样具有溢出效应,这也是未来值得研究的方向。

参考文献:

[1] 黄云洲,赵喜仓.股票退市风险警示制度的效应分析[J]. 统计与决策, 2004(11):39-41.

[2] 贾天明,雷良海.中国特殊性退市制度达到政策性效果了吗?——基于中国1998~2013年209家ST上市公司的实证分析[J]. 预测, 2016(1):62-67.

[3] 林乐,郑登津.退市监管与股价崩盘风险[J]. 中国工业经济, 2016(12):60-76.

[4] 许文静,苏立,吕鹏,等.退市制度变革对上市公司盈余管理行为影响[J].会计研究,2018(6):32-38.

[5] Benmelech E, Bergman N K. Bankruptcy and the collateral channel [J]. Journal of Finance, 2011, 66 (2), 337-378.

[6] Emilia G A. Financial distress and competitors' investment [J]. Journal of Corporate Finance, 2018(51): 182-209.

[7] Healy P M, Wahlen J M. A review of the earnings management literature and its implications for standard setting[J]. Accounting Horizons, 1999, 13(4):365-383.

[8] Teoh S H,Welch I, Wong T J. Earnings management and the long-run market performance of initial public offerings[J].The Journal of Finance.1998, 53(6):1935-1974.

[9] Aharony J, Lee C J, Wong T J. Financial packaging of IPO firms in China[J]. Journal of Accounting Research, 2000, 38(1):103-126.

[10] 王克敏, 刘博. 公开增发业绩门槛与盈余管理[J]. 管理世界, 2012(8):30-42.

[11] 杨星, 吴璇, 田高良. 定向增发与盈余管理——一个基于增发股锁定期差异的跨期分析[J]. 山西财经大学学报, 2016, 38(12):103-114.

[12] 蔡春, 朱荣, 和辉, 等. 盈余管理方式选择、行为隐性化与濒死企业状况改善——来自A股特别处理公司的经验证据[J]. 会计研究, 2012(9):31-39.

[13] 龚光明, 龙立. 投资者情绪与上市公司盈余管理:理性迎合抑或情绪偏差[J]. 当代财经, 2017(8):113-123.

[14] Watts R L, Zimmerman J L. Positive accounting theory: A ten year perspective[J]. Accounting Review, 1990, 65(1):131-156.

[15] Beneish M D. Detecting GAAP violation: Implications for assessing earnings management among firms with extreme financial performance[J]. Journal of Accounting and Public Policy, 1997,16(3), 271-309.

[16] 姚立杰, 夏冬林. 我國银行能识别借款企业的盈余质量吗? [J]. 审计研究,2009(3):93-98.

[17] 张春强,鲍群,盛明泉.公司债券违约的信用风险传染效应研究——来自同行业公司发债定价的经验证据[J].经济管理,2019,41(1):174-190.

[18] 万良勇,梁婵娟,饶静.上市公司并购决策的行业同群效应研究[J].南开管理评论,2016,19(3):40-50.

[19] 陆蓉,王策,邓鸣茂. 我国上市公司资本结构“同群效应”研究[J]. 经济管理,2017(1):181-194.

[20] 周美华,林斌,罗劲博,等.CEO组织认同能抑制盈余管理吗——来自中国上市公司调查问卷的证据[J].南开管理评论,2018,21(4):93-108.

[21] 周宏, 何剑波, 赵若瑜,等. 投资性房地产公允价值计量模式对企业债务融资风险的影响——基于2009-2016年我国A股房地产上市公司数据的实证检验[J]. 会计研究, 2019(5):42-50.

[22] Dechow P M, Sloan R G, Sweeney A P. Detecting earnings management[J].The Accounting Review,1995,70(2):193-225.

[23] Altman E I. Financial ratios, discriminant analysis and the prediction of corporate bankruptcy[J].The Journal of Finance, 1968, 23(4):589-609.

[24] 徐玉德,韩彬.市场竞争地位、行业竞争与内控审计师选择——基于民营上市公司的经验证据[J].审计研究,2017(1):88-97.

[25] Jones J J. Earnings management during import relief investigations[J]. Journal of Accounting Research, 1991, 29(2):193-228.

[26] 温忠麟, 叶宝娟. 中介效应分析:方法和模型发展[J]. 心理科学进展, 2014, 22(5):731-745.

(责任编辑:钟 瑶)