市值管理概念内涵与框架模型重构研究

2020-10-20陈浩

摘要:如何系统、科学地开展市值管理,持续稳定做大市值,成为国内实业界和理论界共同关心的焦点问题和探索研究的热点领域。本文结合市值管理的一般定义和经典框架,从剖析基于产融互动视角和传导递进逻辑,在现有学理基础上,进一步重构了市值管理的内涵定义、框架模型及实施策略。

Abstract: How to carry out market value management systematically and scientifically and continuously and steadily increase the market value becomes the focus of domestic business and theoretical circles and the hot field of exploration and research. Combining with the general definition and classic framework of market value management, this paper further reconstructs the connotation definition, framework model and strategy system of market value management from the perspective of industry finance interaction and conduction progressive logic.

关键词:市值管理;概念内涵;框架模型;策略体系

Key words: market value management;concept connotation;framework model;strategic system

中图分类号:F832.51 文献标识码:A 文章编号:1006-4311(2020)28-0030-07

0 引言

市值管理是一个土生土长的中国概念,关于“什么是市值管理”,到目前为止还没有一个公认的标准定义。施光耀(2008)在国内第一部关于市值管理的专著《市值管理论》中提出,市值管理的核心理念在于基于市值信號做出相应的反应,根据不同的信号,选择不同的市值管理策略,从而在不断提升价值创造能力、突出价值实现能力和优化价值经营管理的基础上,从股东、股价和股本三个方面进行管理,以促进公司市值的持续和稳健的增长。近年来,有关专家学者分别从不同角度对市值管理的内涵概念进行了定义,如表1所示。

综合来看,虽然相关专家学者对市值管理定义的表述有所不同,但对市值管理的界定均包含了价值创造、价值实现、价值经营等环节,强调市值管理是要追求长期、持续、健康的真实资本价值最大化,强调要使企业的股价正确、真实地反映企业的内在价值,强调要重视投资者关系管理,部分学者强调市值管理最重要的目的是服务于公司整体战略目标实现。

1 传统市值管理概念内涵的解析与重塑

本文从性质界定或理论基础、实施主体、目的或动机、手段和方式、手段实施的依据或原则等方面,对主要专家学者界定的市值管理内涵定义进行了全面解析与重塑。

1.1 对市值管理理论基础和性质界定的解析与重塑

在对市值管理的性质界定或理论基础方面,大部分专家学者认为市值管理的理论基础是价值管理、利益相关者管理,左小蕾(2007)等专家认为市值管理本身就是价值管理。但毛勇春(2012)、于军(2017)等专家认为市值管理应区别于价值管理,不能与价值创造混为一谈,否则容易造成概念泛化虚化、定义模糊笼统,倾向于把市值管理从公司价值管理中分离出来,着重强调管理市值的外部因素及变量。甚至赵冰(2007)提出,客观上并不存在企业真实的内部价值,市值管理只是对企业内部价值判断和市场外部价值判断误差的修正。

本文认为,一方面,市值管理不能简单狭义理解,必须系统完整认识。市值管理本质上是对可控的市值影响因素的管控活动。公司新股发行、再融资、并购重组、股权变更、高层变动、财务状况、诉讼纠纷、重要股东增减持、大小非解禁、利润分配方案等一系列重大事项都将直接影响投资者预期,进而影响公司市值变化。因此,价值创造、价值实现、价值经营等都是会对市值造成影响的管理活动,都是可控、可管理的关键环节,本文不能认同将价值创造等因素分离出市值管理体系的观点。另一方面,虽然市值管理这一概念是在中国股市全流通背景下,基于国内市场有效性弱于西方发达国家的前提提出的,但市值管理中的价值管理、投资者关系管理、利益相关者管理等核心内容早已在西方国家形成了系统完整的理论,并有相当丰富成熟的市场实践并且还在不断探索创新完善。虽然国外并没有严格区分价值管理与市值管理,但西方许多上市公司董事会通过赋予管理层股票期权,并要求只有在股价满足上涨幅度时,管理层才能行权,而获得的收益一般远远高于薪酬。因此,公司经理层会想尽一切办法,综合运用业绩增长、信息披露、产品宣介、管理层增持、做好投资者关系管理等多种手段去“促进”、“拉动”股价的上升。从这个角度看,西方上市公司的价值诉求和公司的经营管理行为已经包含了市值管理的内容。因此,在理论基础方面,本文认为市值管理是价值管理的延伸和拓展,不仅要致力于夯实价值基础,提升价值创造能力,还要加强价值传播,做好信息披露和投资者关系管理,从而获得价值认同,促进价值实现。

1.2 对市值管理实施主体的解析与重塑

在对市值管理的实施主体方面,大部分专家学者都认为市值管理是以上市公司为主体,由上市公司本身在建立长效组织机制基础上的一种战略管理行为或管理活动。于军(2017)研究指出,在我国股权高度集中的背景下,控股股东和有影响力的大股东实则兼具“市场投资者”与公司“实际管理者”双重身份。“大股东套利观”认为控股股东和大股东推动上市公司做大股价和市值的目的,主要是为自身股权变现或增发,甚至实施利益输送提供便利。Hong和Huang(2005)研究指出,许多上市公司进行投资者关系管理的核心目的并非提升公司价值,而是要提高流动性,从而为大股东套现和公司增发提供便利。张祥、郭岚等(2008)研究认为,控股股东可以从价值高估的注入资产中实现利益转移,不仅侵害了中小投资者利益而且削弱了企业资本配置的效率。“大股东支持观”则认为上市公司大股东通过定向增发能够帮助企业获取优质资源或者引入战略投资者改善公司治理从而支持企业的可持续发展。Folta、Janney等(2004)研究结果认为定向增发为上市公司引入战略合作伙伴、优质资产等战略资源,能够提升企业的长期经营绩效。张忆东(2007)认为控股股东注入优质资产是主流,能够提升上市公司价值。李海川(2009)研究结论与之一致,认为在定向增发中大股东注入资产后能够产生很好的协同效应,实打实地提升了上市公司的业绩。

综合来看,无论是“套利观”还是“支持观”都反映出上市公司控股股东及有影响力的大股东,能够通过在董事会中占主导地位,对公司管理层投融资及重要经营管理决策中发挥重要作用,从而能够对上市公司的市值管理动机和行为产生深刻影响。因此,本文认为上市公司市值管理的主体除了上市公司本身之外,还应包括公司的控股股东及有影响力的大股东。

1.3 对市值管理动机和目的的解析与重塑

一方面,大部分专家学者立足于“股东回报观”,认为上市公司开展市值管理的动机和目的,是通过一系列市值管理手段方式实现公司市值与内在价值的协调统一,最终推动实现市值的持续、稳定、合理增长。另一方面,曹远征(2007)等立足于“战略管理观”,认为市值管理的核心目的是要实现企业财务结构战略和发展战略。这两者共通之处在于从长远看,市值管理的目的都是要提升企业价值,区别之处在于对于实现包括股东回报战略在内的企业整体发展战略,究竟是作为过程手段还是最终目标。本文认为,对于民营企业股东而言,提升市值规模能够直接增强其财富效应,开展市值管理积极性较高。但部分国有上市公司及其控股母公司的高管层因为手中没有或持有极少量的公司股权,国家相关主管部门对其经营业绩考核也不与市值涨跌挂钩,造成他们很难有动力站在提升股东回报的立场上真正关心市值的成长。因此,有关专家学者从上市公司利用市值波动服务于企业财务战略实施和长期价值提升的角度,提出了市场择时理论,即公司在制定最优的投融资政策时会积极考量资本市场的状况,如当资本价格较高、资本供给充足时,扩大融资、增加支出等;而当資本价格较低时,回购证券、削减开支等。在国外,Stein(1996)研究表明,在非有效市场中,公司管理层可以利用市场的无效性合理安排融资来创造价值;Loughran(1997)认为当证券市场上投资者情绪普遍乐观,而使得公司股价被高估时,公司经理人会利用这一错误定价的机会发行股票;Baker和Wurgler(2002)通过研究1968年至1999年美国上市公司样本,发现市账比较高时,上市公司更偏好进行权益融资,而市账比较低时偏好进行回购,说明公司融资时存在市场择机的行为;Shleifer和Vishny(2003)提出了并购的择时模型,一些上市公司开展并购的动机并非获得协同效应,而是为了给长期投资者赢取短期的估值溢价。在国内,王璐清等(2015)实证发现国内上市公司股价错误定价是驱动上市公司并购活动的重要因素之一,股价高估的上市公司更容易发生并购活动。

综上,本文认为上市公司及其控股股东开展市值管理的目的动机主要有两个方面:一是采取市值管理手段,持续稳定提升价值实现能力,即不断提升市值规模,维护市值稳定性,从而增强资本实力和品牌影响力,实现股东良好回报;另一方面,则是基于市值信号,利用市场摩擦、投资者偏好等因素造成的市值其与内在价值偏离等市值信号,择时实施增发、并购、增减持等资本运作活动,主动迎合市场偏好和短期波动,使公司从“波动”中受益,从而服务公司战略目标实现和长远价值提升。

1.4 对市值管理活动的解析与重塑

大部分专家学者基本都认同市值管理的活动应包括价值创造、价值经营、价值实现三个主要环节。其中,价值创造主要是指通过分析价值创造驱动因素并采取有效措施实现上市公司内在价值最大化;价值经营主要是指当上市公司市值与内在价值发生背离时,主动采取并购、增持、回购、发行新股等合规的资本运作方式,向市场传递市值低估或高估的信号,以达到提升或稀释市值的目的;价值实现主要是指搞好投资者关系管理,提高投资者对公司的认知度、减少信息不对称、增强市场信心、纠正市场估值偏差,最大限度地实现市场溢价,保障股价平稳有序上升。张济建与苗睛(2010)的观点比较具有代表性,认为市值管理的范畴大于价值管理,市值管理活动涵盖了价值创造、实现及传递管理摸式,在传统价值管理理念内增加了与投资者即市场的沟通环节。本文认为,公司治理、发展战略、经营业绩等基本面因素是决定企业价值并最终影响市值水平的关键内因,而资本市场的估值标准、涨跌周期,以及投资者行为偏好、信息不对称等非基本面因素,是影响市值的关键外因。从资本市场的价值传导逻辑看,稳健的市值增长需要资本市场的持续认同以及合理估值;市场认同的核心在于企业拥有良好的业绩表现以及未来的盈利增长潜在预期;公司盈利能力和成长性则取决于公司所处行业及行业地位、治理水平、重大利好概念题材以及管理层激励等关键基础性因素;同时,资本市场的周期波动等市场因素也会对投资者偏好、市场认同,以及上市公司的估值水平产生重要影响。

结合前述对市值管理内涵定义尤其是市值管理活动的解析与重塑,本文认为经典的三维度市值管理框架体系模型总体反映了市值管理的主要活动,具有较强的理论性和实用指导性,但在以下三方面还可以进一步优化完善:

一是价值创造维度与价值经营维度可以整合细化完善。价值创造是市值管理的核心,价值创造能力是支撑市值持续稳定增长的内核基础。原有三维度框架模型中的价值创造维度,实际上既涵盖了盈利能力、经营能力、成长能力等价值创造现有状态和潜在预期,也包含了公司治理、管理状况、行业地位、行业环境等对价值创造能力起到重要支撑或制约的基础要素。一个是状态结果、一个是驱动因素,两者之间是支撑和互动关系,因此,可以将原有模型中的价值创造维度进一步细分为价值基础和价值创造两个维度。同时,股份增发、股份回购、股利分配、股东增减持等价值经营活动本身并不直接对市值产生影响,而是一方面通过资本运作、资源整合和专业重组,真实改善价值创造的潜在预期,促进中长期价值创造能力提升;另一方面通过迎合资本市场投资者偏好,向市场传递公司经营发展的有关信息,从而影响投资者对企业价值创造能力预期的判断,间接影响股价和市值变动,以满足上市公司融资及股东减持等利益诉求。因此,本文主张将价值经营维度整合进入价值创造维度,将其作为影响价值创造状态结果的一个重要驱动因素进行考量。

二是价值实现维度可以进一步细分为价值认同和价值实现维度。传统三维度框架模型中,价值实现维度的市值管理活动主要是品牌建设、投资者关系管理、信息披露、危机管理、客户关系管理等,但如本文前述定义解析重塑中的分析,价值实现本身既是一种状态结果,也是一种管理活动。从状态结果来看,上市公司追求的市值规模、市值增长、估值水平等指标反映了市值管理的工作成效与最终结果,但仍然需要有建立市值目标和市值管理战略、加强市值运行监测、完善市值管理制度流程等市值管理活动支撑,从而以目标为导向自上而下引导市值管理体系的运作和完善,而不仅仅是投资者关系维护、危机管理能力等直接面向市场的管理活动。同时,投资者关系管理、危机管理等活动的主要目标是为了获得投资者、研究分析机构、监管层、媒体等4R主体的认同和肯定,推动他们通过买卖交易、发布有利信息、采取适宜监管政策、进行良好报道来促进市值健康稳定增长、实现溢价提升等价值实现功能。因此,可以进一步将价值实现维度细分为价值实现和价值认同两个维度。价值实现维度主要反映上市公司的市值管理内部目标战略及组织体制机制,价值认同维度主要反映对投资者、研究分析机构、监管层、媒体等4R主体的管理维护活动。

三是原有模型的构成要素可在仅有管理活动的基础上进一步拓展细化。传统的三维度框架模型主要是区分了度界定了市值管理的三个维的主要管理活动,但对各维度之间的关系及传导机制没有进行严格的逻辑梳理,具体来讲就是没有区分各维度管理活动和管理状态之间的关系,有必要准确界分市值管理维度的结果状态与管理活动本身,明确各维度状态指标和管理活动之间的递进传导逻辑关系,使得逻辑层次更加清晰、要素特点更加明确。

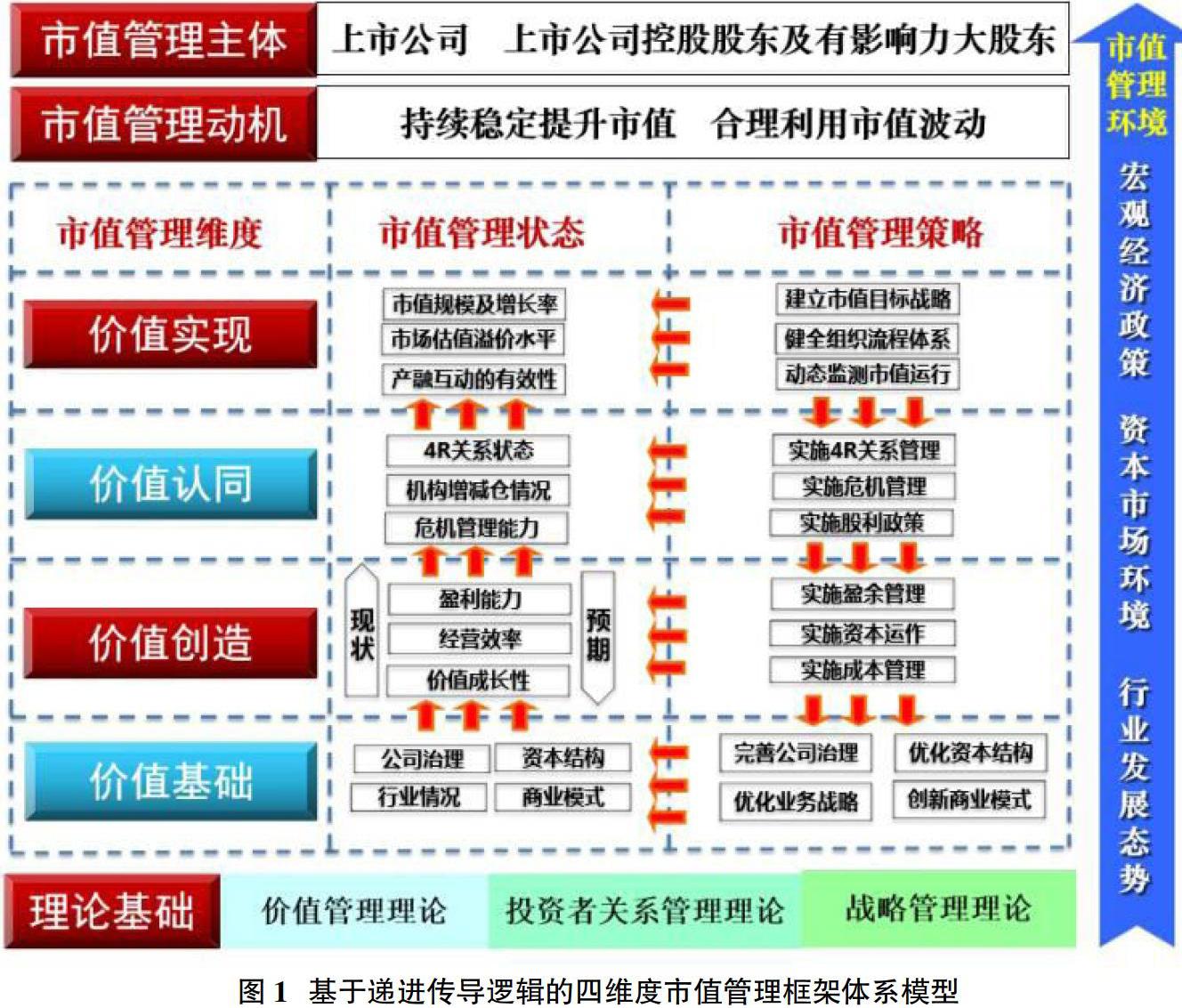

3 基于递进传导逻辑的四维度市值管理框架体系模型构建

结合对经典三维度市值管理框架模型的优化建议,本文基于市值增长需要资本市场的持续认同以及合理估值为前提,市场认同以公司拥有良好的业績表现以及未来稳定盈利预期为核心,公司盈利能力和成长性以公司所处行业及行业地位、治理水平、重大利好概念题材以及管理层激励等基础支撑的价值传导递进逻辑,重构了涵盖价值基础、价值创造、价值认同、价值实现四个维度的市值管理框架体系模型,并细化了主体、动机、维度、状态、策略、环境及理论基础等模型构成要素,如图1所示。

市值管理主体包括上市公司自身与上市公司控股股东及有影响力的大股东。其中,上市公司本身能够从价值实现、价值认同、价值创造、价值基础等四个维度综合采取丰富多样的市值管理策略,来影响市值合理变动或利用市值变动满足自身增减持股份、产业战略等合理价值诉求;而上市公司控股股东及大股东则主要通过向上市公司注入资产、协助引入战略投资者、推动产业并购等资本运作手段,以及增减持股权、承诺不减持、推动实施激进或保守的股利政策等股本和股利管理策略,向市场和投资者释放能够促进市值提升或给市场情绪降温的市值信号,提升价值认同,促进价值实现。

市值管理动机分为持续稳定提升市值与合理利用市值波动两种,分别反映了以持续稳定提升股东价值回报为核心的价值管理理论、以实现财务及整体战略目标为核心的战略管理理论,以及以迎合或利用资本市场投资者情绪及偏好为核心的投资者关系管理理论,进一步完善了模型理论基础。

市值管理维度由有机关联、自下而上、层层递进的价值基础、价值创造、价值认同、价值实现四个维度组成,每个维度分别由反映市值管理状态水平的具体指标,以及影响指标的市值管理策略组成。其中,在价值基础维度,主要包括公司治理、管理水平、行业性质及行业地位、商业模式等深刻反映企业价值创造基础支撑状况的状态指标。这些状态指标受创新商业模式、优化业务战略、完善公司治理、优化资本结构、实施股权激励等市值管理策略影响。在价值创造维度,主要包括盈利能力、经营效率、价值成长性等反映企业价值创造能力强弱的状态指标,价值创造维度的状态指标既有历史和当前的客观情况,也包括投资者对指标的未来预期。这些状态指标既受到价值基础维度的状态指标影响,同时也受到本维度盈余管理、资本运作、成本管理等市值管理策略影响。在价值认同维度,主要包括投资者(IR)、券商分析师(AR)、媒体(MR)和监管机构(RR)等4R关系状态,以及危机管理能力、机构增减持仓等状态指标。这些状态指标既受到价值创造维度状态指标的影响,也受到本维度4R信息沟通与关系管理、危机管理、股利政策等促进投资者价值认同的策略影响。在价值实现维度,主要包括市值规模及增长率、市场估值溢价水平、产融互动有效性等状态指标,这些状态指标既受到价值认同维度的状态指标影响,也受到本维度建立市值目标战略、完善市值管理组织流程体系、动态监测市值运行状况等策略的影响。

在上述市值管理各维度的策略实施过程中,遵循顶层引领、自上而下、层层分解的递进传导逻辑。价值实现维度的市值目标战略、组织流程建设、市值运行监测等市值管理策略,引领和激发价值认同维度的4R关系管理、股利政策等市值管理策略,以实现传递信号、影响交易、提升市值规模增速和估值溢价水平的目的;价值认同维度的4R关系管理、股利政策等策略,引领和激发价值创造维度的盈余管理策略、资本运作策略、成本管理策略,以实现满足投资者偏好、提振市场预期等目的;价值创造维度的盈余管理、资本运作、成本管理等策略,引领和激发价值基础维度的商业模式创新、业务产品优化、公司治理完善、股权激励实施等策略,以实现基于价值创造预期重塑价值基础要素的目的。此外,在各维度市值管理策略设计和实施过程中,都要统筹考虑宏观经济政策、资本市场环境、行业发展态势等外部性市值管理环境因素的直接或间接影响,并做出适应性的调整完善。

4 基于影响因素性质的市值管理细分策略

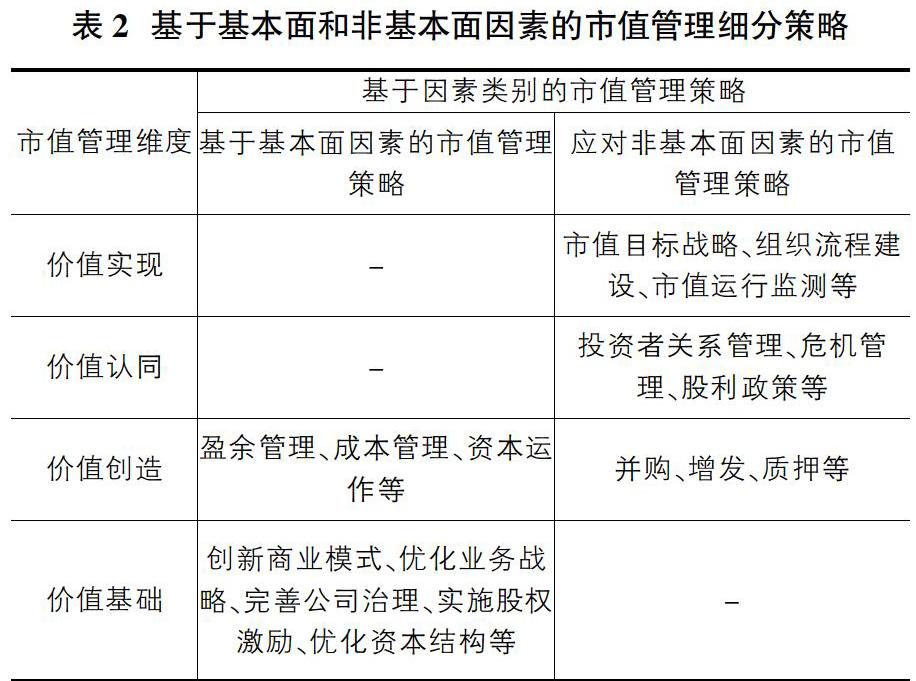

4.1 基于基本面因素和非基本面因素的市值管理细分策略

从影响上市公司市值的關键因素来看,内因主要是企业当前和潜在的价值创造能力,取决于本文提出的价值基础和价值创造维度有关策略实施的有效性;外因主要是资本市场投资者对上市公司价值的发现和认同,既取决于价值基础和价值创造维度的改善情况,受到市场的估值标准、涨跌周期、行为偏好以及信息不对称等因素的影响。于军(2017)指出,一切有利于最大化股东市值(价值)的公司经营都被归为“市值管理”的活动,这类定义固然全面,但无法凸显“市值管理”与“价值管理”、“价值创造”等活动的区别,因此应排除通过改善公司基本面而使公司市值最大化的活动,突出市值管理与价值创造的差别。同时,他进一步将市值管理分为基于非基本面因素,迎合或把握投资者情绪偏好的迎合型财务策略和择机型财务策略,以及应对信息不对称等市场摩擦的投资者关系管理等市值管理策略。

本文认为,投资者情绪偏好、市场信息不对称等都属于公司基本面因素之外的市场特质性影响因素,受到市场环境状态、投资者阶段特征、行业关注度及热点题材周期轮动等方面的深刻影响,具有较强的时效性特征。由于基于基本面因素和非基本面因素的市值管理策略的对象主体、路径方式、实施要点都存在较大差异,因而上市公司区分两类因素,实施有针对性的差异化管理策略,对实现稳定提升市值和把握利用市值波动契机两种动机目的具有重要意义。因此,本文在构建市值管理框架体系模型的基础上,基于市值管理策略是否与上市公司基本面因素相关,进一步将其细分为改善和反映基本面因素的市值管理策略和应对非基本面因素的市值管理策略,如表2所示。其中,非基本面因素包含于军(2017)提出的信息不对称等市场摩擦因素,以及影响上市公司市场价值与内部价值不一致的投资者情绪偏好、市场套利等因素。

①改善基本面因素的市值管理策略主要是在价值基础维度开展的创新商业模式、优化业务战略、完善公司治理、实施股权激励等策略,在价值创造维度开展的盈余管理、成本管理等直接驱动基本面因素改善或向资本市场直接反映基本面状态的市值管理策略。

②应对非基本面因素的市值管理策略主要是为有效应对信息不对称等市场摩擦、迎合投资者情绪偏好或把握利用市值有利窗口时机,在价值创造维度开展的并购、增发、质押等策略,在价值认同维度开展的投资者关系管理、危机管理、股利政策管理等策略,在价值实现维度开展的市值目标战略、组织流程建设、市值运行监测等不直接改变基本面状况,但能有效融合公司内部战略经营管理和外部适应性管理的有关市值管理策略。在把握和利用市值波动信号方面,非基本面市值管理策略可以根据择时理论和迎合理论,进一步细分为择机策略和迎合策略。其中,择时理论认为,当资产价格偏离基本面,经理人可以相机行动,及时调整公司政策,从而最大化长期投资者的利益;迎合理论认为,当投资者存在非理性偏好时,经理人可以相应的制定政策以迎合投资者偏好,获取较高的估值。例如,投资于特定的产业、调整公司的产业结构、开始或停止发放股利、更改公司的名称及调整公司名义股价等。

同时,国内外有关学者的大量研究显示,在考虑市场择时下的上市公司股利政策策略和投融资等资本运作策略,从短期看,可能会向市场释放未来盈利能力和成长能力的预期潜在变化信号,引起市值波动加剧,对投资者情绪偏好等非基本面因素进行了有效应对;从长期看,这类迎合型市值管理策略也具有一定的经济显著性,即通过资产重组整合和产业并购做强做优做大,从根本上改变公司的行业地位、盈利能力、成长价值等基本面因素。因此,在价值创造维度的并购、增发、质押等策略,在短期内具有非基本面策略的属性,在长期内具有基本面策略的属性。

4.2 市值管理策略研究的前沿核心问题

在基本面市值管理策略方面,价值管理理论对如何优化企业的基本面因素,夯实价值创造基础、提升价值创造能力进行了系统阐述。关于如何优化商业模式、业务战略、资本结构和公司治理,以及通过实施股权激励等方式,来提升企业价值创造能力和投资者预期,国内外专家学者进行了大量研究,形成了丰硕的成果。如刘国芳(2007)基于EVA框架,提出提升企业价值主要有优化商业模式、完善资本配置、优化业务经营战略、优化资本结构、优化公司治理、实施股权激励等手段方式。

在非基本面市值管理策略方面,国内许多专家学者对市场发出什么样的市场信号时,上市公司会采取和应采取什么样的市值管理策略也进行了大量研究,如于军(2017)重点研究了资本市场错误定价下上市公司将采取的各类财务政策。同时,苗晴(2010)等重点从如何评价市值管理三维度的策略实施有效性进行了研究。基于本文构建的四维度市值管理框架体系模型框架,对于上市公司如何实施非基本面市值管理策略,有效推动市值稳定持续增长,或通过对于企业如何实施市值管理策略把握利用市值波动实现财务战略或整体战略的产融互动目标,仍然存在以下三方面研究薄弱领域:

一是针对上市公司普遍一般情况,尤其是针对具有自身特性的有关重点行业领域,如何实施非基本面市值管理策略以及如何评估策略实施有效性,有待进行深入研究。Barber et al(1999)指出,经典事件研究方法在统计推断上面临严重挑战。因此大量文献通过经典事件研究方法来评估市值管理策略短期内对非基本面因素和市值变化影响效果的研究方法亟待创新改进和实证论证。

二是针对上市公司个体独特情况,如何综合基本面市值管理策略、非基本面市值管理策略的实施成效,改进现有的基于三维度市值管理框架体系模型的绩效评价模型方法,建立更加科学完备、适应四维度特征的市值管理绩效评价模型,从而系统高效评價市值管理绩效水平,从而通过发现策略实施问题推动“以评促建”,促进市值管理体系运行更加高效、策略实施更加有效有待深入研究。

三是针对价值实现维度的市值目标战略建立、管理组织流程建设、市值运行监测开展等非基本面市值管理策略,长期以来都是研究的薄弱环节,尤其缺乏企业相关案例的具体支撑,也是亟待深入研究的重点领域之一。

5 总结

本文从理论基础、实施主体、动机目的、管理活动、实施依据等方面,解析与重塑了市值管理的内涵定义,提出了基于产融互动理念的市值管理定义内涵。在此基础上,本文对传统经典的“价值创造+价值实现+价值经营”三维度市值管理框架体系模型的缺陷问题进行了系统研究分析并提出优化建议,重构了基于递进传导逻辑的“价值基础+价值创造+价值认同+价值实现”四维度市值管理框架体系模型,并进一步细化了主体、动机、维度、状态、策略、环境及理论基础等模型构成要素。本文进而对该模型的核心要素—市值管理策略进一步精细化为基于基本面因素和非基本面因素的策略,并结合有关专家学者的研究和企业市值管理实践,提出了针对非基本面市值管理策略实施的三个重点研究问题,为后续深化研究提供了思路方向。

参考文献:

[1]施光耀,刘国芳,王珂.市值管理在中国的来龙去脉[J].市值管理,2007(2):52-54.

[2]刘国芳.市值管理应谨防 7大误区[J].上海国资,2007(5): 6-7.

[3]巴曙松,矫静.上市公司如何提高市值溢价[J].新财经,2007(1):41-42.

[4]施光耀,刘国芳.市值管理论[M]. 北京大学出版社,2008.

[5]苗晴.中国A股上市公司市值管理研究[D].江苏大学博士毕业论文,2010.

[6]张济建,苗晴.中国上市公司市值管理研究[J].会计研究,2010(4):82-88.

[7]翁世淳.从价值创造到市值管理:价值管理理论变迁研究评述[J].会计研究,2010(4):74-81.

[8]陈浩.市值管理革命引发的挑战及对策[J].航空科学技术,2010(5):19-21.

[9]陈浩,等.航空制造业上市公司市值管理的体系框架、实施策略与评价检验[C].中国航空学会管理科学分会2015年学术交流会会议论文.

[10]于军.市值管理的学理基础与研究述评[J].上海金融,2017(4).

[11]于军. 资本市场错误定价与公司财务政策——基于中国上市公司的实证研究[D]. 对外经济贸易大学博士毕业论文,2017.

[12]李旎,蔡贵龙,郑国坚.市值管理的综合分析框架:理论与实践[J].会计与经济研究,2018(3):75-95.

作者简介:陈浩(1980-),男,湖南岳阳人,北京航空航天大学经济管理学院,金融工程学博士,研究方向为市值管理。