2020 年度 ENR 国际设计商 225 强解析

2020-10-09呼慧敏张锡成邓小鹏

呼慧敏,张锡成,邓小鹏

(东南大学土木工程学院,江苏 南京 210096)

0 引言

随着“一带一路”倡议和“走出去”战略的实施,我国工程设计企业积极响应号召,开始走向国际市场。目前全球经济下行风险大,受到地缘政治危机和全球贸易战等诸多影响,国际设计市场存在较大的不确定性。国际市场的增长放缓带来了设计企业间更加激烈的竞争,因此如何在竞争激烈的国际设计市场占据一席之地并保持发展趋势,是每个国际设计企业需要关注的问题。通过了解目前国际设计市场的情况,将有助于从业人员和学者更好地把握该领域的发展变化,从而更准确地制定有利于企业发展的策略。本文根据 ENR 历年数据,对 ENR 设计商 225 强进行全方位的分析对比。

1 概况

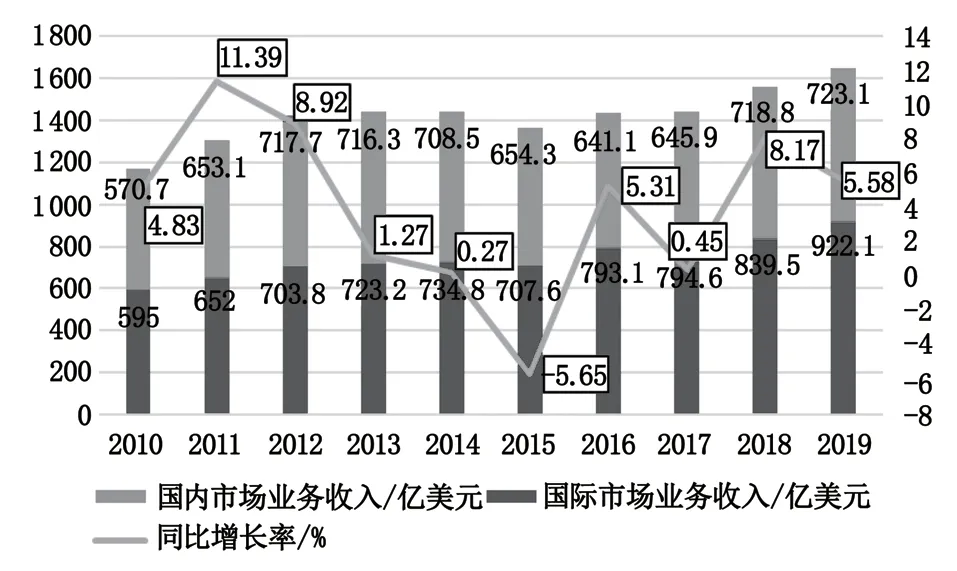

近几年来,受政治动荡、油价上涨以及全球贸易战的影响,国际设计市场遭遇多重打击,存在较大的不确定性。当前全球新冠疫情的大爆发更给国际设计市场带来巨大的冲击。从图1 可以看出,过去 10 年间,ENR 设计商 225 强企业的经营状况存在较大波动。国际市场和国内市场业务收入均呈现“增长——下降——再增长”的变化趋势,并在 2019 年实现新高,分别为 723.1 亿美元和 922.1 亿美元,总业务收入为 1 645.2 亿美元,同比增长了 5.58 %。然而,尽管海外收入连续 3 年实现正增长,与 2018 年 718.8 亿美元的海外收入相比,225 家设计商在 2019 年仅实现 0.60 % 的增长,国际设计市场表现疲软。导致海外收入出现疲软迹象的重要原因是去年排名第 10 的美国企业 Fluor 未参与调查。

图1 2010~2019 年 Top 225 设计商经营情况

表1 所示为 2014~2019 年 ENR 225 设计商的盈亏情况。由表1 可知,近 6 年内,无论在国际市场还是国内市场,盈亏企业的数量均出现明显变化。2017 年,国际市场和国内市场的盈利企业数量均达到最大值,分别为 148 家和 160 家,随后 2 年持续下降。2019 年,131 家设计商在国际市场上获得盈利,132 家在国内市场上获得盈利,与 2017 年相比分别减少 17 家和 28 家,企业盈利情况并不稳定。此外,2019 年,国际市场和国内市场的亏损企业数量均达到最小值,分别为 15 家和 20 家,与 2018 年相比分别减少 17 家和 10 家。由此可见,国际设计市场的不确定性导致了国际设计商经营的不确定性。

2 国际设计商排名分析

2.1 Top10 排名变化

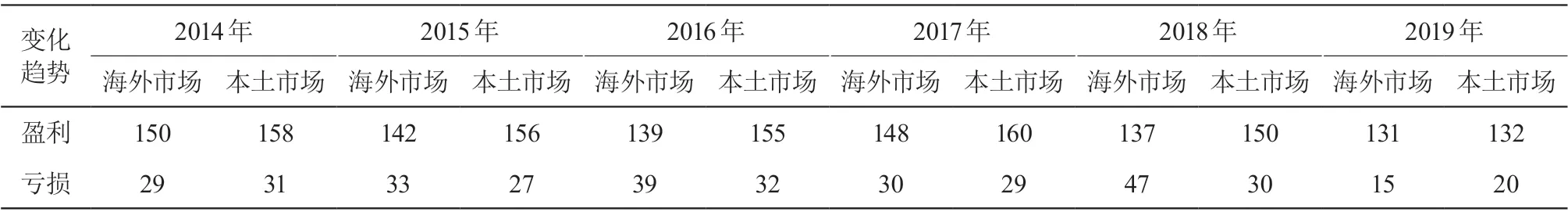

与 2018 年相比,2019 年 Top10 设计商的排名变化不大,有一半的企业排名保持不变。来自英国的 WOOD 公司自 2018 年起参与调查后,一直稳居榜首。同时,来自加拿大的 WPS 公司仍然位居第 2 名,但与 WOOD 公司的营业额差距略有增大。来自澳大利亚的 WORLEY 公司由 2018 年的第 7 名上升为第 3 名,其营业额增长率高达 92.07 %,是 Top10 中增长率最高的设计商,发展态势良好。2018 年排名第 4 的美国企业 AECOM 和排名第 5 的荷兰企业 ARCADIS 的名次在 2019 年发生了互换,AECOM 公司的营业额有所下降。来自美国的 JACOBS 公司排名下降最多,由 2018 年的第 3 名下降为第 7 名,其营业额下降幅度也最大,由 2018 年的 42.44 亿美元下降为 28.44 亿美元,增长率为-32.99 %。丹麦企业 RAMBOLL 首次进入 Top10。此外,Top10 国际设计商仍以发达国家为主。由表2 可知,除阿联酋外,入围 Top10 的设计商均属于发达国家,其中加拿大占 3 家,这种趋势在短期内难以发生改变。除美国企业外,设计商的业务以国际业务为主,国际市场营业额占总营业额的比重均超过 80 %,国际化程度高。

2.2 行业市场 Top10 分析

2019 年,在交通运输领域,排名第 1 的仍然是WSP 公司,并上榜房屋建筑、电力、水利以及有害废物处理领域 Top10 名单,排名分别为第 3、第 3、第 8 和第 7。国际市场营业额排名第 1 的 WOOD 公司在石油化工和工业领域仍然保持第一,并在电力、排水/废弃物、有害废物处理、水利以及制造业占据重要地位,表明 WOOD 公司的发展较为多元化,有助于降低经营风险[1]。在传统的房屋建筑领域,ARCADIS 企业仍然位列第一,其在石油化工、工业、有害废物处理、水利和制造业领域也具有较大的市场份额。在电力领域,中国设计商的表现较为突出,排名第 1 和第 2 的分别是中国电力建设集团有限公司和中国能源建设股份有限公司,中国石油工程建设公司首次上榜并排名第 7。水利和有害废物处理领域的第 1 名发生变化,分别为 TETRA TECH 和 RAMBOLL GROUP A/S。排水/废弃物领域的第一名仍然是 STANTEC 公司,其在交通运输、有害废物处理、房屋建筑和水利领域的业绩也较好。在制造业领域,来自印度的 LARSEN & TOUBRO 公司排名第 1 ,但在其他领域未进入 Top10。

表1 2014~2019 年 Top 225 设计商盈亏情况 家

表2 2018 年和 2019 年 Top10 设计商表现对比

大型国际承包商往往涉足多个行业领域,通过多元化提升企业的国际竞争力并巩固市场地位。在 Top10 设计商中,分别有 6、4、8、4、5、7、8、5、3 家入围交通运输、石油化工、房屋建筑、电力、工业、水利、有害废物处理、排水/废弃物以及制造业 Top10 名单。此外,在上述 9 个领域中,行业 Top10 设计商的收入占行业总收入的比重均较高。由此可见,国际设计市场集中度较高,并且发达国家在国际设计市场上具有垄断优势。

2.3 企业规模

2019 年,Top10 设计商的国际市场业务收入为 347.90 亿美元,占国际市场业务总收入的 48.11 %,与 2018 年相比增长了 3.34 %。Top10 设计商的平均规模为 34.79 亿美元/家,是 225 家设计商平均规模的 10.8 倍,表明国际设计市场具有很高的集中度。

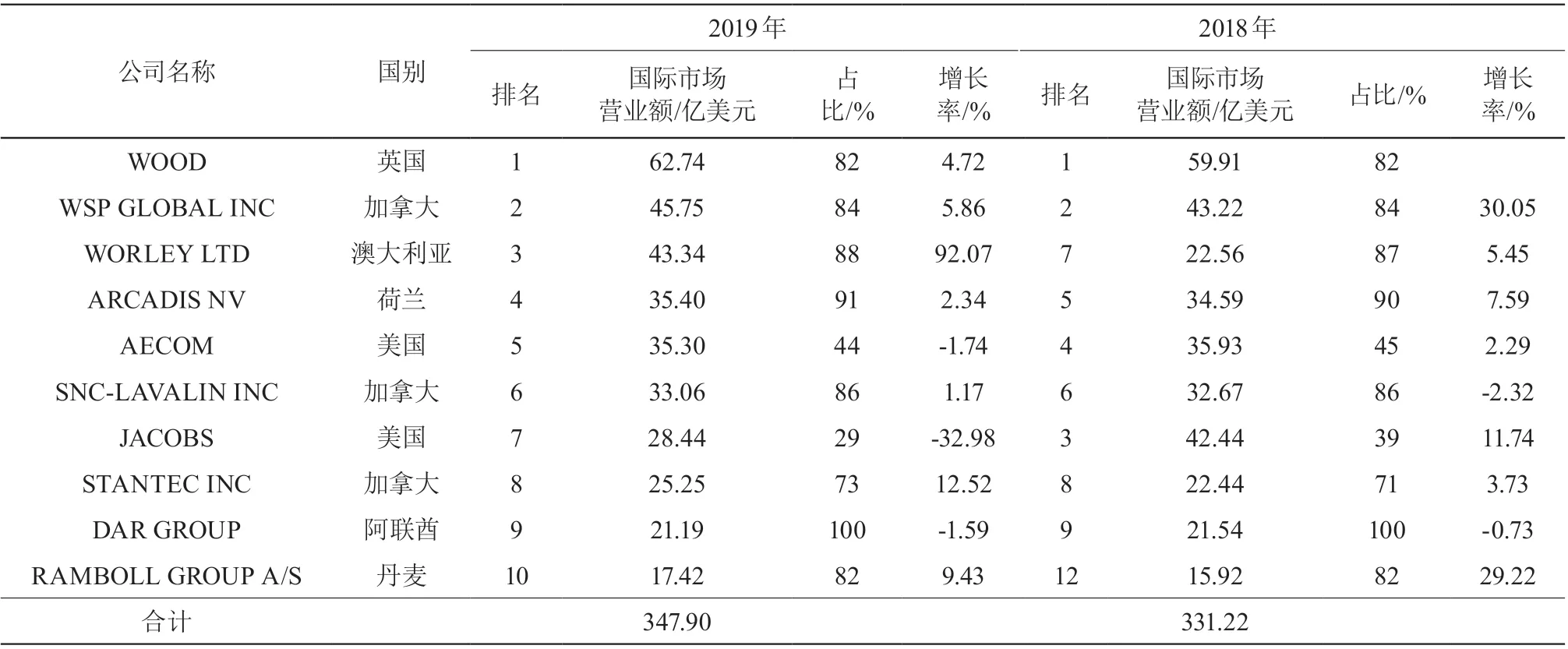

从图2 可以看出,来自欧、美、日等发达国家的 168 家企业进入 Top225 设计商名单,其国际市场业务收入高达 628.61 亿美元,占国际市场总业务收入的 86.87 %。相比之下,发展中国家只有 57 家企业进入 Top225 设计商名单,其中有 24 家为中国企业,共实现国际市场业务收入 95.03 亿美元,只占国际市场总业务收入的 13.13 %。从企业规模来看,加拿大的企业规模为 22.09 亿美元/家,远超过其他国家。发达国家的企业规模为 3.74 亿美元/家,而发展中国家的企业规模为 1.67 亿美元/家,不足发达国家的 1/2。与 225 家国际设计商平均规模相比,发展中国家的企业规模也只达到 1/2 水平。由此可见,发达国家在国际设计市场占据垄断地位,发展中国家的竞争优势较弱。

图2 2019 年 Top225 设计商市场平均规模

3 ENR 国际设计商 225 强市场分析

3.1 行业市场分析

ENR 将国际设计市场划分为十大行业市场,包括交通运输、石油化工、房屋建筑、电力、工业、水利、有害废物处理、排水/废弃物、制造业以及电信。从行业收入占比来看,可以将国际设计市场划分为三个层次。第一层次包括交通运输、石油化工和房屋建筑三大行业,其行业收入占比均超过 15 %,是设计市场的传统优势行业;第二层次包括电力和工业行业,其行业收入占比在 5 %~15 %;第三层次包括水利、有害废物处理、排水/废弃物、制造业和电信行业,其行业收入占比低于 5 %。

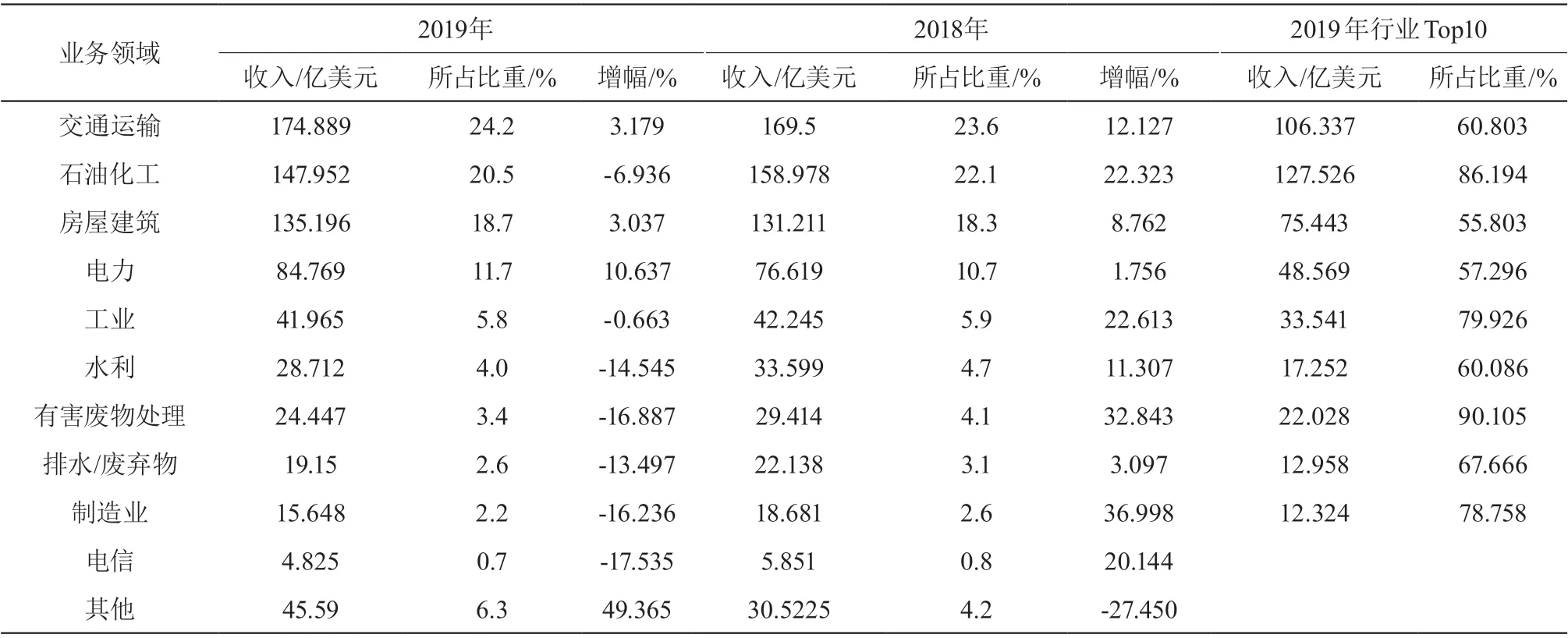

表3 2018 年和 2019 年国际市场 225 强设计商行业市场分布对比

尽管 2019 年国际市场营业额实现了正增长,但是有 7 个行业的市场营业额出现下跌,并且水利、有害废物处理、排水/废弃物、制造业和电信行业的下跌幅度均超过 10 %。只有交通运输、石油化工和电力行业实现正增长,表明上述 3 个行业在过去一年中的发展态势良好。此外,由表3 可知,除电信行业数据缺失外,2019 年各行业 Top10 的国际业务收入占各行业总国际业务收入的比重均超过 50 %,其中,有害废物处理行业超过 90 %,石油化工行业超过 80 %。在国际设计市场上,不到 5 % 的设计商占据了超过 60 % 的市场收益,剩下 95 % 以上的设计商只占有不到 40 % 的市场收益,市场垄断现象依然严峻。

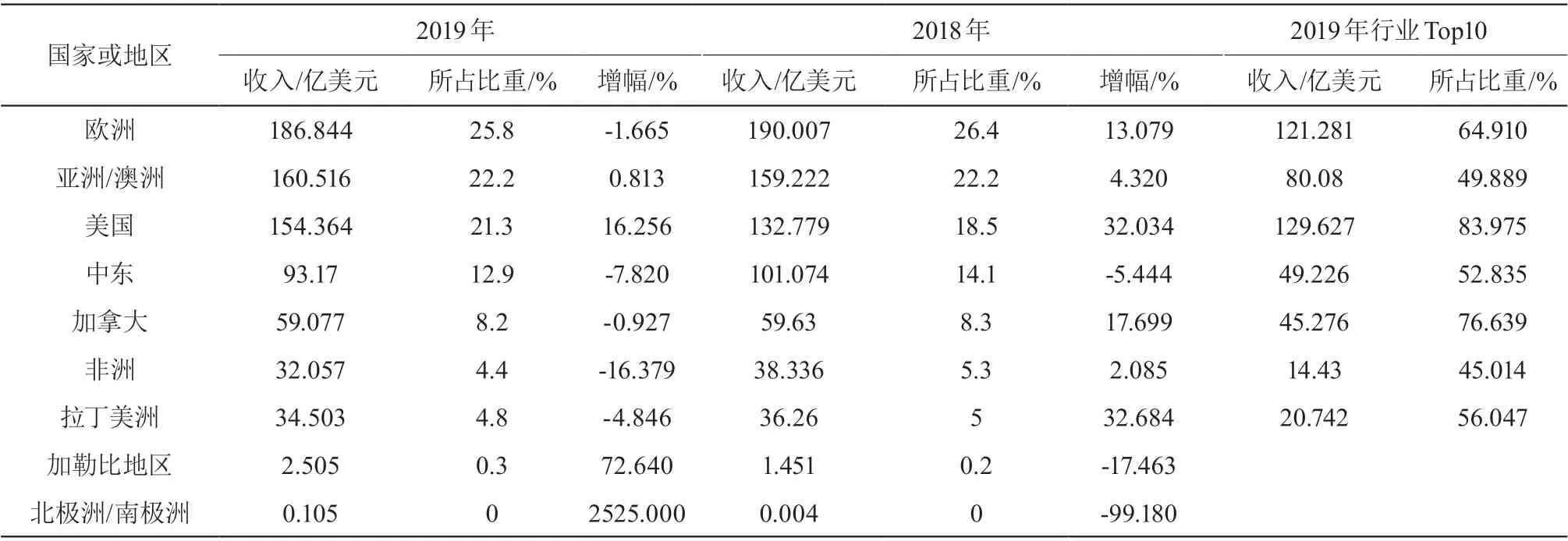

3.2 区域市场分析

ENR 将国际设计市场划分为七大区域,包括欧洲、亚洲/澳洲、美国、中东、加拿大、非洲、拉丁美洲和加勒比地区。表4 所示为 2018 年和 2019 年国际市场 225 强设计商区域结构。从区域收入占比来看,可以将国际设计市场划分为 3 个层次。第一层次包括欧洲、亚洲/澳洲、美国和中东区域,其收入占比超过 82 %。其中,欧洲区域以 25.84 % 的市场份额位列第 1,其后依次为亚洲/澳洲(22.20 %)、美国(21.35 %)和中东(12.88 %)。长远来看,亚洲市场存在很大的发展潜力[2];第二层次包括加拿大、非洲和拉丁美洲区域,其收入占比超过 15 %。其中,加拿大排名第 5,其市场份额为 8.17 %,非洲和拉丁美洲分别以 4.77 % 和 4.43 % 的市场份额排名第 6 和第 7;第三层次包括加勒比地区和北极洲/南极洲,其收入占比不足 1 %。在七大区域市场中,欧洲、中东、加拿大、非洲和拉丁美洲的市场收入均出现下降,其中非洲市场下降最为显著(-16.38 %)。美国市场在 2019 年增势明显,市场营业额比 2018 年增长了 16.26 %。此外,2019 年各区域 Top10 的国际业务收入占各区域总国际业务收入的比重均较高,尤其是美国市场。这表明在各个区域市场上,都有一些顶级国际设计商占据较大的市场份额,这些顶级设计商都具有自身的区域优势,相比之下其他国际设计商的市场发展空间受限。

4 ENR中国设计商分析

4.1 整体概况

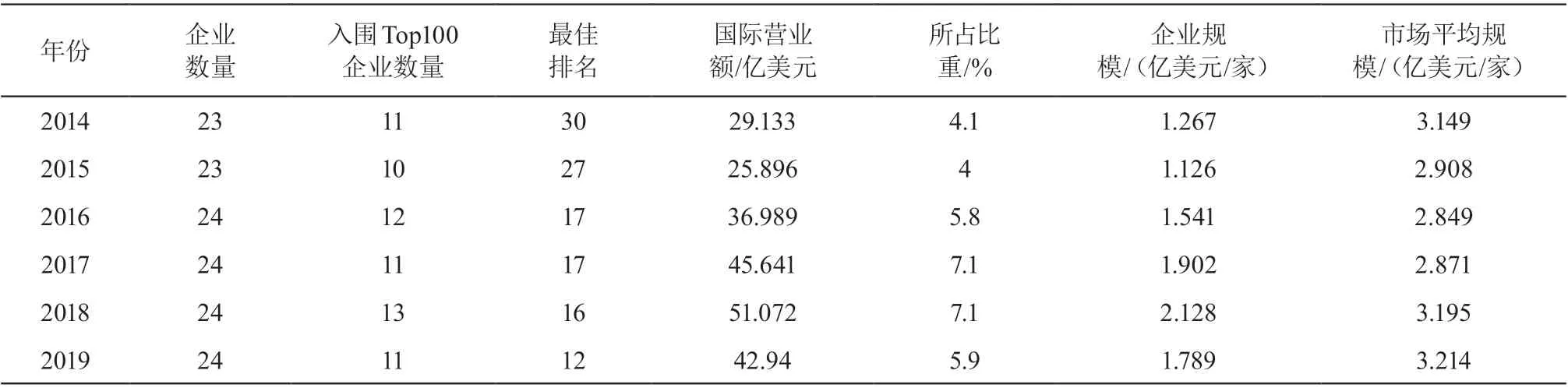

2019 年,中国设计商仍然有 24 家入围 Top225 榜单,但国际市场营业额自 2016 年以来首次出现下降,由 2018 年的 51.07 亿美元下降至 42.94 亿美元,同比下降了 15.91 %,市场份额占比由 2018 年的 7.1 % 下降至 5.9 %(见表5)。入围 Top100 榜单的中国设计商数量也出现下降,由 2018 年的 13 家减少到 11 家,但最佳排名不断提升,由 2014 年的第 30 名上升到第 12 名。从企业规模来看,2019 年中国设计商的规模也出现下滑(1.79 亿美元/家),低于 2017 年(1.90 亿美元/家)和 2018 年(2.13 亿美元/家)的企业规模。与市场平均规模相比,中国设计商的表现仍然有待提高。中国设计商规模低于市场平均规模的一个重要原因是发达国家更早进入国际设计市场,在国际设计市场已经形成竞争优势和垄断地位[3],中国设计商作为后来者,在发展中容易遭遇更多的壁垒和障碍,规模的形成和发展相对较慢。

表4 2018 年和 2019 年国际市场 225 强设计商区域市场分布对比

表5 近 6 年进入国际设计市场 225 强的中国设计商

从区域结构来看(见表6),中国设计商的业务主要集中在亚洲、非洲和中东地区,2019 年中国设计商在上述 3 个区域共实现营业额 35.89 亿美元,占国际总营业额的 83.59 %。其中,亚洲市场是中国设计商最主要的市场,收入占比为 64.81 %,其后依次为非洲(9.81 %)和中东(8.97 %)。值得注意的是,2019 年中国设计商在加拿大市场上的营业额是 2018 年的 3 倍,表明中国设计商在拓展加拿大市场上有所进步。从区域市场份额来看,2019 年中国设计商在亚洲市场所占份额最多(17.3 %),其后依次为非洲市场(13.1 %)、中东市场(4.1 %)。 然而,与 2018 年相比,中国设计商在亚洲(19.2 %)、非洲(15.7 %)和中东市场(6.9 %)所占份额均呈下降趋势。此外,2019 年中国设计商仅入围亚洲、非洲和拉美/加勒比区域的 Top10 榜单,分别有 2 家、1 家和 1 家。

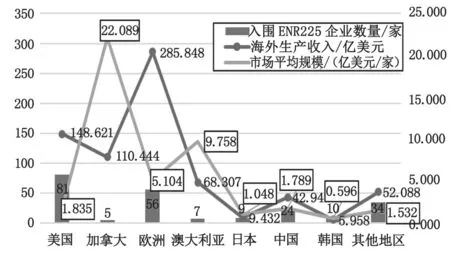

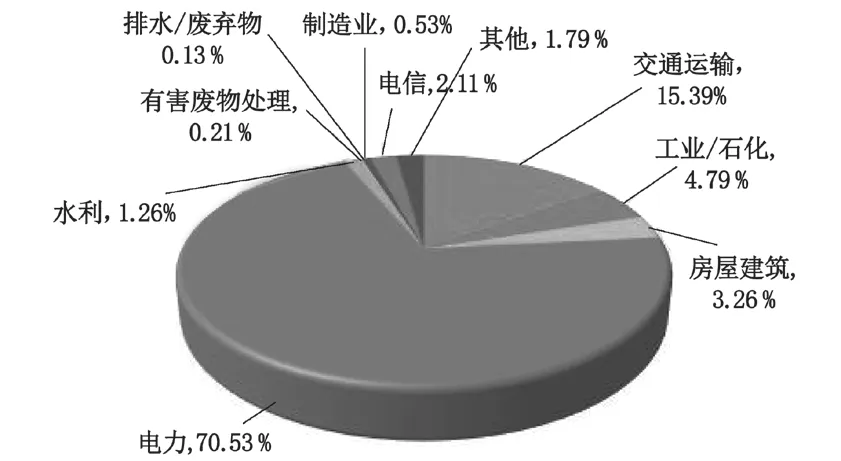

从行业结构来看(见图3),中国设计商的业务主要集中在电力(70.53 %)、交通运输(15.39 %)、工业/石化(4.79 %)和房屋建筑领域(3.26 %)。除电力、水利和制造业外,中国设计商的行业营业额出现不同程度的下降。从行业市场份额来看,2019 年中国设计商在电力行业所占份额最多(35.73 %),其后依次为电信(18.82 %)和交通运输(3.78 %),在其他行业所占份额均不足 3 %。同时,2019 年仅在电力行业 Top10 榜单中有 3 家中国设计商。由此可见,虽然交通运输、工业/石化和房屋建筑是中国设计商的主要优势行业,但是中国设计商在这些行业市场上并没有获得较大的市场份额,存在较大的增长空间。因此,中国设计商在保持传统优势行业的竞争力外,应当不断提高在其他行业的竞争优势,以适应国际设计市场的多样化发展趋势,扩大市场份额。

表6 中国设计商在各地区的市场份额

图3 2019 年 Top225 中中国设计商业务分布

4.2 中国企业表现分析

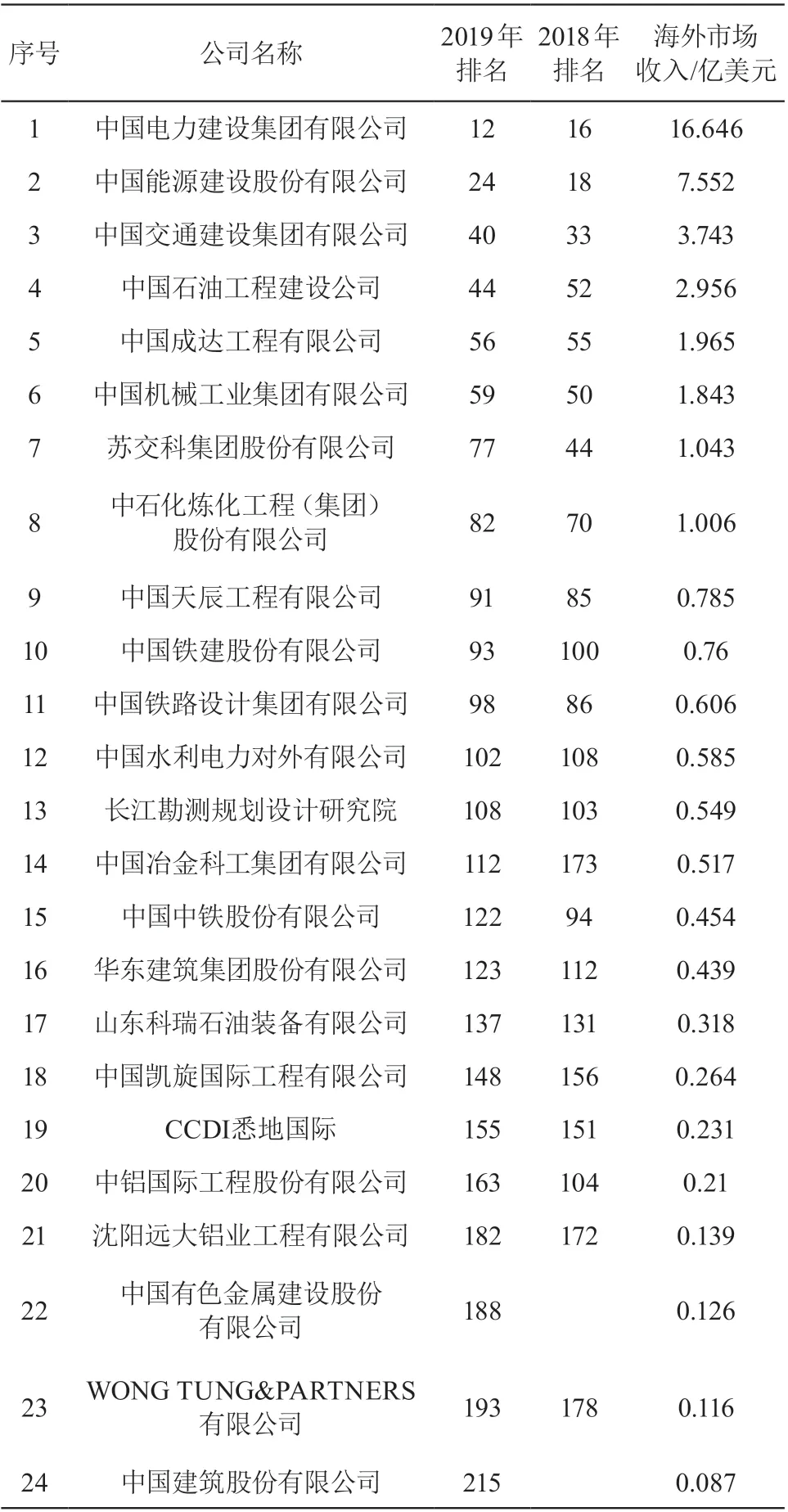

表7 所示为 2019 年入围 ENR225 的中国设计商名单。与 2018 年相比,排名上升的有 6 家,排名下降的有 16 家,还有 2 家为新上榜企业。排名上升的 6 家企业分别为中国电力建设集团有限公司、中国石油工程建设公司、中国铁建股份有限公司、中国水利电力对外有限公司、中国冶金科工集团有限公司以及中国冶金科工集团有限公司。其中,中国冶金科工集团有限公司排名上升最快,由 2018 年的 173 名上升为 112 名,位次前进了 61 位。中国有色金属建设股份有限公司和中国建筑股份有限公司为新上榜企业。从上榜名单中可以看出,大多数中国设计商海外市场收入占总收入的比重小于 30 %,国际化程度较低,反映出国内很多大型设计商还没有“走出去”。此外,榜单中很多企业都具有较强的国际承包能力,然而设计能力却较弱,反映出中国企业承包能力和设计能力的不匹配、不均衡。

4.3 中外国际设计商对比分析

国际大型设计商的国际化程度普遍较高,更注重业务的多元化,在多个行业领域内均具有较大的市场份额。例如,加拿大 WSP 公司 56 % 的国际收入来自交通运输行业,22 % 来自房屋建筑行业,10 % 来自电力行业,并广泛涉足水利、排水/废弃物、工业/石化等领域。相比之下,中国设计商的国际化程度较低,业务集中度较高[4]。以排名第 24 的中国能源建设股份有限公司为例,99 % 的国际收入来自电力行业,仅略有涉及房屋建筑和电信行业。单一的业务结构不利于企业规避经营风险和提高竞争力。发达国家的业务主要集中在低风险、高利润的欧美市场,以高附加值业务为主。例如,美国承包商在加拿大占有 54.5 % 的市场份额,在欧洲占有 21.9 % 的市场份额。而中国承包商在亚洲、非洲和中东的业务较多,且市场份额均低于 20 %。较低的市场份额不利于巩固企业的市场地位。此外,与国际大型设计商相比,中国设计商的技术创新有待提高[5]。中国设计商需要逐步扩大业务范围,优化业务结构,并增强技术创新能力和综合管理能力,以更好地发展国际业务。

表7 2019 年国际市场 225 强中的中国设计商

5 结语

根据 ENR 公布的相关数据,本文首先介绍了国际设计商 225 强的收入和盈亏情况,然后对国际设计商 Top10 排名变化和企业规模进行分析,接着对市场结构进行研究,最后对中国设计商从整体概况、排名表现情况和中外设计商对比 3 方面进行详细解读。研究结果表明,虽然受诸多因素影响,国际设计市场存在不确定性,但是 2019 年 225 强国际设计商收入仍然保持了 5.58 % 的增长,但是海外业务收入疲软,仅实现 0.60 % 的增长。同时市场集中度高,发达国家具有明显的垄断优势。而中国企业在 2019 年则表现不佳,海外收入出现了显著下滑,跌幅达到 15.91 %。同时入围 225 强的中国设计商数量已经连续 4 年保持在 24 家,虽然最佳排名提升至第 12 位,但是入围 100 强的企业数量再次出现下跌,行业分布和业务范围方面仍然有待完善。近 4 年来 225 强国际设计商收入虽然仍保持增长,国际市场也呈现比较好的发展态势,但是受地缘政治和贸易保护主义影响,特别是 2020 年新冠疫情在全球的蔓延,必将给国际设计市场的发展带来更多的不确定性。